Analyse du marché du courtage en ligne

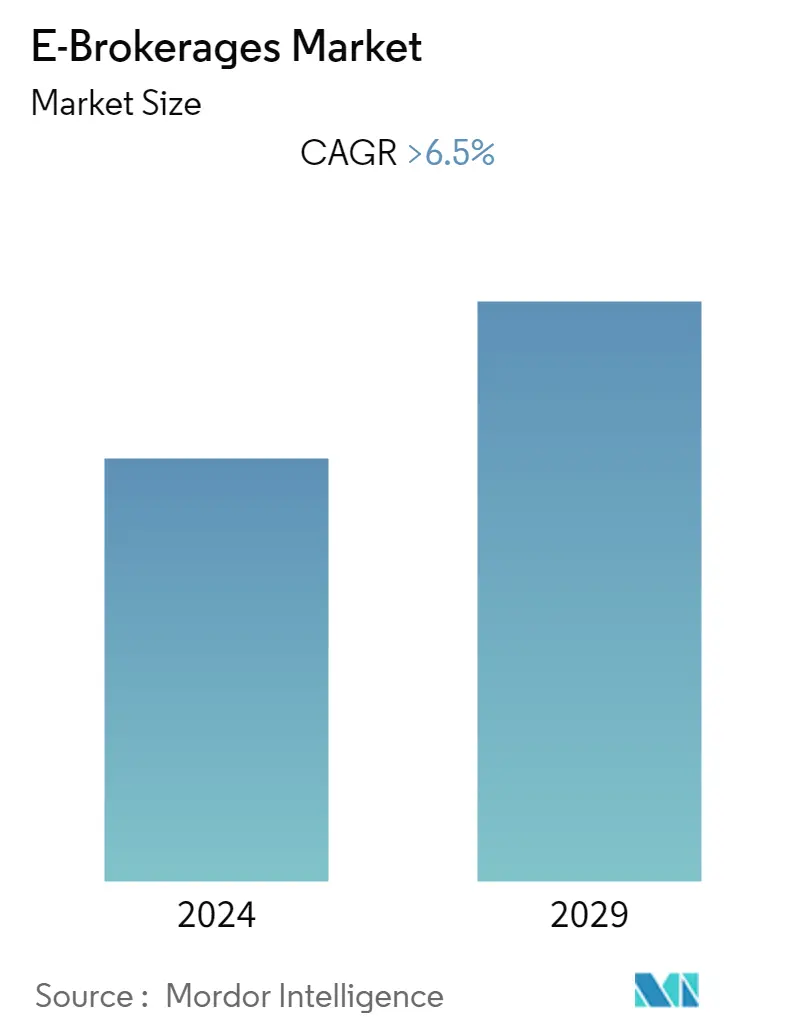

Le marché du courtage électronique a généré un chiffre d'affaires de 10,1 milliards de dollars au cours de l'année en cours et est sur le point d'atteindre un TCAC de 6,5 % pour la période de prévision.

Le courtage électronique ou courtier en ligne traite avec ses clients via Internet plutôt que dans un emplacement physique. Les acteurs du trading sur Internet contacteront fréquemment ces spécialistes ou organisations pour les aider à acheter et vendre des actions.

Lépidémie de COVID-19 a entraîné une chute importante des marchés financiers et accru les dangers sur les marchés financiers partout dans le monde. Les banques centrales et les gouvernements ont lancé leurs outils politiques sur le marché et lancé des programmes daide sans précédent. À mesure que lépidémie de COVID-19 progresse, les investisseurs renforcent leurs opérations de trading, tant sur les marges extensives quintensives. Le nombre d'investisseurs qui ouvrent leur premier compte auprès du courtier augmente, tandis que les investisseurs chevronnés augmentent leur activité de trading moyenne. À mesure que le nombre de cas de COVID-19 double, les transactions hebdomadaires des investisseurs augmentent considérablement. Les investisseurs établissent des positions supplémentaires sur les actions et les indices, mais ne se tournent pas vers des actifs refuges (or) ou particulièrement risqués (CFD sur actions, crypto-monnaies).

Les maisons de courtage sont assez diversifiées. En plus d'exécuter les commandes, les acteurs proposent d'autres stratégies d'investissement et d'autres services de conseil financier. Une grande partie de leur chiffre daffaires provient de lexécution des ordres dachat et de vente des clients. Les revenus de commissions et d'honoraires proviennent des principales transactions. Parallèlement, les revenus d'intérêts générés par les investissements et les dividendes, les revenus des banques d'investissement grâce à la souscription et aux services de conseil. Les entreprises de ce secteur ont différents niveaux dendettement. Les grands courtiers exerçant dimportantes activités de banque dinvestissement sont souvent lourdement endettés. Tandis que les entreprises conservatrices sont celles qui ont tendance à dépendre des commissions et à avoir des soldes dendettement plus légers.

Tendances du marché du courtage en ligne

Labsence de commission sur les marchés boursiers américains modifie la dynamique du marché

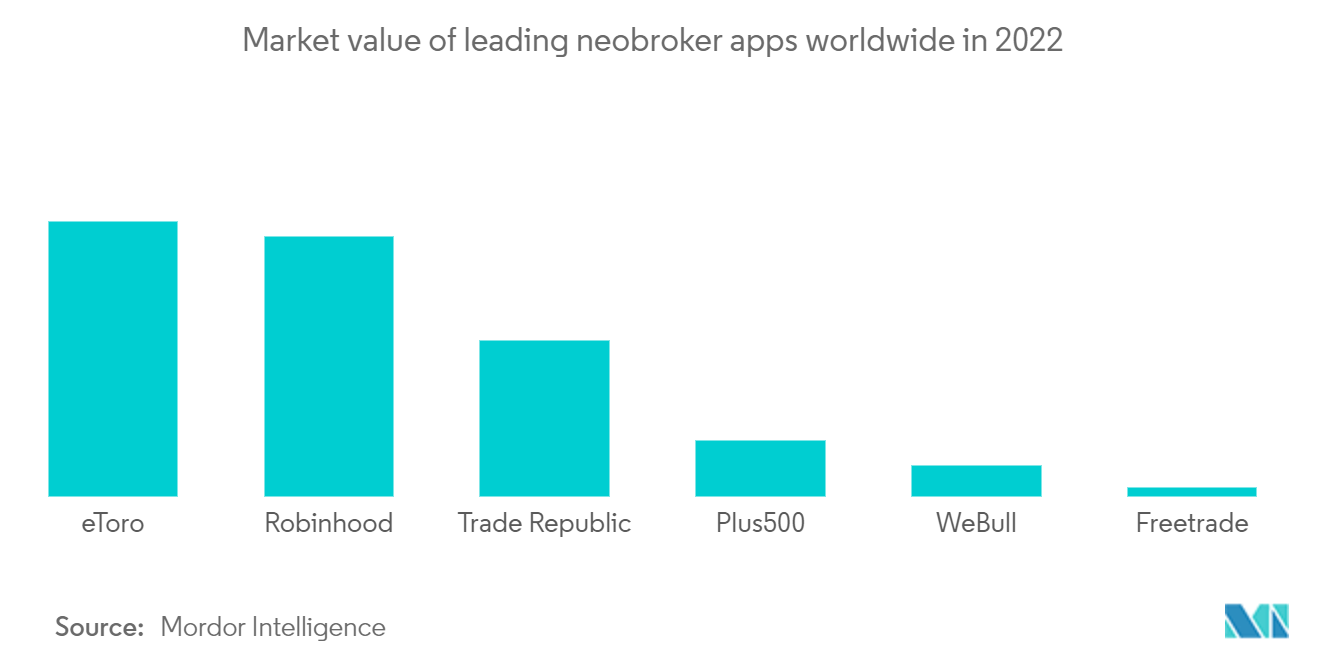

Les amendements de 1975 à la Securities Act des États-Unis ont mis fin aux commissions commerciales fixes. Depuis, les commissions sur actions ont connu une tendance à la baisse, tant pour les clients institutionnels que particuliers. Cela a abouti à des transactions sans commission pour les investisseurs particuliers aux États-Unis. Depuis quelques années, la société de courtage basée sur une application mobile Robinhood Markets Inc. propose des transactions gratuites et un solde minimum de 0 USD pour attirer les investisseurs de la génération Y. Et les grandes sociétés de services financiers ont lancé dautres types doffres gratuites. Fidelity Investments Inc. a lancé des fonds indiciels sans frais, et JPMorgan Chase Co. a déployé un service offrant à ses clients 100 transactions d'actions et d'ETF sans commission au cours de leur première année.

Les maisons de courtage gagnent également de l'argent en s'adressant aux conseillers en investissement, en prêtant de l'argent aux clients pour acheter des actions sur marge et en prêtant des titres à des vendeurs à découvert dans l'espoir de profiter d'une baisse des prix. L'une des plus grandes sources de revenus pour les courtiers est d'investir ou de prêter l'argent que les clients n'ont pas en jeu sur le marché et qui est placé dans les filiales bancaires des maisons de courtage. La perte de revenus liée à la mise en œuvre du système zéro commission peut être compensée par laugmentation de la clientèle. La répartition des revenus de quelques grandes maisons de courtage indique le potentiel caché de ces autres sources de revenus pour les courtiers.

La plateforme de trading en ligne stimule la croissance du marché

Le développement de la technologie joue un rôle crucial dans le développement du marché mondial des plateformes de trading en ligne. La technologie numérique progresse à un rythme rapide et les plateformes de trading en ligne se sont effectivement développées en termes de sophistication, de convivialité et de richesse de fonctionnalités. En outre, les améliorations de la connectivité Internet, de la technologie mobile et des logiciels de trading offrent au marché des opportunités de développement rentables.

La demande de plateformes de trading personnalisées devrait croître à mesure que les utilisateurs finaux, notamment les banques gouvernementales et à but non lucratif, augmentent leur demande de solutions de trading personnalisées. Les ETP peuvent apporter une contribution significative à la croissance des marchés de titres publics lorsque les volumes de transactions ont atteint ou sont en passe datteindre une certaine masse critique minimale.

Le secteur se développe à mesure que les plateformes de trading adoptent de plus en plus les technologies de blockchain et d'intelligence artificielle pour améliorer leur précision et leur efficacité. La combinaison de l'automatisation, des algorithmes et du trading haute fidélité a également été motivée par les tendances croissantes du trading électronique, qui visent à simplifier l'exécution des transactions, à améliorer l'efficacité et à permettre des stratégies de trading avancées, soutenant ainsi le développement du marché.

Empirica a présenté son algorithme de trading appelé Prix moyen pondéré par le volume (VWAP). Il est capable de réduire l'impact sur le prix du marché en utilisant un calendrier précalculé pour mettre en œuvre une commande plus importante.

Aperçu du secteur du courtage en ligne

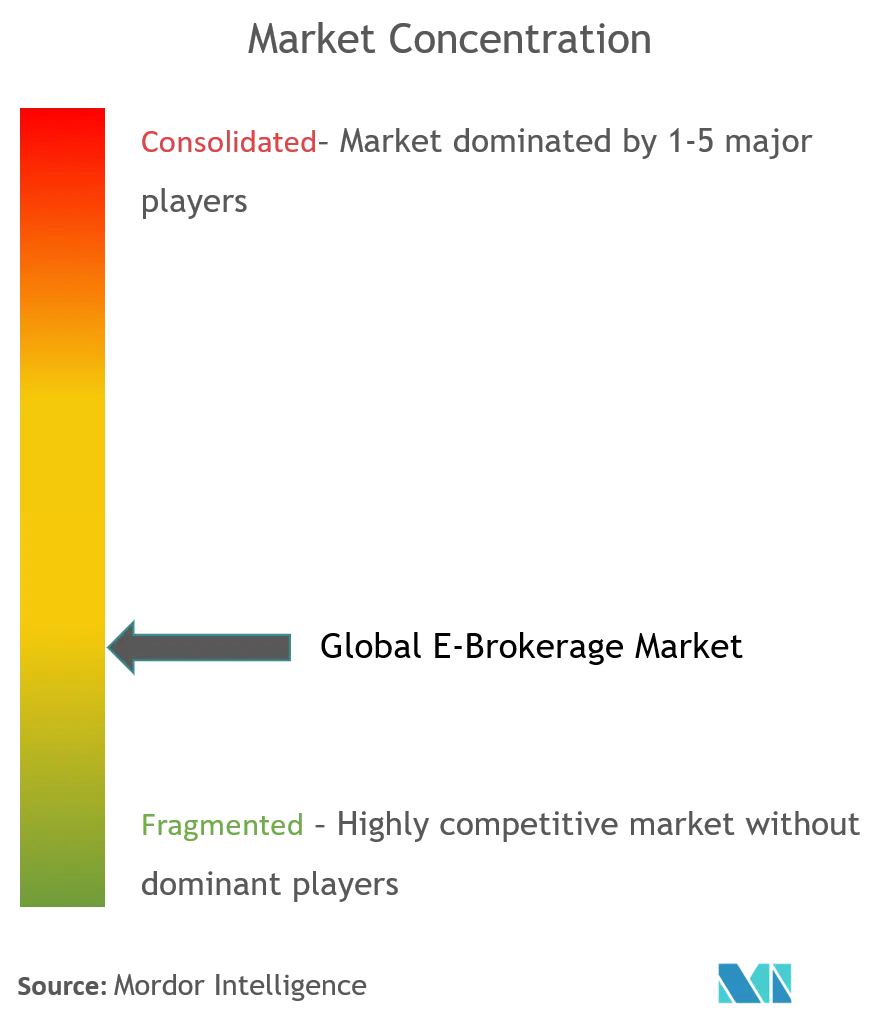

L'environnement concurrentiel de cette industrie est assez fragmenté, avec la participation de marques connues ainsi que de certaines entreprises régionales et locales. Cependant, avec les progrès technologiques et l'innovation des produits, les entreprises de taille moyenne et petite augmentent leur présence sur le marché en concluant de nouveaux contrats et en exploitant de nouveaux marchés.

Leaders du marché du courtage en ligne

-

Fidelity Investments

-

Charles Schwab Corporation

-

E-Trade

-

Interactive Brokers

-

Etoro

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du courtage en ligne

- Mai 2022 Interactive Brokers s'associe à TradingView. Le nouveau partenariat était gagnant-gagnant pour toutes les parties, en particulier pour les clients des courtiers interactifs, car ils négociaient désormais directement à partir de leurs espaces de travail et graphiques TradingView.

- Mai 2022 Fidelity International s'est associé à la société FinTech canadienne Conquest, en tant que distributeur exclusif de son logiciel de planification financière, Conquest Planning sur le marché du conseil indépendant au Royaume-Uni.

- Août 2022 eToro, un réseau d'investissement social multi-actifs, a conclu un accord formel pour acheter Gatsby, une société de technologie financière qui espérait également concurrencer Robinhood, pour 50 millions de dollars en espèces et en actions ordinaires.

Segmentation du secteur du courtage en ligne

Un courtier en ligne, quant à lui, est un courtier qui interagit avec ses clients sur Internet plutôt qu'en personne. Une maison de courtage en ligne est une maison de courtage à laquelle les clients s'adressent plutôt qu'un bureau de courtage physique. Étant donné que les frais généraux associés à un bureau de courtage physique sont plus élevés que ceux associés à un courtage en ligne, les courtiers en ligne facturent des frais moins élevés. Le marché du courtage électronique est segmenté par client (détaillants, institutionnels), par services fournis (courtiers à temps plein, courtiers à prix réduit), par propriété (entreprise privée, société publique) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique). Le rapport propose la taille du marché et les valeurs prévisionnelles pour le marché des courtiers électroniques en millions de dollars pour les segments ci-dessus.

| Client | Détaillants |

| Institutionnel | |

| Services fournis | Courtiers à temps plein |

| Courtiers à prix réduit | |

| La possession | Privée |

| Tenu publiquement | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Amérique du Sud | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché du courtage en ligne

Quelle est la taille actuelle du marché des courtages électroniques ?

Le marché des courtages électroniques devrait enregistrer un TCAC supérieur à 6,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des courtages électroniques ?

Fidelity Investments, Charles Schwab Corporation, E-Trade, Interactive Brokers, Etoro sont les principales sociétés opérant sur le marché des courtages électroniques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des courtages électroniques ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des courtiers électroniques ?

En 2024, lAmérique du Sud représente la plus grande part de marché sur le marché des courtages électroniques.

Quelles années couvre ce marché des courtages électroniques ?

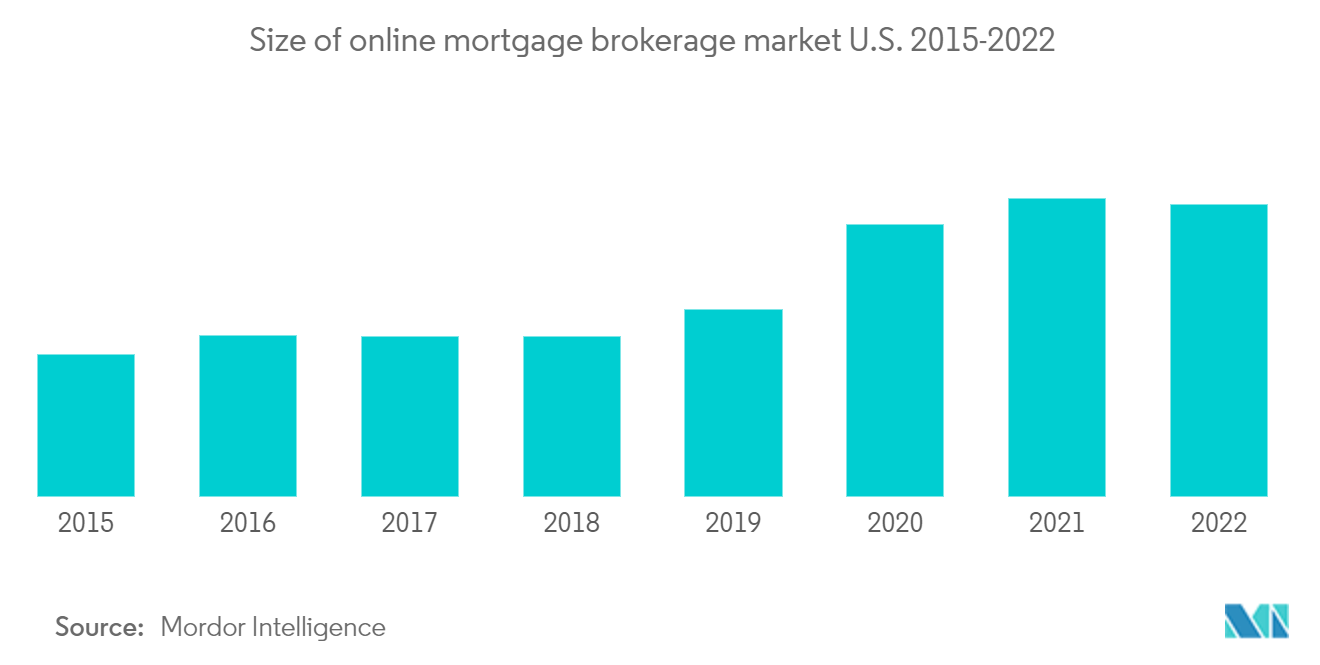

Le rapport couvre la taille historique du marché des courtiers électroniques pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des courtiers électroniques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Financial Services and Investment Intelligence Reports

Other Popular Industry Reports

Rapport sur l'industrie du courtage en ligne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des courtiers électroniques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des courtiers en ligne comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.