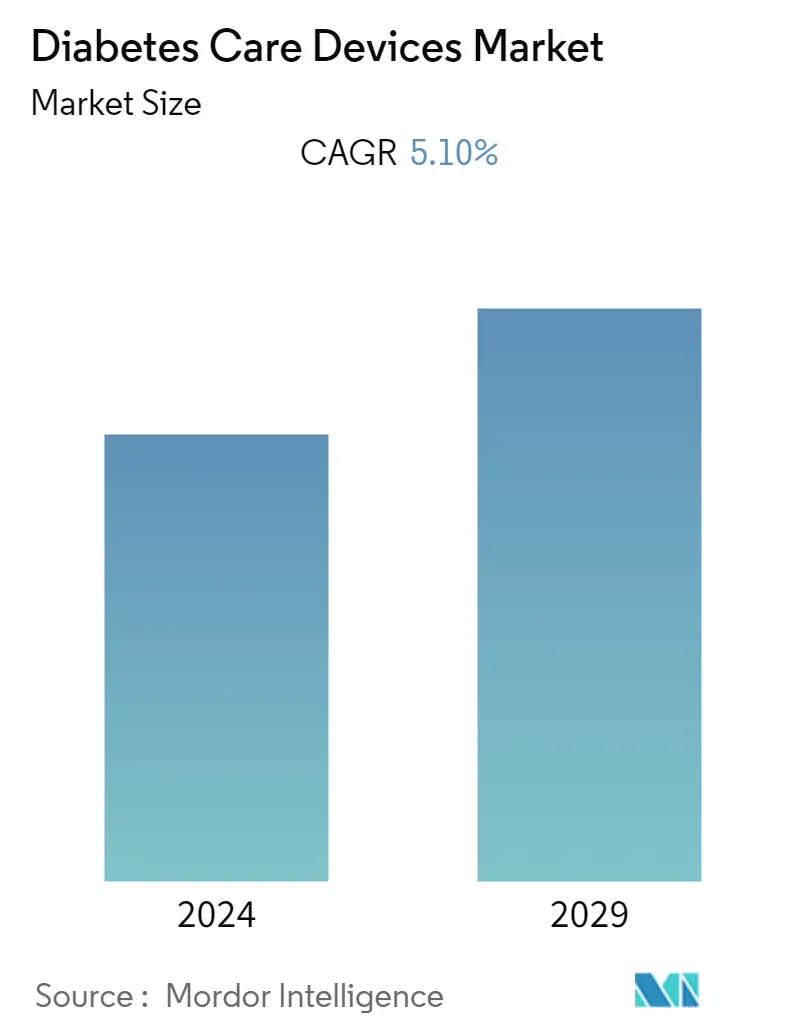

Taille du marché des dispositifs de soins du diabète

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| TCAC | 5.10 % |

| Marché à la Croissance la Plus Rapide | Amérique du Nord |

| Plus Grand Marché | Amérique du Nord |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des appareils de soins du diabète

La taille du marché mondial des dispositifs de soins du diabète est estimée à 59 522,29 millions de dollars en 2023 et devrait atteindre 76 329,64 millions de dollars dici 2028, enregistrant un TCAC de 5,10 % au cours de la période de prévision (2023-2028).

La pandémie de COVID-19 a eu un impact considérable sur le marché des dispositifs de soins du diabète. La pandémie a mis en évidence les opportunités de poursuivre et détendre les innovations dans la prestation des soins du diabète grâce à des consultations virtuelles entre les prestataires de soins de santé et les personnes atteintes de diabète et à lutilisation de la technologie du diabète. La gestion de crise a suscité un intérêt sans précédent pour les soins à distance de la part des patients et des prestataires et a éliminé de nombreux obstacles réglementaires de longue date. Par exemple, la Food and Drug Administration des États-Unis a autorisé les glucomètres personnels et les appareils de surveillance continue de la glycémie dans les hôpitaux pendant la pandémie. La prévalence du diabète chez les personnes hospitalisées pour une infection au COVID-19 et la reconnaissance du fait qu'un meilleur contrôle glycémique pourrait améliorer les résultats et réduire la durée du séjour des patients atteints du SRAS-CoV-2 ont souligné l'importance des dispositifs de soins du diabète.

Selon le rapport de la FID 2021, la population mondiale adulte diabétique était d'environ 537 millions, et ce chiffre augmentera de 643 millions en 2030. L'augmentation continue de la glycémie chez les patients diabétiques peut contribuer à des complications progressives telles que des lésions rénales, nerveuses et oculaires. Une surveillance appropriée et opportune de la glycémie permet une gestion réussie des glycémies hors limites et minimise les complications de santé liées au diabète. L'obésité est considérée comme l'un des principaux facteurs contribuant à la maladie, principalement le diabète de type 2. Chez les personnes obèses, les cellules adipeuses du corps libèrent des produits chimiques pro-inflammatoires, qui peuvent rendre le corps moins sensible à l'insuline qu'il produit en perturbant le fonctionnement des cellules sensibles à l'insuline. Ainsi, ces personnes ont besoin dinjections dinsuline externes et doivent utiliser un appareil de surveillance de la glycémie comme un glucomètre.

Les technologies innovantes, telles que les applications de santé numérique qui affichent et résument les mesures individuelles de glycémie et intègrent des données supplémentaires pertinentes telles que les doses d'insuline, les repas et l'activité physique, peuvent soutenir davantage l'autogestion tout en réduisant la charge de morbidité et en bénéficiant aux soins globaux du diabète. L'intégration de la surveillance de la glycémie avec des calculateurs d'insuline, un logiciel de titrage automatisé de l'insuline et le coaching à distance sont d'autres développements qui fournissent aux patients atteints de diabète mal contrôlé le soutien supplémentaire nécessaire pour améliorer les résultats critiques, améliorant ainsi les perspectives du marché dans les années à venir.

Tendances du marché des appareils de soins du diabète

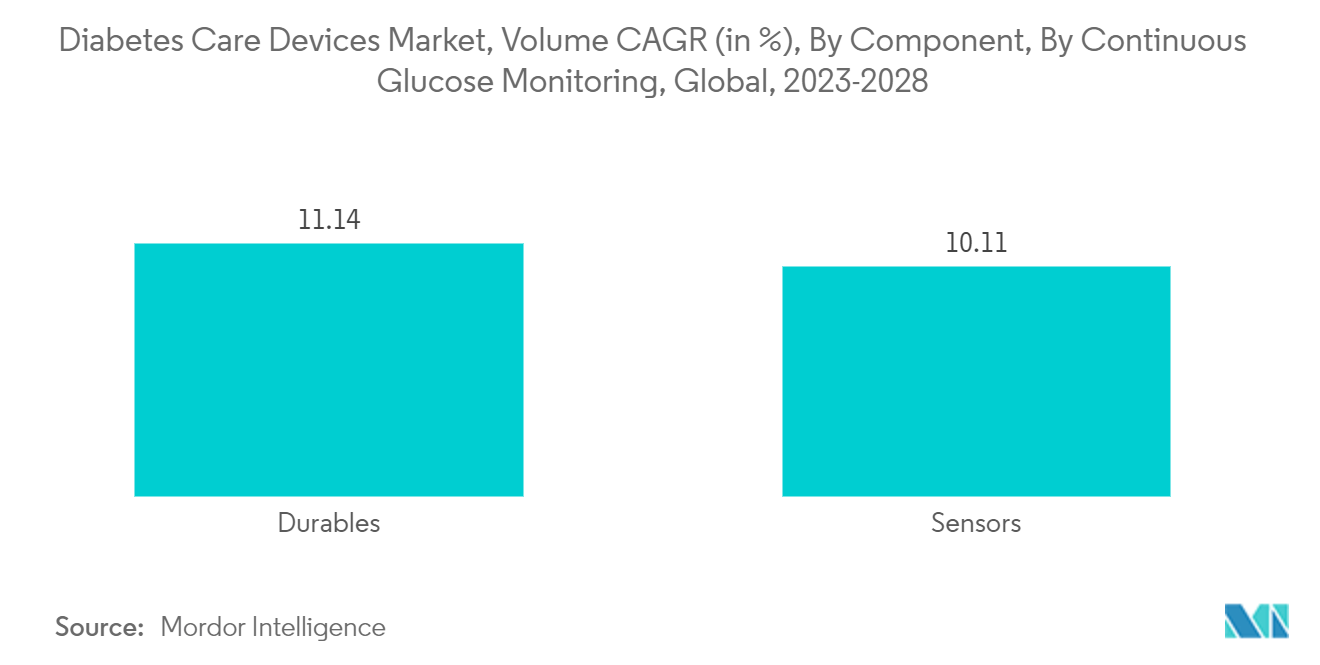

Le segment de la surveillance continue de la glycémie devrait connaître un taux de croissance sain au cours de la période de prévision.

Le segment de surveillance continue du glucose devrait connaître un taux de croissance sain denviron 10,5 % au cours de la période de prévision.

Pour utiliser un CGM, un petit capteur est inséré dans l'abdomen ou le bras avec un petit tube en plastique appelé canule pénétrant dans la couche supérieure de la peau. Un patch adhésif maintient le capteur en place, lui permettant d'effectuer des mesures de glucose jour et nuit. Généralement, les capteurs sont remplacés tous les 7 à 14 jours. Un petit émetteur réutilisable connecté au capteur permet au système d'envoyer sans fil des lectures en temps réel à un moniteur qui affiche les données de glycémie. Certains systèmes disposent d'un moniteur dédié et d'autres affichent les informations via une application pour smartphone.

Les capteurs de surveillance continue de la glycémie utilisent la glucose oxydase pour détecter la glycémie. La glucose oxydase convertit le glucose en peroxydase d'hydrogène, qui réagit avec le platine à l'intérieur du capteur, produisant un signal électrique à communiquer à l'émetteur. Les capteurs constituent lélément le plus important des appareils de surveillance continue de la glycémie. Les progrès technologiques visant à améliorer la précision des capteurs devraient stimuler la croissance du segment au cours de la période de prévision. Diverses technologies prometteuses de détection du glucose, telles que de nouveaux capteurs de glucose optiques et électriques, ont été développées, ce qui a un impact positif sur la croissance du marché.

De plus, les dispositifs actuels de surveillance continue de la glycémie peuvent soit afficher rétrospectivement les tendances des niveaux de glycémie en téléchargeant les données, soit donner une image en temps réel des niveaux de glucose via les écrans du récepteur. Les appareils de surveillance continue de la glycémie deviennent moins chers avec lavènement de nouvelles technologies, comme lintégration des téléphones portables, qui sont susceptibles de stimuler la croissance du segment au cours de la période de prévision.

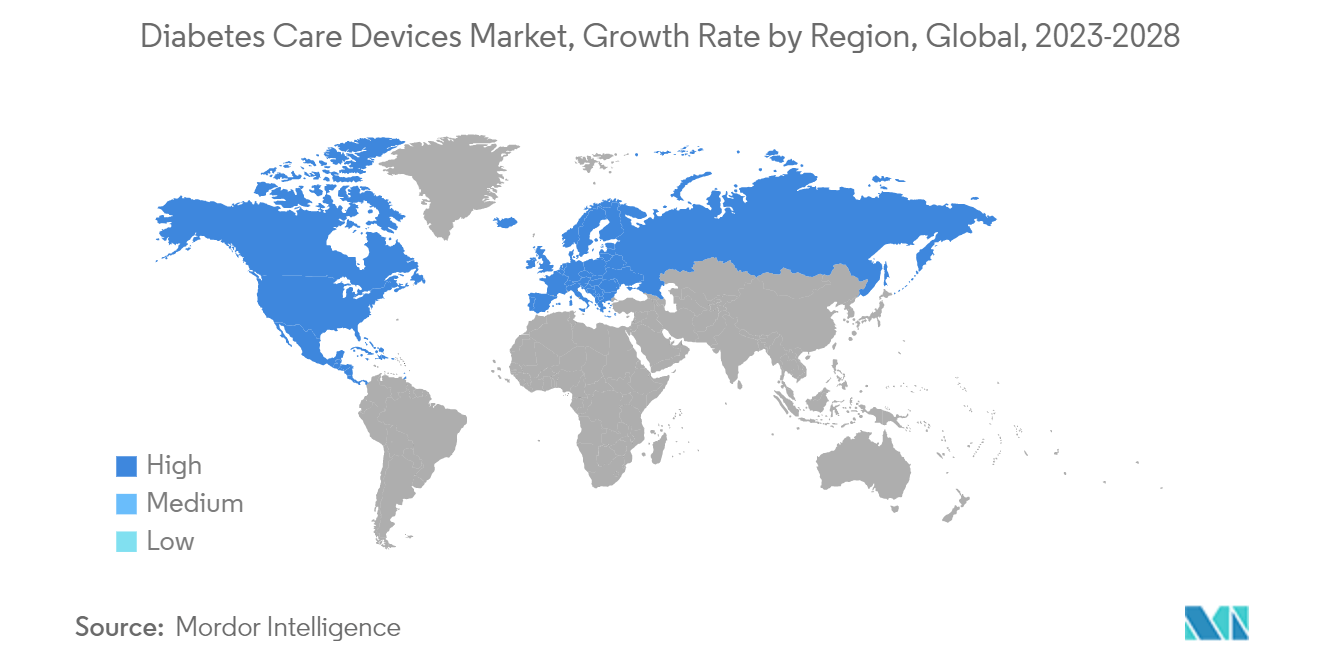

LAmérique du Nord devrait dominer le marché des dispositifs de soins du diabète au cours de la période de prévision.

LAmérique du Nord, en particulier les États-Unis, devrait connaître le TCAC le plus élevé au cours de la période de prévision en raison du grand bassin de patients et de la large acceptation attendue des technologies de pointe. En raison de la disponibilité des remboursements de soins de santé et du taux dadoption le plus rapide des nouvelles technologies médicales. LAmérique du Nord est la région du marché qui connaît la croissance la plus rapide. Il représente un énorme potentiel de croissance dans le futur en raison des initiatives gouvernementales croissantes pour lutter contre le diabète et des investissements des entreprises pour rationaliser la RD dans le domaine du diabète.

Le rapport national 2022 sur les statistiques du diabète des Centers for Disease Control and Prevention (CDC) estime que plus de 130 millions dadultes vivent avec le diabète ou le prédiabète aux États-Unis. Le diabète de type 2 est plus fréquent et le diabète a plus de conséquences au sein des communautés de couleur ; ceux qui vivent dans les zones rurales ; et ceux qui ont moins déducation, des revenus plus faibles et des connaissances en matière de santé moindres.

Les fournitures pour le diabète sont couvertes par le programme fédéral d'assurance maladie des États-Unis, Medicare (partie B et partie D). Medicare couvre les fournitures pour diabétiques telles que les équipements et fournitures d'auto-test de glycémie, les chaussures et inserts thérapeutiques, les pompes à insuline et l'insuline utilisée dans les pompes, etc. Les dispositifs de soins du diabète sont de plus en plus adoptés en raison de la disponibilité d'options de remboursement, car la plupart les gens préfèrent les régimes dassurance maladie qui couvrent la plupart de leurs dépenses totales en appareils de santé.

Par conséquent, en raison des facteurs ci-dessus, la croissance du marché étudié est prévue dans la région Amérique du Nord.

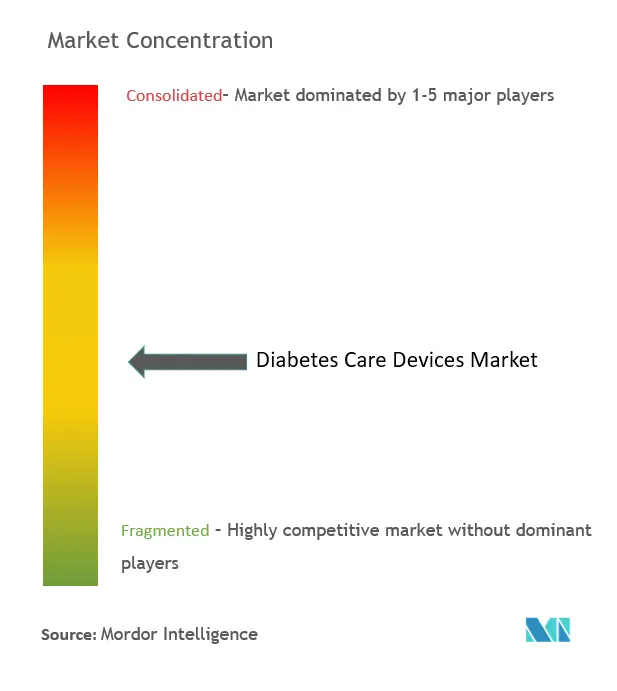

Aperçu du marché des dispositifs de soins du diabète

Le marché des appareils de soins du diabète est modérément fragmenté, composé dacteurs majeurs tels que Dexcom, Medtronic, Abbott, Novo Nordisk, Eli Lilly, etc., et dautres acteurs régionaux. L'intensité de la concurrence entre les acteurs est élevée, chaque acteur s'efforçant de développer un nouvel appareil et de le proposer à des prix compétitifs. De plus, les acteurs exploitent de nouveaux marchés pour augmenter leur part de marché, notamment dans les économies émergentes où la demande est très élevée par rapport à l'offre.

Leaders du marché des dispositifs de soins du diabète

-

Novo Nordisk A/S

-

Medtronic

-

Dexcom Inc.

-

Abbott Diabetes Care

-

Roche Diabetes Care

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des dispositifs de soins du diabète

- Mars 2023 Abbott a annoncé que la Food and Drug Administration des États-Unis avait autorisé ses capteurs de système de surveillance continue du glucose intégrés FreeStyle Libre 2 et FreeStyle Libre 3 à être intégrés aux systèmes d'administration automatisée d'insuline (AID). Abbott a modifié les capteurs pour permettre l'intégration avec les systèmes AID.

- Janvier 2023:LifeScan a annoncé que le Journal of Diabetes Science and Technology, à comité de lecture, a publié un contrôle glycémique amélioré à l'aide d'un lecteur de glycémie connecté par Bluetooth et d'une application mobile sur le diabète preuves concrètes de plus de 144000 personnes atteintes de diabète, détaillant les résultats d'une analyse rétrospective. de données réelles provenant de plus de 144 000 personnes atteintes de diabète - l'un des plus grands ensembles de données combinés d'un lecteur de glycémie et d'une application mobile sur le diabète jamais publié.

Rapport sur le marché des appareils de soins du diabète – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Appareils de surveillance

5.1.1 Autosurveillance de la glycémie

5.1.1.1 Appareils glucomètres

5.1.1.2 Bandelettes réactives

5.1.1.3 Lancettes

5.1.2 Surveillance continue de la glycémie

5.1.2.1 Capteurs

5.1.2.2 Biens durables

5.2 Périphériques de gestion

5.2.1 Pompes à insuline

5.2.1.1 Dispositif de pompe à insuline

5.2.1.2 Réservoir de pompe à insuline

5.2.1.3 Ensemble de perfusion

5.2.2 Seringues à insuline

5.2.3 Cartouches d'insuline

5.2.4 Stylos jetables

5.2.5 Injecteurs à jet

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Reste de l'Amérique du Nord

5.3.2 L'Europe

5.3.2.1 France

5.3.2.2 Allemagne

5.3.2.3 Italie

5.3.2.4 Espagne

5.3.2.5 Royaume-Uni

5.3.2.6 Russie

5.3.2.7 Le reste de l'Europe

5.3.3 l'Amérique latine

5.3.3.1 Mexique

5.3.3.2 Brésil

5.3.3.3 Reste de l'Amérique latine

5.3.4 Asie-Pacifique

5.3.4.1 Japon

5.3.4.2 Corée du Sud

5.3.4.3 Chine

5.3.4.4 Inde

5.3.4.5 Australie

5.3.4.6 Viêt Nam

5.3.4.7 Malaisie

5.3.4.8 Indonésie

5.3.4.9 Philippines

5.3.4.10 Thaïlande

5.3.4.11 Reste de l'Asie-Pacifique

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 L'Iran

5.3.5.3 Egypte

5.3.5.4 Le mien

5.3.5.5 Afrique du Sud

5.3.5.6 Reste du Moyen-Orient et Afrique

6. INDICATEURS DE MARCHÉ

6.1 Population diabétique de type 1

6.2 Population diabétique de type 2

7. PAYSAGE CONCURRENTIEL

7.1 PROFILS D'ENTREPRISE

7.1.1 Abbott Diabetes Care

7.1.2 Roche Diabetes Care

7.1.3 Dexcom

7.1.4 Medtronic

7.1.5 Novo Nordisk

7.1.6 LifeScan

7.1.7 Ascensia Diabetes Care

7.1.8 AgaMatrix

7.1.9 Bionime Corporation

7.1.10 Insulet Corporation

7.1.11 Medisana

7.1.12 Ypsomed

7.1.13 Trivida

7.1.14 Rossmax International Ltd.

7.2 ANALYSE DES PARTS DE L'ENTREPRISE

7.2.1 Appareils d'autosurveillance de la glycémie

7.2.1.1 Soins du diabète Abbott

7.2.1.2 Soins du diabète Roche

7.2.1.3 Analyse de vie

7.2.2 Appareils de surveillance continue du glucose

7.2.2.1 Dexcom

7.2.2.2 Medtronic

7.2.2.3 Soins du diabète Abbott

7.2.3 Dispositifs à insuline

7.2.3.1 Société Insulet

7.2.3.2 Novo Nordisk

8. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des dispositifs de soins du diabète

Les dispositifs de soins du diabète sont le matériel, l'équipement et les logiciels utilisés par les patients diabétiques pour réguler la glycémie, prévenir les complications du diabète, alléger le fardeau du diabète et améliorer la qualité de vie. Le marché des dispositifs de soins du diabète est segmenté en dispositifs de gestion (pompes à insuline, seringues à insuline, cartouches dinsuline, stylos jetables et injecteurs à jet), dispositifs de surveillance (autosurveillance de la glycémie et surveillance continue de la glycémie) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique latine). Le rapport propose la valeur (en USD) et le volume (en unité) pour les segments ci-dessus. En outre, le rapport couvrira une répartition par segment (valeur et volume) pour tous les pays couverts dans la table des matières.

| Appareils de surveillance | ||||||||

| ||||||||

|

| Périphériques de gestion | ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

|

| Géographie | ||||||||||||||||||||||||

| ||||||||||||||||||||||||

| ||||||||||||||||||||||||

| ||||||||||||||||||||||||

| ||||||||||||||||||||||||

|

FAQ sur les études de marché sur les dispositifs de soins du diabète

Quelle est la taille actuelle du marché mondial des dispositifs de soins du diabète ?

Le marché mondial des dispositifs de soins du diabète devrait enregistrer un TCAC de 5,10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mondial des dispositifs de soins du diabète ?

Novo Nordisk A/S, Medtronic, Dexcom Inc., Abbott Diabetes Care, Roche Diabetes Care sont les principales sociétés opérant sur le marché des dispositifs de soins du diabète.

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial des dispositifs de soins du diabète ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des dispositifs de soins du diabète ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché mondial des dispositifs de soins du diabète.

Quelles années couvre ce marché mondial des dispositifs de soins du diabète ?

Le rapport couvre la taille historique du marché mondial des dispositifs de soins du diabète pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des dispositifs de soins du diabète pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur lindustrie des dispositifs de soins du diabète

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des dispositifs de soins du diabète 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des dispositifs de soins du diabète comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.