Taille du marché des aliments pour chats

|

|

Période d'étude | 2017 - 2029 |

|

|

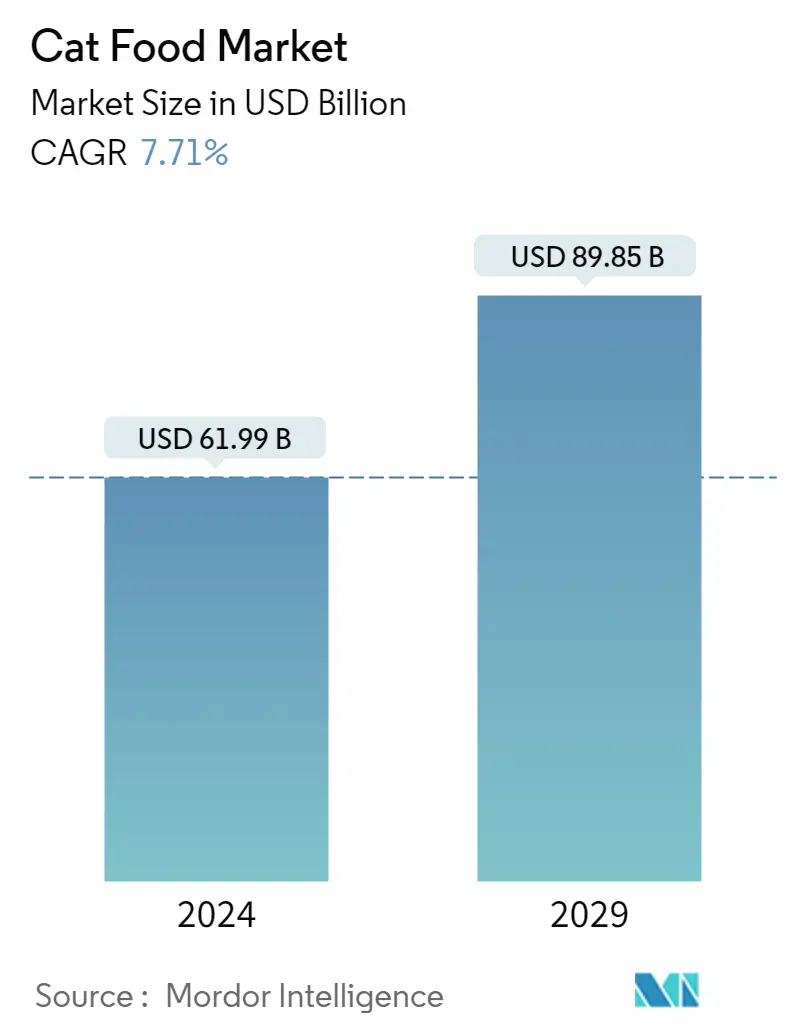

Taille du Marché (2024) | 62.76 Milliards de dollars |

|

|

Taille du Marché (2029) | 83.95 Milliards de dollars |

|

|

Plus grande part par produit alimentaire pour animaux | Nourriture |

|

|

CAGR (2024 - 2029) | 7.71 % |

|

|

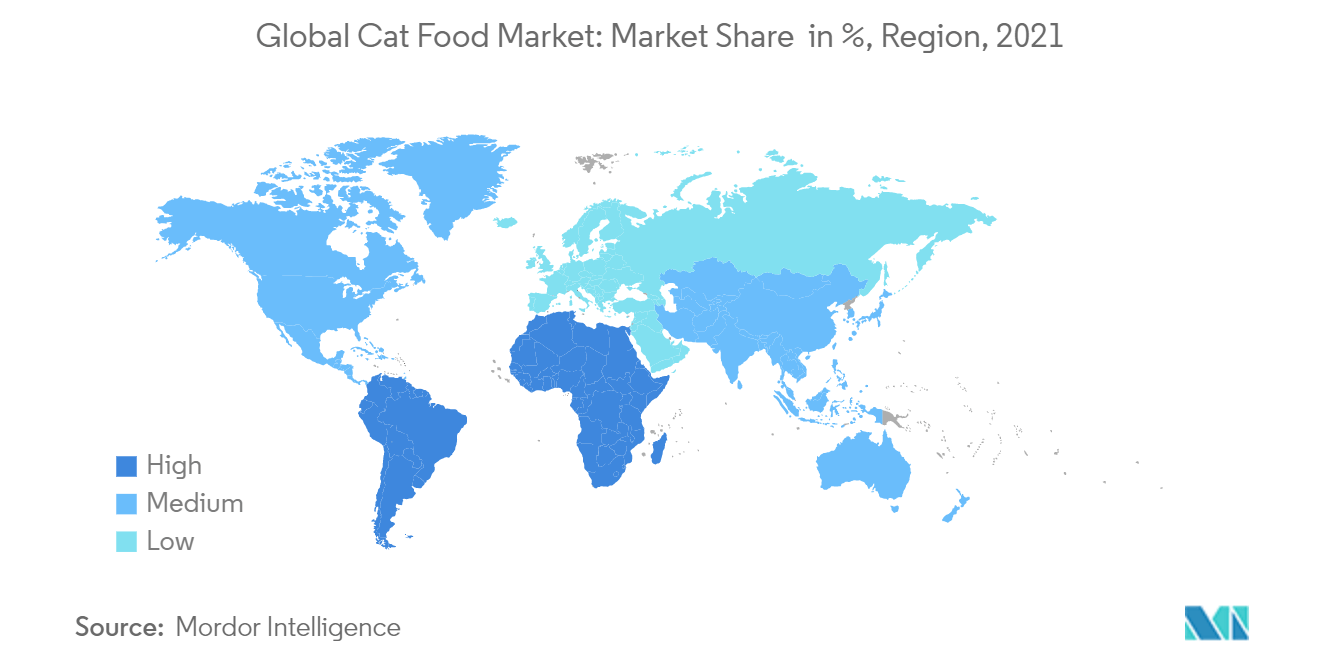

Plus grande part par région | Amérique du Nord |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des aliments pour chats

La taille du marché des aliments pour chats est estimée à 61,99 milliards USD en 2024 et devrait atteindre 89,85 milliards USD dici 2029, avec une croissance de 7,71 % au cours de la période de prévision (2024-2029).

Lutilisation accrue de produits commerciaux et lhumanisation des animaux de compagnie stimulent le marché des aliments pour chats

- À l'échelle mondiale, les chats sont l'un des principaux animaux de compagnie adoptés et deviennent populaires en raison de leur faible entretien, de leur adaptabilité aux petits espaces de vie et du fait qu'ils sont traités comme un signe de fortune dans les pays européens. En 2022, les chats détenaient 32,3 % du marché mondial des aliments pour animaux de compagnie, qui a augmenté de 55,8 % entre 2017 et 2022 en raison d'une augmentation de 18,8 % de la population féline.

- En 2022, le segment des produits alimentaires était le segment le plus important du marché mondial des aliments pour chats, avec une valeur marchande de 38,62 milliards de dollars. Cela est dû à l'alimentation régulière de produits alimentaires pour répondre à leurs besoins nutritionnels quotidiens, qui constituent l'aliment de base des chats. De plus, les aliments humides pour animaux de compagnie dominaient les aliments secs pour animaux de compagnie, car ils représentaient une part de 53,6 % en 2022 en raison de leur appétence, de leur aide à la gestion du poids et de leur facilité de digestion pour les chats.

- Le segment des friandises était le deuxième segment en importance, avec une valeur marchande de 7,19 milliards de dollars en 2022, suivi par les régimes vétérinaires (5,76 milliards de dollars) et les nutraceutiques/suppléments (1,45 milliard de dollars). Il devrait s'agir du segment à la croissance la plus rapide, enregistrant un TCAC de 8,0 % au cours de la période de prévision en raison de ses avantages, tels que le renforcement positif lors des séances d'entraînement, une source de stimulation mentale et de divertissement, et le renforcement du lien entre l'animal et son parent.

- Ladoption croissante des régimes vétérinaires comme approche préventive pour les chats et lincidence croissante de maladies telles que les maladies rénales, urinaires et le diabète chez les chats créent une demande de régimes vétérinaires. Il sagit du deuxième segment à la croissance la plus rapide et il devrait enregistrer un TCAC de 7,5 % au cours de la période de prévision.

- Laugmentation de la population, la sensibilisation accrue aux approches préventives et laugmentation de lhumanisation des animaux de compagnie sont les facteurs qui devraient stimuler le marché à un TCAC de 6,8 % au cours de la période de prévision.

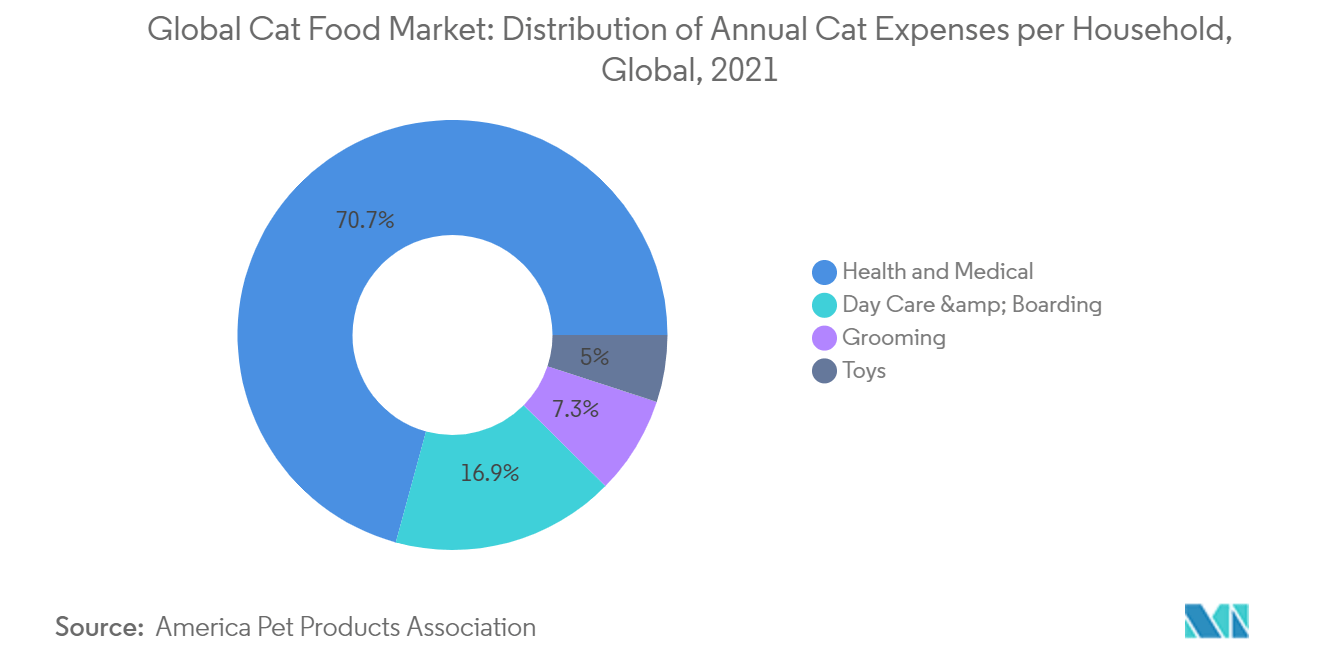

Augmentation de lhumanisation et des dépenses pour les chats

Le rapport CPG sur les soins ménagers et animaux de compagnie a révélé que les ventes en ligne dans la catégorie des soins ménagers et pour animaux de compagnie devraient croître à un rythme de plus en plus rapide au cours des cinq prochaines années. Ils devraient augmenter de plus de 15 % entre 2018 et 2022. Une enquête récente dAlphaWise a révélé que 66% des ménages américains ont au moins un animal de compagnie, avec 1,7 en moyenne. Un fait plus frappant est que 69% des répondants sont tout à fait daccord que leurs chats sont des membres essentiels de la famille, 37% contracteraient des dettes pour couvrir les frais médicaux dun animal de compagnie et 29% donneraient la priorité aux besoins dun chat avant les leurs. LAmérique latine a légèrement devancé lAmérique du Nord, ou lAmérique anglo-américaine. Viennent ensuite les régions dEurope et dAsie-Pacifique, qui avaient toutes deux des pourcentages moyens. Un peu moins de 60% des personnes interrogées considéraient leurs chats comme une famille au Moyen-Orient et en Afrique.

Entre 2017 et 2020, les ventes au détail totales daliments pour chats ont augmenté de 12,8 % par année, les aliments secs et humides à prix moyen pour chats en tête. Aux Émirats arabes unis, 68,9 % de toutes les ventes daliments pour chats sont constituées de produits humides. Lhumanisation des animaux de compagnie et la nouvelle loi nationale sur la protection des animaux de compagnie, créée pour prévenir labandon et la maltraitance des animaux de compagnie, en particulier par les expatriés nomades, stimulent toutes deux la demande de produits plus sains. La tendance accrue des consommateurs à adopter les animaux de compagnie a entraîné la premiumisation des aliments pour animaux de compagnie, ce qui devrait élargir le marché des aliments pour chats au cours de la période de prévision.

LEurope est le plus grand marché

LEurope continue de dominer le marché mondial des aliments pour chats. La popularité des chats a continué daugmenter au cours du siècle dernier dans la région, selon diverses études. Le nombre de propriétaires de chats a augmenté plus que les propriétaires de chiens en raison de la facilité relative davoir un chat comme animal de compagnie dans le mode de vie moderne. Les aliments secs, les aliments humides et les aliments semi-humides sont les principaux types daliments commerciaux pour chats.

LAllemagne, la plus grande économie de lUnion européenne, est un marché important et prometteur pour les aliments pour chats. Lindustrie allemande est mature et quelque peu saturée, bien quelle soit en croissance constante. Les propriétaires de chats allemands ont tendance à adopter des produits qui humanisent les soins de leurs chats et, en réponse, les fabricants ont développé des aliments pour chats de qualité supérieure axés sur la santé et le bien-être. Les tendances dans le secteur des aliments pour chats correspondent souvent à celles de la nutrition humaine. Les entreprises offrent un nombre croissant de produits haut de gamme, car les consommateurs sont prêts à dépenser davantage pour des aliments pour animaux de compagnie qui sont sains, nutritifs et améliorent leurs conditions de vie. Par exemple, en 2020, la société allemande de friandises pour animaux de compagnie Gimborn a lancé une gamme de friandises fonctionnelles pour animaux de compagnie. Les produits comprennent des friandises liquides à base dhuile, des grignotines et des friandises croquantes pour chats. La tendance des consommateurs à adopter les aliments pour chats a entraîné une premiumisation de la nourriture pour chats, ce qui devrait créer une expansion du marché des aliments pour chats au cours de la période de prévision.

Aperçu du marché des aliments pour chats

Le marché des aliments pour chats est fragmenté, les cinq plus grandes entreprises en occupant 35,08 %. Les principaux acteurs de ce marché sont ADM, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), Mars Incorporated, Nestlé (Purina) et The JM Smucker Company (triés par ordre alphabétique).

Leaders du marché des aliments pour chats

ADM

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

The J. M. Smucker Company

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Heristo aktiengesellschaft, PLB International, Schell & Kampeter Inc. (Diamond Pet Foods).

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des aliments pour chats

- Juillet 2023 Hill's Pet Nutrition présente ses nouveaux produits à base de goberge et de protéines d'insectes certifiés MSC (Marine Stewardship Council) pour les animaux à l'estomac et aux lignes cutanées sensibles. Ils contiennent des vitamines, des acides gras oméga-3 et des antioxydants.

- Juin 2023 Mars Incorporated lance sa marque premium pour chats SHEBA au Canada, offrant aux parents de chats des formules humides via sa gamme SHEBA BISTRO.

- Mai 2023 Nestlé Purina lance de nouvelles friandises pour chats sous la marque Friskies Friskies Playfuls - Treats. Ces friandises sont de forme ronde et sont disponibles en saveurs poulet et foie et saumon et crevettes pour chats adultes.

Rapport sur le marché des aliments pour chats – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Population d’animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Produit alimentaire pour animaux de compagnie

- 5.1.1 Nourriture

- 5.1.1.1 Par sous-produit

- 5.1.1.1.1 Nourriture sèche pour animaux de compagnie

- 5.1.1.1.1.1 Par nourriture sous-sèche pour animaux de compagnie

- 5.1.1.1.1.1.1 Croquettes

- 5.1.1.1.1.1.2 Autres aliments secs pour animaux de compagnie

- 5.1.1.1.2 Nourriture humide pour animaux de compagnie

- 5.1.2 Nutraceutiques/suppléments pour animaux de compagnie

- 5.1.2.1 Par sous-produit

- 5.1.2.1.1 Bioactifs du lait

- 5.1.2.1.2 Les acides gras omega-3

- 5.1.2.1.3 Probiotiques

- 5.1.2.1.4 Protéines et Peptides

- 5.1.2.1.5 Vitamines et mineraux

- 5.1.2.1.6 Autres nutraceutiques

- 5.1.3 Friandises pour animaux de compagnie

- 5.1.3.1 Par sous-produit

- 5.1.3.1.1 Friandises croquantes

- 5.1.3.1.2 Gâteries dentaires

- 5.1.3.1.3 Friandises lyophilisées et séchées

- 5.1.3.1.4 Friandises douces et moelleuses

- 5.1.3.1.5 Autres friandises

- 5.1.4 Régimes vétérinaires pour animaux de compagnie

- 5.1.4.1 Par sous-produit

- 5.1.4.1.1 Diabète

- 5.1.4.1.2 Sensibilité digestive

- 5.1.4.1.3 Régimes de soins bucco-dentaires

- 5.1.4.1.4 Rénal

- 5.1.4.1.5 Maladie des voies urinaires

- 5.1.4.1.6 Autres régimes vétérinaires

-

5.2 Canal de distribution

- 5.2.1 Dépanneurs

- 5.2.2 Chaîne en ligne

- 5.2.3 Magasins spécialisés

- 5.2.4 Supermarchés/Hypermarchés

- 5.2.5 Autres chaînes

-

5.3 Région

- 5.3.1 Afrique

- 5.3.1.1 Par pays

- 5.3.1.1.1 Afrique du Sud

- 5.3.1.1.2 Reste de l'Afrique

- 5.3.2 Asie-Pacifique

- 5.3.2.1 Par pays

- 5.3.2.1.1 Australie

- 5.3.2.1.2 Chine

- 5.3.2.1.3 Inde

- 5.3.2.1.4 Indonésie

- 5.3.2.1.5 Japon

- 5.3.2.1.6 Malaisie

- 5.3.2.1.7 Philippines

- 5.3.2.1.8 Taïwan

- 5.3.2.1.9 Thaïlande

- 5.3.2.1.10 Viêt Nam

- 5.3.2.1.11 Reste de l'Asie-Pacifique

- 5.3.3 L'Europe

- 5.3.3.1 Par pays

- 5.3.3.1.1 France

- 5.3.3.1.2 Allemagne

- 5.3.3.1.3 Italie

- 5.3.3.1.4 Pays-Bas

- 5.3.3.1.5 Pologne

- 5.3.3.1.6 Russie

- 5.3.3.1.7 Espagne

- 5.3.3.1.8 Royaume-Uni

- 5.3.3.1.9 Le reste de l'Europe

- 5.3.4 Amérique du Nord

- 5.3.4.1 Par pays

- 5.3.4.1.1 Canada

- 5.3.4.1.2 Mexique

- 5.3.4.1.3 États-Unis

- 5.3.4.1.4 Reste de l'Amérique du Nord

- 5.3.5 Amérique du Sud

- 5.3.5.1 Par pays

- 5.3.5.1.1 Argentine

- 5.3.5.1.2 Brésil

- 5.3.5.1.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 General Mills Inc.

- 6.4.5 Heristo aktiengesellschaft

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 PLB International

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 The J. M. Smucker Company

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des aliments pour chats

Les aliments, les nutraceutiques/suppléments pour animaux de compagnie, les friandises pour animaux de compagnie et les régimes vétérinaires pour animaux de compagnie sont couverts en tant que segments par produit alimentaire pour animaux de compagnie. Les dépanneurs, le canal en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution. LAfrique, lAsie-Pacifique, lEurope, lAmérique du Nord et lAmérique du Sud sont couvertes en segments par région.

- À l'échelle mondiale, les chats sont l'un des principaux animaux de compagnie adoptés et deviennent populaires en raison de leur faible entretien, de leur adaptabilité aux petits espaces de vie et du fait qu'ils sont traités comme un signe de fortune dans les pays européens. En 2022, les chats détenaient 32,3 % du marché mondial des aliments pour animaux de compagnie, qui a augmenté de 55,8 % entre 2017 et 2022 en raison d'une augmentation de 18,8 % de la population féline.

- En 2022, le segment des produits alimentaires était le segment le plus important du marché mondial des aliments pour chats, avec une valeur marchande de 38,62 milliards de dollars. Cela est dû à l'alimentation régulière de produits alimentaires pour répondre à leurs besoins nutritionnels quotidiens, qui constituent l'aliment de base des chats. De plus, les aliments humides pour animaux de compagnie dominaient les aliments secs pour animaux de compagnie, car ils représentaient une part de 53,6 % en 2022 en raison de leur appétence, de leur aide à la gestion du poids et de leur facilité de digestion pour les chats.

- Le segment des friandises était le deuxième segment en importance, avec une valeur marchande de 7,19 milliards de dollars en 2022, suivi par les régimes vétérinaires (5,76 milliards de dollars) et les nutraceutiques/suppléments (1,45 milliard de dollars). Il devrait s'agir du segment à la croissance la plus rapide, enregistrant un TCAC de 8,0 % au cours de la période de prévision en raison de ses avantages, tels que le renforcement positif lors des séances d'entraînement, une source de stimulation mentale et de divertissement, et le renforcement du lien entre l'animal et son parent.

- Ladoption croissante des régimes vétérinaires comme approche préventive pour les chats et lincidence croissante de maladies telles que les maladies rénales, urinaires et le diabète chez les chats créent une demande de régimes vétérinaires. Il sagit du deuxième segment à la croissance la plus rapide et il devrait enregistrer un TCAC de 7,5 % au cours de la période de prévision.

- Laugmentation de la population, la sensibilisation accrue aux approches préventives et laugmentation de lhumanisation des animaux de compagnie sont les facteurs qui devraient stimuler le marché à un TCAC de 6,8 % au cours de la période de prévision.

| Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | ||||

| Nourriture humide pour animaux de compagnie | ||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | ||

| Les acides gras omega-3 | ||||

| Probiotiques | ||||

| Protéines et Peptides | ||||

| Vitamines et mineraux | ||||

| Autres nutraceutiques | ||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | ||

| Gâteries dentaires | ||||

| Friandises lyophilisées et séchées | ||||

| Friandises douces et moelleuses | ||||

| Autres friandises | ||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | ||

| Sensibilité digestive | ||||

| Régimes de soins bucco-dentaires | ||||

| Rénal | ||||

| Maladie des voies urinaires | ||||

| Autres régimes vétérinaires |

| Dépanneurs |

| Chaîne en ligne |

| Magasins spécialisés |

| Supermarchés/Hypermarchés |

| Autres chaînes |

| Afrique | Par pays | Afrique du Sud |

| Reste de l'Afrique | ||

| Asie-Pacifique | Par pays | Australie |

| Chine | ||

| Inde | ||

| Indonésie | ||

| Japon | ||

| Malaisie | ||

| Philippines | ||

| Taïwan | ||

| Thaïlande | ||

| Viêt Nam | ||

| Reste de l'Asie-Pacifique | ||

| L'Europe | Par pays | France |

| Allemagne | ||

| Italie | ||

| Pays-Bas | ||

| Pologne | ||

| Russie | ||

| Espagne | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Amérique du Nord | Par pays | Canada |

| Mexique | ||

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Par pays | Argentine |

| Brésil | ||

| Reste de l'Amérique du Sud |

| Produit alimentaire pour animaux de compagnie | Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | |||||

| Nourriture humide pour animaux de compagnie | |||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | |||

| Les acides gras omega-3 | |||||

| Probiotiques | |||||

| Protéines et Peptides | |||||

| Vitamines et mineraux | |||||

| Autres nutraceutiques | |||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | |||

| Gâteries dentaires | |||||

| Friandises lyophilisées et séchées | |||||

| Friandises douces et moelleuses | |||||

| Autres friandises | |||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | |||

| Sensibilité digestive | |||||

| Régimes de soins bucco-dentaires | |||||

| Rénal | |||||

| Maladie des voies urinaires | |||||

| Autres régimes vétérinaires | |||||

| Canal de distribution | Dépanneurs | ||||

| Chaîne en ligne | |||||

| Magasins spécialisés | |||||

| Supermarchés/Hypermarchés | |||||

| Autres chaînes | |||||

| Région | Afrique | Par pays | Afrique du Sud | ||

| Reste de l'Afrique | |||||

| Asie-Pacifique | Par pays | Australie | |||

| Chine | |||||

| Inde | |||||

| Indonésie | |||||

| Japon | |||||

| Malaisie | |||||

| Philippines | |||||

| Taïwan | |||||

| Thaïlande | |||||

| Viêt Nam | |||||

| Reste de l'Asie-Pacifique | |||||

| L'Europe | Par pays | France | |||

| Allemagne | |||||

| Italie | |||||

| Pays-Bas | |||||

| Pologne | |||||

| Russie | |||||

| Espagne | |||||

| Royaume-Uni | |||||

| Le reste de l'Europe | |||||

| Amérique du Nord | Par pays | Canada | |||

| Mexique | |||||

| États-Unis | |||||

| Reste de l'Amérique du Nord | |||||

| Amérique du Sud | Par pays | Argentine | |||

| Brésil | |||||

| Reste de l'Amérique du Sud | |||||

Définition du marché

- LES FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à l'animal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication inclut les aliments et suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/produits nutraceutiques directement fournis aux animaux de compagnie sont pris en compte dans le champ d'application.

- REVENDEURS - Les entreprises engagées dans la revente d'aliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux du marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les magasins de proximité, les canaux en ligne et autres canaux sont pris en compte dans le champ d'application. Les magasins qui proposent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement