Taille et part du marché de la logistique automobile

Analyse du marché de la logistique automobile par Mordor Intelligence

La taille du marché mondial de la logistique automobile est estimée à 282,90 milliards USD en 2025, et devrait atteindre 368,20 milliards USD d'ici 2030, à un TCAC de 5,41% pendant la période de prévision (2025-2030).

L'électrification continue des flottes de passagers et commerciales, la numérisation rapide de l'exécution du marché secondaire, et la propagation des programmes de mobilité en tant que service élargissent la portée des contrats et la complexité des expéditions pour les fournisseurs de logistique[1]Frank Appel, "Strategy 2030," DHL Group, dhl.com. Les transitions modales de la route vers le rail et la mer s'accélèrent à mesure que les objectifs de durabilité des entreprises se resserrent, tandis que les fusions entre les 3PL mondiaux créent des avantages d'échelle qui remodèlent la dynamique concurrentielle. En même temps, les attentes de livraison le jour même et le lendemain dans le commerce électronique poussent les investissements d'automatisation dans la micro-exécution, et les plateformes de visibilité intégrées deviennent un prérequis pour remporter des contrats automobiles à long terme.

Points clés du rapport

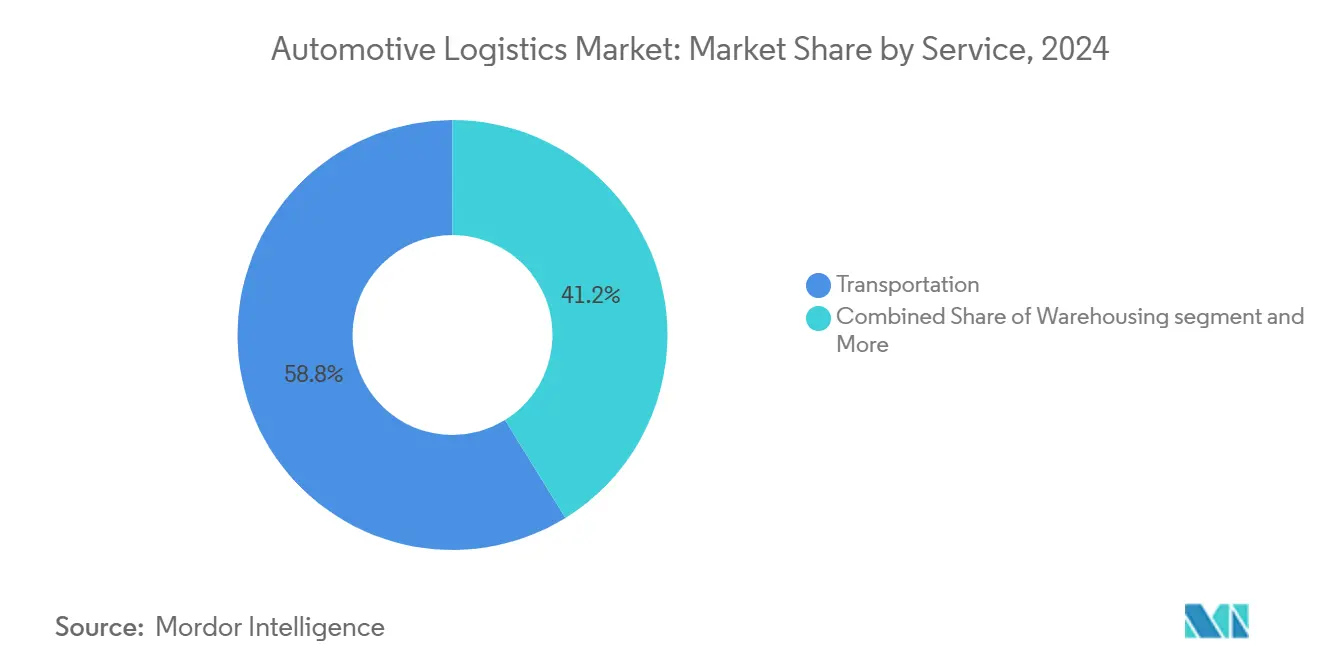

- Par service, le transport était en tête avec 58,8% de la part du marché mondial de la logistique automobile en 2024 ; les services à valeur ajoutée devraient croître à un TCAC de 7,2% jusqu'en 2030.

- Par type, le segment OEM représentait 73,1% de la part de la taille du marché mondial de la logistique automobile en 2024, tandis que la logistique du marché secondaire enregistre le TCAC projeté le plus élevé à 6,5% jusqu'en 2030.

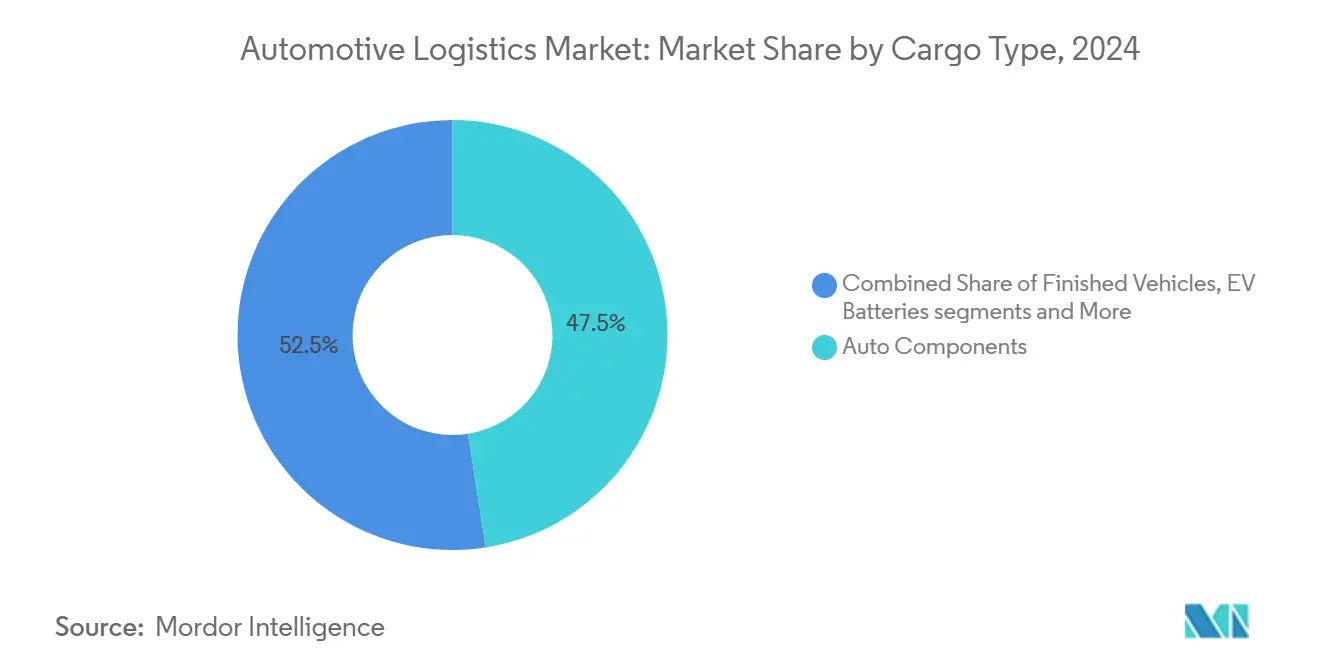

- Par type de cargaison, les composants automobiles ont capturé 47,52% de la part du marché mondial de la logistique automobile en 2024 ; les batteries VE et l'électronique de puissance progressent à un TCAC de 11,6% jusqu'en 2030.

- Par délai de livraison, les services standard commandaient 81,3% de la part de la taille du marché mondial de la logistique automobile en 2024 ; les services express et critiques devraient croître à un TCAC de 7,9% pendant 2025-2030.

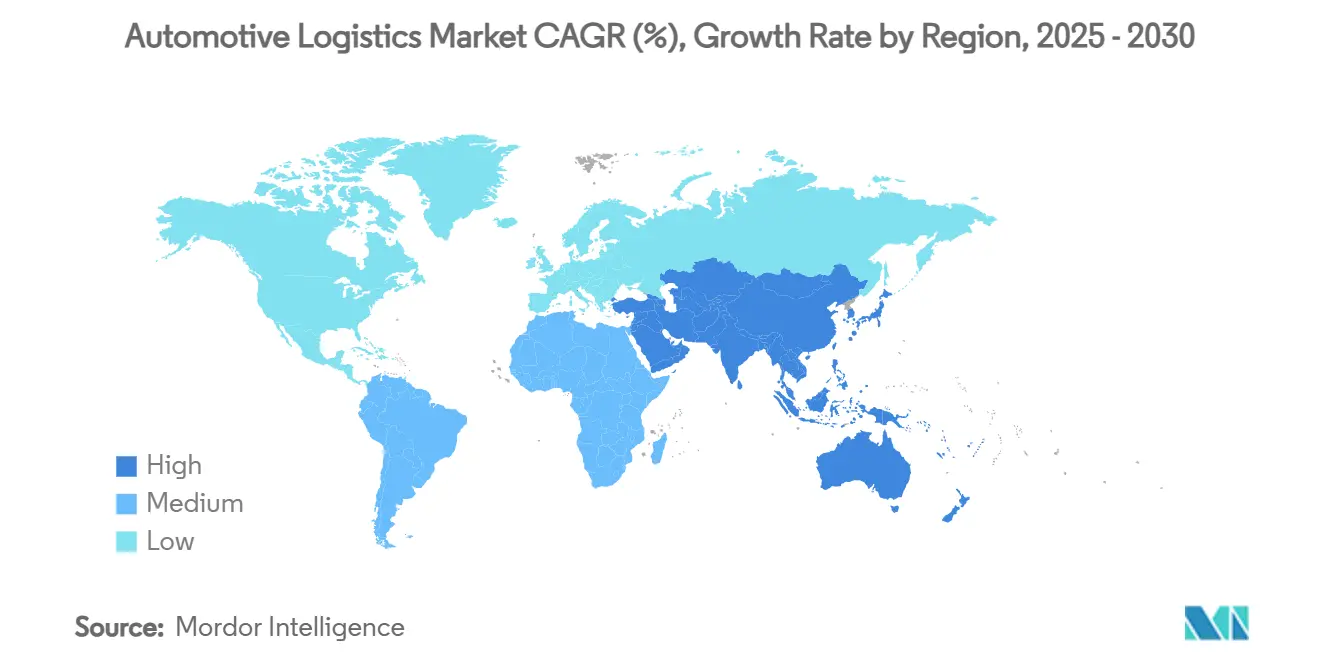

- Par géographie, l'Asie-Pacifique détenait 47,8% de la part des revenus en 2024 et devrait afficher le TCAC le plus rapide de 6,8%, reflétant sa concentration de production de véhicules et de batteries.

Tendances et insights du marché mondial de la logistique automobile

Analyse d'impact des moteurs

| Moteur | ( ~ ) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| L'adoption des véhicules électriques à batterie augmente les flux de véhicules finis | +1.2% | Mondiale (APAC, Europe en tête) | Moyen terme (2-4 ans) |

| La demande e-commerce pour les pièces de rechange accélère la livraison le jour même | +0.8% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| L'abonnement véhicule et la mobilité en tant que service intensifient le renouvellement des flottes | +0.6% | Amérique du Nord, Europe, APAC | Moyen terme (2-4 ans) |

| Les attentes de visibilité des expéditions de bout en bout stimulent les contrats 3PL activés par plateforme | +0.4% | Mondiale | Court terme (≤ 2 ans) |

| L'âge moyen mondial croissant des véhicules augmente la fréquence de remplacement des pièces de rechange | +0.7% | Mondiale, particulièrement marchés émergents | Long terme (≥ 4 ans) |

| Les objectifs de durabilité des entreprises orientent le transfert modal vers le transport ferroviaire et maritime | +0.5% | Mondiale, plus forte en Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

L'accélération de l'adoption des véhicules électriques à batterie augmente les flux de véhicules finis

La pénétration mondiale des véhicules électriques devrait dépasser 20% en 2025, stimulant la demande de chaînes d'approvisionnement de batteries spécialisées et de nouveaux corridors de véhicules finis. DHL un ouvert des Centres d'Excellence VE en Asie-Pacifique et en Europe, fournissant un stockage à température contrôlée, une manutention conforme DG, et des solutions sortantes multimodales. Le programme EV Battery Flex Flow de Maersk divise par deux les empreintes d'entrepôt en utilisant des conteneurs réutilisables et une suppression incendie avancée, réduisant les coûts logistiques de 30% pour les fabricants de cellules. Les 3PL occidentaux investissent également dans la capacité des corridors chinois car le pays maintient 70% de la production de cathodes et 85% d'anodes, rendant la quasi-délocalisation des stocks tampons cruciale pour les OEM européens et nord-américains. L'intensité capitalistique des dépôts de manutention de batteries pousse les coentreprises entre transporteurs et entreprises énergétiques à mutualiser les dépenses d'infrastructure.

Le boom du commerce électronique dans les pièces de rechange crée des attentes de livraison le jour même / le lendemain

Les revenus des pièces en ligne représentent maintenant une part à deux chiffres des ventes mondiales du marché secondaire, provoquant un changement des centres de distribution régionaux vers des nœuds de micro-exécution plus proches des conducteurs urbains. Les déploiements AutoStore chez les principaux distributeurs de pièces détachées augmentent la densité de stockage de 300% et offrent 99,6% de disponibilité, permettant des délais de coupure de deux heures pour des assortiments de 30 000 SKU. Le suivi sans matériel de Kia Israël un réduit le temps de recherche de véhicules d'heures à minutes, libérant 50% de la main-d'œuvre et réduisant le temps de traitement jusqu'à 40%[2]Laurent Petizon, "Flexis SAS Joint Venture," Renault Group, automotivelogistics.media. Les fournisseurs de logistique regroupent maintenant les outils d'inventaire prédictif avec les réseaux de dernier kilomètre pour sécuriser des contrats à long terme, tandis que les quais de transfert suburbains réapprovisionnent les routes rurales durant la nuit pour respecter les garanties de service du week-end.

La croissance de l'abonnement véhicule et de la mobilité en tant que service augmente la logistique de renouvellement des flottes

Les modèles de flotte à cycle court nécessitent un redéploiement continuel, une rotation saisonnière, et un dé-flotage rapide, exigeant un transport à fréquence plus élevée et une remise à neuf. L'usine virtuelle jumeau numérique de BMW, couvrant 30 usines, réduit les coûts de planification de 30% et synchronise la logistique pour les flottes d'abonnement à travers l'Europe et l'Asie. Les OEM chinois tels que BYD intègrent des filiales logistiques captives qui repositionnent les véhicules tous les 3-6 mois, défiant la part traditionnelle des 3PL dans la relocalisation intra-urbaine. Le besoin de stations d'inspection et de mise à jour logicielle constantes fait naître de nouveaux flux de revenus de services à valeur ajoutée dans les hubs portuaires et ferroviaires.

La demande des consommateurs pour la visibilité des expéditions de bout en bout favorise les contrats 3PL activés par plateforme

Les expéditeurs automobiles exigent de plus en plus l'échange de données au niveau API. Union Pacific offre 65 API en direct et GPS sur 90% de sa flotte intermodale, alimentant les tours de contrôle OEM avec les ETA de conteneurs. DHL Supply Chain un introduit des outils d'IA générative qui nettoient les données, rédigent les offres, et génèrent des tableaux de bord KPI personnalisés, améliorant la précision des propositions et le temps de réponse client. Les contrats exigent maintenant l'interopérabilité des systèmes, limitant les plateformes 3PL autonomes et encourageant les solutions d'architecture ouverte qui intègrent les données fournisseur, transporteur et concessionnaire dans une seule interface utilisateur.

Analyse d'impact des contraintes

| Contrainte | ( ~ ) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| L'incertitude macroéconomique réduit les expéditions discrétionnaires de véhicules | -0.9% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| La volatilité des taux de fret érode la prévisibilité budgétaire | -0.6% | Mondiale (Asie-Europe aiguë) | Court terme (≤ 2 ans) |

| Les plafonds d'émissions carbone élèvent les coûts de transport longue distance | -0.4% | Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| La pénurie mondiale de talents logistiques contraint la capacité de pointe | -0.5% | Marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

L'incertitude macroéconomique supprime les achats et expéditions de véhicules discrétionnaires

La production automobile mondiale un ralenti à 0,8% de croissance en 2024 sur un crédit plus serré et un sentiment de consommateur faible, réduisant le débit portuaire de véhicules finis de 9,4% en Europe. Ford teste les alternatives rail-mer courte depuis le port de Guaymas au Mexique pour réduire les coûts tout en maintenant les délais sous la volatilité de la demande. L'utilisation plus faible presse les marges aux terminaux ro-ro, pourtant les opérateurs doivent retenir la capacité de pointe pour la reprise, contraignant la discipline tarifaire. Les exportations chinoises de VE ajoutent de la complexité de prévision, car les nouvelles marques augmentent la production indépendamment des macrocycles occidentaux.

La volatilité des taux de fret érode la prévisibilité budgétaire pour les expéditeurs automobiles

Les perturbations de la Mer Rouge ont allongé les transits Asie-Europe et augmenté les coûts d'assurance, forçant les OEM européens à réacheminer 30% des volumes de véhicules finis via les navigations de la Route du Cap. Les résultats 2024 de Kuehne + Nagel montrent une normalisation des revenus alors que les primes pandémiques se dénouent, mais les oscillations de taux au comptant de 40% dans un trimestre compliquent les négociations de contrats annuels. Les constructeurs automobiles diversifient les Panneaux de transporteurs et adoptent la tarification liée aux indices, augmentant la charge administrative tout en tempérant les économies.

Analyse par segment

Par service : domination du transport au milieu de la croissance à valeur ajoutée

Le transport un conservé 58,8% de la part du marché mondial de la logistique automobile en 2024. Le transport routier reste pivotal, pourtant les volumes ferroviaires et maritimes augmentent alors que les expéditeurs cherchent des options plus faibles en carbone. Les camions hydrogène de BMW sur les voies allemandes réduisent les émissions du réservoir à la roue et illustrent l'innovation modale. Les services à valeur ajoutée devraient dépasser avec un TCAC de 7,2%, soutenus par la personnalisation, le flashage logiciel, et les demandes d'inspection pré-livraison. Les fournisseurs convertissent les entrepôts brownfield en hubs d'assemblage multi-clients qui intègrent la robotique, permettant des lancements de programmes plus courts sans frais généraux hérités.

L'automatisation refaçonne l'économie de stockage : les systèmes goods-to-person d'AutoStore triplent l'utilisation cubique et réduisent les erreurs de prélèvement en dessous de 0,1%, soutenant des fenêtres de commande de marché secondaire de deux heures. Alors que les OEM migrent vers des plateformes VE modulaires, le kitting de sous-assemblage et le séquençage de packs de batteries génèrent de nouveaux pools de marge pour les spécialistes de services. L'équilibre du chiffre d'affaires contractuel penche donc du transport principal vers les ajouts haute-touche, diversifiant les revenus des fournisseurs et renforçant les accords pluriannuels collants.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type : stabilité OEM contraste avec l'accélération du marché secondaire

La logistique OEM représentait 73,1% de la taille du marché mondial de la logistique automobile en 2024, stimulée par des flux complexes de composants entrants et des exportations de véhicules finis. L'électrification augmente les dépenses en capital sur les dépôts de batteries conformes ADR, les remorques à température contrôlée, et les protocoles de réponse d'urgence. L'affrètement long terme de Tesla avec Hyundai Glovis pour expédier la Model 3 de Shanghai à Rotterdam reflète de nouveaux corridors VE transcontinentaux.

La logistique du marché secondaire croît plus rapidement à 6,5% TCAC, soutenue par l'âge croissant des véhicules et les ventes directes aux consommateurs de pièces. L'achat par DHL d'Inmar Supply Chain ajoute 14 centres de retour, positionnant l'entreprise pour capturer les volumes de logistique inverse en escalade en Amérique du Nord dhl.com. Les flottes latino-américaines moyennant 18-20 ans augmentent la demande régionale pour les pièces d'importation, attirant l'investissement 3PL dans les hubs de zones franches sous douane qui contournent la congestion portuaire.

Par type de cargaison : les composants mènent tandis que les batteries VE surgissent

Les composants automobiles ont généré 47,52% des revenus en 2024, reflétant le réapprovisionnement continu côté ligne sur des milliers de SKU. La part du marché mondial de la logistique automobile pour les batteries VE et l'électronique de puissance augmente le plus rapidement, croissant à 11,6% TCAC alors que les gouvernements incitent la production de giga-usines. Union Pacific promeut le rail comme le mode à grand volume le plus sûr pour les flux de cathode et de lithium recyclé, soulignant 75% moins de CO₂ par tonne-mile que le camion[3]Thom Albrecht, "Union Pacific APIs Enhance Automotive Visibility," Union Pacific, up.com.

La KN BatteryChain de Kuehne + Nagel suit l'état de charge de bout en bout et la valeur résiduelle, fournissant aux OEM des rapports ESG vérifiables. Les expéditions de véhicules finis font face aux vents contraires de quasi-délocalisation, pourtant restent pivotales pour les marques premium qui s'appuient sur la production centralisée. Les pools d'actifs spécialisés, incluant les wagons double-stack pour VUS électriques, sont en pénurie, poussant les taux de Localisation à grimper de deux chiffres depuis 2024.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par délai de livraison : domination standard fait face à la pression express

La livraison standard commandait 81,3% de part en 2024, capitalisant sur des horaires de production prévisibles et le mouvement vers la mer et le rail plus faibles en carbone. Les services express devraient augmenter à 7,9% TCAC, soutenus par l'assemblage juste-à-temps et la demande critique du marché secondaire. Le corridor ExpressNow de XPO entre Anvers et Istanbul réduit le transit de deux jours et coupe le CO₂ de 80% versus le camionnage exclusif, illustrant l'économie de services mélangés.

Les OEM déployant des modèles de construction sur commande s'appuient sur l'analytique prédictive pour réduire les stocks tampons ; quand des exceptions surviennent, la capacité unérienne premium ou van dédié est requise. La plateforme de détection de risque de chaîne d'approvisionnement de Nissan utilise l'IA pour réacheminer les pièces dans les heures, limitant les appels d'expédition coûteux. Les fournisseurs investissent donc dans des tours de contrôle 24h/24 et des courtiers d'affrètement à la demande pour monétiser les opportunités de fret critique.

Analyse géographique

L'Asie-Pacifique détenait 47,8% de part du marché mondial de la logistique automobile en 2024 et devrait croître à 6,8% TCAC jusqu'en 2030. La domination de la Chine dans la production de VE et le raffinage de matériaux de batterie soutient une densité de voies intra-régionales élevée, tandis que les incitations liées à la production de l'Inde attirent les migrations de fabrication de composants. DHL un ajouté un Centre d'Excellence VE en Australie en 2025, étendant son réseau régional pour les flux de batteries à température contrôlée. Les fournisseurs japonais pionnier le peloton autonome sur les autoroutes, abordant les pénuries de conducteurs et élevant l'utilisation des actifs. Les principaux opérateurs portuaires agrandissent les postes d'amarrage ro-ro, mis en évidence par l'expansion de 370 000 EVP de Kaohsiung qui améliore le retournement des navires pour les véhicules finis.

L'Amérique du Nord reste un hub stratégique, mais les hausses tarifaires sur les véhicules et composants importés pressent les décisions d'acheminement. Les analystes estiment des réductions potentielles de 20 000 unités par jour si les tarifs se maintiennent jusqu'en 2026, contraignant les OEM à approfondir la quasi-délocalisation au Mexique et au Canada. Georgia Ports investira 262 millions USD pour moderniser Colonel's Island, ciblant la position de tête dans le débit ro-ro américain d'ici 2026. Les entrées alternatives de porte du Pacifique telles que Guaymas sont à l'essai pour limiter la congestion de la côte ouest et équilibrer les coûts de camionnage.

L'Europe lutte avec les perturbations géopolitiques et la réglementation carbone stricte. Le débit aux terminaux de véhicules finis un chuté de 9,4% en 2024, déplaçant la région vers le statut d'importateur net alors que les exportations asiatiques de VE surgissent. Pourtant le bloc mène dans les mandats de logistique verte : Audi déploie des trains alimentés par renouvelables pour les modules de batteries, rasant 2 600 tonnes de CO₂ annuel. Le poste d'amarrage ro-ro de 30 millions GBP de Peel Ports à Sheerness, opérationnel en 2025, souligne l'investissement continu malgré des volumes plus doux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Paysage concurrentiel

Le marché mondial de la logistique automobile est modérément fragmenté mais se consolide. L'acquisition de 14,3 milliards EUR de DB Schenker par DSV un fermé en avril 2025 et créé un leader de 45 milliards USD de revenus avec 160 000 employés dans 90 pays. CEVA Logistics un absorbé plus tôt Bolloré Logistics et réaligné les actifs GEFCO en une unité dédiée de véhicules finis, signalant un focus stratégique sur les flux ro-ro à haute marge.

Le déploiement technologique différencie les titulaires. Les outils d'IA générative de DHL Supply Chain nettoient automatiquement les données clients et rédigent la tarification, réduisant les temps de cycle d'offre de 25%. UPS installe des tracteurs de cour autonomes qui opèrent 20 heures quotidiennes, élevant la productivité de transbordement colis-auto. Les entrants chinois intègrent verticalement ; SAIC Logistics contrôle les ports intérieurs liés aux usines de Shanghai, défiant la pénétration 3PL internationale.

Les mouvements stratégiques ciblent la mobilité électrique. Le service de batterie Flex Hub de Maersk regroupe maritime, entreposage, et transport terrestre pour les fabricants de cellules, fournissant la conformité à température contrôlée et les tableaux de bord ESG. CEVA et BMW France pilotent des porte-autos électriques sur des boucles quotidiennes de 270 km, collectant la télématique pour certifier les économies de CO₂. Uber Freight s'associe avec Aurora Innovation pour commercialiser la capacité de camions sans conducteur sur les voies américaines, promettant la parité de coûts avec les conducteurs humains d'ici 2027.

Leaders de l'industrie de la logistique automobile

-

Hellmann Worldwide Logistics SE & Co. KG

-

APL Logistics Ltd

-

BLG Logistics Group AG & Co. KG

-

CEVA Logistics

-

DHL Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Toyota Motor Europe et VDL Groep ont déployé quatre camions hydrogène de 400 km d'autonomie à travers la Belgique, la France, l'Allemagne, et les Pays-Bas pour décarboner la logistique lourde.

- Juin 2025 : Nippon Express Holdings, Japan Freight Railway, et T2 ont complété un pilote camion autonome plus rail de 500 km de Kanagawa à Kobe, abordant les pénuries de conducteurs.

- Mai 2025 : DHL un ouvert un Centre d'Excellence VE en Australie pour soutenir les chaînes d'approvisionnement de batteries régionales.

- Mars 2025 : XPO un étendu ExpressNow à travers l'Europe, améliorant les options critiques dans le temps pour les clients OEM et marché secondaire.

Portée du rapport sur le marché mondial de la logistique automobile

La logistique automobile fait référence à la gestion et coordination complètes du transport, de l'entreposage, et de la distribution des pièces automobiles, composants, et véhicules finis à travers la chaîne d'approvisionnement. Ce secteur est crucial pour s'assurer que les fabricants automobiles, fournisseurs, et distributeurs opèrent efficacement et répondent aux demandes des consommateurs.

Le marché mondial de la logistique automobile est segmenté par service (transport, entreposage, distribution & gestion des stocks, et autres services), par type (véhicule fini, composants automobiles, et autres types), et par géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique latine, et Moyen-Orient et Afrique). Le rapport offre la taille du marché et les prévisions en valeur (USD) pour tous les segments ci-dessus.

| Transport | Route |

| Rail | |

| Mer / Ro-Ro / Mer courte | |

| Air | |

| Entreposage, distribution et gestion des stocks | |

| Services à valeur ajoutée |

| OEM |

| Marché secondaire |

| Véhicules finis |

| Composants automobiles |

| Batteries VE et électronique de puissance |

| Autres cargaisons |

| Standard |

| Express / Critique |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Pérou | |

| Chili | |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Asie-Pacifique | Inde |

| Chine | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam, et Philippines) | |

| Reste de l'Asie-Pacifique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Italie | |

| BENELUX (Belgique, Pays-Bas, et Luxembourg) | |

| NORDIQUES (Danemark, Finlande, Islande, Norvège, et Suède) | |

| Reste de l'Europe | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique |

| Par service | Transport | Route |

| Rail | ||

| Mer / Ro-Ro / Mer courte | ||

| Air | ||

| Entreposage, distribution et gestion des stocks | ||

| Services à valeur ajoutée | ||

| Par type | OEM | |

| Marché secondaire | ||

| Par type de cargaison | Véhicules finis | |

| Composants automobiles | ||

| Batteries VE et électronique de puissance | ||

| Autres cargaisons | ||

| Par délai de livraison | Standard | |

| Express / Critique | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Pérou | ||

| Chili | ||

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Asie-Pacifique | Inde | |

| Chine | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam, et Philippines) | ||

| Reste de l'Asie-Pacifique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Italie | ||

| BENELUX (Belgique, Pays-Bas, et Luxembourg) | ||

| NORDIQUES (Danemark, Finlande, Islande, Norvège, et Suède) | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché mondial de la logistique automobile ?

Le marché mondial de la logistique automobile s'élève à 282,9 milliards USD en 2025 et devrait atteindre 368,2 milliards USD d'ici 2030.

À quelle vitesse le marché de la logistique automobile devrait-il croître ?

Le marché devrait s'étendre à un taux de croissance annuel composé de 5,41% entre 2025 et 2030.

Quelle région mène le marché de la logistique automobile et pourquoi ?

L'Asie-Pacifique détient 47,8% des revenus mondiaux en raison de sa concentration de fabrication de véhicules, de production de batteries, et d'adoption rapide de véhicules électriques.

Quel segment de service génère le plus de revenus dans la logistique automobile ?

Les services de transport représentent 58,8% des revenus du marché en 2024, soutenus par les mouvements routiers, ferroviaires, maritimes, et unériens à travers les véhicules finis et composants.

Où se produit la croissance la plus rapide dans les types de cargaison ?

Les batteries VE et l'électronique de puissance représentent la catégorie de cargaison à croissance la plus rapide, progressant à 11,6% TCAC jusqu'en 2030.

Comment les objectifs de durabilité influencent-ils les stratégies logistiques ?

Les objectifs carbone des entreprises stimulent les transferts modaux vers le rail et la mer, poussant les fournisseurs à investir dans des actifs à faibles émissions tels que les camions hydrogène et les solutions maritimes plus vertes.

Dernière mise à jour de la page le: