Taille du marché des enzymes alimentaires

|

|

Période d'étude | 2017 - 2029 |

|

|

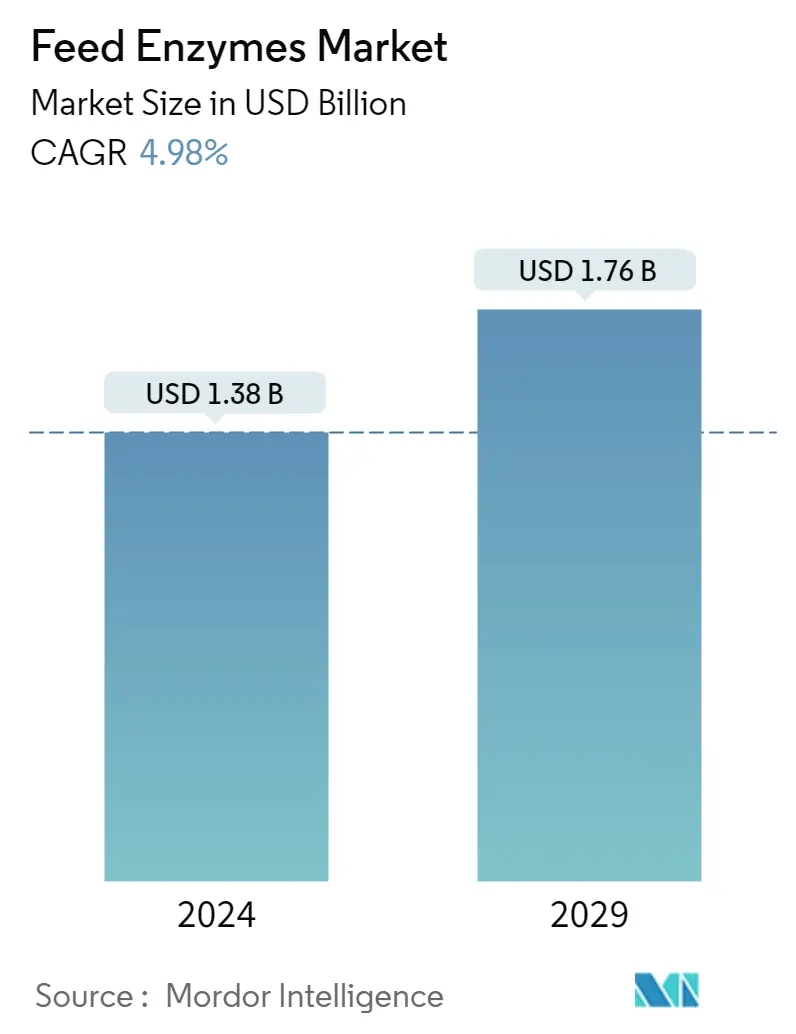

Taille du Marché (2024) | 1.45 Milliards de dollars |

|

|

Taille du Marché (2029) | 1.85 Milliards de dollars |

|

|

Plus grande part par sous-additif | Glucides |

|

|

CAGR (2024 - 2029) | 4.98 % |

|

|

Plus grande part par région | Asie-Pacifique |

|

|

Concentration du Marché | Moyen |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des enzymes alimentaires

La taille du marché des enzymes alimentaires est estimée à 1,38 milliard USD en 2024 et devrait atteindre 1,76 milliard USD dici 2029, avec une croissance de 4,98 % au cours de la période de prévision (2024-2029).

- Le marché mondial des enzymes alimentaires connaît une croissance rapide en raison du rôle crucial que jouent les enzymes dans laugmentation de lapport énergétique et nutritionnel provenant de lalimentation animale. Les céréales, en particulier, bénéficient de l'utilisation d'enzymes, car elles peuvent augmenter la consommation d'amidon chez les animaux, ce qui est particulièrement utile lorsque les prix des céréales sont élevés. Malgré leur importance, le marché des enzymes alimentaires ne représentait que 3,8 % du marché mondial des additifs alimentaires en 2022.

- LAsie-Pacifique est le plus grand marché denzymes alimentaires, représentant 31,6 % de la part de marché mondiale en 2022. LAmérique du Nord et lEurope suivaient de près, représentant respectivement 25,8 % et 23,1 % de la part de marché. La part de marché élevée en Asie-Pacifique est attribuée à des taux de pénétration plus élevés des additifs alimentaires et à une population animale plus élevée.

- Les glucides sont l'enzyme alimentaire la plus largement consommée, avec une valeur marchande de 576,5 millions de dollars, en raison de leur capacité à augmenter l'apport énergétique et d'amidon provenant des aliments céréaliers. Les glucides devraient être lenzyme alimentaire qui connaît la croissance la plus rapide, avec un TCAC de 5,1 % au cours de la période de prévision. Les phytases devraient également enregistrer un TCAC de 4,9 % au cours de la période de prévision.

- Les protéases et les lipases sont dautres enzymes largement utilisées pour augmenter la digestibilité et lutilisation des protéines par les animaux. La demande de produits carnés devrait augmenter le marché de ces enzymes, avec un TCAC de 5,0 % au cours de la période de prévision.

- Le marché des enzymes alimentaires devrait croître et enregistrer un TCAC de 5,0 % au cours de la période de prévision, stimulé par la culture commerciale croissante danimaux pour les produits laitiers et carnés, ainsi que par une prise de conscience croissante de limportance des enzymes alimentaires dans lalimentation animale.

- Les enzymes alimentaires sont essentielles pour augmenter lapport dénergie, damidon et de phosphore provenant des aliments pour animaux. Dans le cas des céréales, les enzymes alimentaires augmentent la consommation damidon des animaux, ce qui est bénéfique lorsque les prix des céréales sont élevés. Malgré leur importance, le marché des enzymes alimentaires ne représentait que 3,8 % du marché mondial des additifs alimentaires en 2022.

- LAsie-Pacifique est le plus grand segment régional du marché mondial des enzymes alimentaires, représentant 395,9 millions de dollars en 2022 en raison des taux de pénétration plus élevés des additifs et de lélevage dans la région. Cependant, les États-Unis constituent le segment national le plus important du marché mondial des enzymes alimentaires, représentant 225,8 millions de dollars en 2022, soit environ 18,0 % de la part de marché, en raison de pratiques de production très développées et de lélevage commercial danimaux.

- La Chine, avec une part de marché de 13,8 %, est le deuxième pays en importance sur le marché des enzymes alimentaires, sa part ayant augmenté de 38,2 % entre 2017 et 2022. Les États-Unis sont le pays à la croissance la plus rapide et devraient enregistrer un TCAC de 6,3 % au cours de la période de prévision (2023-2029) en raison de sa forte utilisation dadditifs alimentaires pour améliorer la productivité.

- Avec les inquiétudes croissantes concernant laugmentation de la productivité, la croissance de la population mondiale et lurbanisation croissante, une augmentation de la consommation de viande et de produits laitiers devrait stimuler le marché mondial des enzymes alimentaires avec un TCAC de 5 % au cours de la période de prévision (2023-2029). ). Cette croissance sera motivée par la nécessité daméliorer la santé animale, daugmenter la valeur nutritionnelle des aliments pour animaux et daccroître la productivité animale.

Tendances du marché mondial des enzymes alimentaires

- La consommation accrue de viande bovine, la croissance du secteur des aliments et des boissons et le nombre croissant d'exploitations agricoles stimulent la production mondiale de ruminants.

- La population porcine augmente en raison de la forte consommation de porc, l'Asie-Pacifique et l'Europe étant les principaux producteurs de porc.

- La production daliments pour volailles augmente en raison de la forte demande de viande de volaille et des investissements croissants dans les pays émergents comme lInde et lArabie Saoudite.

- Forte demande d'aliments pour ruminants en Asie-Pacifique et en Amérique du Nord, les États-Unis exportant 80 % de la production de viande bovine et l'émergence de nouveaux fournisseurs de lait en Inde

- L'Asie-Pacifique est le plus grand producteur d'aliments pour porcs avec une consommation élevée de viande de porc par habitant et la peste porcine africaine (PPA) a touché les industries porcines en Europe et en Afrique.

Aperçu du marché des enzymes alimentaires

Le marché des enzymes alimentaires est modérément consolidé, les cinq premières sociétés occupant 40,80 %. Les principaux acteurs de ce marché sont Archer Daniel Midland Co., DSM Nutritional Products AG, Elanco Animal Health Inc., IFF (Danisco Animal Nutrition) et Kerry Group PLC (triés par ordre alphabétique).

Leaders du marché des enzymes alimentaires

Archer Daniel Midland Co.

DSM Nutritional Products AG

Elanco Animal Health Inc.

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Adisseo, BASF SE, Biovet S.A., Cargill Inc., Novus International, Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des enzymes alimentaires

- Janvier 2023 Novus International acquiert la société de biotechnologie Agrivida pour développer de nouveaux additifs alimentaires.

- Septembre 2022 DSM a acquis Prodap, une entreprise brésilienne leader dans la nutrition et la technologie animale. Avec cette stratégie, l'entreprise combine des offres technologiques, des services de conseil et des solutions nutritionnelles spécialisées pour améliorer l'efficacité et la durabilité de l'élevage.

- Juillet 2022 Cargill a étendu son partenariat avec Innovafeed pour fournir aux aquaculteurs des ingrédients innovants et nutritifs, notamment des additifs.

Rapport sur le marché des enzymes alimentaires – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

-

4.1 Effectif d'animaux

- 4.1.1 la volaille

- 4.1.2 Ruminants

- 4.1.3 Porc

-

4.2 Production d'aliments pour animaux

- 4.2.1 Aquaculture

- 4.2.2 la volaille

- 4.2.3 Ruminants

- 4.2.4 Porc

-

4.3 Cadre réglementaire

- 4.3.1 Argentine

- 4.3.2 Australie

- 4.3.3 Brésil

- 4.3.4 Canada

- 4.3.5 Chili

- 4.3.6 Chine

- 4.3.7 Egypte

- 4.3.8 France

- 4.3.9 Allemagne

- 4.3.10 Inde

- 4.3.11 Indonésie

- 4.3.12 L'Iran

- 4.3.13 Italie

- 4.3.14 Japon

- 4.3.15 Kenya

- 4.3.16 Mexique

- 4.3.17 Pays-Bas

- 4.3.18 Philippines

- 4.3.19 Russie

- 4.3.20 Arabie Saoudite

- 4.3.21 Afrique du Sud

- 4.3.22 Corée du Sud

- 4.3.23 Espagne

- 4.3.24 Thaïlande

- 4.3.25 Turquie

- 4.3.26 Royaume-Uni

- 4.3.27 États-Unis

- 4.3.28 Viêt Nam

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Sous-additif

- 5.1.1 Glucides

- 5.1.2 Phytases

- 5.1.3 Autres enzymes

-

5.2 Animal

- 5.2.1 Aquaculture

- 5.2.1.1 Par sous-animal

- 5.2.1.1.1 Poisson

- 5.2.1.1.2 Crevette

- 5.2.1.1.3 Autres espèces aquacoles

- 5.2.2 la volaille

- 5.2.2.1 Par sous-animal

- 5.2.2.1.1 Gril

- 5.2.2.1.2 Couche

- 5.2.2.1.3 Autres volailles

- 5.2.3 Ruminants

- 5.2.3.1 Par sous-animal

- 5.2.3.1.1 Bovins de boucherie

- 5.2.3.1.2 Vaches laitières

- 5.2.3.1.3 Autres ruminants

- 5.2.4 Porc

- 5.2.5 Autres animaux

-

5.3 Région

- 5.3.1 Afrique

- 5.3.1.1 Par pays

- 5.3.1.1.1 Egypte

- 5.3.1.1.2 Kenya

- 5.3.1.1.3 Afrique du Sud

- 5.3.1.1.4 Reste de l'Afrique

- 5.3.2 Asie-Pacifique

- 5.3.2.1 Par pays

- 5.3.2.1.1 Australie

- 5.3.2.1.2 Chine

- 5.3.2.1.3 Inde

- 5.3.2.1.4 Indonésie

- 5.3.2.1.5 Japon

- 5.3.2.1.6 Philippines

- 5.3.2.1.7 Corée du Sud

- 5.3.2.1.8 Thaïlande

- 5.3.2.1.9 Viêt Nam

- 5.3.2.1.10 Reste de l'Asie-Pacifique

- 5.3.3 L'Europe

- 5.3.3.1 Par pays

- 5.3.3.1.1 France

- 5.3.3.1.2 Allemagne

- 5.3.3.1.3 Italie

- 5.3.3.1.4 Pays-Bas

- 5.3.3.1.5 Russie

- 5.3.3.1.6 Espagne

- 5.3.3.1.7 Turquie

- 5.3.3.1.8 Royaume-Uni

- 5.3.3.1.9 Le reste de l'Europe

- 5.3.4 Moyen-Orient

- 5.3.4.1 Par pays

- 5.3.4.1.1 L'Iran

- 5.3.4.1.2 Arabie Saoudite

- 5.3.4.1.3 Reste du Moyen-Orient

- 5.3.5 Amérique du Nord

- 5.3.5.1 Par pays

- 5.3.5.1.1 Canada

- 5.3.5.1.2 Mexique

- 5.3.5.1.3 États-Unis

- 5.3.5.1.4 Reste de l'Amérique du Nord

- 5.3.6 Amérique du Sud

- 5.3.6.1 Par pays

- 5.3.6.1.1 Argentine

- 5.3.6.1.2 Brésil

- 5.3.6.1.3 Chili

- 5.3.6.1.4 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Biovet S.A.

- 6.4.5 Cargill Inc.

- 6.4.6 DSM Nutritional Products AG

- 6.4.7 Elanco Animal Health Inc.

- 6.4.8 IFF(Danisco Animal Nutrition)

- 6.4.9 Kerry Group PLC

- 6.4.10 Novus International, Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ADDITIFS ALIMENTAIRES

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Taille du marché mondial et DRO

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des enzymes alimentaires

Les carbohydrases et les phytases sont couvertes en tant que segments par sous-additif. L'aquaculture, la volaille, les ruminants et les porcs sont couverts en tant que segments par animal. L'Afrique, l'Asie-Pacifique, l'Europe, le Moyen-Orient, l'Amérique du Nord et l'Amérique du Sud sont couverts en segments par région.

- Le marché mondial des enzymes alimentaires connaît une croissance rapide en raison du rôle crucial que jouent les enzymes dans laugmentation de lapport énergétique et nutritionnel provenant de lalimentation animale. Les céréales, en particulier, bénéficient de l'utilisation d'enzymes, car elles peuvent augmenter la consommation d'amidon chez les animaux, ce qui est particulièrement utile lorsque les prix des céréales sont élevés. Malgré leur importance, le marché des enzymes alimentaires ne représentait que 3,8 % du marché mondial des additifs alimentaires en 2022.

- LAsie-Pacifique est le plus grand marché denzymes alimentaires, représentant 31,6 % de la part de marché mondiale en 2022. LAmérique du Nord et lEurope suivaient de près, représentant respectivement 25,8 % et 23,1 % de la part de marché. La part de marché élevée en Asie-Pacifique est attribuée à des taux de pénétration plus élevés des additifs alimentaires et à une population animale plus élevée.

- Les glucides sont l'enzyme alimentaire la plus largement consommée, avec une valeur marchande de 576,5 millions de dollars, en raison de leur capacité à augmenter l'apport énergétique et d'amidon provenant des aliments céréaliers. Les glucides devraient être lenzyme alimentaire qui connaît la croissance la plus rapide, avec un TCAC de 5,1 % au cours de la période de prévision. Les phytases devraient également enregistrer un TCAC de 4,9 % au cours de la période de prévision.

- Les protéases et les lipases sont dautres enzymes largement utilisées pour augmenter la digestibilité et lutilisation des protéines par les animaux. La demande de produits carnés devrait augmenter le marché de ces enzymes, avec un TCAC de 5,0 % au cours de la période de prévision.

- Le marché des enzymes alimentaires devrait croître et enregistrer un TCAC de 5,0 % au cours de la période de prévision, stimulé par la culture commerciale croissante danimaux pour les produits laitiers et carnés, ainsi que par une prise de conscience croissante de limportance des enzymes alimentaires dans lalimentation animale.

| Glucides |

| Phytases |

| Autres enzymes |

| Aquaculture | Par sous-animal | Poisson |

| Crevette | ||

| Autres espèces aquacoles | ||

| la volaille | Par sous-animal | Gril |

| Couche | ||

| Autres volailles | ||

| Ruminants | Par sous-animal | Bovins de boucherie |

| Vaches laitières | ||

| Autres ruminants | ||

| Porc | ||

| Autres animaux |

| Afrique | Par pays | Egypte |

| Kenya | ||

| Afrique du Sud | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Par pays | Australie |

| Chine | ||

| Inde | ||

| Indonésie | ||

| Japon | ||

| Philippines | ||

| Corée du Sud | ||

| Thaïlande | ||

| Viêt Nam | ||

| Reste de l'Asie-Pacifique | ||

| L'Europe | Par pays | France |

| Allemagne | ||

| Italie | ||

| Pays-Bas | ||

| Russie | ||

| Espagne | ||

| Turquie | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Moyen-Orient | Par pays | L'Iran |

| Arabie Saoudite | ||

| Reste du Moyen-Orient | ||

| Amérique du Nord | Par pays | Canada |

| Mexique | ||

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Par pays | Argentine |

| Brésil | ||

| Chili | ||

| Reste de l'Amérique du Sud |

| Sous-additif | Glucides | ||

| Phytases | |||

| Autres enzymes | |||

| Animal | Aquaculture | Par sous-animal | Poisson |

| Crevette | |||

| Autres espèces aquacoles | |||

| la volaille | Par sous-animal | Gril | |

| Couche | |||

| Autres volailles | |||

| Ruminants | Par sous-animal | Bovins de boucherie | |

| Vaches laitières | |||

| Autres ruminants | |||

| Porc | |||

| Autres animaux | |||

| Région | Afrique | Par pays | Egypte |

| Kenya | |||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

| Asie-Pacifique | Par pays | Australie | |

| Chine | |||

| Inde | |||

| Indonésie | |||

| Japon | |||

| Philippines | |||

| Corée du Sud | |||

| Thaïlande | |||

| Viêt Nam | |||

| Reste de l'Asie-Pacifique | |||

| L'Europe | Par pays | France | |

| Allemagne | |||

| Italie | |||

| Pays-Bas | |||

| Russie | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Moyen-Orient | Par pays | L'Iran | |

| Arabie Saoudite | |||

| Reste du Moyen-Orient | |||

| Amérique du Nord | Par pays | Canada | |

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

| Amérique du Sud | Par pays | Argentine | |

| Brésil | |||

| Chili | |||

| Reste de l'Amérique du Sud | |||

Définition du marché

- LES FONCTIONS - Pour létude, les additifs alimentaires sont considérés comme des produits fabriqués commercialement qui sont utilisés pour améliorer des caractéristiques telles que le gain de poids, le taux de conversion alimentaire et la consommation alimentaire lorsquils sont administrés dans des proportions appropriées.

- REVENDEURS - Les entreprises engagées dans la revente d'additifs alimentaires sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les fabricants daliments composés sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les agriculteurs qui achètent des additifs alimentaires destinés à être utilisés directement comme suppléments ou prémélanges.

- CONSOMMATION INTERNE À L'ENTREPRISE - Les entreprises engagées dans la production daliments composés ainsi que dans la fabrication dadditifs alimentaires font partie de létude. Cependant, lors de lestimation de la taille du marché, la consommation interne dadditifs alimentaires par ces entreprises a été exclue.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.