| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

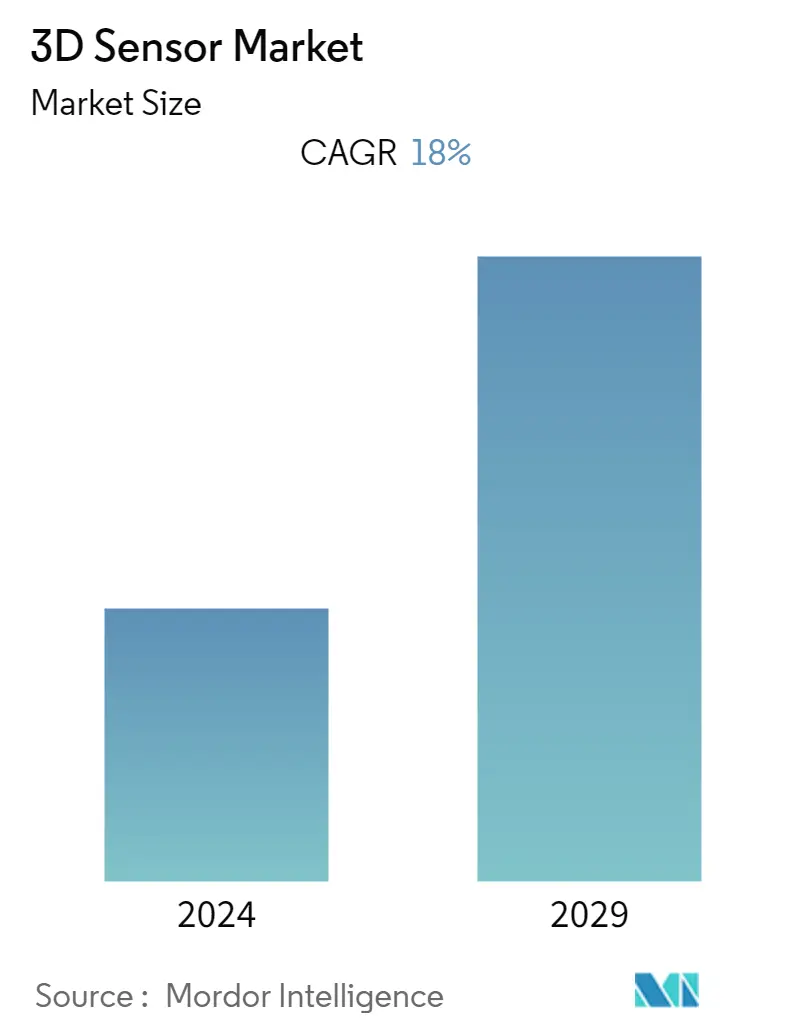

| CAGR | 18.00 % |

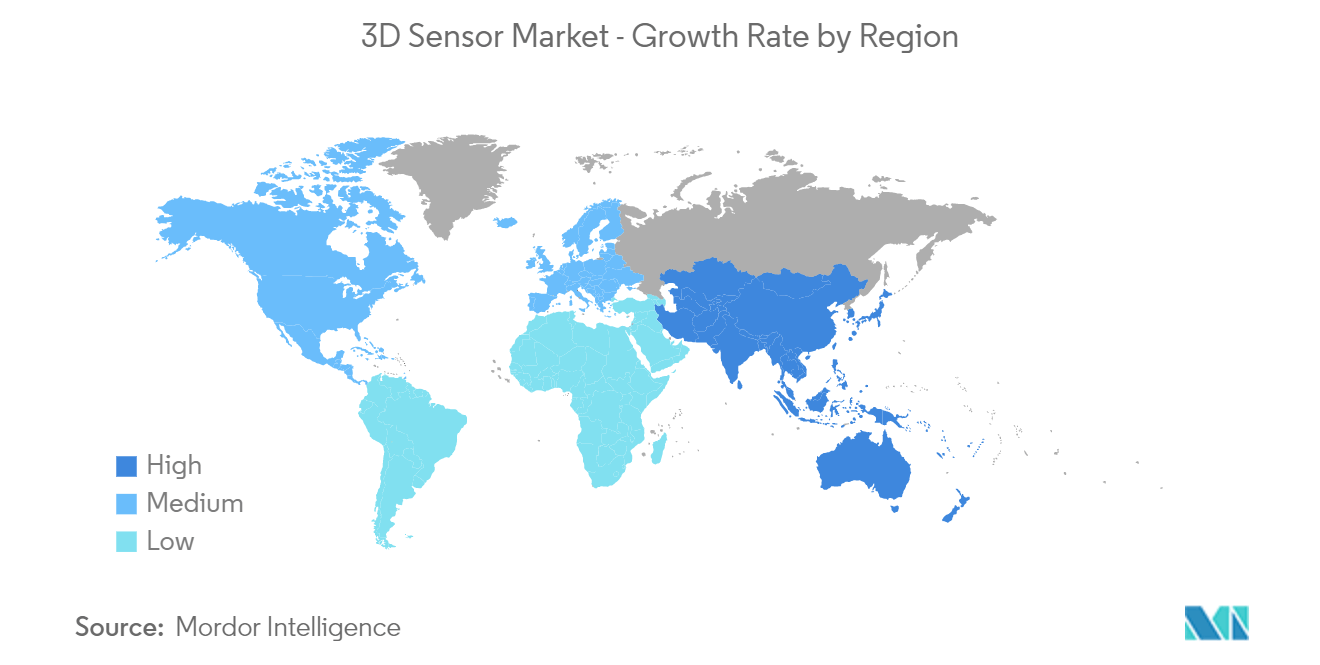

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

| Concentration du Marché | Moyen |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des capteurs 3D

Le marché des capteurs 3D devrait enregistrer un TCAC de 18 % au cours de la période de prévision. Ladoption croissante de la technologie 3D dans divers secteurs industriels a permis de développer des capteurs en temps réel capables dévaluer les formes. Les instruments autrefois encombrants sont désormais miniaturisés grâce aux technologies avancées. De plus, les progrès technologiques rapides ouvrent une pléthore de nouvelles applications dans différents secteurs industriels où ces capteurs peuvent être utilisés.

- La compatibilité croissante des capteurs avec la plateforme Internet des objets devient progressivement une condition préalable à la promotion de la surveillance et du contrôle à distance. Les appareils connectés à l'IoT ont ouvert d'énormes opportunités pour les capteurs dans plusieurs applications industrielles, médicales, électroniques grand public, automobiles, etc. Selon le rapport Internet annuel de Cisco, d'ici 2023, il y aura près de 30 milliards d'appareils et de connexions connectés au réseau, contre 18,4 milliards en 2018. Dici 2023, les appareils IoT représenteront 50 % (14,7 milliards) de tous les appareils en réseau, contre 33 % (6,1 milliards) en 2018. Une telle augmentation du nombre dappareils IoT stimulerait la croissance du marché étudié.

- De plus, les initiatives gouvernementales en faveur des maisons et des bâtiments intelligents contribuent à une adoption plus rapide des capteurs 3D. Récemment, les conseils municipaux de Leeds, Suttons et Richmond ont fait progresser la technologie IoT dans les foyers pour mieux soutenir les résidents et rendre les services plus efficaces. De plus, en juillet 2022, Senet, Inc. et Iota Communications, Inc., une société de communications sans fil de logiciels d'analyse de données et de réseaux étendus (LPWAN) à faible consommation, ont annoncé un partenariat pour fournir LoRaWAN via un spectre sans licence de 915 MHz et IotaComm's800. Connectivité réseau de spectre sous licence MHz FCC, pour faciliter l'adoption de capteurs 3D d'infrastructure intelligente.

- La demande croissante d'électronique grand public devrait offrir des opportunités d'augmentation des revenus de l'entreprise. En outre, la demande mondiale de smartphones a connu une augmentation en raison de plusieurs facteurs, tels que l'augmentation du revenu disponible, l'avènement de la 5G et le développement des infrastructures de télécommunications. Par exemple, selon Ericsson, le nombre dabonnements aux smartphones dans le monde sélevait récemment à 6,259 millions et devrait atteindre 7,690 millions en 2027.

- Récemment, TDK Corporation a annoncé l'ajout du HAR 3927 à sa famille de capteurs à effet Hall à angle direct Micronas. Ce produit utilise la technologie exclusive de cellules de pixels 3D HAL et répond à la demande de développement conforme à la norme ISO 26262. Le capteur comprend une sortie analogique ratiométrique et une interface numérique SENT par SAE J2716 rev. De tels développements stimuleront davantage la croissance du marché.

- De plus, en mai 2022, Infineon et pmdtechnologies ont collaboré pour créer une technologie de détection de profondeur 3D pour Magic Leap 2, permettant des applications industrielles et médicales de pointe avancées. L'imageur de temps de vol IRS2877C capture l'environnement physique autour de l'utilisateur et aide l'appareil à le comprendre et éventuellement à interagir avec lui.

- De plus, la révolution de lindustrie 4.0, dans laquelle les machines deviennent plus intelligentes et intuitives, accroît le besoin dapplications industrielles de capteurs. Selon les prévisions de l'IFR, l'adoption mondiale devrait augmenter considérablement pour atteindre 518000 robots industriels opérationnels dans les usines du monde entier d'ici 2024. La trajectoire de croissance positive du marché des robots industriels devrait stimuler la demande de capteurs au cours de la même période.

- Plusieurs types de recherche concernant les biocapteurs, axés sur laugmentation de lefficacité et de la précision et sur la résolution des limitations, devraient être le fer de lance de ladoption des biocapteurs. Par exemple, en août 2022, une nouvelle étude de la Pritzker School of Molecular Engineering de lUniversité de Chicago a montré quune puce informatique flexible et extensible portée directement sur la peau pouvait collecter et analyser des données de santé en temps réel grâce à lintelligence artificielle (IA). L'appareil, un neuromorphi

Tendances du marché des capteurs 3D

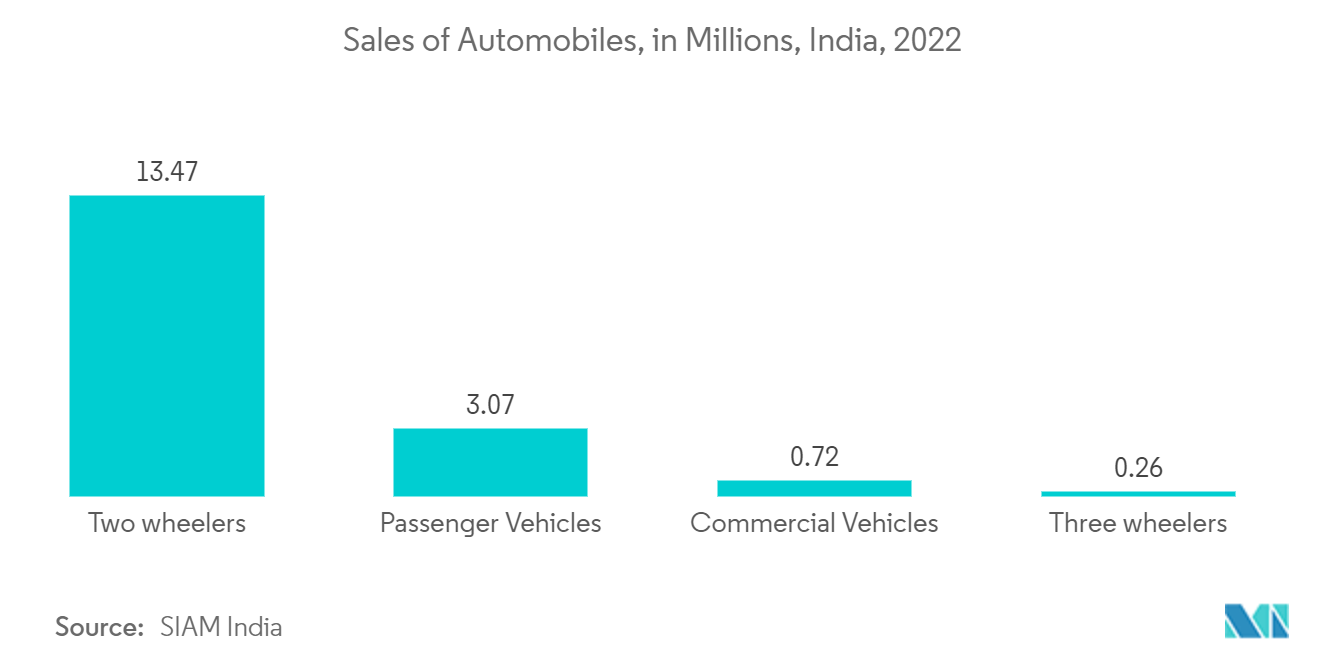

L'automobile détiendra une part importante

- Les capteurs 3D sont largement utilisés dans l'industrie automobile pour surveiller divers aspects d'une voiture, notamment sa température, son système de refroidissement, sa pression d'huile et sa vitesse. La demande croissante de véhicules plus sûrs et plus propres entraîne le besoin de capteurs 3D dans lindustrie automobile. Par exemple, les capteurs fournissent des informations sur une combustion propre et efficace du carburant dans le moteur, ce qui contribue à réduire considérablement les émissions déchappement et la consommation de carburant.

- Selon lIBEF, lInde pourrait devenir un leader en matière de mobilité partagée dici 2030, ouvrant ainsi la voie aux véhicules électriques et autonomes. De plus, en avril 2022, Tata Motors a annoncé son intention d'investir 24 000 crores INR (3,08 milliards USD) dans son activité de véhicules de tourisme au cours des cinq prochaines années. En outre, selon la CAAM, en avril 2022, environ 210000 automobiles commerciales et 996000 véhicules de tourisme ont été produits en Chine. De tels investissements dans lautomobile stimuleront davantage la croissance du marché.

- En outre, selon l'American Automotive Policy Council, les constructeurs automobiles et leurs fournisseurs constituent le plus grand secteur manufacturier américain, responsable d'environ 3 % du PIB américain. Au cours des cinq dernières années seulement, FCA US, Ford et General Motors ont annoncé des investissements d'environ 35 milliards de dollars dans leurs usines américaines d'assemblage, de moteurs et de transmissions, leurs laboratoires de RD, leurs bureaux administratifs et autres infrastructures les reliant et les soutenant.

- Le marché devient également de plus en plus compétitif, avec divers acteurs établis et nouveaux développant et lançant des produits plus uniques sur le marché de l'automatisation. Par exemple, en juillet 2022, Universal Robots a dévoilé un nouveau cobot dune charge utile de 20 kg pour aider les machines à soulever des charges lourdes. Le lancement de ces cobots plus puissants, plus rapides et plus performants vise à accélérer l'expansion de l'entreprise dans des segments à forte croissance, notamment la santé, l'électronique grand public, etc., répondant à la demande croissante d'automatisation dans de nombreux secteurs.

- En outre, le secteur automobile est un domaine susceptible dêtre considérablement affecté par le marché de la modélisation 3D, stimulant ainsi le marché des capteurs 3D. De plus, de nombreuses avancées technologiques sont réalisées par divers fournisseurs sur le marché. Récemment, Yokohama Rubber et Zenrin ont commencé les tests pratiques d'un capteur fixé à la surface intérieure d'un pneu dans le cadre d'une étude pilote portant sur la mesure de l'usure de la surface de la route et de la bande de roulement à l'aide d'un système de détection de la surface de la route compatible IoT.

- De plus, en juin 2022, Sentronics a annoncé un partenariat avec HORIBA UK pour lancer le capteur de mesure de consommation de carburant à ultrasons de nouvelle génération, le HORIBA RealFlow propulsé par Sentronics, pour l'industrie automobile. Doté de la dernière technologie brevetée en matière de détection ultrasonique du débit de carburant, le HORIBA RealFlow offre une installation précise sous le capot et une mesure en temps réel de la consommation de carburant pour la validation automobile et la vérification des applications de test. Avec une précision de mesure de débit améliorée de ±0,5 % sur une plage de variation étendue de 1000:1, il offre des performances optimales par rapport à son prédécesseur.

LAmérique du Nord détiendra une part de marché importante

- En Amérique du Nord, les États-Unis devraient être le marché en croissance le plus important, en raison de la forte demande des secteurs de l'électronique grand public et de l'automobile, qui utilisent des capteurs 3D pour de multiples applications dans leurs domaines.

- Avec ladoption croissante des smartphones aux États-Unis, la demande de capteurs devrait augmenter simultanément sur le marché. Selon le US Census Bureau et la Consumer Technology Association, les ventes de smartphones aux États-Unis ont atteint 74,7 milliards de dollars en 2022, contre 73 milliards de dollars en 2021. Avec l'adoption croissante des smartphones sur le marché, une demande de capteurs 3D est également attendue. pour augmenter à la même vitesse.

- Récemment, Qualcomm a lancé son lecteur d'empreintes digitales sous écran 3D Sonic Sensor de deuxième génération. Le nouveau scanner offrirait une zone de lecteur d'empreintes digitales 77 % plus grande et 50 % plus rapide que son scanner de première génération, présent dans les modèles Galaxy S20 et Note20 de Samsung.

- De plus, le produit Apple, l'iPhone, joue un rôle important dans l'augmentation de la demande de smartphones aux États-Unis. Par exemple, en septembre 2022, Apple a dévoilé liPhone 14 et liPhone 14 Plus en Californie. Une taille unique et plus grande de 6,7 pouces rejoint le design populaire de 6,1 pouces, avec un nouveau système à double caméra, la détection de collision, un service de sécurité inédit dans l'industrie des smartphones avec SOS d'urgence par satellite et une autonomie de batterie utile multiple sur iPhone. De même, une tendance de personnes désireuses dessayer des technologies innovantes est en hausse au Canada.

- De plus, les consommateurs préfèrent aujourdhui une qualité dimage améliorée, comme celle des ordinateurs portables et des téléviseurs Ultra HD ou 4K. Cela devrait en outre stimuler le marché des capteurs 3D. En outre, ladoption rapide de nouvelles technologies dans cette région, comme les voitures autonomes, devrait stimuler la demande de capteurs 3D dans le secteur automobile.

Aperçu du marché des capteurs 3D

Le marché des capteurs 3D est moyennement concurrentiel. Cependant, avec l'augmentation des innovations et des produits durables, pour maintenir leur position sur le marché mondial, de nombreuses entreprises augmentent leur présence sur le marché en obtenant de nouveaux contrats en exploitant de nouveaux marchés.

En septembre 2022, Ouster, Inc., l'un des principaux fabricants de capteurs lidar numériques haute résolution, a lancé une suite de capteurs lidar industriels 3D pour les applications de manutention de gros volumes. La gamme industrielle de capteurs haute résolution OS0 et OS1 est conçue pour répondre aux besoins des fabricants de chariots élévateurs, d'équipements portuaires et de robots mobiles autonomes (AMR), tout en restant abordable pour les flottes de production à grand volume. Selon la société, les capacités 3D de sa suite de capteurs industriels surpassent les scanners laser 2D traditionnels en offrant une résolution, une portée et un champ de vision supérieurs sans augmenter le coût ou la complexité du système.

En juin 2022, ST a présenté le premier capteur 3D doté de méta-optique. Le capteur de temps de vol direct est un capteur de profondeur utilisé dans les smartphones, les casques de réalité virtuelle et la robotique. La méta-optique peut remplacer les lentilles complexes et multi-éléments existantes ; ils collectent plus de lumière, remplissent plusieurs fonctions sur une seule couche et permettent de nouvelles formes de détection dans les smartphones et autres appareils tout en occupant moins de place.

Leaders du marché des capteurs 3D

-

Intel Corporation

-

Sick AG

-

Infineon Technologies AG

-

Panasonic Corporation

-

Cognex Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des capteurs 3D

- Août 2022 ams OSRAM, leader mondial des solutions optiques, a annoncé le lancement d'un capteur d'image à obturateur global de 2,2Mpixels dans le visible et le proche infrarouge (NIR) doté des caractéristiques de faible consommation et de petite taille requises dans les derniers systèmes de détection 2D et 3D. pour les casques de réalité virtuelle (VR), les lunettes intelligentes, les drones et d'autres applications grand public et industrielles.

- Juillet 2022 Toposens, une startup de haute technologie basée à Munich, a lancé son premier SYSTÈME commercial d'évitement de collision Toposens 3D pour robots mobiles basé sur la technologie exclusive d'écholocation ultrasonique Toposens 3D de l'entreprise. Après plus de sept années de RD et de commercialisation de produits, cela représente une étape importante pour l'entreprise.

- Avril 2022 Panasonic a dévoilé le LUMIX GH6, le dernier modèle phare de la série LUMIX G, un superbe appareil photo numérique sans miroir basé sur la norme du système Micro Four Thirds. Avec une technologie de traitement avancée et des fonctionnalités innovantes, le LUMIX GH6 offre une mobilité exceptionnelle et des performances vidéo élevées, ce qui en fait un partenaire idéal pour la communauté mondiale des créateurs de contenu.

Segmentation de lindustrie des capteurs 3D

Le capteur 3D est une technologie de détection de profondeur qui améliore la reconnaissance faciale et des objets de la caméra. Procédure consistant à capturer la longueur, la largeur et la hauteur d'un objet réel avec plus de clarté et de détails que ce qui est possible avec une variété de technologies différentes. Le marché étudié est segmenté par produit, tel que le capteur de position, le capteur d'image, le capteur de température et le capteur d'accéléromètre, d'autres technologies comme les ultrasons, la lumière structurée et le temps de vol, divers secteurs verticaux d'utilisateurs finaux tels que l'électronique grand public, l'automobile, la santé, et plusieurs zones géographiques. Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

Limpact du COVID-19 sur le marché et les segments touchés sont également couverts dans le cadre de létude. En outre, la perturbation des facteurs affectant lexpansion du marché dans un avenir proche a été abordée dans létude concernant les facteurs déterminants et les contraintes.

| Par produit | Capteur de position | ||

| Capteur d'image | |||

| Capteur de température | |||

| Capteur accéléromètre | |||

| Autres produits | |||

| Par technologie | Ultrason | ||

| Lumière structurée | |||

| Temps de vol | |||

| Autres technologies | |||

| Par utilisateur final vertical | Electronique grand public | ||

| Automobile | |||

| Soins de santé | |||

| Autres secteurs verticaux des utilisateurs finaux | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Reste de l'Asie-Pacifique | |||

| l'Amérique latine | Mexique | ||

| Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur les capteurs 3D

Quelle est la taille actuelle du marché des capteurs 3D ?

Le marché des capteurs 3D devrait enregistrer un TCAC de 18 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des capteurs 3D ?

Intel Corporation, Sick AG, Infineon Technologies AG, Panasonic Corporation, Cognex Corporation sont les principales sociétés opérant sur le marché des capteurs 3D.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des capteurs 3D ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des capteurs 3D ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des capteurs 3D.

Quelles années couvre ce marché des capteurs 3D ?

Le rapport couvre la taille historique du marché des capteurs 3D pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des capteurs 3D pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie des capteurs 3D

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des capteurs 3D 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des capteurs 3D comprend des perspectives de prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.