Taille du marché des biens de luxe personnels du CCG

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

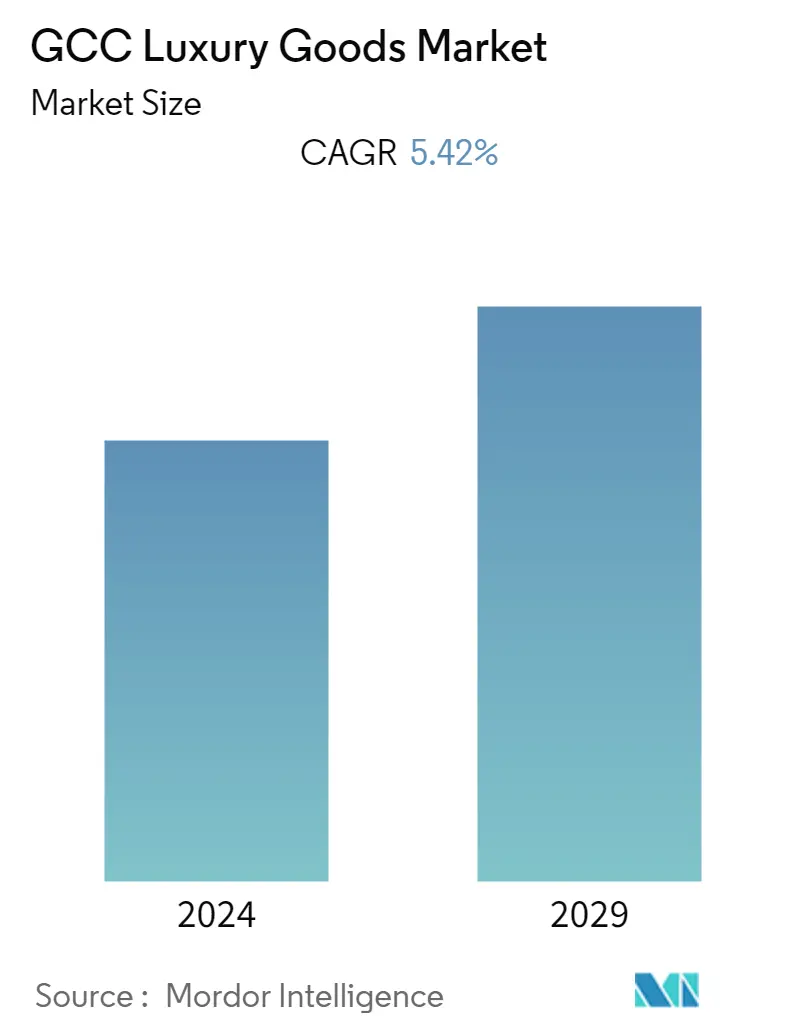

| TCAC | 5.42 % |

| Concentration du marché | Faible |

Acteurs majeurs.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des articles de luxe personnels du CCG

La taille du marché des produits de luxe du CCG devrait passer de 10,52 milliards USD en 2023 à 13,70 milliards USD dici 2028, avec un TCAC de 5,42 % au cours de la période de prévision (2023-2028).

- La croissance à long terme de l'industrie des produits de luxe du CCG est attendue en raison de l'augmentation du revenu disponible, de l'augmentation de la population millénaire, de l'essor du tourisme et de la pénétration des acteurs du marché international dans la région. L'attention des clients est attirée par l'introduction sur le marché de produits d'acteurs majeurs de la scène internationale, notamment Gucci, LMVH, PVH et Rolex.

- Par exemple, en avril 2022, la marque de vêtements de loisirs mode Tribe of 6 du groupe de franchise Alshaya a fait ses débuts au Koweït, au Royaume d'Arabie saoudite et aux Émirats arabes unis. La marque promeut la diversité et la positivité corporelle en proposant divers articles, tels que des styles unisexes dans une gamme de tailles.

- En dehors de cela, la création de centres commerciaux haut de gamme a également offert à ces marques suffisamment despace pour étendre leurs opérations dans le pays. De plus, les médias sociaux et la tendance des achats en ligne ont influencé positivement le marché de la chaussure de luxe en Arabie Saoudite, puisque les acheteurs peuvent désormais accéder aux marques de luxe via des plateformes en ligne.

- En 2021, une collaboration entre Adidas Originals et la designer Arwa Al Banawi a abouti au lancement d'une version hautement personnalisée de la silhouette emblématique du forum. Ces nouvelles baskets, conçues de manière appropriée dans des tons sable, ont été appelées Adidas Originals by Arwa Al Banawi Forum Lo Sneaker. Elles ont été mises en vente le 25 mai via une version virtuelle exclusive à accès anticipé dans un endroit bien en vue de la carte touristique de l'Arabie Saoudite. Les baskets se sont rapidement vendues, reflétant leur popularité auprès des consommateurs.

- Lémergence du commerce électronique a permis aux consommateurs daccéder facilement aux informations sur les produits et aux prix via des sources en ligne. Ce facteur a encore contribué à la croissance globale du marché des produits de luxe. Les consommateurs des pays du CCG sont très conscients de leurs choix en matière de cosmétiques et de parfums de luxe. Par conséquent, les entreprises opérant sur le marché sefforcent daméliorer leurs styles demballage durables.

Tendances du marché des produits de luxe personnels du CCG

Utilisation croissante de la plateforme de commerce électronique pour l'achat de produits de luxe

- Le marché de la vente au détail en ligne du CCG connaît une croissance rapide et attire massivement l'attention des investisseurs du monde entier. Bahreïn, les Émirats arabes unis et le Qatar ont actuellement les taux de pénétration dInternet les plus élevés au monde. La croissance rapide a été alimentée par une gamme de produits améliorée, la facilité d'achat, le choix du client en matière de date de livraison et une expérience d'achat fluide. La mode de luxe sest développée dans le monde numérique.

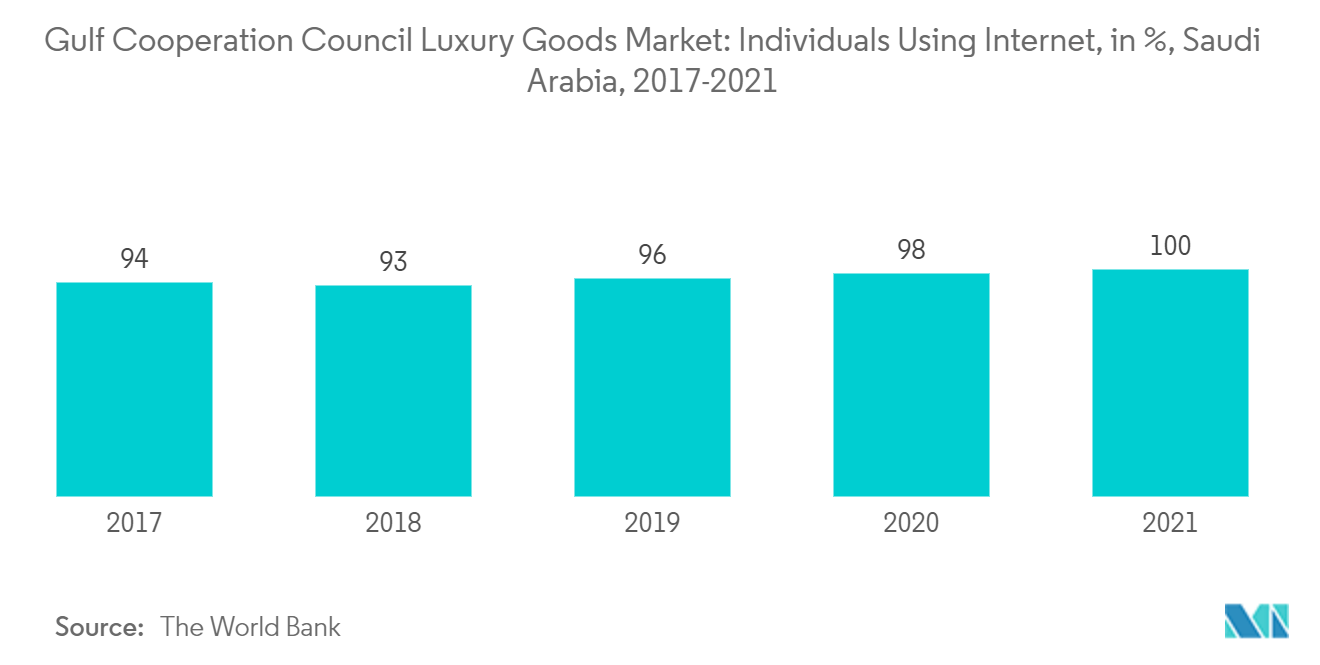

- En outre, l'augmentation de l'utilisation d'Internet a conduit les consommateurs à être exposés à divers produits de luxe, ce qui devrait propulser le marché au cours de la période de prévision. Selon les données de la Banque mondiale, le pourcentage de la population utilisant Internet en Arabie saoudite a atteint 100 % en 2021.

- Les consommateurs interagissent désormais avec la plupart des marques via leurs boutiques en ligne et leurs e-commerçants multimarques. Environ la moitié des acheteurs de produits de luxe sont désormais influencés par ce quils entendent ou regardent en ligne. De Louis Vuitton à Chanel en passant par Gucci, les maisons de luxe se sont précipitées vers le numérique, que ce soit en s'associant avec des sites multimarques comme Farfetch, en créant leurs sites Internet ou en combinant les deux.

- Le passage au numérique est logique dans la mesure où les achats en ligne devraient alimenter la croissance potentielle de la demande de produits de luxe. En conséquence, les ventes des détaillants physiques vont diminuer. Certaines boutiques en ligne bien connues proposant des produits de luxe sur le marché incluent Tutus Kurniati, Goshopia, The Luxury Closet, Ounass, Tryano, Farfetch United Arab Emirates, Bloomingdale's et Elilhaam.

Les Émirats arabes unis, plaque tournante régionale du shopping de luxe dans le CCG

- Dubaï est restée la principale plaque tournante régionale pour l'achat de produits de luxe et s'est imposée comme un leader en matière de qualité des espaces de vente au détail. En outre, dautres villes des Émirats arabes unis ont progressé dans leur classement en termes de coût de la vie. Les Émirats arabes unis ont toujours été une destination attractive pour les expatriés. En raison de conditions de rémunération très compétitives, de la baisse des prix de limmobilier, de normes de sécurité élevées et dune économie saine, il en est toujours ainsi. Dubaï et Abu Dhabi figurent parmi les 10 premières villes mondiales en termes de nouveaux espaces commerciaux en construction.

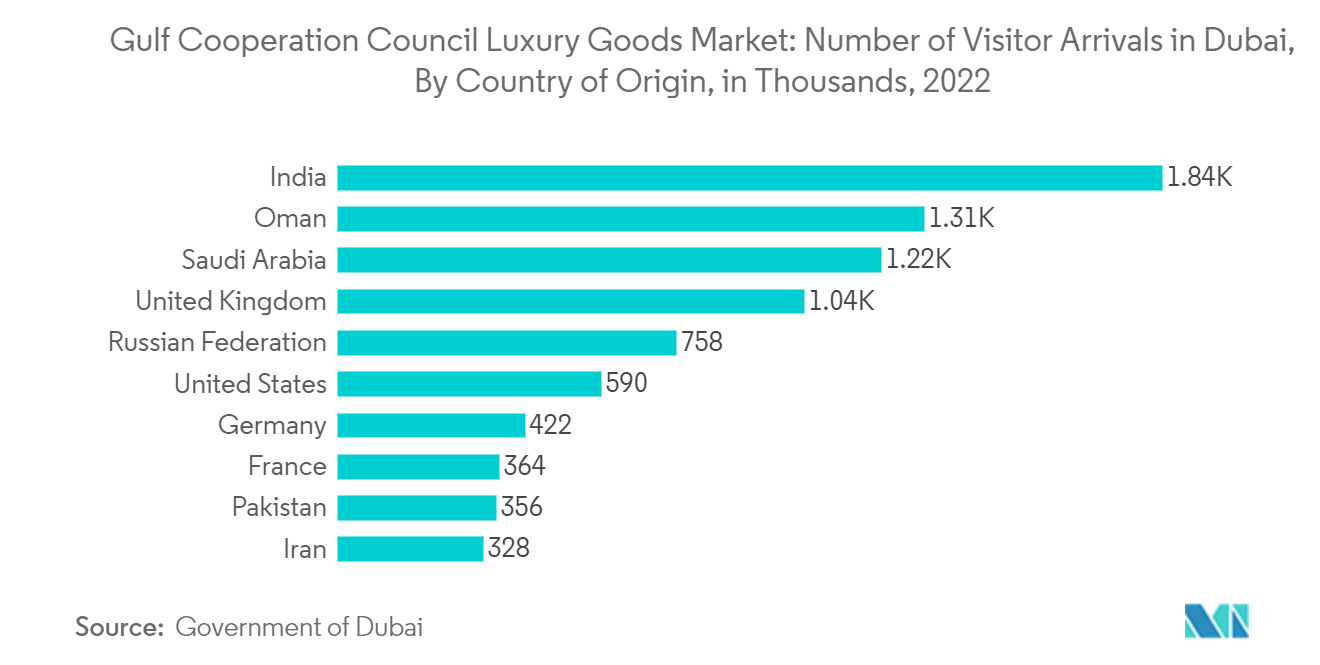

- Laugmentation du nombre de touristes dans la région stimule également le marché du luxe aux Émirats arabes unis. Dubaï a gagné en popularité en tant que destination de voyage pour les touristes indiens en 2022. Selon les données du gouvernement de Dubaï publiées par le Centre de statistiques de Dubaï, Dubaï a accueilli plus de 500 000 touristes indiens dans la ville en 2022.

- Contrairement aux autres années, moins de visiteurs étrangers, soit environ huit millions de personnes, sont arrivés aux Émirats arabes unis en 2020. Cependant, à mesure que davantage de personnes ont voyagé en 2021, le secteur du tourisme a progressivement repris de la vigueur. Par conséquent, lessor du tourisme à travers le pays devrait également stimuler la demande de produits de luxe dans la région.

Aperçu du marché des biens de luxe personnels du CCG

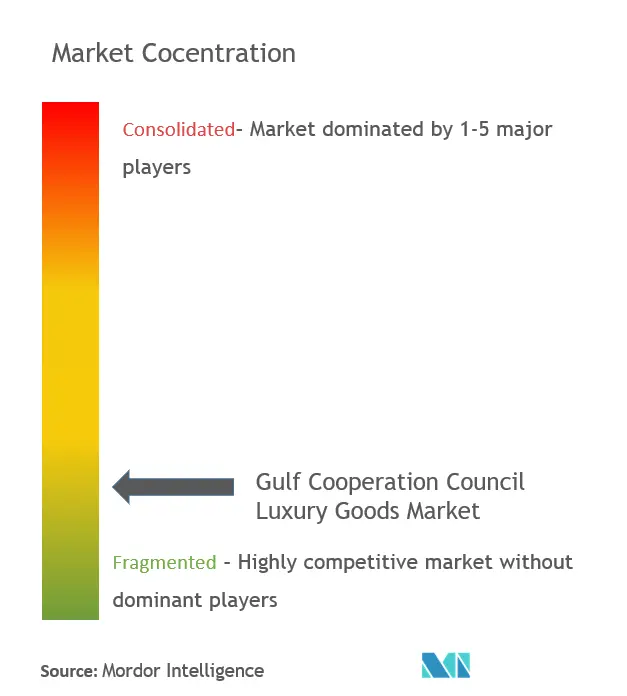

Le marché des produits de luxe du CCG est très compétitif, avec des acteurs mondiaux et nationaux. Les principaux acteurs du marché étudié sont Prada SpA, le groupe Kering, Rolex SA, LVMH Moët Hennessy Louis Vuitton et Capri Holding. Cependant, dautres acteurs comme Chanel, Burberry Group Plc et dautres affichent une domination sur le marché.

Les stratégies majoritairement adoptées par les plus grandes entreprises de produits de luxe de la région incluent lexpansion et linnovation de produits. Les entreprises présentes sur le marché sont en concurrence sur différents facteurs, notamment l'offre de produits, la qualité, l'emballage durable, le marketing et les activités omnicanales de la marque, pour obtenir un avantage concurrentiel sur le marché et développer leur activité. Lémergence du commerce électronique a également contribué à la croissance globale du marché des produits de luxe du Conseil de coopération du Golfe.

Leaders du marché des produits de luxe personnels du CCG

-

Prada S.p.A.

-

Kering Group

-

LVMH Moët Hennessy Louis Vuitton

-

Rolex SA

-

Capri Holdings

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des produits de luxe personnels du CCG

- Mars 2022 La maison italienne Gucci, filiale du groupe Kering, est nouvellement lancée aux Émirats arabes unis. Le nouveau lancement de la marque présentait ses pièces de haute joaillerie scintillantes comprenant des colliers, des bagues et des bracelets.

- Juillet 2021:Versace de Capri Holdings a ouvert un nouveau magasin à la Galleria Al Maryah Island à Abu Dhabi, ajoutant ainsi au portefeuille diversifié du centre commercial et consolidant son statut de lieu privilégié du shopping de luxe de la ville.

- Avril 2021 La société franchisée Alshaya a construit le premier magasin Aerie au Moyen-Orient au Koweït, une division de vêtements haut de gamme d'American Eagle. La boutique vend des vêtements, des maillots de bain pour femmes, des vêtements de sport prêts à transpirer, des vêtements de détente et des vêtements intimes.

Rapport sur le marché des articles de luxe personnels du CCG – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. Dynamique du marché

4.1 Conducteurs

4.2 Contraintes

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Vêtements et vêtements

5.1.2 Chaussure

5.1.3 Sacs

5.1.4 Bijoux

5.1.5 Montres

5.1.6 Autres accessoires

5.2 Genre

5.2.1 Mâle

5.2.2 Femelle

5.3 Canal de distribution

5.3.1 Magasins à marque unique

5.3.2 Magasins multimarques

5.3.3 Magasins en ligne

5.3.4 Autres canaux de distribution

5.4 Géographie

5.4.1 Arabie Saoudite

5.4.2 Emirats Arabes Unis

5.4.3 Qatar

5.4.4 Koweit

5.4.5 Le mien

5.4.6 Bahreïn

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Chanel Limited

6.3.2 Etoile Group

6.3.3 LVMH Moët Hennessy Louis Vuitton

6.3.4 Rolex SA

6.3.5 Alshaya Franchise Group

6.3.6 Prada S.p.A.

6.3.7 Dolce & Gabbana Luxembourg S.À R.L.

6.3.8 Kering SA

6.3.9 Burberry Group PLC

6.3.10 AW Rostamani Group

6.3.11 Capri Holdings

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des biens de luxe personnels du CCG

Un bien de luxe est un produit premium/haut de gamme disponible sur le marché.

Le marché des produits de luxe du CCG est segmenté par type, sexe, canal de distribution et géographie. Sur la base du type, le marché est segmenté en vêtements, vêtements, chaussures, sacs, bijoux, montres et autres accessoires. Par sexe, le marché est segmenté en hommes et femmes. Le marché est segmenté par canal de distribution en magasins monomarque, magasins multimarques, magasins de vente au détail en ligne et autres canaux de distribution. Le rapport propose également des analyses de divers pays importants de la région, notamment l'Arabie saoudite, les Émirats arabes unis, le Qatar, le Koweït, Oman et Bahreïn.

Le dimensionnement du marché a été réalisé en valeur en USD pour tous les segments mentionnés ci-dessus.

| Taper | ||

| ||

| ||

| ||

| ||

| ||

|

| Genre | ||

| ||

|

| Canal de distribution | ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les articles de luxe personnels du CCG

Quelle est la taille actuelle du marché des produits de luxe du CCG ?

Le marché des produits de luxe du CCG devrait enregistrer un TCAC de 5,42 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché des produits de luxe du CCG ?

Prada S.p.A., Kering Group, LVMH Moët Hennessy Louis Vuitton, Rolex SA, Capri Holdings sont les principales sociétés opérant sur le marché des produits de luxe du CCG.

Quelles années couvre ce marché des produits de luxe du CCG ?

Le rapport couvre la taille historique du marché des produits de luxe du CCG pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des produits de luxe du CCG pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des articles de luxe personnels du CCG

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des produits de luxe du CCG 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des produits de luxe du CCG comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.