Tendances du marché de Jet d'affaires du CCG Industrie

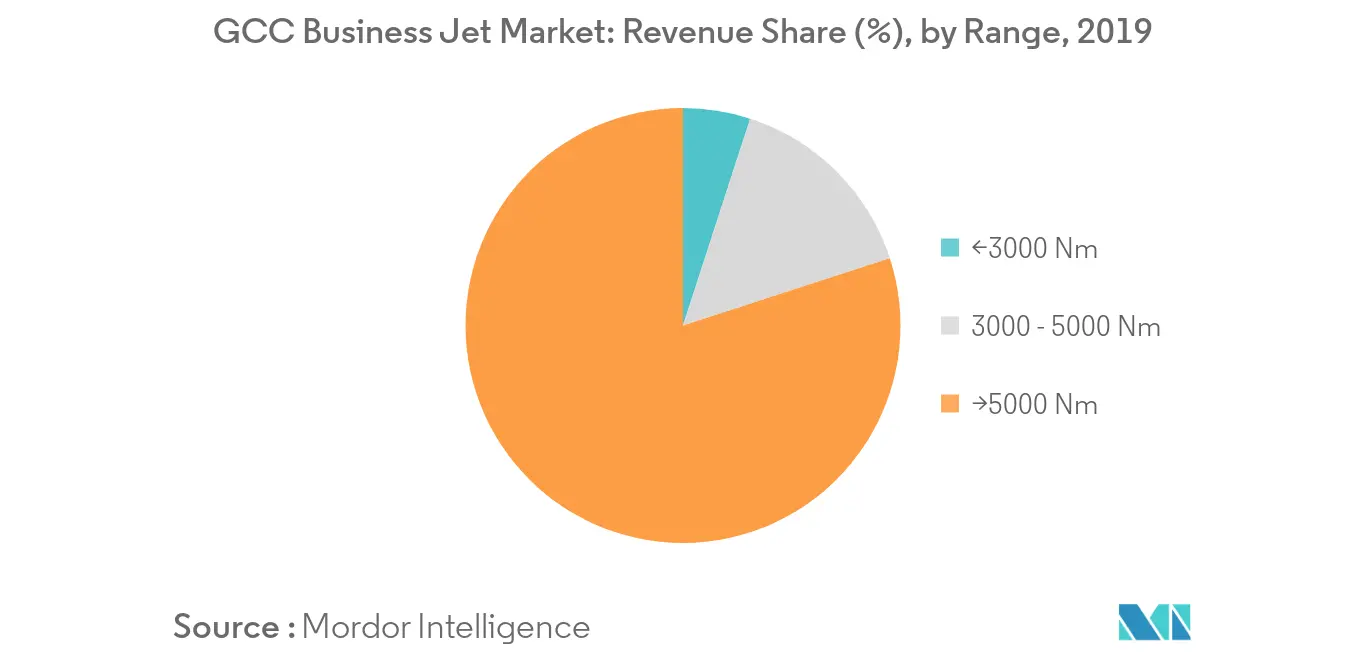

Le segment >5 000 Nm détenait la plus grande part de marché en 2019

En termes de portée, le segment de plus de 5 000 nm détenait la plus grande part de marché en 2019. Dans les pays du CCG, la flotte d'avions d'affaires comprend une part importante d'avions à long rayon d'action qui relèvent de ce segment. La principale raison en est le pouvoir d'achat plus élevé des clients pour les gros jets sophistiqués et la situation géographique de la région, qui nécessite des jets long-courriers pour les voyages intercontinentaux vers les pays d'Amérique du Nord, d'Amérique du Sud, d'Europe et d'Asie-Pacifique.. Les modèles d'avions d'affaires long-courriers de la famille Bombardier Global, les plus gros avions Gulfstream et les avions Boeing Business Jet ont connu une augmentation de leurs ventes dans la région au cours des trois dernières années, et les revenus des fournisseurs MRO ont également été les plus élevés de ce segment. , en raison de la présence d'une flotte importante. Sept avions d'affaires ont été livrés aux pays du CCG en 2019, dont cinq étaient des avions d'affaires long-courriers, dont quatre Gulfstream et un Boeing Business Jet. Ainsi, dans la région, la demande davions daffaires à long rayon daction devrait se maintenir, en raison des facteurs susmentionnés

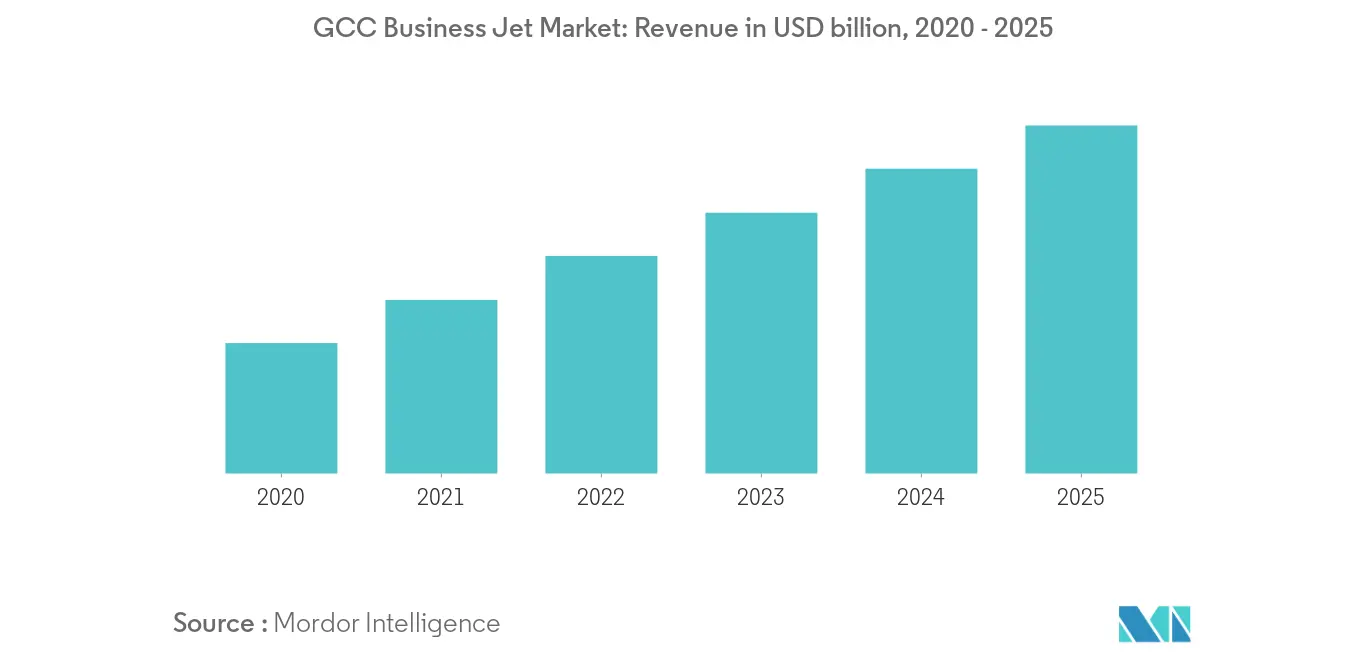

Initiatives gouvernementales et investissements dans les infrastructures aéroportuaires soutenant la croissance du marché

Bien que le marché des avions d'affaires soit resté lucratif dans la région au cours de la dernière décennie, des pays comme Oman, le Koweït et Bahreïn ont observé une baisse relative des activités d'achat et de vol liées aux jets privés, principalement en raison des contraintes d'espace et d'infrastructure auxquelles sont confrontés les opérateurs privés.. Cependant, les gouvernements formulent actuellement plusieurs initiatives qui renforcent les activités d'amélioration des infrastructures dans ces pays. Les projets de développement d'infrastructures aéronautiques dans des pays comme Oman, le Koweït et Bahreïn offrent plus d'espace aux FBO et aux fournisseurs de MRO de jets privés, et les prestataires d'affrètement profitent de cette opportunité pour ajouter davantage de routes vers ces pays. Les opportunités croissantes dans les secteurs aéronautiques de ces pays ont conduit à lémergence de plusieurs nouveaux acteurs. Par exemple, la Stratégie nationale de l'aviation d'Oman à l'horizon 2030 vise à multiplier par six la contribution du secteur de l'aviation au PIB au cours de la prochaine décennie grâce à divers développements d'infrastructures. Le pays a également été témoin de lémergence récente de startups daffrètement davions daffaires, comme Salalah Air (Salalah) et Al Sharqiya Aviation. Dans le même temps, en Arabie Saoudite, où les activités d'avions d'affaires sont les plus importantes du CCG, les projets d'agrandissement des aéroports de Riyad et de Djeddah devraient permettre de libérer plus d'espace pour les jets privés, aidant ainsi le MRO et Fournisseurs FBO. Par conséquent, la croissance des investissements dans les infrastructures aéronautiques devrait renforcer les perspectives du marché au cours de la période de prévision