| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 539.72 Billion |

| Taille du Marché (2029) | USD 661.40 Billion |

| CAGR (2024 - 2029) | 4.15 % |

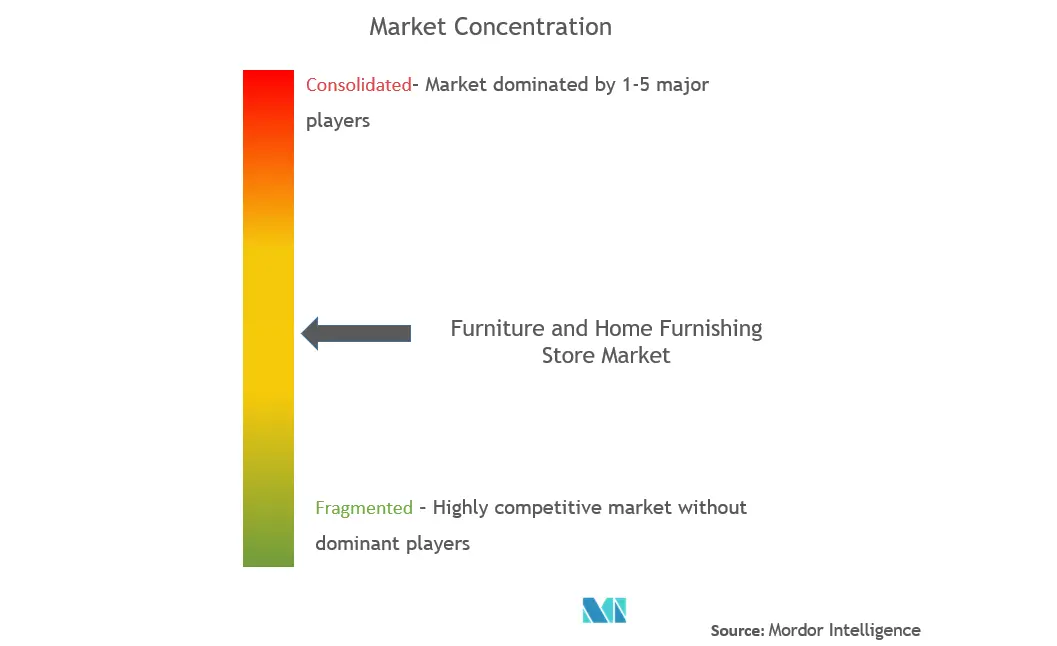

| Concentration du Marché | Douleur moyenne |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des magasins de meubles et dameublement

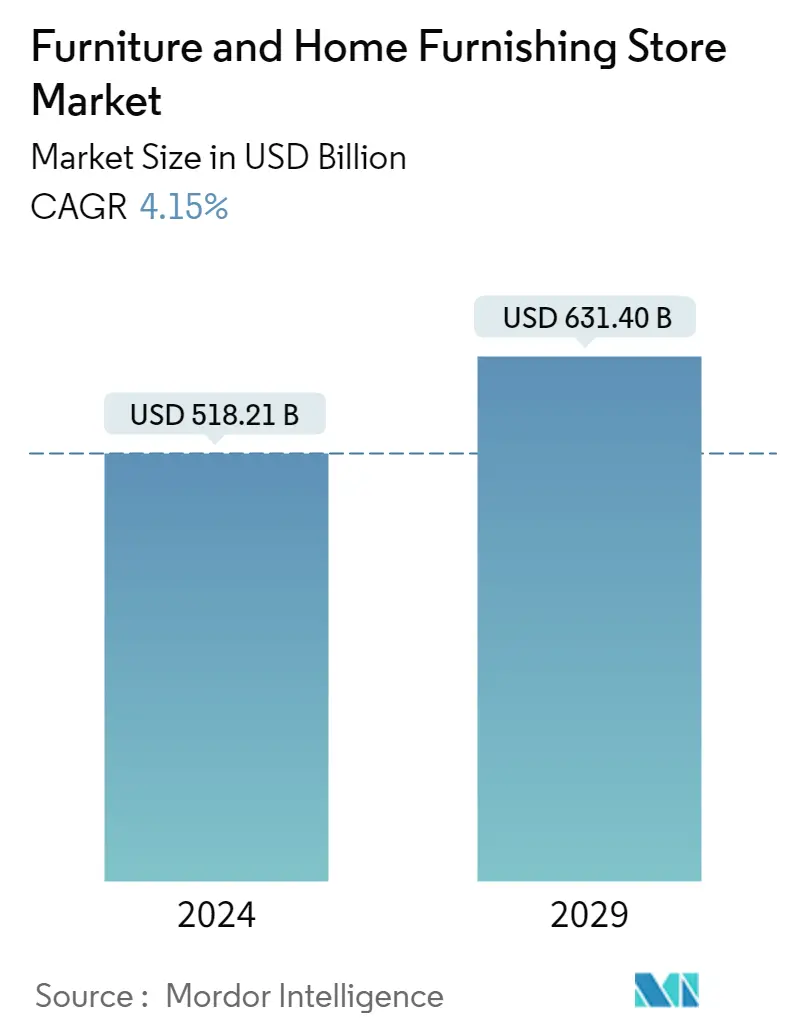

La taille du marché des magasins de meubles et dameublement est estimée à 518,21 milliards USD en 2024 et devrait atteindre 631,40 milliards USD dici 2029, avec un TCAC de 4,15 % au cours de la période de prévision (2024-2029).

Au fil des ans, les tendances et les nouvelles idées sont apparues et disparues dans lindustrie du meuble et de lameublement. Avec laugmentation des prix des logements et le manque despace, le mobilier et lameublement sont modifiés pour permettre de vivre dans un espace plus petit. Grâce à la technologie et aux nouvelles idées, les canapés, les lits et autres types de meubles saméliorent de plus en plus.

Avec le début de la COVID-19, les gens étaient limités dans ce quils pouvaient faire chez eux, et les gens du monde entier passaient de plus en plus de temps à la maison. Cela a amené les gens à changer la façon dont ils décoraient et meublaient leurs maisons. Les produits pour la maison intelligente ont observé une augmentation continue des achats alors que les consommateurs passaient plus de temps à la maison. Avec un pourcentage croissant de la population travaillant à domicile, les meubles polyvalents sont très demandés, remplissant diverses fonctions. Cela conduit les magasins de meubles à augmenter leur variété de produits.

Au cours de la période suivante et en se remettant de COVID-19, les fournisseurs de meubles ont commencé à fournir à leurs clients une variété de produits dameublement en fonction de leurs besoins. Les marques et les magasins adoptent les dernières technologies pour capitaliser et développer leurs places de marché numériques. Pour augmenter les ventes et les revenus, les magasins offrent aux clients une livraison rapide et gratuite, du financement, une expérience personnalisée, un cash and carry et dautres options.

Tendances du marché des magasins de meubles et dameublement

Popularité croissante des meubles de bricolage et de la décoration intérieure

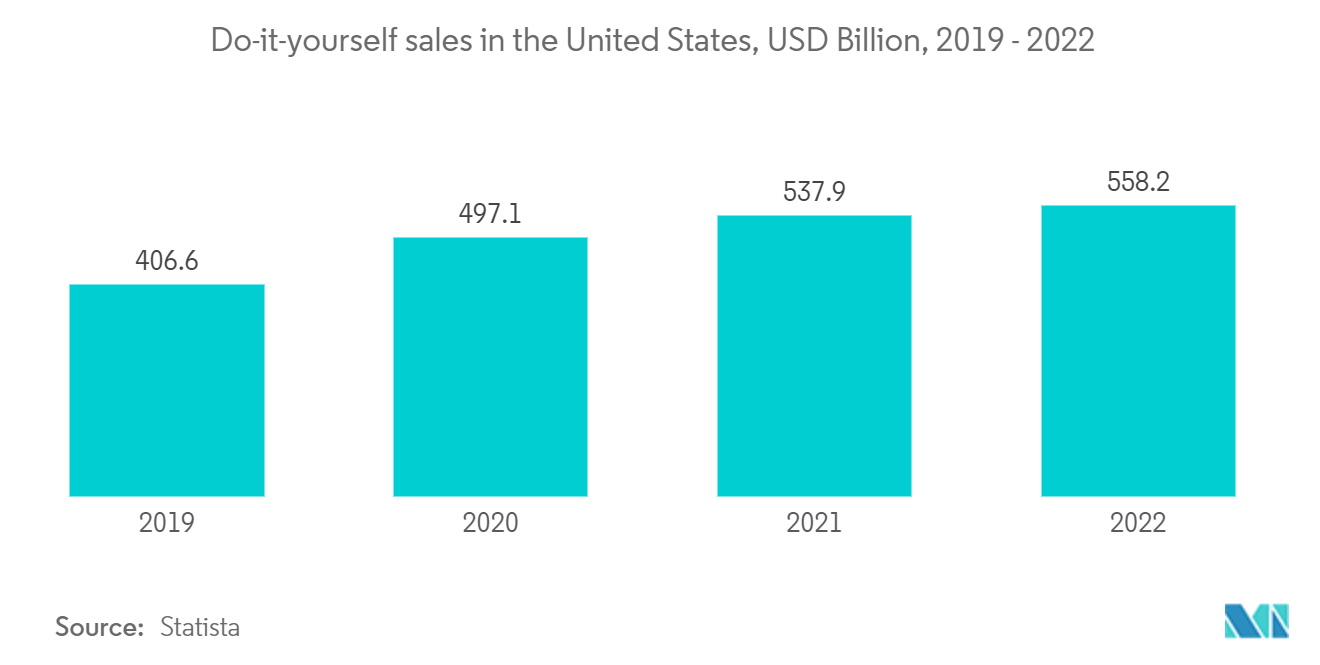

Le marché du meuble de bricolage est en pleine expansion en raison des changements de mode de vie et de laugmentation des rénovations domiciliaires modernes. La disponibilité de rénovations résidentielles contemporaines encourage les gens à construire des jardins extérieurs et des galeries dans leurs maisons, pour lesquels ils achètent des meubles dextérieur à faire soi-même pour améliorer lattrait esthétique de leurs maisons. Un autre facteur alimentant lexpansion du marché du meuble de bricolage est lurbanisation et la mondialisation rapides du monde.

Laugmentation du niveau de vie est le résultat de lurbanisation accrue. La demande de produits dameublement créatifs à faire soi-même peut augmenter rapidement en raison des progrès technologiques. Les facteurs qui devraient propulser la croissance du marché comprennent lexpansion des magasins de meubles avec des produits attrayants.

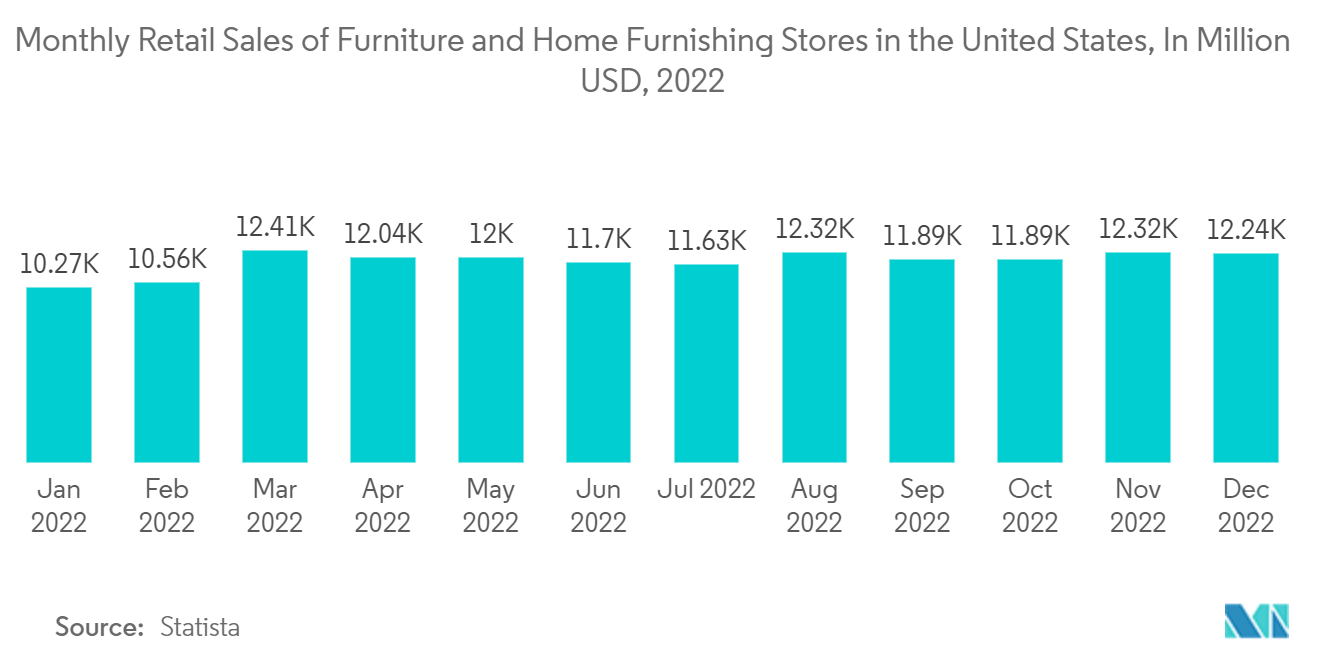

LAmérique du Nord connaît une augmentation de la demande dameublement

Laugmentation du nombre de ménages fait partie des facteurs contribuant à la croissance de lindustrie immobilière de lAmérique du Nord. Par conséquent, le marché régional des meubles pour la maison connaît une croissance. De plus, la croissance du secteur immobilier est accélérée par la population immigrée croissante de la région. Lameublement devient de plus en plus demandé à mesure que la construction résidentielle en Amérique du Nord prend de lampleur et que lactivité résidentielle du pays augmente. Cela est particulièrement vrai pour les maisons nouvellement achetées. On sattend à ce que cela augmente la demande du marché.

Le Bureau du recensement des États-Unis estime quil y avait près de 139 millions dunités de ménage lannée précédente. Au cours de lexercice en cours, environ 1,0 million de nouveaux logements ont été ajoutés au parc de logements unifamiliaux et multifamiliaux. On prévoit que le nombre annuel moyen de nouveaux ménages sera denviron 1,22 million au cours de la période de prévision.

Aperçu de lindustrie des magasins de meubles et dameublement

Alors que léconomie se remet de limpact du COVID-19 et que le marché des meubles et de lameublement se remet des perturbations de la chaîne dapprovisionnement et des fluctuations du marché, les magasins de meubles et dameublement se concentrent sur la capture dun segment du marché pour augmenter leur part de marché, ce qui les amène à se concentrer sur les modes de vente en ligne et hors ligne. Ashley Furniture Industries, Heritage Home Group, Herman Miller, Inter Ikea Systems, Steelcase, The Home Depot, Bed Bath & Beyond, Nitori Holdings, Williams Sonoma et Furniture font partie des magasins existants, en concurrence les uns avec les autres pour une plus grande part du marché.

Leaders du marché des magasins de meubles et dameublement

-

IKEA

-

The home depot

-

Bed Bath & Beyond

-

Nitori Holdings Co.Ltd

-

Williams-Sonoma Inc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des magasins de meubles et dameublement

- En octobre 2023, Pottery Barn, une marque du portefeuille de Williams-Sonoma, Inc, le plus grand détaillant de maison numérique, axé sur le design et durable au monde, a lancé une nouvelle collaboration dameublement inspirée du film de vacances bien-aimé, Elf

- Août 2022 Le groupe Inter Ikea investit dans Flow Loop. Flow Loop est une startup danoise qui développe une solution de recyclage de leau pour les douches. Cette collaboration est une étape importante pour IKEA, compte tenu de son engagement à développer des solutions innovantes qui permettent déconomiser leau à domicile.

- Février 2022 Havenly acquiert lentreprise dameublement The Inside. Havenly est un réseau de designers dintérieur professionnels qui créent des conceptions visuelles personnalisées en fonction des préférences des clients.

Segmentation de lindustrie des magasins de meubles et dameublement

Les meubles sont constitués de grands objets mobiles dans une pièce, tels que des tables et des chaises, lameublement consistant en lutilisation de produits dameublement, de tapis, etc. pour décorer la pièce. Le marché des magasins de meubles et dameublement est segmenté par type (magasins de meubles, magasins dameublement), par propriété (chaînes de vente au détail, magasins indépendants), par type de magasin (salles dexposition exclusives/de détail, magasins de détaillants/revendeurs inclusifs) et par géographie (Amérique du Nord, Europe, Amérique latine, Asie-Pacifique, Moyen-Orient et Afrique). Le rapport propose la taille du marché et des prévisions pour le marché des magasins de meubles et dameublement en volume et en valeur (USD) pour tous les segments ci-dessus.

| Par type | Magasins de meubles |

| Magasins d'ameublement | |

| Par propriété | Chaînes de vente au détail |

| Magasins indépendants | |

| Par type de magasin | Salles d'exposition exclusives/au détail |

| Détaillants/Concessionnaires inclusifs | |

| Par géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Moyen-Orient |

FAQ sur les études de marché des magasins de meubles et dameublement

Quelle est la taille du marché des magasins de meubles et dameublement ?

La taille du marché des magasins de meubles et dameublement devrait atteindre 518,21 milliards USD en 2024 et croître à un TCAC de 4,15 % pour atteindre 631,40 milliards USD dici 2029.

Quelle est la taille actuelle du marché des magasins de meubles et dameublement ?

En 2024, la taille du marché des magasins de meubles et dameublement devrait atteindre 518,21 milliards USD.

Qui sont les principaux acteurs du marché des magasins de meubles et dameublement ?

IKEA, The home depot, Bed Bath & Beyond, Nitori Holdings Co.Ltd, Williams-Sonoma Inc sont les principales entreprises opérant sur le marché des magasins de meubles et dameublement.

Quelles années couvre ce marché des magasins de meubles et dameublement et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des magasins de meubles et dameublement était estimée à 497,56 milliards USD. Le rapport couvre la taille historique du marché des magasins de meubles et dameublement pour les années suivantes 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des magasins de meubles et dameublement pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Retail Reports

Rapport sur lindustrie des magasins de meubles et dameublement

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des magasins de meubles et dameublement en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des magasins de meubles et dameublement comprend des prévisions du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.