Taille et part du marché de la silice fumée

Analyse du marché de la silice fumée par Mordor Intelligence

La taille du marché de la silice fumée est estimée à 320,03 kilotonnes en 2025, et devrait atteindre 405,15 kilotonnes d'ici 2030, à un TCAC de 4,83% durant la période de prévision (2025-2030). Les principaux moteurs de croissance sont la demande croissante pour les silicones haute performance dans l'électronique grand public, l'activité de construction continue, et l'expansion de la production pharmaceutique. La surface élevée et la faible densité apparente du matériau soutiennent son rôle en tant que modificateur rhéologique et agent de renforcement dans diverses formulations. La technologie de production évolue également, avec des réacteurs à plasma réduisant les coûts énergétiques et encourageant de nouveaux entrants. Parallèlement, les acteurs du marché s'efforcent d'intégrer des références de durabilité dans leurs portefeuilles pour sécuriser des contrats à long terme avec de gros clients de l'électronique, de l'automobile et de la santé.

Principales conclusions du rapport

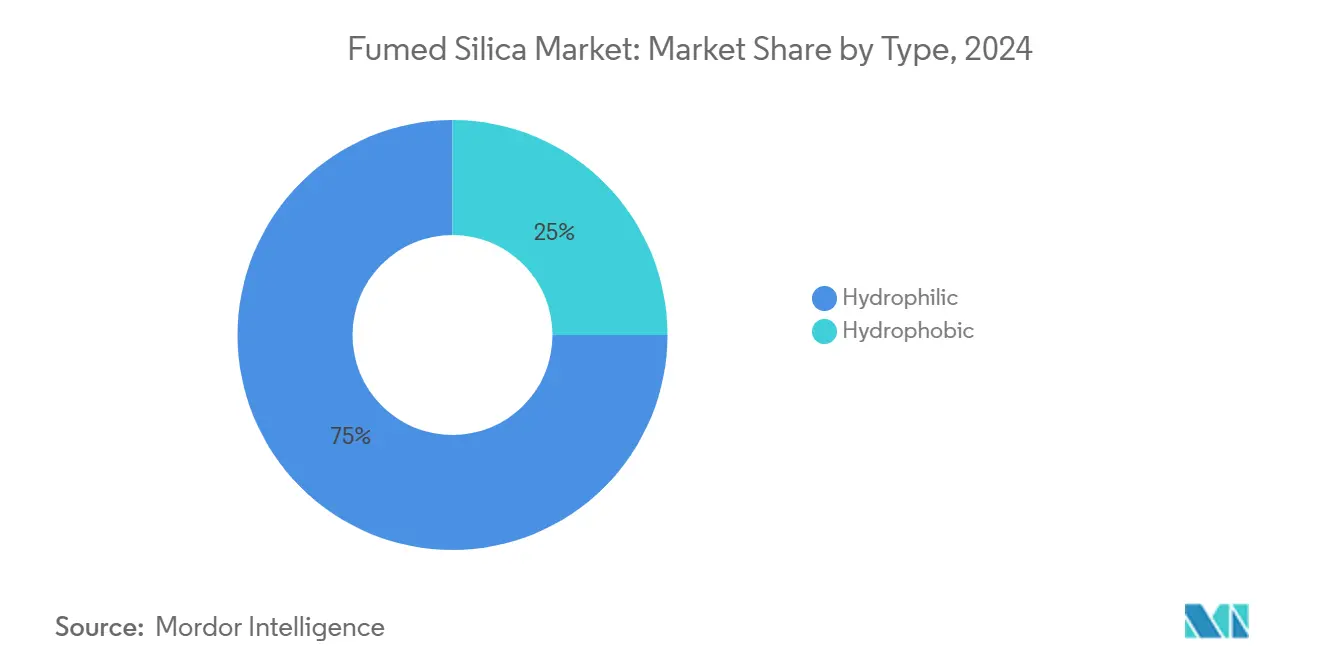

- Par type, le sous-segment hydrophile détenait 75% de la part de marché de la silice fumée en 2024 et progresse à un TCAC de 5,31% jusqu'en 2030.

- Par processus de production, l'hydrolyse de flamme un maintenu 72% de la part de marché de la silice fumée en 2024, tandis que l'oxydation par vapeur plasma/arc devrait croître à 5,88% TCAC jusqu'en 2030.

- Par fonction, le contrôle rhéologique un capturé 45% de la taille du marché de la silice fumée en 2024, et devrait s'étendre à 5,45% TCAC jusqu'en 2030.

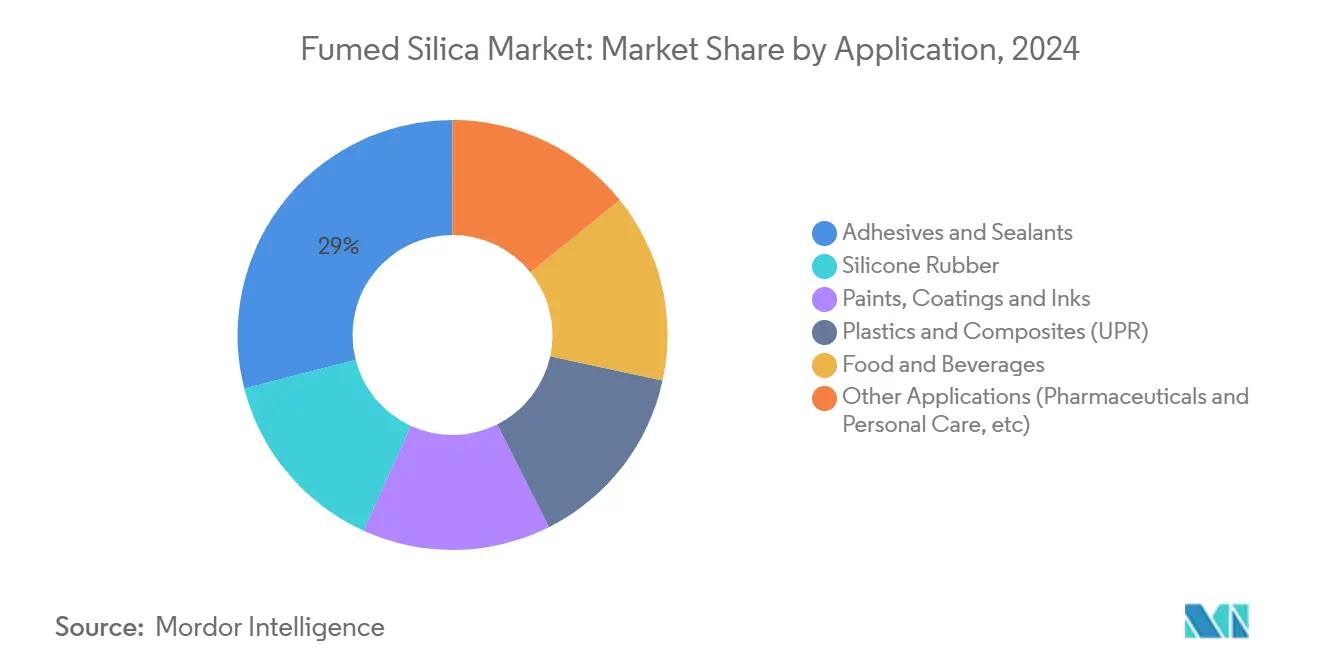

- Par application, les adhésifs et mastics ont commandé 29% de la taille du marché de la silice fumée en 2024 et devraient afficher un TCAC de 5,7% d'ici 2030.

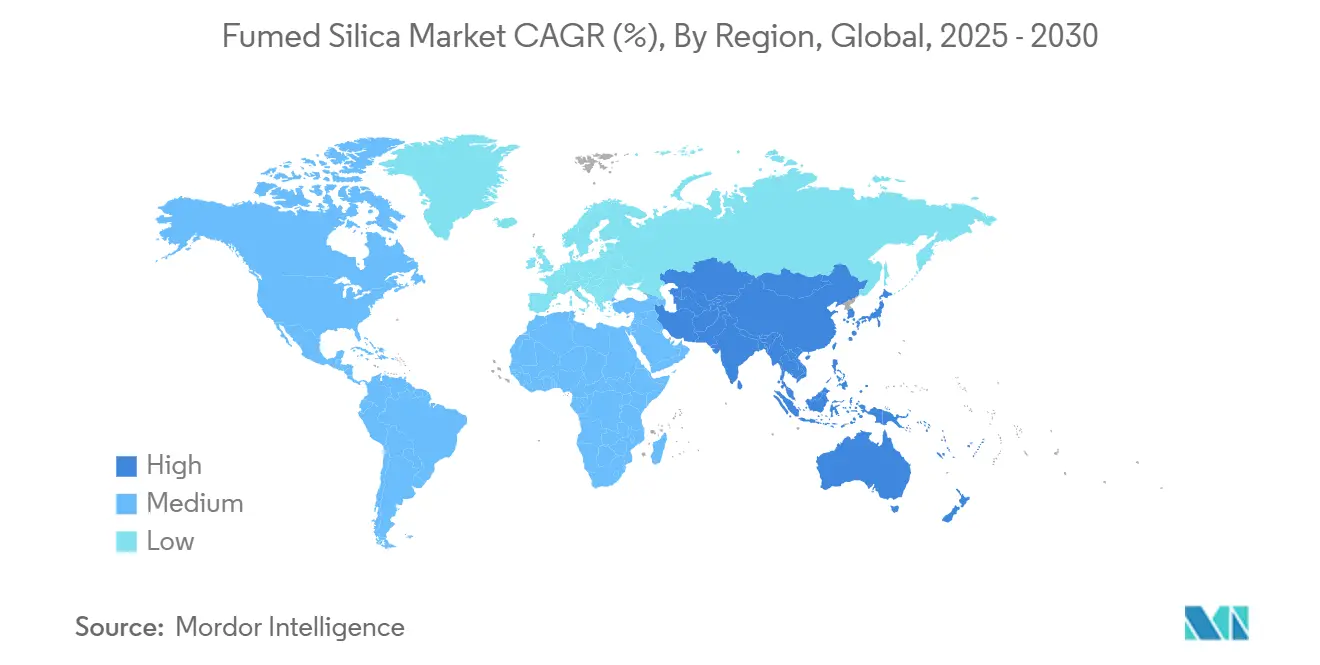

- Par géographie, l'Asie-Pacifique représentait 48% de la taille du marché de la silice fumée en 2024 et croît à un TCAC de 5,12% jusqu'en 2030.

Tendances et perspectives du marché mondial de la silice fumée

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Boom de l'électronique grand public dans les élastomères silicone | +0.45% | Asie-Pacifique | Moyen terme (2-4 ans) |

| Adoption rapide des résines photopolymères imprimées en 3D | +0.30% | Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Demande croissante des peintures et revêtements | +0.22% | Mondial | Court terme (≤ 2 ans) |

| Croissance des produits pharmaceutiques et de soins personnels | +0.14% | Amérique du Nord, Europe, Asie | Moyen terme (2-4 ans) |

| Reformulations anti-agglomération alimentaires sous les normes d'étiquetage propre ASEAN | +0.08% | Asie du Sud-Est | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Boom de l'électronique grand public dans les élastomères silicone en Asie

La croissance explosive de la production de smartphones, appareils portables et semi-conducteurs en Chine, Corée du Sud et Inde un fortement augmenté la demande d'élastomères silicone haute pureté. La silice fumée crée un réseau tridimensionnel dans les matrices silicone, offrant une stabilité thermique et une isolation électrique que les charges conventionnelles ne peuvent égaler[1]"Silice fumée - un aperçu," ScienceDirect, sciencedirect.com. Les tendances de miniaturisation exigent des tolérances mécaniques strictes, rendant l'additif indispensable dans les encapsulants, mastics et matériaux d'interface thermique.

Pénétration rapide des résines photopolymères imprimées en 3D dans le prototypage automobile européen

Les constructeurs automobiles en Allemagne, France et Italie ont adopté la stéréolithographie pour les pièces de prototype légères. La silice fumée confère une thixotropie qui prévient l'affaissement tout en coulant facilement sous cisaillement, permettant un dépôt précis des couches et un contrôle dimensionnel reproductible. La proposition de valeur justifie la tarification premium car les prototypes défaillants entraînent des coûts et pénalités d'échéancier élevés.

Demande croissante de l'industrie des peintures et revêtements

Les revêtements architecturaux et industriels à faible COV dépendent de la silice fumée pour le contrôle de viscosité, la résistance aux rayures et la stabilité de stockage. Les formulateurs atteignent la rhéologie désirée avec des niveaux de charge inférieurs à 1%, ce qui compense le coût premium de l'additif. Le passage aux systèmes à base d'eau un amplifié l'usage car les groupes silanol des grades hydrophiles maintiennent la performance sans solvants organiques.

Croissance rapide dans les produits pharmaceutiques et de soins personnels

Les fabricants de formes galéniques solides orales adoptent la silice fumée pour améliorer l'écoulement des poudres et la compression des comprimés. Les excipients co-traités qui combinent l'additif avec d'autres matériaux fonctionnels simplifient les flux de formulation. Les grades hydrophobes gagnent du terrain en cosmétique où les finitions mates et l'absorption d'huile sont critiques pour les produits longue tenue.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix de la matière première tétrachlorure de silicium | -0,28% | Asie-Pacifique | Court terme (≤ 2 ans) |

| Ajouts de capacité de silice précipitée à coût réduit | -0,21% | Europe (répercussion mondiale) | Moyen terme (2-4 ans) |

| Intensité énergétique élevée de l'hydrolyse de flamme sous l'ETS UE | -0,13% | Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix du tétrachlorure de silicium grade alimentaire en APAC

Les perturbations d'approvisionnement et la demande concurrente de polysilicium ont conduit à de fortes fluctuations des prix du tétrachlorure de silicium, comprimant les marges des producteurs de silice fumée. Les actions environnementales chinoises qui ont fermé les usines non conformes ont exacerbé les pénuries. Les producteurs verrouillent des contrats à long terme et examinent des précurseurs alternatifs, mais la volatilité à court terme persiste.

Ajouts de capacité de silice précipitée à coût réduit en Europe

Les expansions de silice précipitée à grande échelle, incluant une hausse de 50% au site d'Evonik à Charleston, menacent la substitution dans les applications de revêtements et caoutchouc de performance moyenne[2]"Evonik lance une expansion majeure de silice en Caroline du Sud," Feedstuffs, feedstuffs.com. Les grades précipités coûtent 30-40% de moins, tentant les acheteurs sensibles aux prix.

Analyse des segments

Par type : L'hydrophile domine tandis que l'hydrophobe cible des applications de niche

Les grades hydrophiles représentaient 75% de la part de marché de la silice fumée en 2024 et devraient croître à un TCAC de 5,31% jusqu'en 2030. La surface riche en silanol favorise les liaisons hydrogène avec les systèmes polaires, renforçant les élastomères silicone et contrôlant la viscosité dans les revêtements. La contribution de ce segment à la taille du marché de la silice fumée augmente régulièrement avec l'expansion de la consommation électronique et de construction.

Les produits hydrophobes surpassent les variantes hydrophiles dans les matrices non polaires car la modification de surface prévient l'agglomération, et ces variantes montrent une récupération thixotropique plus rapide. Les fabricants adaptent les chimies de surface à des fenêtres de polarité précises, renforçant le positionnement premium de cette niche.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par processus de production : L'hydrolyse de flamme fait face au défi de l'innovation plasma

L'hydrolyse de flamme un conservé 72% de la part de marché de la silice fumée en 2024, basée sur un contrôle qualité fiable et une capacité mondiale. Le processus produit de la silice amorphe haute pureté et soutient une large gamme de produits sous des marques telles qu'AEROSIL evonik.com. Cependant, la pression réglementaire sur les émissions carbone limite l'investissement supplémentaire. L'industrie de la silice fumée oriente donc la recherche et développement vers des voies de fabrication bas carbone.

L'oxydation par vapeur plasma ou arc s'étend à 5,88% TCAC, dépassant la croissance globale du marché de la silice fumée. Des entreprises comme HPQ Silicon prévoient une production commerciale en 2025, ciblant les clients qui exigent un carbone intégré plus faible et des attributs de performance sur mesure. Avec la montée en puissance de nouvelles capacités, la parité des coûts avec l'hydrolyse de flamme pourrait modifier les préférences d'approvisionnement.

Par fonction : Le contrôle rhéologique génère de la valeur tandis que le renforcement étend les applications

Le contrôle rhéologique un capturé 45% de la taille du marché de la silice fumée en 2024 et progresse à 5,45% TCAC jusqu'en 2030. L'additif forme un réseau percolé qui augmente la viscosité à faible cisaillement mais se décompose sous le cisaillement de traitement. Les formulateurs de revêtements bénéficient d'une application sans coulure et de la suspension de pigments durant de longues périodes de stockage. Les grades optimisés réduisent le temps d'incorporation et l'énergie, s'alignant avec les objectifs de productivité des fabricants.

Les travaux récents étendent l'approche aux plastiques renforcés de fibre de verre, améliorant à la fois l'écoulement de traitement et les propriétés mécaniques finales. Les fonctions anti-agglomération et anti-sédimentation, surtout dans les poudres alimentaires et pharmaceutiques, complètent le spectre fonctionnel et soutiennent les marges premium.

Par application : Les adhésifs et mastics mènent tandis que les secteurs émergents diversifient la demande

Les adhésifs et mastics comprenaient 29% de la taille du marché de la silice fumée en 2024 et devraient croître à 5,7% TCAC. La thixotropie prévient l'affaissement dans les joints verticaux, tandis que le renforcement améliore la durabilité des liaisons dans les modules automobiles et panneaux de façade. Les niveaux de charge atteignent souvent 4-8%, soulignant l'importance volumique du segment. Les mastics de construction à base d'eau dépendent aussi des grades hydrophiles pour la stabilité de stockage sans solvants organiques volatils.

Le caoutchouc silicone est exploité pour la flexibilité et la résistance thermique dans les véhicules électriques, dispositifs médicaux et ustensiles de cuisine. Les utilisations émergentes dans les séparateurs de batteries, résines d'impression 3D et lubrifiants haute température signalent une attraction supplémentaire pour les grades spécialisés.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique contrôlait 48% de la taille du marché de la silice fumée en 2024 et croît à 5,12% TCAC jusqu'en 2030. Les clusters électroniques en Chine et Corée du Sud achètent des volumes significatifs d'encapsulants et matériaux d'interface thermique. La demande de construction en Inde et Asie du Sud-Est soutient les adhésifs, mastics et peintures.

L'Amérique du Nord commande une part mature mais orientée innovation du marché de la silice fumée. L'Europe contribue un volume stable ancré par la fabrication automobile, les revêtements spécialisés et les normes environnementales strictes. La pression réglementaire sous l'ETS UE catalyse une transition technologique graduelle.

L'Amérique du Sud et le Moyen-Orient, et l'Afrique détiennent collectivement une part plus petite mais montrent un élan ascendant, stimulé par les investissements d'infrastructure et la diversification de la fabrication locale.

Paysage concurrentiel

La production mondiale est hautement concentrée parmi cinq grands acteurs, dont la part combinée dépasse 60%. La famille AEROSIL d'Evonik continue de mener en largeur de grades et support d'application. L'investissement technologique s'intensifie. Les outils de formulation numérique et portails clients permettent l'optimisation rapide de systèmes de revêtements, mastics et pharmaceutiques. Les métriques de performance de durabilité, incluant le carbone intégré et l'intensité énergétique, font maintenant partie des évaluations d'appel d'offres, contraignant les fournisseurs à documenter les impacts du berceau à la porte.

Leaders de l'industrie de la silice fumée

-

Evonik Industries AG

-

Cabot Corporation

-

Wacker Chemie AG

-

Tokuyama Corporation

-

OCI Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : HPQ Silicon Inc., un confirmé la production pilote de silice fumée avec son réacteur plasma propriétaire et prévoit d'augmenter la capacité à 50 tonnes/an.

- Janvier 2025 : Evonik Industries AG un lancé la ligne d'activité Intelligent Effects après fusion de ses unités Silice et Silanes pour cibler les marchés automobile, électronique et santé grand public

- Juin 2024 : Evonik Industries AG un mis en service une usine de technologie de dispersion à Rheinfelden pour les grades AEROSIL Easy-to-Disperse adaptés aux formulations de peintures et revêtements

Portée du rapport mondial sur le marché de la silice fumée

La silice fumée est fabriquée par pyrolyse de flamme du tétrachlorure de silicium, où le tétrachlorure de silicium réagit avec l'oxygène sur une flamme haute température pour produire de la silice. Elle est utilisée comme agent épaississant universel et agent anti-agglomération durant la formulation d'adhésifs, peintures et revêtements. La silice fumée peut être utilisée comme excipient dans les produits pharmaceutiques.

Le marché de la silice fumée est segmenté par type, application et géographie. Par type, le marché est segmenté en silice fumée hydrophile et silice fumée hydrophobe. Par application, le marché est segmenté en caoutchouc silicone, plastiques et composites, alimentation et boissons, peintures et revêtements, adhésifs et mastics, et autres applications (produits pharmaceutiques, soins personnels, et produits chimiques et engrais). Le rapport couvre aussi la taille du marché et les prévisions pour le marché de la silice fumée dans 15 pays à travers le globe. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base du volume (tonne).

| Hydrophile |

| Hydrophobe |

| Hydrolyse de flamme |

| Oxydation par vapeur plasma/arc |

| Contrôle rhéologique/épaississement |

| Anti-sédimentation/anti-agglomération |

| Renforcement/charge |

| Caoutchouc silicone |

| Adhésifs et mastics |

| Peintures, revêtements et encres |

| Plastiques et composites (UPR) |

| Alimentation et boissons |

| Autres applications (Produits pharmaceutiques et soins personnels, etc) |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type | Hydrophile | |

| Hydrophobe | ||

| Par processus de production | Hydrolyse de flamme | |

| Oxydation par vapeur plasma/arc | ||

| Par fonction | Contrôle rhéologique/épaississement | |

| Anti-sédimentation/anti-agglomération | ||

| Renforcement/charge | ||

| Par application | Caoutchouc silicone | |

| Adhésifs et mastics | ||

| Peintures, revêtements et encres | ||

| Plastiques et composites (UPR) | ||

| Alimentation et boissons | ||

| Autres applications (Produits pharmaceutiques et soins personnels, etc) | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la silice fumée et ses perspectives de croissance ?

Le marché de la silice fumée se situe à 320,03 kilotonnes en 2025 et devrait atteindre 405,15 kilotonnes d'ici 2030, représentant un TCAC de 4,83%.

Quelle région mène le marché de la silice fumée ?

L'Asie-Pacifique détient la plus grande part à 48% et croît le plus rapidement à 5,12% TCAC, soutenue par l'activité électronique et de construction.

Pourquoi la silice fumée hydrophile est-elle dominante ?

Les grades hydrophiles offrent un renforcement polyvalent et un contrôle rhéologique dans de nombreuses formulations, représentant 75% du volume 2024 et croissant à 5,31% TCAC.

Quelle technologie de production gagne du terrain sur l'hydrolyse de flamme ?

L'oxydation par vapeur plasma ou arc s'étend à 5,88% TCAC car elle réduit l'usage énergétique jusqu'à 86% par rapport à l'hydrolyse de flamme traditionnelle.

Comment la silice fumée améliore-t-elle les adhésifs et mastics ?

L'additif fournit un comportement thixotropique qui prévient l'affaissement et améliore la durabilité des liaisons, raison clé pour laquelle les adhésifs et mastics ont capturé 29% du volume de marché 2024.

Dernière mise à jour de la page le: