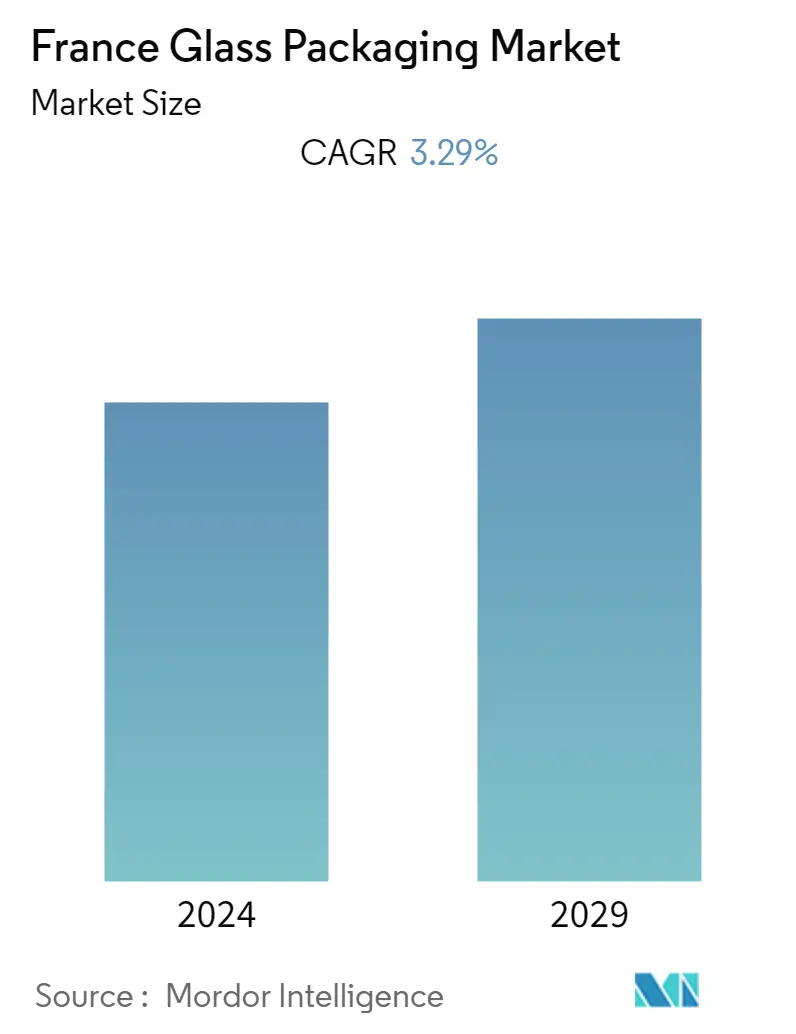

Taille du marché de lemballage en verre en France

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 3.29 % |

| Concentration du Marché | Moyen |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lemballage en verre en France

Le marché français des emballages en verre devrait enregistrer un TCAC de 3,29 % au cours de la période de prévision. La demande de flacons et d'ampoules pharmaceutiques en verre a augmenté avec la pandémie de COVID-19 et les programmes de vaccination qui en ont résulté nécessitant des flacons pour le conditionnement dans le pays. Grâce au développement de vaccins, le marché devrait également connaître une croissance significative au cours des 3 à 5 prochaines années. En outre, la guerre entre la Russie et lUkraine a également un impact sur lécosystème global de lemballage.

- La France est un producteur de boissons dominant dans l'Union européenne, avec un environnement largement cultivé favorisant le développement de différentes formes d'alcool indigènes et de leurs solutions d'emballage haut de gamme appropriées, principalement le champagne et le cognac.

- L'industrie verrière française a connu une mécanisation croissante, notamment dans la section des opérations de froid, où le tri, le chargement et le déchargement sont mécanisés. Plusieurs opérations ont été externalisées. Les zones restantes ne comprennent que les ajouts les plus techniques, tels que le formage et le moulage du verre. La France bénéficie de nombreux artistes verriers reconnus présents sur tout le territoire.

- Cependant, lAllemagne et la France ne peuvent pas maintenir en circulation les matériaux demballage en verre, comme les bouteilles et les pots. Au cours des 40 dernières années, elle a perdu la plupart de ses systèmes de consigne du verre. Cela a conduit à une utilisation excessive des plastiques dans diverses industries utilisatrices finales. Le gouvernement français a récemment proposé un système de consigne pour recycler le plastique au lieu de le réutiliser. Selon les experts, il sagit dune politique erronée, puisque le recyclage mondial des plastiques stagne à 25 %. Le gouvernement a besoin dun plan global pour remplacer les plastiques perdus lors du recyclage au fil du temps.

- Toutefois, cela devrait créer des opportunités pour une utilisation accrue des bouteilles en verre pour les produits dusage quotidien, tels que le lait et dautres produits alimentaires. Bruni Glass France propose des bouteilles en verre plus légères aux fabricants de gin et des bouteilles en verre plus lourdes et à fond épais pour le cognac.

Tendances du marché de lemballage en verre en France

Le segment des boissons devrait détenir une part de marché importante

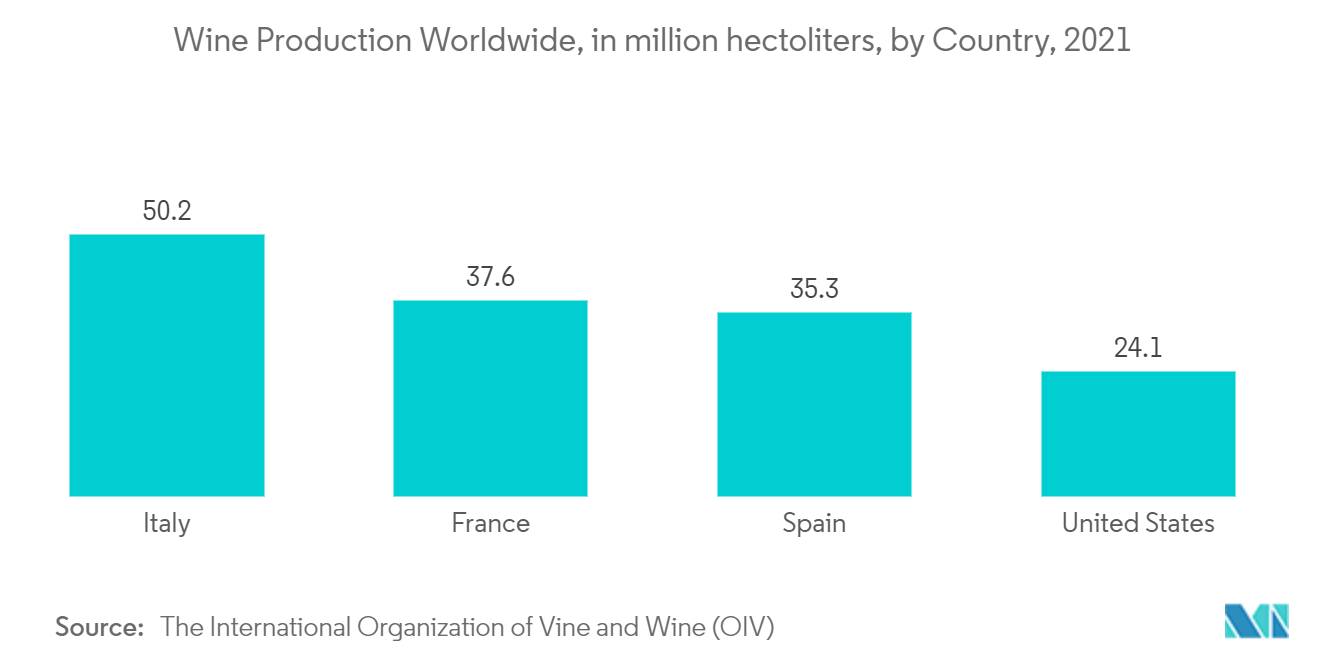

- La tendance à utiliser des bouteilles en verre pour le conditionnement du vin reste le choix dominant parmi les amateurs de vin en France. Lessor de nouveaux formats pose un petit défi aux emballages en verre traditionnels. Ces données sont étayées par une enquête récente réalisée entre avril et mai 2021 par la Fédération des industries du verre et l'Association française du verre, avec la participation de 1 000 amateurs de vin à travers le pays.

- La Fédération française de l'industrie du verre s'est également engagée dans plusieurs campagnes, comme la campagne #MyUniverre lancée sur les réseaux sociaux en mai 2021. De telles campagnes soutiennent directement la croissance du marché étudié dans le département.

- De plus, selon l'OIV (Organisation Internationale de la Vigne et du Vin (OIV)), l'Italie est le premier producteur de vin que n'importe quel autre pays, et la France arrive en deuxième position. Les propriétés du verre étant bien adaptées à la nature du vin, inégalées par celles du plastique ou même des métaux, le marché reflète un potentiel de croissance.

- De plus, le thé glacé est une autre boisson populaire qui connaît une demande dans certaines régions du marché. Par exemple, Fuze Tea, propriété de Coke, soutient le développement de ses produits pour le marché français et les marchés d'exportation, tels que les Pays-Bas, la Belgique, la Norvège, la Suède et l'Allemagne. CCEP a investi dans une nouvelle ligne de production de bouteilles en verre dans son usine de Socx.

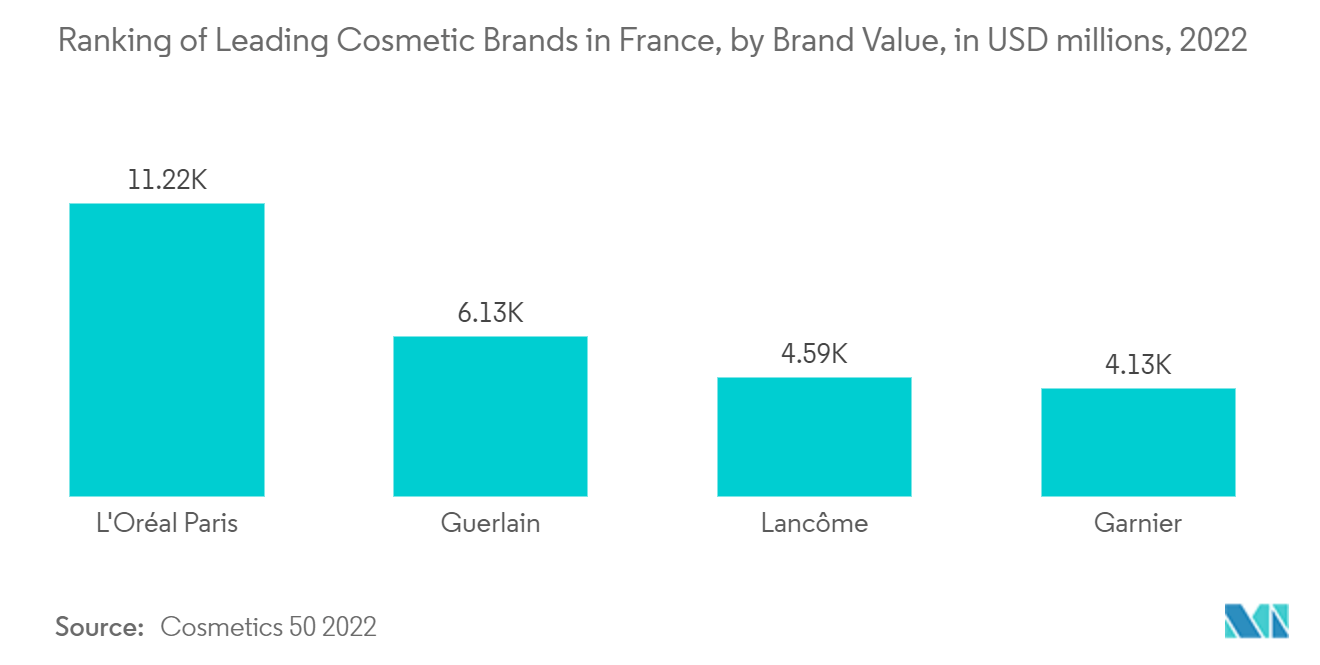

Le segment des soins personnels devrait connaître une croissance significative

- La France figure également parmi les premiers pays en termes de taille de l'industrie cosmétique. Le verre est lun des matériaux les plus utilisés dans les emballages cosmétiques, car il garantit une conservation optimale du produit et est également recyclable.

- De plus, le verre est préféré pour les emballages de cosmétiques car il sagit dun matériau froid qui fait appel à la nature pure. La sensation de lourdeur entraîne un sentiment de qualité qui constitue souvent un facteur de différenciation dans l'industrie cosmétique.

- Le pays abrite certaines des marques de mode, de cosmétiques et de soins personnels de renommée mondiale, ce qui stimule la demande d'emballages en verre dans le pays. Par exemple, selon les données fournies par l'ITA, il existe en France environ 430 entreprises de cosmétiques employant 55 000 personnes. Marionnaud, L'Oréal, Sephora, Douglas et Nocibé sont des acteurs incontournables du réseau de distribution de l'industrie cosmétique. Les secteurs de la grande distribution, comme les pharmacies et les grands magasins, jouent également un rôle important.

Aperçu du marché français de l'emballage en verre

Le marché français de lemballage en verre est modérément compétitif, avec de nombreux acteurs régionaux et mondiaux. Cependant, les propriétés du verre et ses avantages pour les boissons, les cosmétiques et dautres secteurs conduisent à ladoption croissante de bouteilles, récipients, flacons et ampoules en verre. Les acteurs adoptent des stratégies, telles que linnovation de produits, les partenariats, les fusions et les acquisitions, pour augmenter leurs parts de marché et dynamiser davantage le marché.

- Mars 2022 – Coca-Cola Europacific Partners a étendu le programme de bouteilles en verre consignées pour les hôtels, restaurants et cafés français. Les bouteilles en verre sont rechargeables jusqu'à 25 fois, selon le CCEP. Le CCEP affirmant que la nouvelle bouteille rechargeable émet trois fois moins de gaz à effet de serre (GES), on estime que cela empêchera la production de plus de 15 millions de bouteilles en verre à usage unique en 2022.

Leaders du marché français de lemballage en verre

-

Owens-illinois Inc

-

Ardagh Packaging Group PLC

-

Sonoco Products Company

-

Gerresheimer AG

-

Verallia Packaging SAS

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage en verre en France

- Novembre 2022 - Verallia, un fabricant français d'emballages en verre, a conclu un accord pour racheter Allied Glass, un producteur britannique d'emballages en verre, auprès d'une filiale de Sun European Partners. Cette acquisition renforcerait la position de Verallia dans les bouteilles en verre premium pour le secteur des spiritueux.

- Février 2022 - OI a annoncé un investissement de 64 millions d'euros (67,19 millions de dollars) dans la modernisation de ses installations de conditionnement de verre de Vayres et Puy-Guillaume, en France. OI a annoncé une augmentation de sa capacité de production à 415 tonnes par jour. Le projet devrait être achevé d'ici mi-2022 et renforcera la position d'OI sur le marché alimentaire français.

Rapport sur le marché français de l'emballage en verre – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Aperçu du marché

4.2 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.2.1 Pouvoir de négociation des fournisseurs

4.2.2 Pouvoir de négociation des consommateurs

4.2.3 La menace de nouveaux participants

4.2.4 La menace des substituts

4.2.5 Intensité de la rivalité concurrentielle

4.3 Évaluation de l'impact du COVID-19 sur l'industrie

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 Revenu disponible plus élevé et intégration dans les emballages haut de gamme

5.1.2 Une technologie améliorée offrant de meilleures solutions

5.2 Défis du marché

5.2.1 Forte concurrence des solutions d'emballage de substitution

5.2.2 Problèmes opérationnels et logistiques

6. SEGMENTATION DU MARCHÉ

6.1 Par produit

6.1.1 Bouteilles et contenants

6.1.2 Pots

6.1.3 Flacons

6.1.4 Seringues

6.1.5 Ampoules

6.1.6 Autres produits

6.2 Par utilisateur final vertical

6.2.1 Boisson

6.2.2 Nourriture

6.2.3 Produits de beauté

6.2.4 Médicaments

6.2.5 Autres secteurs verticaux des utilisateurs finaux

7. PAYSAGE CONCURRENTIEL

7.1 Profils d'entreprise

7.1.1 Ardagh Packaging Group PLC

7.1.2 Owens-illinois Inc.

7.1.3 Sonoco Products Company

7.1.4 Verallia Packaging SAS

7.1.5 Gerresheimer AG

7.1.6 APG Europe

7.1.7 Bormioli Pharma SpA

7.1.8 Saver Glass Inc.

7.1.9 Stolzle Glass Group (CAG Holding GmbH)

7.1.10 Quadpack Industries SA

7.1.11 SGD Pharma

8. ANALYSE D'INVESTISSEMENT

9. AVENIR DU MARCHÉ

Segmentation de lindustrie de lemballage en verre en France

Le verre est lun des matériaux les plus appréciés pour emballer des aliments, des boissons, des produits pharmaceutiques, des cosmétiques et des parfums. Des propriétés telles que dexcellentes propriétés barrières, la stérilité et la réutilisabilité en font un matériau demballage de qualité supérieure. Lautre avantage majeur des emballages en verre est quils peuvent être moulés sous différentes formes et tailles, ce qui facilite leur utilisation dans différentes industries.

Le marché français de l'emballage en verre est segmenté par produits (bouteilles et récipients, pots, flacons, seringues, ampoules et autres types de produits) et par secteurs verticaux d'utilisateurs finaux (boissons, aliments, cosmétiques, produits pharmaceutiques et autres secteurs verticaux d'utilisateurs finaux). Les tailles et prévisions du marché sont exprimées en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par produit | ||

| ||

| ||

| ||

| ||

| ||

|

| Par utilisateur final vertical | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les emballages en verre en France

Quelle est la taille actuelle du marché français de lemballage en verre ?

Le marché français de lemballage en verre devrait enregistrer un TCAC de 3,29 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché français de lemballage en verre ?

Owens-illinois Inc, Ardagh Packaging Group PLC, Sonoco Products Company, Gerresheimer AG, Verallia Packaging SAS sont les principales entreprises opérant sur le marché français de lemballage en verre.

Quelles années couvre ce marché français de lemballage en verre ?

Le rapport couvre la taille historique du marché de lemballage en verre en France pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage en verre en France pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie française de l'emballage en verre

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage en verre en France 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de France Glass Packaging comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.