Taille du marché des arômes et exhausteurs de produits alimentaires en France

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

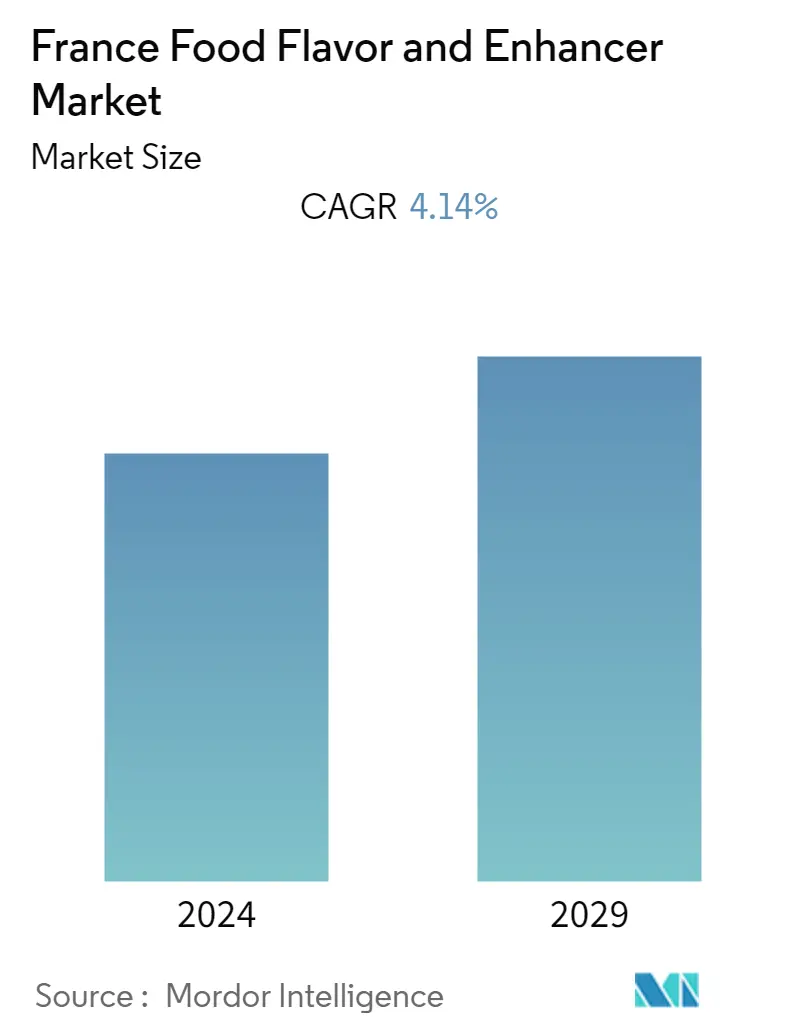

| TCAC | 4.14 % |

| Concentration du marché | Haut |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des arômes et exhausteurs de produits alimentaires en France

Le marché français des arômes et exhausteurs de goût alimentaires est estimé à 946,87 millions de dollars en 2020 et devrait croître à un TCAC de 4,14 % au cours de la période de prévision (2021-2026).

- La France est l'un des principaux importateurs d'ingrédients alimentaires. Le pays possède un important secteur de transformation alimentaire et un important réexportateur d'ingrédients naturels vers d'autres pays européens. En outre, la demande de produits biologiques et naturels est élevée dans le pays, ce qui donne aux fabricants de produits alimentaires toute latitude pour cibler les consommateurs avec de tels labels. La demande croissante daliments fonctionnels peut témoigner de signes de sevrage en termes darômes alimentaires synthétiques et dadaptation des aliments naturels.

- Lintérêt croissant des consommateurs pour les produits nutritionnellement enrichis et les aliments entièrement naturels favorise la demande dadditifs naturels et de qualité supérieure, augmentant ainsi la demande darômes naturels dans le pays. Cette tendance justifie également la tendance émergente des arômes botaniques dans le pays, qui sont principalement perçus comme sains par les consommateurs du pays.

- En France, les exportations de fruits et légumes ont considérablement diminué après limposition des confinements fin mars 2020, en grande partie à cause des tarifs élevés du fret aérien. Par conséquent, les restrictions à l'exportation ont un impact direct sur les prix des produits agricoles, notamment les fruits et légumes, ce qui aura automatiquement un effet négatif sur les prix des produits transformés tels que les arômes alimentaires, principalement les arômes alimentaires naturels.

Tendances du marché des arômes et exhausteurs de produits alimentaires en France

Demande croissante de produits alimentaires transformés

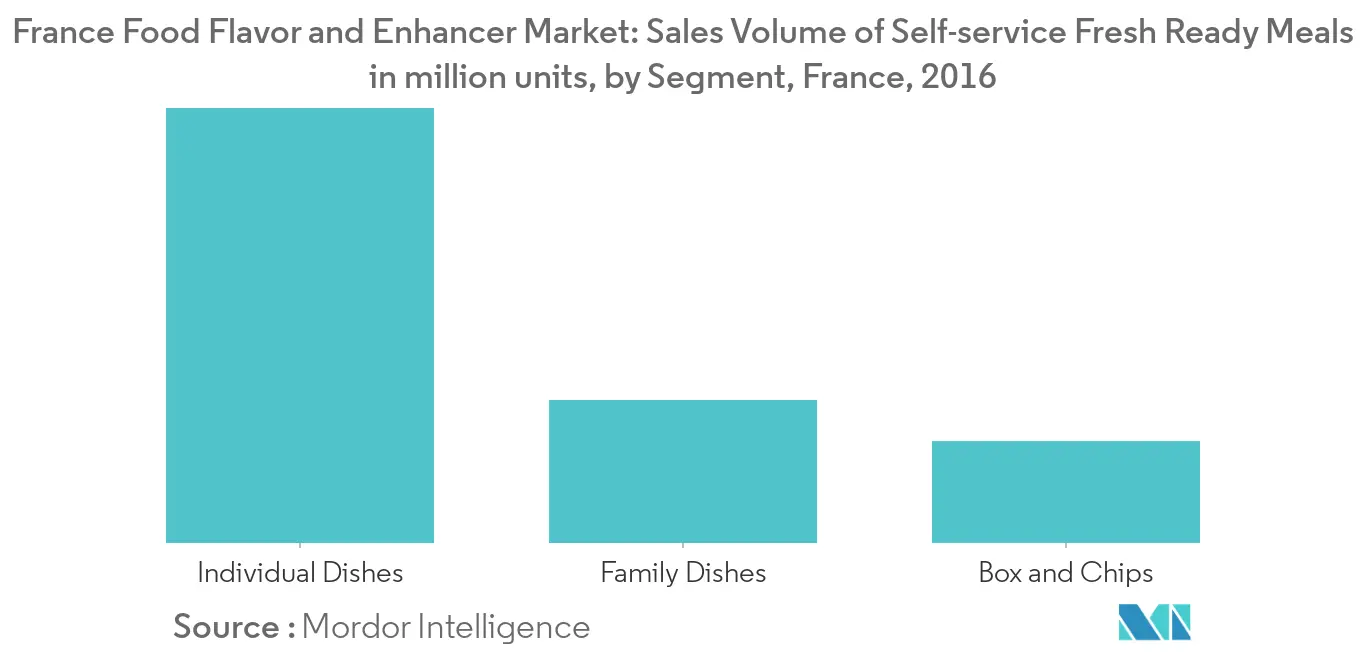

En raison du mode de vie trépidant de cette génération, les consommateurs français se tournent de plus en plus vers les produits alimentaires prêts à l'emploi, notamment les soupes instantanées, les sauces, les nouilles, les produits de boulangerie et autres plats préparés, en raison de leur nature instantanée, c'est-à-dire d'un temps de préparation et d'un temps de préparation moindres. manipulation facile.

De plus, les produits PAM, tels que les nouilles instantanées, les glaces, les produits carnés prêts à cuire et les soupes, font partie des cuisines alimentaires les plus vulnérables à expérimenter en fonction des saveurs. Les consommateurs du pays sont continuellement à la recherche de différentes saveurs à essayer lorsqu'ils achètent des nouilles instantanées, telles que les saveurs piquantes et épicées et celles au poulet. Cest pourquoi de tels facteurs déterminent le marché des arômes et exhausteurs de goût alimentaires en France.

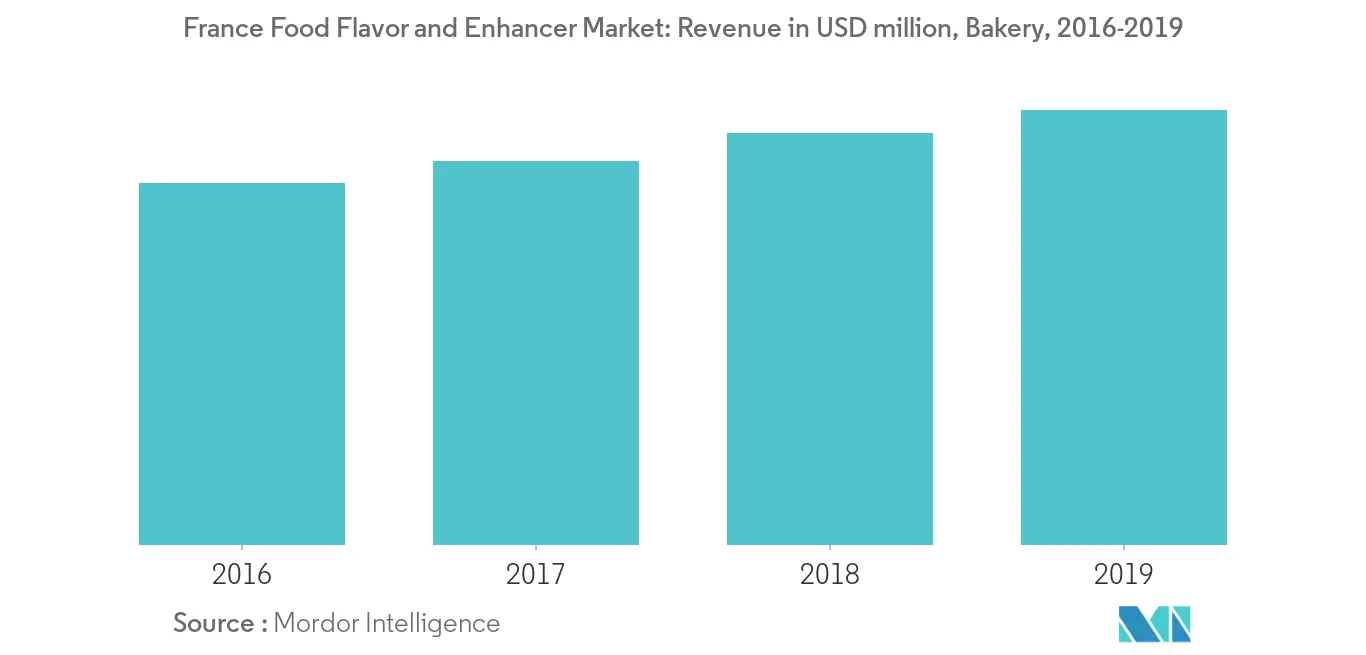

Application croissante des arômes en boulangerie

Avec la croissance du marché de la boulangerie, les options plus saines qui répondent aux restrictions alimentaires avec des saveurs alimentaires plus polyvalentes telles que les arômes de noix, de fruits et de légumes ont également constitué une forte tendance parmi les consommateurs français, ce qui est l'un des principaux facteurs à l'origine de l'application. du marché des arômes et exhausteurs de goût alimentaires dans le segment de la boulangerie et de la confiserie du pays.

De plus, Synergy a identifié la lavande, le yuzu et la mélasse comme des arômes qui inspireront l'innovation. Pour la boulangerie en particulier, un besoin constant de saveurs brunes sucrées ajoutant une sensation de gourmandise et de douceur est très demandé. De plus, les saveurs Synergy ont créé des biscuits sandwich fourrés à la mélasse, présentant un profil de saveur de mélasse fidèle à la nature.

Aperçu du marché des arômes et exhausteurs de goût alimentaires en France

Les principaux acteurs du marché jouissent dune présence dominante dans toute la région. Le marché français des arômes et exhausteurs de goût alimentaires est très compétitif, avec la présence d'acteurs majeurs, comme Givaudan, Corbion, ADM, International Flavors and Fragrances Inc. et Kerry PLC.

Les principaux acteurs prévoient de tirer parti des opportunités offertes par les segments émergents pour élargir leur portefeuille de produits, afin de pouvoir répondre aux exigences de diverses catégories de produits tendance, comme les produits naturels, biologiques, à base de plantes et sans OGM. Afin de survivre sur des marchés aussi compétitifs, les principaux acteurs suivent des directives strictes en termes de production. En dehors de cela, ils concluent des partenariats à long terme avec leurs clients.

Leaders du marché français des arômes et exhausteurs de goût

-

Firmenich SA

-

Kerry Group PLC

-

International Flavors & Fragrances Inc.

-

Sensient Technologies Corporation

-

Symrise AG

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Rapport sur le marché des arômes et exhausteurs de produits alimentaires en France – Table des matières

-

1. INTRODUCTION

-

1.1 Hypothèses de l’étude et définition du marché

-

1.2 Portée de l'étude

-

-

2. MÉTHODOLOGIE DE RECHERCHE

-

3. RÉSUMÉ EXÉCUTIF

-

4. DYNAMIQUE DU MARCHÉ

-

4.1 Facteurs de marché

-

4.2 Restrictions du marché

-

4.3 Analyse des cinq forces de Porter

-

4.3.1 La menace de nouveaux participants

-

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

-

4.3.3 Pouvoir de négociation des fournisseurs

-

4.3.4 Menace des produits de substitution

-

4.3.5 Intensité de la rivalité concurrentielle

-

-

-

5. SEGMENTATION DU MARCHÉ

-

5.1 Par type de produit

-

5.1.1 Saveurs alimentaires

-

5.1.1.1 Arômes naturels

-

5.1.1.2 Arômes synthétiques

-

5.1.1.3 Saveurs naturelles identiques

-

-

5.1.2 Améliorateurs

-

-

5.2 Par candidature

-

5.2.1 Produit de boulangerie

-

5.2.2 Sauces, soupes et condiments

-

5.2.3 Produit laitier

-

5.2.4 Collations salées

-

5.2.5 Viande et produits carnés

-

5.2.6 Breuvages

-

5.2.6.1 Boissons alcoolisées

-

5.2.6.2 Boissons non alcoolisées

-

5.2.6.2.1 Les boissons gazeuses

-

5.2.6.2.2 Jus de Fruits et Légumes

-

5.2.6.2.3 Boissons sportives et énergisantes

-

5.2.6.2.4 Autres boissons non alcoolisées

-

-

-

5.2.7 Autres

-

-

-

6. PAYSAGE CONCURRENTIEL

-

6.1 Entreprises les plus actives

-

6.2 Stratégies les plus adoptées

-

6.3 Analyse des parts de marché

-

6.4 Profils d'entreprise

-

6.4.1 Givaudan SA

-

6.4.2 Firmenich SA_

-

6.4.3 Kerry Group PLC_

-

6.4.4 International Flavors and Fragrances Inc.

-

6.4.5 Sensient Technologies Corporation_

-

6.4.6 Symrise AG

-

6.4.7 Glanbia PLC

-

6.4.8 Archer Daniels Midland Company

-

6.4.9 Corbion NV

-

6.4.10 BASF SE

-

-

-

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

-

8. IMPACT DU COVID-19 SUR LE MARCHÉ

Segmentation de lindustrie des arômes et exhausteurs de produits alimentaires en France

Le marché français des arômes et exhausteurs de goût alimentaires est segmenté par type de produit, qui comprend les arômes et les exhausteurs de goût. Par saveur, le marché est ensuite segmenté en arômes naturels, arômes synthétiques et arômes naturels identiques.

Par application, le champ de l'étude comprend les produits de boulangerie, les sauces, les soupes, les condiments, les produits laitiers, les boissons, les collations salées, la viande et les produits carnés, ainsi que d'autres applications.

Le segment des boissons a été divisé en boissons alcoolisées et non alcoolisées. Les boissons non alcoolisées sont sous-segmentées en boissons gazeuses, jus de fruits et de légumes, boissons pour sportifs et énergisantes et autres boissons non alcoolisées.

| Par type de produit | ||||||||

| ||||||||

|

| Par candidature | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

FAQ sur les études de marché sur les arômes et exhausteurs de produits alimentaires en France

Quelle est la taille actuelle du marché des arômes et exhausteurs de produits alimentaires en France ?

Le marché français des arômes et exhausteurs de goût alimentaires devrait enregistrer un TCAC de 4,14 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché français des arômes et exhausteurs de goût alimentaires ?

Firmenich SA, Kerry Group PLC, International Flavors & Fragrances Inc., Sensient Technologies Corporation, Symrise AG sont les principales entreprises opérant sur le marché français des arômes et exhausteurs de goût alimentaires.

Quelles années couvre ce marché français des arômes et exhausteurs de produits alimentaires ?

Le rapport couvre la taille historique du marché des arômes et rehausseurs alimentaires en France pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des arômes et rehausseurs alimentaires en France pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Rapport sur l'industrie française des arômes et exhausteurs de goût alimentaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du marché des arômes et exhausteurs de produits alimentaires en France 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse France Food Flavor and Enhancer comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.