Taille et part du marché français des barres énergétiques

Analyse du marché français des barres énergétiques par Mordor Intelligence

La taille du marché français des barres énergétiques s'élève à 0,21 milliard USD en 2025 et devrait atteindre 0,28 milliard USD d'ici 2030, s'étendant à un TCAC de 5,92%. Cette croissance est largement portée par les pressions réglementaires, notamment le système d'étiquetage Nutri-Score, qui encourage des formulations de produits plus saines, l'acceptation croissante des protéines végétales comme option durable et nutritive, et une montée en flèche de la vente au détail numérique, qui offre commodité et accessibilité élargie. En réponse, les fabricants intensifient leurs efforts de reformulation, visant les notes A ou B sous le système Nutri-Score, car ces notes influencent désormais plus de la moitié des décisions d'achat des consommateurs. Alors que les barres à base de plantes dominent en volume grâce à leur attrait auprès des consommateurs soucieux de leur santé et conscients de l'environnement, il y a une augmentation notable des recettes à base animale. Cette croissance est particulièrement évidente parmi les athlètes d'endurance qui privilégient les produits avec un profil d'acides aminés complet pour soutenir leur performance et récupération. Les avenues à marge élevée s'étendent pour les multinationales établies et les nouveaux entrants agiles, portées par des stratégies telles que le positionnement dans la vente au détail de voyage pour capturer les consommateurs nomades, les endorsements de fédérations sportives pour établir la crédibilité, et une poussée vers le e-commerce basé sur l'abonnement, qui assure un engagement et une fidélité constants des consommateurs.

Points clés du rapport

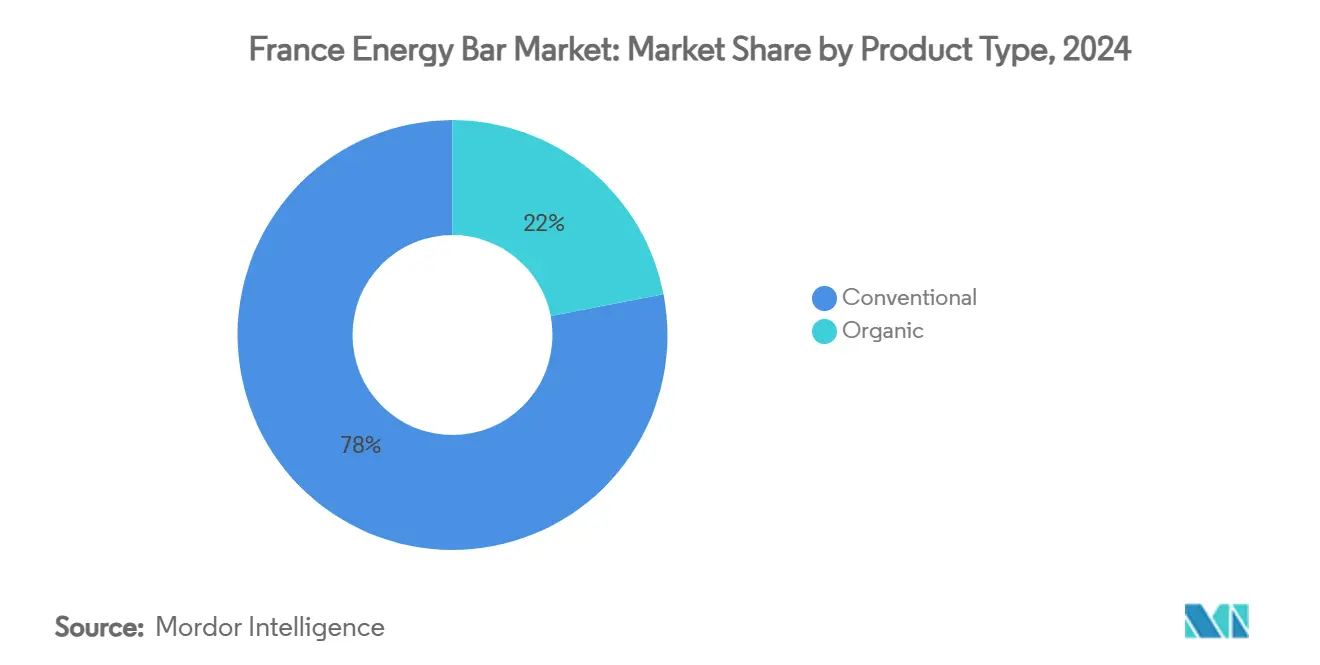

- Par type de produit, le niveau conventionnel a conservé 78,11% de part de revenus en 2024 ; le niveau biologique devrait s'étendre à un TCAC de 6,54%, le plus rapide du marché.

- Par source de protéines, les barres à base de plantes ont capturé 58,34% de la part du marché français des barres énergétiques en 2024, tandis que les barres à base animale devraient croître à un TCAC de 6,03% jusqu'en 2030.

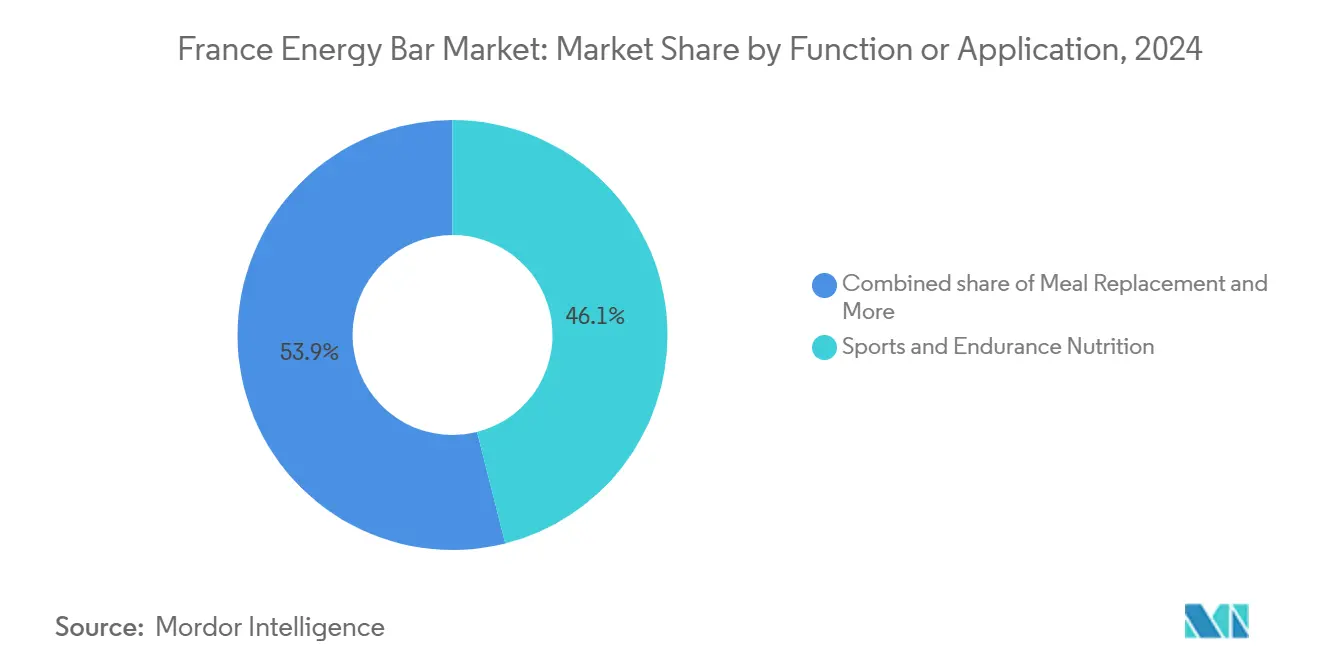

- Par fonction, la nutrition sportive et d'endurance a mené avec 46,06% de la taille du marché français des barres énergétiques en 2024, tandis que les formats de substitut de repas progressent à un TCAC de 7,21% jusqu'en 2030.

- Par canal de distribution, les supermarchés et hypermarchés ont commandé 56,98% de la taille du marché français des barres énergétiques en 2024 ; les ventes en ligne sont prêtes à afficher le plus haut TCAC de 7,55% jusqu'en 2030.

Tendances et insights du marché français des barres énergétiques

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Montée des régimes végétaliens et flexitariens stimulant l'innovation des barres protéinées végétales | +2.2% | National, avec adoption plus élevée dans les centres urbains (Paris, Lyon, Marseille) | Moyen terme (~ 3-4 ans) |

| Empreinte croissante du tourisme et de la vente au détail de voyage dans les aéroports/centres ferroviaires augmentant les achats impulsifs | +1.5% | Concentré dans les grands centres de transport et destinations touristiques (CDG, Orly, Gare du Nord) | Court terme (≤ 2 ans) |

| Partenariats avec les fédérations sportives alimentant la demande dans les cercles athlétiques et de fitness amateur | +1.2% | National, avec impact plus fort dans les régions accueillant des événements sportifs majeurs | Moyen terme (~ 3-4 ans) |

| Adoption accélérée des solutions de petit-déjeuner nomades parmi la population française en âge de travailler | +0.9% | Centres urbains avec forte concentration de travailleurs de bureau (Île-de-France, Rhône-Alpes) | Moyen terme (~ 3-4 ans) |

| Influence des stratégies de marketing numérique | +0.8% | National, avec pénétration plus élevée dans les démographiques avertis numériquement | Court terme (≤ 2 ans) |

| Étiquetage nutritionnel dirigé par le gouvernement (Nutri-Score) orientant les consommateurs vers des snacks meilleurs pour la santé | +0.7% | National | Long terme (≥ 5 ans) |

| Source: Mordor Intelligence | |||

Montée des régimes végétaliens et flexitariens stimulant l'innovation des barres protéinées végétales

Les habitudes alimentaires flexitariennes remodèlent le marché français des barres énergétiques. Alors que les barres protéinées à base de plantes sont prêtes à conserver leur position de leader, le segment à base animale connaît une croissance plus rapide. Cette tendance souligne une segmentation nuancée dans l'arène des protéines végétales, avec des fabricants créant des formulations sur mesure pour répondre à des demandes distinctes des consommateurs, s'éloignant des produits à base de plantes universels. Les initiatives telles que le Programme National Nutrition Santé (PNNS) de la France soulignent l'importance des régimes durables et à base de plantes, s'alignant avec la préférence croissante des consommateurs pour des produits respectueux de l'environnement [1]Source: Programme National Nutrition Santé français, www.sante.gouv.fr. Le ministère français de l'Agriculture a également rapporté une augmentation du financement pour l'innovation alimentaire à base de plantes, encourageant davantage les fabricants à investir dans la recherche et développement pour des formulations avancées. Ces efforts soutenus par le gouvernement, combinés à une sensibilisation croissante des consommateurs, devraient maintenir la domination des barres protéinées à base de plantes sur le marché tout en favorisant l'innovation et la concurrence au sein du segment.

Empreinte croissante du tourisme et de la vente au détail de voyage dans les aéroports/centres ferroviaires augmentant les achats impulsifs

Les barres énergétiques sont stratégiquement positionnées dans les centres de transport français, se taillant un canal de croissance lucratif largement isolé des pressions typiques de tarification du commerce de détail. Ce segment de vente au détail de voyage revêt un poids particulier, surtout avec la France étant la destination touristique mondiale numéro un. Les aéroports Charles de Gaulle et Orly de Paris se distinguent comme points de distribution pivots. Le ministère français de l'économie a salué 2024 comme une année record pour le tourisme, soutenue par une montée des arrivées internationales. Les données de 2024 révèlent que la France a accueilli plus de 100 millions de visiteurs internationaux [2]Source: République Française, "2024, une année record pour le tourisme international en France", www.campusfrance.org. En plaçant les barres énergétiques comme options pratiques à emporter dans ces lieux animés, il y a une opportunité de tarification premium, avec les voyageurs débourseant souvent 15-20% de plus que les prix de détail standard. De plus, le trafic piétonnier élevé dans les centres de transport assure une visibilité et accessibilité constantes pour les marques de barres énergétiques, faisant de ces emplacements un choix stratégique pour la pénétration du marché et le renforcement de la marque. La collaboration durable de PowerBar avec le Tour de France souligne le potentiel pour les marques d'exploiter les forces touristiques de la France. Ce partenariat met en évidence comment s'aligner avec des événements iconiques peut amplifier la notoriété de la marque et stimuler l'engagement des consommateurs, exploitant la synergie entre sport, tourisme et commerce de détail.

Partenariats avec les fédérations sportives alimentant la demande dans les cercles athlétiques et de fitness amateur

Selon le rapport Baromètre National des Pratiques Sportives 2023, 26% des Français ont pratiqué une activité physique au moins quatre fois par semaine ou plus en 2023, tandis que 14% ont participé à une activité physique trois ou quatre fois par semaine, reflétant un intérêt croissant pour les activités sportives et de fitness [3]Source: Institut National de la Jeunesse et de l'Éducation Populaire, "Baromètre national des pratiques sportives 2023", www.injep.fr. La déclaration du groupe d'experts UEFA sur la nutrition dans le football d'élite souligne l'importance du timing et de la composition nutritionnelle appropriés pour la performance et la récupération, créant une validation scientifique pour les formulations spécialisées de barres énergétiques. Ces collaborations visent à promouvoir des modes de vie plus sains et à fournir un soutien nutritionnel aux athlètes et individus soucieux de leur forme physique. De plus, les initiatives gouvernementales, telles que le "Programme National de Nutrition Sportive", soulignent l'importance des snacks énergétiques comme les barres énergétiques pour une performance soutenue. Le gouvernement français a également alloué des financements pour promouvoir la participation sportive et la sensibilisation nutritionnelle, ce qui devrait stimuler davantage l'adoption des barres énergétiques. Cette attention croissante sur le fitness et la nutrition, couplée à une sensibilisation croissante des consommateurs, devrait stimuler la demande de barres énergétiques dans les cercles athlétiques professionnels et de fitness amateur.

Adoption accélérée des solutions de petit-déjeuner nomades parmi la population française en âge de travailler

Avec des horaires de plus en plus chargés, les consommateurs français, particulièrement ceux de la population active, recherchent des options de petit-déjeuner pratiques et nutritives qui s'alignent avec leurs routines effrénées. Les barres énergétiques, connues pour leur portabilité et leur contenu nutritionnel équilibré, sont devenues un choix privilégié. Les données de la Banque mondiale révèlent qu'en 2024, le taux de participation au marché du travail de la France pour ceux âgés de 15 à 64 ans est resté stable à environ 73,79% [4]Source: Banque mondiale, "Population active - total, France", www.databank.worldbank.org. Cette tendance est davantage soutenue par la sensibilisation croissante à la santé et au bien-être, poussant les individus à opter pour des alternatives rapides mais saines aux repas de petit-déjeuner traditionnels. De plus, la prévalence croissante des ménages à double revenu en France a davantage alimenté la demande de solutions de petit-déjeuner prêtes à consommer. Par ailleurs, la participation croissante aux activités de fitness et sportives parmi la population en âge de travailler a amplifié le besoin de snacks énergisants, propulsant davantage la popularité des barres énergétiques. Les fabricants répondent à cette demande en introduisant des saveurs innovantes, des ingrédients biologiques, et des bénéfices fonctionnels, tels qu'une teneur élevée en protéines ou des vitamines ajoutées, pour satisfaire les préférences évolutives des consommateurs français. Ces facteurs soulignent collectivement le rôle pivot des solutions de petit-déjeuner nomades dans le façonnement de la trajectoire de croissance du marché français des barres énergétiques.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prix volatils des matières premières perturbant la structure des coûts | -1.3% | National, avec impact plus grand sur les segments premium | Court terme (≤ 2 ans) |

| Préoccupations allergènes entravant la croissance du marché | -1.1% | National, affectant particulièrement les segments traditionnels de barres énergétiques | Moyen terme (~ 3-4 ans) |

| Examen du contenu en sucre par Santé Publique France atténuant les ventes de barres indulgentes | -0.9% | National | Moyen terme (~ 3-4 ans) |

| Concurrence des boissons de substitut de repas et barres de snack alternatives entravant la croissance | -0.7% | Centres urbains, particulièrement parmi les démographiques plus jeunes (groupe d'âge 25-40) | Moyen terme (~ 3-4 ans) |

| Source: Mordor Intelligence | |||

Prix volatils des matières premières perturbant la structure des coûts

Sur le marché français des barres énergétiques, les prix volatils des matières premières posent une contrainte significative, perturbant la structure des coûts pour les fabricants. Ces variations de prix impactent directement les coûts de production, rendant difficile pour les fabricants de maintenir des stratégies de tarification cohérentes. De plus, la demande croissante d'ingrédients biologiques et de qualité premium exacerbe davantage les pressions de coûts, car ces matériaux viennent souvent à un prix plus élevé. Cette dynamique crée un environnement difficile pour les acteurs du marché, les obligeant à adopter des stratégies d'approvisionnement efficaces et à explorer des sources d'ingrédients alternatives pour atténuer l'impact de la volatilité des prix. De plus, l'environnement économique mondial, incluant les pressions inflationnistes et les fluctuations de devises, ajoute une autre couche de complexité à l'approvisionnement en matières premières. Les fabricants doivent également faire face aux coûts croissants de transport et logistique, qui gonflent davantage les dépenses de production globales. En conséquence, les entreprises opérant sur le marché français des barres énergétiques se concentrent de plus en plus sur la construction de chaînes d'approvisionnement résilientes, la négociation de contrats à long terme avec les fournisseurs, et l'investissement dans la recherche et développement pour identifier des alternatives d'ingrédients rentables.

Examen du contenu en sucre par Santé Publique France atténuant les ventes de barres indulgentes

Alors que l'examen réglementaire et la sensibilisation des consommateurs s'aiguisent sur le contenu en sucre, le marché des barres énergétiques connaît une division significative. Ce changement est largement motivé par l'algorithme mis à jour du système Nutri-Score, qui place un accent plus fort sur le contenu en sucre, favorisant une plus grande transparence dans l'étiquetage nutritionnel. La mise à jour de l'algorithme a contraint les fabricants à reformuler leurs produits pour obtenir de meilleures notes, s'alignant avec les préférences évolutives des consommateurs pour des options plus saines. La recherche souligne que le système Nutri-Score contrecarre efficacement les allégations trompeuses de "sucre réduit" en fournissant une évaluation nutritionnelle plus holistique. Cette transparence permet aux consommateurs de prendre des décisions d'achat informées, favorisant les produits avec un contenu en sucre plus faible et de meilleurs profils nutritionnels globaux. L'impact de ces changements est particulièrement prononcé dans le segment indulgent du marché des barres énergétiques. Les produits qui étaient traditionnellement commercialisés basés sur le goût plutôt que sur les bénéfices nutritionnels sont maintenant sous examen accru. Alors que les consommateurs privilégient les choix conscients de la santé, ces barres énergétiques indulgentes risquent de perdre des parts de marché face aux alternatives à faible teneur en sucre. Cette tendance souligne l'importance croissante d'équilibrer le goût avec la valeur nutritionnelle pour rester compétitif dans le paysage de marché en évolution.

Analyse des segments

Par type de produit : Le segment biologique capture un positionnement premium

En 2024, le segment conventionnel domine le marché français des barres énergétiques avec une part de marché substantielle de 78,11%. Cette domination est attribuée à ses réseaux de distribution bien établis et à son accessibilité financière, qui s'adressent à une large base de consommateurs. Les barres énergétiques conventionnelles sont largement disponibles à travers divers canaux de vente au détail, en faisant un choix pratique pour les consommateurs. Leur tarification compétitive renforce davantage leur position, attirant les acheteurs soucieux des coûts. Cependant, bien que le segment conventionnel maintienne sa position dominante, il fait face à une concurrence croissante du segment biologique, qui gagne régulièrement du terrain parmi les consommateurs soucieux de leur santé. La capacité du segment conventionnel à maintenir sa part de marché dépendra de son adaptabilité aux préférences évolutives des consommateurs et de sa capacité à innover au sein de ses offres de produits.

D'autre part, le segment biologique émerge comme un moteur de croissance clé sur le marché français des barres énergétiques, avec un TCAC impressionnant de 6,54% projeté jusqu'en 2030. Cette croissance robuste reflète un changement structurel dans les préférences des consommateurs vers des produits premium et orientés santé. Le segment biologique s'aligne étroitement avec les tendances alimentaires françaises plus larges, où les consommateurs privilégient de plus en plus les étiquettes propres, l'approvisionnement transparent, et les pratiques de production durables. Les barres énergétiques biologiques répondent à ces demandes, offrant des produits exempts d'additifs artificiels et fabriqués avec des ingrédients naturels de haute qualité. Alors que la sensibilisation à la santé et au bien-être continue de croître, le segment biologique devrait capturer une plus grande part du marché, défiant la domination du segment conventionnel. Cette tendance souligne l'importance croissante de l'innovation et de la différenciation pour répondre aux besoins évolutifs des consommateurs français.

Par source de protéines : À base de plantes domine, à base animale accélère

En 2024, les sources de protéines à base de plantes détenaient une part dominante de 58,34% du marché français des barres énergétiques. Cette domination survient même alors que le segment à base animale est projeté de le dépasser, croissant à un taux de 6,03% TCAC jusqu'en 2030. Ce paradoxe apparent souligne la maturation du segment à base de plantes, qui progresse maintenant à travers des formulations raffinées plutôt que d'étendre simplement sa part de marché. L'avance du segment à base de plantes est renforcée par sa résonance avec les régimes flexitariens et une préférence pour les étiquettes propres. Les consommateurs favorisent de plus en plus les options à base de plantes en raison de leurs bénéfices santé perçus, durabilité environnementale, et considérations éthiques. Notamment, la protéine de pois a émergé comme ingrédient clé, prisée pour son profil d'acides aminés complet et sa nature sans allergène, en faisant un choix polyvalent pour les fabricants visant à répondre à des besoins diététiques diversifiés.

Pendant ce temps, l'ascension rapide du segment à base animale peut être attribuée à sa position robuste dans le sous-secteur de nutrition de performance. Ici, la teneur supérieure en leucine et le profil d'absorption de la protéine de lactosérum offrent des avantages distincts aux athlètes dédiés, soutenant la récupération et croissance musculaires. De plus, les innovations dans le traitement des protéines laitières améliorent le goût et la texture, surmontant efficacement les obstacles d'acceptation des consommateurs passés. Ces avancées rendent les barres énergétiques à base animale plus attrayantes pour un public plus large, incluant ceux qui privilégient la performance et la fonctionnalité. Soulignant l'élan dans l'innovation des protéines végétales, le projet PROTEIN2FOOD soutenu par l'UE travaille à adapter des cultures comme le quinoa et l'amarante aux climats européens, élargissant les choix d'ingrédients pour les producteurs de barres énergétiques. De telles initiatives soulignent l'évolution continue du segment à base de plantes, assurant sa pertinence soutenue même face à la croissance plus vive du segment à base animale.

Fonction/Application : La nutrition de performance maintient son leadership

En 2024, le segment de nutrition sportive et d'endurance a commandé une part de 46,06% du marché français des barres énergétiques, soulignant ses liens durables avec la performance athlétique. Ce segment a été une pierre angulaire du marché, porté par l'adoption croissante des barres énergétiques parmi les athlètes professionnels et enthousiastes du fitness recherchant des solutions nutritionnelles pratiques et efficaces. Pendant ce temps, le segment de substitut de repas, affichant un TCAC de 7,21% projeté jusqu'en 2030, signale un attrait fonctionnel s'élargissant alors que les consommateurs se tournent de plus en plus vers les barres énergétiques comme substitut aux repas traditionnels. Cette croissance est alimentée par la demande croissante de nutrition nomade, particulièrement parmi les populations urbaines occupées en France. Le segment de nutrition sportive solidifie sa position de leader, renforcée par ses liens étroits avec les communautés athlétiques et un soutien scientifique robuste. Un exemple concret est la déclaration du groupe d'experts UEFA sur la nutrition du football d'élite, soulignant la nature critique du timing et de la composition nutritionnels. Cette validation scientifique a significativement influencé la confiance et l'adoption des consommateurs de barres énergétiques conçues pour les activités sportives et d'endurance.

De plus, ce segment récolte des récompenses des collaborations avec les fédérations sportives, créant un réseau d'endossement robuste qui résonne des athlètes d'élite jusqu'aux amateurs de fitness. Ces partenariats non seulement améliorent la visibilité de la marque mais renforcent également la crédibilité des barres énergétiques comme composant essentiel de la performance athlétique et de la récupération. De plus, le marché français des barres énergétiques bénéficie d'une attention croissante sur l'innovation produit, avec des fabricants introduisant des barres énergétiques enrichies d'ingrédients fonctionnels tels que protéines, vitamines, et minéraux. Cette tendance s'aligne avec la préférence croissante des consommateurs pour des produits à étiquette propre et axés sur la santé. Le marché voit également une montée de la demande pour les barres énergétiques à base de plantes, portée par la popularité croissante des régimes végétaliens et végétariens en France. Ces développements devraient propulser davantage la croissance du segment de nutrition sportive et d'endurance, ainsi que le marché global des barres énergétiques dans le pays.

Note: Parts des segments de tous les segments individuels disponibles lors de l'achat du rapport

Canal de distribution : Supermarchés/Hypermarchés en tête, la vente au détail en ligne gagne en dynamique

En 2024, les supermarchés et hypermarchés détenaient une part de marché dominante de 56,98% sur le marché français des barres énergétiques, exploitant leurs avantages de distribution physique inégalés. Ces formats de vente au détail ont été instrumentaux pour assurer une disponibilité étendue des barres énergétiques à travers les zones urbaines et rurales, s'adressant à des besoins de consommateurs diversifiés. Leur capacité à stocker une large variété de marques et saveurs de barres énergétiques a davantage renforcé leur position sur le marché. Pendant ce temps, les canaux en ligne sont en voie de s'étendre à un TCAC robuste de 7,55% jusqu'en 2030, signalant un changement significatif dans les comportements d'achat des consommateurs. La commodité des achats en ligne, couplée à la pénétration croissante des plateformes de e-commerce en France, a facilité l'accès des consommateurs à une gamme plus large de barres énergétiques, incluant des options de niche et premium.

De plus, la tendance croissante des consommateurs soucieux de leur santé recherchant des informations produit détaillées a stimulé la popularité des canaux en ligne, où de telles informations sont facilement disponibles. Les formats de vente au détail traditionnels ont prospéré, grâce à leur talent pour saisir les achats impulsifs et leur portée géographique large. Les supermarchés et hypermarchés capitalisent souvent sur des placements de produits stratégiques, tels que près des comptoirs de caisse, pour encourager les achats impulsifs de barres énergétiques. Cependant, cette domination est de plus en plus défiée par les points de vente spécialisés et les plateformes numériques. Les magasins spécialisés santé et bien-être, par exemple, gagnent du terrain en offrant des sélections organisées de barres énergétiques qui s'adressent à des préférences diététiques spécifiques, telles que les options végétaliennes, sans gluten, ou riches en protéines. De manière similaire, les plateformes numériques érodent la part de marché des formats traditionnels en fournissant des prix compétitifs, des modèles d'abonnement, et des recommandations personnalisées, qui attirent les préférences évolutives des consommateurs français.

Analyse géographique

Le marché français des barres énergétiques démontre des différences régionales notables dans les habitudes de consommation, avec des centres urbains tels que Paris, Lyon, et Marseille menant l'adoption de produits innovants. Ces villes sont caractérisées par une base de consommateurs qui valorise la commodité, les choix conscients de la santé, et est plus ouverte à essayer de nouvelles solutions nutritionnelles. En contraste, les zones rurales exhibent une préférence pour les habitudes de grignotage traditionnelles, reflétant un rythme de vie plus lent, une exposition limitée aux tendances diététiques modernes, et une inclination plus forte vers les produits familiers. Cette divergence souligne le besoin pour les fabricants de comprendre et s'adapter aux préférences uniques de chaque région pour pénétrer efficacement le marché et maximiser leur portée.

Les zones urbaines, particulièrement Paris et sa région Île-de-France environnante, dominent le marché en raison de plusieurs facteurs clés. Les revenus disponibles plus élevés dans ces régions permettent aux consommateurs de dépenser plus pour des options de nutrition premium et pratiques comme les barres énergétiques. De plus, les modes de vie urbains, marqués par des horaires chargés, de longues heures de travail, et une attention croissante sur la santé et le bien-être, stimulent la demande de produits nutritionnels nomades. Paris, comme plus grand centre de consommation, bénéficie de sa forte concentration de travailleurs de bureau qui recherchent des alternatives de grignotage rapides et saines pendant leurs journées de travail. L'environnement de vente au détail dynamique de la ville, avec un mélange de supermarchés, magasins de proximité, et points de vente d'aliments santé spécialisés, soutient davantage la croissance de la consommation de barres énergétiques.

Cependant, cette diversité géographique présente des défis significatifs pour les fabricants visant à atteindre une couverture nationale. Le contraste frappant entre les habitudes de consommation urbaines et rurales nécessite des stratégies de vente au détail adaptées pour répondre aux besoins spécifiques de chaque segment de marché. Par exemple, les marchés urbains peuvent nécessiter une attention sur les canaux de vente au détail modernes, les plateformes de e-commerce, et des campagnes marketing innovantes pour attirer les consommateurs technophiles et soucieux de leur santé. D'autre part, les marchés ruraux pourraient bénéficier de réseaux de distribution traditionnels, partenariats avec des détaillants locaux, et offres de produits localisées qui s'alignent avec les goûts et préférences régionaux. Naviguer avec succès ces défis est crucial pour les fabricants pour établir une position forte sur le marché français des barres énergétiques et assurer une croissance durable à travers diverses régions.

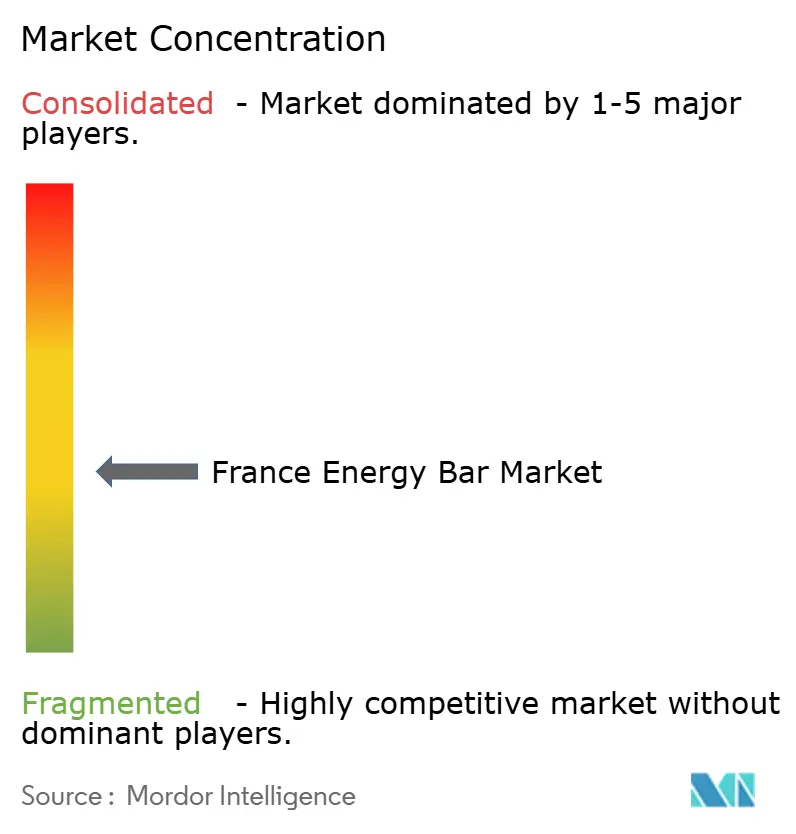

Paysage concurrentiel

Le marché français des barres énergétiques, avec une concentration modérée, présente un paysage concurrentiel et dynamique. Des géants alimentaires multinationaux concurrencent aux côtés de marques de nutrition spécialisées et d'acteurs locaux émergents, créant un marché fragmenté qui s'adresse à une large gamme de consommateurs. Ces consommateurs incluent des grignoteurs occasionnels recherchant la commodité et des athlètes recherchant une nutrition améliorant la performance, chacun avec des préférences uniques et motivations d'achat. Une division stratégique distincte caractérise le marché, où les acteurs de masse privilégient des approches axées sur le volume, tandis que les marques spécialisées se concentrent sur la création d'une niche premium. Cette division est davantage soulignée par les activités d'acquisition, telles que l'acquisition de Clif Bar par Mondelēz International, qui souligne les efforts de consolidation en cours sur le marché.

Les opportunités abondent en combinant bénéfices nutritionnels avec saveurs indulgentes, particulièrement pour les produits ciblant le segment en expansion de substitut de repas. Cette tendance reflète la demande croissante des consommateurs pour des options pratiques mais nutritives qui s'alignent avec leurs modes de vie occupés. Les dynamiques de vente au détail jouent un rôle crucial dans le façonnement de l'environnement concurrentiel. Par exemple, la poussée de Carrefour pour les produits de marque privée introduit à la fois des défis et opportunités pour les fabricants de marques. Alors que les marques privées peuvent intensifier la concurrence, elles encouragent également l'innovation parmi les marques établies pour différencier leurs offres. Pendant ce temps, les nouveaux entrants capitalisent sur les stratégies direct-consommateur, contournant les canaux de vente au détail traditionnels pour atteindre les consommateurs plus efficacement et construire la fidélité de marque.

Les marques établies exploitent de plus en plus la technologie pour renforcer leur connexion avec les consommateurs. Elles offrent des insights nutritionnels personnalisés et des modèles basés sur l'abonnement pour s'adapter aux besoins et préférences individuels. De plus, le système Nutri-Score émerge comme facteur significatif sur le marché, nivelant le terrain de jeu pour les petites marques. Ce système permet aux marques avec des profils nutritionnels supérieurs de se démarquer, même en concurrençant contre de plus gros acteurs avec des budgets marketing substantiels. En permettant aux consommateurs de faire des choix informés, le système Nutri-Score stimule la concurrence et encourage l'innovation, bénéficiant ultimement au paysage de marché global.

Leaders de l'industrie française des barres énergétiques

-

PepsiCo, Inc.

-

General Mills Inc.

-

Mars Inc.

-

WK Kellogg Co.

-

Mondelez International

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Clif Bar a dévoilé sa dernière offre en France : les barres énergétiques Collection Caféinée. Chaque barre contient environ 65 mg de caféine biologique, reflétant le punch d'un seul shot d'espresso, et vise à fournir une énergie prolongée avec un boost de caféine ajouté. Les saveurs de cette nouvelle collection présentent "Vanille Amande" et "Caramel Pépites de Chocolat".

- Juin 2023 : Roquette a étendu son centre d'innovation de protéines végétales à Lestrem, France, avec un investissement de 4,5 millions EUR axé sur la technologie d'extrusion à haute humidité pour une texture améliorée dans les produits protéinés à base de plantes, incluant les barres énergétiques.

- Mars 2023 : Mars France a lancé une nouvelle gamme de barres énergétiques à base de plantes fabriquées avec des ingrédients biologiques et un emballage 100% recyclable. L'initiative s'align avec l'intérêt croissant des consommateurs pour des options de snack plus saines à base de plantes et reflète l'engagement de Mars à réduire son empreinte carbone et augmenter la durabilité à travers ses lignes de produits.

Portée du rapport sur le marché français des barres énergétiques

La barre énergétique est un aliment en forme de barre destiné à augmenter l'énergie physique, contenant typiquement une combinaison de graisses, glucides, et protéines et fortifié avec vitamines et minéraux. Le marché français des barres énergétiques est segmenté par type, source de protéines, fonction/application et canal de distribution. Basé sur le type, le marché est segmenté en biologique et conventionnel. Basé sur la source de protéines, le marché est segmenté en à base de plantes et à base animale. Basé sur la fonction/application, le marché est segmenté en nutrition sportive & d'endurance, substitut de repas et gestion du poids & énergie lifestyle. Basé sur le canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, magasins spécialisés, détaillants en ligne et autres canaux de distribution. Le rapport offre la taille et valeurs du marché (en millions USD) pour les segments ci-dessus.

| Biologique |

| Conventionnel |

| À base de plantes |

| À base animale |

| Nutrition sportive et d'endurance |

| Substitut de repas |

| Gestion du poids et énergie lifestyle |

| Supermarchés/Hypermarchés |

| Magasins de proximité |

| Magasins spécialisés |

| Détaillants en ligne |

| Autres canaux de distribution |

| Par type | Biologique |

| Conventionnel | |

| Par source de protéines | À base de plantes |

| À base animale | |

| Par fonction/application | Nutrition sportive et d'endurance |

| Substitut de repas | |

| Gestion du poids et énergie lifestyle | |

| Par canal de distribution | Supermarchés/Hypermarchés |

| Magasins de proximité | |

| Magasins spécialisés | |

| Détaillants en ligne | |

| Autres canaux de distribution |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché français des barres énergétiques ?

Le marché est évalué à 0,21 milliard USD en 2025 et devrait atteindre 0,28 milliard USD d'ici 2030.

Quelle source de protéines mène les ventes ?

Les formulations à base de plantes détiennent 58,34% de la part du marché français des barres énergétiques, grâce à l'adoption flexitarienne et végétalienne.

Quel canal croîtra le plus rapidement jusqu'en 2030 ?

Les modèles direct-consommateur en ligne et d'abonnement sont projetés d'afficher un TCAC de 7,55%, dépassant la croissance des magasins physiques.

Pourquoi les barres à base animale gagnent-elles encore en momentum ?

Le lactosérum et le collagène fournissent des profils d'acides aminés complets valorisés par les athlètes d'endurance, stimulant un TCAC de 6,03% malgré un volume de base plus faible

Dernière mise à jour de la page le: