Taille et parts du marché français de l'imagerie diagnostique

Analyse du marché français de l'imagerie diagnostique par Mordor Intelligence

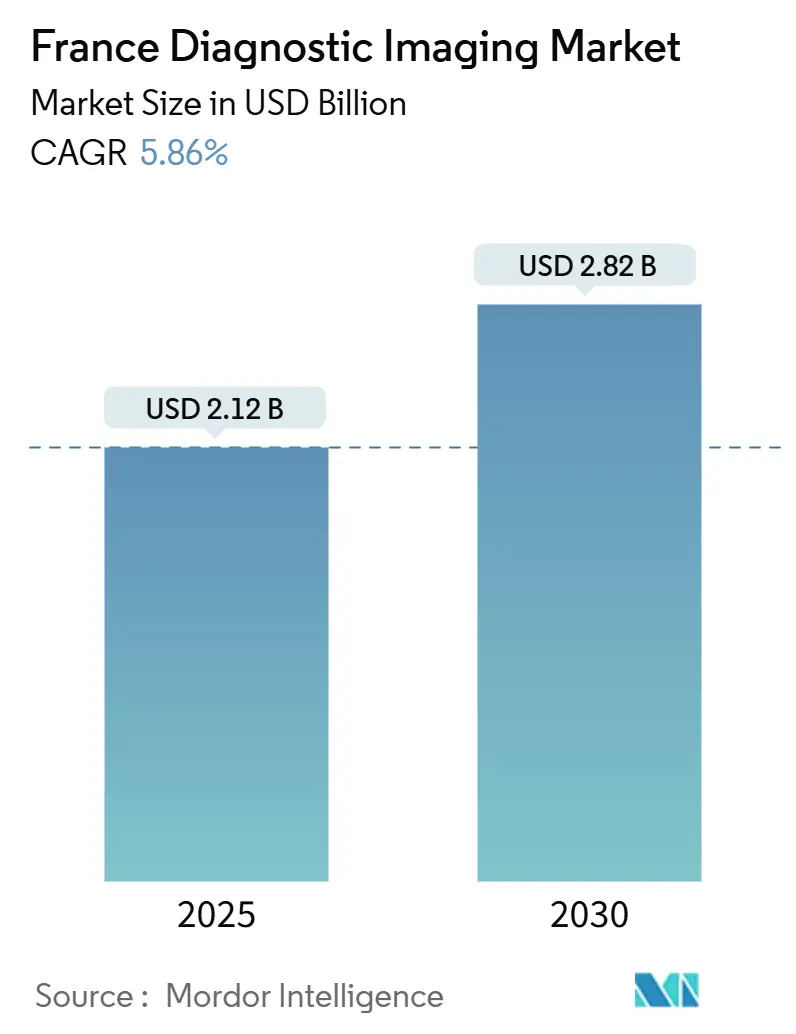

La taille du marché français de l'imagerie diagnostique est estimée à 2,12 milliards USD en 2025, et devrait atteindre 2,82 milliards USD d'ici 2030, à un TCAC de 5,86% pendant la période de prévision (2025-2030). Cette croissance est soutenue par le financement gouvernemental, la croissance constante des dépenses de santé, et la demande croissante d'une population vieillissante. L'allocation de capital dans le cadre du plan national d'innovation en santé de 7 milliards EUR, incluant 1,5 milliard EUR destinés au déploiement de l'intelligence artificielle, maintient les cycles de renouvellement des équipements sur la bonne voie même si les hôpitaux publics font face à des déficits budgétaires.[1]Source: Gouvernement français, "La France championne européenne en santé d'ici à 2030," info.gouv.fr Les changements structurels tels que la croissance des soins ambulatoires, l'adoption de l'imagerie mobile, et les flux de travail assistés par IA renforcent davantage les signaux de demande à travers les modalités, en particulier l'IRM et l'échographie connectée. L'intensité concurrentielle reste modérée ; les multinationales majeures tirent parti des contrats de service groupés, tandis que les innovateurs domestiques ciblent les niches portables et compatibles IA pour débloquer les opportunités rurales et suburbaines

Points clés du rapport

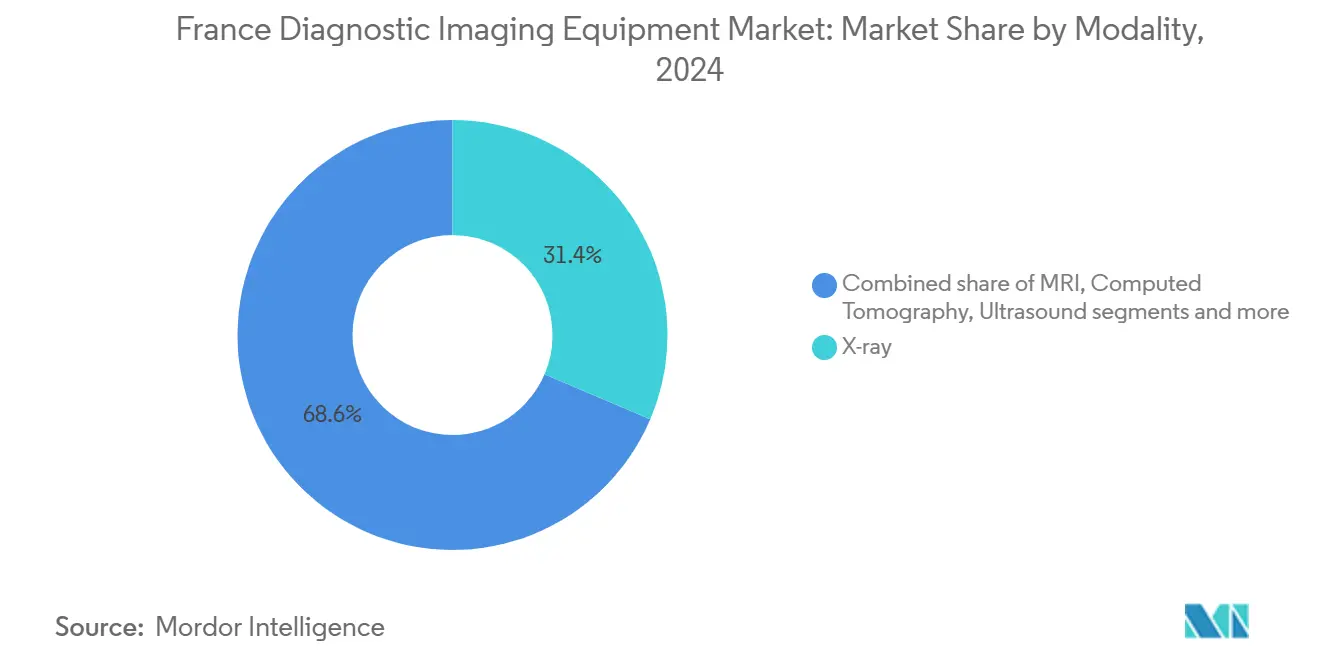

- Par modalité, les systèmes de radiographie ont dominé avec 31,41% de part de marché français des équipements d'imagerie diagnostique en 2024 ; l'IRM est en voie d'atteindre un TCAC de 6,96% jusqu'en 2030.

- Par portabilité, les systèmes fixes représentaient 82,21% de la taille du marché français des équipements d'imagerie diagnostique en 2024, tandis que les systèmes mobiles/portables devraient croître à un TCAC de 7,23% entre 2025-2030.

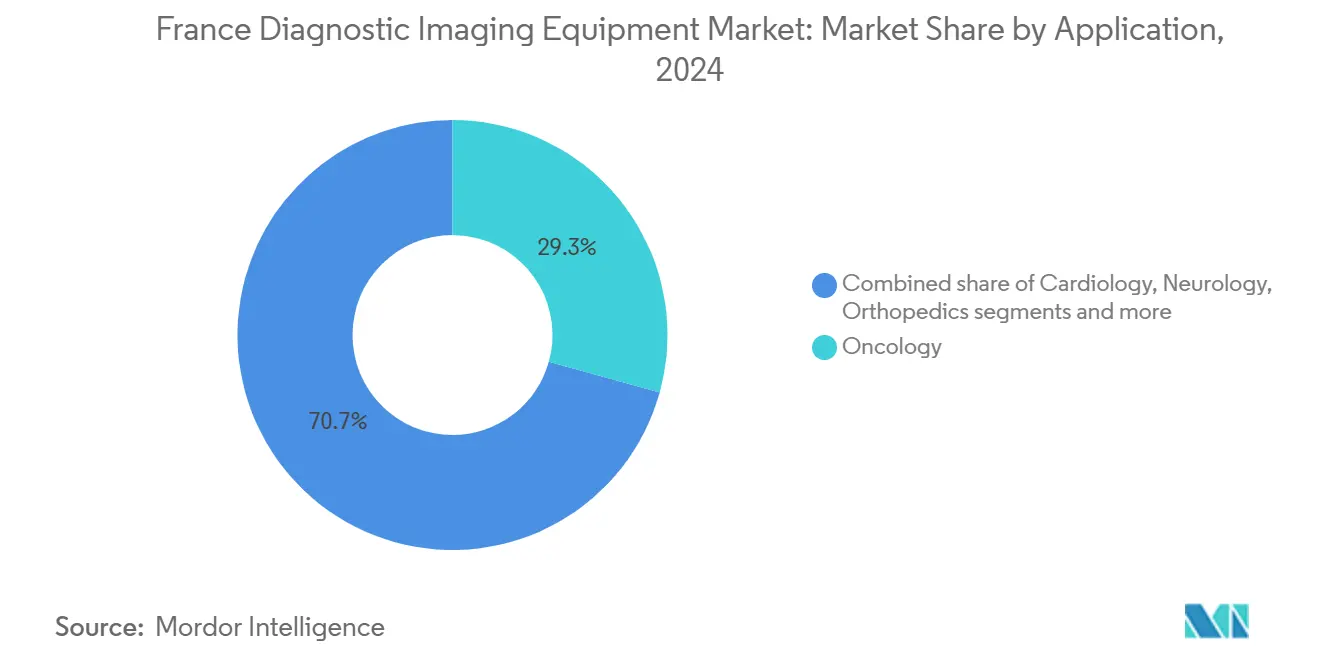

- Par application, l'oncologie a capturé 29,31% de part de marché français des équipements d'imagerie diagnostique en 2024 ; la cardiologie affiche le TCAC projeté le plus élevé à 7,48% jusqu'en 2030.

- Par utilisateur final, les hôpitaux détenaient 67,65% de part de revenus en 2024 ; les centres de diagnostic enregistrent la croissance la plus rapide à 6,85% TCAC jusqu'en 2030.

Tendances et aperçus du marché français de l'imagerie diagnostique

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante des maladies chroniques et vieillissement de la population | +1.8% | National, plus élevé dans les régions rurales et du sud | Long terme (≥ 4 ans) |

| Investissement gouvernemental pour moderniser la capacité d'imagerie hospitalière | +1.2% | National, priorisant les réseaux hospitaliers publics | Moyen terme (2-4 ans) |

| Croissance constante des dépenses de santé nationales et des programmes de remplacement d'équipements | +0.9% | National, axé sur les établissements du secteur public | Moyen terme (2-4 ans) |

| Évolution vers les centres d'imagerie ambulatoire stimule les installations de systèmes hors hôpitaux | +0.7% | Zones urbaines et suburbaines | Court terme (≤ 2 ans) |

| L'accent sur le diagnostic précoce et basé sur la valeur augmente les taux d'utilisation | +0.6% | National, adoption précoce dans les centres médicaux universitaires | Moyen terme (2-4 ans) |

| L'intégration de la santé numérique et de la gestion d'images basée sur le cloud stimule la demande pour les modalités connectées | +0.4% | National, mené par l'Île-de-France et les grandes zones métropolitaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante des maladies chroniques et vieillissement de la population

La prévalence des maladies chroniques continue d'augmenter, poussant les volumes d'imagerie à travers la France. Les remboursements de santé pour le diabète, les conditions cardiovasculaires, et le cancer ont atteint 167 milliards EUR en 2024, faisant de l'imagerie un outil de diagnostic de première ligne. Une démographie plus âgée intensifie la complexité, exigeant des protocoles assistés par IA pour détecter plusieurs pathologies en un seul scan. Les écarts de survie liés à la distance de voyage-jusqu'à 10% de survie à cinq ans plus faible pour les patients situés plus loin des centres de référence-soulignent la valeur clinique des scanners disponibles localement. L'approvisionnement limité en radiologues renforce la dépendance au triage intelligent d'images, tandis que les unités mobiles aident à combler les disparités d'accès urbain-rural. Collectivement, ces facteurs ancrent la croissance à long terme du marché français des équipements d'imagerie diagnostique.

Investissement gouvernemental pour moderniser la capacité d'imagerie hospitalière

Le programme français d'innovation en santé de 7 milliards EUR identifie l'imagerie diagnostique comme une priorité de modernisation. Les fonds se dirigent vers les renouvellements d'équipements à grande échelle, les pilotes IA, et les entreprises spécialisées telles que la plateforme de radiothérapie FLASH de 37 millions EUR de l'Institut Curie. Cette poussée répond aux goulots d'étranglement : les procédures de thrombectomie mécanique annuelles ont plafonné à 7 500 en raison des pénuries de personnel et de scanners. Les "partenariats de valeur" fournisseur-prestataire, comme le contrat de 60 millions EUR sur 12 ans de Siemens Healthineers avec le CHU de Nantes, illustrent une nouvelle logique d'approvisionnement qui groupe le matériel, le service, et les mises à niveau de cycle de vie.[2]Source: Siemens Healthineers, "Value Partnership with University Hospital Nantes," siemens-healthineers.com De tels mécanismes de financement accélèrent les déploiements tout en contenant la tension de capital initial, soutenant l'expansion du marché français des équipements d'imagerie diagnostique.

Croissance constante des dépenses de santé nationales et des programmes de remplacement d'équipements

La Loi de financement de la sécurité sociale 2025 élève l'objectif de dépenses de santé nationales à 265,9 milliards EUR, une hausse de 3,4% qui préserve les budgets de fonctionnement hospitaliers. Pourtant, la dépréciation des équipements dépasse les nouveaux achats, laissant un déficit d'investissement estimé à 5,6 milliards EUR. La demande de remplacement s'oriente donc vers des scanners économiques et économes en énergie qui promettent des coûts de possession totaux plus faibles. Les fabricants répondent avec l'IRM sans hélium, le CT optimisé en dose, et les contrats incluant le service, renforçant les cycles d'approvisionnement constants et propulsant le marché français des équipements d'imagerie diagnostique.

L'évolution vers les centres d'imagerie ambulatoire stimule les installations de systèmes hors hôpitaux

Les centres d'imagerie diagnostique croissent rapidement alors que les patients recherchent des rendez-vous plus rapides et que les hôpitaux redirigent les études de routine pour décongestionner les charges de travail. Le TCAC de 6,85% du segment repose sur l'expansion soutenue par les investisseurs, les fonds privés possédant maintenant 15-20% des pratiques d'imagerie. Les solutions de radiographie mobile et d'échographie robotique offrent une qualité de niveau hospitalier dans les environnements communautaires, validées par des études montrant une précision diagnostique équivalente et un temps de traitement réduit. Ces tendances diversifient les placements d'équipements, élargissent les voies d'approvisionnement, et stimulent la demande de logiciels pour la lecture à distance, tous favorables au marché français des équipements d'imagerie diagnostique.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

| Préoccupations de sécurité des radiations ionisantes | −0.8% | National, plus strict dans les zones densément peuplées | Long terme (≥ 4 ans) |

| Coût élevé du capital et de maintenance des systèmes avancés | −1.1% | National, impact plus grand sur les petites installations | Moyen terme (2-4 ans) |

| Délais d'approbation CE et de remboursement prolongés | −0.6% | À l'échelle de l'UE, affecte le timing d'entrée sur le marché | Court terme (≤ 2 ans) |

| Pénurie continue de radiologues et techniciens formés | −1.3% | National, aigu dans les régions rurales et mal desservies | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de sécurité des radiations ionisantes

La création en janvier 2025 de l'Autorité de sûreté nucléaire et de radioprotection consolide la surveillance de la sécurité nucléaire et intensifie la fréquence d'inspection pour 60 000 dispositifs émetteurs de radiation à travers le pays. Des niveaux de référence de dose plus stricts incitent les installations à favoriser le CT à faible dose, les logiciels de reconstruction itérative, ou les alternatives IRM. Les fournisseurs développent des systèmes d'alerte de dose visuels et acoustiques présentés lors de l'événement APinnov 2025 de l'AP-HP. Bien que la vigilance de sécurité limite la croissance indiscriminée du CT et des rayons X, elle stimule également la demande pour les scanners de nouvelle génération avec contrôle d'exposition automatisé, atténuant plutôt qu'arrêtant l'expansion du marché français des équipements d'imagerie diagnostique.

Pénurie continue de radiologues et techniciens formés

La France fait face à des déficits de personnel persistants ; la modélisation IA indique que l'assistance automatisée pourrait réduire les charges de travail de lecture jusqu'à 53%. Les départements ruraux endurent les contraintes les plus lourdes, alimentant les déploiements de scanners mobiles et les réseaux de télé-radiologie. L'expansion de la médecine nucléaire tends davantage la capacité, car 60% des procédures devraient impliquer des traceurs thérapeutiques dans une décennie, pourtant les pipelines de formation en sous-spécialité restent limités. Ce goulot d'étranglement de ressources humaines tempère la croissance de volume tout en accélérant simultanément l'intégration IA, à la fois une contrainte et un moteur d'innovation au sein du marché français des équipements d'imagerie diagnostique.

Analyse de segmentation

Par modalité : La radiographie domine tandis que l'IRM gagne en élan

Les systèmes de radiographie ont dominé 2024 avec 31,41% de part de marché français des équipements d'imagerie diagnostique, soulignant leur omniprésence dans les évaluations d'urgence, thoraciques, et musculo-squelettiques. La croissance du segment se modère en raison de l'examen des doses de radiation, mais les mises à niveau vers les détecteurs numériques soutiennent la demande de remplacement. L'IRM, propulsée par la technologie d'aimant sans hélium qui réduit drastiquement les coûts de fonctionnement annuels, affiche un TCAC robuste de 6,96%, le plus rapide du paysage. L'industrie française des équipements d'imagerie diagnostique bénéficie des plateformes Philips BlueSeal et autres à ébullition zéro qui simplifient l'installation et réduisent la maintenance. Le CT maintient sa pertinence pour les évaluations de traumatisme et de stadification oncologique, où la reconstruction d'image basée sur l'IA réduit l'exposition aux doses. L'innovation échographique-illustrée par l'acquisition de Sonio par Samsung-ajoute des capacités d'apprentissage profond pour les diagnostics obstétriques.

En imagerie nucléaire, les voies théranostiques stimulent les remplacements SPECT/CT et PET/CT alors que les centres d'oncologie associent les diagnostics à la thérapie par radionucléides ciblés. La mammographie reste vitale pour les programmes de dépistage nationaux, bien que la navigation par marqueur magnétique novateur montre des promesses pour réduire les taux de ré-excision pour la chirurgie du cancer du sein. Dans l'ensemble, la diversification des modalités assure des cycles d'équipement constants, renforçant la trajectoire de valeur du marché français des équipements d'imagerie diagnostique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : Les unités fixes ancrent la capacité, les systèmes mobiles dépassent la croissance

Les scanners fixes ont conservé 82,21% de la taille du marché français des équipements d'imagerie diagnostique 2024, reflétant la dépendance hospitalière aux salles à haut débit et entièrement équipées. L'intégration généralisée d'archivage d'images, les exigences d'alimentation, et les flux de travail avancés de techniciens continuent de favoriser les installations stationnaires pour l'imagerie complexe. Cependant, les systèmes portables enregistrent un TCAC de 7,23%, exploitant les besoins non satisfaits ruraux et de soins aux personnes âgées. Les études vérifient une précision diagnostique égale lorsque les radiographies thoraciques sont effectuées au chevet, réduisant le temps de transfert et les complications potentielles. La plateforme de radiologie mobile Onyx de DMS Group illustre l'élan des fabricants locaux, augmentant les ventes de l'entreprise de 9% à 46,1 millions EUR en 2024.[3]Source: DMS Group, "Another Year of Dynamic Growth," dms.com

La COVID-19 a renforcé l'acceptation clinique du scan au point de soins, stimulant des changements de flux de travail permanents. Les gains d'autonomie de batterie, l'analytique IA sur dispositif, et la connectivité 5G permettent maintenant la consultation à distance en temps réel, rendant la mobilité centrale aux futurs approvisionnements. Ces avancées façonnent un marché à deux niveaux où les salles fixes gèrent l'imagerie haute complexité et les unités mobiles assurent les soins de proximité, élargissant ensemble le marché français des équipements d'imagerie diagnostique.

Par application : L'oncologie domine, la cardiologie accélère

L'oncologie a conservé 29,31% de part de marché français des équipements d'imagerie diagnostique en 2024, soutenue par les campagnes de détection précoce de l'Institut National du Cancer et la forte demande PET-CT pour la stadification. La cardiologie affiche un TCAC de 7,48% alors que le vieillissement démographique élève les charges de cas cardiovasculaires ; l'angiographie CT et les gains d'échocardiographie stimulent les achats. La médecine de précision élargit la portée clinique de l'imagerie : l'approbation de la thérapie 177Lu-PSMA souligne le besoin de protocoles d'imagerie nucléaire sophistiqués.

La neurologie bénéficie de l'IRM ultra-haut champ, qui améliore la visualisation de la microstructure corticale pour la recherche neurodégénérative. Les commandes d'orthopédie croissent sur le dépistage des blessures sportives et les remplacements articulaires vieillissants, favorisant les systèmes 3D à faible dose. Collectivement, les besoins de spécialité diversifiés sécurisent un pipeline stable de commandes à travers le marché français des équipements d'imagerie diagnostique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les hôpitaux règnent encore, les centres de diagnostic montent

Les hôpitaux représentaient 67,65% des revenus en 2024, opérant le mélange de modalités le plus large sous les mandats d'urgence et d'hospitalisation. Les contraintes budgétaires stimulent la préférence pour les contrats de service pluriannuels qui groupent les mises à niveau et la formation. Les centres d'imagerie diagnostique, en expansion à 6,85% TCAC, répondent à la demande ambulatoire pour des créneaux rapides et une expertise spécialisée. Les réseaux soutenus par les investisseurs tirent parti des économies d'échelle et de la lecture en cloud pour stimuler l'utilisation, remodelant la dynamique concurrentielle au sein du marché français des équipements d'imagerie diagnostique.

Les instituts de recherche, cliniques vétérinaires, et prestataires mobiles comprennent la part restante, bien que leur volume collectif soit en tendance haussière alors que les nouvelles applications-imagerie d'oncologie animale, évaluation de traumatisme sur le terrain-gagnent du terrain. Les cliniques privées ont affiché 362 millions EUR de résultats nets pour 2024, pourtant un tiers reste déficitaire, créant une incitation à adopter des scanners d'optimisation de flux de travail qui améliorent le débit.

Analyse géographique

Les disparités régionales définissent la distribution d'équipements à travers la France. L'Île-de-France, moteur de richesse de la nation, rapporte paradoxalement des indices d'accès aux soins de santé inférieurs à certaines régions du sud car la densité de population dépasse la capacité des installations. Les territoires ruraux confrontent des temps d'attente en cardiologie dépassant 42 jours, doublant le benchmark urbain, soulignant l'inégalité diagnostique. La divergence de survie au cancer-jusqu'à 10% de survie à cinq ans plus faible pour les patients distants des centres de référence-valide davantage le besoin de scanners localisés.

Les stratégies gouvernementales ciblent le développement équilibré. France 2030 subventionne l'équipement dans les départements mal desservis, tandis que les liens de télé-radiologie étendent la couverture spécialisée à travers les groupes hospitaliers multi-sites. Le réseau d'imagerie Loire-Atlantique, comprenant 13 hôpitaux publics, montre que la mise en commun régionale peut maximiser l'utilisation. Les déploiements mobiles comblent les lacunes restantes, permettant des examens au chevet dans les maisons de soins communautaires ou le triage d'urgence dans les cliniques locales. De telles initiatives assurent que le marché français des équipements d'imagerie diagnostique s'étend au-delà des pôles métropolitains, renforçant les objectifs nationaux pour des soins équitables.

L'imagerie d'entreprise basée sur le cloud accélère la couverture géographique. Le lancement européen de HealthSuite Imaging par Philips accorde aux radiologues un accès sécurisé aux études quel que soit l'emplacement, soutenant le partage de charge de travail entre les installations. Le triage assisté par IA canalise les cas complexes vers les centres académiques tandis que les techniciens ruraux gèrent les protocoles de routine, harmonisant les standards de qualité. Sur l'horizon de prévision, la politique, la technologie, et l'investissement convergent pour atténuer les inadéquations régionales offre-demande, stimulant une croissance inclusive à travers le marché français des équipements d'imagerie diagnostique.

Paysage concurrentiel

Les majors mondiaux préservent la reconnaissance de marque et les empreintes de service, pourtant les contours concurrentiels se déplacent vers des modèles axés sur le partenariat. Siemens Healthineers, Philips, et GE HealthCare gèrent collectivement une majorité de modalités haut de gamme dans les centres tertiaires ; leurs contrats groupent de plus en plus les garanties de disponibilité, la formation du personnel, et les mises à niveau IA. L'expansion d'imagerie en cloud de Philips se différencie par l'intégration de flux de travail à l'échelle de l'entreprise, permettant la lecture multi-sites et favorisant l'adhésion client. GE HealthCare poursuit les mises à niveau de durabilité et le CT optimisé en dose pour satisfaire les standards réglementaires émergents GE.

Les innovateurs domestiques comblent les lacunes technologiques. Guerbet SA applique le leadership en produits de contraste pour co-développer des protocoles soutenus par IA pour l'imagerie hépatique à faible dose, améliorant la crédibilité locale. Les start-ups telles que Sonio, maintenant une filiale Samsung, ajoutent des logiciels de détection d'anomalie fœtale aux consoles d'échographie, soulignant l'importance stratégique des actifs IA.

Les investisseurs financiers intensifient la consolidation parmi les centres ambulatoires, injectant du capital pour l'expansion multi-sites et les achats de modalités avancées. Bien que cela stimule la demande d'équipement, cela suscite un débat sur la gouvernance médicale et le contrôle des coûts. Les fournisseurs attentifs à cette dualité-offrant un financement flexible et une IA conforme à la réglementation sont susceptibles de sécuriser des parts de marché à long terme au sein du marché français des équipements d'imagerie diagnostique.

Leaders de l'industrie française de l'imagerie diagnostique

-

FUJIFILM Holdings Corporation

-

Koninklijke Philips N.V.

-

GE HealthCare

-

Siemens Healthineers AG

-

Canon Medical Systems Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Le gouvernement français a créé l'Autorité de sûreté nucléaire et de radioprotection (ASNR), fusionnant l'IRSN et l'ASN pour renforcer la surveillance de la radioprotection pour les dispositifs d'imagerie.

- Novembre 2024 : L'Institut du Cerveau de Paris a installé une IRM 7T MAGNETOM Terra.X, financée par Richard Mille et la Région parisienne, améliorant la capacité nationale de recherche en neuro-imagerie.

- Septembre 2024 : Sonio Detect a reçu le marquage CE, permettant la sortie nationale de son logiciel IA de qualité d'image échographique, maintenant soutenu par l'acquisition de Samsung.

Portée du rapport sur le marché français de l'imagerie diagnostique

Selon la portée du rapport, l'imagerie diagnostique est le processus de création d'une représentation visuelle de l'intérieur d'un corps pour une intervention médicale. Cet équipement aide à la création d'une base de données d'anatomie et de physiologie normales des organes internes, permettant la détection immédiate de toute anomalie. Le marché français de l'imagerie diagnostique est segmenté par modalité (IRM, tomodensitométrie, échographie, radiographie, imagerie nucléaire, fluoroscopie, et mammographie), application (cardiologie, oncologie, neurologie, orthopédie, gastroentérologie, gynécologie, et autres applications), et utilisateur final (hôpitaux, centres de diagnostic, et autres utilisateurs finaux). Le rapport offre la valeur en millions USD pour les segments ci-dessus.

| IRM |

| Tomodensitométrie |

| Échographie |

| Radiographie |

| Imagerie nucléaire |

| Fluoroscopie |

| Mammographie |

| Systèmes fixes |

| Systèmes mobiles/portables |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie |

| Gastroentérologie |

| Gynécologie |

| Autres applications |

| Hôpitaux |

| Centres de diagnostic |

| Autres utilisateurs finaux |

| Par modalité | IRM |

| Tomodensitométrie | |

| Échographie | |

| Radiographie | |

| Imagerie nucléaire | |

| Fluoroscopie | |

| Mammographie | |

| Par portabilité | Systèmes fixes |

| Systèmes mobiles/portables | |

| Par application | Cardiologie |

| Oncologie | |

| Neurologie | |

| Orthopédie | |

| Gastroentérologie | |

| Gynécologie | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres de diagnostic | |

| Autres utilisateurs finaux |

Questions clés répondues dans le rapport

Quelle modalité d'imagerie est la plus largement utilisée dans les hôpitaux français aujourd'hui ?

La radiographie numérique reste l'outil de travail dans les environnements d'urgence et de soins primaires en raison de sa rapidité, polyvalence, et dose de radiation relativement faible.

Quelle est la plus grande tendance technologique façonnant les nouveaux achats d'équipements ?

Les hôpitaux et centres ambulatoires priorisent maintenant les scanners avec IA intégrée pour le triage automatisé, l'optimisation des doses, et l'orchestration des flux de travail pour contrer les pénuries de personnel.

3. Comment les politiques gouvernementales influencent-elles les stratégies des fournisseurs en France ?

Les règles d'approvisionnement basées sur la valeur liées au plan national d'innovation en santé poussent les fabricants vers des forfaits de service à long terme qui groupent le matériel, la formation, et les mises à niveau logicielles.

Pourquoi l'imagerie mobile attire-t-elle un intérêt croissant des investisseurs ?

Les unités IRM, CT, et radiographie portables permettent aux prestataires d'atteindre les communautés rurales et les établissements de soins de longue durée sans construire de nouveaux départements, améliorant l'accès tout en gardant les dépenses en capital gérables.

Que font les prestataires pour répondre aux préoccupations de sécurité des radiations ?

Les installations adoptent des protocoles à faible dose, des logiciels de reconstruction itérative, et des systèmes d'alerte de dose visuels pour se conformer à la surveillance plus stricte de la nouvelle autorité de radioprotection.

Comment la consolidation financière affecte-t-elle les pratiques d'imagerie indépendantes ?

La propriété de capital-risque introduit un soutien capital plus fort pour les rafraîchissements technologiques mais intensifie également l'examen de la gouvernance clinique et de l'autonomie des médecins.

Dernière mise à jour de la page le: