Taille et part du marché français des dispositifs contraceptifs

Analyse du marché français des dispositifs contraceptifs par Mordor Intelligence

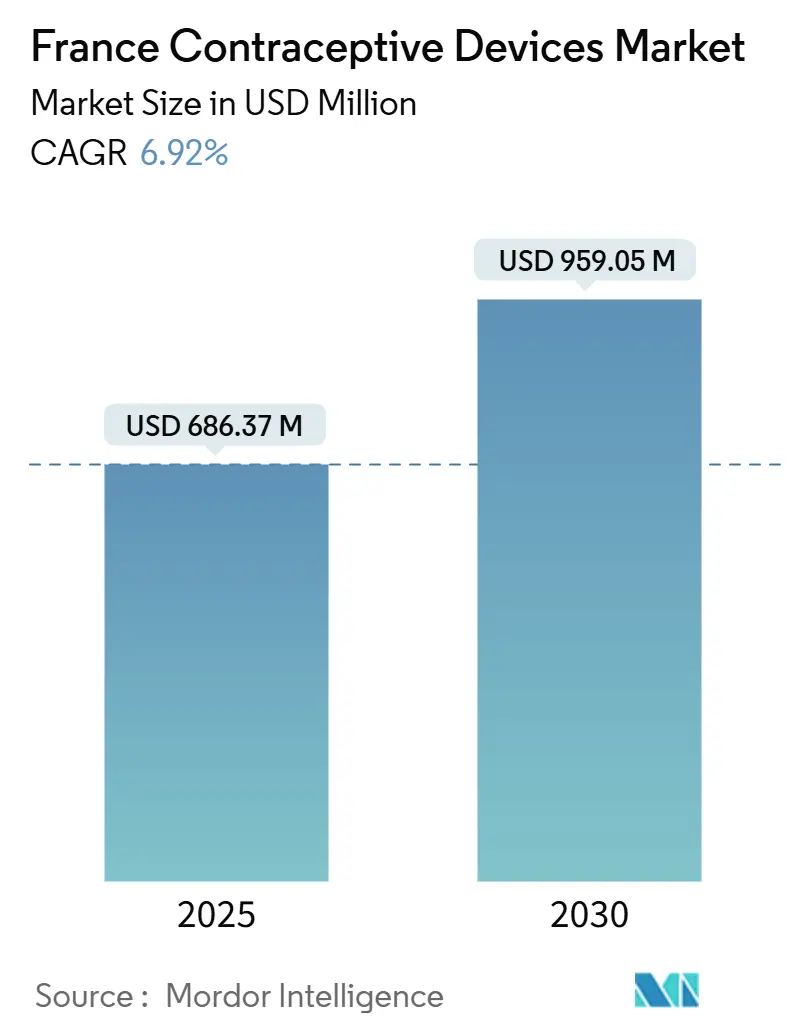

Le marché français des dispositifs contraceptifs est évalué à 686,37 millions USD en 2025 et devrait atteindre 959,05 millions USD en 2030, progressant à un TCAC de 6,92 %. L'élan se déplace alors que les produits axés sur les hommes se développent à un TCAC de 9,01 % tandis que les dispositifs orientés vers les femmes maintiennent des gains de parts stables. La distribution gratuite de préservatifs pour les résidents de moins de 26 ans, les plateformes de fertilité activées par l'IA et la surveillance renforcée du règlement européen sur les dispositifs médicaux (RDM) se combinent pour remodeler le comportement d'achat et la conception des produits. Les perturbations d'approvisionnement en latex depuis la pandémie stimulent la recherche sur les matériaux non-latex, et les pharmacies numériques accélèrent la disponibilité des dispositifs en contournant les goulets d'étranglement de la vente au détail traditionnelle. Les entreprises avec des portefeuilles sans hormones et de solides capacités de conformité réglementaire sont positionnées pour capturer la demande créée par les préoccupations de sécurité entourant les pilules et implants hormonaux.

Points clés du rapport

- Par type de produit, les préservatifs détenaient 41,62 % de part de revenus du marché français des dispositifs contraceptifs en 2024, tandis que les implants sous-cutanés devraient se développer à un TCAC de 7,91 % jusqu'en 2030.

- Par sexe, les dispositifs orientés vers les femmes représentaient 72,22 % de la part du marché français des dispositifs contraceptifs en 2024 tandis que les dispositifs masculins devraient croître à un TCAC de 9,01 % entre 2025 et 2030.

- Par matériau, les produits en latex ont capturé 83,78 % de la taille du marché français des dispositifs contraceptifs en 2024 ; les variantes non-latex sont prêtes à croître à un TCAC de 8,97 % sur la même période.

- Par canal de distribution, les pharmacies de détail comprenaient 57,68 % de la taille du marché français des dispositifs contraceptifs en 2024 et les pharmacies en ligne devraient augmenter à un TCAC de 11,33 % de 2025 à 2030.

Tendances et perspectives du marché français des dispositifs contraceptifs

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Forte charge d'IST couplée à une sensibilisation accrue | +1.2% | National avec concentration urbaine | Moyen terme (2-4 ans) |

| Nombre élevé de grossesses non désirées et planification familiale retardée | +1.5% | National, groupe d'âge 25-34 ans | Court terme (≤2 ans) |

| Popularité croissante des LARC | +1.1% | National avec lacunes d'adoption régionales | Moyen terme (2-4 ans) |

| Poussée de prescriptions par e-pharmacie et téléconsultation | +1.8% | Centres métropolitains | Court terme (≤2 ans) |

| Dynamique R&D de contraception thermique masculine | +0.7% | Régions progressistes | Long terme (≥4 ans) |

| Suivi de fertilité activé par l'IA intégré aux dispositifs | +0.9% | Démographies technophiles | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Forte charge d'IST couplée à une sensibilisation accrue

La France enregistre une hausse des notifications de syphilis et de gonorrhée qui galvanise la demande pour des dispositifs barrières à double protection. Une enquête de 2024 a montré que 60 % des cliniciens se sentaient sous-formés sur le conseil en IST, laissant un déficit de connaissances que les marques de préservatifs comblent avec des initiatives éducatives. La politique gouvernementale de janvier 2023 sur la gratuité des préservatifs pour les personnes de moins de 26 ans élargit immédiatement la portée aux utilisateurs sensibles au coût.[1]Gouvernement français, "Gratuité des préservatifs en pharmacie pour les moins de 26 ans," info.gouv.fr Les marques intégrant du contenu éducatif dans l'emballage et les applications numériques exploitent un récit basé sur des preuves selon lequel les préservatifs préviennent à la fois l'infection et la grossesse. Le marketing social autour de la Journée mondiale du sida 2024 a davantage normalisé l'utilisation du préservatif sur les campus universitaires. La combinaison d'incitations politiques et de campagnes publiques positionne les dispositifs barrières comme des outils de santé publique essentiels au sein du marché français des dispositifs contraceptifs.

Nombre élevé de grossesses non désirées et planification familiale retardée

La France a enregistré 243 623 avortements en 2023, soit 1 procédure pour 3 naissances vivantes.[2]Vie Publique, "Interruption volontaire de grossesse : 243 623 IVG en 2023," vie-publique.fr Les avortements sont les plus fréquents chez les femmes âgées de 25 à 34 ans, qui retardent de plus en plus l'accouchement en raison de la planification de carrière et de la prudence économique. Cette tendance démographique accélère l'adoption de contraceptifs réversibles à action prolongée qui réduisent l'erreur d'utilisateur. Les assureurs de santé remboursent 65 % des coûts de DIU et d'implants, les rendant financièrement attractifs pour les femmes recherchant une protection ' posé et oublié '. Les fabricants mettent l'accent sur les données d'efficacité réelles pour convaincre les utilisatrices sceptiques après plusieurs rappels de produits très médiatisés. La planification familiale retardée pousse ainsi l'innovation vers des dispositifs indépendants de l'utilisateur avec un soutien clinique robuste.

Popularité croissante des LARC

Les DIU représentent 17,7 % des contraceptifs prescrits, soulignant un changement vers des produits qui nécessitent une attention quotidienne minimale.[3]Congy et al., "Contraceptive Use Measured in a National Population-Based Approach," publichealth.jmir.org La cohorte EURAS-LCS12 a recruté 7 974 femmes françaises et a constaté que 96,3 % ont sélectionné des DIU, avec des variantes LNG à faible dose populaires chez les adolescentes. Le marché français des dispositifs contraceptifs bénéficie d'une politique de remboursement à 65 % qui abaisse les barrières de coût personnel. Les fabricants doivent encore naviguer dans les audits ANSM qui scrutent les événements indésirables, retardant potentiellement les lancements mais assurant la crédibilité à long terme. L'attrait des LARC s'aligne avec les préférences de style de vie parmi les ménages à double revenu qui valorisent la commodité plutôt que l'administration quotidienne.

Poussée de prescriptions par e-pharmacie et téléconsultation

Les plateformes en ligne telles que ZAVA ont enregistré près de 2,3 millions de consultations européennes en 2024, reflétant la demande pour des services de santé reproductive discrets. Les canaux numériques raccourcissent les cycles de prescription et permettent la livraison le jour même pour les préservatifs et la contraception d'urgence, générant un TCAC de 11,33 % dans les ventes en ligne. Les chatbots IA intégrés dans les e-pharmacies recommandent des dispositifs appropriés basés sur une logique de questionnaire, augmentant les taux de conversion. Les décideurs politiques rédigent des directives pour s'assurer que les prescriptions à distance respectent les obligations RDM, et les entreprises conformes obtiendront des avantages de premier arrivé. Le virage numérique élargit la portée géographique aux zones rurales où les cliniques spécialisées sont rares.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Effets secondaires et litiges autour des dispositifs hormonaux | -1.3% | National, intensifié depuis la peur de la pilule de 2012 | Moyen terme (2-4 ans) |

| Résistance culturelle parmi les sous-populations migrantes | -0.8% | Zones métropolitaines diverses | Long terme (≥4 ans) |

| Chocs de chaîne d'approvisionnement pour le latex et le nitrile | -0.9% | National, produits dépendants du latex | Court terme (≤2 ans) |

| Voie lente de mise à jour du marquage CE pour les dispositifs masculins de nouvelle génération | -0.6% | Calendrier d'innovation à l'échelle de l'UE | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Effets secondaires et litiges autour des dispositifs hormonaux

L'action en justice des utilisatrices d'Androcur alléguant des méningiomes souligne les inquiétudes de sécurité qui freinent la croissance de la catégorie hormonale. Les directives de juin 2024 restreignent les pilules de 3e et 4e génération en raison du risque thrombotique, et l'ANSM intensifie la pharmacovigilance pour les implants associés. Ces mesures allongent les cycles d'approbation et gonflent les coûts de conformité, incitant les fabricants à pivoter vers des plateformes sans hormones. Les assureurs réévaluent également les seuils de remboursement, augmentant potentiellement les coûts pour les patients. De telles dynamiques freinent l'expansion du marché français des dispositifs contraceptifs des sous-segments hormonaux.

Résistance culturelle parmi les sous-populations migrantes

Les femmes immigrées ont en moyenne 2,8 enfants comparé à la norme nationale de 1,8, indiquant une adoption contraceptive plus faible. La recherche en Seine-Saint-Denis montre que 27 % des patients dans les Centres de planification familiale ont subi des violences de la part du partenaire intime, compliquant l'efficacité du conseil. La langue, les normes religieuses et les déficits de confiance entravent l'adoption des dispositifs même lorsque les produits sont remboursés. Les marques doivent collaborer avec les leaders communautaires et les ONG multilingues pour concevoir une sensibilisation culturellement sensible. Sans un tel engagement, la croissance de la demande dans les quartiers divers peut rester atténuée.

Analyse des segments

Par type de produit - Les préservatifs conservent l'avance tandis que les implants dépassent la croissance

Les préservatifs détiennent 41,62 % de la part du marché français des dispositifs contraceptifs en 2024 grâce à la distribution gratuite soutenue par les politiques et aux messages de double protection. La taille du marché français des dispositifs contraceptifs pour les implants sous-cutanés devrait grimper à un TCAC de 7,91 % alors que les femmes recherchent une efficacité à long terme sans tracas. Les préservatifs bénéficient de l'efficacité des coûts et de la portée de vente au détail généralisée, mais l'erreur d'utilisateur et les préoccupations de rupture stimulent l'intérêt pour les solutions LARC. Les diaphragmes et capes cervicales servent une demande de niche sans hormones mais manquent de promotions à grande échelle. Les éponges vaginales affichent des ventes modestes en raison d'une efficacité plus faible, tandis que les anneaux vaginaux maintiennent une croissance stable grâce au portefeuille NuvaRing d'Organon qui a généré 1,7 milliard USD de revenus mondiaux pour la santé des femmes en 2024.

Les pipelines d'innovation ciblent le confort de l'utilisateur et l'emballage écologique. L'ANSM exige une notification préalable à la mise sur le marché et un rapport d'incident post-marché qui allongent les délais de mise sur le marché mais augmentent la confiance des consommateurs. Les implants vantent une protection de trois ans avec une insertion clinique unique, attirant les professionnels occupés. Les films spermicides s'intègrent avec les méthodes barrières pour une efficacité améliorée mais restent des achats secondaires. Les tendances de contraception permanente pivotent vers les procédures masculines car les vasectomies dépassent maintenant la stérilisation féminine depuis 2021, remettant en question les trajectoires de ventes de clips tubaires.

Par sexe - L'accélération des produits masculins défie la domination historique féminine

Les dispositifs féminins détiennent 72,22 % de part mais les solutions masculines sont fixées pour un TCAC de 9,01 % jusqu'en 2030, redéfinissant les attentes de responsabilité. Les procédures de vasectomie ont évolué de 1 940 en 2010 à 30 288 en 2022 suite à une couverture d'assurance plus large et une meilleure formation chirurgicale. La taille du marché français des dispositifs contraceptifs pour les produits masculins s'étend donc d'une base faible mais fait les gros titres grâce à des start-ups comme l'anneau Andro-Switch de Thoreme qui a atteint 99,5 % d'efficacité dans les essais. Le gel hormonal NES/T approche de la lecture de données de phase tardive avec 200 volontaires inscrits, soutenant la confiance des investisseurs.

La croissance du segment féminin continue grâce au remboursement et aux traditions de médicalisation remontant à la loi Veil de 1975. La vigilance de sécurité reste élevée, illustrée par le retrait en 2024 d'un implant Nexplanon migré via une technique endovasculaire qui a souligné les besoins de surveillance. La contraception d'urgence est devenue gratuite pour les femmes de moins de 26 ans en 2025, renforçant l'accès financé par le public. Le différentiel de fertilité des immigrés souligne les opportunités inexploitées pour des messages adaptés culturellement afin de renforcer la pénétration des dispositifs féminins.

Note: Parts des segments de tous les segments individuels disponibles lors de l'achat du rapport

Par matériau - L'innovation non-latex défie le leadership du caoutchouc naturel

Le latex représentait 83,78 % du marché français des dispositifs contraceptifs en 2024, mais la sensibilisation aux allergies stimule un TCAC de 8,97 % pour les substituts synthétiques. Les préservatifs en polyuréthane et polyisoprène correspondent aux normes de résistance à la traction et éliminent les allergènes protéiques. Les fabricants d'équipement d'origine modernisent progressivement les lignes pour accommoder la production de matériaux doubles, mais les dépenses en capital pressent les petites entreprises. La taille du marché français des dispositifs contraceptifs pour les produits non-latex augmente dans les hôpitaux où les directives sans latex protègent le personnel avec des sensibilités.

La gestion des risques de chaîne d'approvisionnement pilote les stratégies de diversification. Le rapport 2024 de l'OCDE sur les chaînes d'approvisionnement médical a signalé le latex comme une vulnérabilité, incitant les initiatives d'approvisionnement européennes. Les mises à jour des normes harmonisées RDM publiées en mars 2024 clarifient les tests de biocompatibilité pour les nouveaux polymères, lissant les voies d'approbation. Le marketing de marque met l'accent sur le confort, les profils sans odeur et la certification végane pour se différencier du caoutchouc traditionnel.

Note: Parts des segments de tous les segments individuels disponibles lors de l'achat du rapport

Par canal de distribution - La transformation numérique accélère les achats

Les pharmacies de détail représentent encore 57,68 % de la taille du marché français des dispositifs contraceptifs grâce à la commodité d'accès direct et au conseil du pharmacien. Les pharmacies en ligne, cependant, croissent à un TCAC de 11,33 % alors que les prescriptions de téléconsultation s'intègrent avec la livraison à domicile. Le plan de Hims & Hers d'acquérir ZAVA souligne la valeur stratégique des relations patients numériques établies. Les plateformes exploitent les vérificateurs de symptômes IA pour trier les requêtes de contraception et générer des prescriptions en moins de 10 minutes.

Les hôpitaux et cliniques spécialisées s'occupent de l'insertion de DIU et des chirurgies de vasectomie, assurant l'adoption de dispositifs de qualité clinique. Les changements d'étiquetage obligatoires effectifs en janvier 2025 exigent une divulgation d'ingrédients plus claire dans tous les canaux, augmentant les charges de travail de conformité mais améliorant la confiance des consommateurs. Les start-ups directes au consommateur expérimentent avec des modèles d'abonnement regroupant préservatifs, tests d'ovulation et contenu éducatif, stimulant les revenus récurrents mensuels.

Note: Parts des segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

Les modèles régionaux du marché français des dispositifs contraceptifs proviennent de la diversité démographique, des normes culturelles et des disparités d'infrastructure. Les centres urbains continentaux tels que Paris, Lyon et Marseille offrent des réseaux de pharmacies denses et une adoption précoce des solutions e-pharmacie. Ces villes bénéficient d'une grande visibilité des campagnes IST et de programmes de santé sexuelle pilotés par les universités qui stimulent les volumes de préservatifs et LARC. L'adoption de la vasectomie est la plus forte en Pays de la Loire et en Bretagne où les programmes de formation progressive des médecins généralistes ont normalisé la procédure.

Les départements d'outre-mer enregistrent des taux d'avortement presque le double des moyennes continentales, signalant des lacunes contraceptives prononcées. Les obstacles logistiques compliquent la livraison en temps opportun des dispositifs, incitant les autorités à déployer des cliniques mobiles stockées avec des kits LARC et la contraception d'urgence. Les fabricants qui s'associent avec les agences de santé régionales peuvent intégrer des modules de formation pour les infirmières autorisées à insérer des implants, élargissant ainsi la portée sans grandes empreintes hospitalières.

L'hétérogénéité culturelle façonne les nuances du marché. Les quartiers avec de fortes populations immigrées démontrent une fertilité élevée et une adoption plus faible des dispositifs en raison de problèmes de langue et de confiance. Les agents de santé communautaires recrutés au sein des réseaux diasporiques aident à traduire les instructions de produits et à dissiper les mythes. L'expansion 2025 du ministère français de l'égalité des centres EVARS place des équipes pluridisciplinaires dans les banlieues mal desservies, distribuant des préservatifs gratuits et des brochures éducatives. De telles initiatives augmentent collectivement la demande de base et soutiennent la croissance des volumes à long terme au sein du marché français des dispositifs contraceptifs.

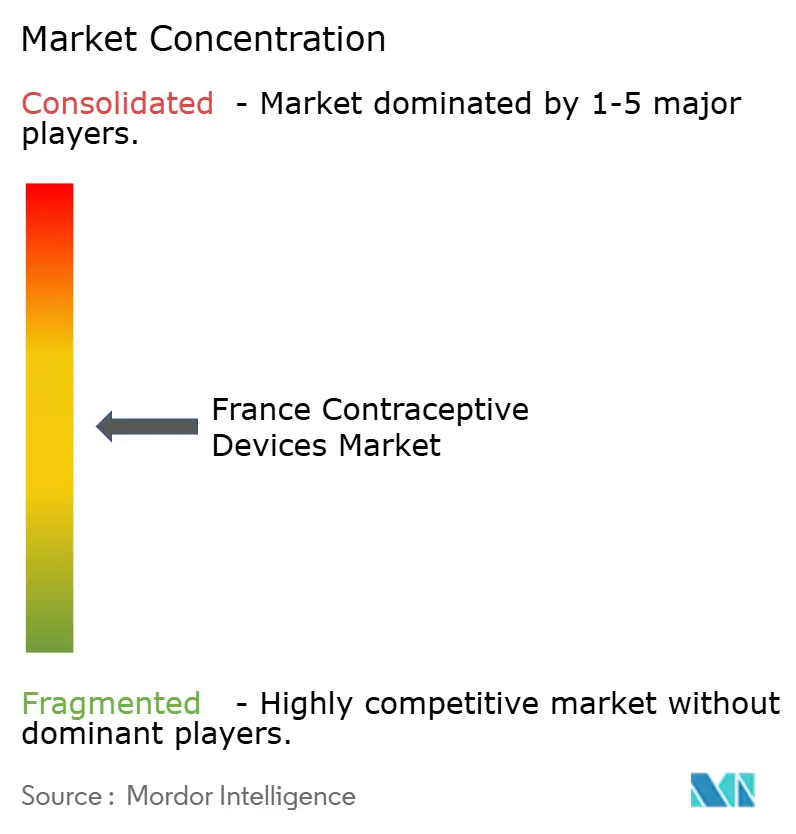

Paysage concurrentiel

Le marché français des dispositifs contraceptifs montre une fragmentation modérée alors que les multinationales comme Bayer, CooperCompanies et Church & Dwight exploitent l'échelle, tandis que les innovateurs de niche se concentrent sur les percées sans hormones et centrées sur les hommes. Thoreme illustre la force d'ingénierie française avec son anneau Andro-Switch en silicone fabriqué artisanalement en Nouvelle-Aquitaine et attendant actuellement l'autorisation ANSM après une suspension en 2022. Le pipeline de produits inclut des boxers régulés thermiquement et des trackers de température liés au smartphone qui promettent une contraception masculine discrète.

Les grands acteurs établis couvrent les risques en investissant dans des portefeuilles diversifiés. Bayer a annoncé 400 millions EUR pour étendre son campus de fabrication LARC à Turku, avec l'intention de fournir la demande européenne pour les DIU lévonorgestrel de nouvelle génération. CooperCompanies a rapporté une croissance à deux chiffres du segment fertilité européen au T2 2024, créditant les ventes françaises de son DIU cuivre Paragard. Church & Dwight stimule la différenciation de marque grâce aux emballages de préservatifs écologiques et aux SKU sans latex.

La convergence de santé numérique devient un champ de bataille clé. Hims & Hers gagne des droits de délivrance pharmaceutique immédiats et des licences médicales locales grâce à son acquisition ZAVA, rationalisant l'entrée pour les marques contraceptives d'origine américaine. Les entreprises locales intègrent des chatbots IA qui signalent les contre-indications, améliorant le support de décision clinique et respectant les règles de classification logicielle RDM. La rivalité concurrentielle s'étend donc à l'innovation matérielle, la maîtrise réglementaire et l'engagement utilisateur numérique, soutenant un marché dynamique mais modérément concentré.

Leaders de l'industrie française des dispositifs contraceptifs

-

Reckitt Benckiser

-

Bayer AG

-

Cooper Surgical Inc.

-

Church & Dwight Co.

-

LifeStyles Healthcare

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Hims & Hers Health a annoncé son intention d'acheter ZAVA, une plateforme de santé numérique avec 2,3 millions de consultations en 2024, visant à approfondir sa présence en France, en Allemagne, au Royaume-Uni et en Irlande.

- Janvier 2025 : Le ministère français de la santé a marqué le 50e anniversaire de la loi Veil en élargissant les centres EVARS pour améliorer la sensibilisation à la contraception dans les régions mal desservies

Portée du rapport du marché français des dispositifs contraceptifs

Selon la portée du rapport, les dispositifs contraceptifs sont des barrières qui tentent de prévenir la grossesse en empêchant physiquement les spermatozoïdes d'entrer dans l'utérus. La contraception est plus communément connue sous le nom de fertilité, et le contrôle des naissances est décrit comme la méthode utilisée pour éviter la grossesse. Ils incluent les préservatifs masculins, les préservatifs féminins, les capes cervicales, les diaphragmes et les éponges contraceptives avec spermicide.

Le marché français des dispositifs contraceptifs est segmenté par type de produit (préservatifs, diaphragmes, capes cervicales, éponges, anneaux vaginaux, dispositifs intra-utérins (DIU) et autres types de produits) et par sexe (masculin et féminin). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Préservatifs |

| Diaphragmes et capes cervicales |

| Éponges vaginales |

| Anneaux vaginaux |

| Dispositifs intra-utérins (DIU) |

| Implants sous-cutanés |

| Dispositifs spermicides |

| Clips de stérilisation tubaire |

| Masculin |

| Féminin |

| Latex |

| Non-latex |

| Pharmacies de détail et drogueries |

| Hôpitaux et cliniques spécialisées |

| Pharmacies en ligne et plateformes D2C |

| Par type de produit | Préservatifs |

| Diaphragmes et capes cervicales | |

| Éponges vaginales | |

| Anneaux vaginaux | |

| Dispositifs intra-utérins (DIU) | |

| Implants sous-cutanés | |

| Dispositifs spermicides | |

| Clips de stérilisation tubaire | |

| Par sexe | Masculin |

| Féminin | |

| Par matériau | Latex |

| Non-latex | |

| Par canal de distribution | Pharmacies de détail et drogueries |

| Hôpitaux et cliniques spécialisées | |

| Pharmacies en ligne et plateformes D2C |

Questions clés auxquelles répond le rapport

1. Quelle est la taille actuelle du marché français des dispositifs contraceptifs ?

Le marché français des dispositifs contraceptifs vaut 686,37 millions USD en 2025 et devrait atteindre 959,05 millions USD d'ici 2030.

2. Quelle catégorie de produit domine le marché ?

Les préservatifs dominent avec 41,62 % de part de revenus en 2024, soutenus par une politique nationale de distribution gratuite pour les jeunes adultes.

3. Les dispositifs contraceptifs masculins croissent-ils plus rapidement que les dispositifs féminins en France ?

Oui, les dispositifs masculins devraient croître à un TCAC de 9,01 % de 2025 à 2030, dépassant le marché global alors que les innovations thermiques et hormonales progressent

4. Quelle est l'importance des pharmacies en ligne pour les ventes futures ?

Les pharmacies en ligne et les plateformes directes au consommateur devraient croître à un TCAC de 11,33 %, en faisant le canal de distribution à la croissance la plus rapide.

5. Quel organisme réglementaire supervise les dispositifs contraceptifs en France ?

L'Agence nationale de sécurité du médicament et des produits de santé (ANSM) supervise la notification préalable à la mise sur le marché, la conformité au marquage CE et la surveillance post-marché pour tous les dispositifs contraceptifs.

6. Pourquoi les contraceptifs réversibles à action prolongée gagnent-ils en popularité ?

Les LARC offrent une efficacité pluriannuelle avec une intervention utilisateur minimale, et ils bénéficient d'un remboursement à 65 % par le système d'assurance santé français, les rendant attrayants pour les femmes qui privilégient la commodité et la fiabilité.

Dernière mise à jour de la page le: