Analyse du marché des aliments composés en France

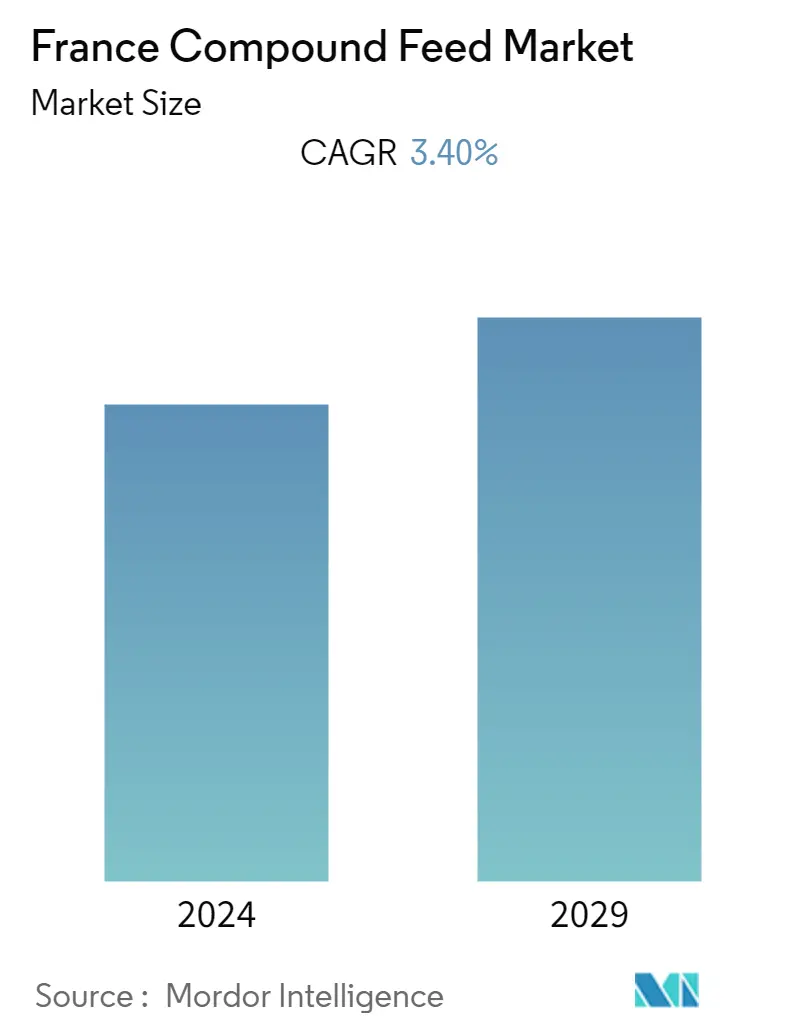

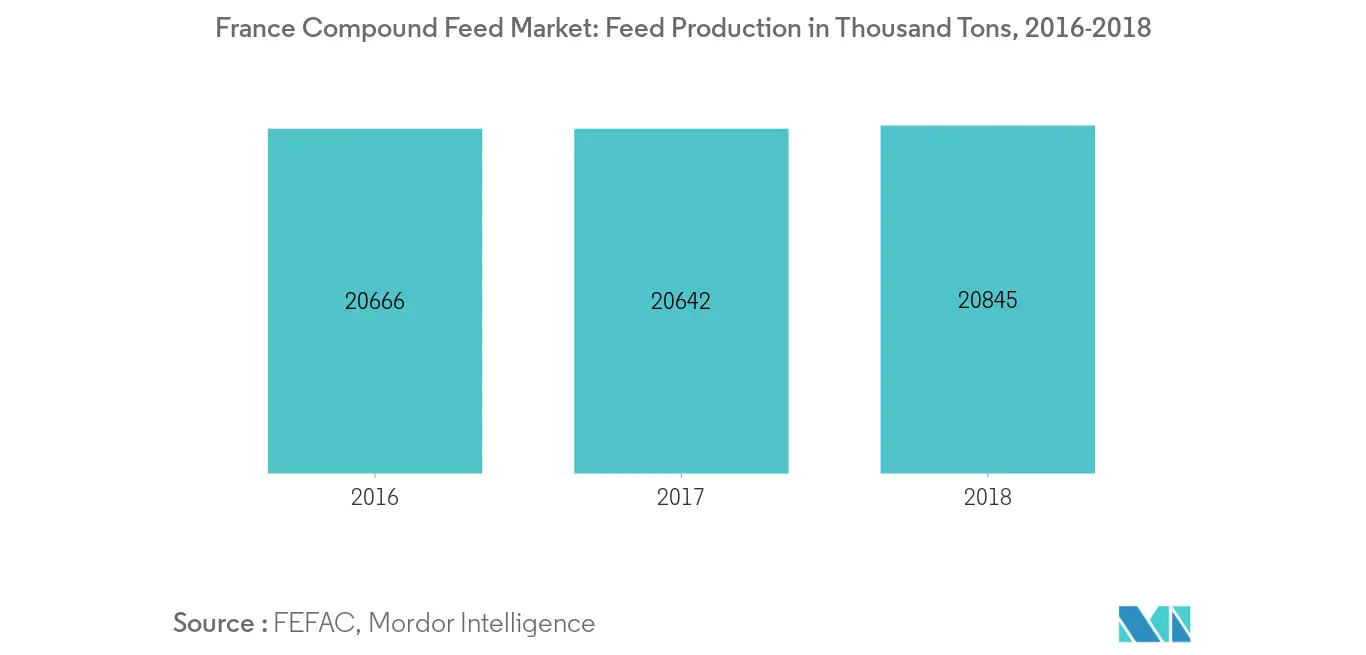

Le marché des aliments composés en France devrait enregistrer un TCAC de 3,4 % au cours de la période de prévision. Les races animales françaises sont très appréciées et privilégiées au niveau international pour la viande et autres produits dérivés. Cela a entraîné une augmentation de la production animale, ce qui a créé une demande daliments composés. Selon la Fédération européenne des fabricants d'aliments pour animaux (FEFAC), en 2018, le volume de production a atteint 20,82 millions de tonnes, contre 20,66 millions de tonnes en 2016. L'augmentation de la consommation intérieure de viande et la demande croissante du secteur de l'élevage stimulent la production. sur le marché.

Certaines des principales entreprises du marché étudié sont Cargill Inc, Archer Daniels Midland, Nutreco NV, Alltech Inc., Neovia Group, Terrena, ForFarmers, Charoen Pokphand Foods PCL. Par exemple, en 2016, Addiseo a lancé Rovabio Advance, un probiotique qui améliore la digestibilité des aliments chez les animaux et limite l'utilisation d'antibiotiques lorsqu'ils sont utilisés dans l'alimentation animale.

Tendances du marché des aliments composés en France

Un marché dexportation danimaux en croissance

La demande de viande augmente rapidement à mesure que de plus en plus de personnes prennent conscience des bienfaits de la consommation de viande pour la santé. Selon Eurostat, en 2018, le pays représentait 11,4 % de la production totale de viande de volaille de l'UE.

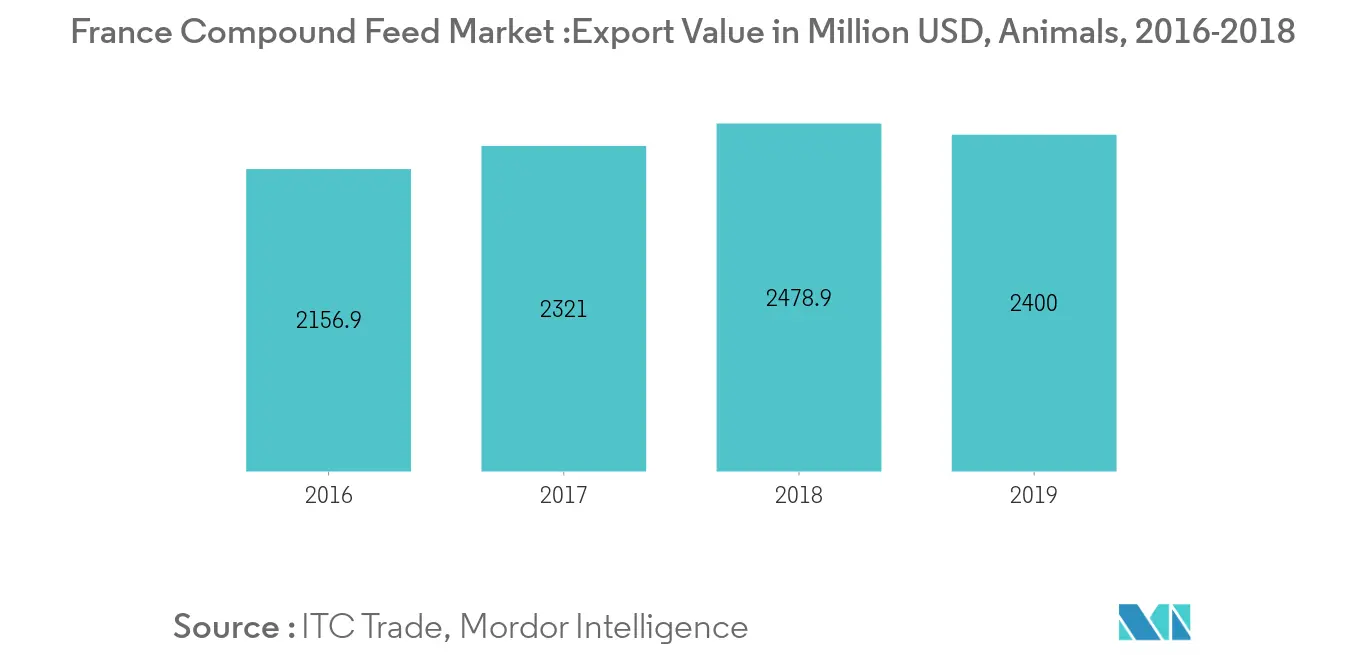

Les races animales françaises sont très appréciées et privilégiées au niveau international pour la viande et autres produits dérivés. Selon ITC Trade, en 2019, des animaux vivants d'une valeur de 2,4 milliards de dollars ont été exportés, contre 2,1 milliards de dollars en 2016. Parmi tous les types d'animaux, en 2019, les exportations de bovins ont atteint le montant le plus élevé, avec une valeur de 1,68 milliard de dollars. Lappétit croissant des consommateurs pour la viande devrait stimuler la production dans le pays, ce qui, à son tour, aura un impact positif sur le marché des aliments composés au cours de la période détude.

La demande croissante daliments pour animaux stimule le marché

La tendance croissante à la production animale à grande échelle stimulera davantage le marché des aliments pour animaux, conduisant à une production plus élevée. Selon l'Organisation des Nations Unies pour l'alimentation et l'agriculture (FAO), la population de volailles s'élevait à 210 millions en 2018, contre 213 millions en 2017. Pour répondre à la consommation croissante de viande, la production doit être augmentée. Cet objectif peut être atteint en fournissant au bétail des aliments de qualité qui augmenteront le rendement.

Selon la Fédération européenne des fabricants d'aliments pour animaux (FEFAC), en 2018, la production d'aliments composés était de 20,84 millions de tonnes, contre 20,64 millions de tonnes l'année précédente. Parmi tous les segments, la production d'aliments pour volailles était la plus élevée, avec 8,6 millions de tonnes, suivie par la production d'aliments pour bétail, avec 5,4 millions de tonnes.

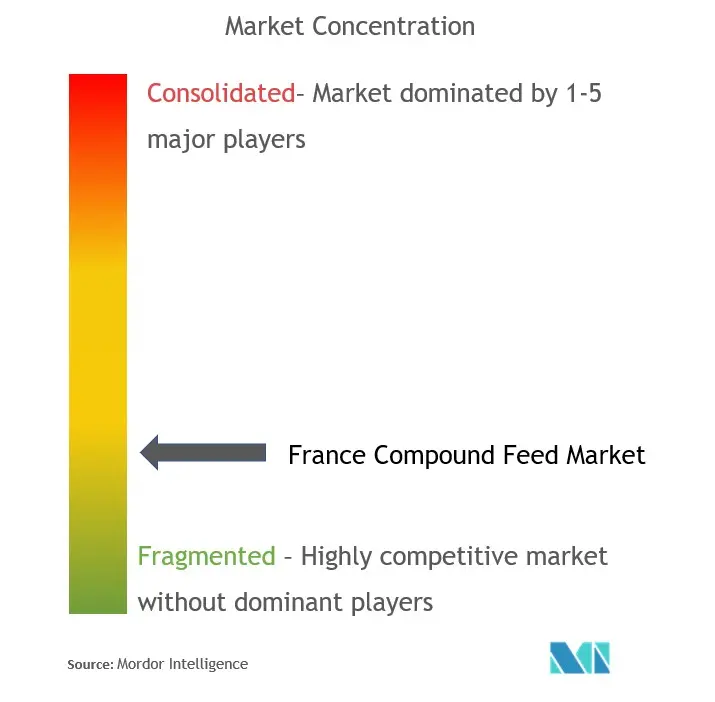

Aperçu du marché français des aliments composés

Certains acteurs ont étendu leur présence géographique en acquérant ou en fusionnant avec des fabricants sur le marché étranger. Les principales entreprises se sont concentrées sur l'expansion de leurs activités dans toutes les régions et sur la création d'une nouvelle usine pour augmenter la capacité de production ainsi qu'une gamme de produits. Les entreprises augmentent également les capacités de production de leurs usines existantes. Certaines des principales entreprises du marché étudié sont Cargill Inc, Archer Daniels Midland, Nutreco NV, Alltech Inc., Neovia Group, Terrena, ForFarmers, Charoen Pokphand Foods PCL.

En 2017, Neovia a acquis la société française Agranix qui fabrique des bolus et produits diététiques premium pour ruminants et chevaux. Cette acquisition permettra à Neovia de renforcer son portefeuille de produits et de solutions, de renforcer ses positions sur le marché de la nutrition de spécialité.

Leaders du marché français des aliments composés

Cargill Inc.

Alltech Inc.

TERRENA

Neovia Group

ForFarmers

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des aliments composés en France

Les aliments composés sont un mélange de matières premières et de suppléments donnés au bétail, provenant soit de substances végétales, animales, organiques ou inorganiques, soit de transformation industrielle, contenant ou non des additifs. Alors que le soja, le maïs, l'orge, le blé et le sorgho sont les matières premières les plus couramment utilisées, les vitamines, les minéraux et les acides aminés sont les additifs les plus couramment mélangés pour former des aliments composés.

| Ruminants |

| la volaille |

| Porc |

| Aquaculture |

| Autres types d'animaux |

| Céréales |

| Gâteaux et repas |

| Sous-produits |

| Suppléments |

| Type d'animal | Ruminants |

| la volaille | |

| Porc | |

| Aquaculture | |

| Autres types d'animaux | |

| Ingrédient | Céréales |

| Gâteaux et repas | |

| Sous-produits | |

| Suppléments |

FAQ sur les études de marché sur les aliments composés en France

Quelle est la taille actuelle du marché français des aliments composés ?

Le marché français des aliments composés devrait enregistrer un TCAC de 3,40 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché français des aliments composés ?

Cargill Inc., Alltech Inc., TERRENA, Neovia Group, ForFarmers sont les principales sociétés opérant sur le marché français des aliments composés.

Quelles années couvre ce marché français des aliments composés ?

Le rapport couvre la taille historique du marché des aliments composés en France pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des aliments composés en France pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie française des aliments composés

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des aliments composés en France 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des aliments composés en France comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.