Analyse du marché des tests dalimentation

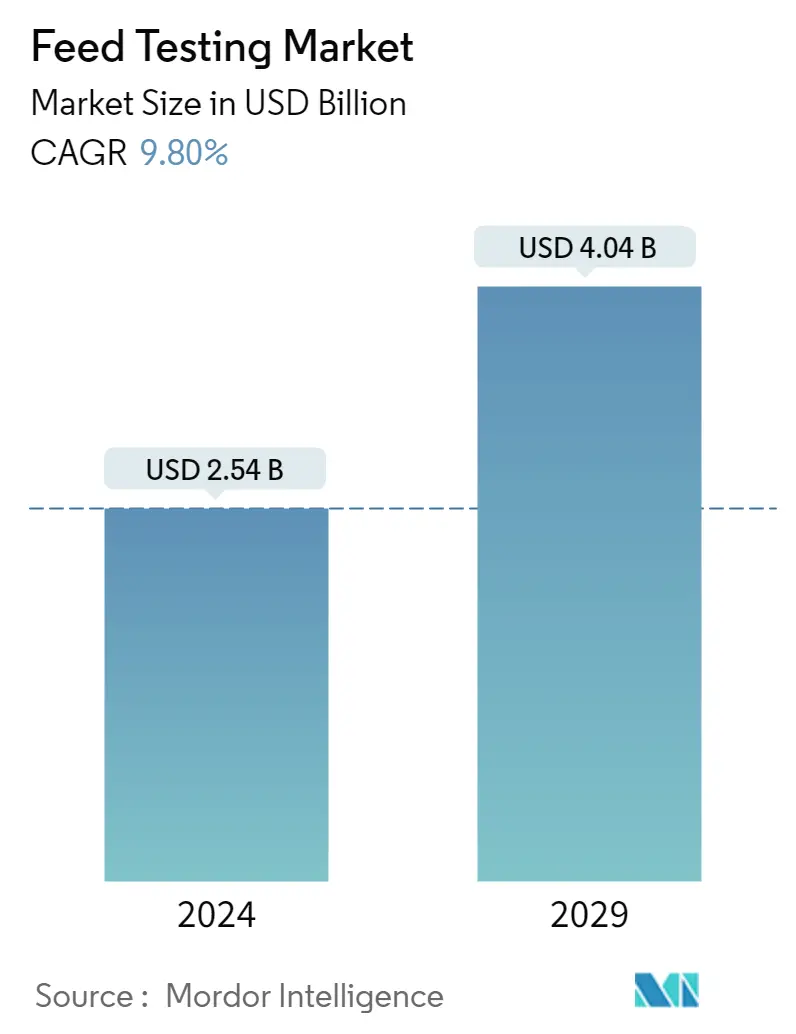

La taille du marché des tests dalimentation est estimée à 2,54 milliards USD en 2024 et devrait atteindre 4,04 milliards USD dici 2029, avec une croissance à un TCAC de 9,80 % au cours de la période de prévision (2024-2029).

- En raison de la prise de conscience croissante de la sécurité de la viande à travers le monde, le marché mondial des analyses daliments pour animaux a connu une forte demande. Les organismes de réglementation ont mis en œuvre plusieurs réglementations sur les tests d'aliments pour animaux afin de fabriquer des aliments sûrs et de haute qualité, en utilisant les bonnes pratiques de fabrication (BPF), les bonnes pratiques agricoles (BPA) et les systèmes d'analyse des risques et de maîtrise des points critiques (HACCP).

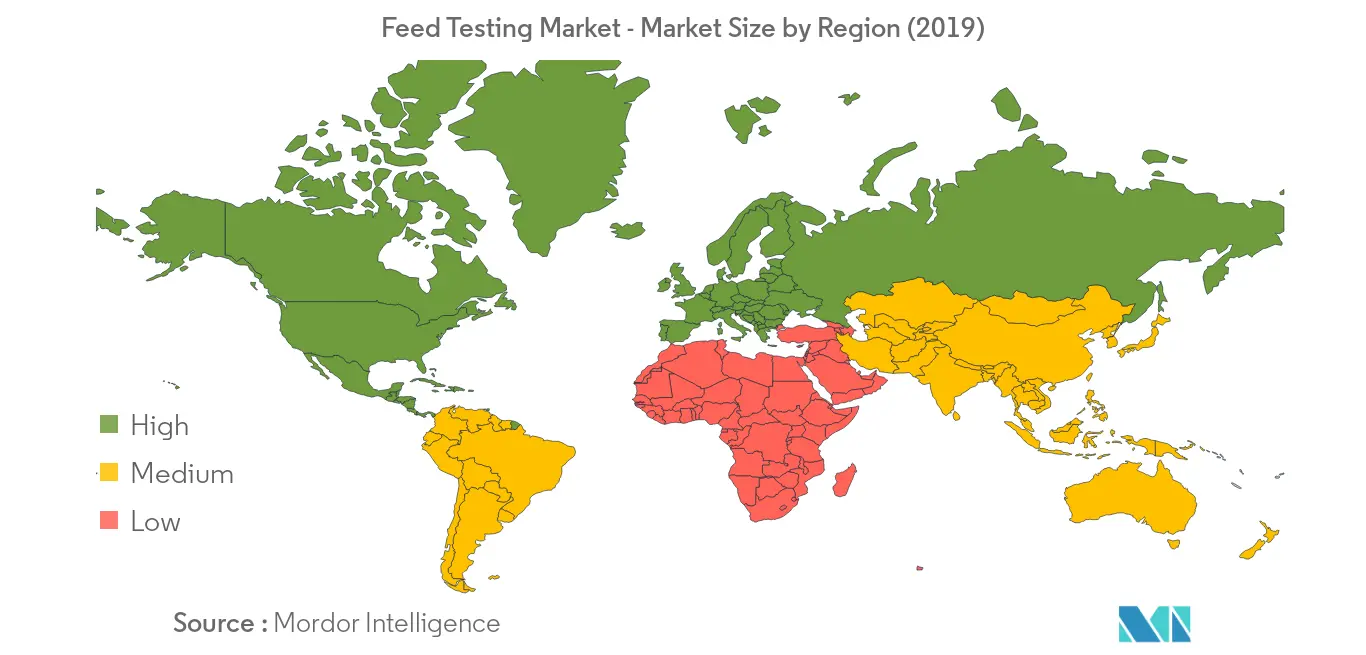

- Les substances alimentaires les plus utilisées, comme les céréales, sont sujettes à la croissance fongique en raison de leur taux d'humidité élevé. Ainsi, le segment des tests de mycotoxines détient la part majeure du marché des tests daliments pour animaux. Le nombre de moisissures, de levures, de vomitoxines, lidentification des moisissures et le nombre dentérobactéries gagnent en popularité sur le marché des analyses daliments pour animaux. En raison des réglementations gouvernementales strictes, lAmérique du Nord détient la plus grande part du marché, suivie par lEurope.

Tendances du marché des tests dalimentation

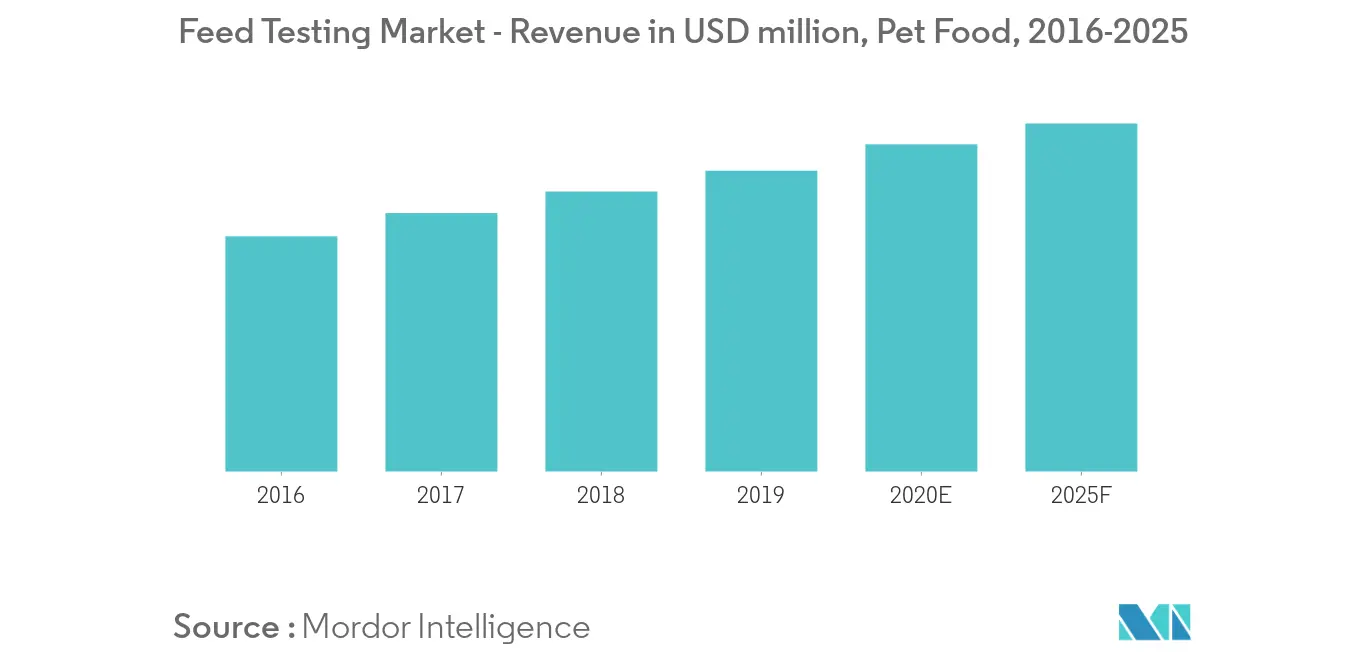

Le renforcement des réglementations gouvernementales stimule la croissance du marché des tests daliments pour animaux de compagnie

Selon la loi sur la modernisation de la sécurité alimentaire (FSMA) établie par la Food and Drug Administration (FDA), les entreprises sont invitées à procéder à la détection et à l'identification des agents pathogènes dans les produits alimentaires pour animaux de compagnie, afin d'en garantir la sécurité. L'évaluation des aliments pour animaux de compagnie prend en compte les aliments secs pour chiens, les aliments réfrigérés pour chiens, les aliments congelés pour chiens et chats, les aliments secs pour chats, les friandises pour animaux de compagnie, comme la viande séchée, et les aliments pour oiseaux. L'aliment pour animaux de compagnie évalué comprend des ingrédients tels que du poulet, de la dinde, du saumon, des graisses et/ou des céréales, associés à des vitamines, des suppléments et des conservateurs. La méthode GeneDisc® System (développée par Pall Corporation) a obtenu la certification AOAC PTM pour la détection de Salmonella spp. et E. coli O157 pathogène dans les aliments secs pour chiens et s'applique également à d'autres produits alimentaires pour animaux de compagnie. Les fabricants ont recours au diagnostic moléculaire dans le cadre des programmes de contrôle des agents pathogènes, afin d'obtenir des résultats rapides et précis. Cependant, cette méthode est coûteuse pour les petits processeurs.

Ainsi, les sociétés de tests ont développé certains outils pour les proposer aux entreprises manufacturières, qui non seulement fournissent des solutions rentables, mais minimisent également la préparation des échantillons et produisent des résultats précis. Par exemple, Invisible Sentinel Inc. a développé une technologie basée sur le flux moléculaire pour la détection rapide d'analytes cibles à partir d'échantillons environnementaux complexes. Son Veriflow Tool prétend être capable de tester les aliments pour animaux de compagnie et est certifié AOAC pour Salmonella et Listeria..

L'Amérique du Nord domine le marché mondial

LAmérique du Nord détient la plus grande part du marché mondial des analyses daliments pour animaux. Le facteur clé de la croissance du marché des tests daliments pour animaux en Amérique du Nord est lenvironnement réglementaire strict, associé à une production daliments pour animaux à grande échelle. La part importante détenue par la région nord-américaine peut être attribuée à laugmentation des épidémies de maladies dorigine alimentaire, à lexistence dun grand nombre dacteurs chargés des tests de sécurité des aliments pour animaux et à des réglementations strictes en matière de sécurité alimentaire dans la région. Les États-Unis sont lun des plus grands producteurs de soja et de maïs génétiquement modifiés, ce qui soutient le marché des tests OGM. Les organismes de réglementation de la région encouragent les pratiques de tests à chaque étape de la production et de la transformation des aliments. Les fabricants de produits alimentaires recherchent une surveillance globale de lensemble de la chaîne de valeur, en imposant des politiques solides en matière de sécurité alimentaire. Eurofins Scientific, Intertek, NSF International, etc. comptent parmi les principaux acteurs du marché nord-américain des tests daliments pour animaux, et ces acteurs cherchent à consolider lindustrie avec leurs activités de fusion et dacquisition.

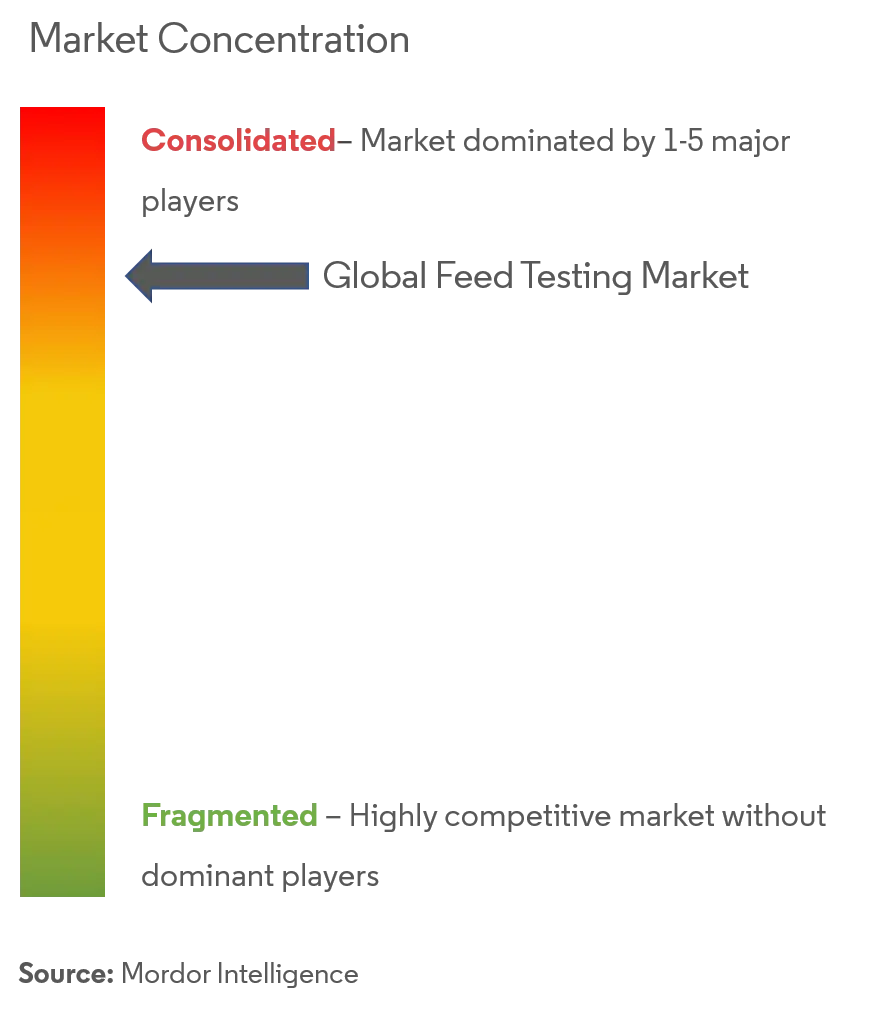

Aperçu du secteur des tests dalimentation animale

Le marché mondial des tests daliments pour animaux est consolidé avec les principaux acteurs mondiaux occupant une part de marché importante. Les entreprises actives sur le marché se concentrent de plus en plus sur le développement de nouveaux services pour suivre l'évolution des réglementations gouvernementales. Les principaux acteurs du marché sont SGS SA, Intertek Group PLC, Eurofins Scientific, Genon Laboratories Ltd et Bruker Biosciences Corporation, entre autres.

Leaders du marché des tests dalimentation

-

SGS SA

-

Intertek Group plc.

-

Eurofins Scientific

-

Bruker Biosciences Corporation

-

Genon Laboratories Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des tests daliments pour animaux

Le marché mondial des tests dalimentation animale est segmenté par type en tests dagents pathogènes, analyse de produits chimiques pour les cultures, analyse détiquetage nutritionnel, analyse de graisses et dhuiles, tests de mycotoxines et autres types. Par type daliment, le marché est segmenté en aliments pour ruminants, aliments pour volailles, aliments pour porcs, aliments pour laquaculture et aliments pour animaux de compagnie. Le marché est segmenté par géographie pour inclure les principales tendances des principaux marchés régionaux dAmérique du Nord, dEurope, dAsie-Pacifique, dAmérique du Sud, du Moyen-Orient et dAfrique.

| Tests d'agents pathogènes |

| Analyse des résidus de pesticides |

| Analyse de l'étiquetage nutritionnel |

| Analyse des graisses et des huiles |

| Tests de mycotoxines |

| Autres types |

| Aliments pour ruminants |

| Aliments pour volailles |

| Aliments pour porcs |

| Aliments pour l'aquaculture |

| La nourriture pour animaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Russie | |

| Italie | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Tests d'agents pathogènes | |

| Analyse des résidus de pesticides | ||

| Analyse de l'étiquetage nutritionnel | ||

| Analyse des graisses et des huiles | ||

| Tests de mycotoxines | ||

| Autres types | ||

| Par type de flux | Aliments pour ruminants | |

| Aliments pour volailles | ||

| Aliments pour porcs | ||

| Aliments pour l'aquaculture | ||

| La nourriture pour animaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Russie | ||

| Italie | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

FAQ sur les études de marché sur les tests dalimentation

Quelle est la taille du marché des tests dalimentation ?

La taille du marché des tests dalimentation devrait atteindre 2,54 milliards USD en 2024 et croître à un TCAC de 9,80 % pour atteindre 4,04 milliards USD dici 2029.

Quelle est la taille actuelle du marché des tests dalimentation ?

En 2024, la taille du marché des tests dalimentation devrait atteindre 2,54 milliards USD.

Qui sont les principaux acteurs du marché des tests dalimentation ?

SGS SA, Intertek Group plc., Eurofins Scientific, Bruker Biosciences Corporation, Genon Laboratories Ltd sont les principales sociétés opérant sur le marché des tests dalimentation.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des tests dalimentation ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des tests dalimentation ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des tests dalimentation.

Quelles années couvre ce marché des tests dalimentation et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des tests dalimentation animale était estimée à 2,31 milliards USD. Le rapport couvre la taille historique du marché des tests dalimentation pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des tests dalimentation pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des tests d'aliments pour animaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des tests dalimentation 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des tests dalimentation comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.