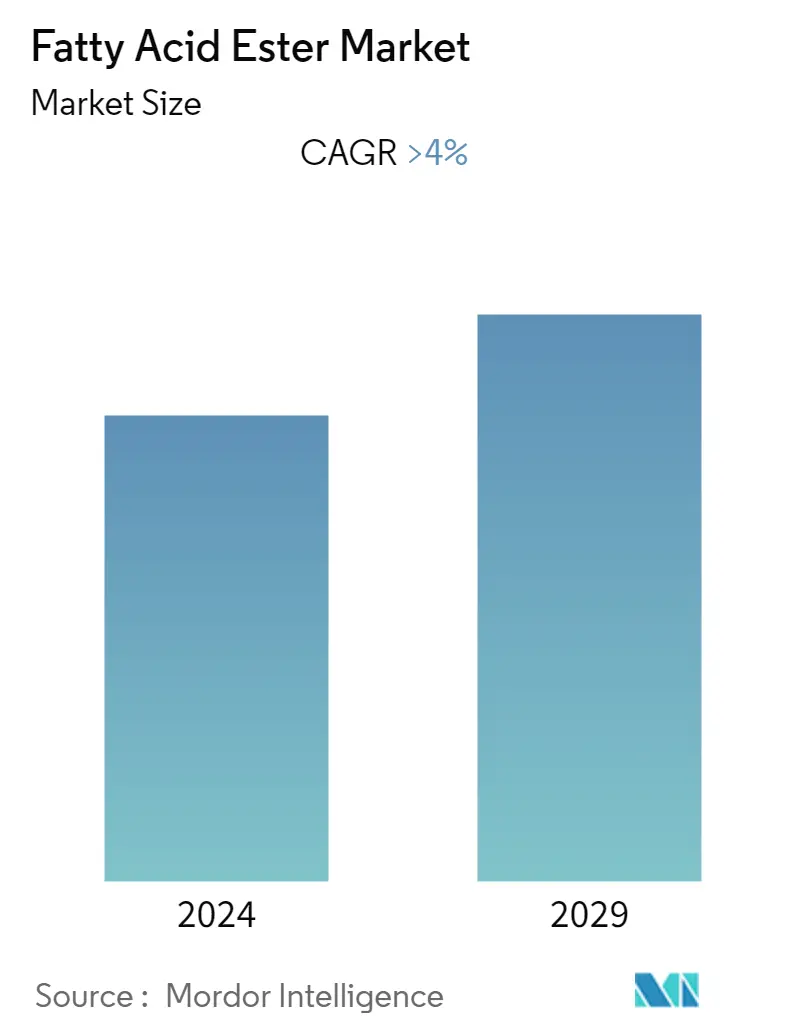

Taille du marché des esters dacides gras

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 4.00 % |

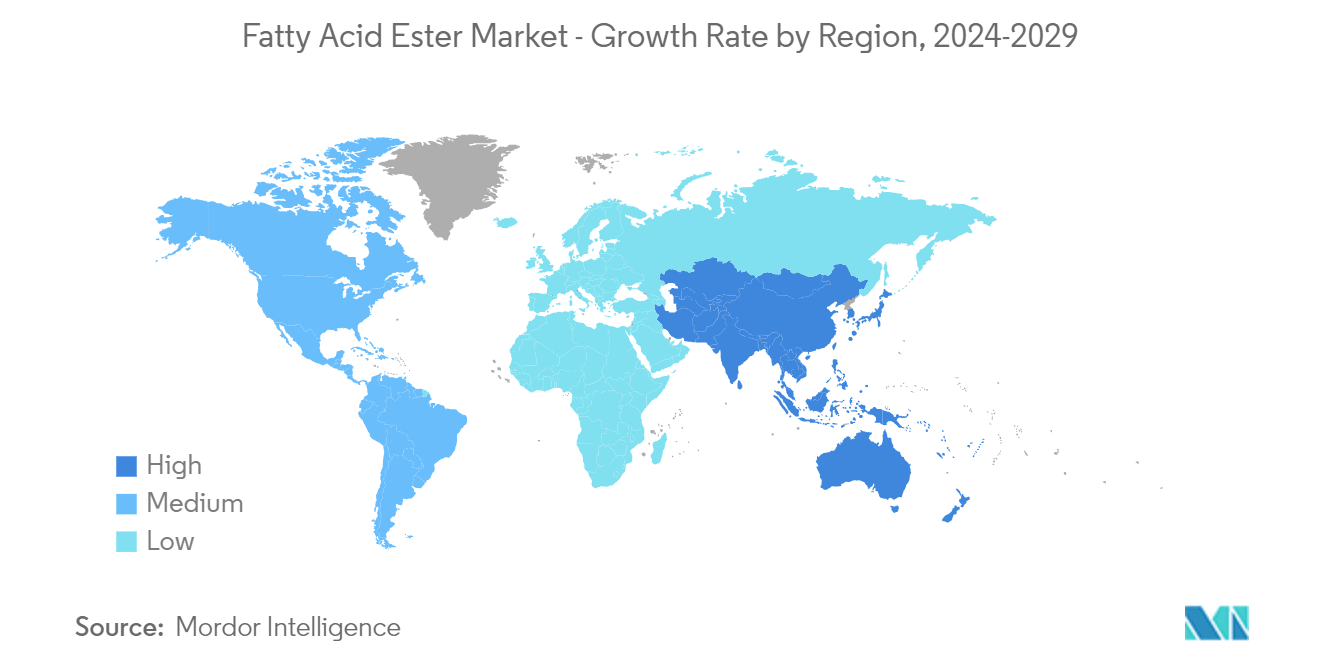

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | L'Europe |

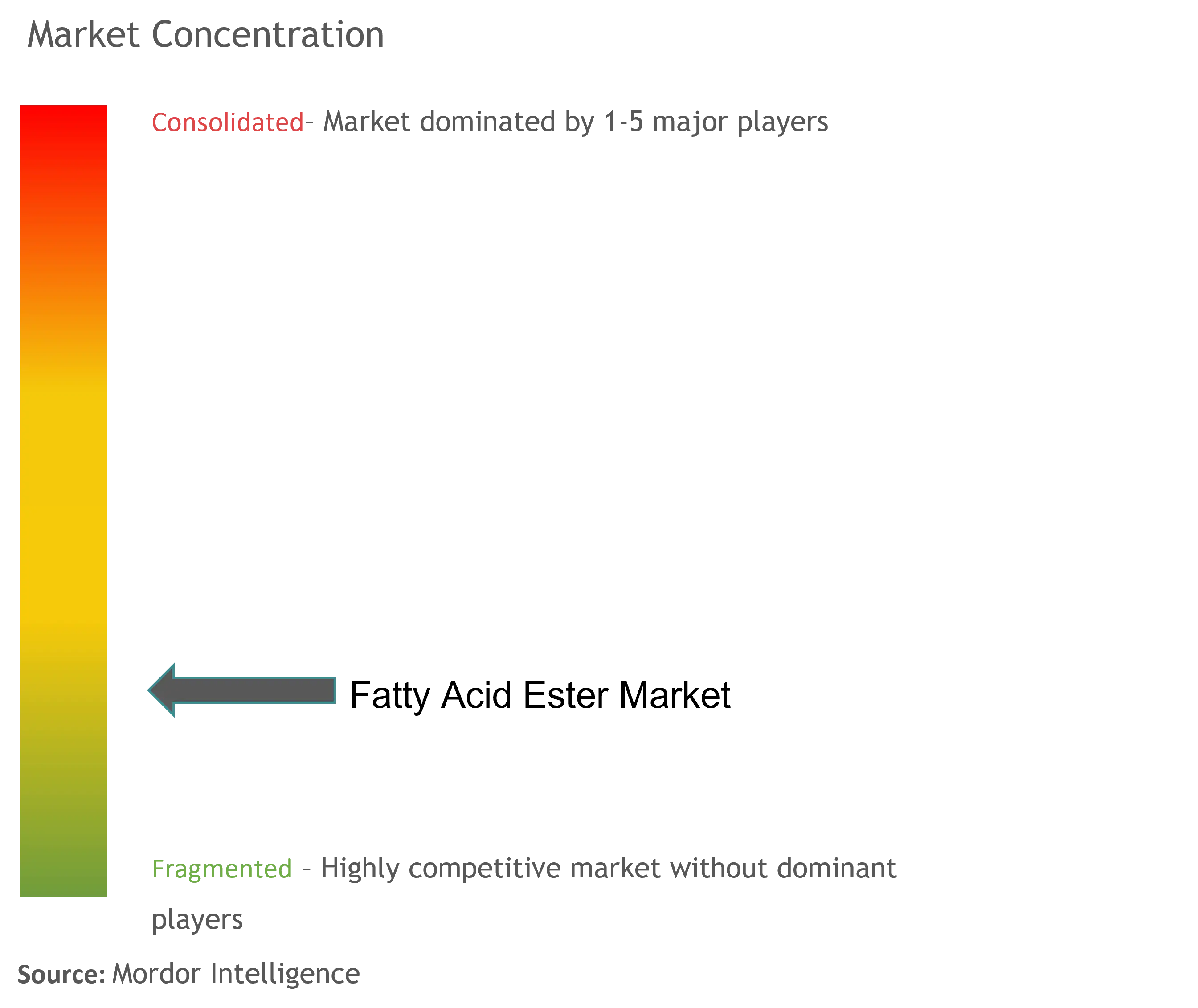

| Concentration du Marché | Faible |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des esters dacides gras

Le marché mondial des esters dacides gras devrait atteindre plus de 1 771,21 kilotonnes dici la fin de lannée en cours, et le marché devrait enregistrer un TCAC de plus de 4 % au cours de la période de prévision.

La pandémie de COVID-19 a eu un impact négatif sur le marché en 2020 et au premier semestre 2021, en raison dune diminution des industries utilisatrices finales telles que les biocarburants et les soins personnels. Cependant, le marché a actuellement atteint les niveaux davant la pandémie et il devrait croître à un rythme constant.

- Les principaux facteurs à lorigine du marché étudié sont une préférence croissante pour les biodiesels et une demande croissante de produits de soins personnels.

- Dun autre côté, les limitations de performances associées aux esters dacides gras sont susceptibles dentraver la croissance du marché au cours de la période de prévision.

- Les applications émergentes et le recyclage des esters dacides gras sont susceptibles de constituer des opportunités pour le marché étudié dans les années à venir.

- La région européenne a dominé le marché à travers le monde. Cependant, la région Asie-Pacifique devrait enregistrer le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché des esters dacides gras

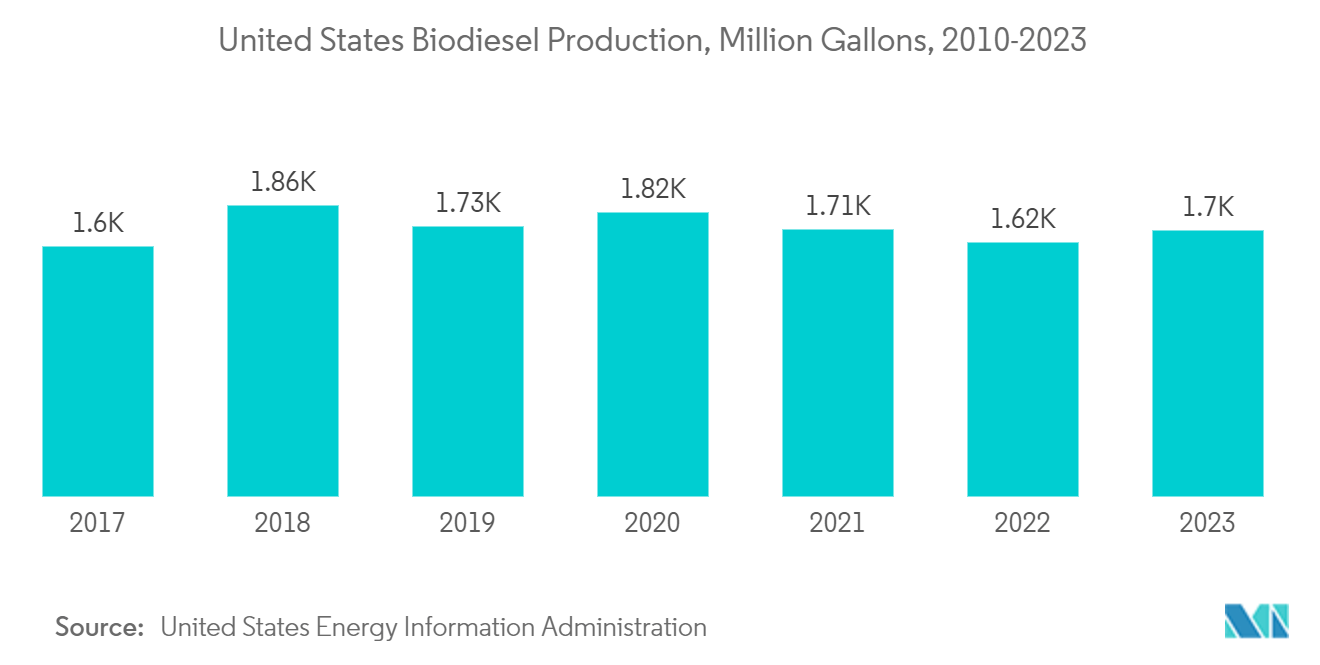

Demande croissante pour le marché des esters dacides gras provenant des applications de biocarburants

- Les biodiesels fabriqués à partir d'esters d'acides gras (sources renouvelables) sont plus sûrs pour l'environnement. Le biodiesel produit moins de polluants toxiques et de gaz à effet de serre que le diesel pétrolier.

- Ils peuvent être utilisés sous forme pure (B100) ou mélangés avec du pétrodiesel sous forme de B2 (c'est-à-dire 2 % de biodiesel, 98 % de pétrole diesel), B5 (c'est-à-dire 5 % de biodiesel, 95 % de pétrole diesel). De même, ils peuvent être utilisés comme B20 et B100. Dans certains cas, le biodiesel est utilisé tel quel (B100), principalement par les grandes entreprises de camionnage.

- Le biodiesel a également aidé plusieurs pays à réduire leur dépendance à l'égard des réserves pétrolières étrangères, car ils sont produits localement et peuvent être utilisés dans n'importe quel moteur diesel avec peu ou pas de modification du moteur ou du système de carburant.

- Selon lIES, en 2021, la demande de biocarburants a atteint 155400 millions de litres, revenant à des niveaux proches de 2019. La demande a augmenté de 8 700 millions de litres par an. La demande de biodiesel ((faisant référence à FAME)) a augmenté de 0,2 % par rapport à 2019 et de 0,3 % par rapport à 2020.

- Au cours de la même période, la production de biodiesel et dhuiles végétales hydrotraitées (HVO) devrait augmenter de 380000 barils par jour, principalement en raison de laugmentation des capacités aux États-Unis, en Indonésie et en Malaisie.

- Selon BP Statistics, en 2021, la production mondiale de biodiesel a atteint 734 000 barils déquivalent pétrole par jour, contre 712 000 barils déquivalent pétrole par jour produits en 2020.

- Le marché des biocarburants (dans ce cas-ci le biodiesel) devrait croître à un rythme soutenu, en raison de ses avantages supplémentaires et de sa sécurité, ce qui entraînera une augmentation significative de la demande d'esters d'acides gras naturels.

La région européenne va dominer le marché

- Le marché européen est le plus grand marché pour les esters dacides gras (FAE) en raison de lénorme demande de biocarburants, de soins personnels et de cosmétiques, provenant principalement de pays comme lAllemagne et la France.

- LEurope est le plus grand producteur mondial de biodiesel. Elle a atteint 248 mille barils équivalent pétrole par jour en 2021 par rapport au niveau de production de 2011, qui avait enregistré environ 160 mille barils équivalent pétrole par jour. La production de HVO et de biodiesel en Europe devrait atteindre 320000 barils par jour en 2026, contre 40000 barils par jour en 2020.

- Conformément aux nouvelles lois adoptées par le parlement allemand, l'obligation du pays de réduire les émissions de gaz à effet de serre (GES) devrait passer de 6 % actuellement à 25 % d'ici 2030. Les compagnies pétrolières du pays devraient augmenter considérablement lutilisation des énergies renouvelables dans les transports. En revanche, le nombre de biocarburants issus de cultures pris en compte dans le cadre du mandat de mélange a été plafonné à 4,4 %, les biocarburants à base dhuile de palme étant interdits à partir de 2023.

- Selon l'Union Zur Förderung von Oel und Proteinpflanzen (UFOP), la production allemande de biodiesel s'élevait à environ 2,38 millions de tonnes. La norme sur les gazoles DIN EN 590 limite le taux d'incorporation d'EMAG (biodiesel) à 7 % en volume.

- En Allemagne, environ la moitié des terres sont utilisées pour lagriculture. C'est le troisième exportateur mondial de produits agricoles. Les céréales sont principalement cultivées sur environ un tiers des terres agricoles d'Allemagne, où le blé est la principale culture, suivi de l'orge et du seigle. Cela augmente la demande de FAE pour diverses applications agricoles.

- En 2021, la valeur ajoutée brute du secteur agricole allemand représentait environ 19,36 milliards d'euros (~ 19,90 milliards de dollars), contre 20,62 milliards d'euros (~ 21,19 milliards de dollars) en 2020. En outre, en 2020, la valeur de la production agricole allemande était de estimé à 57,59 milliards deuros (~ 59,18 milliards de dollars), en baisse par rapport aux 58,53 millions deuros (~ 60,15 milliards de dollars) de 2019.

- Les FAE sont utilisés dans les applications de biocarburants pour réduire lempreinte carbone. Le gouvernement français a adopté en 2015 une loi intitulée Loi de Transition Énergétique qui comprend un engagement à augmenter la part des énergies renouvelables dans les carburants des transports à 15 % d'ici 2025.

- Selon le rapport BP Statistical Review of World Energy 2022, la production de biocarburants en France représentait environ 48 mille barils équivalent pétrole par jour en 2021 contre 43 mille barils équivalent pétrole par jour en 2020, soit une augmentation d'environ 12 %. de l'année précédente.

- Les FAE sont utilisés dans lindustrie cosmétique car ils ont un effet revitalisant en adoucissant la peau pour créer une sensation apaisante. Le marché français des produits cosmétiques était évalué à 2,38 milliards de dollars en 2021 contre 2,05 milliards de dollars en 2020, et il devrait atteindre environ 3,55 milliards de dollars d'ici 2026.

- En raison des facteurs susmentionnés, la région européenne dominera probablement le marché au cours de la période de prévision.

Aperçu du marché des esters dacides gras

Le marché des esters dacides gras est par nature fragmenté, avec seulement quelques acteurs majeurs dominant le marché. Certaines des principales entreprises sont Wilmar International Ltd, Avril, Chevron Corporation, Verbio Vereinigte Bioenergie AG et Cargill Corporation, entre autres.

Leaders du marché des esters dacides gras

-

Wilmar International Ltd

-

Avril

-

Chevron Corporation

-

Verbio Vereinigte Bioenergie AG

-

Cargill Corporation

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des esters dacides gras

- Juin 2022 Chevron Corporation a acquis Renewable Energy Group Inc. Cette acquisition a ajouté des capacités, des actifs et des relations clients complémentaires pour faire de Chevron l'une des principales sociétés de carburants renouvelables aux États-Unis.

- Juin 2022 Cargill a achevé sa première usine de biodiesel avancée à Gand, en Belgique, appelée Bioro Biodiesel Refinery, qui convertit les huiles usagées et les résidus en carburant renouvelable. Le biodiesel avancé produit dans linstallation sera utilisé par les secteurs maritime et routier en Europe.

- Mai 2022 Oleon, filiale du groupe Avril, démarre la construction d'un nouveau site de production à Baytown, Texas, Houston, avec un investissement de 50 millions de dollars. Cette nouvelle installation devrait devenir opérationnelle d'ici la fin de 2023 et produira des esters et fournira des services de mélange pour soutenir les activités pétrolières et gazières en pleine croissance de l'entreprise.

Rapport sur le marché des esters dacides gras – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Préférence croissante pour les biodiesels

4.1.2 Demande croissante de produits de soins personnels

4.2 Contraintes

4.2.1 Limites de performances associées aux esters d’acides gras

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Le pouvoir de négociation des acheteurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ (taille du marché en volume)

5.1 Taper

5.1.1 Esters méthyliques d’acides gras (FAME)

5.1.2 Esters de polyols

5.1.3 Esters de sorbitane

5.1.4 Esters de saccharose

5.1.5 Autres types

5.2 Application

5.2.1 Lubrifiants synthétiques

5.2.2 Médicaments

5.2.3 Produits de soins personnels

5.2.4 Nourriture

5.2.5 Applications des biocarburants

5.2.6 Autres applications

5.3 Géographie

5.3.1 Asie-Pacifique

5.3.1.1 Chine

5.3.1.2 Inde

5.3.1.3 Japon

5.3.1.4 Corée du Sud

5.3.1.5 Reste de l'Asie-Pacifique

5.3.2 Amérique du Nord

5.3.2.1 États-Unis

5.3.2.2 Canada

5.3.2.3 Mexique

5.3.3 L'Europe

5.3.3.1 Allemagne

5.3.3.2 France

5.3.3.3 Royaume-Uni

5.3.3.4 Italie

5.3.3.5 Le reste de l'Europe

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Afrique du Sud

5.3.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions, acquisitions, coentreprises, collaborations et accords

6.2 Analyse du classement du marché

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 Avril

6.4.2 Cargill Incorporated

6.4.3 Chevron Corporation

6.4.4 Cremer Oleo Gmbh & Co. KG

6.4.5 Croda International PLC

6.4.6 DuPont

6.4.7 Granol

6.4.8 Inolex Incorporated

6.4.9 IOI Corporation Berhad

6.4.10 KLK Oleo

6.4.11 P&G Chemicals

6.4.12 Sasol

6.4.13 Stepan Company

6.4.14 Verbio United Bioénergie SA

6.4.15 Wilmar International Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Applications émergentes et recyclage des esters d’acides gras

Segmentation de lindustrie des esters dacides gras

Les esters dacides gras sont un type dester résultant de la combinaison dun acide gras avec un alcool. Lorsque le composant alcool est le glycérol, les esters d'acides gras produits peuvent être des monoglycérides, des diglycérides ou des triglycérides.

Le marché des esters dacides gras est segmenté par type, application et géographie. Par type, le marché est segmenté en esters méthyliques dacides gras, esters de polyol, esters de sorbitan, esters de saccharose et autres types. Par application, le marché est segmenté en lubrifiants synthétiques, produits pharmaceutiques, produits de soins personnels, aliments, applications de biocarburants et autres applications. Par géographie, le marché est segmenté en Asie-Pacifique, Europe, Amérique du Nord, Amérique du Sud, Moyen-Orient et Afrique. Le rapport couvre également la taille du marché et les prévisions du marché des esters dacides gras dans les principaux pays de 15 pays. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilotonnes).

| Taper | ||

| ||

| ||

| ||

| ||

|

| Application | ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur les esters dacides gras

Quelle est la taille actuelle du marché des esters dacides gras ?

Le marché des esters dacides gras devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des esters dacides gras ?

Wilmar International Ltd, Avril, Chevron Corporation, Verbio Vereinigte Bioenergie AG, Cargill Corporation sont les principales sociétés opérant sur le marché des esters dacides gras.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des esters dacides gras ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des esters dacides gras ?

En 2024, lEurope représente la plus grande part de marché sur le marché des esters dacides gras.

Quelles années couvre ce marché des esters dacides gras ?

Le rapport couvre la taille historique du marché des esters dacides gras pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des esters dacides gras pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des esters dacides gras

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des esters dacides gras 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des esters dacides gras comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.