Analyse du marché des exosomes

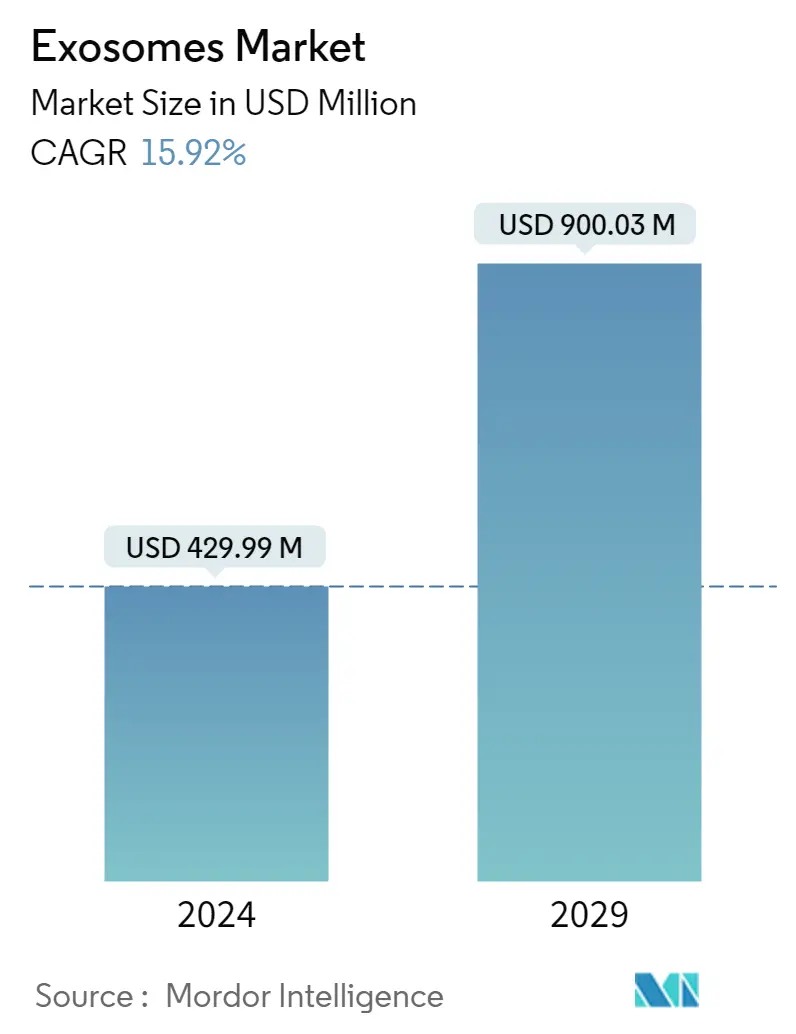

La taille du marché des exosomes est estimée à 429,99 millions de dollars en 2024 et devrait atteindre 900,03 millions de dollars dici 2029, avec une croissance de 15,92 % au cours de la période de prévision (2024-2029).

Pendant la pandémie de COVID-19, la demande dexosomes a augmenté. Les exosomes sont des vésicules extracellulaires de 30 à 120 nm qui participent à plusieurs conditions pathologiques. Les cellules infectées par un virus libèrent des exosomes impliqués dans linfection en transférant des composants viraux tels que des miARN et des protéines dorigine virale. Les exosomes contiennent également des récepteurs pour les virus qui rendent les cellules réceptrices sensibles à l'entrée du virus. Le clivage de la protéine Spike par la protéase transmembranaire sérine 2 (TMPRSS2) est nécessaire à lentrée et à linfection du virus COVID-19 via linteraction avec le récepteur de lenzyme de conversion de langiotensine 2 (ACE2). Il existe des preuves que les exosomes transfèrent lACE2 aux cellules réceptrices, ce qui suggère une fonction de soutien à linternalisation et à linfection du virus COVID-19. Une étude publiée par lInstitut national de la santé en janvier 2022 suggère que linfection au COVID-19 a un lien direct avec les exosomes en termes démergence du virus à lintérieur du corps et de sa propagation. De plus, on observe que les exosomes circulants transportant des auto-antigènes associés aux poumons, des antigènes viraux et le protéasome 20S sont plus répandus chez les personnes infectées par un coronavirus. Par conséquent, compte tenu des facteurs mentionnés ci-dessus, il est évident que la pandémie de COVID-19 a eu un impact significatif sur le marché des exosomes. Cependant, les études et la recherche sur les exosomes post-pandémiques ont évolué avec lélargissement de leurs applications.

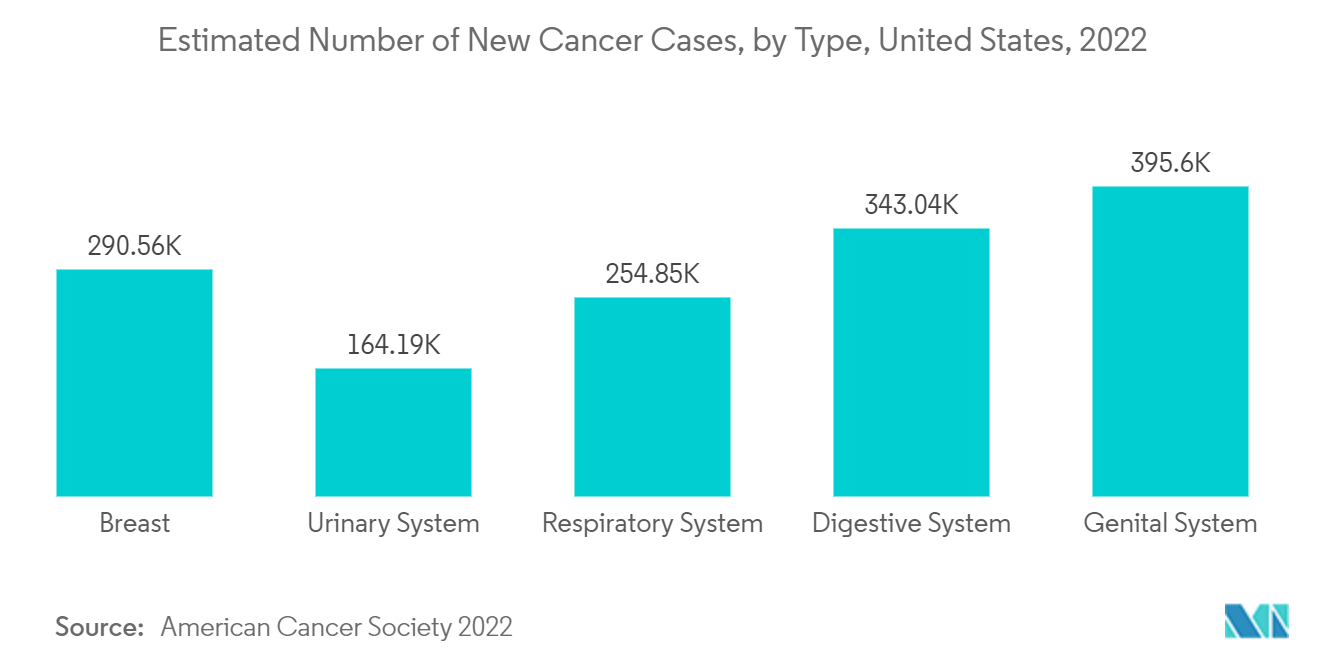

Certains facteurs qui stimulent la croissance du marché comprennent la prévalence croissante du cancer, les progrès technologiques en matière disolement des exosomes et de procédures analytiques, ainsi que laugmentation des applications avancées des exosomes. La prévalence croissante des patients atteints de cancer a un impact direct sur la demande accrue dexosomes. Selon le rapport GLOBOCAN 2020, 19,29 millions de personnes vivent avec un cancer, et ce chiffre devrait augmenter au cours des deux prochaines décennies dans le monde. Avec le nombre croissant de cas de cancer, on pense que lapplication des exosomes pour faire face au cancer serait élevée, ce qui devrait contribuer à la croissance du marché.

Les exosomes extraits du lait de vache sont utilisés pour délivrer des molécules thérapeutiques contre le cancer du poumon et du sein. Les exosomes dérivés de sites spécifiques du corps sont des candidats prometteurs pour les vaccins anticancéreux en raison de leur ciblage passif amélioré, de leur petite taille, de leur nature indigène et de leur capacité à franchir les barrières biologiques. Ainsi, laugmentation du nombre de cas de cancer dans les hôpitaux augmente directement la demande dexosomes tant en diagnostic quen thérapeutique.

Cependant, de nombreuses difficultés techniques doivent être résolues pour réussir la mise en œuvre des exosomes dans diverses applications. Cest lun des principaux obstacles à la croissance du marché des exosomes. Certaines des difficultés majeures incluent loptimisation de la purification, laugmentation de lhomogénéité des exosomes et des stratégies de transfection efficaces. Ceci saccompagne en outre dun manque dinformations techniques (comme le type de rotor, le diamètre, le volume et la viscosité de léchantillon), ce qui limite lutilisation maximale des exosomes.

La lourdeur des méthodes disolement et de purification et lincapacité de distinguer les différents stades du cancer avec une compréhension incomplète du système immunitaire peuvent limiter le marché des exosomes. De plus, dautres facteurs limitant la croissance de ce marché sont les exigences réglementaires strictes en matière dapprobation et de commercialisation des produits exosomiques.

Tendances du marché des exosomes

Le segment des applications thérapeutiques devrait détenir la plus grande part de marché sur le marché des exosomes

Les exosomes ont le potentiel dêtre utilisés comme plateforme thérapeutique pour diverses maladies, dont la COVID-19. Les exosomes ont des applications cliniques en tant qu'alternatives acellulaires pour traiter diverses maladies et régénérer les tissus en fournissant des composants thérapeutiques tout en évitant le rejet immunitaire et la toxicité cellulaire. De plus, les exosomes dérivés de cellules souches sont avantageux pour exploiter les capacités anti-inflammatoires et régénératrices des cellules mères; ainsi, un traitement exosomal peut être conçu pour les maladies virales respiratoires, notamment le SRAS-CoV-2.

Les exosomes ont un potentiel prometteur en tant que véhicule d'administration de médicaments car ils possèdent des propriétés naturelles de transport de matériaux, la capacité de soutenir une circulation intrinsèque à long terme et une biocompatibilité élevée, qui sont les facteurs les plus appropriés pour l'administration d'une variété de protéines, de produits chimiques, et les acides nucléiques. Selon quelques études de recherche, les exosomes ont généré des résultats positifs en tant que médiateurs de la communication intercellulaire, fournissant potentiellement des protéines fonctionnelles, des transcrits d'ARNm et des miARN aux cellules de tout le corps. Les exosomes, dérivés de certains types de cellules (telles que les cellules souches dendritiques et mésenchymateuses), ont des propriétés thérapeutiques potentielles et sont des agents biocompatibles et efficaces contre divers troubles, tels que les lésions d'organes et divers troubles, notamment les maladies cardiaques, rénales, hépatiques et pulmonaires.

Bien que des progrès rapides aient été réalisés dans la recherche sur les applications des exosomes, le développement de thérapies à base dexosomes présente de nombreux défis, en particulier dans la production de formulations dexosomes en raison de leur faible productivité et de leur hétérogénéité. De plus, il existe quelques obstacles dans les méthodes de stockage, doptimisation et disolement des formulations dexosomes.

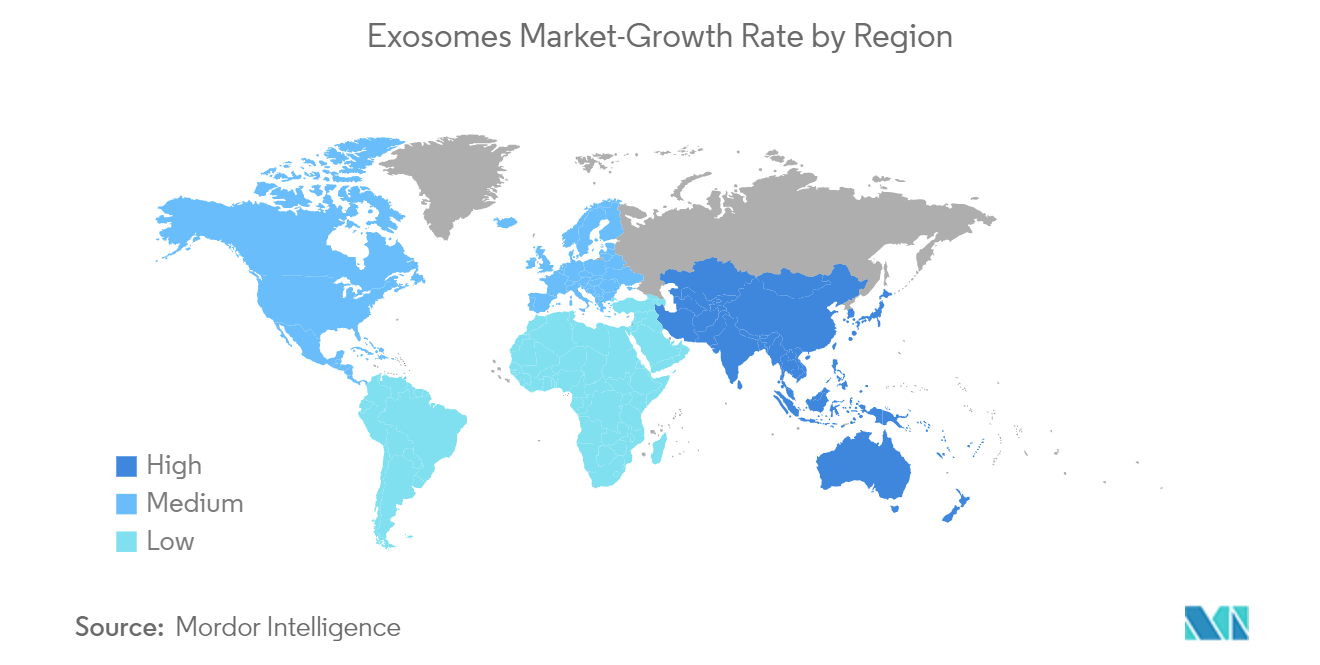

LAmérique du Nord domine le marché et devrait faire de même au cours de la période de prévision

Durant la pandémie de COVID-19, les États-Unis ont été le pays le plus touché au monde. Les exosomes et les vésicules extracellulaires étant considérés comme des médiateurs potentiels de linfection, de la réinfection et de la réactivation, le nombre croissant détudes concernant les exosomes a un impact positif sur la croissance du marché en Amérique du Nord.

La région nord-américaine détient lune des plus grandes parts du marché des exosomes, grâce à une meilleure infrastructure de soins de santé, des politiques gouvernementales efficaces, une vaste base dentreprises multinationales et une grande sensibilisation de la population aux diagnostics et aux soins de santé. De nombreuses études financées par le gouvernement ont été menées sur le rôle des médicaments utilisant des exosomes dans plusieurs types de cancer, tels que le mélanome, le cancer du sein, le cancer du poumon et le cancer du pancréas, entre autres. Des sociétés comme Merck et Exosome Diagnostic ont parrainé et collaboré avec plusieurs universités, telles que l'Université de Yale et l'Université d'État du Michigan, pour mener des essais cliniques aux États-Unis. De plus, ces entreprises sont très bien soutenues par le financement du gouvernement. Les études ont été principalement menées pour les néoplasmes.

Les nouvelles technologies arrivant sur le marché des exosomes alimentent la croissance du marché. Par exemple, selon la publication du Lab on Chip Journal de juillet 2022, les États-Unis connaissent une large adoption de micro-nanotechnologies émergentes pour les vésicules extracellulaires en immuno-oncologie, allant de l'isolement spécifique d'une cible à l'immunomodulation. Avec ladoption de nouvelles technologies, le marché étudié devrait connaître une forte croissance dans les années à venir.

Aperçu du marché des exosomes

Le marché des exosomes est très concurrentiel et comprend un certain nombre dacteurs majeurs. Des sociétés comme Danaher (Beckman Coulter Inc.), Diagenode Inc., Fujifilm Holdings Corporation, Hitachi Chemical Diagnostics Inc., Lonza, MBL International, Miltenyi Biotec, Novus Biologicals, Qiagen et Thermo Fisher Scientific Inc., entre autres, détiennent une part importante part de marché sur le marché des exosomes.

Leaders du marché des exosomes

-

Diagenode Inc.

-

Hitachi Chemical Diagnostics Inc.

-

Qiagen

-

Thermo Fisher Scientific Inc.

-

Danaher (Beckman Coulter Inc.)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des exosomes

- Juillet 2022:Cells for Cells, une biotechnologie pionnière au stade clinique à base de cellules souches allogéniques et de thérapies dérivées de cellules souches pour le traitement de maladies chroniques à fort impact, a annoncé un suivi de 6 mois des données cliniques révolutionnaires du tout premier patient ayant reçu une dose. avec un traitement contre l'arthrose produit par des exosomes.

- Avril 2022:Global Stem Cells Group (GSCG) a annoncé le lancement de son nouveau produit doté d'une nouvelle technologie d'exosomes lyophilisés. La nouvelle gamme de produits du Global Stem Cells Group comprend des produits anti-âge innovants qui peuvent régénérer les cellules et les tissus du corps.

- Novembre 2021 Lonza, un partenaire mondial de fabrication des industries pharmaceutique, biotechnologique et nutritionnelle, a annoncé l'acquisition d'une usine de fabrication d'exosomes à Lexington, Massachusetts (États-Unis) auprès de Codiak BioSciences, une société biopharmaceutique au stade clinique pionnière dans le développement d'exosomes. thérapeutique basée.

Segmentation de lindustrie des exosomes

Dans le cadre de ce rapport, les exosomes sont de petites vésicules membranaires d'origine endocytaire qui sont sécrétées par la plupart des cellules en culture et créées lors de la fusion du corps multivésiculaire (MVB), un compartiment endocytaire intermédiaire, avec la membrane plasmique. Le marché des exosomes est segmenté par produit (kits et réactifs, instruments et autres produits), par application (diagnostics et thérapies) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par produit | Kits et réactifs | ||

| Instruments | |||

| Autres produits | |||

| Par candidature | Diagnostique | ||

| Thérapeutique | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché sur les exosomes

Quelle est la taille du marché des exosomes ?

La taille du marché des exosomes devrait atteindre 429,99 millions USD en 2024 et croître à un TCAC de 15,92 % pour atteindre 900,03 millions USD dici 2029.

Quelle est la taille actuelle du marché des exosomes ?

En 2024, la taille du marché des exosomes devrait atteindre 429,99 millions de dollars.

Qui sont les principaux acteurs du marché des exosomes ?

Diagenode Inc., Hitachi Chemical Diagnostics Inc., Qiagen, Thermo Fisher Scientific Inc., Danaher (Beckman Coulter Inc.) sont les principales sociétés opérant sur le marché des exosomes.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des exosomes ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des exosomes ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des exosomes.

Quelles années couvre ce marché des exosomes et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des exosomes était estimée à 370,94 millions de dollars. Le rapport couvre la taille historique du marché des exosomes pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des exosomes pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Biotechnology Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur l'industrie des exosomes

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des exosomes 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des exosomes comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.