Analyse du marché des bâtiments préfabriqués en Europe

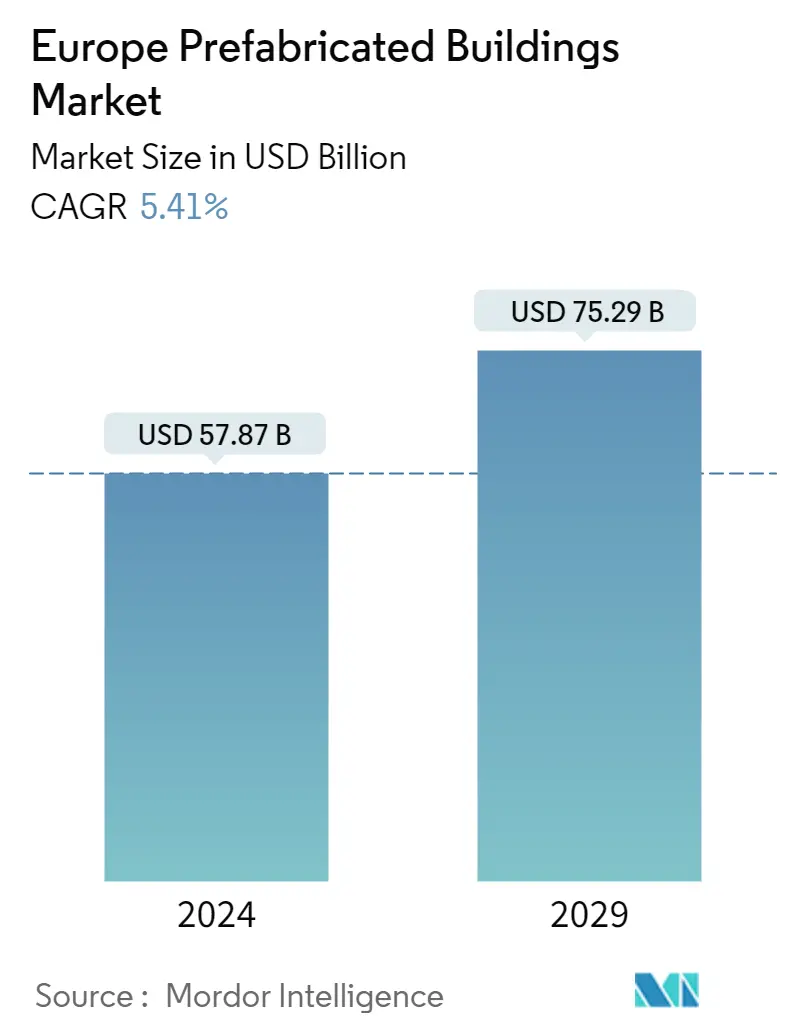

La taille du marché européen des bâtiments préfabriqués est estimée à 57,87 milliards USD en 2024 et devrait atteindre 75,29 milliards USD dici 2029, avec une croissance de 5,41 % au cours de la période de prévision (2024-2029).

Lapparition de la pandémie de COVID-19 a généré une grave incertitude pour les fournisseurs et les entrepreneurs du secteur de la construction à travers lEurope. Plusieurs entreprises de construction ont arrêté leurs projets en raison des confinements et des restrictions. Cependant, en raison des besoins immédiats des hôpitaux et des secteurs de quarantaine, la demande de matériaux préfabriqués a connu une augmentation. Étant donné que la construction traditionnelle nécessite une main-dœuvre élevée, opter pour des bâtiments préfabriqués est devenu une solution optimale pendant la pandémie.

Le marché se développe à mesure que la demande de logements de meilleure qualité et respectueux de l'environnement augmente sur tout le continent, le Royaume-Uni et l'Allemagne représentant les proportions les plus élevées. Ladoption de la fabrication additive en Europe devrait stimuler considérablement le secteur de la construction préfabriquée. Les entreprises adoptent des produits et des pratiques de production respectueux de lenvironnement pour se différencier de la concurrence. Lintroduction de matériaux absorbant lénergie tels que les micro-habitations est le résultat de laccent mis sur lefficacité énergétique.

La demande de logements préfabriqués augmente à mesure que les avantages de la technique de construction sont de plus en plus exploités par les nouveaux acheteurs de logements dans un marché en pleine expansion économique et démographiquement chargé. D'ici fin 2022, environ 70100 unités devraient être vendues dans six pays d'Europe du Nord, la demande allemande représentant un niveau important, notamment pour les solutions clés en main.

Tendances du marché des bâtiments préfabriqués en Europe

Les bâtiments préfabriqués en bois détiennent la plus grande part du secteur

En Italie, le marché des produits préfabriqués en bois est en expansion, comme en témoigne la production accrue de bois lamellé-croisé (CLT). La production de CLT dans la région DACH (Allemagne, Autriche et Suisse), en République tchèque et en Italie s'élève à plus de 750 000 m3 et augmente à un rythme de plus de 10 % par an. En 2016, le gouvernement russe a fixé des exigences pour l'utilisation du bois dans la construction programmée de logements publics 30% en 2018, 35% en 2019, 40% en 2020 et 45% en 2021.

Le groupe Segezha est le leader du marché de la construction en bois lamellé-collé en Russie. Sokol Timber Company, une filiale de Segezha, est une grande usine industrielle de construction résidentielle qui fabrique principalement du bois lamellé pour l'exportation. Le groupe Segezha a commencé en juin 2019 la construction d'une usine de fabrication de CLT d'une capacité de production de 250 000 m2 par an. L'utilisation de l'acier dans les infrastructures, les logements, la construction communale et sociale est en croissance en Russie, en raison du haut respect de l'environnement des constructions métalliques. tout au long de leur cycle de vie et des investissements accrus dans les infrastructures. La construction en bois est de plus en plus populaire en France. Il représente traditionnellement un pourcentage plus faible de tous les immeubles d'habitation et est principalement réservé aux structures allant jusqu'à quatre étages. Il existe déjà un nombre croissant de projets en cours pour des bâtiments de sept à 16 étages qui utilisent du bois pour l'enveloppe ou la structure du bâtiment. Au cours des 15 prochaines années, la ville de Bordeaux, dans le sud-ouest de la France, s'est engagée à développer 270 000 pieds carrés d'espaces en bois par an. La tour Hyperion, une structure résidentielle de 18 étages avec des sols et des murs en CLT, est l'un des bâtiments pionniers. Il devrait sagir de lun des bâtiments en bois les plus hauts du monde.

Les produits créés à partir de divers matériaux concurrencent les produits préfabriqués en béton. Par exemple, les traverses de chemin de fer préfabriquées en béton concurrencent dans une certaine mesure les traverses de chemin de fer construites en bois, en acier et en plastique sur le marché des traverses de chemin de fer, qui est le principal utilisateur final du béton préfabriqué. En France, les traverses de chemin de fer en bois représentent 15 % du total des traverses de chemin de fer en volume (en raison d'une loi exigeant que 250 000 traverses de chemin de fer par an soient construites en bois suite à un accord avec la filière bois), tandis que le béton préfabriqué en représente 100. % du marché restant des traverses ferroviaires.

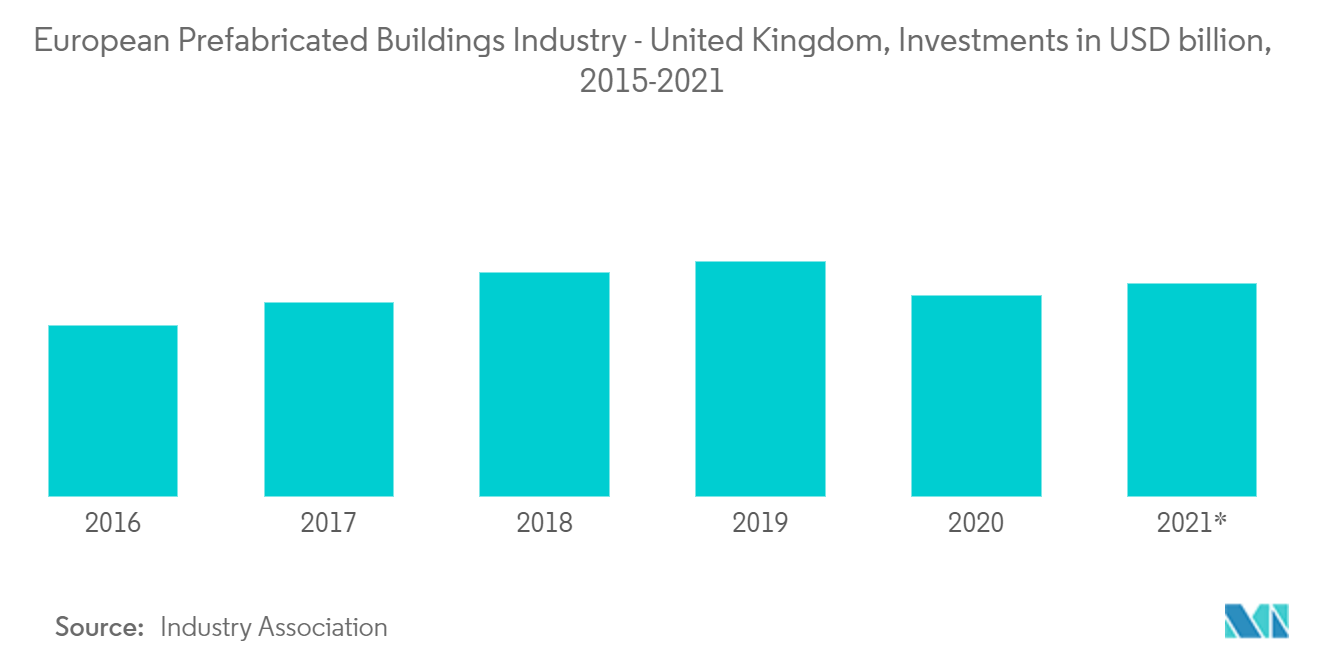

L'augmentation des investissements dans l'industrie britannique du préfabriqué pourrait stimuler le marché

Selon le National House Building Council (NHBC), le nombre de nouveaux logements destinés à être construits au Royaume-Uni a diminué de 23,2 % en 2021, pour atteindre 123151, soit le niveau le plus bas depuis 2012 (104922). La NHBC a également déclaré que les inscriptions de nouveaux logements ont chuté dans toutes les régions du Royaume-Uni en 2021, les baisses les plus importantes se produisant au deuxième trimestre. Selon les données de l'Office des statistiques nationales, au deuxième trimestre 2021, les nouvelles commandes de construction de logements sur le marché privé explicitement - désaisonnalisées, volume - ont augmenté de 4,6% en glissement trimestriel et de 154,8% en glissement annuel, ce qui indique que le le carnet de commandes des promoteurs immobiliers saméliore suite au confinement.

Alors que le gouvernement britannique prévoit de construire environ 300000 nouveaux logements par an dici 2022 pour relever les défis du marché immobilier, la construction préfabriquée devrait y jouer un rôle important. De plus, en juin 2019, le conseil de Worthing a autorisé Ikea à construire des maisons modulaires sur la côte sud dans le cadre d'une coentreprise avec l'entreprise de construction Skanska. Les deux sociétés, Ilke Homes et Legal General, ont construit des usines pour fabriquer des maisons préfabriquées. Ces deux sociétés transforment le secteur des logements préfabriqués dans le pays avec la production de maisons de deux et trois chambres allant de 65 000 GBP à 79 000 GBP. Ilke Homes s'est engagé à produire 2 000 maisons par an, pour atteindre finalement 5 000. La compagnie d'assurance Legal General a construit une vaste usine à l'extérieur de Leeds, qui peut construire 3 500 logements par an.

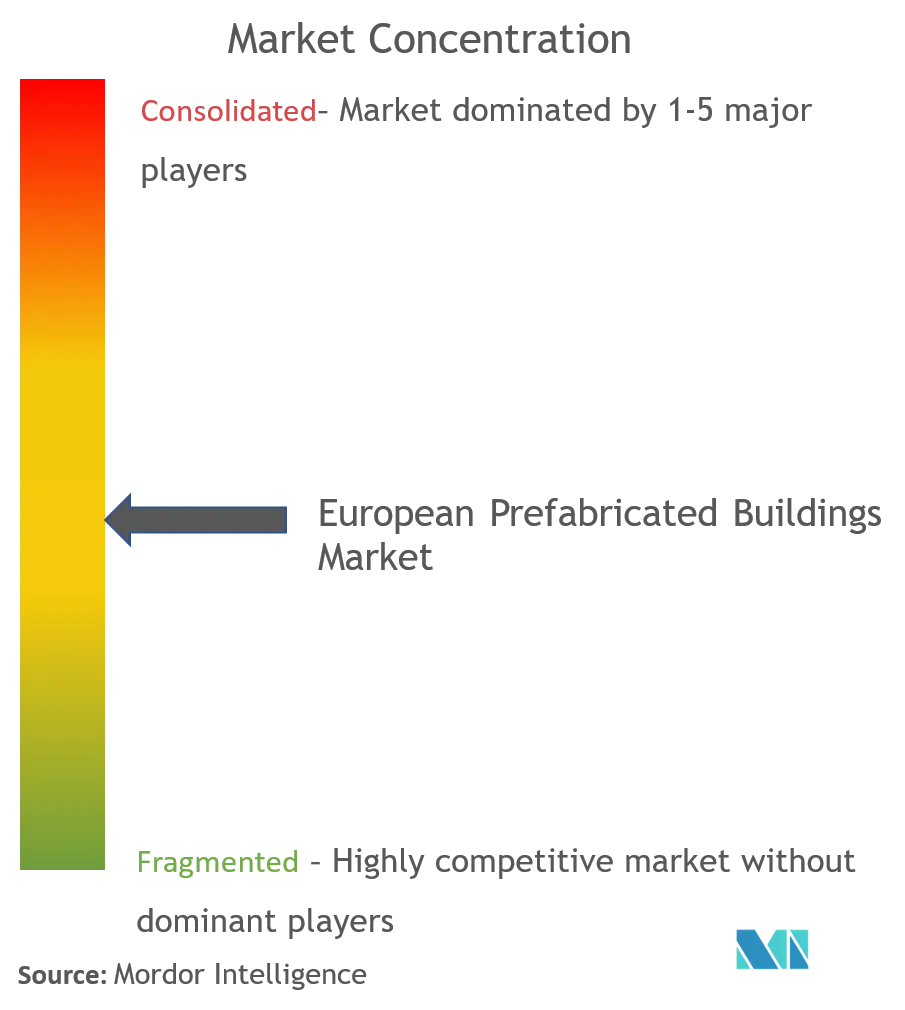

Aperçu du marché européen des bâtiments préfabriqués

Le marché européen des bâtiments préfabriqués est fragmenté et compte de nombreux acteurs. Le marché est très concurrentiel et aucun acteur noccupe la part majoritaire. Certains des principaux acteurs du marché sont Laing O-Rourke, Bouygues Construction, Skanska AB, Kleusberg GmbH et Deutsche Fertighaus Holding.

Leaders du marché européen des bâtiments préfabriqués

-

Laing O-Rourke

-

Bouygues Construction, VINCI

-

Skanska AB

-

Kleusberg GmbH & Co. (KG)

-

Deutsche Fertighaus Holding

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des bâtiments préfabriqués en Europe

En janvier 2022, l'Université d'Oxford a nommé son partenaire de longue date, Laing O'Rourke, pour réaliser le Centre Stephen A. Schwarzman pour les sciences humaines. Ce prix pourrait représenter l'un des plus grands projets de bâtiment de l'université et permettrait à Laing O'Rourke de réaliser son 12e projet pour un client avec lequel elle travaille depuis deux décennies. On estime que le nouveau bâtiment regroupera neuf facultés, instituts et sept bibliothèques et collections dans une seule maison, avec des espaces durables, flexibles et accessibles pour l'apprentissage, la recherche et l'expérimentation des cycles supérieurs et postdoctoraux. Les espaces de représentation et d'engagement du public constituent un élément clé du projet, avec une salle de concert de 500 places conçue avec une capacité acoustique de pointe, un théâtre de 250 places et une zone de projection de films. On estime qu'il constitue la pièce maîtresse du quartier de l'observatoire Radcliffe (ROQ) et qu'il est entouré d'un espace paysager accueillant, reliant l'ensemble de la communauté.

En août 2021, Uliving, marque de Linkcity UK (filiale de promotion immobilière de Bouygues UK) spécialisée dans les logements étudiants, a remporté un contrat de concession d'une durée de 50 ans pour la construction et la fourniture de services de Facilities Management pour un projet de 1 262 chambres à l'Université d'Essex. en consortium avec Equitix, son partenaire financier. Le contrat s'élève à 168 millions de livres sterling (194 millions d'euros).

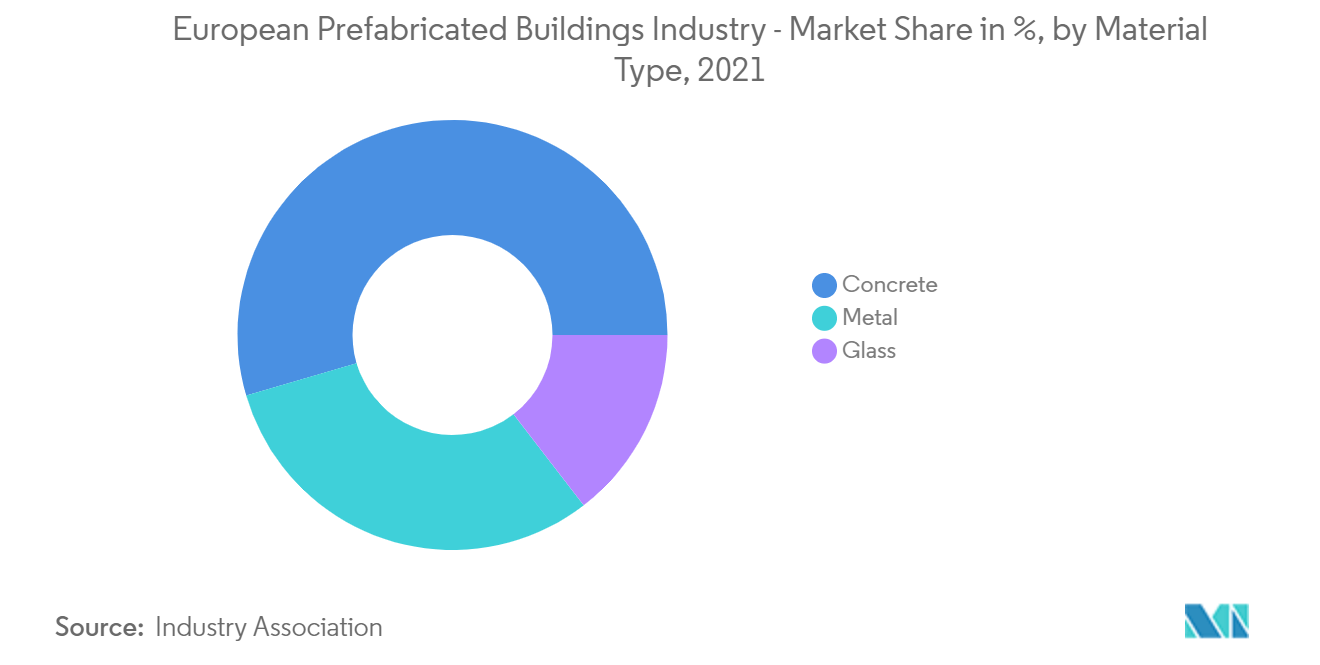

Segmentation de lindustrie des bâtiments préfabriqués en Europe

Le marché européen des bâtiments préfabriqués couvre des tendances et des projets croissants tels que la construction commerciale, résidentielle et industrielle. Le rapport couvre également l'industrie et les matériaux utilisés, comme le béton, le bois, le verre, le métal et d'autres types. La portée du marché a été étendue pour fournir des informations au niveau régional en segmentant selon la géographie. Outre la portée du rapport, il analyse également les principaux acteurs et le paysage concurrentiel du marché. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude.

| Résidentiel |

| Commercial |

| Autres applications (industrielles, institutionnelles et infrastructures) |

| Belgique |

| Finlande |

| France |

| Allemagne |

| Italie |

| Le reste de l'Europe |

| Par candidature | Résidentiel |

| Commercial | |

| Autres applications (industrielles, institutionnelles et infrastructures) | |

| Par géographie | Belgique |

| Finlande | |

| France | |

| Allemagne | |

| Italie | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les bâtiments préfabriqués en Europe

Quelle est la taille du marché européen des bâtiments préfabriqués ?

La taille du marché européen des bâtiments préfabriqués devrait atteindre 57,87 milliards USD en 2024 et croître à un TCAC de 5,41 % pour atteindre 75,29 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des bâtiments préfabriqués ?

En 2024, la taille du marché européen des bâtiments préfabriqués devrait atteindre 57,87 milliards USD.

Qui sont les principaux acteurs du marché européen des bâtiments préfabriqués ?

Laing O-Rourke, Bouygues Construction, VINCI, Skanska AB, Kleusberg GmbH & Co. (KG), Deutsche Fertighaus Holding sont les principales sociétés opérant sur le marché européen des bâtiments préfabriqués.

Quelle est la région qui connaît la croissance la plus rapide sur le marché européen des bâtiments préfabriqués ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché européen des bâtiments préfabriqués ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché européen des bâtiments préfabriqués.

Quelles années couvre ce marché européen des bâtiments préfabriqués et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des bâtiments préfabriqués était estimée à 54,90 milliards USD. Le rapport couvre la taille historique du marché des bâtiments préfabriqués en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des bâtiments préfabriqués en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des bâtiments préfabriqués

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des bâtiments préfabriqués en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des bâtiments préfabriqués en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.