Analyse du marché européen des bioplastiques

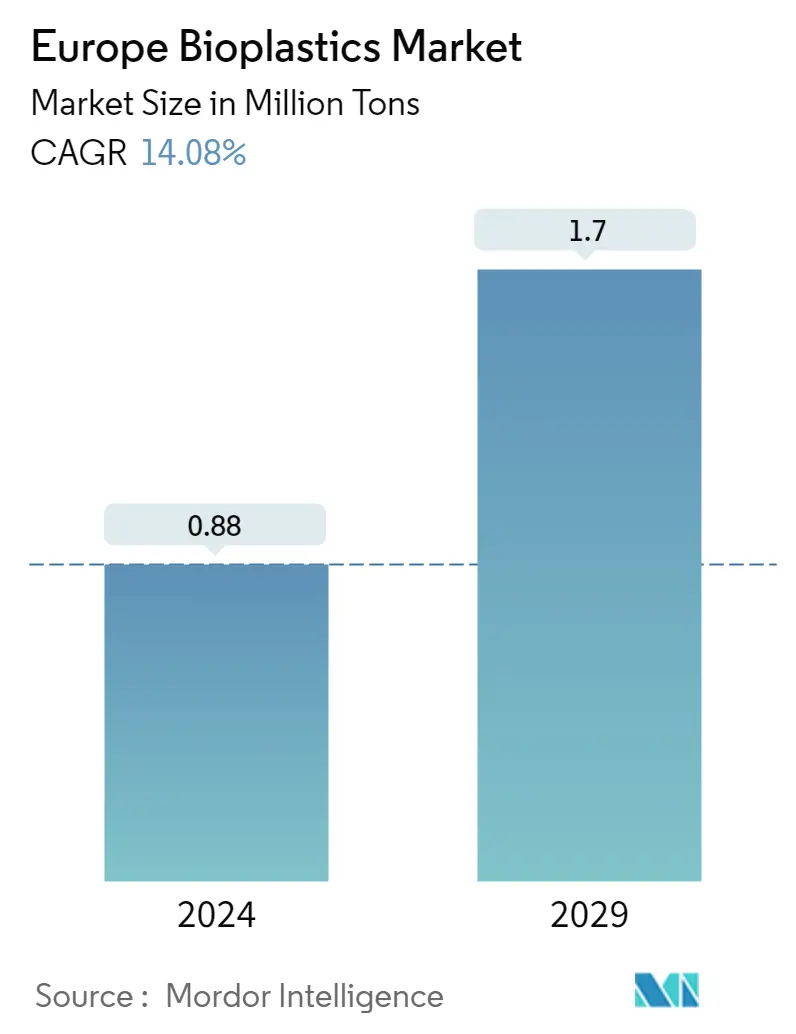

La taille du marché européen des bioplastiques est estimée à 0,88 million de tonnes en 2024 et devrait atteindre 1,7 million de tonnes dici 2029, avec une croissance de 14,08 % au cours de la période de prévision (2024-2029).

En raison de la pandémie de COVID-19, le marché a été considérablement touché en 2020. Cependant, on estime désormais quil a atteint les niveaux davant la pandémie.

- À court terme, les principaux facteurs déterminants du marché étudié sont les facteurs environnementaux favorisant un changement de paradigme et la demande croissante de bioplastiques dans les emballages flexibles.

- Toutefois, la disponibilité d'alternatives moins chères est susceptible de freiner la croissance du marché.

- Les applications demballage flexible devraient dominer le marché en termes de volume au cours de la période de prévision.

- Lutilisation croissante dans lindustrie électronique offrira probablement de futures opportunités de marché.

Tendances du marché européen des bioplastiques

Les emballages flexibles devraient dominer le marché

- Les bioplastiques sont utilisés dans les emballages flexibles, car ils ne sont pas nocifs pour la nature et certains sont facilement dégradables.

- Ils sont utilisés dans les films d'emballage pour produits alimentaires, médicaments, bouteilles de boissons, films d'emballage et emballages de produits non alimentaires, tels que serviettes et mouchoirs, papier toilette, couches, serviettes hygiéniques, carton et papier enduit pour papier d'emballage alimentaire, et cartons enduits pour fabriquer des tasses et des assiettes. De plus, ils sont utilisés dans des emballages flexibles et en vrac.

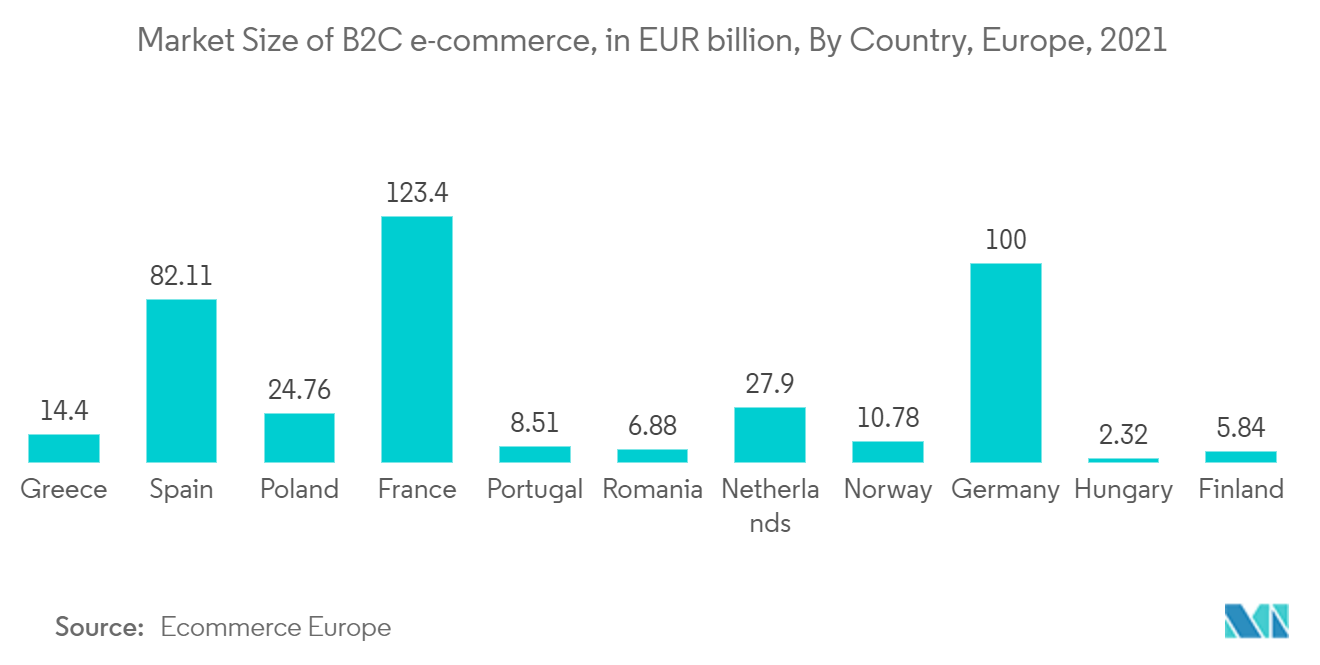

- L'augmentation de la population, l'augmentation du pouvoir d'achat, l'urbanisation rapide et le développement du secteur de la vente au détail dans des régions telles que l'Asie, l'Europe de l'Est et le Moyen-Orient sont des facteurs qui augmentent la croissance de l'industrie de l'emballage.

- De plus, l'acide polylactique (PLA) est utilisé dans l'emballage de produits alimentaires, tandis que le bio-polyéthylène téréphtalate (PET), le bio-polyéthylène et le bio-polypropylène sont principalement utilisés comme films d'emballage.

- En outre, en 2022, lindustrie européenne de lalimentation et des boissons employait 4,6 millions de personnes. Elle a généré 1 159 milliards de dollars de revenus et 242,37 milliards de dollars de valeur ajoutée, ce qui en fait l'une des plus grandes industries manufacturières d'Europe. Ainsi, en augmentant lindustrie alimentaire et des boissons dans la région, la demande demballages alimentaires augmente, ainsi que le marché étudié.

- La consommation de bioplastiques augmente dans la fabrication de sacs en plastique, car ils sont respectueux de la nature. Les sacs de collecte des déchets organiques sont utilisés dans les hôpitaux, les hôtels et restaurants, les points de vente et les maisons. Les gouvernements locaux de différents pays ont également initié leur utilisation.

- L'utilisation de bioplastiques est la plus élevée dans le secteur de l'emballage, qui augmente en raison des préoccupations environnementales croissantes à l'échelle mondiale.

- En raison de tous les facteurs ci-dessus, le marché devrait croître considérablement au cours de la période de prévision.

L'Allemagne domine le marché

- LAllemagne est lune des principales économies dEurope et le marché de la consommation de bioplastiques a connu la croissance la plus rapide du pays.

- Lindustrie allemande de lemballage est lun des principaux consommateurs de bioplastiques en Europe, et les réglementations gouvernementales ont stimulé le marché. L'Allemagne est l'un des premiers pays à certifier les plastiques biodégradables par DIN CERTCO.

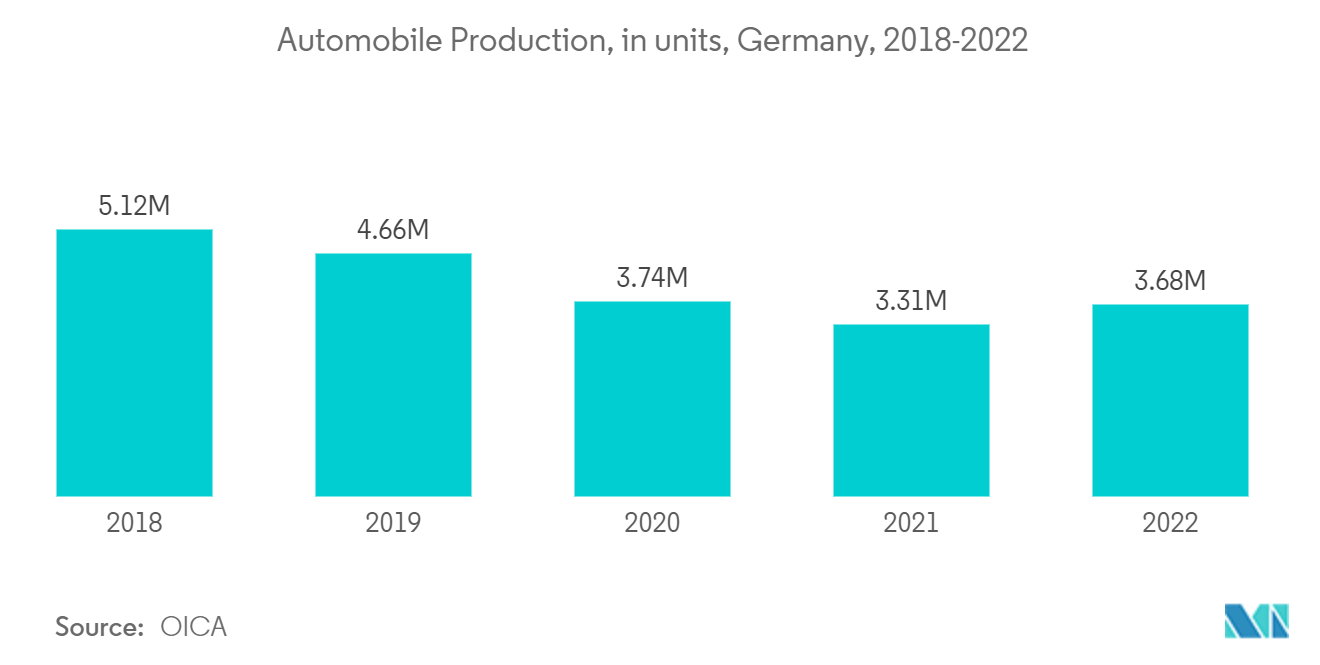

- L'Allemagne est le leader du marché automobile européen, avec 41 usines d'assemblage et de production de moteurs contribuant à un tiers de la production automobile européenne totale. L'Allemagne, l'une des principales bases manufacturières de l'industrie automobile, abrite des fabricants de tous segments, notamment des équipementiers, des fournisseurs de matériaux et de composants, des producteurs de moteurs et des intégrateurs de systèmes complets.

- Selon l'OICA, au cours des neuf premiers mois de 2022, la production automobile allemande a augmenté de 14 % par rapport à la même période en 2021. La production automobile en 2022 a atteint 3,68 millions, contre 3,31 millions en 2021.

- L'industrie textile allemande est la plus grande de la région européenne, avec environ 6 000 entreprises enregistrées. Le pays est un important importateur de matières premières textiles et un exportateur de produits textiles finis. L'industrie a atteint une taille gigantesque, puisqu'elle couvre environ 18 % du marché textile en Europe et que les textiles techniques allemands répondent à 45 % de la demande mondiale.

- Tous les facteurs mentionnés ci-dessus devraient, à leur tour, avoir un impact significatif sur la croissance du marché au cours des années à venir.

Aperçu du marché européen des bioplastiques

Le marché européen des bioplastiques est par nature fragmenté. Parmi les principaux acteurs du marché figurent Braskem, Novamont SpA, NatureWorks LLC, BASF SE et Indorama Ventures Public Company Limited, entre autres.

Leaders du marché européen des bioplastiques

-

NatureWorks LLC

-

Novamont S.p.A.

-

Braskem

-

BASF SE

-

Indorama Ventures Public Company Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des bioplastiques

- Février 2022 : Carbios et Indorama Ventures annoncent leur partenariat pour le PET bio-recyclé en France avec une capacité de traitement estimée à 50 000 tonnes.

Segmentation de lindustrie européenne des bioplastiques

Les bioplastiques sont des matériaux dérivés de sources de biomasse renouvelables, telles que l'amidon de maïs, la paille, les copeaux de bois, les graisses et huiles végétales, les déchets alimentaires recyclés, etc. Le marché est segmenté en fonction du type de produit, de l'application et de la géographie. Le marché est segmenté par type de produit en biodégradables et non biodégradables. Le marché est segmenté par application en emballages flexibles, emballages rigides, opérations automobiles et d'assemblage, agriculture et horticulture, construction, textiles, électricité et électronique et autres applications. Le rapport couvre également la taille et les prévisions du marché européen des bioplastiques dans 6 pays répartis dans les principales régions. La taille du marché et les prévisions pour chaque segment sont basées sur le volume (kilotonne).

| type de produit | Biosourcé Biodégradable | À base d'amidon | |

| Acide polylactique (PLA) | |||

| Polyhydroxyalcanoates (PHA) | |||

| Polyester (PBS, PBAT et PCL) | |||

| Autres biodégradables d'origine biologique | |||

| Biosourcés Non biodégradables | Bio-polyéthylène téréphtalate | ||

| Bio-polyéthylène | |||

| Bio-polyamides | |||

| Bio-polytriméthylène téréphtalate | |||

| Autres produits biosourcés non biodégradables | |||

| Application | Emballage flexible | ||

| Emballage rigide | |||

| Opérations automobiles et d’assemblage | |||

| Agriculture et Horticulture | |||

| Construction | |||

| Textiles | |||

| Électrique et électronique | |||

| Autres applications | |||

| Géographie | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Espagne | |||

| Russie | |||

| Les pays nordiques | |||

| Le reste de l'Europe | |||

FAQ sur les études de marché sur les bioplastiques en Europe

Quelle est la taille du marché européen des bioplastiques ?

La taille du marché européen des bioplastiques devrait atteindre 0,88 million de tonnes en 2024 et croître à un TCAC de 14,08 % pour atteindre 1,70 million de tonnes dici 2029.

Quelle est la taille actuelle du marché européen des bioplastiques ?

En 2024, la taille du marché européen des bioplastiques devrait atteindre 0,88 million de tonnes.

Qui sont les principaux acteurs du marché européen des bioplastiques ?

NatureWorks LLC, Novamont S.p.A., Braskem, BASF SE, Indorama Ventures Public Company Limited sont les principales sociétés opérant sur le marché européen des bioplastiques.

Quelles années couvre ce marché européen des bioplastiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des bioplastiques était estimée à 0,77 million de tonnes. Le rapport couvre la taille historique du marché européen des bioplastiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des bioplastiques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur l'industrie du bioplastique en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du bioplastique en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du bioplastique en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.