Analyse du marché européen des vaccins vétérinaires

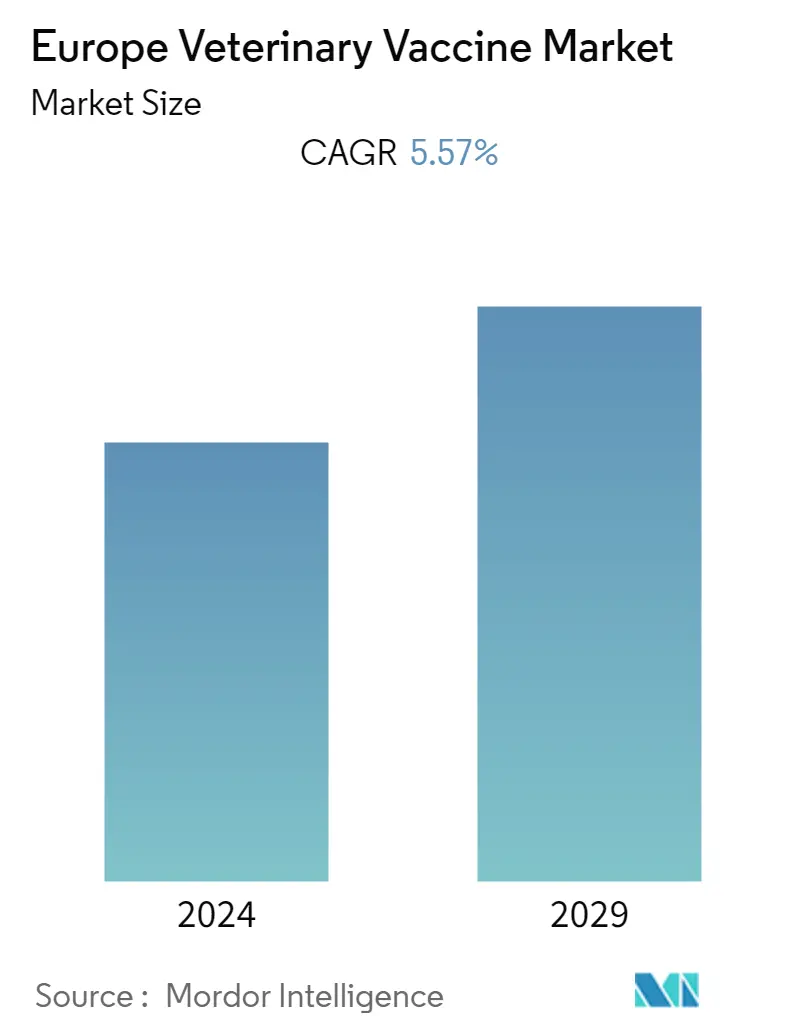

Le marché européen des vaccins vétérinaires devrait connaître un TCAC de 5,57 % au cours de la période de prévision.

Lémergence du COVID-19 a eu un impact sur le marché européen des vaccins vétérinaires au cours des premiers jours de la pandémie en raison des restrictions strictes de confinement imposées par le gouvernement pour freiner la propagation du COVID-19, ce qui a entraîné une baisse de la demande de vaccins vétérinaires. en Europe. Cependant, le marché se redresse depuis la levée des restrictions de confinement dans la région européenne, et comme les cas de COVID-19 sont en baisse et que la demande de vaccins vétérinaires en Europe augmente, alimentant ainsi la croissance du marché au cours des prévisions. période.

Les facteurs clés qui propulsent la croissance de ce marché sont lincidence croissante des maladies du bétail, les initiatives de diverses agences gouvernementales et associations animales, ainsi que les stratégies des principaux acteurs du marché dans la région européenne. Par exemple, selon un article du NCBI publié en novembre 2021, l'incidence du Cryptosporidium, qui touche les vaches, était de 25,7 % en Belgique, 24,9 % en France et 20,8 % aux Pays-Bas. Le rapport mentionne également que, dans lensemble, 93 % des fermes dEurope occidentale étaient positives au Cryptosporidium. Une incidence aussi élevée de maladies du bétail devrait être lun des facteurs cruciaux de la croissance du marché au cours de la période de prévision.

En outre, selon les données du gouvernement du Royaume-Uni de mai 2022, près de 1832 cas de peste porcine africaine ont été enregistrés en Europe parmi les porcs domestiques. Un tel fardeau de maladies infectieuses chez les animaux dans la région européenne devrait augmenter la demande de vaccins vétérinaires, contribuant ainsi à la croissance du marché au cours de la période de prévision. En outre, le développement croissant de produits par les acteurs du marché en Europe devrait contribuer à la croissance du marché au cours de la période de prévision. Par exemple, en septembre 2021, Boehringer Ingelheim a reçu un avis positif de l'Union européenne pour l'utilisation combinée d'Ingelvac CircoFLEX et d'Ingelvac PRRSFLEX EU pour la gestion de la santé porcine. Ladministration combinée des deux vaccins représente une innovation dans la gestion de la santé porcine.

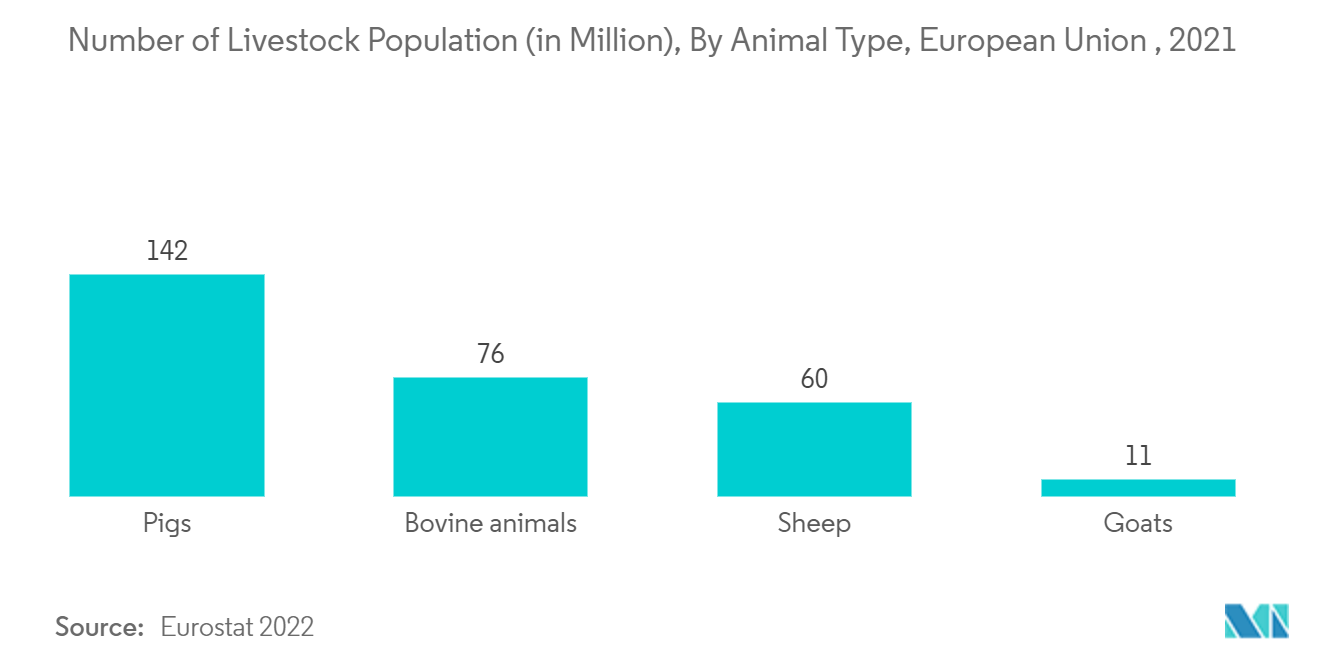

De même, la taille importante du cheptel et du cheptel bovin dans la région européenne devrait également contribuer à la demande croissante de vaccins vétérinaires, alimentant ainsi la croissance du marché. Par exemple, dans les données publiées par Eurostat en mai 2022, l'Union européenne comptait environ 289 millions d'animaux de rente en décembre 2021. Ainsi, les facteurs mentionnés ci-dessus, tels que la prévalence croissante des maladies zoonotiques, la taille importante de la population vétérinaire, et l'augmentation des lancements de produits devraient stimuler la croissance du segment étudié au cours de la période de prévision. Cependant, les coûts élevés de stockage des vaccins, le manque de vétérinaires et la pénurie dagriculteurs qualifiés devraient freiner la croissance du marché au cours de la période de prévision.

Tendances du marché européen des vaccins vétérinaires

Le segment des vaccins vivants atténués devrait détenir la plus grande part de marché au cours de la période de prévision

Le segment des vaccins vivants atténués sur le marché européen des vaccins vétérinaires devrait croître à un rythme plus rapide au cours de la période de prévision en raison de la demande croissante de vaccins vivants atténués pour la gestion efficace des maladies vétérinaires. Les vaccins vivants/atténués contiennent une version affaiblie du microbe vivant, le rendant inefficace pour provoquer des maladies. Les vaccins vivants atténués produisent une réaction similaire mais affaiblie par rapport aux infections naturelles, ce qui les rend plus efficaces que les autres types de vaccins vétérinaires. Lefficacité des vaccins vivants atténués, telle que de fortes réponses cellulaires et anticorps qui confèrent souvent une immunité à vie avec seulement une ou deux doses, devrait stimuler la croissance du segment étudié au cours de la période de prévision.

Lefficacité du vaccin vivant atténué par rapport aux vaccins conventionnels devrait également stimuler la croissance du segment étudié. Par exemple, les données du manuel MSD publiées en 2021 mentionnent que lutilisation dorganismes vivants dans les vaccins vétérinaires est plus efficace que les vaccins inactivés pour déclencher des réponses immunitaires à médiation cellulaire.

Ces vaccins doivent être conservés et manipulés correctement, en accordant une attention particulière à la température, même à l'état lyophilisé (séché librement). Après la reconstitution, la dose de vaccin doit être administrée rapidement (dans lheure) ou jetée. Quelques exemples de ces types de vaccins comprennent les vaccins contre le virus de la maladie de Carré et tous les vaccins canins contre le parvovirus et l'adénovirus-2. Par exemple, en août 2021, l'EMA a publié que Nobivac DP plus est un vaccin vétérinaire vivant atténué qui peut être utilisé pour protéger les chiens contre deux infections distinctes causées par le virus de la maladie de Carré et le parvovirus canin. Une telle disponibilité de vaccins vivants atténués autorisés par les organismes gouvernementaux devrait contribuer à la croissance du segment étudié. En raison de lutilisation croissante de vaccins vivants atténués, ce segment contribue à la plus grande part de marché du marché européen des vaccins vétérinaires.

LAllemagne devrait détenir une part notable du marché au cours de la période de prévision

LAllemagne devrait détenir une part importante du marché européen des vaccins vétérinaires au cours de la période de prévision.

Les facteurs attribués à la croissance du marché en Allemagne sont laugmentation des maladies zoonotiques et les activités des principaux acteurs du marché. Par exemple, en janvier 2021, Boehringer Ingelheim a introduit le vaccin VAXXITEK HVT+IBD+ND, qui offre un soutien immunitaire robuste et une défense améliorée contre la bursite infectieuse de Marek (types classiques et variantes) et la maladie de Newcastle.

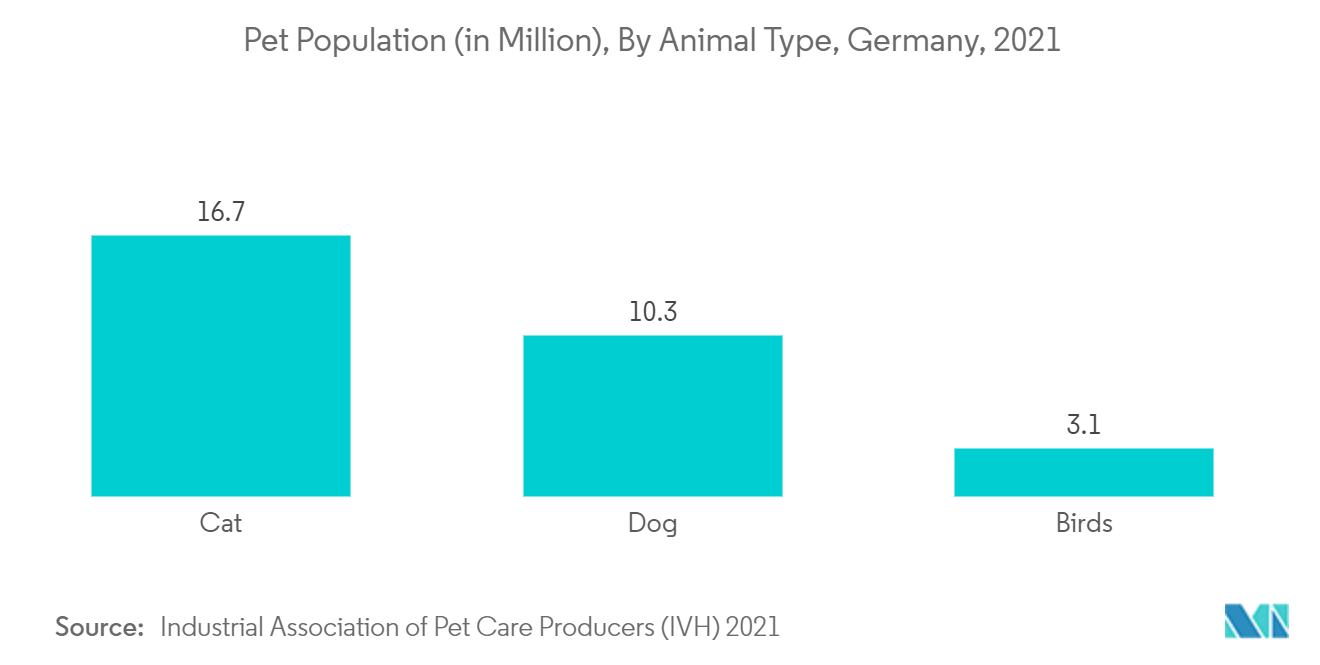

Selon le DDH de 2022, 47 % des ménages allemands auront des animaux de compagnie en 2021. En outre, 34,7 millions de chiens, chats, petits animaux et oiseaux d'ornement étaient élevés par la population du pays. Selon la même source, le nombre de chats adoptés était plus élevé en Allemagne que celui des chiens, puisque 16,7 millions de chats vivent dans 26 % des foyers allemands, contre 10,3 millions de chiens dans 21 % des familles, y compris le nombre de races mixtes. chiens. Ainsi, ladoption croissante danimaux de compagnie et dautres animaux de compagnie dans le pays devrait accroître le besoin de vaccination pour les empêcher, ainsi que eux-mêmes, de développer des maladies zoonotiques, ce qui devrait propulser la croissance du marché au cours de la période de prévision.

De même, limportante population de bétail et de bovins en Allemagne devrait également contribuer à la demande de vaccins vétérinaires, contribuant ainsi à la croissance du marché. Par exemple, dans larticle publié par German Livestock en mars 2021, lAllemagne comptait au total environ 12,9 millions de têtes de bétail, dont 4,2 millions de vaches laitières et 0,7 million de vaches allaitantes. L'article mentionne également que l'Allemagne possède le plus grand cheptel de bovins laitiers et le deuxième plus grand cheptel bovin de l'Union européenne.

Par ailleurs, une étude allemande de 2021 publiée en septembre 2022 a rapporté que l'incidence de la diarrhée était de 18,5 % et qu'elle était la maladie la plus courante observée chez près de 14 000 veaux nouveau-nés examinés dans 731 troupeaux laitiers allemands. En conséquence, il est prévu que ces changements auront un effet bénéfique sur le marché, stimulant son expansion au cours de la période de prévision en Allemagne.

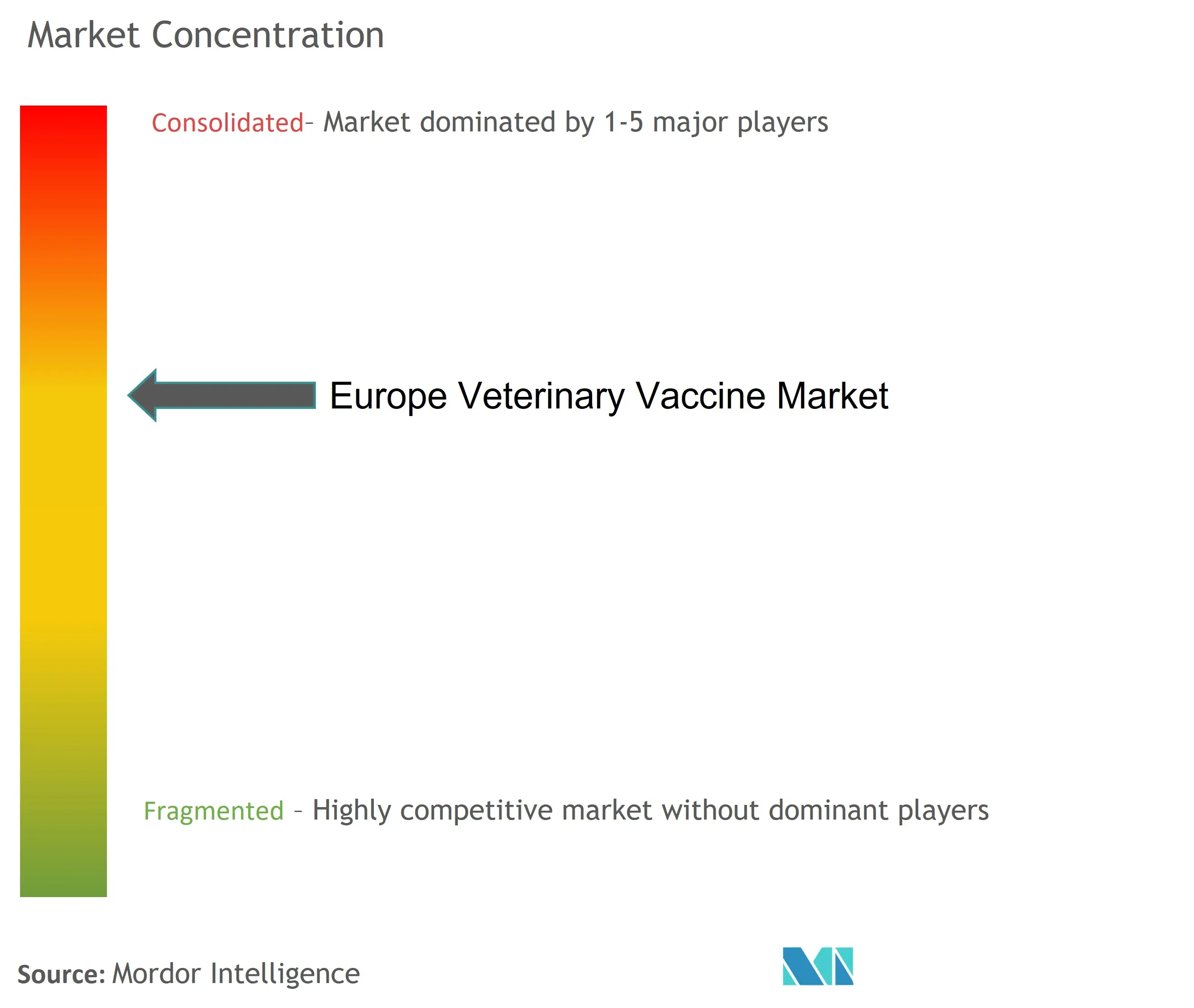

Aperçu du marché européen des vaccins vétérinaires

Le marché européen des vaccins vétérinaires est modérément compétitif et se compose de quelques acteurs majeurs. Quelques acteurs majeurs dominent actuellement le marché en termes de part de marché. Des sociétés comme Zoetis Inc., Merck Co. Inc., Virbac, Elanco et Boehringer Ingelheim International GmbH détiennent une part de marché substantielle sur le marché européen des vaccins vétérinaires.

Leaders du marché européen des vaccins vétérinaires

-

Zoetis Inc.

-

Merck & Co. Inc.

-

Virbac SA

-

Boehringer Ingelheim International GmbH

-

Elanco

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des vaccins vétérinaires

- Janvier 2022 Boehringer Ingelheim, une société allemande, et MabGenesis, une société biopharmaceutique privée basée à Yokohama, au Japon, ont conclu un partenariat pour identifier et développer de nouveaux anticorps monoclonaux pour les thérapies thérapeutiques canines.

- Juillet 2021 Zoetis a fait don de plus de 11000 doses de son vaccin expérimental contre la COVID-19 pour aider à protéger la santé et le bien-être de plus de 100 espèces de mammifères vivant dans près de 70 zoos, ainsi que dans plus d'une douzaine de conservatoires et sanctuaires dans 27 États..

Segmentation de lindustrie européenne des vaccins vétérinaires

Conformément à la portée du rapport, les vaccins vétérinaires sont utilisés pour immuniser les animaux domestiques, de bétail ou de compagnie afin de prévenir la propagation de maladies infectieuses causées par divers agents pathogènes et de protéger les animaux contre diverses maladies potentiellement mortelles. Le marché européen des vaccins vétérinaires est segmenté par type de vaccin animal (vaccins pour le bétail et vaccins pour animaux de compagnie), technologie (vaccins vivants atténués, vaccins inactivés, vaccins toxoïdes, vaccins recombinants et autres technologies) et géographie (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Vaccins pour le bétail | Vaccins bovins |

| Vaccins pour volailles | |

| Vaccins porcins | |

| Autres vaccins pour le bétail | |

| Vaccins pour animaux de compagnie | Vaccins canins |

| Vaccins félins | |

| Vaccins équins |

| Vaccins vivants atténués |

| Vaccins inactivés |

| Vaccins anatoxines |

| Vaccins recombinants |

| Autres technologies |

| Allemagne |

| Royaume-Uni |

| France |

| Espagne |

| Italie |

| Le reste de l'Europe |

| Par type de vaccin animal | Vaccins pour le bétail | Vaccins bovins |

| Vaccins pour volailles | ||

| Vaccins porcins | ||

| Autres vaccins pour le bétail | ||

| Vaccins pour animaux de compagnie | Vaccins canins | |

| Vaccins félins | ||

| Vaccins équins | ||

| Par technologie | Vaccins vivants atténués | |

| Vaccins inactivés | ||

| Vaccins anatoxines | ||

| Vaccins recombinants | ||

| Autres technologies | ||

| Géographie | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Le reste de l'Europe | ||

FAQ sur les études de marché sur les vaccins vétérinaires en Europe

Quelle est la taille actuelle du marché européen des vaccins vétérinaires ?

Le marché européen des vaccins vétérinaires devrait enregistrer un TCAC de 5,57 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des vaccins vétérinaires ?

Zoetis Inc., Merck & Co. Inc., Virbac SA, Boehringer Ingelheim International GmbH, Elanco sont les principales sociétés opérant sur le marché européen des vaccins vétérinaires.

Quelles années couvre ce marché européen des vaccins vétérinaires ?

Le rapport couvre la taille historique du marché européen des vaccins vétérinaires pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des vaccins vétérinaires pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des vaccins vétérinaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des vaccins vétérinaires en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des vaccins vétérinaires en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.