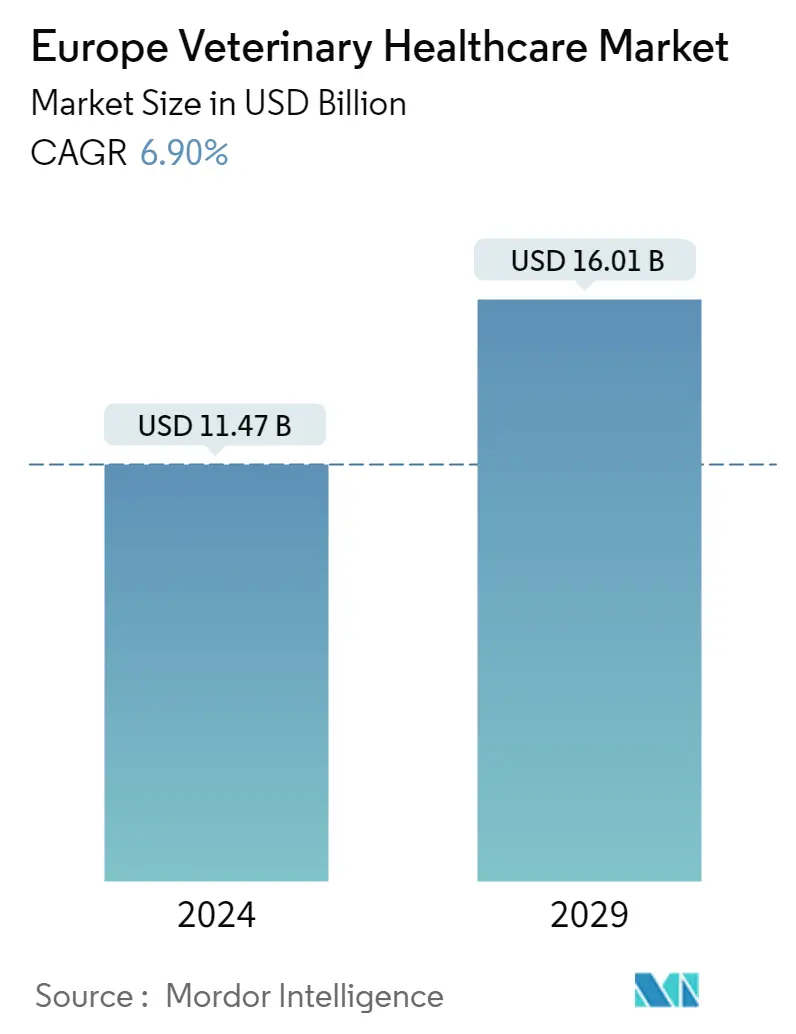

Taille du marché européen des soins de santé vétérinaires

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Taille du Marché (2024) | USD 11.47 milliards de dollars |

| Taille du Marché (2029) | USD 16.01 milliards de dollars |

| TCAC(2024 - 2029) | 6.90 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché européen des soins de santé vétérinaires

La taille du marché européen des soins de santé vétérinaires est estimée à 11,47 milliards de dollars en 2024 et devrait atteindre 16,01 milliards de dollars dici 2029, avec une croissance de 6,90 % au cours de la période de prévision (2024-2029).

La perturbation de la chaîne dapprovisionnement et les retards dans la livraison des instruments de diagnostic, des consommables et des réactifs pendant la pandémie européenne ont eu un impact négatif sur le marché initialement pendant la crise du COVID-19. Certains problèmes importants auxquels le marché est confronté pendant une pandémie comprennent les goulots d'étranglement des camions et les points de contrôle portuaires qui ralentissent leurs livraisons, y compris les fournitures essentielles ; des interdictions dexportation ont été imposées dans de nombreux pays et seules quelques unités de fabrication étaient fonctionnelles. Par conséquent, ces facteurs ont initialement freiné le taux de croissance du marché. Dautre part, lapparition de la pandémie a augmenté le nombre de propriétaires danimaux de compagnie en Espagne, ce qui a eu un impact positif sur la croissance du marché. Par exemple, selon le rapport publié par lAdministration du commerce international en mars 2021, le secteur des animaux de compagnie en Espagne a considérablement augmenté de 25,0 % pendant la pandémie. Le même rapport indique également que l'Espagne est l'un des cinq principaux marchés d'animaux de compagnie en Europe, avec 28,0 millions d'animaux de compagnie enregistrés, dont 6,7 millions de chiens et 3,8 millions de chats. Les données suggèrent que la pandémie a accru la préférence des personnes qui ont intégré un ou plusieurs animaux de compagnie dans leur foyer, principalement un chien ou un chat. Ainsi, à mesure que les services ont été touchés au début de la pandémie, cela a également affecté le rythme de croissance du marché. Cependant, comme laccès aux services de soins vétérinaires est meilleur quau début de la pandémie et que le nombre danimaux de compagnie augmente, le marché devrait retrouver sa croissance au cours des 3-4 prochaines années.

Le principal facteur contribuant à la croissance du marché européen des soins de santé vétérinaires est ladoption croissante danimaux dans les pays européens, associée aux initiatives croissantes de divers gouvernements et à lamélioration des soins de santé animale. Selon la Pet Food Manufacturers Association, en 2021, 3,2 millions de foyers au Royaume-Uni avaient acquis un animal de compagnie depuis le début de la pandémie. Il existe 34 millions d'animaux de compagnie au Royaume-Uni, dont 12 millions de chats, 12 millions de chiens, 3,2 millions de petits mammifères comme les cobayes et les hamsters, 3 millions d'oiseaux et 1,5 million de reptiles. En outre, on estime que 85 millions de foyers européens possèdent au moins un animal de compagnie. Cette tendance devrait encore saccentuer au cours de la période de prévision en raison de facteurs tels que lhumanisation des animaux de compagnie et ladoption rapide des animaux de compagnie dans les économies émergentes. En outre, selon le rapport de la Pet Food Manufacturers Association de 2021, on estime que 59 % des ménages auront des animaux de compagnie au Royaume-Uni en 2021. Le rapport mentionne également que 2 % des ménages possèdent des lapins et 1,2 % des ménages possèdent des cochons d'Inde. , 1 % des ménages possèdent des tortues et des tortues, 1 % possèdent des chevaux et des poneys, 0,6 % des ménages possèdent des gerbilles et 0,8 % des ménages possèdent des pigeons. Ainsi, le pourcentage élevé de ménages possédant un animal de compagnie devrait stimuler la demande sur le marché des soins de santé vétérinaires.

De plus, linitiative gouvernementale joue un rôle primordial dans la croissance du marché. Par exemple, en août 2022, la British Equine Veterinary Association (BEVA) a collaboré avec British Equestrian (BEF) et la British Horseracing Authority pour surveiller limpact potentiel dune pénurie de doses de vaccins contre la grippe équine. BEVA est en liaison avec les trois fabricants de vaccins pour estimer l'effet de la pénurie et proposer des alternatives pour réduire la menace pour la santé et le bien-être des équidés et pour éviter une perturbation de la compétition équestre.

En outre, les développements technologiques dans les technologies de diagnostic animal pour des diagnostics précis et la pénétration croissante de certains des acteurs clés et géants du marché devraient propulser la croissance du marché. Par exemple, en février 2021, IVC Evidensia a lancé VetSoothe dans toutes ses cliniques du Royaume-Uni et des Pays-Bas, une gamme exclusive de produits recommandés par des dermatologues et cliniquement prouvés, notamment des lingettes cutanées innovantes contenant de la chlorhexidine, un ingrédient éprouvé pour inactiver les particules de coronavirus qui peuvent être présent sur les manteaux des animaux de compagnie.

Par conséquent, des facteurs tels que ladoption croissante danimaux dans les pays européens, les initiatives gouvernementales et les progrès technologiques dans les technologies de diagnostic animal sont attribués à la croissance du marché. Cependant, les coûts croissants des tests sur les animaux et des services vétérinaires, la pénurie de travailleurs agricoles et de vétérinaires et lutilisation de médicaments contrefaits freinent la croissance du marché européen des soins de santé vétérinaires au cours de la période de prévision.

Tendances du marché européen des soins de santé vétérinaires

Le segment des anti-infectieux devrait connaître une forte croissance au cours de la période de prévision

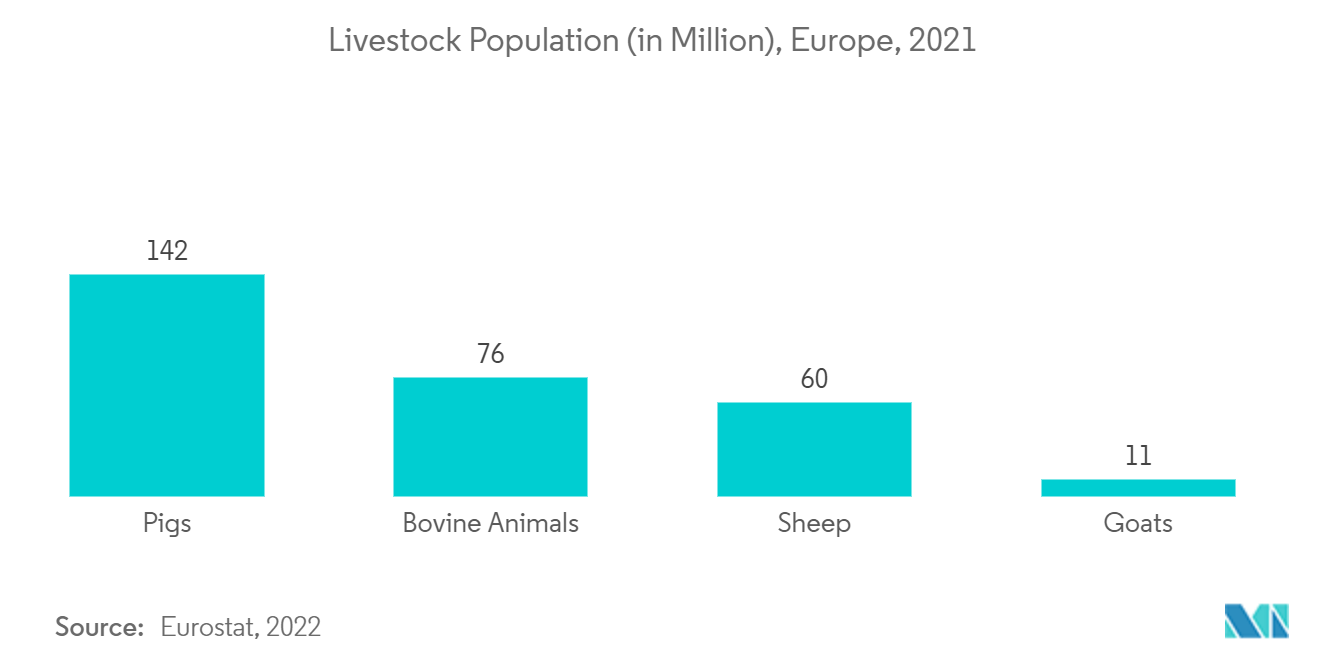

Les anti-infectieux sont le schéma thérapeutique utilisé pour prévenir et traiter les infections chez les animaux. En Europe, une large gamme danti-infectieux est approuvée et commercialisée par différentes sociétés de santé animale. En outre, laugmentation de la prévalence de diverses maladies animales devrait stimuler la croissance globale du marché étudié au cours de la période de prévision. Selon un rapport publié par les services de conseil de l'Agence de santé animale et végétale du ministère de l'Environnement, de l'Alimentation et des Affaires rurales, en novembre 2021, les autorités allemandes ont détecté une nouvelle épidémie de peste porcine africaine chez des porcs domestiques dans une grande installation commerciale de l'État oriental de Mecklembourg- Poméranie occidentale. Par ailleurs, une étude allemande publiée en septembre 2022 a rapporté que l'incidence de la diarrhée était de 18,5 % et qu'elle était la maladie la plus courante observée chez près de 14 000 veaux nouveau-nés examinés dans 731 troupeaux laitiers allemands. De plus, selon un rapport publié par le gouvernement de Sa Majesté en septembre 2021, 45 cas de virus du Nil occidental ont été signalés en Italie en septembre 2021. Ainsi, la prévalence accrue de diverses maladies animales devrait stimuler la croissance segmentaire.

En outre, une augmentation des activités de RD pour le développement de vaccins vétérinaires et de médicaments antiviraux devrait prochainement stimuler le marché avec de nouveaux produits. Par exemple, en mai 2022, l'Office national de la santé animale du Royaume-Uni (NOAH) a lancé les lignes directrices sur la vaccination du bétail pour aider les vétérinaires et les agriculteurs à améliorer la santé et le bien-être des moutons et des bovins du Royaume-Uni et pour soutenir la résilience des exploitations agricoles et l'amélioration durable de la productivité. De plus, en avril 2022, Vetoquinol a lancé Falpreva pour les vétérinaires sur cinq marchés européens, dont l'Italie. Falpreva est une association ponctuelle pour chats qui traite les infestations/infections parasitaires internes et externes, y compris les ténias, pendant jusqu'à trois mois en une seule dose. Un tel développement est censé stimuler la croissance du marché.

Par conséquent, des facteurs tels que laugmentation de la prévalence de diverses maladies animales et laugmentation des activités de RD devraient stimuler la croissance segmentaire du marché au cours de la période de prévision.

LAllemagne devrait dominer le marché européen des soins de santé vétérinaires au cours de la période de prévision

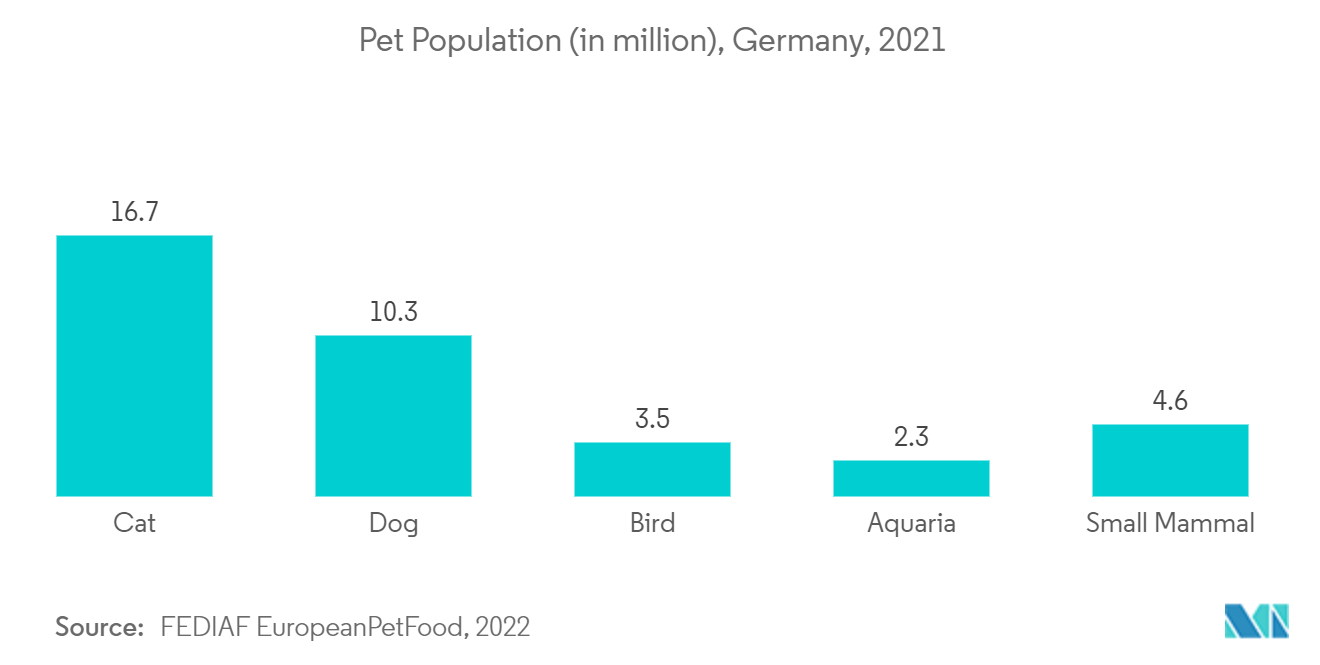

LAllemagne devrait détenir une part de marché importante sur le marché étudié au cours de la période de prévision en raison de facteurs tels que ladoption croissante danimaux en Allemagne et lexportation croissante de viande. Par exemple, selon le rapport FEDIAF 2021, l'Allemagne compte une population totale d'animaux de compagnie de 27 000 000, dont 10 300 000 chiens et 16 700 000 chats. De plus, selon Der Deutsche Heimtiermarkt, en mai 2022, le nombre de chiens de race mixte est passé de 42 % à 44 %. Ainsi, ladoption croissante danimaux de compagnie en Allemagne devrait accroître le besoin de soins vétérinaires, ce qui devrait stimuler la croissance du marché. Toujours selon un article publié par Global Agriculture Information Network, en mai 2022, l'Allemagne était l'un des principaux marchés de produits alimentaires pour animaux de compagnie, avec 83 millions de consommateurs parmi les plus riches du monde et 34,7 millions d'animaux de compagnie.

Les lancements de produits par les principaux acteurs du marché constituent un autre facteur de croissance du marché. Par exemple, en juillet 2021, Boehringer Ingelheim a révélé que la version 2.0 de lapplication pour smartphone FreVAX peut être utilisée pour contrôler le dispositif intramusculaire sans aiguille FreVAX. Il a été développé pour améliorer la communication avec le système FreVAX, un dispositif d'injection intramusculaire de vaccin sans aiguille pour porcs. De plus, en juillet 2022, la startup berlinoise Rex a levé 5 millions d'euros pour numériser les soins vétérinaires pour une nouvelle génération de propriétaires d'animaux en se concentrant sur l'expérience client, les processus numérisés et les soins de première classe. Le marché étudié devrait donc connaître une expansion significative tout au long de la période de prévision en raison des facteurs susmentionnés.

Ainsi, en raison de facteurs tels que ladoption croissante danimaux en Allemagne et le lancement de produits couplés à des investissements dans les soins vétérinaires, le marché étudié en Allemagne devrait projeter une croissance au cours de la période de prévision.

Aperçu du marché européen des soins de santé vétérinaires

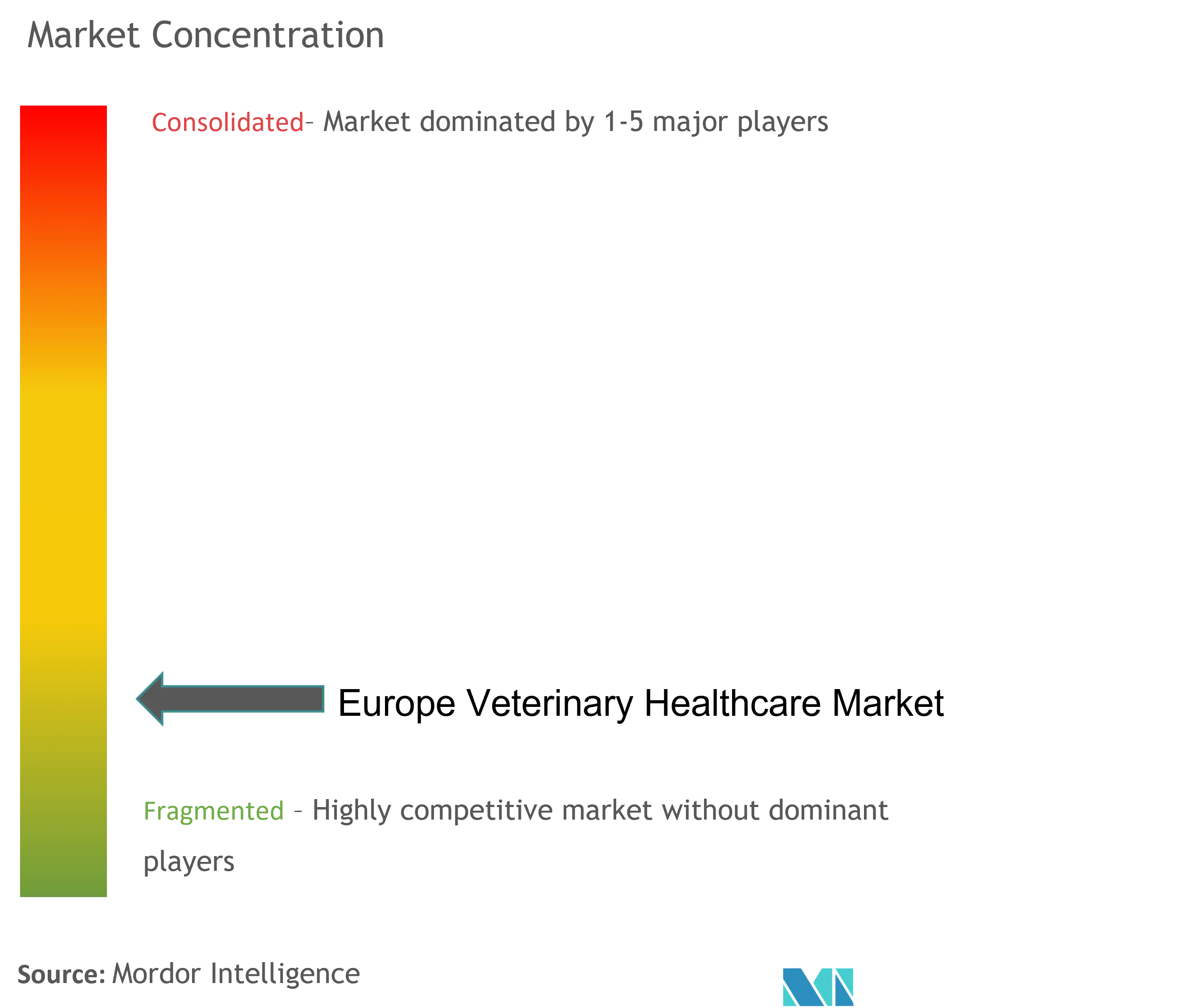

Le marché européen des soins de santé vétérinaires est fragmenté en raison de la présence de plusieurs sociétés opérant à léchelle mondiale et régionale. Le paysage concurrentiel comprend une analyse de quelques entreprises internationales et locales qui détiennent des parts de marché et sont bien connues, notamment Abaxis Inc., Bayer AG, Benfield Pet Hospital, Boehringer Ingelheim International GmbH, Ceva Animal Health Inc., CVS Group, ECO Animal Health, Elanco, Greencross Vets, Idexx Laboratories, MSD Animal Health, The Bergh Memorial Animal Hospital, Vetoquinol UK Limited, Virbac, Zoetis Animal Healthcare, entre autres.

Leaders du marché européen des soins de santé vétérinaires

-

Elanco

-

Zoetis Inc.

-

Boehringer Ingelheim

-

Ceva Santé Animale

-

Vetoquinol SA

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des soins de santé vétérinaires

- En novembre 2022, VolitionRx a lancé son Nu. Q Vet Cancer Screening Test aux États-Unis et en Europe par l'intermédiaire undefineddes laboratoires de diagnostic vétérinaire de son partenaire mondial Heska.

- En mai 2022, l'Office national de la santé animale du Royaume-Uni (NOAH) a lancé les lignes directrices sur la vaccination du bétail pour aider les vétérinaires et les agriculteurs à améliorer la santé et le bien-être des moutons et des bovins du Royaume-Uni et à soutenir la résilience des exploitations agricoles et l'amélioration durable de la productivité.

Rapport sur le marché européen des soins de santé vétérinaires – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Une technologie avancée menant à des innovations en matière de santé animale

4.2.2 Augmenter la possession d’animaux de compagnie

4.2.3 Initiatives croissantes des gouvernements et des associations de protection des animaux

4.3 Restrictions du marché

4.3.1 Manque de vétérinaires et pénurie de travailleurs agricoles qualifiés

4.3.2 Baisse du nombre d'animaux de ferme en Europe

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par produit

5.1.1 Thérapeutique

5.1.1.1 Vaccins

5.1.1.2 Parasiticides

5.1.1.3 Anti-infectieux

5.1.1.4 Additifs alimentaires médicaux

5.1.1.5 Autres thérapeutiques

5.1.2 Diagnostique

5.1.2.1 Tests d'immunodiagnostic

5.1.2.2 Diagnostic moléculaire

5.1.2.3 Imagerie diagnostique

5.1.2.4 Chimie clinique

5.1.2.5 Autres diagnostics

5.2 Par type d'animal

5.2.1 Chiens et chats

5.2.2 Les chevaux

5.2.3 Ruminants

5.2.4 Porc

5.2.5 la volaille

5.2.6 Autres animaux

5.3 Géographie

5.3.1 Allemagne

5.3.2 Royaume-Uni

5.3.3 France

5.3.4 Italie

5.3.5 Espagne

5.3.6 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Boehringer Ingelheim International GmbH

6.1.2 Ceva Sante Animale (CEVA)

6.1.3 ECO Animal Health Group Plc

6.1.4 Elanco

6.1.5 Idexx Laboratories, Inc.

6.1.6 MSD Animal Health

6.1.7 Vetoquinol S.A.

6.1.8 Virbac

6.1.9 Zoetis Inc.

6.1.10 Hipra

6.1.11 Dopharma

6.1.12 Dechra Pharmaceuticals PLC.

6.1.13 Orion Corporation

6.1.14 Norbrook

6.1.15 Laboratorios Syva

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie européenne des soins de santé vétérinaires

Conformément à la portée de ce rapport, le marché des soins de santé vétérinaires comprend des produits et des solutions thérapeutiques et diagnostiques pour les animaux de compagnie et de ferme. Les animaux de compagnie peuvent être apprivoisés ou adoptés pour la compagnie ou comme gardiens de maison ou de bureau, et les animaux de ferme sont élevés pour la viande et les produits laitiers. Le marché européen des soins de santé vétérinaires est segmenté par produit (produits thérapeutiques (vaccins, parasiticides, anti-infectieux, additifs alimentaires médicaux et autres produits thérapeutiques) et diagnostics (tests dimmunodiagnostic, diagnostics moléculaires, imagerie diagnostique, chimie clinique et autres diagnostics)), animal Type (chiens et chats, chevaux, ruminants, porcs, volailles et autres animaux) et géographie (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par produit | ||||||||||||

| ||||||||||||

|

| Par type d'animal | ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les soins de santé vétérinaires en Europe

Quelle est la taille du marché européen des soins de santé vétérinaires ?

La taille du marché européen des soins de santé vétérinaires devrait atteindre 11,47 milliards USD en 2024 et croître à un TCAC de 6,90 % pour atteindre 16,01 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des soins de santé vétérinaires ?

En 2024, la taille du marché européen des soins de santé vétérinaires devrait atteindre 11,47 milliards de dollars.

Qui sont les principaux acteurs du marché européen des soins de santé vétérinaires ?

Elanco, Zoetis Inc., Boehringer Ingelheim, Ceva Santé Animale, Vetoquinol SA sont les principales sociétés opérant sur le marché européen des soins de santé vétérinaires.

Quelles années couvre ce marché européen des soins de santé vétérinaires et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des soins de santé vétérinaires était estimée à 10,73 milliards de dollars. Le rapport couvre la taille historique du marché européen des soins de santé vétérinaires pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des soins de santé vétérinaires pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie européenne des soins de santé vétérinaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des soins de santé vétérinaires en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des soins de santé vétérinaires en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.