Analyse du marché des fourgonnettes en Europe

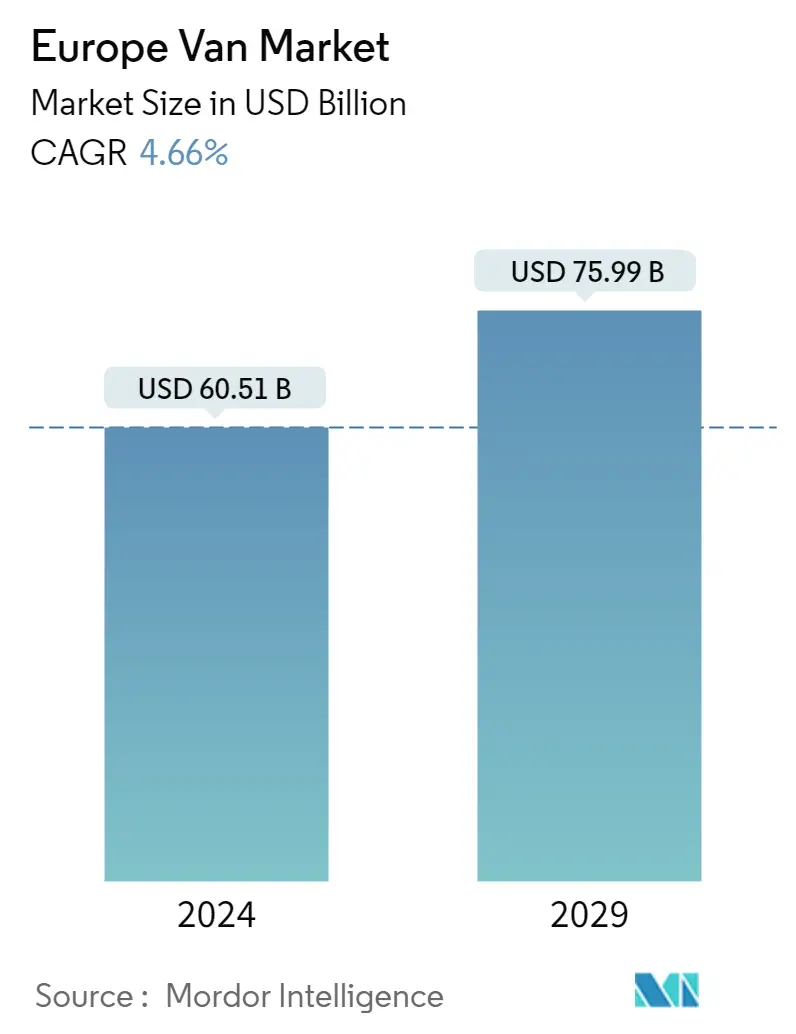

La taille du marché européen des fourgons est estimée à 60,51 milliards USD en 2024 et devrait atteindre 75,99 milliards USD dici 2029, avec une croissance de 4,66 % au cours de la période de prévision (2024-2029).

- Au milieu de la pandémie de COVID-19, la demande de fourgonnettes en Europe a connu une baisse significative, principalement attribuée à une perturbation de la chaîne d'approvisionnement, à l'arrêt des activités de fabrication et à une baisse de la demande des consommateurs en raison d'une baisse du pouvoir d'achat.

- Sur le long terme, des facteurs tels que l'augmentation des réglementations sur les émissions des véhicules, les progrès en matière de sécurité des véhicules, l'introduction de systèmes d'aide à la conduite dans les véhicules et la croissance rapide de la logistique dans les secteurs de la vente au détail et du commerce électronique ont considérablement stimulé la demande de produits nouveaux et avancés. véhicules utilitaires sur le marché.

- Le secteur du commerce électronique en Europe a connu une croissance constante au cours des dernières années, principalement attribuée à la propension des clients à faire des achats en ligne et à la disponibilité d'applications mobiles conviviales pour l'achat en ligne d'une variété de produits, y compris des biens industriels. Cela entraînera probablement une augmentation de la demande de camionnettes pour la livraison du dernier kilomètre de marchandises et de marchandises. L'industrie européenne du commerce électronique a connu une augmentation de ses revenus d'environ 10% en 2021 par rapport à 2020.

- Le transport routier joue un rôle essentiel dans le secteur des transports à travers lEurope. Par exemple, selon Eurostat, le transport routier représente environ 75 % du transport intérieur de marchandises au sein de lUE, soit environ 1750 milliards de tonnes-kilomètres. Ce ratio peut atteindre 90 % ou plus dans plusieurs pays européens. Le partenariat commercial croissant entre les fabricants déquipement dorigine et les prestataires de services de colis de la région connaît une croissance majeure du marché.

- Les fourgons sont utilisés dans plusieurs applications et segments de l'économie européenne, à savoir la construction, les services postaux et de messagerie, les forces de l'ordre et les applications de transport léger de passagers. La demande a considérablement augmenté en raison des besoins de logistique et de livraison du dernier kilomètre des géants du commerce électronique comme Amazon.

- Par exemple, en janvier 2022, BrightDrop, une filiale de General Motors, s'est associée à FedEx pour fournir à cette dernière des camionnettes pour un service de livraison à domicile. En outre, les gouvernements européens font pression sur les constructeurs automobiles pour qu'ils réduisent les émissions de carbone causées par la combustion du carburant diesel et s'attaquent aux émissions de gaz à effet de serre, les poussant à investir dans le développement de fourgonnettes électriques.

- Pendant ce temps, les zones à faibles émissions stimulent le marché. La transition vers la mobilité électrique accroît encore la demande de véhicules utilitaires, en raison de ladoption plus rapide des véhicules électriques par les grandes entreprises. Les grands constructeurs proposent également plusieurs produits, en partenariat avec d'autres grandes entreprises, pour transformer la majorité des véhicules utilitaires ICE existants en électriques au cours de la période de prévision.

Tendances du marché des fourgonnettes en Europe

Augmentation des ventes de fourgonnettes électriques

- L'électrification des fourgons commerciaux est une tendance importante en Europe, motivée par des facteurs tels que les réglementations environnementales, les incitations gouvernementales et la demande croissante de solutions de transport durables.

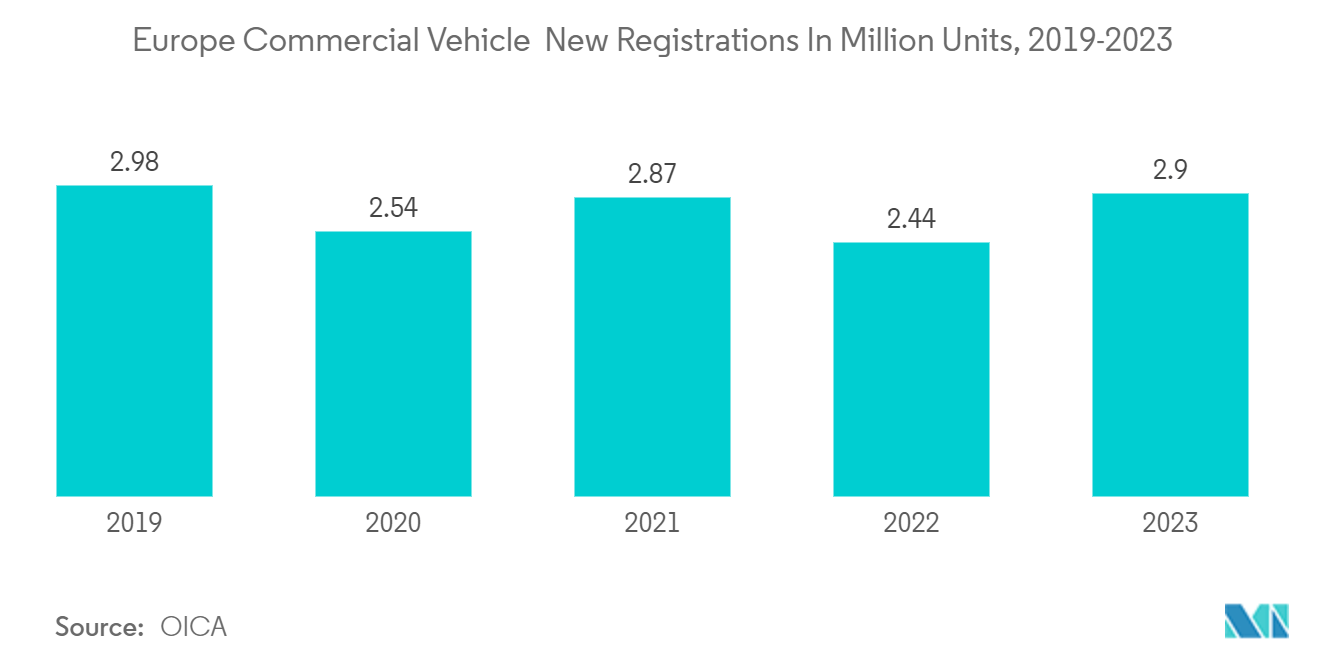

- Si lon considère les volumes de lannée 2022, près dun million de véhicules utilitaires légers ont été immatriculés dans lUnion européenne (UE). Cette baisse peut être attribuée en grande partie à la guerre qui a éclaté entre lUkraine et la Russie. Malgré le ralentissement, le marché promet de présenter un grand potentiel de croissance tant pour les fabricants que pour les fournisseurs de la région européenne.

- L'Europe s'est fixée des objectifs ambitieux de réduction des émissions pour lutter contre le changement climatique. Des réglementations plus strictes, notamment dans les zones urbaines, visent à réduire la pollution et à encourager lintroduction de véhicules électriques (VE). Ces réglementations, telles que les zones à faibles émissions et les normes d'émission strictes, encouragent les gestionnaires de flotte à passer aux véhicules utilitaires électriques.

- Les gouvernements de toute lEurope proposent diverses incitations pour encourager ladoption des véhicules électriques. Ces incitations comprennent des subventions à lachat, aux taxes et à la construction dinfrastructures de recharge. Cela permet de compenser les coûts dacquisition élevés des fourgons électriques, les rendant ainsi plus attractifs économiquement pour les exploitants de flottes.

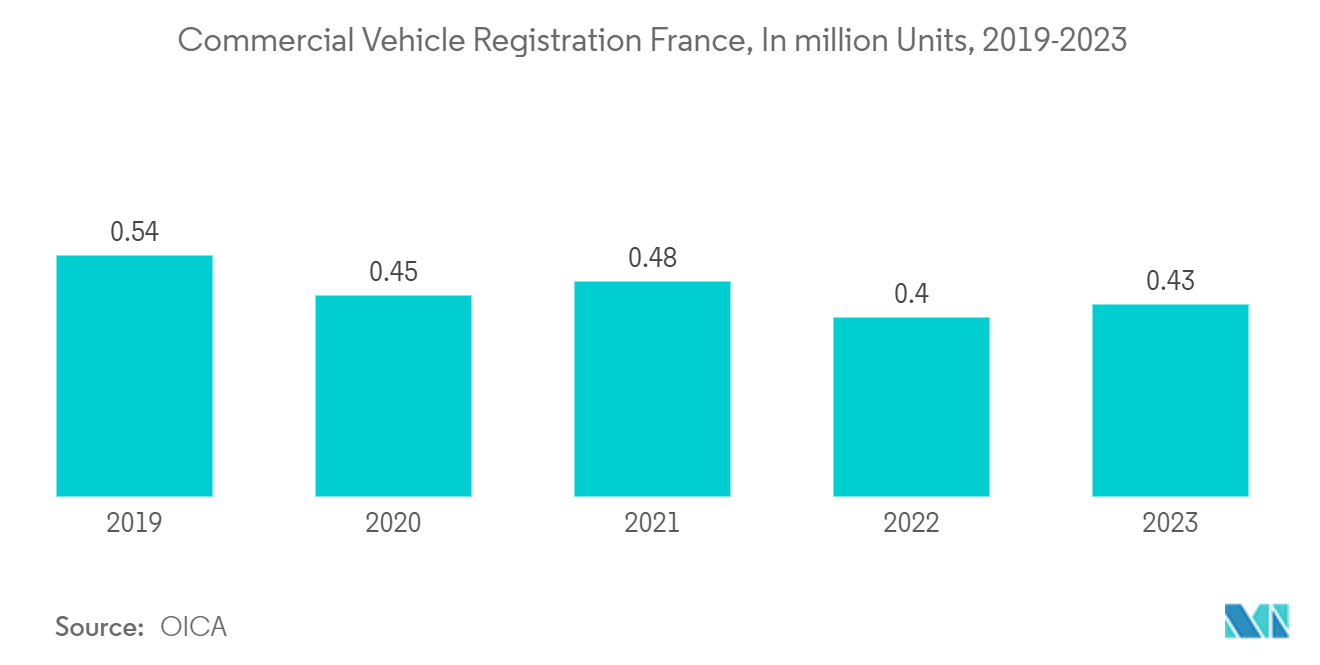

- Selon l'Association des constructeurs européens d'automobiles (ACEA), les nouvelles immatriculations de véhicules utilitaires légers dans l'UE ont chuté de 14,4 %, totalisant 102226 unités en octobre 2022. Tous les principaux Les marchés de l'UE ont enregistré des baisses le mois dernier, notamment en Allemagne (-16,6 %), en Italie (-7,3 %) et en France (-6,7 %), tandis que les ventes de fourgons neufs sont restées relativement stables en Espagne (-0,5 %).

- Les véhicules rechargeables électriquement ont augmenté de 44,9 % pour atteindre 12794 unités de fourgonnettes immatriculées à travers le pays en 2021, tandis que les fourgonnettes hybrides ont augmenté de 67,6 % pour atteindre 1596 unités pour la même année. Les ventes d'une version électrique du véhicule utilitaire léger (VUL) GAZelleNext ont débuté en Allemagne. L'entreprise de Stuttgart, EFA-S, modifie des véhicules russes. L'assemblage a commencé en 2020. L'entreprise allemande achète des véhicules utilitaires légers en Russie sans transmission, sans moteur ni système de carburant. Puis à Stuttgart, ils installent un moteur électrique et une batterie.

Le Royaume-Uni est témoin de la croissance du marché

- Le Royaume-Uni a joué un rôle important dans la croissance du marché des véhicules utilitaires légers dans la région européenne. Avec l'implantation de géants du commerce électronique et d'opérations régionales majeures sur le marché européen, les ventes de toutes les camionnettes jusqu'à 3,5 tonnes ont augmenté de 15,3 % pour atteindre 25359 unités en mai 2023.

- Cependant, les ventes de camions entre 3,5 et 6,0 tonnes ont diminué de 24,5% à 386 unités, tandis que les ventes de taxis ont diminué de 14,6% à 111 unités. En janvier 2022, les ventes de véhicules utilitaires neufs au Royaume-Uni ont atteint 17566 unités. En février 2022, ce nombre est tombé à 16 165 unités, enregistrant une baisse mensuelle d'environ 8 % par rapport au mois précédent.

- En janvier 2022, le marché des véhicules utilitaires électriques au Royaume-Uni a connu une forte baisse des ventes globales de -26,9 % avec 17566 immatriculations, par rapport à la croissance historique des ventes dans le segment des véhicules utilitaires électriques. En outre, ce mois a été difficile pour le marché des véhicules utilitaires électriques au Royaume-Uni, même si, en raison de l'évolution des préférences des consommateurs et de la fréquence des flottes renouvelables, les ventes connaîtront un retour en force au cours du deuxième trimestre 2022.

- En raison de ce fort potentiel de marché pour les camions légers, de grandes entreprises, tant privées que publiques, partout au pays, ont introduit de nouveaux produits sur le marché. Aidé par les efforts du gouvernement national en faveur des véhicules électriques, de nouveaux modèles de véhicules, ainsi que des améliorations des véhicules existants, sont introduits pour répondre aux besoins du marché.

- Par exemple, en mai 2023, LEVC (London Electric Vehicle Company) a annoncé une mise à niveau de la batterie pour les nouveaux taxis TX et les fourgons VN5. Avec cette mise à jour, l'autonomie électrique uniquement du TX est désormais de 78 milles (contre 64 milles auparavant), et son autonomie totale passe à 333 milles (contre 318 milles auparavant). L'autonomie électrique uniquement du VN5 s'améliore à 73 milles (contre 64 milles) et à 328 milles au total (contre 318 milles).

Aperçu du marché européen des fourgons

- Le marché européen des fourgons est très compétitif. La présence de grands fabricants déquipement dorigine (OEM) dans la région est susceptible de stimuler la croissance du marché. Les principaux acteurs clés du marché comprennent Mercedes Benz, le groupe Volkswagen, Ford Motor Company et Vauxhall, ainsi que de nouveaux entrants comme Arrival Electric Group Limited, qui répondent aux besoins des fourgons électriques de la région.

- Les fusions et acquisitions croissantes et lexpansion des activités des constructeurs automobiles sont susceptibles de stimuler le marché des fourgons. Par exemple, en mars 2021, Volkswagen a annoncé son intention de créer six nouvelles usines de batteries à travers lEurope. Les six usines devraient être opérationnelles dici 2030 et devraient répondre aux besoins en batteries de Volkswagen et être également vendues à des équipementiers externes. Cela devrait aider lentreprise à développer son activité de véhicules électriques dans la région européenne.

- Par exemple, en juin 2023, Punch Powertrain a conclu un accord stratégique avec Cubonic pour développer et fabriquer des véhicules utilitaires légers électriques (eLCV) automatisés et autonomes durables, en particulier les eLCV PeopleMover et CargoMover de Cubonic.

Leaders du marché européen des fourgons

-

Stellantis NV

-

Daimler AG

-

Volkswagen AG

-

Ford Motor Company

-

Groupe Renault

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

L'Europe depuis l'actualité du marché

- Juin 2023:TÜV Rheinland et le Centro Tecnológico Randon (CTR) ont annoncé une collaboration pour l'homologation, les essais et la certification de type des véhicules et des composants automobiles. La collaboration vise à fournir une large gamme de services de certification pour les véhicules utilitaires, les voitures légères, les systèmes et composants de véhicules tout en conservant la sécurité et la flexibilité attendues par les clients.

- Mai 2023 Arrival a annoncé une étape importante, après avoir construit des fourgons 3 L à l'usine de Bicester au cours du premier trimestre 2023, et 5 autres sont actuellement en cours. De plus, ils ont accumulé avec succès plus de 90 000 kilomètres dessais de conduite sur route. La construction et les essais routiers des fourgons L se sont révélés être une source précieuse dinformations, aidant à la finalisation des méthodes de fabrication et des conceptions du fourgon XL.

- Mai 2023 AvtoVAZ a présenté une série unique d'expositions régionales présentant tous les modèles LADA modernes et des échantillons commerciaux basés sur les véhicules de la marque. Les modèles présentés incluent le fourgon LADA Granta Prima, le LADA NIVA Kub (un fourgon 8 places basé sur LADA NIVA Legend), des camionnettes basées sur LADA Granta et LADA NIVA Legend, ainsi que des LADA Granta CNG bicarburant et d'autres, tous dans le cadre du LADA Fleet Road Show.

- Janvier 2022 Volkswagen dévoile un nouveau fourgon électrique équipé de batteries allant de 48 kWh à 111 kWh, offrant une autonomie impressionnante allant jusqu'à 342 miles. Le fourgon devait être disponible à la vente en mars 2022 dans toute l'Europe.

Segmentation de lindustrie des fourgonnettes en Europe

Une fourgonnette est un wagon fermé ou un camion à moteur utilisé pour le transport de marchandises.

Le marché européen des fourgonnettes est segmenté en fonction de l'espace de chargement (plus de 5 mètres cubes et moins de 5 mètres cubes), de l'utilisateur final (commercial et gouvernemental), du type de conduite (moteur thermique, électrique et carburant alternatif) et de la géographie (Allemagne). , Royaume-Uni, Italie, France, Espagne et reste de l'Europe).

Le rapport présente la taille du marché et les prévisions pour les fourgons en Europe en valeur (USD) pour tous les segments.

| Plus de 5 mètres cubes |

| Moins de 5 mètres cubes |

| Commercial |

| Gouvernement |

| Moteur IC |

| Électrique |

| Carburant alternatif |

| Allemagne |

| Royaume-Uni |

| Italie |

| France |

| Espagne |

| Le reste de l'Europe |

| Par espace de chargement | Plus de 5 mètres cubes |

| Moins de 5 mètres cubes | |

| Par utilisateur final | Commercial |

| Gouvernement | |

| Par type de lecteur | Moteur IC |

| Électrique | |

| Carburant alternatif | |

| Par géographie | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Le reste de l'Europe |

FAQ sur les études de marché des fourgonnettes en Europe

Quelle est la taille du marché européen des fourgons ?

La taille du marché européen des fourgons devrait atteindre 60,51 milliards USD en 2024 et croître à un TCAC de 4,66 % pour atteindre 75,99 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des fourgons ?

En 2024, la taille du marché européen des fourgons devrait atteindre 60,51 milliards de dollars.

Qui sont les principaux acteurs du marché européen des fourgons ?

Stellantis NV, Daimler AG, Volkswagen AG, Ford Motor Company, Groupe Renault sont les principales sociétés opérant sur le marché européen des fourgons.

Quelles années couvre ce marché européen des fourgons et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des fourgons était estimée à 57,82 milliards de dollars. Le rapport couvre la taille historique du marché des fourgons européens pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des fourgons européens pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des fourgons en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des fourgons européens 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Europe Van comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.