Taille du marché européen des protéines de soja

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 2.32 Milliards de dollars |

|

|

Taille du Marché (2029) | 2.87 Milliards de dollars |

|

|

Plus grande part par utilisateur final | L'alimentation animale |

|

|

CAGR (2024 - 2029) | 3.87 % |

|

|

Plus grande part par pays | Russie |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des protéines de soja

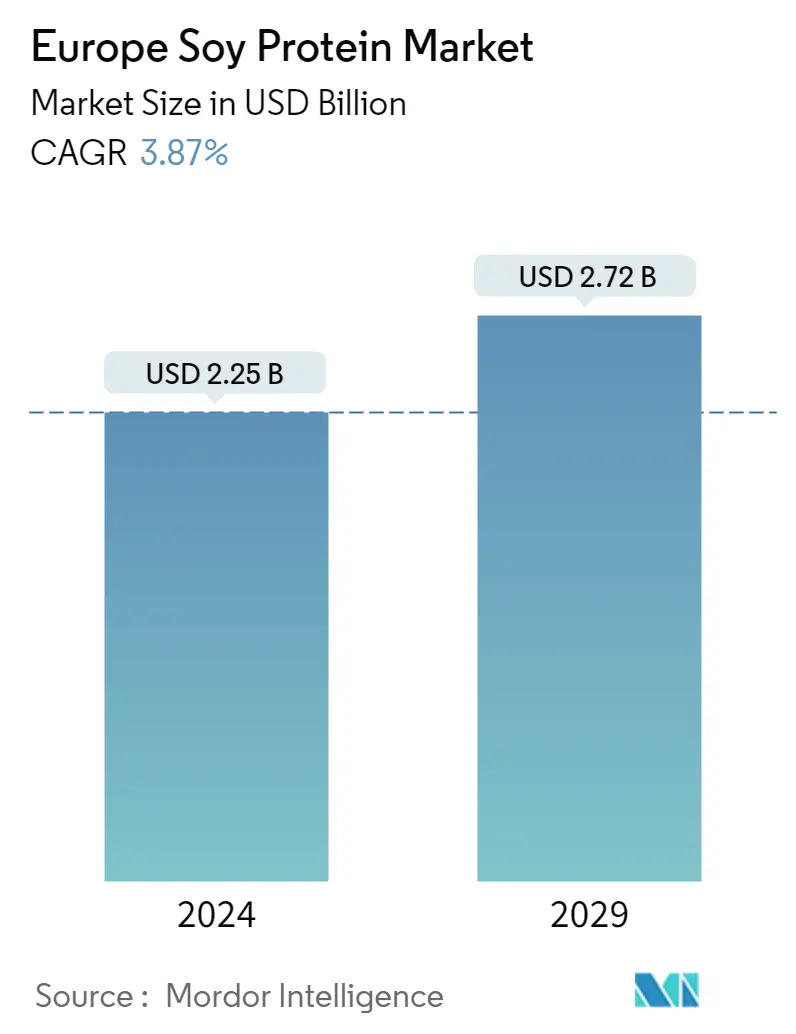

La taille du marché européen des protéines de soja est estimée à 2,25 milliards de dollars en 2024 et devrait atteindre 2,72 milliards de dollars dici 2029, avec une croissance de 3,87 % au cours de la période de prévision (2024-2029).

L'adéquation de la protéine de soja en raison de son facteur de digestibilité plus facile a dominé son application principalement dans le secteur de l'alimentation animale, entraînant ainsi une part de marché plus élevée du segment de l'alimentation animale.

- La protéine de soja devrait enregistrer un TCAC de 2,65 % en valeur au cours de la période de prévision dans lindustrie de lalimentation animale. L'UE importe chaque année 18,5 millions de tonnes de tourteau de soja, dont 95 % sont destinés à l'alimentation des animaux. La demande en protéines de soja dans l'alimentation animale a connu une forte poussée en raison des initiatives gouvernementales et de la compétitivité accrue des fabricants. Par exemple, le Plan Protéines annoncé par la Fédération européenne de lindustrie des aliments composés (FEFAC) a considérablement stimulé la demande de protéines végétales dans lindustrie de lalimentation animale, y compris les protéines de soja.

- Lindustrie agroalimentaire est un autre segment clé dutilisateurs finaux, principalement stimulé par la demande croissante dans le sous-segment des aliments PAM/RTC. Ainsi, le segment devrait connaître le TCAC le plus rapide de 8,99 % en valeur. En Europe, la population flexitarienne a doublé, passant de 1,3 million à environ 2,6 millions, soit 3,2 % de la population en 2020. Les végétariens, pescatariens et flexitariens, le groupe au total, représentaient environ 30,9 % de la population en 2020. Les protéines de soja également sert d'alternative aux repas d'origine animale et offre de nombreuses fonctionnalités telles qu'une digestibilité élevée, un excellent profil d'acides aminés, un faible niveau de facteurs antinutritionnels et une longue durée de conservation.

- La protéine de soja détient une part importante du marché des suppléments. Il devrait enregistrer une croissance de 6,19% en valeur au cours de la période de prévision. La protéine de soja a la propriété dabaisser le taux de cholestérol et sa teneur élevée en fibres nutritionnelles. En 2021, environ 2,5 millions dEuropéens souffraient dhypercholestérolémie. Le marché des protéines de soja a connu une demande croissante en raison de laugmentation des valeurs nutritionnelles et des bienfaits pour la santé sur le marché des suppléments.

La Russie a dominé le marché, principalement grâce à l'importante base de consommateurs du pays et à la forte demande du segment FB.

- Le marché a connu un taux de croissance multiplié par trois sur un an, de 8 %, en valeur, en 2020. En raison de l'impact du COVID-19, dû à l'augmentation des prix des matières premières dans le pays. En 2020, malgré les mesures prises par le gouvernement russe en introduisant des droits de douane à l'exportation sur le soja, les prix de vente du soja ont augmenté dans le District fédéral central, ce qui a entraîné une augmentation des prix des protéines de soja. Par conséquent, le prix du SPI a augmenté de 0,21 % en 2020, par rapport au taux de croissance moyen des prix de 0,16 % au cours des quatre années précédentes.

- La France devrait être le pays à la croissance la plus rapide en termes de valeur, avec un TCAC de 5,14 % au cours de la période de prévision. Le pays a prévu d'augmenter de 40 % la superficie ensemencée pour les cultures riches en protéines, notamment le soja, à partir de 2022 et de la doubler au cours des dix prochaines années, réduisant ainsi les prix de la protéine de soja et augmentant encore ses ventes. Par ailleurs, l'AFNOR (Association Française de Normalisation) a introduit la norme selon laquelle les jus de soja vendus sur le marché national doivent être fabriqués à partir d'un minimum de 3,2 g de protéines de soja pour 100 ml et ne contenir aucune trace de produits laitiers, créant ainsi des opportunités pour les fabricants.

- En 2022, la Russie est restée le plus grand consommateur de protéines de soja de la région, et devrait en outre enregistrer un TCAC de 4,29 % au cours de la période de prévision. La demande a été principalement tirée par l'importante base de consommateurs du pays et la forte demande du segment FB, représentant une part de volume de 44,35 % en 2020. La demande de produits à base de soja devrait augmenter de façon exponentielle à l'avenir, car la plupart des consommateurs perçoivent le soja comme un produit à base de soja. substitut bon marché et sain aux protéines animales.

Tendances du marché européen des protéines de soja

- La maturation du marché et la baisse des taux de natalité sont responsables de la lenteur du taux de croissance

- La forte emprise du secteur de la vente au détail soutient la croissance du marché

- Les tendances saines dans les boissons ont un impact sur la croissance du marché

- Tendances demballage durables et innovantes pour influencer le marché des céréales pour petit-déjeuner

- Les préférences des consommateurs se tournent vers les condiments et les sauces de qualité supérieure, plutôt que vers les soupes emballées.

- L'innovation dans les chocolats stimule les ventes

- Les alternatives laitières connaîtront un taux de croissance significatif

- La demande croissante de régimes alimentaires spécifiques à la nutrition pourrait stimuler la demande du marché

- L'innovation dans la formulation des produits a une plus grande portée sur le marché

- Les ménages monoparentaux, moteurs du marché RTE/RTC

- Des collations plus saines devraient stimuler le marché

- La base de consommateurs en expansion pourrait profiter au marché des suppléments sportifs

- Augmentation de la production de viande pour stimuler la croissance du marché

- Les produits naturels et biologiques envahissent le marché

Aperçu du marché européen des protéines de soja

Le marché européen des protéines de soja est fragmenté, les cinq principales entreprises occupant 26,34 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, CHS Inc., International Flavors Fragrances Inc., Kerry Group PLC et The Scoular Company (triés par ordre alphabétique).

Leaders du marché européen des protéines de soja

Archer Daniels Midland Company

CHS Inc.

International Flavors & Fragrances Inc.

Kerry Group PLC

The Scoular Company

Other important companies include A. Costantino & C. SpA, Fuji Oil Group, Wilmar International Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des protéines de soja

- Mars 2021 Fuji Oil Group nomme Mikio Sakai au poste de nouveau président-directeur général. Mikio Sakai est engagé dans le développement de solutions alimentaires à base de plantes en tant que concept central pour développer un troisième pilier commercial, aux côtés des activités Huiles, Graisses et Chocolat. Les solutions alimentaires à base de plantes comprennent la viande de soja et les graines de soja, qui sont utilisées comme matières premières pour les protéines végétales.

- Juillet 2020 DuPont Nutrition Biosciences (DuPont), une filiale d'IFF, propose le plus large assortiment d'ingrédients de l'industrie pour le développement de produits à base de plantes avec la nouvelle gamme Danisco Planit. Danisco Planit est un lancement mondial qui comprend des services, une expertise et un portefeuille d'ingrédients inégalé pour les aliments et boissons à base de plantes, notamment des protéines végétales, des hydrocolloïdes, des cultures, des probiotiques, des fibres, une protection alimentaire, des antioxydants, des extraits naturels, des émulsifiants et des enzymes, ainsi que des systèmes sur mesure.

- Juillet 2019 Fuji Oil Holdings Inc. a créé une nouvelle filiale nommée Fuji Brandenburg GmbH en Allemagne dans le cadre de son objectif de fournir des ingrédients alimentaires de grande valeur et améliorant les fonctions à l'industrie alimentaire mondiale. Fuji Brandenburg GmbH est actuellement impliquée dans la production d'ingrédients à base de soja dans toute l'Europe.

Rapport sur le marché européen des protéines de soja – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

-

3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

-

3.2 Tendances de consommation de protéines

- 3.2.1 Usine

-

3.3 Tendances de production

- 3.3.1 Usine

-

3.4 Cadre réglementaire

- 3.4.1 France

- 3.4.2 Allemagne

- 3.4.3 Italie

- 3.4.4 Royaume-Uni

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

4.1 Formulaire

- 4.1.1 Concentrés

- 4.1.2 Isole

- 4.1.3 Texturé/Hydrolysé

-

4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Produits laitiers et substituts laitiers

- 4.2.2.1.6 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.7 Produits Alimentaires PAM/RTC

- 4.2.2.1.8 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

-

4.3 Pays

- 4.3.1 Belgique

- 4.3.2 France

- 4.3.3 Allemagne

- 4.3.4 Italie

- 4.3.5 Pays-Bas

- 4.3.6 Russie

- 4.3.7 Espagne

- 4.3.8 Turquie

- 4.3.9 Royaume-Uni

- 4.3.10 Le reste de l'Europe

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

-

5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 CHS Inc.

- 5.4.4 Fuji Oil Group

- 5.4.5 International Flavors & Fragrances Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 The Scoular Company

- 5.4.8 Wilmar International Ltd

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

-

7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie européenne des protéines de soja

Les concentrés, isolats, texturés/hydrolysés sont couverts en tant que segments par formulaire. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final. La Belgique, la France, l'Allemagne, l'Italie, les Pays-Bas, la Russie, l'Espagne, la Turquie et le Royaume-Uni sont couverts en tant que segments par pays.

- La protéine de soja devrait enregistrer un TCAC de 2,65 % en valeur au cours de la période de prévision dans lindustrie de lalimentation animale. L'UE importe chaque année 18,5 millions de tonnes de tourteau de soja, dont 95 % sont destinés à l'alimentation des animaux. La demande en protéines de soja dans l'alimentation animale a connu une forte poussée en raison des initiatives gouvernementales et de la compétitivité accrue des fabricants. Par exemple, le Plan Protéines annoncé par la Fédération européenne de lindustrie des aliments composés (FEFAC) a considérablement stimulé la demande de protéines végétales dans lindustrie de lalimentation animale, y compris les protéines de soja.

- Lindustrie agroalimentaire est un autre segment clé dutilisateurs finaux, principalement stimulé par la demande croissante dans le sous-segment des aliments PAM/RTC. Ainsi, le segment devrait connaître le TCAC le plus rapide de 8,99 % en valeur. En Europe, la population flexitarienne a doublé, passant de 1,3 million à environ 2,6 millions, soit 3,2 % de la population en 2020. Les végétariens, pescatariens et flexitariens, le groupe au total, représentaient environ 30,9 % de la population en 2020. Les protéines de soja également sert d'alternative aux repas d'origine animale et offre de nombreuses fonctionnalités telles qu'une digestibilité élevée, un excellent profil d'acides aminés, un faible niveau de facteurs antinutritionnels et une longue durée de conservation.

- La protéine de soja détient une part importante du marché des suppléments. Il devrait enregistrer une croissance de 6,19% en valeur au cours de la période de prévision. La protéine de soja a la propriété dabaisser le taux de cholestérol et sa teneur élevée en fibres nutritionnelles. En 2021, environ 2,5 millions dEuropéens souffraient dhypercholestérolémie. Le marché des protéines de soja a connu une demande croissante en raison de laugmentation des valeurs nutritionnelles et des bienfaits pour la santé sur le marché des suppléments.

| Concentrés |

| Isole |

| Texturé/Hydrolysé |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Belgique |

| France |

| Allemagne |

| Italie |

| Pays-Bas |

| Russie |

| Espagne |

| Turquie |

| Royaume-Uni |

| Le reste de l'Europe |

| Formulaire | Concentrés | ||

| Isole | |||

| Texturé/Hydrolysé | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

| Pays | Belgique | ||

| France | |||

| Allemagne | |||

| Italie | |||

| Pays-Bas | |||

| Russie | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.