Taille du marché européen des petits satellites

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 3.99 Milliards de dollars | |

| Taille du Marché (2029) | 6.42 Milliards de dollars | |

| Plus grande part par classe d'orbite | LEO | |

| CAGR (2024 - 2029) | 10.87 % | |

| Plus grande part par pays | Royaume-Uni | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des petits satellites

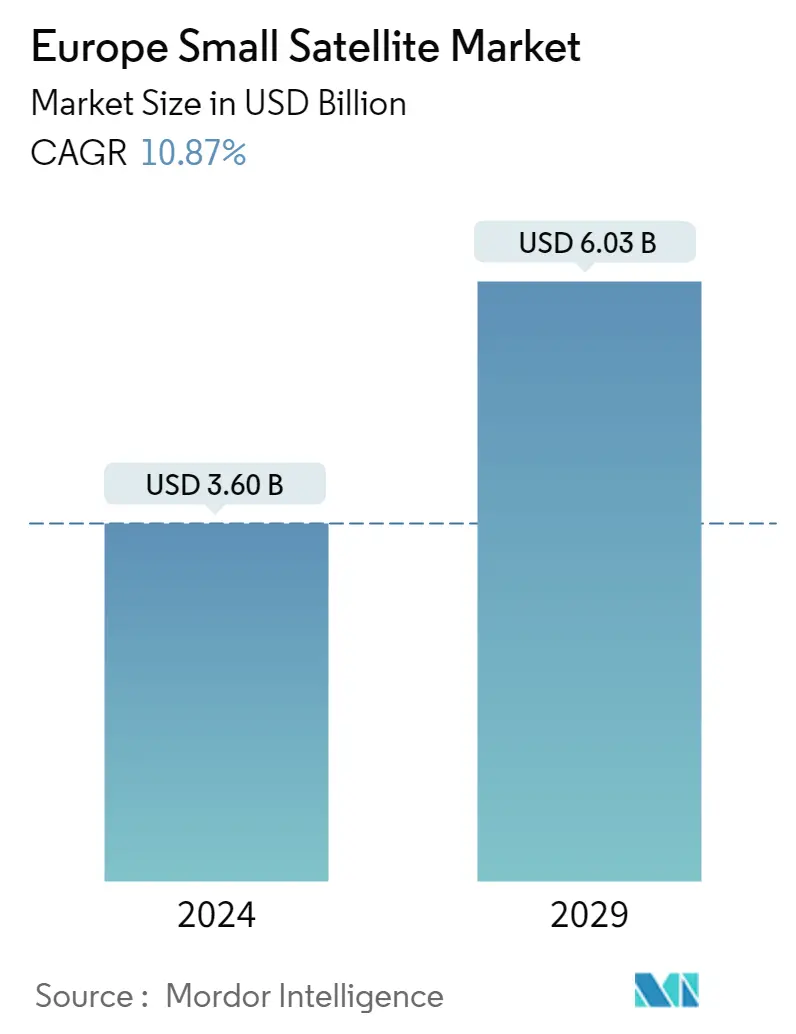

La taille du marché européen des petits satellites est estimée à 3,60 milliards USD en 2024 et devrait atteindre 6,03 milliards USD dici 2029, avec une croissance de 10,87 % au cours de la période de prévision (2024-2029).

Les satellites LEO occupent une part de marché importante de 98,8% en 2029

- Les petits satellites ont révolutionné l'industrie spatiale ces dernières années, car ils ont permis un accès à l'espace à faible coût pour un large éventail d'applications, de la recherche scientifique aux applications commerciales et militaires. Pour exploiter pleinement le potentiel des petits satellites, il est essentiel de comprendre les différents types dorbites sur lesquelles ils peuvent être lancés.

- Par exemple, LEO est l'orbite la plus courante pour les petits satellites, car elle offre de nombreux avantages, tels que la fourniture d'une liaison de communication à faible latence avec le sol et la rend idéale pour les applications nécessitant des transmissions de données en temps réel, notamment les télécommunications, la télédétection ou l'observation de la Terre. Dans la région, entre 2017 et 2022, un total de 504 satellites ont été lancés en LEO. Sur ces 531 satellites, près de 443 satellites ont été lancés à des fins de communication.

- D'autre part, GEO est principalement utilisé pour les applications de communication et de diffusion, car les satellites en orbite GEO semblent stationnaires depuis le sol. Cela permet une couverture continue d'une zone spécifique, telle qu'un continent ou une région océanique. En Europe, des sociétés comme Intelsat ont lancé une constellation de petits satellites pour fournir des services de télécommunications à leurs clients.

- MEO est une orbite moins fréquemment utilisée pour les petits satellites. Il offre des avantages uniques, car l'altitude plus élevée du MEO permet une zone de couverture plus large que celle du LEO, ce qui est important pour les applications telles que la démonstration technologique et la navigation/GPS qui nécessitent une couverture mondiale. Ces progrès devraient entraîner un taux de croissance de 88 % pour ce segment dici 2029, dépassant les chiffres de 2023.

Tendances du marché européen des petits satellites

- La tendance à une meilleure efficacité énergétique et opérationnelle devrait être un moteur majeur

Aperçu du marché européen des petits satellites

Le marché européen des petits satellites est assez consolidé, les cinq premières sociétés occupant 99,59 %. Les principaux acteurs de ce marché sont Airbus SE, GomSpaceApS, OHB SE, SatRev et Thales (triés par ordre alphabétique).

Leaders du marché européen des petits satellites

Airbus SE

GomSpaceApS

OHB SE

SatRev

Thales

Other important companies include Alba Orbital, Astrocast, FOSSA Systems, Information Satellite Systems Reshetnev.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des petits satellites

- Juin 2022 Falcon 9 a lancé Globalstar FM15 en orbite terrestre basse depuis le Space Launch Complex 40 (SLC-40) de la station spatiale de Cap Canaveral en Floride.

- Janvier 2022 SatRevolution lance deux satellites STORK 3 et SteamSat 2. STORK 3 est un nanosatellite d'imagerie de la Terre.

- Novembre 2021 FOSSA Systems s'associe à ienai SPACE pour l'utilisation de propulseurs électriques dans les picosatellites.

Rapport sur le marché européen des petits satellites – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Masse des satellites

- 4.2 Dépenses pour les programmes spatiaux

- 4.3 Cadre réglementaire

- 4.3.1 France

- 4.3.2 Allemagne

- 4.3.3 Russie

- 4.3.4 Royaume-Uni

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Application

- 5.1.1 Communication

- 5.1.2 Observation de la Terre

- 5.1.3 La navigation

- 5.1.4 Observation spatiale

- 5.1.5 Autres

- 5.2 Classe Orbite

- 5.2.1 GÉO

- 5.2.2 LEO

- 5.2.3 LE MIEN

- 5.3 Utilisateur final

- 5.3.1 Commercial

- 5.3.2 Militaire et gouvernement

- 5.3.3 Autre

- 5.4 Technologie de propulsion

- 5.4.1 Électrique

- 5.4.2 À base de gaz

- 5.4.3 Carburant liquide

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Airbus SE

- 6.4.2 Alba Orbital

- 6.4.3 Astrocast

- 6.4.4 FOSSA Systems

- 6.4.5 GomSpaceApS

- 6.4.6 Information Satellite Systems Reshetnev

- 6.4.7 OHB SE

- 6.4.8 SatRev

- 6.4.9 Thales

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie européenne des petits satellites

La communication, l'observation de la Terre, la navigation, l'observation spatiale et autres sont couverts en tant que segments par application. GEO, LEO, MEO sont couverts en tant que segments par Orbit Class. Les secteurs commercial, militaire et gouvernemental sont couverts en tant que segments par l'utilisateur final. L'électricité, le gaz et le carburant liquide sont couverts en tant que segments par Propulsion Tech.

- Les petits satellites ont révolutionné l'industrie spatiale ces dernières années, car ils ont permis un accès à l'espace à faible coût pour un large éventail d'applications, de la recherche scientifique aux applications commerciales et militaires. Pour exploiter pleinement le potentiel des petits satellites, il est essentiel de comprendre les différents types dorbites sur lesquelles ils peuvent être lancés.

- Par exemple, LEO est l'orbite la plus courante pour les petits satellites, car elle offre de nombreux avantages, tels que la fourniture d'une liaison de communication à faible latence avec le sol et la rend idéale pour les applications nécessitant des transmissions de données en temps réel, notamment les télécommunications, la télédétection ou l'observation de la Terre. Dans la région, entre 2017 et 2022, un total de 504 satellites ont été lancés en LEO. Sur ces 531 satellites, près de 443 satellites ont été lancés à des fins de communication.

- D'autre part, GEO est principalement utilisé pour les applications de communication et de diffusion, car les satellites en orbite GEO semblent stationnaires depuis le sol. Cela permet une couverture continue d'une zone spécifique, telle qu'un continent ou une région océanique. En Europe, des sociétés comme Intelsat ont lancé une constellation de petits satellites pour fournir des services de télécommunications à leurs clients.

- MEO est une orbite moins fréquemment utilisée pour les petits satellites. Il offre des avantages uniques, car l'altitude plus élevée du MEO permet une zone de couverture plus large que celle du LEO, ce qui est important pour les applications telles que la démonstration technologique et la navigation/GPS qui nécessitent une couverture mondiale. Ces progrès devraient entraîner un taux de croissance de 88 % pour ce segment dici 2029, dépassant les chiffres de 2023.

| Communication |

| Observation de la Terre |

| La navigation |

| Observation spatiale |

| Autres |

| GÉO |

| LEO |

| LE MIEN |

| Commercial |

| Militaire et gouvernement |

| Autre |

| Électrique |

| À base de gaz |

| Carburant liquide |

| Application | Communication |

| Observation de la Terre | |

| La navigation | |

| Observation spatiale | |

| Autres | |

| Classe Orbite | GÉO |

| LEO | |

| LE MIEN | |

| Utilisateur final | Commercial |

| Militaire et gouvernement | |

| Autre | |

| Technologie de propulsion | Électrique |

| À base de gaz | |

| Carburant liquide |

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse des satellites - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.