Taille du marché du transport routier de marchandises en Europe

| Période d'étude | 2016 - 2029 | |

| Taille du Marché (2024) | 528.02 Milliards de dollars | |

| Taille du Marché (2029) | 615.54 Milliards de dollars | |

| Plus grande part par utilisateur final | Fabrication | |

| CAGR (2024 - 2029) | 3.30 % | |

| Plus grande part par pays | Allemagne | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du transport routier de marchandises en Europe

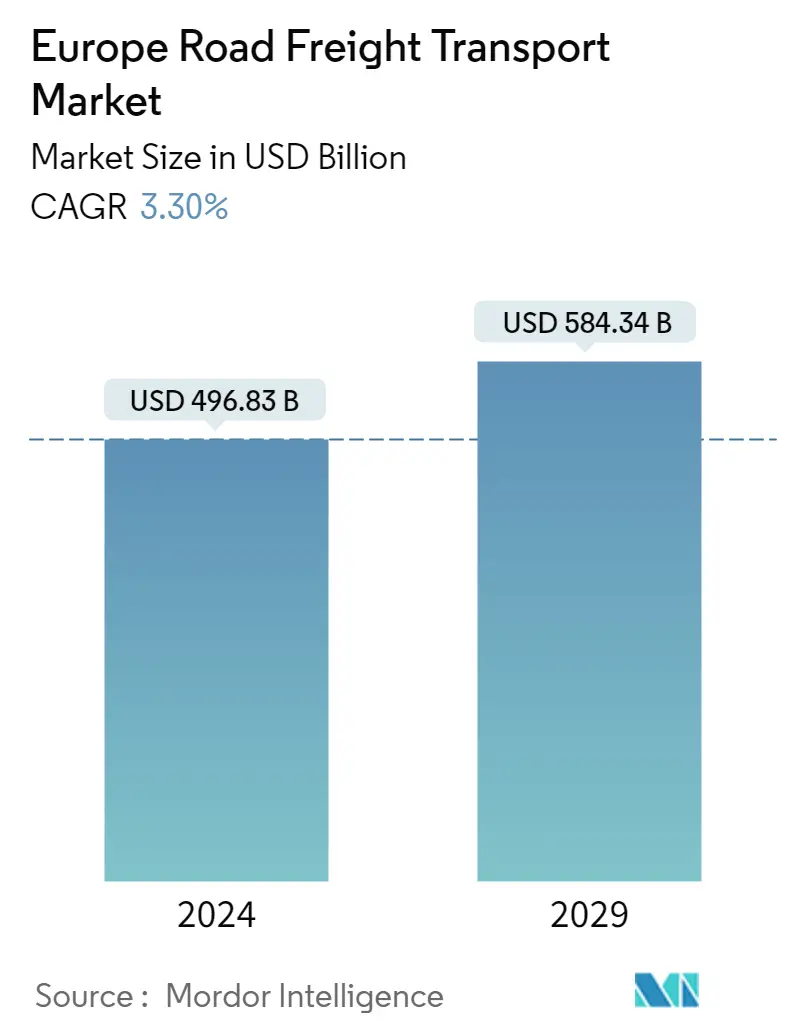

La taille du marché européen du transport routier de marchandises est estimée à 496,83 milliards USD en 2024 et devrait atteindre 584,34 milliards USD dici 2029, avec une croissance de 3,30 % au cours de la période de prévision (2024-2029).

- Segment le plus important par distance - Longue distance Le long courrier a dominé le secteur du transport routier de marchandises en Europe, car les pays de la région partagent des frontières étroites les uns avec les autres, notamment l'Espagne, la France, l'Allemagne et d'autres pays de l'Union européenne qui favorisent le commerce entre eux.

- Segment le plus important par type de produit – Biens solides Les biens solides dominent le segment des types de produits en Europe par rapport aux biens liquides, car la majorité des marchandises transportées relèvent du segment des biens solides, ce qui contribue également à la production à valeur ajoutée de la région dans son ensemble.

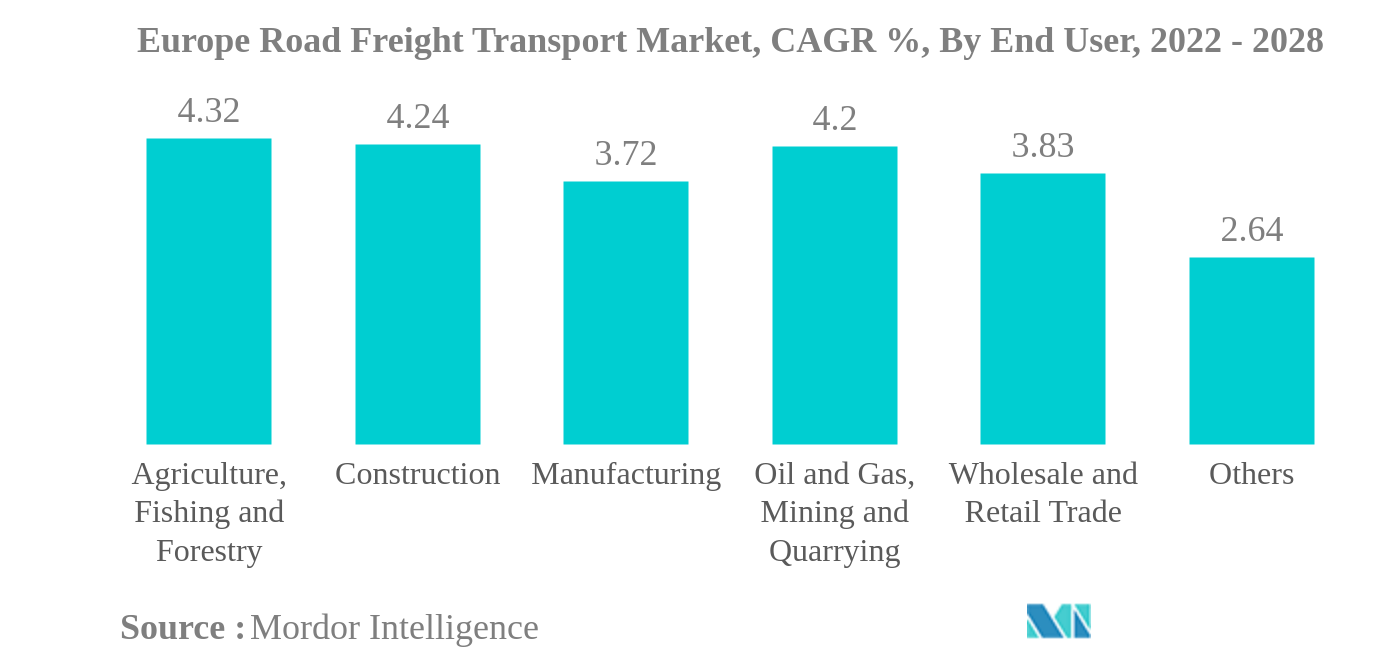

- Le plus grand segment par utilisateur final - Fabrication Le secteur manufacturier est le plus grand segment d'utilisateurs finaux, car le secteur est un atout important de l'économie européenne, représentant plus de 2 millions d'entreprises.

- Segment à la croissance la plus rapide par spécification TruckLoad - Moins que Truckload LTL a connu une croissance plus rapide en raison de l'implication accrue des petites et moyennes entreprises (PME) dans le transport de marchandises dans la région européenne.

La fabrication est le segment le plus important par utilisateur final.

- Le segment manufacturier était le segment dutilisateur final le plus important de léconomie allemande en 2021, avec une part denviron 20 %, la plus élevée de tous les segments. Cependant, la pandémie a eu un impact significatif sur le secteur du transport et du stockage, la contribution du PIB à l'économie ayant diminué de 5,71 % en 2020 en raison de certaines restrictions gouvernementales. Cependant, le segment sest lentement redressé en 2021, enregistrant une croissance annuelle de 14,27 % de la contribution au PIB. Le segment du transport terrestre et du transport par canalisations a contribué à hauteur de 40 % au segment total du transport et du stockage.

- En 2020, le segment du commerce de gros et de détail a été le premier contributeur au marché français du transport routier de marchandises, avec une part de 33,45%, suivi du segment de l'industrie manufacturière, avec une part de 30,29%. Le segment manufacturier a également été un contributeur majeur au PIB français, avec une part de 33,5 % et un volume de 983,39 milliards USD en 2021.

- La valeur ajoutée brute (VAB) de l'industrie manufacturière britannique s'élevait à environ 194 milliards GBP (261,69 milliards USD) en 2021, contre 182,3 GBP en 2020. En 2021, l'industrie manufacturière du pays comptait environ 270 000 entreprises, dont 5 353 grandes entreprises employant 500 personnes ou plus.

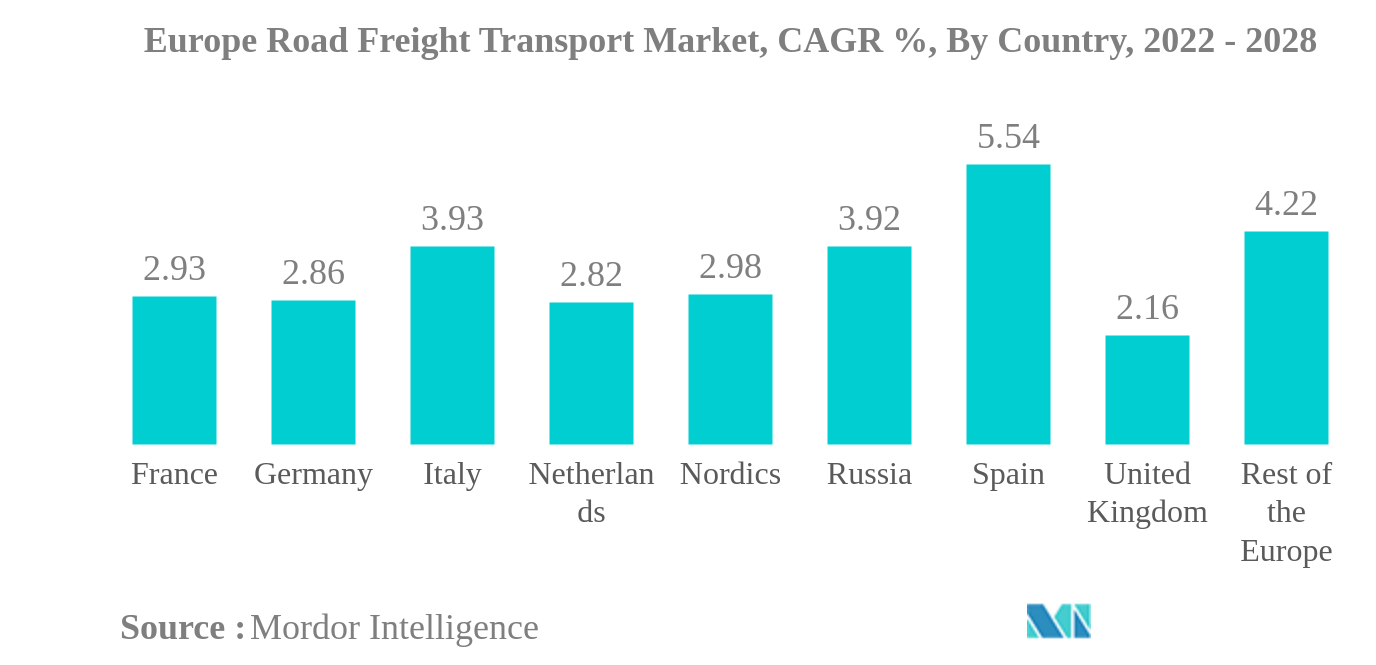

L'Allemagne est le segment le plus important par pays.

- L'Allemagne est le leader de la région européenne en termes de volumes d'échanges. En 2020, le volume transporté par l'Allemagne dans le secteur du fret routier s'élevait à 304,6 milliards de tonnes-kilomètres. Le volume de transport le plus élevé atteint au cours de cette période a eu lieu en 2007. En 2021, plus de 351 000 véhicules utilitaires ont été vendus ou immatriculés en Allemagne. Les ventes ont chuté de près de 15 % entre 2019 et 2020 et sont restées en baisse en 2021, avec une augmentation de seulement 1 % sur un an.

- L'Allemagne est suivie par la France en termes de volumes d'échanges dans la région européenne. Le volume de marchandises transportées par les modes de transport intérieurs est en augmentation depuis 2015. Le principal moyen de transport de marchandises en France est la route, avec 168 milliards de tonnes-kilomètres en 2018. Les marchandises transportées par la route devraient générer un chiffre d'affaires de 48,4 USD. milliards en 2022.

- La France est suivie par le Royaume-Uni dans la région européenne en termes de volumes d'échanges. Malgré les revers, le secteur des transports, notamment ferroviaire, routier, aérien et fluvial, constitue un secteur important dans le pays, avec un chiffre d'affaires total de plus de 202,8 milliards de livres sterling (265,99 milliards de dollars) en 2019. Les investissements dans les infrastructures de transport intérieur Le Royaume-Uni a également connu une croissance constante, atteignant 22,9 milliards d'euros (25,64 milliards de dollars) en 2019. La plupart de ces dépenses d'infrastructure ont été générées pour répondre aux besoins croissants de transport de la population, de plus en plus motorisée.

Aperçu du secteur du transport routier de marchandises en Europe

Le marché européen du transport routier de marchandises est fragmenté, les cinq plus grandes entreprises occupant 7,27 %. Les principaux acteurs de ce marché sont Dachser, DB Schenker, Deutsche Post DHL Group, DSV et Kuehne + Nagel (triés par ordre alphabétique).

Leaders du marché du transport routier de marchandises en Europe

Dachser

DB Schenker

Deutsche Post DHL Group

DSV

Kuehne + Nagel

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du transport routier de marchandises en Europe

- Avril 2022 DSV ouvre un entrepôt de 95 000 m2 certifié DGNB près de Copenhague

- Avril 2022 Mainfreight a ouvert un nouveau lavage automatique de camions à 's-Heerenberg. Il s'agit du premier lavage de camions entièrement automatique en Europe et il sera utilisé pour maintenir leur flotte propre.

- Mars 2022 DHL Freight étend son réseau de transport dans le sud-ouest du Bade-Wurtemberg avec un nouveau site à Villingen-Schwenningen.

Rapport sur le marché du transport routier de marchandises en Europe – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Répartition du PIB par activité économique

- 4.2 Croissance du PIB par activité économique

- 4.3 Inflation des prix de gros

- 4.4 Performance et profil économiques

- 4.5 PIB du secteur du transport et du stockage

- 4.6 Performances logistiques

- 4.7 Part modale du secteur du transport de marchandises

- 4.8 Longueur des routes

- 4.9 Tendances à l'exportation

- 4.10 Tendances d'importation

- 4.11 Tendances des prix du carburant

- 4.12 Coûts opérationnels du camionnage

- 4.13 Taille de la flotte de camionnage par type

- 4.14 Principaux fournisseurs de camions

- 4.15 Tendances du tonnage du fret routier

- 4.16 Tendances des prix du fret routier

- 4.17 Cadre réglementaire

- 4.18 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ

- 5.1 Utilisateur final

- 5.1.1 Agriculture, pêche et foresterie

- 5.1.2 Construction

- 5.1.3 Fabrication

- 5.1.4 Pétrole et gaz, mines et carrières

- 5.1.5 Commerce de gros et de détail

- 5.1.6 Autres

- 5.2 Destination

- 5.2.1 Domestique

- 5.2.2 International

- 5.3 Spécification de chargement de camion

- 5.3.1 Chargement complet

- 5.3.2 Moins qu'un camion

- 5.4 Conteneurisation

- 5.4.1 Conteneurisé

- 5.4.2 Non conteneurisé

- 5.5 Distance

- 5.5.1 Long-courrier

- 5.5.2 À court terme

- 5.6 type de produit

- 5.6.1 Marchandises liquides

- 5.6.2 Biens solides

- 5.7 Contrôle de la température

- 5.7.1 Contrôlé

- 5.7.2 Non contrôlé

- 5.8 Pays

- 5.8.1 France

- 5.8.2 Allemagne

- 5.8.3 Italie

- 5.8.4 Pays-Bas

- 5.8.5 Nordiques

- 5.8.6 Russie

- 5.8.7 Espagne

- 5.8.8 Royaume-Uni

- 5.8.9 Reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 C.H. Robinson

- 6.4.2 Dachser

- 6.4.3 DB Schenker

- 6.4.4 Deutsche Post DHL Group

- 6.4.5 DSV

- 6.4.6 FedEx

- 6.4.7 Kuehne + Nagel

- 6.4.8 Maersk

- 6.4.9 Mainfreight

- 6.4.10 Scan Global Logistics

- 6.4.11 XPO Logistics Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU FRET ROUTIER

8. ANNEXE

- 8.1 Aperçu du marché mondial de la logistique

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (moteurs du marché, contraintes et opportunités)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

- 8.7 Taux de change

Segmentation de lindustrie du transport routier de marchandises en Europe

Agriculture, pêche et foresterie, construction, fabrication, pétrole et gaz, mines et carrières, commerce de gros et de détail, d'autres sont couverts en tant que segments par l'utilisateur final. Les segments nationaux et internationaux sont couverts par destination. Les chargements complets et inférieurs aux chargements complets sont couverts en tant que segments par les spécifications du chargement complet. Conteneurisé et non conteneurisé sont couverts en tant que segments par la conteneurisation. Les trajets long-courrier et court-courrier sont couverts sous forme de segments par distance. Les biens liquides et les biens solides sont couverts en segments par type de produit. Contrôlé et non contrôlé sont couverts en tant que segments par le contrôle de la température. La France, l'Allemagne, l'Italie, les Pays-Bas, les pays nordiques, la Russie, l'Espagne et le Royaume-Uni sont couverts en tant que segments par pays.| Agriculture, pêche et foresterie |

| Construction |

| Fabrication |

| Pétrole et gaz, mines et carrières |

| Commerce de gros et de détail |

| Autres |

| Domestique |

| International |

| Chargement complet |

| Moins qu'un camion |

| Conteneurisé |

| Non conteneurisé |

| Long-courrier |

| À court terme |

| Marchandises liquides |

| Biens solides |

| Contrôlé |

| Non contrôlé |

| France |

| Allemagne |

| Italie |

| Pays-Bas |

| Nordiques |

| Russie |

| Espagne |

| Royaume-Uni |

| Reste de l'Europe |

| Utilisateur final | Agriculture, pêche et foresterie |

| Construction | |

| Fabrication | |

| Pétrole et gaz, mines et carrières | |

| Commerce de gros et de détail | |

| Autres | |

| Destination | Domestique |

| International | |

| Spécification de chargement de camion | Chargement complet |

| Moins qu'un camion | |

| Conteneurisation | Conteneurisé |

| Non conteneurisé | |

| Distance | Long-courrier |

| À court terme | |

| type de produit | Marchandises liquides |

| Biens solides | |

| Contrôle de la température | Contrôlé |

| Non contrôlé | |

| Pays | France |

| Allemagne | |

| Italie | |

| Pays-Bas | |

| Nordiques | |

| Russie | |

| Espagne | |

| Royaume-Uni | |

| Reste de l'Europe |

Définition du marché

- CABOTAGE - Transport routier par un véhicule automobile immatriculé dans un pays effectué sur le territoire national d'un autre pays.

- CONTAINERIZATION - Le transport routier de marchandises sous forme de transport routier conteneurisé et non conteneurisé est pris en compte dans l'étude.

- CONTAINERIZED CARGO - Cargaison conteneurisée désigne des marchandises générales, des marchandises ou des marchandises qui sont expédiées dans des conteneurs d'expédition non jetables, réutilisables et de taille commerciale.

- CROSS TRADE - Transport routier international entre deux pays différents effectué par un véhicule routier à moteur immatriculé dans un pays tiers. Un pays tiers est un pays autre que le pays de chargement/embarquement et que le pays de déchargement/débarquement.

- DISTANCE TYPES - Les marchés du transport routier de marchandises sur de longues et courtes distances sont pris en compte dans létude.

- DOMESTIC ROAD FREIGHT TRANSPORT - Le transport routier intérieur de marchandises comprend toute l'activité de fret à l'intérieur du pays, comprenant les flux de fret interétatiques et intraétatiques.

- END USER - Le marché du transport routier de marchandises est analysé en fonction des principaux utilisateurs finaux, à savoir. Pétrole et gaz, mines et carrières, construction, fabrication, commerce de gros et de détail, agriculture, pêche et foresterie, entre autres utilisateurs finaux

- FULL TRUCKLOAD - Lexpédition de lots complets est le mouvement de grandes quantités de marchandises homogènes, généralement la quantité nécessaire pour remplir une semi-remorque entière ou un conteneur intermodal. Un transporteur de lots complets est une entreprise de camionnage qui sous-traite généralement un chargement complet de remorques à un seul client.

- INTERNATIONAL ROAD FREIGHT TRANSPORT - Le transport routier international de marchandises fait référence au transport transfrontalier ou au flux de marchandises à travers les frontières internationales.

- LESS THAN TRUCKLOAD - LTL fait référence à Less-than-Truck Load , un mode de transport de marchandises qui offre des options flexibles lorsque la quantité de marchandises à déplacer ne remplit pas un chargement complet de camion (FTL), mais est trop grande ou trop lourde pour l'expédition de colis.

- LIQUID GOODS - Les biens liquides incluent tous les biens de nature liquide (pétrole brut, pétrole, essence, engrais liquides, boissons alcoolisées et non alcoolisées, pour n'en nommer que quelques-uns).

- LONG HAUL ROAD FREIGHT TRANSPORT - Les établissements de camionnage longue distance (Long Haul) transportent des marchandises entre les zones métropolitaines ou transfrontalières. (supérieur ou égal à 100 miles)

- NON- CONTAINERIZED CARGO - Le fret non conteneurisé fait référence aux marchandises expédiées en morceaux séparément sans utiliser de conteneur. Ces marchandises sont expédiées dans des caisses, des sacs, des boîtes, des fûts, des barils et sont extrêmement grandes en termes de tailles/dimensions.

- PRODUCT TYPES - Dans l'étude, les marchandises solides et liquides sont considérées en fonction du type de produits transportés.

- ROAD FREIGHT TRANSPORT - Le recours à une agence de camionnage pour le transport de marchandises (matières premières ou produits manufacturés comprenant à la fois des solides et des liquides) depuis l'origine vers une destination à l'intérieur du pays (national) ou transfrontalier (international) constitue le marché du transport routier de marchandises. Le service peut être un chargement complet ou partiel, conteneurisé ou non, à température contrôlée ou non, à courte ou longue distance.

- SHORT HAUL ROAD FREIGHT TRANSPORT - Les établissements de camionnage locaux (courte distance) transportent principalement des marchandises au sein d'une seule zone métropolitaine et de ses zones non urbaines adjacentes. (jusqu'à 99 milles)

- SOLID GOODS - Les biens solides incluent tous les biens de nature solide (charbon, pierre de construction, gravier, véhicules motorisés, électronique, machines, pour n'en nommer que quelques-uns).

- TEMPERATURE CONTROL - Le transport de marchandises par route, à température contrôlée ou non, est pris en compte dans le cadre de l'étude.

- TRUCKLOAD SPECIFICATION - Aux fins de cette étude, les marchés du fret routier en lots partiels et en chargements complets sont pris en compte.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement