Analyse du marché européen des aliments pour volailles

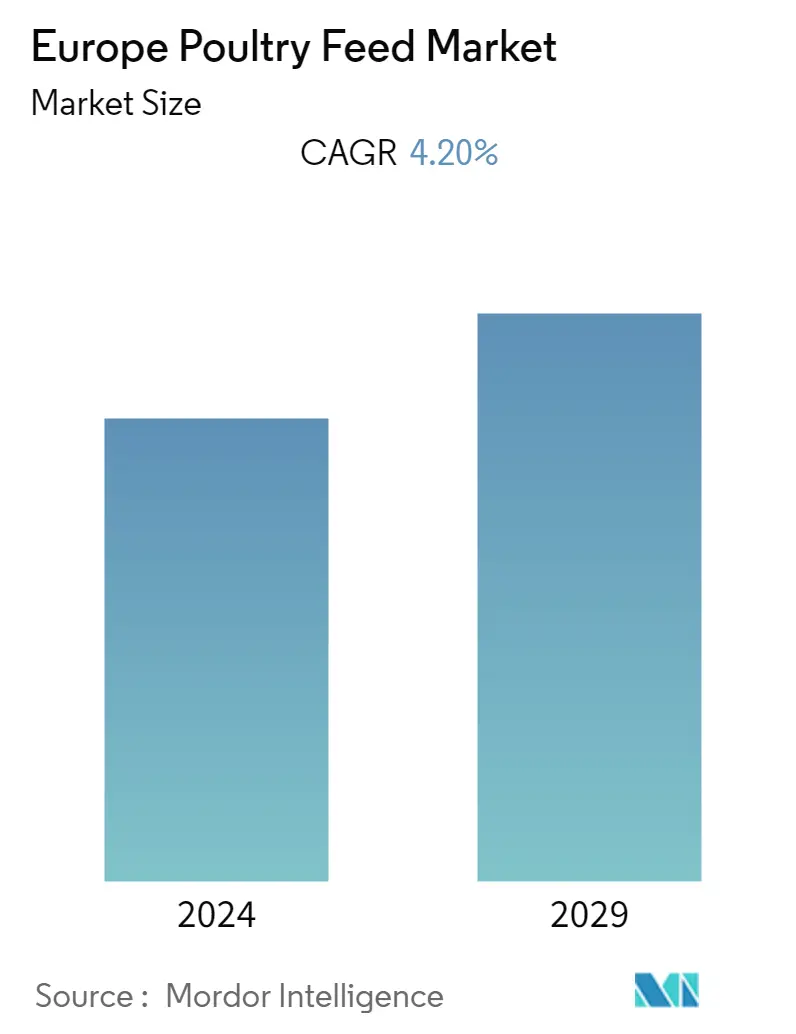

Le marché européen des aliments pour volailles devrait enregistrer un TCAC de 4,2 % au cours de la période de prévision.

- Les ingrédients alimentaires destinés aux régimes alimentaires des volailles sont sélectionnés en fonction des nutriments qu'ils peuvent fournir, de l'absence de facteurs antinutritionnels ou toxiques, de leur appétence ou de leur effet sur la consommation alimentaire volontaire et de leur coût. Actuellement, la demande daliments riches en protéines est élevée dans lUE, ce qui stimulera le marché.

- L'UE a levé son interdiction sur l'utilisation de sous-produits animaux pour l'alimentation animale, ce qui permet d'utiliser des protéines animales transformées provenant de porcs dans l'alimentation des volailles et encourage l'utilisation de sous-produits issus de l'industrie alimentaire, et promeut également l'utilisation de ingrédients durables et locaux. Les règles doivent autoriser l'utilisation de types supplémentaires de protéines animales transformées dans l'alimentation des volailles et des porcs lorsqu'il a été prouvé que leur sécurité est assurée. L'interdiction de l'utilisation de protéines animales transformées dans l'alimentation des vaches, des moutons et des autres ruminants, ainsi que du recyclage intra-espèce, reste en vigueur.

- Selon la Fédération européenne des fabricants d'aliments pour animaux (FEFAC), en 2021, même si la grippe aviaire a été sévère dans plusieurs régions d'Europe, la production d'aliments pour volailles a légèrement augmenté de 0,8% en raison de la réouverture de la chaîne HORECA (Hôtel/Restaurant/ Restauration) après une hausse des prix. confinement.

- Les principaux facteurs qui animent le marché sont le prix relativement bas et compétitif de la viande de volaille par rapport aux autres viandes, labsence dobstacles culturels ou religieux et les qualités diététiques et nutritionnelles (protéiques) sont les principaux facteurs dattraction qui stimulent la croissance du marché. Avec la crise sanitaire qui s'accentue, l'attention des consommateurs s'est principalement portée sur les méthodes de production et la fiabilité de l'information. La production croissante de volailles a entraîné une augmentation de la production daliments pour animaux dans la région.

Tendances du marché européen des aliments pour volailles

La production croissante de viande stimule le marché

En raison de la consommation croissante de viande, les producteurs modifient également leurs tendances de production pour répondre à la demande des consommateurs. L'Union européenne est l'un des plus grands producteurs de viande de volaille au monde et un exportateur net de produits de volaille avec une production annuelle d'environ 13,4 millions de tonnes et importe des produits de volaille de grande valeur, notamment de la viande de poitrine et des préparations de volaille, principalement du Brésil, de Thaïlande et Ukraine.

À mesure que la consommation dans les hôtels, les restaurants et les établissements institutionnels (HRI) reprend, la demande de viande de poulet bon marché, notamment en provenance du Brésil et de la Thaïlande, augmente. Les importations de viande de poulet de lUE bénéficient désormais également de la décision de lUE de suspendre temporairement les quotas dimportation et les droits de douane sur les produits ukrainiens. Au sein de lUE, linflation alimentaire croissante et la hausse des coûts énergétiques continueront de favoriser la consommation de viande de poulet, les autres protéines animales restant relativement plus chères.

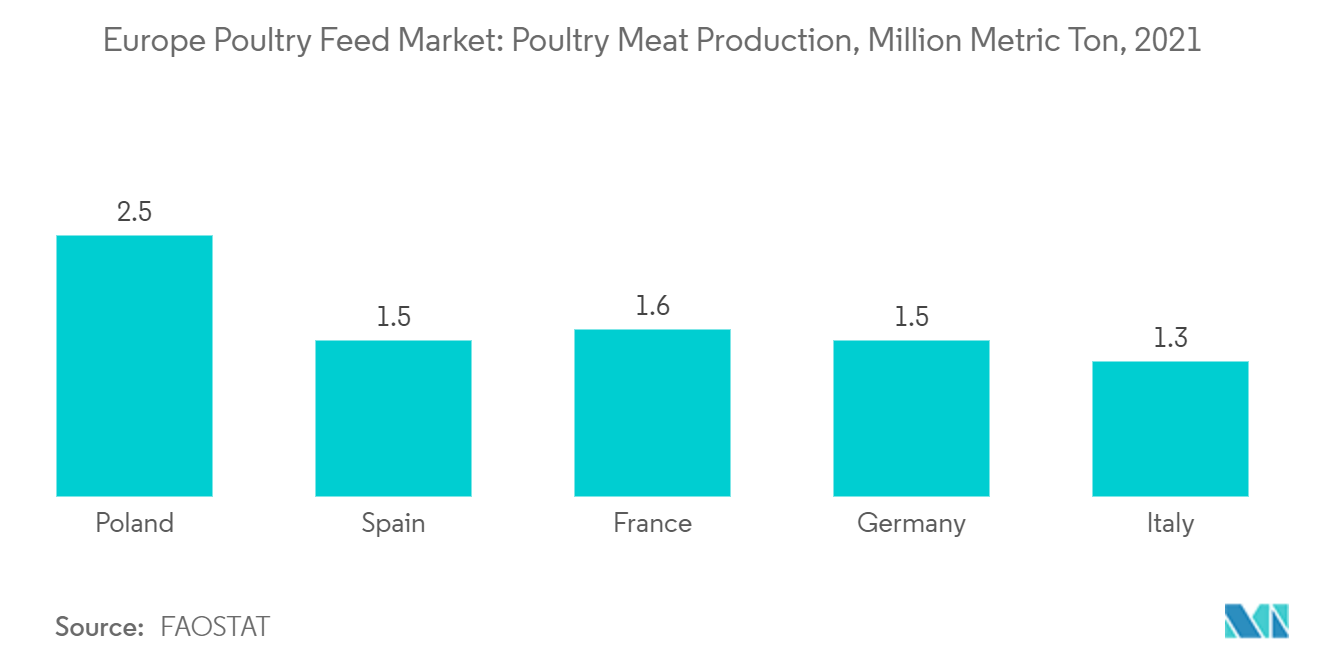

Selon la FAO, la production de viande de volaille a augmenté en Pologne de 2,5 millions de tonnes l'année dernière, suivie par la France et l'Allemagne. La production de viande dans la région devrait encore croître au cours de la période de prévision, ce qui stimulera la production d'aliments pour volailles.

Le segment des céréales domine le marché

Les céréales sont principalement utilisées pour satisfaire les besoins énergétiques des volailles. La céréale fourragère dominante est le maïs, bien que différentes céréales soient utilisées dans divers pays et régions du monde. Par exemple, aux États-Unis, au Brésil et dans la plupart des pays asiatiques, le maïs est de loin la source d'énergie la plus importante pour tous les aliments pour volailles, tandis que le blé est le principal fournisseur d'énergie alimentaire pour l'alimentation des volailles en Europe, au Canada, en Australie, en Nouvelle-Zélande et dans les pays du monde. Fédération Russe. Outre les céréales elles-mêmes, leurs sous-produits, tels que le son de blé, le son de riz et les DDGS, sont largement utilisés dans l'alimentation des volailles.

L'Ukraine produit en moyenne 26 millions de tonnes de blé par an, dont la majeure partie est exportée. La FAO estime qu'en raison de la guerre, la production céréalière en Ukraine risque d'être réduite de 20 à 30 %. Un scénario plus extrême, celui d'une réduction de 50 % de la production ukrainienne de blé, dont un déficit de 13 millions de tonnes de blé et de nombreux pays à faible revenu en dehors de l'UE dépendent de l'alimentation, devrait être considérablement réduit en raison de la guerre. Les principaux impacts de la guerre sur les agriculteurs européens sont une réduction limitée des importations daliments pour animaux et une perturbation des chaînes dapprovisionnement en engrais synthétiques, dont la majorité est utilisée pour cultiver des aliments pour animaux destinés à la production industrielle de viande.

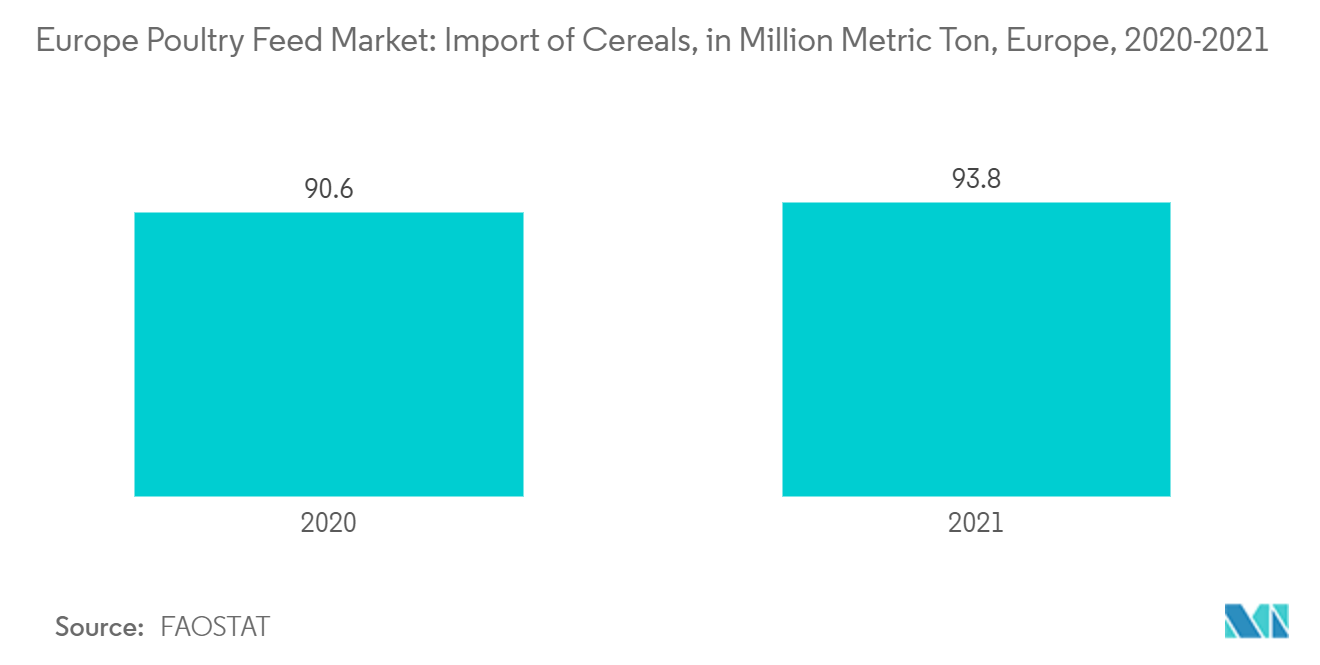

Selon FAOSTAT, l'Europe a également importé des céréales pour un montant de 90,6 millions de tonnes métriques en 2021, contre 93,8 millions de tonnes métriques en 2020, ce qui est en légère baisse en raison de l'impact de la pandémie dans la région. Par conséquent, la population croissante de volailles associée aux tendances de production intensive stimuleront davantage la croissance du segment au cours de la période de prévision.

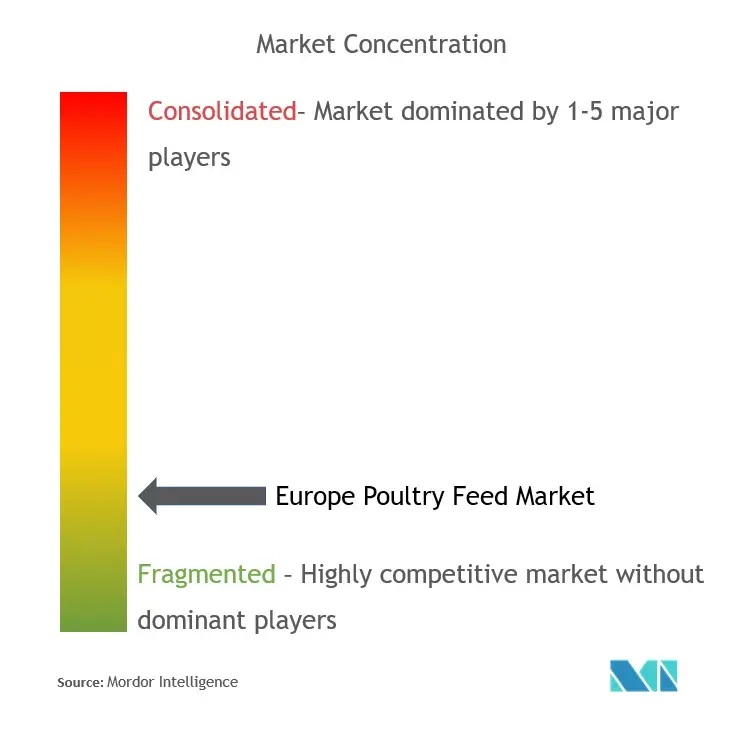

Aperçu du marché européen des aliments pour volailles

Le marché européen des aliments pour volailles est fragmenté, avec la présence de divers acteurs dans plusieurs régions. Le marché étudié présente des caractéristiques uniques, telles quun très petit nombre de grandes entreprises manufacturières et un marché très inorganisé avec plusieurs acteurs régionaux détenant de petites parts de marché. Les principales entreprises se concentrent sur lacquisition de meuneries et de petites installations de fabrication afin de développer leurs activités sur les marchés nationaux et internationaux. Terrena, Royal Agrifirm Group, Cargill Incorporated, De Hues et Danish Agro comptent parmi les principaux acteurs du marché.

Leaders du marché européen des aliments pour volailles

Terrena

Royal Agrifirm Group

Cargill, Incorporated.

De Hues

Danish Agro

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des aliments pour volailles

- Septembre 2022 Cargill a introduit un nouvel aliment pour poussins en mini-granulés pour favoriser le démarrage des poussins au cours des 120 premières heures de la vie d'un oiseau, qui comprend des quantités précises de protéines, d'amidon, de graisse et d'additifs dans des ingrédients hautement digestibles pour favoriser une digestibilité maximale des nutriments.

- Janvier 2022 l'UE a interdit l'utilisation systématique d'antibiotiques chez les animaux d'élevage, car la plupart de ces animaux souffrent dans des élevages industriels où on leur administre des antibiotiques dans leur alimentation ou dans leur eau pour les empêcher de succomber à la maladie en raison de traitements cruels. La surutilisation des antibiotiques entraîne une crise mondiale de santé publique, avec jusquà 3 500 décès humains dans le monde dus à des infections résistantes aux antimicrobiens. Il est désormais illégal dutiliser des antibiotiques pour compenser de mauvaises pratiques en matière de bien-être.

- Mars 2021 De Heus a acquis la société polonaise d'aliments composés Golpasz, l'un des principaux fabricants d'aliments pour poulets de chair en Pologne. Cette acquisition renforcera De Heus pour occuper une position de leader en Pologne.

Segmentation de lindustrie européenne des aliments pour volailles

Les aliments pour volailles sont des aliments destinés aux volailles d'élevage, notamment les poulets, les canards, les oies et autres oiseaux domestiques. Il contient tous les nutriments nécessaires à la meilleure croissance du troupeau ou à la production dœufs.

Le marché européen des aliments pour volailles est segmenté par type danimal (pondeuses, poulets de chair, dinde et autres types danimaux), ingrédients (céréales, farine doléagineux, mélasse, huile de poisson et farine de poisson, suppléments et autres ingrédients), supplément (vitamines, acides aminés). Acides, antibiotiques, enzymes, antioxydants, acidifiants, probiotiques et prébiotiques et autres suppléments) et géographie (Royaume-Uni, Allemagne, Italie, France, Espagne, Russie et reste de l'Europe). Le rapport propose une taille du marché et des prévisions en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Couche |

| Gril |

| Turquie |

| Autres types d'animaux |

| Céréales |

| Farines d'oléagineux |

| Mélasse |

| Huiles de poisson et farines de poisson |

| Suppléments |

| Autres ingrédients |

| Royaume-Uni |

| Espagne |

| Italie |

| Allemagne |

| France |

| Russie |

| Le reste de l'Europe |

| Type d'animal | Couche |

| Gril | |

| Turquie | |

| Autres types d'animaux | |

| Ingrédient | Céréales |

| Farines d'oléagineux | |

| Mélasse | |

| Huiles de poisson et farines de poisson | |

| Suppléments | |

| Autres ingrédients | |

| Géographie | Royaume-Uni |

| Espagne | |

| Italie | |

| Allemagne | |

| France | |

| Russie | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les aliments pour volailles en Europe

Quelle est la taille actuelle du marché européen des aliments pour volailles ?

Le marché européen des aliments pour volailles devrait enregistrer un TCAC de 4,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des aliments pour volailles ?

Terrena, Royal Agrifirm Group, Cargill, Incorporated., De Hues, Danish Agro sont les principales sociétés opérant sur le marché européen des aliments pour volailles.

Quelles années couvre ce marché européen des aliments pour volailles ?

Le rapport couvre la taille historique du marché du marché européen des aliments pour volailles pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des aliments pour volailles pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des aliments pour volailles

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des aliments pour volailles en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des aliments pour volailles en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.