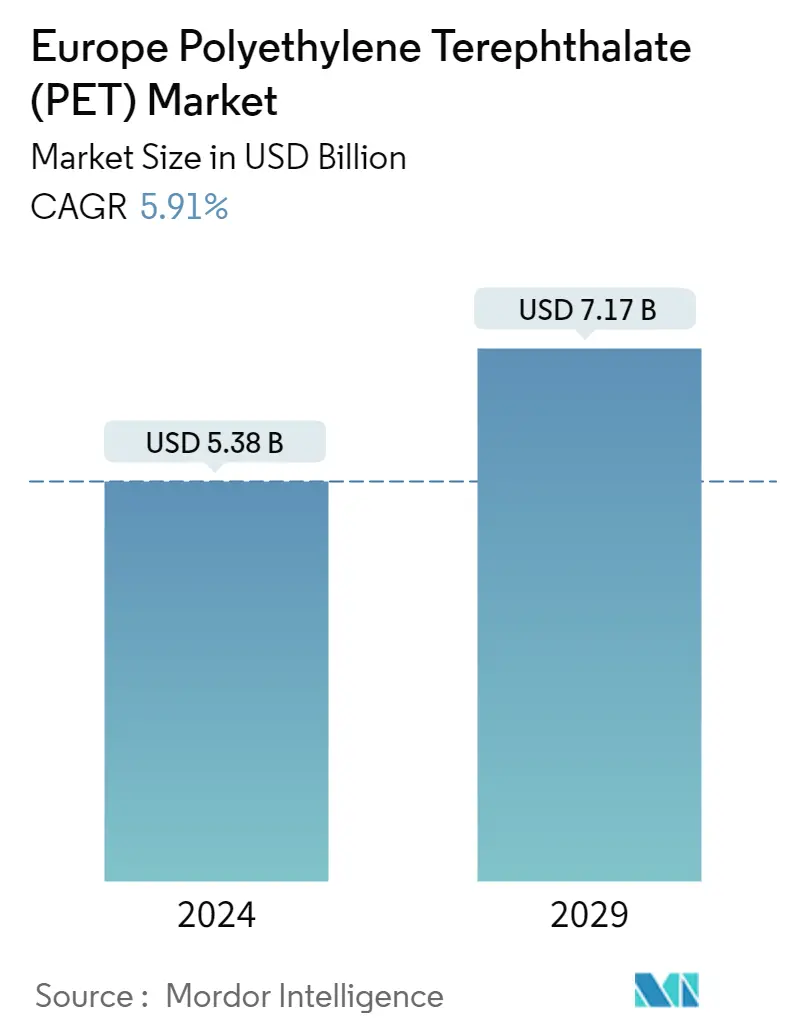

Taille du marché européen du polyéthylène téréphtalate (PET)

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 5.38 milliards de dollars | |

| Taille du Marché (2029) | 7.17 milliards de dollars | |

| Plus grande part par industrie de l'utilisateur final | Emballage | |

| CAGR (2024 - 2029) | 5.91 % | |

| Plus grande part par pays | Russie | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen du polyéthylène téréphtalate (PET)

La taille du marché européen du polyéthylène téréphtalate est estimée à 5,38 milliards USD en 2024 et devrait atteindre 7,17 milliards USD dici 2029, avec un TCAC de 5,91 % au cours de la période de prévision (2024-2029).

Le secteur de lemballage dominera le marché dans les années à venir

- Le PET a une large gamme d'applications dans les secteurs de l'emballage et de l'électricité et de l'électronique, où il est utilisé pour emballer des aliments et des boissons, en particulier des boissons gazeuses et de l'eau en format pratique, ainsi que sous forme de bobines, d'encapsulation électrique, d'appareils électriques, de solénoïdes et compteurs intelligents. En 2022, la résine PET représentait environ 22 % du chiffre d'affaires total européen sur le marché des plastiques techniques.

- Lindustrie de lemballage est le plus grand utilisateur final de résine PET dans la région. Des facteurs tels que laugmentation de la population, laugmentation des niveaux de revenus et lévolution des modes de vie alimentent la croissance de lindustrie de lemballage plastique. Les segments croissants dutilisateurs finaux, tels que les produits de grande consommation, les aliments et boissons, les produits pharmaceutiques et dautres segments, stimulent la demande demballages plastiques. La production d'emballages plastiques en Europe devrait passer de 31,4 tonnes en 2023 à environ 39,8 tonnes d'ici 2029. Le secteur du commerce électronique dans la région devrait atteindre un chiffre d'affaires d'environ 1040,0 milliards de dollars en 2027, contre 712,6 milliards de dollars en 2023. Par conséquent, la demande croissante de lindustrie de lemballage devrait stimuler la demande de résine PET au cours de la période de prévision.

- L'industrie électrique et électronique est l'industrie de la résine PET qui connaît la croissance la plus rapide dans la région, avec un TCAC de 6,69 % en valeur au cours de la période de prévision. Les revenus de la production électrique et électronique de la région devraient passer de 808,9 milliards USD en 2023 à 1 140,7 milliards USD en 2027. L'électronique grand public dans la région devrait atteindre un chiffre d'affaires d'environ 225,9 milliards USD en 2027, contre 210,9 milliards USD en 2023. En conséquence, la production croissante délectricité et délectronique dans la région devrait alimenter la demande de résine PET à lavenir.

La Russie restera un acteur dominant du marché au cours de la période de prévision

- Le polyéthylène téréphtalate (PET) a une large gamme d'applications dans les industries de l'emballage et de l'électricité et de l'électronique, telles que l'emballage des aliments et des boissons, en particulier les boissons gazeuses, les jus de fruits, l'eau et les serpentins en format pratique, l'encapsulation électrique, les appareils électriques, les solénoïdes, et les compteurs intelligents. Le segment européen représentait 23 % de la consommation mondiale de résine PET en valeur en 2022.

- La Russie est le consommateur de résine PET le plus important et celui qui connaît la croissance la plus rapide en Europe et devrait enregistrer un TCAC de 6,53 % en valeur au cours de la période de prévision (2023-2029). Les emballages en plastique flexibles ont connu une croissance significative dans le pays en raison de leur durabilité, de leur faible poids, de leur rentabilité et de leur facilité de manipulation. La production d'emballages en plastique dans le pays devrait atteindre 8,19 millions de tonnes en 2029, contre 6,29 millions de tonnes en 2023. Le marché du commerce électronique dans le pays devrait atteindre 67,73 milliards de dollars en 2027, contre 40,92 milliards de dollars en 2023. En conséquence, la croissance de lindustrie russe de lemballage devrait stimuler la demande de résine PET au cours de la période de prévision.

- L'Allemagne est le deuxième consommateur de résine PET dans la région européenne en raison de la croissance de ses secteurs de l'emballage, de l'électricité et de l'électronique et des machines industrielles. La préférence pour les aliments transformés et emballés a propulsé le marché de lemballage alimentaire dans le pays en raison de lévolution rapide des modes de vie et de la croissance économique. La production allemande d'emballages en plastique représentait environ 14,9 % du total européen en 2022. Le pays possède également l'un des plus grands marchés de commerce électronique d'Europe, qui devrait atteindre environ 211,2 milliards de dollars en 2027, contre 147,6 milliards de dollars en 2023. lindustrie devrait stimuler la demande de résines PET au cours de la période de prévision.

Tendances du marché européen du polyéthylène téréphtalate (PET)

- La demande d'avions commerciaux et militaires pour stimuler la croissance de la production de composants

- Des véhicules électriques pour favoriser la croissance de la production automobile

- Politiques et initiatives du gouvernement de lUE visant à développer le secteur de la construction

- E-commerce et emballages flexibles pour dynamiser le marché des emballages plastiques

- LEurope restera le principal exportateur de PET dans le commerce mondial

- Les prix du pétrole brut auront un impact sur le prix de la résine PET au cours de la période de prévision

- Les bouteilles resteront dominantes dans les années à venir

- En vertu de la directive européenne sur les emballages et les déchets d'emballages, les bouteilles en PET doivent contenir au moins 25 % de plastique recyclé d'ici 2025.

Aperçu du marché européen du polyéthylène téréphtalate (PET)

Le marché européen du polyéthylène téréphtalate (PET) est assez consolidé, les cinq principales entreprises occupant 69,78 %. Les principaux acteurs de ce marché sont Equipolymers, Indorama Ventures Public Company Limited, JBF Industries Ltd, NEO GROUP et SIBUR Holding PJSC (triés par ordre alphabétique).

Leaders du marché européen du polyéthylène téréphtalate (PET)

Equipolymers

Indorama Ventures Public Company Limited

JBF Industries Ltd

NEO GROUP

SIBUR Holding PJSC

Other important companies include Alfa S.A.B. de C.V., Meltem Kimya, Novapet, Polyplex, Tatneft.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du polyéthylène téréphtalate (PET)

- Novembre 2022 NOVAPET, SA lance des gobelets PET à parois ultra fines contenant 30 % de PET recyclé en utilisant Novapet SPRIT B21.

- Septembre 2022 SIBUR lance la production de granulés PET à partir de matières premières recyclées. Le nouveau produit, les granulés Vivilen rPET, contient jusqu'à 25 à 30 % de polymères recyclés et sera désormais fabriqué chez POLIEF.

- Juin 2022 Alpek a acquis OCTAL, ce qui a augmenté la capacité de résine PET d'Alpek de 576000 tonnes, l'aidant ainsi à répondre à la demande croissante des clients.

Rapport sur le marché européen du polyéthylène téréphtalate (PET) – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Tendances des utilisateurs finaux

- 4.1.1 Aérospatial

- 4.1.2 Automobile

- 4.1.3 Bâtiment et construction

- 4.1.4 Électrique et électronique

- 4.1.5 Emballage

- 4.2 Tendances d’importation et d’exportation

- 4.2.1 Commerce de polyéthylène téréphtalate (PET)

- 4.3 Tendances des prix

- 4.4 Tendances des formulaires

- 4.5 Aperçu du recyclage

- 4.5.1 Tendances en matière de recyclage du polyéthylène téréphtalate (PET)

- 4.6 Cadre réglementaire

- 4.6.1 UE

- 4.6.2 France

- 4.6.3 Allemagne

- 4.6.4 Italie

- 4.6.5 Russie

- 4.6.6 Royaume-Uni

- 4.7 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Industrie des utilisateurs finaux

- 5.1.1 Automobile

- 5.1.2 Bâtiment et construction

- 5.1.3 Électrique et électronique

- 5.1.4 Industriel et machines

- 5.1.5 Emballage

- 5.1.6 Autres industries d'utilisateurs finaux

- 5.2 Pays

- 5.2.1 France

- 5.2.2 Allemagne

- 5.2.3 Italie

- 5.2.4 Russie

- 5.2.5 Royaume-Uni

- 5.2.6 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 Equipolymers

- 6.4.3 Indorama Ventures Public Company Limited

- 6.4.4 JBF Industries Ltd

- 6.4.5 Meltem Kimya

- 6.4.6 NEO GROUP

- 6.4.7 Novapet

- 6.4.8 Polyplex

- 6.4.9 SIBUR Holding PJSC

- 6.4.10 Tatneft

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ENGINEERING PLASTICS

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Cadre des cinq forces de Porter (analyse de l'attractivité de l'industrie)

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie européenne du polyéthylène téréphtalate (PET)

L'automobile, le bâtiment et la construction, l'électricité et l'électronique, l'industrie et les machines, l'emballage sont couverts en tant que segments par l'industrie des utilisateurs finaux. La France, l'Allemagne, l'Italie, la Russie et le Royaume-Uni sont couverts en tant que segments par pays.

- Le PET a une large gamme d'applications dans les secteurs de l'emballage et de l'électricité et de l'électronique, où il est utilisé pour emballer des aliments et des boissons, en particulier des boissons gazeuses et de l'eau en format pratique, ainsi que sous forme de bobines, d'encapsulation électrique, d'appareils électriques, de solénoïdes et compteurs intelligents. En 2022, la résine PET représentait environ 22 % du chiffre d'affaires total européen sur le marché des plastiques techniques.

- Lindustrie de lemballage est le plus grand utilisateur final de résine PET dans la région. Des facteurs tels que laugmentation de la population, laugmentation des niveaux de revenus et lévolution des modes de vie alimentent la croissance de lindustrie de lemballage plastique. Les segments croissants dutilisateurs finaux, tels que les produits de grande consommation, les aliments et boissons, les produits pharmaceutiques et dautres segments, stimulent la demande demballages plastiques. La production d'emballages plastiques en Europe devrait passer de 31,4 tonnes en 2023 à environ 39,8 tonnes d'ici 2029. Le secteur du commerce électronique dans la région devrait atteindre un chiffre d'affaires d'environ 1040,0 milliards de dollars en 2027, contre 712,6 milliards de dollars en 2023. Par conséquent, la demande croissante de lindustrie de lemballage devrait stimuler la demande de résine PET au cours de la période de prévision.

- L'industrie électrique et électronique est l'industrie de la résine PET qui connaît la croissance la plus rapide dans la région, avec un TCAC de 6,69 % en valeur au cours de la période de prévision. Les revenus de la production électrique et électronique de la région devraient passer de 808,9 milliards USD en 2023 à 1 140,7 milliards USD en 2027. L'électronique grand public dans la région devrait atteindre un chiffre d'affaires d'environ 225,9 milliards USD en 2027, contre 210,9 milliards USD en 2023. En conséquence, la production croissante délectricité et délectronique dans la région devrait alimenter la demande de résine PET à lavenir.

| Automobile |

| Bâtiment et construction |

| Électrique et électronique |

| Industriel et machines |

| Emballage |

| Autres industries d'utilisateurs finaux |

| France |

| Allemagne |

| Italie |

| Russie |

| Royaume-Uni |

| Le reste de l'Europe |

| Industrie des utilisateurs finaux | Automobile |

| Bâtiment et construction | |

| Électrique et électronique | |

| Industriel et machines | |

| Emballage | |

| Autres industries d'utilisateurs finaux | |

| Pays | France |

| Allemagne | |

| Italie | |

| Russie | |

| Royaume-Uni | |

| Le reste de l'Europe |

Définition du marché

- Industrie des utilisateurs finaux - Le bâtiment et la construction, lemballage, lautomobile, les machines industrielles, lélectricité et lélectronique et autres sont les industries dutilisateurs finaux prises en compte dans le cadre du marché du polyéthylène téréphtalate.

- Résine - Dans le cadre de l'étude, la résine de polyéthylène téréphtalate vierge sous des formes primaires telles que liquide, poudre, granulés, etc.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Les variables clés quantifiables (industrielles et étrangères) relatives au segment de produit et au pays spécifiques sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base d'une recherche documentaire et d'une revue de la littérature ; ainsi que les principales contributions dexperts. Ces variables sont en outre confirmées par une modélisation de régression (si nécessaire).

- Étape 2 : Créer un modèle de marché : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement