Analyse du marché des feuilles de polycarbonate en Europe

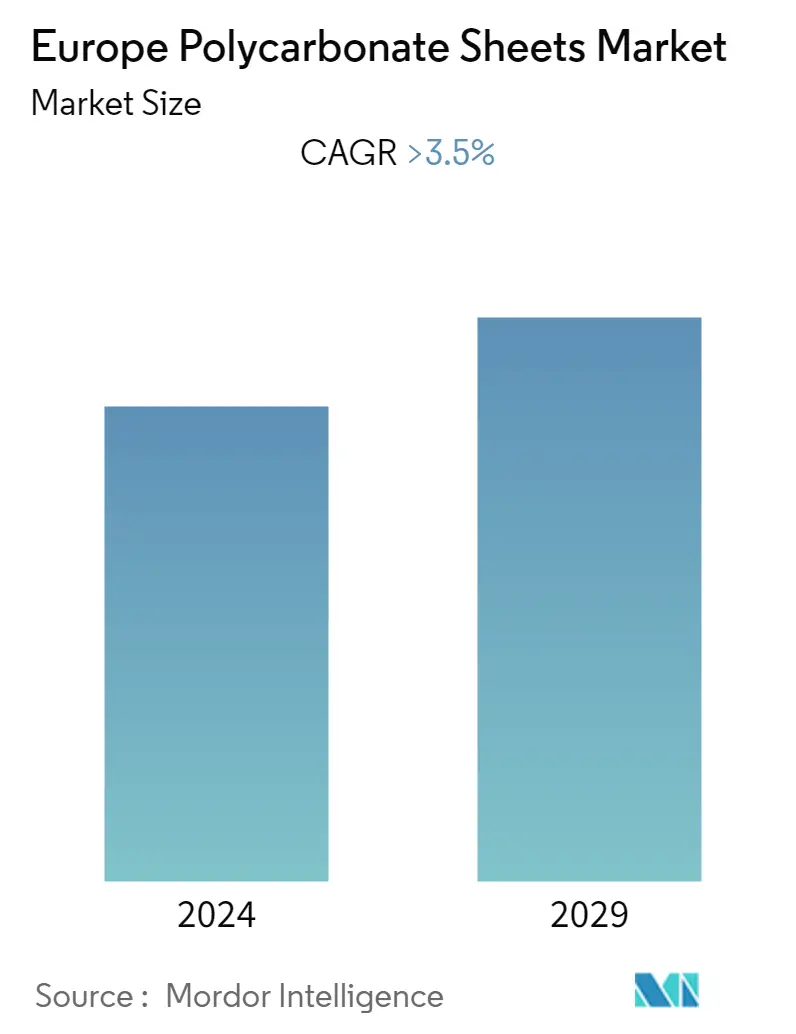

Le marché européen des feuilles de polycarbonate devrait enregistrer un TCAC de plus de 3,5 % en termes de revenus au cours de la période de prévision.

Le marché a été impacté négativement par le COVID-19 en 2020. En raison de la pandémie, plusieurs pays de la région ont été mis en confinement pour freiner la propagation du virus. Cela a affecté diverses industries dutilisateurs finaux telles que le marché de la construction, de lautomobile, de lélectricité, de lélectronique et des feuilles de polycarbonate. Cependant, la situation devrait se rétablir en 2021, ce qui devrait stimuler le marché étudié au cours de la période de prévision.

- À court terme, la popularité croissante des feuilles de polycarbonate par rapport aux matériaux conventionnels devrait stimuler la croissance du marché. À linverse, la volatilité des prix des matières premières devrait freiner le marché.

- Les applications émergentes dans le secteur médical, comme alternative aux feuilles PPSU et PSU, et les applications uniques dans les domaines du vitrage automobile et de l'électricité et de l'électronique constitueront probablement des opportunités à l'avenir.

- L'Allemagne a dominé le marché dans toute l'Europe en raison de la demande croissante dans le secteur de la construction.

Tendances du marché européen des feuilles de polycarbonate

Demande croissante du secteur de la construction

La construction est le principal secteur utilisateur final du marché des feuilles de polycarbonate, représentant plus de 65 %. Les feuilles de polycarbonate sont utilisées dans les applications de toiture, de bardage et de vitrage dans l'industrie de la construction en raison de leur légèreté, de leur facilité d'installation et de leurs caractéristiques d'économie d'énergie. Ils sont utilisés dans les clôtures et les murs des projets de construction résidentielle et commerciale.

Le polycarbonate est un thermoplastique haute performance largement utilisé dans les produits de construction, des fenêtres et lucarnes aux panneaux muraux et dômes de toit en passant par les éléments extérieurs pour l'éclairage LED. En 2021, la production européenne de thermoplastiques a totalisé 57,2 millions de tonnes, soit une augmentation de 6 % par rapport à l'année précédente.

Selon l'European Bioplastics, en coopération avec l'Institut nova, les capacités mondiales de production de bioplastiques devraient passer d'environ 2,23 millions de tonnes en 2022 à environ 6,3 millions de tonnes en 2027.

Les toits en polycarbonate sont la tendance actuelle dans les bâtiments, les allées et autres toitures en raison de leur fonction de protection contre les UV. C'est le résultat des stabilisants UV en polycarbonate qui aident à protéger le matériau du soleil et à le maintenir plus longtemps.

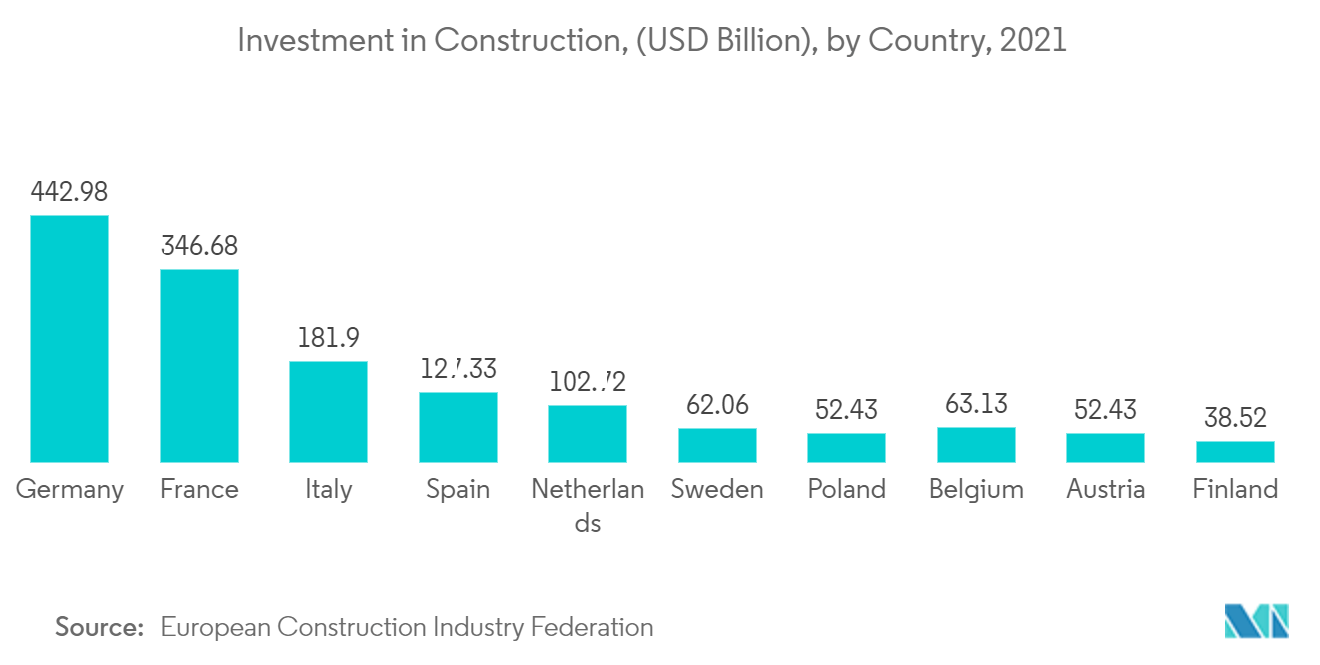

En Europe, l'Allemagne est le premier marché de la construction et abrite le plus grand parc immobilier du continent. Le secteur de la construction est en plein essor en Allemagne. La population croissante, les changements démographiques et l'environnement économique favorable entraînent une forte demande de bâtiments résidentiels dans le pays. La demande du secteur résidentiel se retrouve dans les maisons multigénérationnelles, les micro-appartements et les bâtiments préfabriqués.

Au Royaume-Uni, le secteur de la construction contribue à environ 6 % du PIB du pays. Afin de fournir de meilleures infrastructures à la population à travers le pays, le gouvernement a prévu d'investir 1 à 2 % de son PIB dans les infrastructures d'ici 2050 dans le cadre du Fonds national d'investissement pour la productivité (NPIF).

En Espagne, la demande de nouveaux logements augmente, soutenue par de meilleures conditions d'emploi. L'Institut national des statistiques (INE) espagnol estime que la création nette de ménages entre 2019 et 2025 sera en moyenne de 135 000 unités par an.

Dans le cadre du NPIF, le gouvernement européen prévoit d'investir 27,68 milliards de dollars dans le logement, la science et l'innovation, les transports et un réseau 5G au cours des cinq prochaines années, dont environ 8,67 milliards de dollars sont alloués à la construction de nouveaux logements et 4,8 milliards de dollars. est alloué aux infrastructures telles que les ponts routiers, les trottoirs et autres.

Diverses entreprises de construction investissent dans des projets qui contribuent à stimuler la demande de matériaux polymères polycarbonates. Ainsi, en 2021, Saint-Gobain a acquis RABONI Normandie, distributeur multispécialiste de matériaux de construction sur le marché dynamique de la rénovation résidentielle et de l'efficacité énergétique en France, et a commencé à travailler sur différents projets de construction dans le pays.

Le polycarbonate est idéal pour protéger la technologie sans fil car il permet aux signaux sans fil et radiofréquence de passer sans obstruction à travers le boîtier. Selon l'Association allemande des fabricants d'électricité et d'électronique (ZVEI), en 2022, la production européenne totale de l'industrie électrique et numérique a atteint 640 milliards de dollars, soit une augmentation en valeur de 13 % par rapport à la même période de l'année dernière.

Le marché européen des plaques de polycarbonate devrait connaître une croissance exponentielle, principalement grâce à l'initiative Renovation Wave lancée par la Commission européenne pour rénover les bâtiments européens et rendre l'Europe neutre en carbone d'ici 2050.

De plus, comparée au verre, une feuille de polycarbonate solide a un impact bien plus élevé. Ceci est extrêmement utile pour les phases de transport, de manutention et dinstallation de tout projet. De plus, les feuilles de polycarbonate offrent une résistivité plus élevée contre la grêle, les chutes de branches et d'autres objets par rapport à la résistivité du verre, de l'acrylique ou du GRP/fibre de verre. De plus, contrairement au GRP, le polycarbonate ne devient pas plus fragile avec le temps.

Les feuilles de polycarbonate peuvent également être laminées avec un film adhésif en polyuréthane sous chaleur et pression pour des applications plus exigeantes où une résistance à l'entrée forcée est nécessaire. Il peut également être laminé avec des couches de verre sur la peau extérieure pour offrir une résistivité chimique encore meilleure. Les stratifiés en polycarbonate recouvert de verre offrent une résistivité aux balistiques de haute puissance.

Les facteurs ci-dessus devraient stimuler la consommation de feuilles de polycarbonate dans le secteur de la construction au cours de la période de prévision.

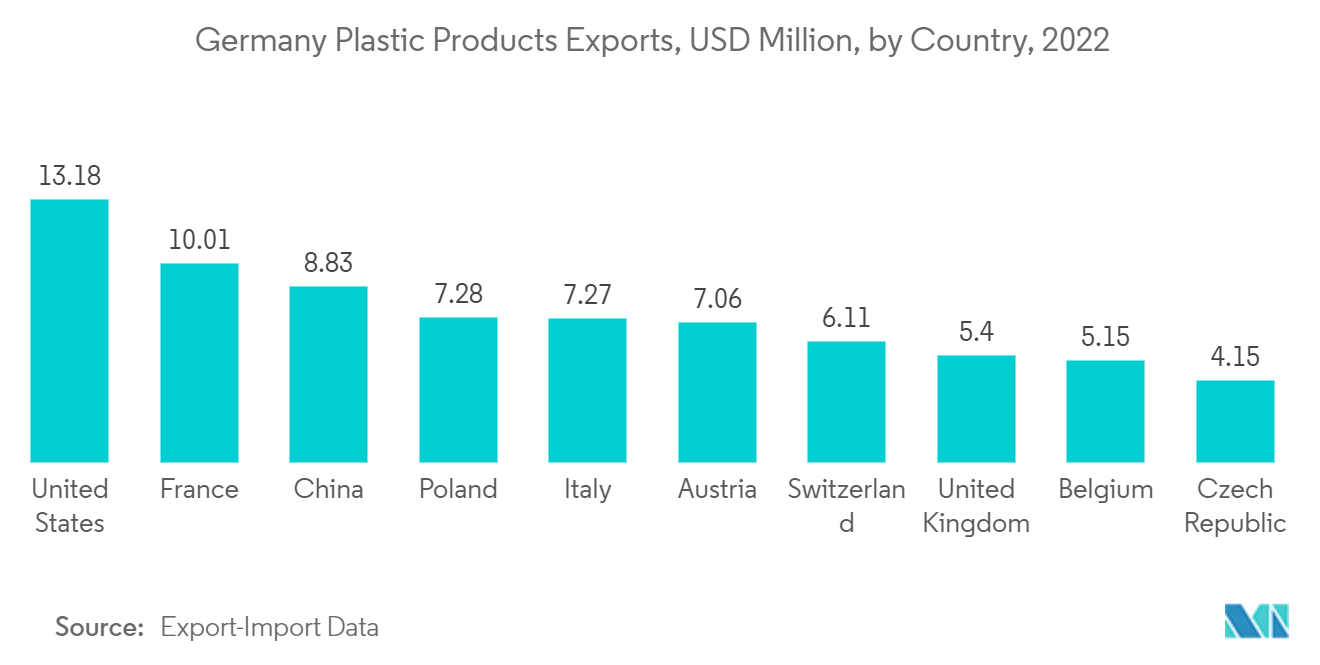

L'Allemagne domine le marché

Léconomie allemande est la plus grande dEurope et la cinquième au niveau mondial. En 2022, le PIB allemand a augmenté de 1,8 % en raison de la hausse de la demande qui a suivi la réouverture de l'économie après la pandémie.

En 2021, le gouvernement allemand a construit environ 1,5 million de logements, ce qui a stimulé la consommation de feuilles de polycarbonate. Le nombre de permis de construire résidentiels en attente s'est élevé à plus de 400 000, ce qui suggère la croissance du secteur.

Selon l'Office fédéral de la statistique (Destatis), l'Allemagne comptait au minimum 84,3 millions d'habitants fin 2022, soit une augmentation de 1,1 million par rapport à fin 2021.

La migration croissante vers le pays a stimulé la demande de nouvelles constructions résidentielles. Environ 3,6 millions de migrants sont arrivés en Allemagne fin 2020-2021, ce qui a nécessité au moins 350 000 nouveaux logements par an.

Selon l'Association allemande des fabricants d'électricité et d'électronique (ZVEI), en 2022, la production européenne totale de l'industrie électrique et numérique a atteint 640 milliards de dollars, soit une augmentation en valeur de 13 % par rapport à la même période de l'année dernière.

Plusieurs projets d'investissement et développement de produits par les entreprises contribuent à la croissance du marché des plaques de polycarbonate. Par exemple, en 2021, Covestro AG, un producteur allemand de polycarbonate, a présenté des solutions innovantes en polycarbonate pour diverses industries, notamment la construction, la santé automobile et les appareils électroniques.

Tous les facteurs mentionnés ci-dessus devraient offrir des opportunités de croissance à lindustrie des feuilles de polycarbonate au cours de la période de prévision.

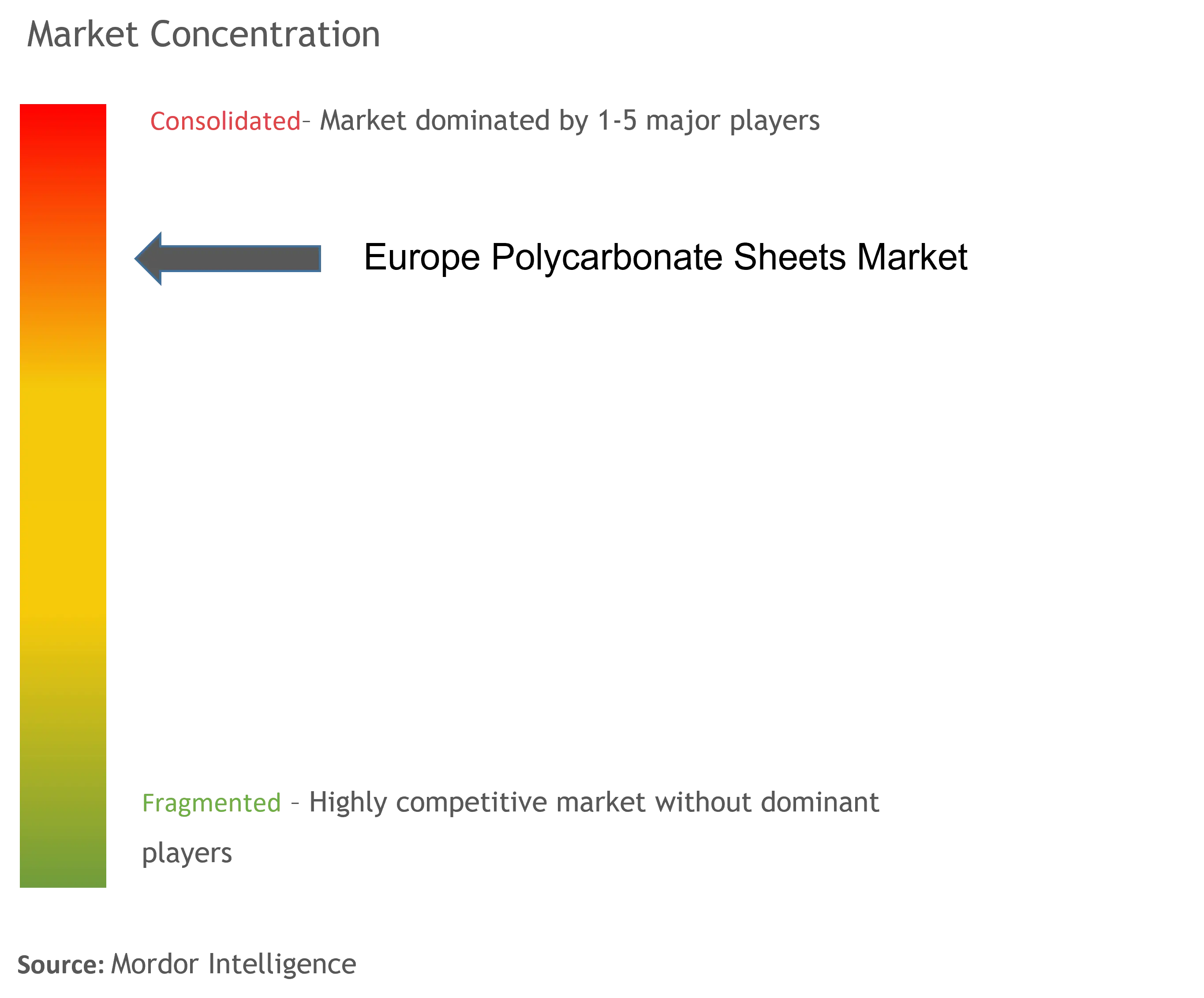

Aperçu du marché européen des feuilles de polycarbonate

Le marché européen des feuilles de polycarbonate est consolidé, avec quelques acteurs majeurs dominant une part importante. Certaines grandes entreprises (pas dans un ordre particulier) sont EXOLON GROUP GMBH, SABIC, Corplex, 3A Composites GmbH et Brett Martin.

Leaders du marché européen des feuilles de polycarbonate

-

SABIC

-

EXOLON GROUP GMBH

-

3A Composites GmbH

-

Brett Martin

-

Corplex

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des feuilles de polycarbonate

- Septembre 2022: Brett Martin a lancé Marlon BioPlus, une feuille de polycarbonate innovante de la société offrant un impact environnemental considérablement réduit en passant des résines fossiles à des résines certifiées biocirculaires à 71% grâce à un processus de fabrication d'équilibrage de masse.

- Janvier 2022 : le groupe Exolon et la société italienne Società Europea Plastica (SEP) associent leurs compétences en extrusion. Ils ont entamé une coopération sur les panneaux en polycarbonate, offrant ainsi au secteur de la construction une vaste gamme de feuilles de polycarbonate.

Segmentation de lindustrie des feuilles de polycarbonate en Europe

Les feuilles de polycarbonate sont plus résistantes que le verre et possèdent des propriétés supérieures telles qu'elles sont faciles à plier, résistantes aux chocs et à la fracture, de bons isolants, flexibles, faciles à personnaliser et une résistance plus élevée.

Le marché européen des feuilles de polycarbonate est segmenté par type (solides, ondulés et à parois multiples), par secteur dutilisation final (construction, aérospatiale, automobile, agriculture, électricité et électronique et autres industries dutilisateurs finaux) et par géographie (Allemagne, France, Royaume-Uni, Italie, Espagne, Benelux, pays nordiques, Turquie et reste de l'Europe). Pour tous les segments, le dimensionnement et les prévisions du marché ont été effectués sur la base du volume (kilotonne) et des revenus (millions USD).

| Solide |

| Ondulé |

| À parois multiples |

| Construction |

| Aérospatial |

| Automobile |

| Agriculture |

| Électrique et électronique |

| Autres industries d'utilisateurs finaux |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Benelux |

| Les pays nordiques |

| Turquie |

| Le reste de l'Europe |

| Taper | Solide |

| Ondulé | |

| À parois multiples | |

| Industrie des utilisateurs finaux | Construction |

| Aérospatial | |

| Automobile | |

| Agriculture | |

| Électrique et électronique | |

| Autres industries d'utilisateurs finaux | |

| Géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Benelux | |

| Les pays nordiques | |

| Turquie | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les feuilles de polycarbonate en Europe

Quelle est la taille actuelle du marché européen des feuilles de polycarbonate ?

Le marché européen des feuilles de polycarbonate devrait enregistrer un TCAC supérieur à 3,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des feuilles de polycarbonate ?

SABIC, EXOLON GROUP GMBH, 3A Composites GmbH, Brett Martin, Corplex sont les principales sociétés opérant sur le marché européen des feuilles de polycarbonate.

Quelles années couvre ce marché européen des feuilles de polycarbonate ?

Le rapport couvre la taille historique du marché européen des feuilles de polycarbonate pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des feuilles de polycarbonate pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie européenne des feuilles de polycarbonate

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des feuilles de polycarbonate en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des feuilles de polycarbonate en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.