Taille et parts de marché des médicaments en vente libre (OTC) Europe

Analyse du marché des médicaments en vente libre (OTC) Europe par Mordor Intelligence

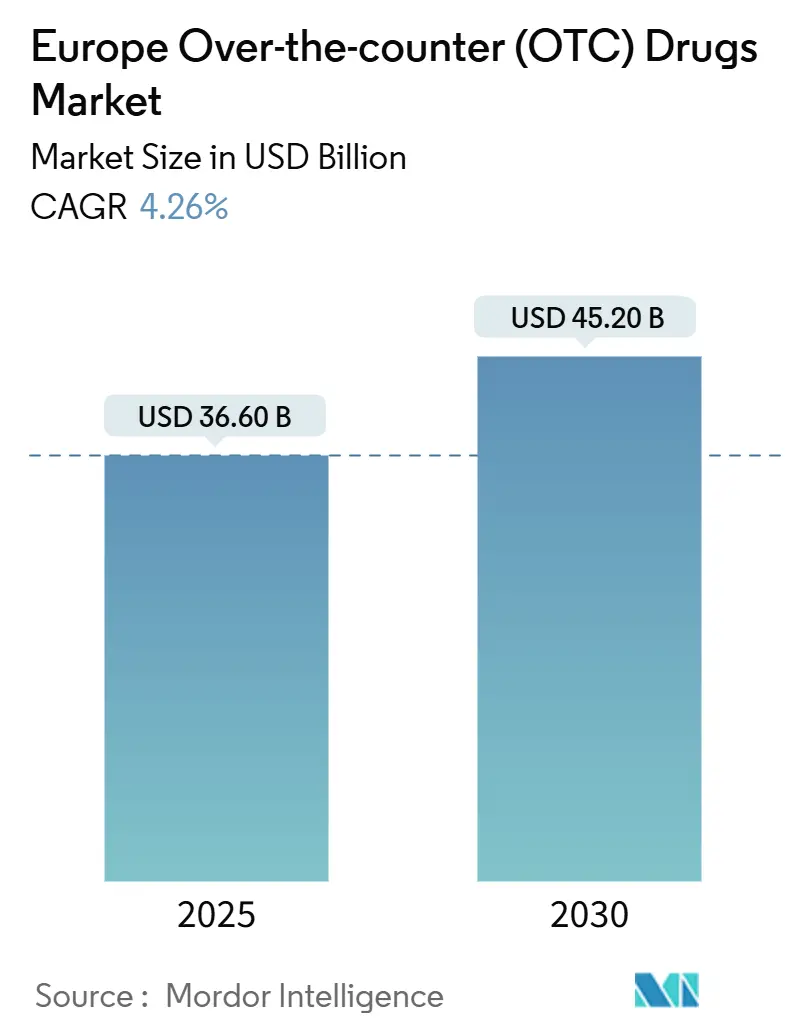

La taille du marché européen des médicaments OTC est évaluée à 36,6 milliards USD en 2025 et devrait atteindre 45,2 milliards USD d'ici 2030, soit un TCAC de 4,26 %. Cette croissance apparemment stable masque une évolution vers les vitamines, minéraux et compléments alimentaires haut de gamme ainsi qu'une acceptation croissante des analgésiques de marque de distributeur dans les économies sensibles au prix. Les pharmacies de détail conservent la plus grande part des revenus, mais les pharmacies en ligne dépassent les points de vente physiques et forcent chaque fabricant à maîtriser une stratégie omnicanale. L'Allemagne et le Royaume-Uni ont déployé des cadres d'e-prescription qui raccourcissent le parcours du contrôle numérique des symptômes à l'achat en ligne, un modèle que d'autres États membres sont susceptibles de répliquer. En conséquence, les producteurs qui peuvent pivoter rapidement vers le merchandising numérique et la planification d'inventaire basée sur les données prennent discrètement de l'avance sur leurs rivaux moins agiles.

Points clés du rapport

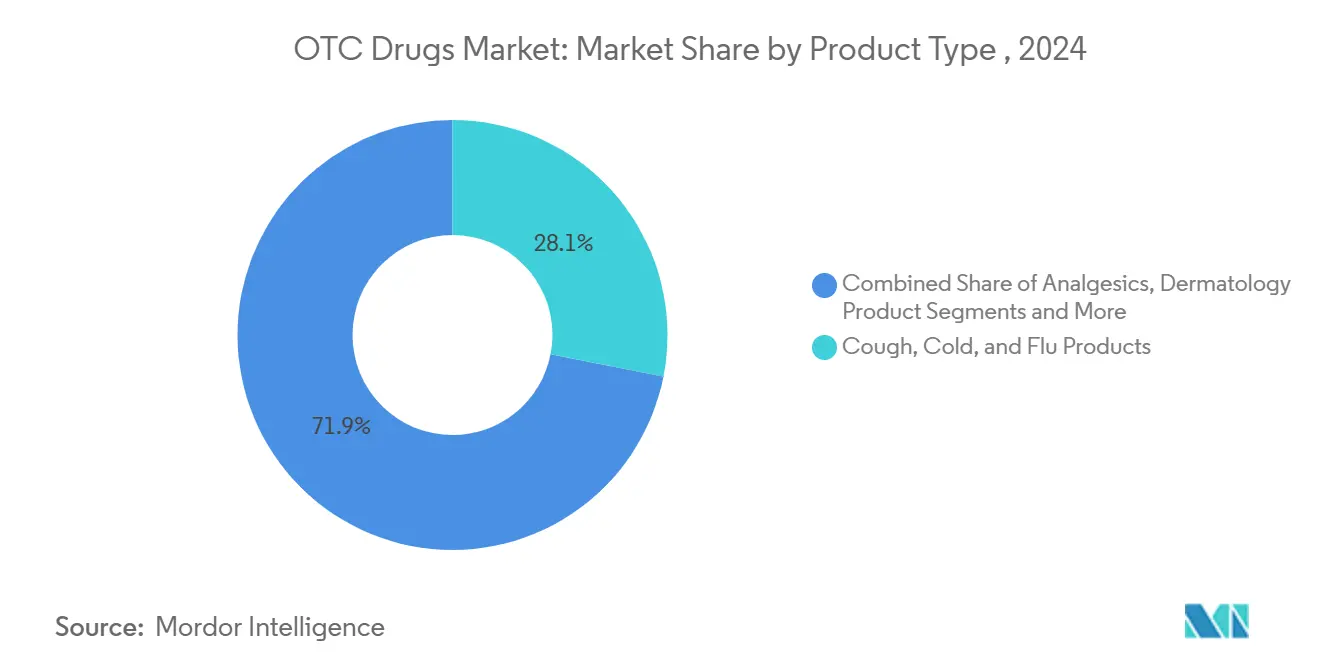

- Par type de produit, les remèdes contre le rhume, la toux et la grippe ont dominé le marché européen des médicaments OTC avec 28,1 % des parts en 2025.

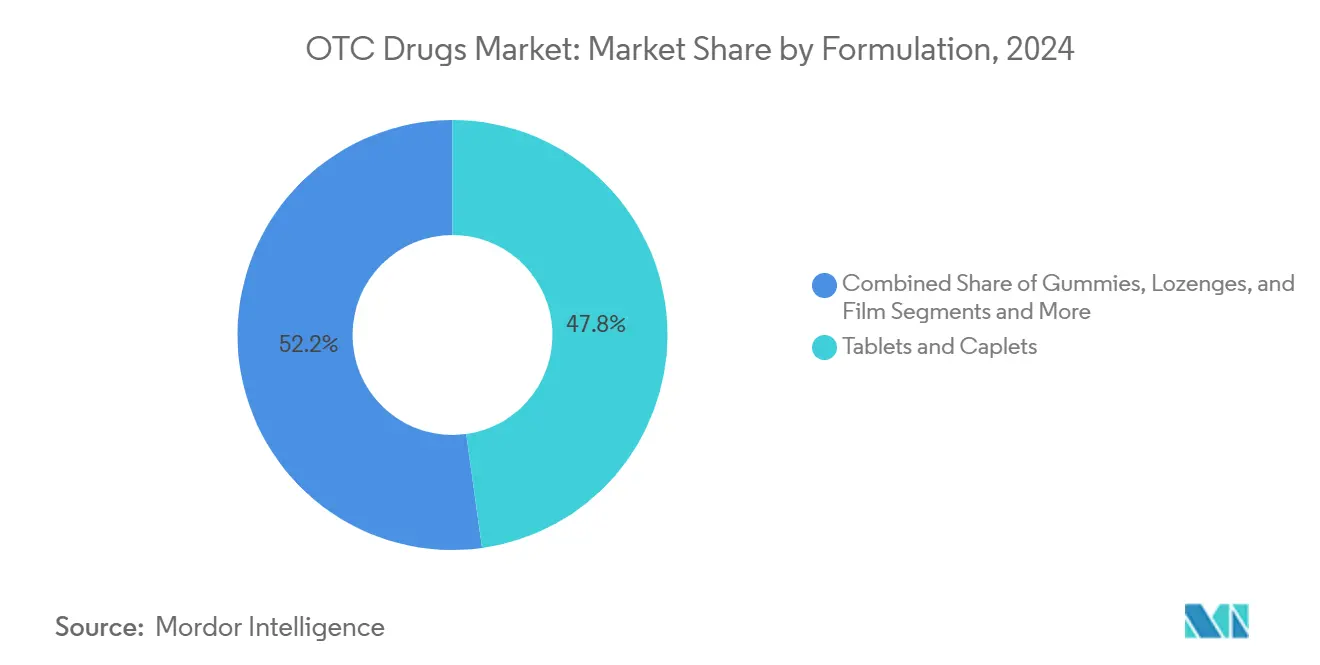

- Par formulation, les comprimés et gélules représentaient 47,8 % de la taille du marché européen des médicaments OTC en 2024, tandis que les gommes, pastilles et films dissolvables progressent à un TCAC de 11,4 % jusqu'en 2030.

- Par groupe d'âge, les adultes de 15-64 ans détenaient 70,3 % des parts du marché européen des médicaments OTC en 2024 ; la cohorte gériatrique un montré la croissance la plus rapide avec un TCAC de 8 % jusqu'en 2030.

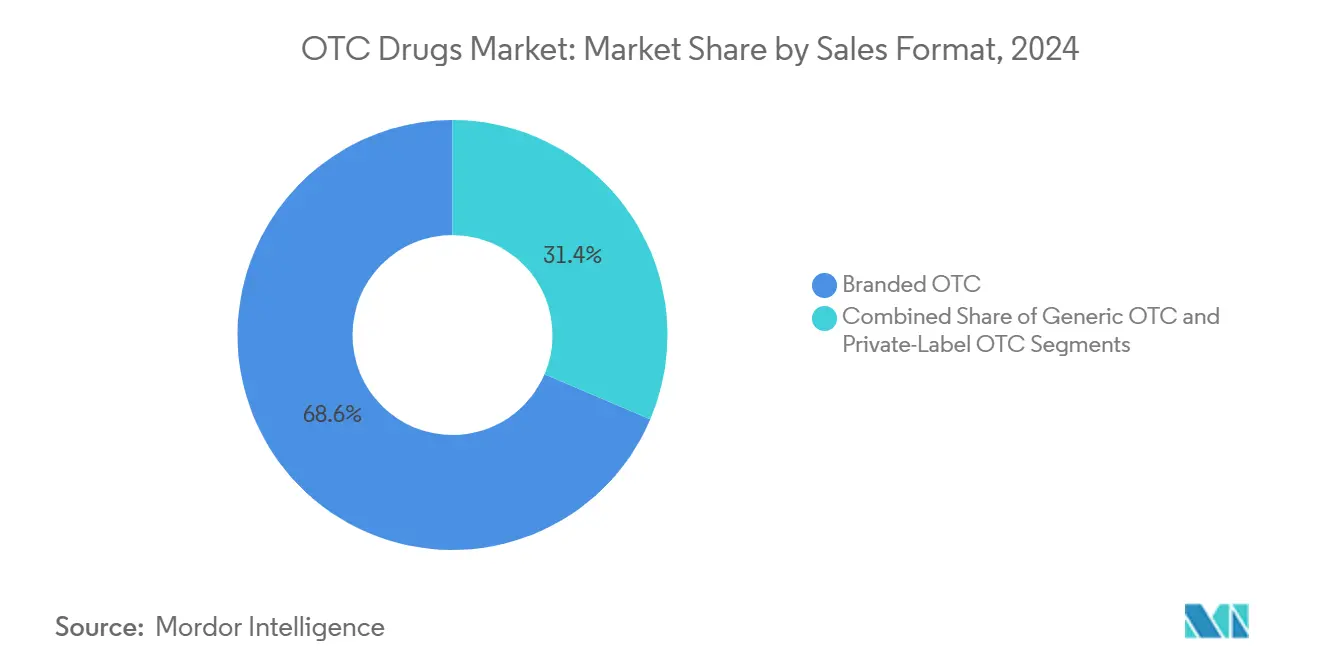

- Par format de vente, les produits de marque ont commandé 68,6 % des revenus en 2024, tandis que les gammes OTC de marque de distributeur s'étendent à un TCAC de 10,1 % entre 2025 et 2030.

- Par canal de distribution, les pharmacies de détail ont capturé 61,9 % de la valeur en 2024, tandis que les pharmacies en ligne devraient croître à un TCAC de 12,7 % jusqu'en 2030.

Tendances et perspectives du marché des médicaments en vente libre (OTC) Europe

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Essor des applications de diagnostic des symptômes numériques orientant l'automédication | +0.7% | Allemagne, RU, Nordiques | Court terme (≤ 2 ans) |

| Reclassifications rapides prescription-vers-OTC pour les molécules d'allergie et migraine non-Rx | +0.6% | RU, France, Italie | Moyen terme (2-4 ans) |

| Vieillissement de la population européenne stimulant la demande d'autosoins chroniques | +0.5% | UE-27 | Long terme (≥ 5 ans) |

| Confiance des consommateurs post-COVID envers les pharmacies stimulant l'adoption de VMS premium | +0.4% | Europe de l'Ouest | Moyen terme (2-4 ans) |

| Poussée des marques de distributeur sur les analgésiques sensibles au prix en Europe centrale et orientale | +0.3% | Pologne, Hongrie, République tchèque | Moyen terme (2-4 ans) |

| L'EMA continue de reclassifier les médicaments contre l'allergie et la migraine de Rx vers OTC | +0.6% | UE-27 | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Essor des applications de diagnostic des symptômes numériques orientant l'automédication

Les plateformes de triage numérique guident maintenant de nombreux Européens de la recherche de symptômes au checkout en quelques minutes. Après que les utilisateurs répondent à un court questionnaire, le logiciel fournit une liste classée de médicaments OTC appropriés et met même en évidence les options à prix réduit de fidélité. Parce que ces algorithmes optimisent les recommandations en temps réel, les marques qui alimentent l'engine avec des données cliniques crédibles obtiennent une place dans la liste convoitée des "trois premiers" qui génère la plupart des clics. Le sprint du besoin perçu à la commande confirmée compresse ce qui était auparavant une conversation avec le pharmacien en une interface de trente secondes, poussant les consommateurs vers des catégories telles que la migraine et le soulagement des allergies saisonnières. Au fil du temps, ce flux de données comportementales permet aux détaillants et aux fabricants d'évaluer les pénuries de tissus, les pics de pollen et les vagues virales plus tôt que ne le permettraient les rapports de vente traditionnels.

Reclassifications rapides prescription-vers-OTC pour les molécules d'allergie et migraine

Le Department of Health and Social Care du Royaume-Uni un invité les entreprises en février 2025 à soumettre des dossiers pour faire passer les médicaments sur prescription au statut OTC dans des domaines tels que les soins gastro-intestinaux, la santé féminine et la gestion des allergies, les fonctionnaires prévoyant des économies de 1,4 milliard EUR (1,6 milliard USD) par an pour le National Health service. Des initiatives similaires d'agences des médicaments ailleurs en Europe signalent que les régulateurs voient maintenant l'autosoins responsable comme un outil de maîtrise des coûts. Chaque reclassification réussie élargit instantanément la taille du marché européen des médicaments OTC, raccourcissant les périodes de retour sur investissement et intensifiant la concurrence pendant les douze à dix-huit premiers mois après le lancement. Les marques précurseurs qui sécurisent l'approbation des pharmaciens verrouillent généralement la fidélité d'achat répété avant l'arrivée des défis génériques et de marque de distributeur. Pourtant, le risque de concentration du portefeuille augmente lorsque trop de revenus reposent sur une poignée de molécules nouvellement commutées, alors les entreprises prudentes équilibrent les candidats de commutation avec des lignes nutraceutiques à combustion plus lente.

Vieillissement de la population européenne stimulant la demande d'autosoins chroniques

L'Organisation mondiale de la santé[1]European Directorate for the Quality of Medicines & HealthCare, "National Requirements for Non-Prescription Medicines and Reclassification of Medicines," edqm.eu projette qu'en 2050, les adultes âgés de 65 ans et plus représenteront près de trois Européens sur dix, en hausse importante par rapport à environ un sur cinq en 2020. Alors que les consommateurs âgés gèrent l'arthrite, l'insomnie ou des problèmes cardiovasculaires mineurs à domicile, ils montrent une préférence pour les analgésiques à faible dose, respectueux de l'estomac, les aides digestives douces et les compléments de soutien articulaire. Les fabricants revisitent les formulations héritées, réduisant la taille des comprimés, les niveaux de sodium et ajoutant des revêtements protecteurs pour réduire l'irritation. Les détaillants, sentant une valeur à vie plus élevée pour les acheteurs seniors, aménagent des zones "bien vieillir" qui mélangent médicaments OTC avec aides à la marche et tensiomètres domestiques. Même de petits ajustements d'emballage-polices plus grandes, bouchons faciles à tourner, régimes codés par couleur-améliorent considérablement les taux de rachat chez les adultes plus âgés.

Confiance des consommateurs post-COVID envers les pharmacies stimulant l'adoption de VMS premium

Pendant la pandémie, les pharmaciens communautaires sont devenus des conseillers de santé de confiance, et cette réputation soulève maintenant les ventes de VMS premium. En novembre 2024, l'Autorité européenne de sécurité des aliments[2]European Food Safety Authority, "Guidance for Establishing and Applying Tolerable Upper Intake Levels for Vitamins and Essential Minerals," efsa.onlinelibrary.wiley.com un publié des directives sur les limites supérieures d'apport, donnant aux pharmaciens des points de discussion clairs sur les niveaux sûrs de nutriments. Les marques qui alignent les formulations avec ces directives obtiennent un espace de comptoir de premier plan et gagnent la permission de facturer des prix premium même dans les régions sensibles au budget. Les audits de magasin révèlent que lorsque les pharmaciens discutent proactivement de soutien immunitaire avec les acheteurs, le client achète souvent un paquet de trois mois plutôt qu'une taille d'essai, doublant la valeur du panier. Les chaînes physiques associent cette force consultative avec des programmes de réabonnement de recharge initialement natifs aux e-pharmacies pures, verrouillant ainsi les revenus répétés.

Poussée des marques de distributeur sur les analgésiques sensibles au prix en Europe centrale et orientale

Les ménages en Pologne, Hongrie et République tchèque passent de plus en plus aux analgésiques de marque de distributeur qui coûtent environ un quart de moins que les marques nationales. Avec les produits OTC de marque de distributeur croissant à un TCAC de 10,1 % entre 2025 et 2030, de nombreuses chaînes de pharmacies utilisent les données de scanner pour identifier les SKU de marque qui se déplacent le plus rapidement puis lancent une formule comparable dans la prochaine réinitialisation trimestrielle. Certains détaillants ajoutent de la caféine ou des couches de libération rapide à ces marques de magasin pour minimiser les écarts de fonctionnalité avec les lignes patrimoniales. En conséquence, des niveaux de prix multicouches émergent : les marques phares conservent une base petite mais fidèle, les marques de valeur capturent le volume, et une ligne "combattante" à prix moyen empêche les consommateurs de négocier trop bas. Le modèle suggère que l'élasticité des prix reste élevée pour les catégories de douleur indifférenciées, pourtant les consommateurs paient encore pour l'efficacité perçue dans les produits sophistiqués ou de combinaison.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Interdictions publicitaires strictes spécifiques aux pays | -0.6% | Espagne, France, Nordiques | Court terme (≤ 2 ans) |

| Alertes croissantes de pharmacovigilance sur le mauvais usage des AINS réduisant les ventes répétées | -0.4% | UE-27 | Moyen terme (2-4 ans) |

| Fuites élevées de commerce parallèle des marchés à bas prix (ES, PT) érodant les marges | -0.3% | Espagne, Portugal | Court terme (≤ 2 ans) |

| Perturbations de la chaîne d'approvisionnement en API d'Inde et Chine impactant le stock européen | -0.2% | UE-27 | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Interdictions publicitaires strictes spécifiques aux pays

La Direction européenne de la qualité des médicaments et soins de santé[3]World Health Organization, "Ageing and Health in Europe," who.int un rapporté en 2024 que près de la moitié des régulateurs de la région divisent les médicaments sans ordonnance en sous-classes, chacune portant ses propres règles de marketing. Ces exigences fragmentées forcent les spécialistes du marketing à créer des publicités séparées, des avertissements d'emballage et même des slogans pour chaque juridiction, transformant une campagne pan-européenne en une chorégraphie coûteuse de micro-versions. Les marques numériques expertes en médias sociaux se trouvent à rééditer des vidéos d'influenceurs ou à géo-bloquer le contenu pour éviter les amendes de non-conformité. Pour réduire le risque, de nombreuses entreprises déplacent les dépenses vers les kits d'éducation en pharmacie et les brochures de détail médecin, où les obstacles de conformité sont plus faibles. Le résultat est une re-autonomisation silencieuse des professionnels de santé comme gardiens de la sensibilisation des consommateurs, particulièrement dans les catégories telles que la gestion du poids, où l'éducation est critique.

Alertes croissantes de pharmacovigilance sur le mauvais usage des AINS

Une recrudescence des avis de sécurité concernant l'usage à long terme ou à forte dose des AINS incite les pharmaciens à conseiller les acheteurs sur des intervalles de dosage plus sûrs ou des formats alternatifs. Les consommateurs atteignent de plus en plus les gels topiques, les patchs chauffants ou les produits de combinaison qui promettent un soulagement efficace avec moins d'exposition systémique. Les détaillants consacrent des étiquettes de rayons séparées à la "gestion douce de la douleur", orientant les groupes vulnérables vers des choix à risque plus faible. En réponse, les fabricants reformulent les best-sellers existants en comprimés à dissolution rapide ou à dose réduite, associant la puissance analgésique avec des agents gastro-protecteurs. L'accent intensifié sur l'usage sûr élargit également l'intérêt pour les ingrédients actifs non-AINS, élargissant les pipelines de recherche au-delà de l'axe historique ibuprofène-paracétamol.

Analyse par segment

Par type de produit : Les remèdes contre le rhume, la toux et la grippe maintiennent leur leadership

Les remèdes contre le rhume, la toux et la grippe détiennent 28,1 % des parts du marché européen des médicaments OTC en 2025, conservant leur leadership même alors que les sous-segments se multiplient. Les pics de demande ne suivent plus seulement les modèles hivernaux ; les micro-pics s'alignent avec les ouvertures de trimestres scolaires et les changements météorologiques soudains, forçant les chaînes d'approvisionnement à réagir en temps quasi réel. Les additifs de soutien immunitaire tels que le zinc et la vitamine D apparaissent dans les décongestionnants et pastilles, fusionnant les soins préventifs et symptomatiques dans un seul sachet. Les marques de distributeur clonent ces hybrides en quelques mois, compressant la fenêtre de différenciation pour les marques pionnières. Le succès repose maintenant sur des SKU spécifiques à l'âge-options sans sucre pour les enfants, infusions miel-gingembre pour les adultes, formules de nuit à dose plus faible pour les seniors.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par formulation : La commodité stimule l'innovation posologique

Les comprimés et gélules possèdent 47,8 % de la taille du marché européen des médicaments OTC en 2024. Pourtant, les gommes, pastilles et films dissolvables croissent à 11,4 % par an, reflétant l'appétit pour les formats sans eau, aromatisés. La technologie de micro-encapsulation permet à chaque gomme d'atteindre les dosages thérapeutiques sans dépasser les limites nutritionnelles, tandis que les films à libération en couches augmentent la biodisponibilité. Les épiceries et magasins de proximité placent ces produits près de la confiserie, capturant des acheteurs supplémentaires qui ne marcheraient jamais dans l'allée santé traditionnelle. Parce que ces formats rapportent des unités plus élevées vendues par visite, les détaillants accordent volontiers un placement secondaire pour maintenir la vélocité. La tendance stimule également de nouvelles conversations réglementaires sur la similarité d'emballage entre bonbons et médicaments, établissant probablement le cadre pour des règles d'étiquetage de sécurité enfant plus strictes.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par groupe d'âge : La dominance adulte masque les divisions granulaires d'étape de vie

Les adultes âgés de 15-64 ans représentent 70,3 % de la taille du marché européen des médicaments OTC en 2024, pourtant leurs modèles d'achat divergent fortement par étape de vie. Les jeunes adultes répondent aux mêmes publicités de vérificateur de symptômes qui poussent les aides au sommeil, les mélanges d'immunité et les gommes de soulagement du stress, construisant souvent un panier mixte d'articles de style de vie et médicinaux. Les acheteurs d'âge moyen penchent vers les enzymes digestives favorables au cholestérol et les suppléments de santé oculaire liés à la fatigue d'écran. La cohorte gériatrique croît à un TCAC de 8 %, choisissant des produits à faible interaction qui s'adaptent aux régimes de prescription complexes. Les entreprises qui améliorent la taille de police, passent aux blisters faciles à pousser et codent les doses quotidiennes avec des couleurs de feu de circulation voient des gains de fidélité immédiats chez les seniors, même sans altérer la composition chimique.

Par format de vente : Les marques de distributeur érodent les primes de marque

Les biens OTC de marque commandent encore 68,6 % des revenus en 2024, bien que les lignes de marque de distributeur s'étendent à plus du double de ce rythme. Une fois que les détaillants confirment des taux de répétition élevés dans un analgésique de marque de distributeur, ils étendent souvent la gamme aux sirops contre la toux, aides digestives et même vitamines gommeuses. Les multinationales ripostent en introduisant des sous-marques à prix moyen positionnées juste au-dessus des marques de magasin, préservant le prestige phare tout en combattant l'érosion des parts. L'analyse de panier révèle une stratégie de coexistence : les acheteurs économisent sur les produits de base de marque de magasin, puis allouent ces économies aux marques premium de santé féminine ou probiotiques. Les indices d'innovation-tels que les revêtements sans sucre ou le début plus rapide-aident les étiquettes patrimoniales à défendre leur territoire malgré des écarts de prix plus étroits.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : La transformation numérique remodèle l'accès

Les pharmacies de détail ont capturé 61,9 % de la valeur de distribution en 2024, pourtant les pharmacies en ligne devraient croître à un TCAC de 12,7 % jusqu'en 2030. Le modèle cliquez-et-collectez de l'Allemagne mélange commande numérique avec conseil de pharmacien, poussant les valeurs de commande moyennes plus haut que les formats purement en ligne ou purement hors ligne. La tarification algorithmique permet aux e-pharmacies de baisser les prix sur l'inventaire excédentaire à l'heure, orientant les acheteurs sensibles au prix vers des multi-packs plus grands. Les citadins reçoivent de plus en plus des remèdes contre la migraine ou le rhume dans les quatre-vingt-dix minutes, réinitialisant les attentes de vitesse et commodité. Les chaînes traditionnelles défendent leur base en intégrant des applications de fidélité, des casiers de retrait en magasin et des services de coursier le jour même, signifiant une convergence ultime des canaux plutôt qu'un scénario où le gagnant prend tout.

Analyse géographique

L'Allemagne mène le marché

L'Allemagne mène le marché européen des médicaments OTC en combinant un système d'e-prescription avancé avec un réseau de pharmacies étendu qui équilibre disponibilité et supervision professionnelle. Les acheteurs allemands placent une confiance supérieure à la moyenne dans les remèdes botaniques, encourageant les marques à gérer des lignes de produits herbaux et allopathiques parallèles. Les régulateurs accélèrent les extensions de taille de paquet pour les actifs bien documentés, permettant aux fournisseurs de servir les segments d'usage occasionnel et chronique sans nouvelles entités chimiques. Certains assureurs de santé publique remboursent des articles OTC sélectionnés pour les conditions chroniques, ancrant l'autosoins dans les voies de soins formels. Les pharmacies regroupent de plus en plus les médicaments OTC avec des dispositifs médicaux dans des kiosques spécifiques aux conditions, reflétant un mouvement vers des offres de bien-être intégrées.

Le Royaume-Uni est le deuxième plus grand marché OTC de la région, alimenté par une position permissive sur les commutations prescription-vers-OTC et un penchant culturel vers l'auto-traitement. Le service Pharmacy First, introduit en juillet 2023, permet aux pharmaciens communautaires de dispenser des médicaments sur ordonnance uniquement pour les maux courants, rétrécissant la frontière entre les catégories OTC et prescription. Les supermarchés commandent un espace de rayonnage significatif, utilisant des réductions de prix temporaires pour attirer le trafic et pousser les acteurs de marque dans des cycles d'innovation. Les niches de gestion du poids et d'allergie s'étendent rapidement, soutenus par les programmes pilotes du National Health service qui endorsent certaines options OTC. Les délais de lancement rapides récompensent les entreprises qui maintiennent des équipes réglementaires agiles et des actifs marketing prêts pour une adaptation rapide.

La France, l'Italie et l'Espagne constituent ensemble une part importante du marché, pourtant chaque pays conserve ses règles distinctives et comportements de consommateurs. La France restreint de nombreuses catégories OTC aux pharmacies, conférant une lueur premium aux mélanges contre la toux et aides digestives du quotidien. L'Italie voit une demande croissante pour les lignes probiotiques et de soulagement gastro-intestinal, tandis que la population vieillissante de l'Espagne stimule des ventes élevées de suppléments articulaires et de mobilité. Les limites nutritionnelles de l'Autorité européenne de sécurité des aliments portent un poids particulier ici, car l'usage élevé de suppléments force les reformulations pour rester dans les seuils sûrs. Les coopératives de pharmacies dans ces pays investissent dans des applications de coursier le jour même, mélangeant conseil de pharmacien du vieux monde avec livraison haute vitesse et rétrécissant ainsi l'écart de commodité avec les spécialistes e-commerce.

Paysage concurrentiel

L'arène européenne OTC reste modérément concentrée, historiquement dominée par Bayer, GSK, Johnson & Johnson et Sanofi à travers leurs portefeuilles de marques étendus. Les changements stratégiques remodèlent cette hiérarchie : Sanofi prévoit de séparer une participation de contrôle dans son bras de santé grand public, Opella, imitant les mouvements antérieurs de Johnson & Johnson et Novartis pour séparer les actifs de consommation des activités de prescription. Alors que les majors mondiales rationalisent, les acteurs spécialisés et les roll-ups de privé equity saisissent des niches dans la santé digestif, dermatologie et bien-être féminin.

L'intensité de la concurrence varie par classe de produit. Les analgésiques agissent comme moteurs de trafic et font face à des batailles de prix qui compriment les marges, tandis que les catégories émergentes telles que le soutien de la ménopause ou la santé intestinale axée sur le microbiome permettent encore des étiquettes premium. La complexité de conformité multi-pays dissuade les petits entrants ; naviguer les règles de langue, étiquetage et marketing à travers trente nations nécessite capital et expertise. Par conséquent, les entreprises de taille moyenne mettent de plus en plus en commun les ressources réglementaires par des services partagés, libérant la bande passante interne pour les ajustements de formulation incrémentaux qui maintiennent les SKU fraîches sans le coût de nouveaux ingrédients actifs.

Le commerce numérique introduit un second axe concurrentiel centré sur le contrôle des données. Les e-pharmacies pures capturent chaque clic, recherche et recommmande, vendant cette perspicacité granulaire aux marques comme placements de média de détail. Les fabricants sans points de contact consommateur direct doivent payer pour les positions de bannière pour égaler leur visibilité hors ligne, compressant encore les marges. L'état stable probable est un modèle double dans lequel l'innovation scientifique doit aller de pair avec les stratégies de merchandising basées sur les données, ou même l'équité historique la plus substantielle peut s'effacer des résultats de recherche.

Leaders de l'industrie des médicaments en vente libre (OTC) Europe

Bayer AG

GlaxoSmithKline plc

Johnson & Johnson

Sanofi SA

Reckitt Benckiser Group plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : L'unité de santé grand public Opella de Sanofi un reçu l'autorisation de commencer une étude qui pourrait transformer Cialis (tadalafil) en premier inhibiteur PDE-5 disponible en vente libre.

- Septembre 2024 : Bayer un lancé un écosystème de vieillissement sain pour seniors, regroupant suppléments, coaching numérique et produits de santé articulaire dans une offre cohérente.

- Juillet 2024 : Cooper Consumer Health un finalisé son achat du portefeuille OTC européen de Viatris, ajoutant des remèdes digestifs et des marques contre la toux-rhume à sa gamme.

- Mars 2024 : La première pilule contraceptive orale OTC d'Europe contenant du norgestrel un fait ses débuts dans de multiples chaînes de pharmacies.

- Janvier 2024 : STADA un annoncé deux ajouts à la famille de soins du cuir chevelu Nizoral-Daily Conditioner et Dry & Sensitive Shampoo-programmés pour les lancements du premier et quatrième trimestre.

Portée du rapport du marché des médicaments en vente libre (OTC) Europe

Selon la portée de ce rapport, les médicaments en vente libre (OTC) se réfèrent aux médicaments sans ordonnance. Ces médicaments peuvent être achetés par des individus sans prescription médicale et sont sûrs pour la consommation sans le consentement du médecin. Le marché européen des médicaments en vente libre est segmenté par type de produit (produits contre la toux, rhume et grippe, analgésiques, produits de dermatologie, produits gastro-intestinaux, vitamines, minéraux et suppléments (VMS), produits de perte de poids/diététiques, produits ophtalmiques, aides au sommeil et autres types de produits), canal de distribution (pharmacies hospitalières, pharmacies de détail, pharmacies en ligne et autres canaux de distribution), et géographie (Royaume-Uni, Allemagne, Italie, France, Espagne et reste de l'Europe). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Produits contre la toux, rhume et grippe |

| Analgésiques |

| Produits de dermatologie |

| Produits gastro-intestinaux |

| Vitamines, minéraux et suppléments (VMS) |

| Soins allergies et respiratoires |

| Aides au sevrage tabagique |

| Produits de perte de poids / diététiques |

| Produits ophtalmiques |

| Aides au sommeil |

| Autres types de produits |

| Comprimés et gélules |

| Liquides et sirops |

| Crèmes et onguents topiques |

| Poudres et granulés |

| Sprays et inhalateurs |

| Gommes, pastilles et films dissolvables |

| Pédiatrique (0-14 ans) |

| Adulte (15-64 ans) |

| Gériatrique (65+ ans) |

| OTC de marque |

| OTC générique |

| OTC marque de distributeur |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies en ligne |

| Supermarchés et hypermarchés |

| Magasins de proximité |

| Autres canaux |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Par type de produit | Produits contre la toux, rhume et grippe |

| Analgésiques | |

| Produits de dermatologie | |

| Produits gastro-intestinaux | |

| Vitamines, minéraux et suppléments (VMS) | |

| Soins allergies et respiratoires | |

| Aides au sevrage tabagique | |

| Produits de perte de poids / diététiques | |

| Produits ophtalmiques | |

| Aides au sommeil | |

| Autres types de produits | |

| Par formulation | Comprimés et gélules |

| Liquides et sirops | |

| Crèmes et onguents topiques | |

| Poudres et granulés | |

| Sprays et inhalateurs | |

| Gommes, pastilles et films dissolvables | |

| Par groupe d'âge | Pédiatrique (0-14 ans) |

| Adulte (15-64 ans) | |

| Gériatrique (65+ ans) | |

| Par format de vente | OTC de marque |

| OTC générique | |

| OTC marque de distributeur | |

| Par canal de distribution | Pharmacies hospitalières |

| Pharmacies de détail | |

| Pharmacies en ligne | |

| Supermarchés et hypermarchés | |

| Magasins de proximité | |

| Autres canaux | |

| Par géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché européen des médicaments OTC ?

Le marché est évalué à 36,6 milliards USD en 2025.

Quel TCAC est prévu pour le marché européen des médicaments OTC ?

Un taux de croissance annuel composé de 4,26 % est attendu entre 2025 et 2030.

Quel type de produit détient la plus grande part ?

Les remèdes contre le rhume, la toux et la grippe ont mené avec 28,1 % des revenus en 2025.

Pourquoi les lignes OTC de marque de distributeur s'étendent-elles rapidement en Europe centrale et orientale ?

Les consommateurs sensibles au budget et les analyses de détaillant qui accélèrent les lancements de marque de magasin stimulent un TCAC de 10,1 % pour les analgésiques de marque de distributeur et catégories connexes.

Comment la digitalisation remodèle-t-elle la distribution de médicaments OTC ?

Les modèles cliquez-et-collectez, la tarification algorithmique et les services de livraison rapide déplacent les achats des comptoirs de magasin vers les paniers numériques, surtout dans les centres urbains.

Dernière mise à jour de la page le: