Analyse du marché européen des hélicoptères offshore

Le marché européen des services dhélicoptères offshore devrait croître à un TCAC de plus de 4,5 % au cours de la période de prévision 2020-2025. Des facteurs tels que laugmentation de lactivité de développement offshore en eaux profondes, laugmentation des activités de déclassement et lamélioration de la viabilité du pétrole et du gaz offshore les projets devraient être des moteurs majeurs du marché. En outre, les progrès technologiques, conduisant à une augmentation de lefficacité et de la fiabilité des hélicoptères modernes, ont été un facteur important pour la croissance du marché européen des services dhélicoptères offshore. Cependant, la concurrence des navires de transfert d'équipage moins chers a quelque peu freiné la croissance du marché.

- Le secteur de lindustrie pétrolière et gazière devrait dominer le marché au cours de la période de prévision, en raison de facteurs tels que laugmentation des activités dexploration et de production offshore pour compenser le déclin des champs pétroliers et gaziers terrestres et laugmentation du nombre de projets de déclassement.

- Lindustrie éolienne offshore devrait offrir une excellente opportunité pour le marché européen des services dhélicoptères offshore au cours de la période de prévision. Avec la croissance de la production dénergie éolienne offshore, le besoin de transport vers des structures offshore se fait sentir. Cette exigence est de plus en plus remplie de manière fiable par les hélicoptères. Contrairement aux anciens parcs éoliens offshore qui offraient un accès plus facile aux bateaux, les parcs éoliens nouvellement construits sont situés plus loin, faisant ainsi des hélicoptères une option viable pour de tels besoins de transport.

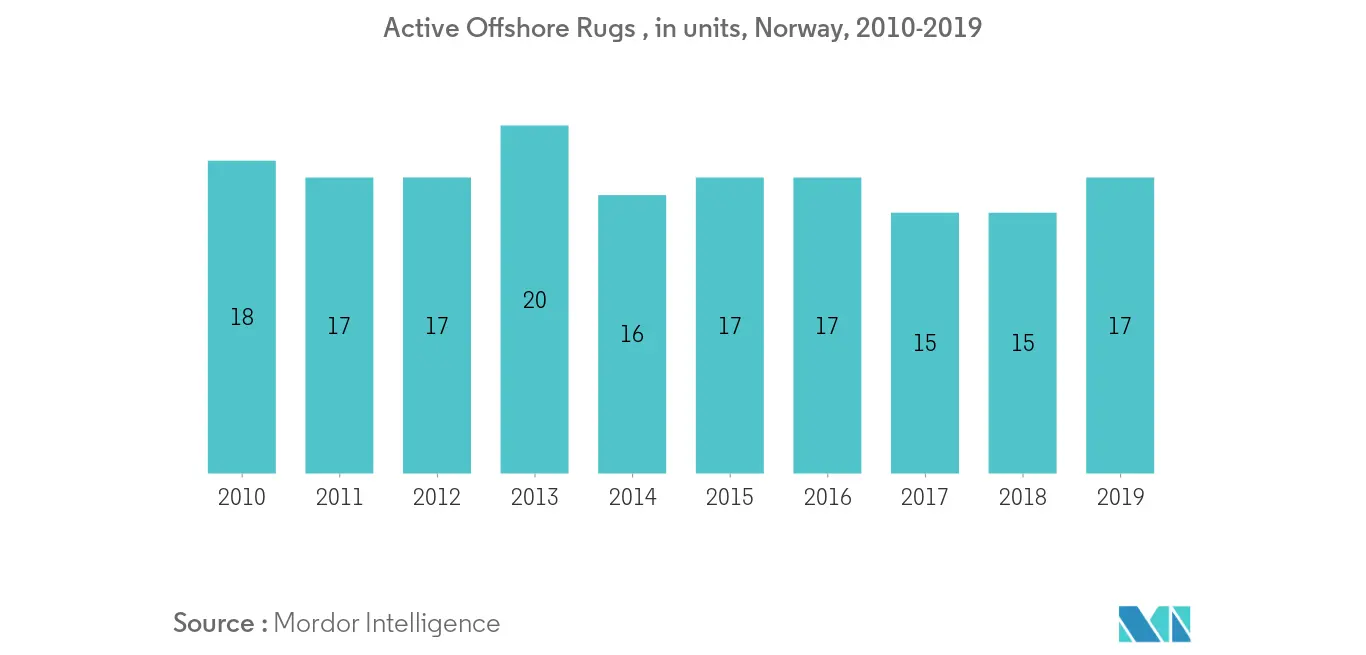

- La Norvège devrait dominer le marché grâce à lexploration et à la production croissantes de pétrole et de gaz offshore. Le pays est le plus grand producteur de pétrole et de gaz de la région.

Tendances du marché européen des hélicoptères offshore

Le secteur de lindustrie pétrolière et gazière dominera le marché

- Le secteur de lindustrie pétrolière et gazière a dominé le marché dans le passé et devrait également le faire au cours de la période de prévision. Le secteur est la source de revenus la plus populaire pour lindustrie des hélicoptères offshore dans la région.

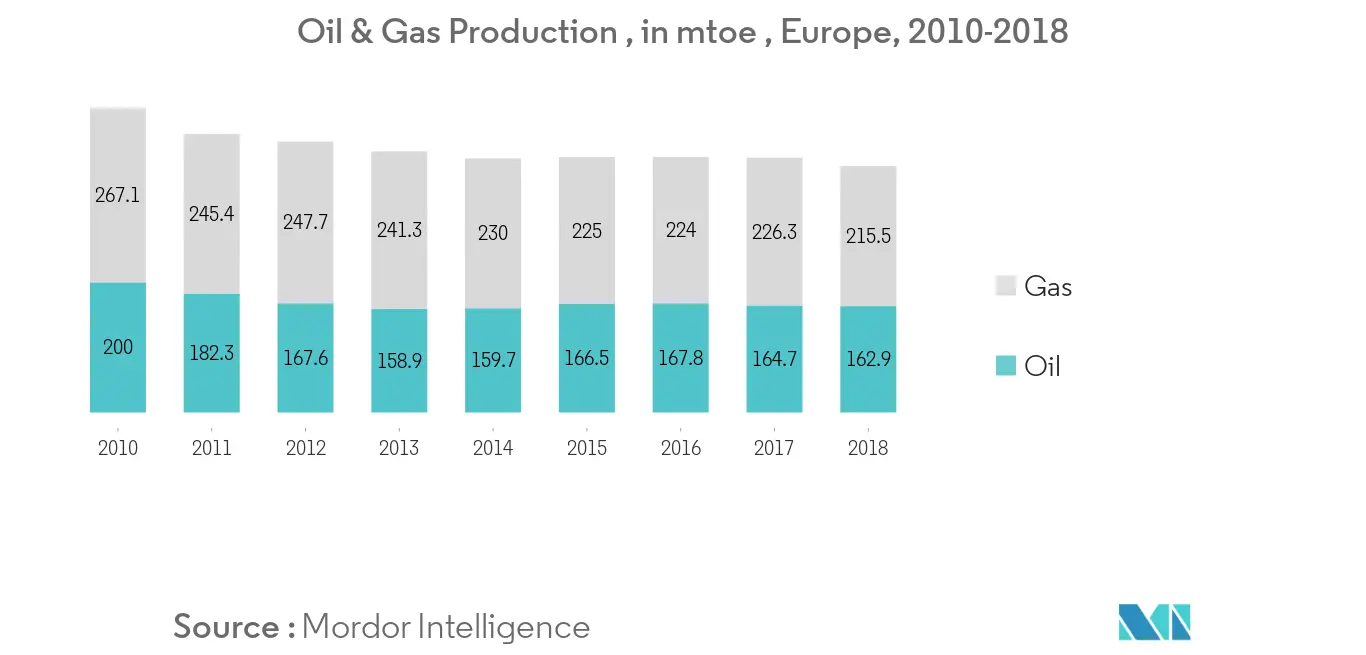

- Laugmentation des activités dexploration offshore dans des pays comme le Royaume-Uni et la Norvège devrait contribuer à la croissance du marché au cours de la période de prévision. En outre, la majorité de la production pétrolière et gazière de la région provient de champs offshore, ce qui nécessite des hélicoptères offshore pour le transport de l'équipage.

- On estime que l'UKCS dispose d'environ 1,5 milliard de BEP de ressources en découvertes potentiellement commerciales non développées (en mai 2018), dont beaucoup étaient auparavant considérées comme trop petites ou techniquement difficiles.

- En mai 2018, l'Oil and Gas Authority (OGA) du Royaume-Uni a offert 123 licences portant sur plus de 229 blocs ou parties de blocs, à 61 sociétés, lors du 30e cycle d'attribution de licences offshore. Le secteur des eaux profondes au Royaume-Uni est très exigeant, non seulement en termes d'environnement mais aussi en raison des points mentionnés ci-dessus. En revanche, dans le cas des eaux peu profondes, bien que les principaux producteurs de pétrole et de gaz du Royaume-Uni soient confrontés à des défis similaires, elles continuent d'attirer les investisseurs en raison de leur structure fiscale favorable.

- En 2018, les activités dexploration ont été considérablement plus élevées que les deux années précédentes. Cinquante-trois puits d'exploration ont été forés et 12 découvertes ont été faites sur le plateau continental norvégien. Les découvertes ont une estimation totale préliminaire de 82 millions de mètres cubes standard déquivalents pétrole récupérables. Cela donne une croissance attendue des ressources plus élevée quau cours de chacune des trois années précédentes.

- Par conséquent, lactivité dexploration croissante pour compenser la baisse de la production pétrolière et gazière et les politiques gouvernementales favorables devraient stimuler le marché au cours de la période de prévision.

La Norvège domine le marché

- La Norvège devrait maintenir sa domination sur le marché des hélicoptères offshore dans la région dans les années à venir. Le pays a été très actif dans l'exploration offshore ces dernières années dans le but d'augmenter sa production pétrolière et gazière à partir de champs nouvellement découverts afin de compenser la baisse de production des champs matures.

- La Direction norvégienne du pétrole a estimé que les ressources non découvertes sur le plateau norvégien s'élèvent à environ 4 milliards de mètres cubes standard (Sm3) d'équivalents pétrole récupérables. Cela correspond à environ 47 % de toutes les ressources restantes en stock. De plus, selon la Direction norvégienne du pétrole (NPD), le coût d'exploration s'élevait à environ 25,7 milliards NOK en 2018, ce qui représente une baisse d'environ 43 % par rapport aux niveaux de 2013. La baisse des coûts dexploration et de forage devrait stimuler lactivité dexploration dans le pays au cours de la période de prévision, ce qui, à son tour, devrait stimuler la demande dhélicoptères offshore dans les années à venir.

- Dun autre côté, bon nombre des quelque 500 installations en attente approchent de la fin de leur durée de vie prévue. Dans les années à venir, plusieurs de ces installations seront probablement fermées et mises hors service de manière responsable, ce qui pourrait à son tour entraîner une demande de services d'hélicoptères offshore au cours des années à venir.

- En juin 2019, le ministère norvégien du Pétrole et de l'Énergie a annoncé son intention d'ouvrir deux zones de développement éolien offshore d'une capacité combinée allant jusqu'à 3,5 GW. De même, en août 2019, Equinor a déclaré qu'elle étudiait la possibilité de déployer de l'énergie éolienne offshore flottante pour alimenter ses plateformes de production pétrolière et gazière en Norvège. Le projet devrait comprendre 11 éoliennes basées sur le concept d'énergie éolienne offshore flottante d'Equinor, Hywind. Les turbines de 8 MW devraient avoir une capacité combinée de 88 MW, soit suffisamment pour répondre à environ 35 % de la demande annuelle en électricité des cinq plates-formes.

- Par conséquent, le développement croissant du pétrole et du gaz offshore et le nombre croissant de parcs éoliens offshore dans le pays devraient contribuer à développer le marché des services dhélicoptères offshore dans le pays.

Aperçu du marché européen des hélicoptères offshore

Le marché européen des services dhélicoptères offshore est modérément concentré. Certaines des principales sociétés sont Bristow Group Inc., CHC Group Ltd, Abu Dhabi Aviation Airways PJSC (Abu Dhabi Aviation), Babcock International Group PLC, Airbus SE, entre autres.

Leaders du marché européen des hélicoptères offshore

-

Bristow Group Inc.

-

CHC Group Ltd.

-

Abu Dhabi Aviation Airways PJSC (Abu Dhabi Aviation)

-

Babcock International Group PLC

-

Airbus SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie européenne des hélicoptères offshore

Le rapport sur le marché européen des services dhélicoptères offshore comprend:.

| Hélicoptères légers |

| Hélicoptères moyens et lourds |

| Industrie pétrolière et gazière |

| Industrie éolienne offshore |

| Autres industries d'utilisateurs finaux |

| Forage |

| Production |

| Délocalisation et déclassement |

| Autres applications |

| Royaume-Uni |

| Norvège |

| Pays-Bas |

| Le reste de l'Europe |

| Taper | Hélicoptères légers |

| Hélicoptères moyens et lourds | |

| Industrie des utilisateurs finaux | Industrie pétrolière et gazière |

| Industrie éolienne offshore | |

| Autres industries d'utilisateurs finaux | |

| Application | Forage |

| Production | |

| Délocalisation et déclassement | |

| Autres applications | |

| Géographie | Royaume-Uni |

| Norvège | |

| Pays-Bas | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les hélicoptères offshore en Europe

Quelle est la taille actuelle du marché européen des services dhélicoptères offshore ?

Le marché européen des services dhélicoptères offshore devrait enregistrer un TCAC supérieur à 4,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des services dhélicoptères offshore ?

Bristow Group Inc., CHC Group Ltd., Abu Dhabi Aviation Airways PJSC (Abu Dhabi Aviation), Babcock International Group PLC, Airbus SE sont les principales sociétés opérant sur le marché européen des services dhélicoptères offshore.

Quelles années couvre ce marché européen des services dhélicoptères offshore ?

Le rapport couvre la taille historique du marché des services dhélicoptères offshore en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services dhélicoptères offshore en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des services d'hélicoptères offshore en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services dhélicoptères offshore en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services dhélicoptères offshore en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.