Taille du marché européen du mobilier de bureau

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

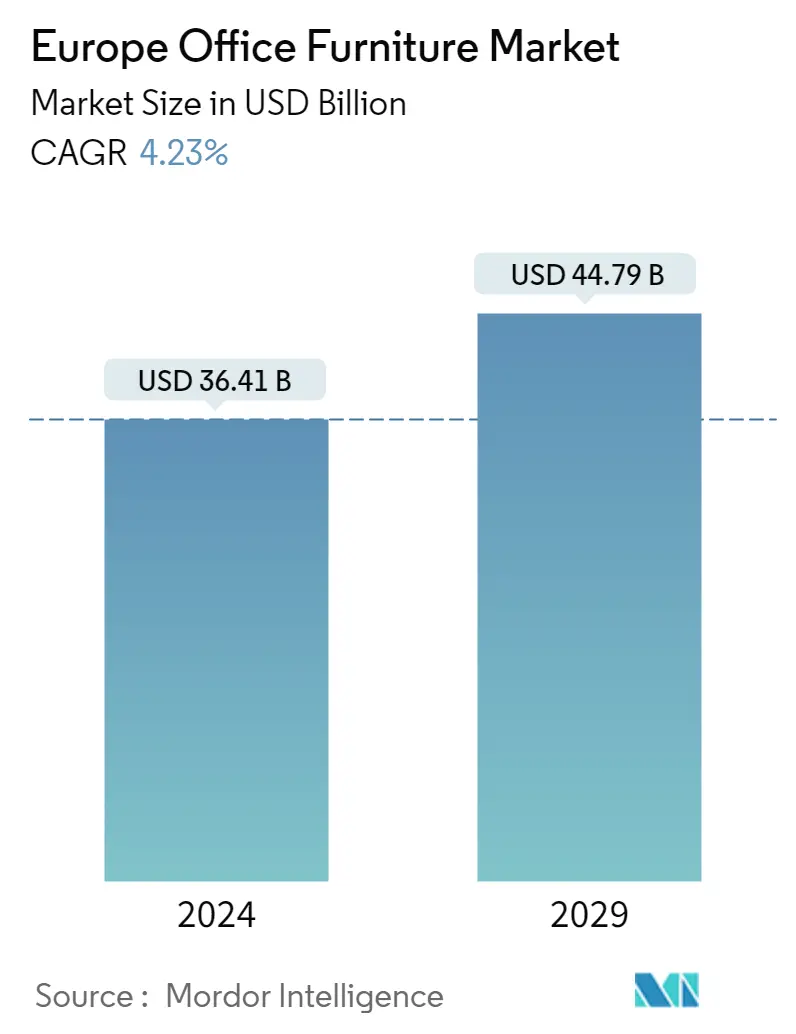

| Taille du Marché (2024) | USD 36.41 milliards de dollars |

| Taille du Marché (2029) | USD 44.79 milliards de dollars |

| TCAC(2024 - 2029) | 4.23 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché européen du mobilier de bureau

La taille du marché européen du mobilier de bureau est estimée à 36,41 milliards USD en 2024 et devrait atteindre 44,79 milliards USD dici 2029, avec une croissance de 4,23 % au cours de la période de prévision (2024-2029).

Le marché du mobilier de bureau en Europe devrait connaître une forte croissance au cours de la période de prévision. Certains des principaux facteurs expliquant cette croissance sont le nombre croissant de bureaux dans la région et les tendances émergentes en matière d'espaces de bureau tels que les bureaux flexibles et les espaces de coworking.

Le secteur européen du meuble est toujours aux prises avec les effets de la pandémie de COVID-19, sans quil soit encore certain que les fluctuations les plus spectaculaires de loffre et de la demande se produisent dans le passé. Cependant, de nombreuses entreprises se sont adaptées aux nouveaux défis et ont trouvé des moyens de continuer à fonctionner malgré les perturbations.

Le mobilier de bureau représente près de 10 à 15 % de la consommation globale de mobilier en Europe. Les cinq principaux producteurs de mobilier de bureau de la région sont l'Allemagne, la France, le Royaume-Uni, l'Italie et l'Espagne. Cette région exporte également des produits de mobilier de bureau vers lAmérique du Nord, lAmérique latine, lAsie et le Moyen-Orient. Près de 40 % des exportations européennes de mobilier de bureau proviennent d'Italie et d'Allemagne, qui sont les principaux pays producteurs de mobilier de bureau.

Tendances du marché européen du mobilier de bureau

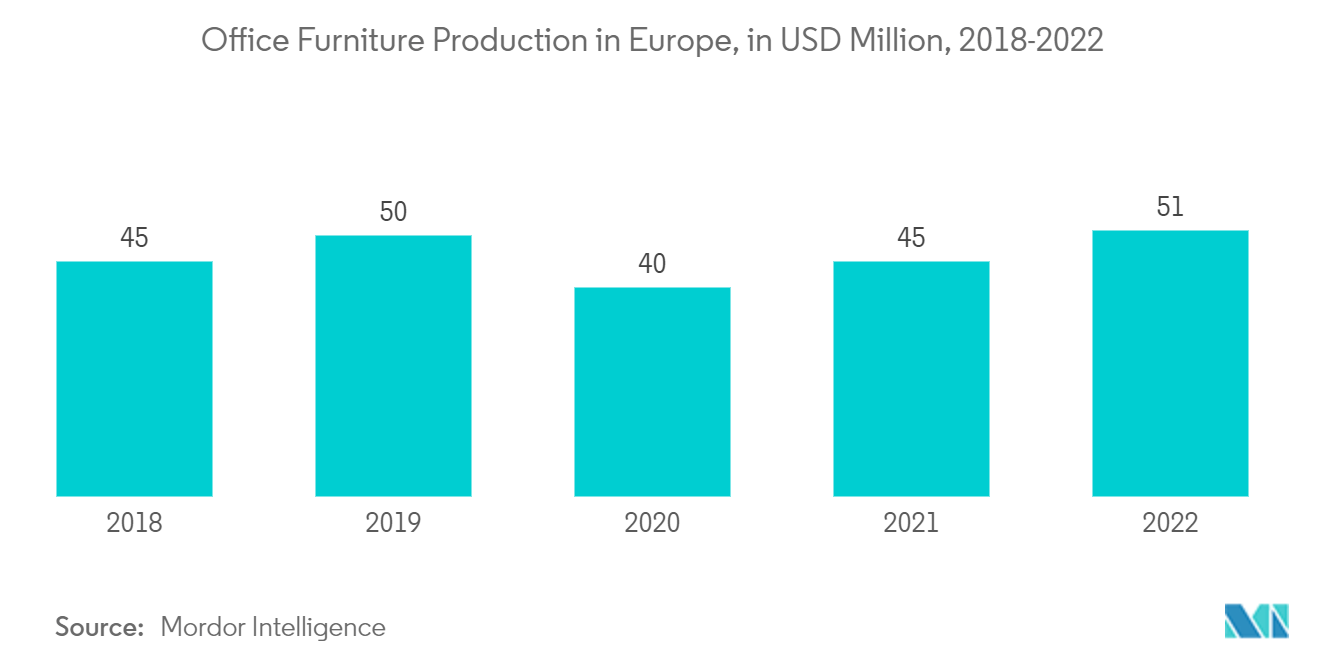

Laugmentation de la production de mobilier de bureau en Europe devrait stimuler le marché

La production européenne de mobilier de bureau a considérablement augmenté au cours des six derniers mois. Environ 84 % de la production de bureaux en Europe provient dEurope occidentale, et le reste de la production a lieu en Europe centrale et orientale.

La consommation de mobilier de bureau en Europe a également augmenté ces dernières années, ce qui témoigne de la demande croissante de produits d'ameublement dans la région. Certains des principaux pays de la région qui produisent du mobilier de bureau comprennent l'Autriche, l'Italie, la France et l'Espagne sur le marché d'Europe occidentale. L'Allemagne, l'Italie, la Pologne, la France et le Royaume-Uni sont les principaux producteurs de mobilier de bureau dans la partie orientale de l'Europe. Cependant, l'Allemagne, l'Italie, la Pologne, le Royaume-Uni et la France figurent parmi les 12 premiers fabricants de meubles au monde et détiennent ensemble 66 % de la production de meubles européenne.

En termes de matériaux utilisés, on constate une tendance à abandonner l'utilisation du bois dans la production de mobilier de bureau de l'UE au profit du plastique et du métal, même si le bois représente toujours une part importante de la production (80 % pour les bureaux, 30 % pour les plans de travail, 50 % pour les bureaux). armoires, système de rangement et de classement et unités mur à mur).

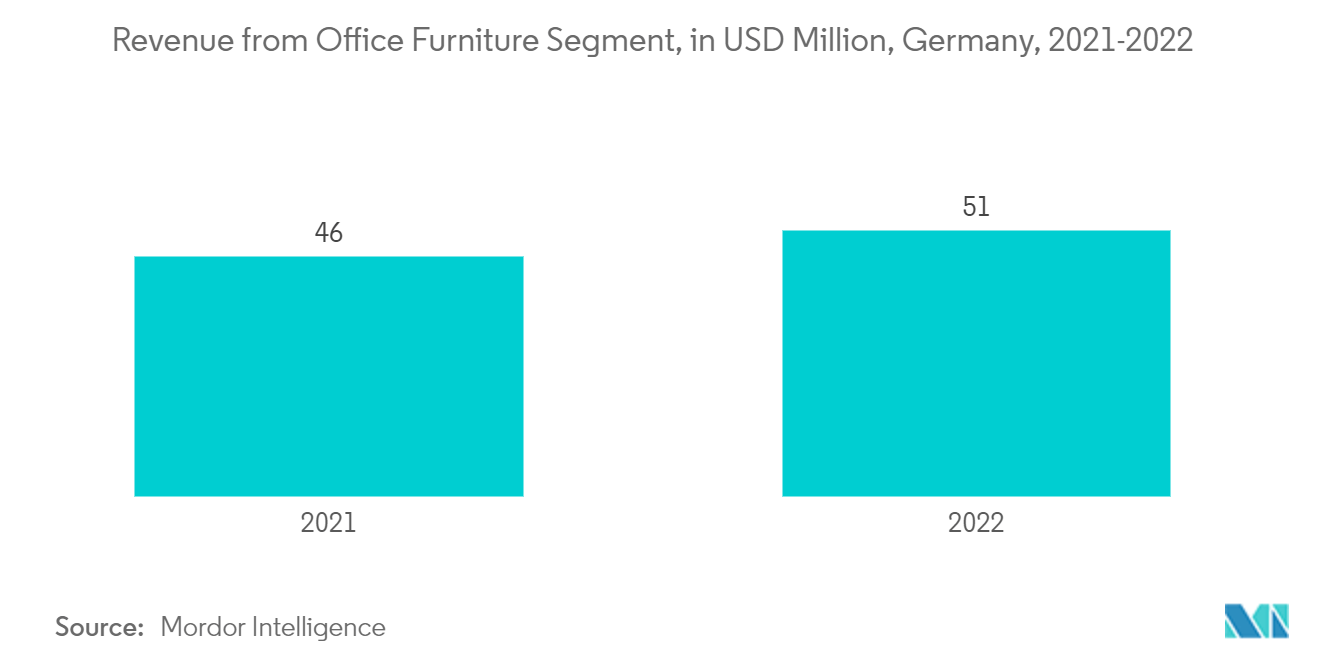

L'Allemagne est l'un des principaux pays en matière de mobilier de bureau

Le segment allemand du mobilier de bureau a enregistré une tendance à la hausse stable au cours des cinq dernières années, avec une augmentation constante des ventes annuelles de mobilier de bureau dans le pays. Les principaux moteurs de croissance ont été les sièges pivotants ergonomiques de haute qualité, qui encouragent les sièges favorables à la santé, ainsi que le mobilier pour les zones de communication. Il existe également une demande croissante de tables de travail à hauteur réglable.

La demande de mobilier de bureau augmente également dans les entreprises nationales du pays en raison du soutien de nouveaux environnements de travail. Il existe également une demande croissante d'équipements ergonomiques pour les bureaux à domicile et d'autres lieux de travail en dehors des sites de l'entreprise. Les experts du secteur considèrent la numérisation comme un facteur clé de la forte demande persistante de postes de travail de bureau repensés.

Certains des principaux marchés d'exportation de mobilier de bureau comprennent la France, les Pays-Bas, l'Autriche et la Suisse, et la demande a également augmenté en provenance d'Italie, des pays du Benelux et d'Europe de l'Est.

Aperçu du marché européen du mobilier de bureau

Le marché européen du mobilier de bureau est fragmenté avec la présence d'acteurs tels que Steelcase, Kinnarps, Nowy Styl et Herman Miller Europe. Les fabricants de meubles européens jouissent d'une bonne réputation dans le monde entier en raison de leur capacité créative de nouveaux designs et de leur réactivité aux nouvelles demandes. L'industrie est capable de combiner les nouvelles technologies et l'innovation avec le patrimoine et le style culturels et fournit des emplois à des travailleurs hautement qualifiés.

Leaders du marché européen du mobilier de bureau

-

Steelcase

-

Herman Miller Europe

-

Kinnarps

-

Nowy Styl

-

Vitra

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du mobilier de bureau

- Mai 2022 NORNORM, un service d'aménagement par abonnement proposant des solutions d'espace de travail radicalement abordables grâce à des modèles de location circulaires, a annoncé l'expansion de son activité sur le marché allemand.

- Février 2022 NexGen Workspace, la première ressource en matière de mobilier de bureau commercial, a annoncé le lancement de son nouveau site Web offrant aux acheteurs potentiels des devis instantanés pour le mobilier de bureau commercial, ainsi que plusieurs options de tarification.

Rapport sur le marché européen du mobilier de bureau – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE ET APERÇUS DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Analyse de la chaîne de valeur de l'industrie

4.5 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.5.1 La menace de nouveaux participants

4.5.2 Le pouvoir de négociation des acheteurs

4.5.3 Pouvoir de négociation des fournisseurs

4.5.4 La menace des substituts

4.5.5 Intensité de la rivalité concurrentielle

4.6 Aperçu des innovations technologiques sur le marché

4.7 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par matériau

5.1.1 Bois

5.1.2 Métal

5.1.3 Plastiques

5.1.4 Autres matériaux

5.2 Par produits

5.2.1 Chaises de réunion

5.2.2 Chaises longues

5.2.3 Chaises pivotantes

5.2.4 Tables de bureau

5.2.5 Armoires de rangement

5.2.6 Bureaux

5.3 Par canal de distribution

5.3.1 Direct

5.3.2 Indirect

5.4 Par pays

5.4.1 Allemagne

5.4.2 Royaume-Uni

5.4.3 France

5.4.4 Espagne

5.4.5 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concurrence sur le marché

6.2 Profils d'entreprise

6.2.1 Steelcase

6.2.2 Kinnarps

6.2.3 Nowy Styl

6.2.4 Ahrend Group

6.2.5 Haworth Europe

6.2.6 Herman Miller Europe

6.2.7 Narbutas

6.2.8 Sedus Stoll

6.2.9 Senator

6.2.10 Vitra

6.2.11 Kinnarps

6.2.12 European Furniture Group

6.2.13 Poltrona Frou*

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. ANNEXE

9. CLAUSE DE NON-RESPONSABILITÉ

Segmentation de lindustrie européenne du mobilier de bureau

Le mobilier de bureau peut être n'importe quoi, des bureaux d'ordinateur et des chaises de bureau aux bibliothèques et étagères.

Le marché européen du mobilier de bureau est segmenté par matériau (bois, métal, plastiques et autres matériaux), produit (chaises de réunion, chaises longues, chaises pivotantes, tables de bureau, armoires de rangement et bureaux), canal de distribution (direct et indirect), et pays (Allemagne, Royaume-Uni, France, Espagne, Reste de lEurope). Le rapport propose la taille du marché et les prévisions du marché européen du mobilier de bureau en valeur (USD) pour tous les segments ci-dessus.

| Par matériau | ||

| ||

| ||

| ||

|

| Par produits | ||

| ||

| ||

| ||

| ||

| ||

|

| Par canal de distribution | ||

| ||

|

| Par pays | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché européennes sur le mobilier de bureau

Quelle est la taille du marché européen du mobilier de bureau ?

La taille du marché européen du mobilier de bureau devrait atteindre 36,41 milliards USD en 2024 et croître à un TCAC de 4,23 % pour atteindre 44,79 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen du mobilier de bureau ?

En 2024, la taille du marché européen du mobilier de bureau devrait atteindre 36,41 milliards USD.

Qui sont les principaux acteurs du marché européen du mobilier de bureau ?

Steelcase, Herman Miller Europe, Kinnarps, Nowy Styl, Vitra sont les principales sociétés opérant sur le marché européen du mobilier de bureau.

Quelles années couvre ce marché européen du mobilier de bureau et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen du mobilier de bureau était estimée à 34,93 milliards de dollars. Le rapport couvre la taille historique du marché du mobilier de bureau en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du mobilier de bureau en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie européenne du mobilier de bureau

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du mobilier de bureau en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du mobilier de bureau en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.