Analyse du marché européen de la santé mobile

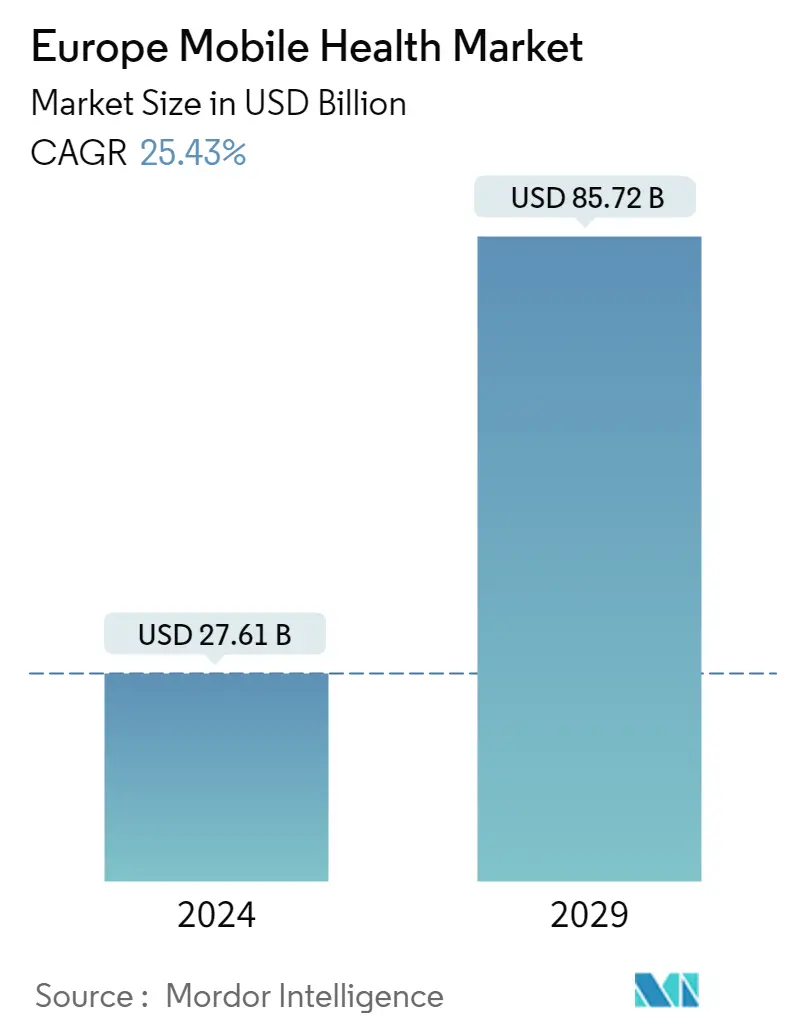

La taille du marché européen de la santé mobile est estimée à 27,61 milliards USD en 2024 et devrait atteindre 85,72 milliards USD dici 2029, avec une croissance de 25,43 % au cours de la période de prévision (2024-2029).

Ainsi, le COVID-19 a eu un impact positif sur la demande pour le marché de la santé mobile en Europe, et cette demande devrait augmenter avec le temps. Selon l'article La révolution européenne de la santé numérique à la suite du COVID-19 publié en avril 2021, la Commission européenne a proposé le programme EU4Health dans le cadre d'un programme de réponse à la reprise après le COVID-19. L'initiative vise à lever 5,1 milliards d'euros pour la transformation numérique du secteur européen de la santé et à garantir la préparation aux futures menaces sanitaires transfrontalières. Ainsi, laugmentation des investissements des gouvernements européens dans la transformation numérique des soins de santé stimulera la croissance du marché au cours de la période détude. La surveillance à distance des patients (RPM) est une solution de télémédecine un-à-plusieurs qui peut augmenter rapidement les capacités du système de santé. La société MedTech COVID-19 Telemedicine ApS fournit des protocoles cliniques COVID-19 pour le dépistage et la surveillance à distance des patients. Le projet COVID-19 Telemedicine, financé par la Commission européenne et lancé en août 2020, portera la solution à un niveau supérieur de préparation technologique. En plus de réduire lexposition du personnel aux contagions, le nombre de visites aux urgences et dhospitalisations, ainsi que la durée des séjours à lhôpital devraient également diminuer. La solution de surveillance à distance des patients (RPM) offre un confort aux patients anxieux en isolement et en quarantaine à domicile. Le triage automatisé en fait un outil de gestion des maladies infectieuses hautement évolutif et économe en ressources pour le COVID-19 et les futures pandémies. De tels projets financés par le gouvernement devraient avoir un impact positif sur la croissance du marché. Ainsi, les facteurs mentionnés ci-dessus sont susceptibles daugmenter la croissance du marché.

mHealth ou Mobile Health est l'utilisation de technologies mobiles et sans fil pour soutenir la réalisation d'objectifs de santé. Lapplication la plus courante de mHealth est lutilisation dappareils mobiles pour informer les consommateurs sur les services de santé préventifs. Cependant, la santé mobile est également utilisée pour la surveillance des maladies, laide au traitement, le suivi des épidémies et la gestion des maladies chroniques. Des facteurs tels que le fardeau croissant des maladies chroniques, les progrès technologiques, la sensibilisation croissante à la santé de la population et les initiatives prises par le gouvernement stimulent la croissance du segment de marché au cours de la période de prévision. En outre, l'Union européenne promeut un programme intitulé Promouvoir un label mHealth de confiance en Europe adoption de spécifications techniques pour la qualité et la fiabilité des applications de santé et de bien-être dans le but de donner la priorité aux outils numériques pour l'autonomisation des citoyens et pour les soins centrés sur la personne dont la date de soumission était en septembre 2021. de telles initiatives prises par le gouvernement stimulent également la croissance du marché. La croissance du segment de marché a stimulé le lancement de nouveaux produits intégrant des technologies de pointe telles que l'intelligence artificielle, etc. Par exemple, en avril 2021, TytoCare, le premier appareil modulaire tout-en-un et plateforme d'examen du secteur de la santé, pour les à la demande, des examens médicaux à distance, a été lancé en Italie, permettant l'adoption de sa solution mhealth dans tout le pays. Le lancement s'effectue via un partenariat avec Multimed. De plus, en mars 2021, le réseau mobile espagnol Yoigo a également lancé un service de santé mobile nommé Doctor Go. Le service de télémédecine Doctor Go propose des consultations vidéo avec des médecins de famille et des spécialistes, ainsi que des services de télépharmacie pour les ordonnances électroniques et la délivrance de médicaments. De même, en mai 2021, Royal Philips a lancé la nouvelle plateforme d'applications interventionnelles Philips, IntraSight Mobile, qui rassemble des applications d'imagerie et de physiologie sur un système mobile pour le traitement des maladies coronariennes et périphériques en Europe. De plus, le soutien du gouvernement sous forme de subventions stimule également la croissance du marché au fil du temps. Par exemple, en mai 2021, l'entreprise britannique de technologie de la santé my mhealth et ses collaborateurs ont reçu 2,5 millions d'euros de subventions Eurostars pour le développement de leur projet nommé CUOREMA. Le projet CUOREMA se concentrera sur le développement d'un nouveau système de soutien à la réadaptation cardiaque centré sur le patient. Ainsi, en raison des facteurs mentionnés ci-dessus, le marché de la santé mobile devrait connaître une croissance au cours de la période de prévision.

Cependant, les problèmes de sécurité des données et les politiques réglementaires strictes pour les applications mHealth sont susceptibles dentraver la croissance du marché.

Tendances du marché européen de la santé mobile

Les moniteurs de glycémie devraient détenir la plus grande part du segment des types dappareils

Un glucomètre est un système de test utilisé à la maison ou dans un établissement de soins de santé pour mesurer la quantité de sucre (glucose) dans le sang. La prévalence du diabète augmente dans tous les groupes dâge dans la région européenne, principalement en raison dune augmentation de la population en surpoids et obèse, dune mauvaise alimentation et dun manque dactivité physique. Ce sont également les principaux moteurs de la croissance des glucomètres sur le marché de la santé mobile au cours de la période de prévision. Selon les statistiques fournies par la Fédération internationale du diabète (FID), environ 59 millions d'adultes âgés de 20 à 79 ans vivaient avec le diabète dans la région Europe de la FID en 2019. La FID a estimé que d'ici 2045, le La prévalence du diabète atteindra jusqu'à 10,8 % et le nombre de personnes atteintes de cette maladie atteindra 81 millions. Le diabète savère être lune des principales causes de décès dans la région européenne. Comme la prévalence continue daugmenter même à lavenir, la demande de surveillance continue des niveaux de glucose chez les patients diabétiques devrait également augmenter à lavenir. Les entreprises utilisent une technologie de pointe pour rendre ces appareils compatibles avec diverses plates-formes mobiles afin de supprimer les appareils encombrants supplémentaires. Par exemple, en juin 2021, Medtronic a lancé le glucomètre continu Guardian 4 et son stylo à insuline intelligent InPen en Europe. Les deux appareils ont été approuvés en Europe pour les personnes diabétiques. Ainsi, laugmentation du nombre de patients souffrant de diabète et les progrès technologiques dans les dispositifs portables de surveillance du glucose et de linsuline devraient stimuler la croissance du marché européen de la santé mobile.

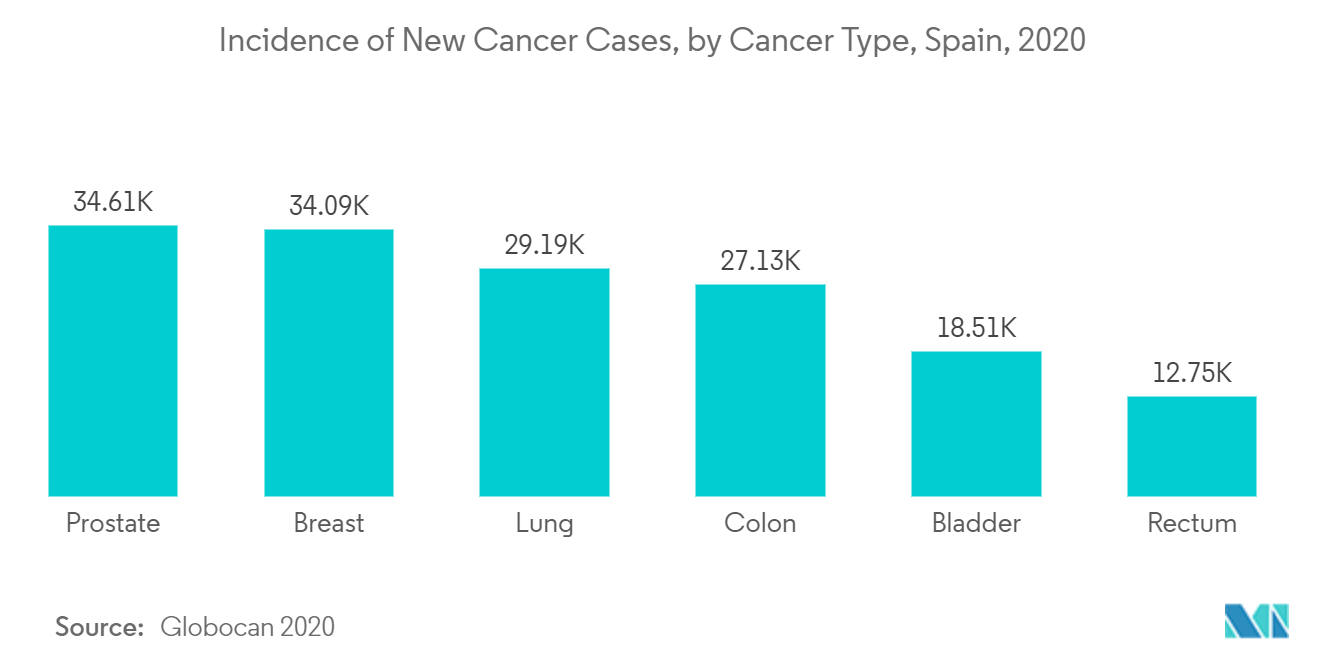

LEspagne devrait détenir une part importante du marché au cours de la période de prévision

Des facteurs tels que leffet pandémique croissant initial, les études de recherche, laugmentation du financement et les lancements de produits par les principaux acteurs du marché devraient augmenter la croissance du marché. Selon un article publié dans l'Union européenne des hôpitaux privés en juin 2021, les hôpitaux généraux d'Espagne ont augmenté leurs effectifs de 6 % en 2020 par rapport à 2019, en intégrant 5 000 nouveaux professionnels alors que le taux d'hospitalisation dans le pays était d'environ 33 % pour l'année. Patients atteints du COVID-19. Cependant, les problèmes liés aux professionnels de la santé étaient très critiques puisquenviron 26,3 % du personnel a été déclaré positif au COVID à un moment donné. En novembre 2021, un article intitulé Impact budgétaire de l'hospitalisation pendant la pandémie de COVID-19 en Espagne a publié que l'impact sur le budget de l'hôpital pour les 3 mois (du 26 février au 21 mai 2020) était calculé à 15 633 180 EUR, dont le 97,4 % étaient liés aux soins de santé et à lhospitalisation. Les frais de séjour en unité de soins intensifs représentent 5,3 % du coût total. Alors que le coût moyen par patient était d'environ 10 744 euros. Les principaux coûts étaient les frais de personnel (10 131 à 11 357 euros par patient pour les médecins et 10 274 à 11 215 euros par patient pour les infirmières). Ainsi, limpact du COVID-19 sur le budget de la santé publique espagnole (12,3 % des dépenses publiques totales de santé) est supérieur au coût de la sclérose en plaques, du cancer et du diabète. Le système de santé mobile peut réduire les coûts car il n'oblige pas les patients à se rendre jusqu'à ce que cela soit nécessaire. Cela libérerait de l'espace dans les hôpitaux et augmenterait la productivité en diminuant les coûts. De la même manière, en juin 2020, le ministère catalan de la Santé a lancé lapplication Gestioemocional pour soutenir les patients souffrant danxiété et de stress déclenchés par le COVID-19. L'application a été téléchargée plus de 370 000 fois et compte plus de 200 000 utilisateurs. Ces applications ont accéléré l'utilisation de la télémédecine en Espagne avec une augmentation des consultations virtuelles et un impact positif sur le flux de travail.

Ainsi, en raison des facteurs mentionnés ci-dessus, le marché devrait augmenter à lavenir.

Aperçu du secteur européen de la santé mobile

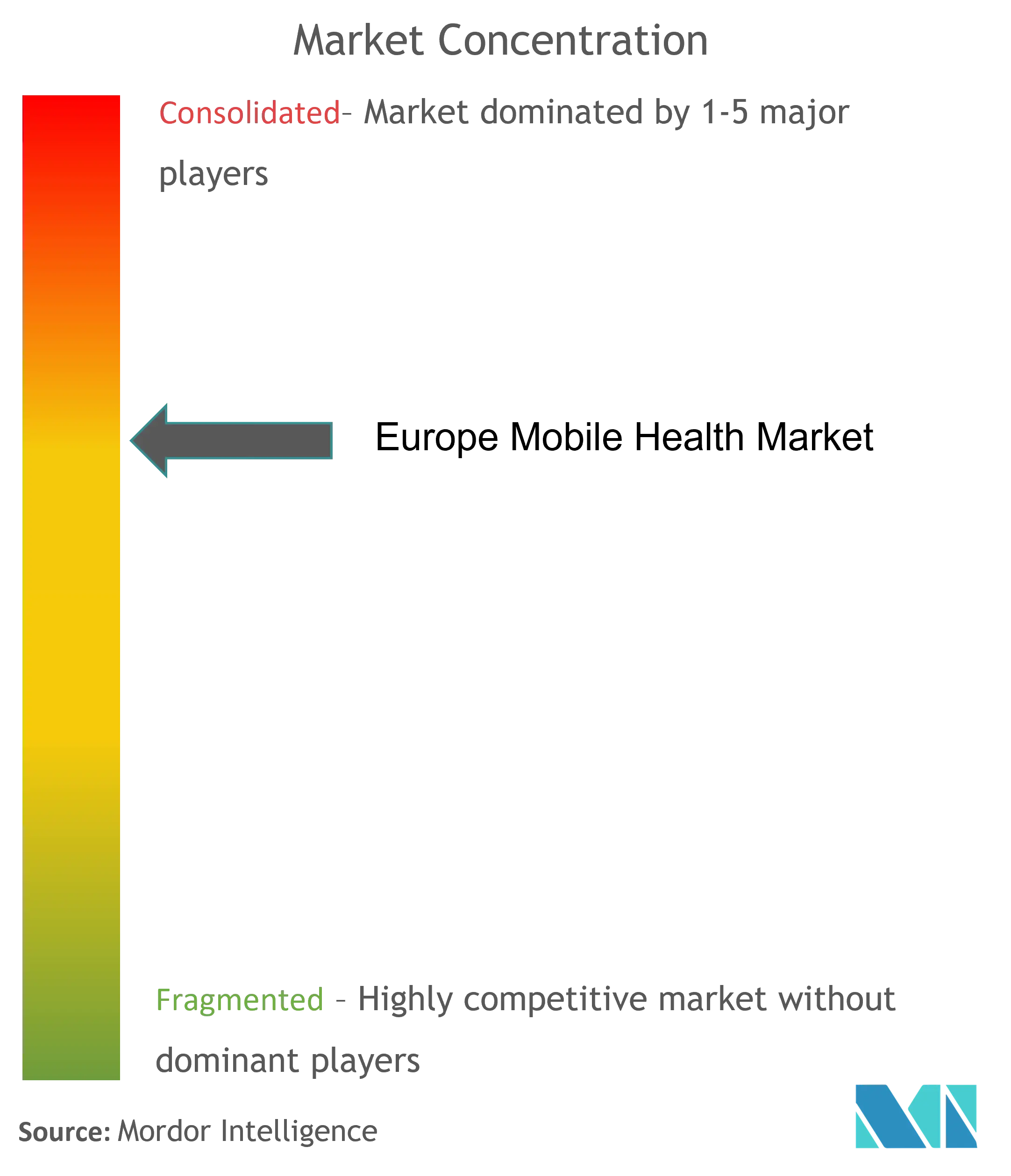

Le marché de la santé mobile en Europe est modérément compétitif et se compose principalement d'acteurs mondiaux. Avec les progrès technologiques croissants dans les services et produits de santé mobiles, davantage dentreprises devraient pénétrer le marché. Les petites et moyennes entreprises devraient conquérir une part substantielle du marché européen dans un avenir proche. Certaines des sociétés qui dominent actuellement le marché sont Koninklijke Philips NV, Medtronic Plc, Johnson and Johnson, Cisco Systems, Inc. et Samsung, entre autres.

Leaders du marché européen de la santé mobile

Medtronic Plc

Koninklijke Philips N.V.

Johnson and Johnson

Cisco Systems, Inc.

Samsung

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de la santé mobile

En juillet 2022, Smith+Nephew a lancé l'application de support clinique WOUND COMPASS au Royaume-Uni. L'application de support clinique WOUND COMPASS est un outil de support numérique complet destiné aux professionnels de la santé qui facilite l'évaluation des plaies et la prise de décision afin de réduire les variations de pratique.

En mai 2022, la société de santé mentale numérique Bezyl, Inc. collabore avec le développeur ukrainien Sigma Software pour lancer l'application Bezyl, qui développe la force mentale et fournit des ressources d'assistance.

Segmentation de lindustrie européenne de la santé mobile

Selon l'OMS, la mHealth est une composante de la e-santé. L'Observatoire mondial de la cybersanté (GOe) a défini la santé mobile ou santé mobile comme une pratique médicale et de santé publique prise en charge par des appareils mobiles, tels que les téléphones mobiles, les appareils de surveillance des patients, les assistants numériques personnels (PDA) et autres appareils sans fil. La santé mobile implique l'utilisation et la capitalisation de l'utilité principale d'un téléphone mobile que sont les services de messagerie vocale et de messagerie courte (SMS), ainsi que de fonctionnalités et d'applications plus complexes, notamment le service général de radiocommunication par paquets (GPRS), les télécommunications mobiles de troisième et quatrième générations (systèmes 3G et 4G). ), le système de positionnement global (GPS) et la technologie Bluetooth. Le marché européen de la santé mobile est segmenté par type de service (services de surveillance, services de diagnostic, services de traitement, solutions de bien-être et de remise en forme, autres services), type dappareil (moniteurs de glycémie, moniteurs cardiaques, moniteurs hémodynamiques, moniteurs neurologiques, moniteurs respiratoires, moniteurs corporels et Moniteurs de température, appareils de surveillance à distance des patients et autres types d'appareils), parties prenantes (opérateurs mobiles, prestataires de soins de santé, acteurs d'applications/de contenu et autres parties prenantes) et géographie (Allemagne, Royaume-Uni, France, Italie, Espagne, reste de l'Europe). ). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Services de surveillance | Solutions de vieillissement indépendantes |

| Gestion des maladies chroniques | |

| Services de soins post-aigus | |

| Services de diagnostic | Services d'autodiagnostic |

| Solutions de télémédecine | |

| Centres d'appels médicaux gérés par des professionnels de la santé | |

| Services de traitement | Services de surveillance à distance des patients |

| Téléconsultation | |

| Solutions de bien-être et de remise en forme | |

| Autres services |

| Moniteurs de glycémie |

| Moniteurs cardiaques |

| Moniteurs hémodynamiques |

| Moniteurs neurologiques |

| Moniteurs respiratoires |

| Moniteurs corporels et de température |

| Appareils de surveillance des patients à distance |

| Autres types d'appareils |

| Opérateurs mobiles |

| Les fournisseurs de soins de santé |

| Lecteurs d'applications/de contenu |

| Autres détenteurs de participations |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Le reste de l'Europe |

| Par type de service | Services de surveillance | Solutions de vieillissement indépendantes |

| Gestion des maladies chroniques | ||

| Services de soins post-aigus | ||

| Services de diagnostic | Services d'autodiagnostic | |

| Solutions de télémédecine | ||

| Centres d'appels médicaux gérés par des professionnels de la santé | ||

| Services de traitement | Services de surveillance à distance des patients | |

| Téléconsultation | ||

| Solutions de bien-être et de remise en forme | ||

| Autres services | ||

| Par type d'appareil | Moniteurs de glycémie | |

| Moniteurs cardiaques | ||

| Moniteurs hémodynamiques | ||

| Moniteurs neurologiques | ||

| Moniteurs respiratoires | ||

| Moniteurs corporels et de température | ||

| Appareils de surveillance des patients à distance | ||

| Autres types d'appareils | ||

| Par détenteur de participation | Opérateurs mobiles | |

| Les fournisseurs de soins de santé | ||

| Lecteurs d'applications/de contenu | ||

| Autres détenteurs de participations | ||

| Géographie | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

FAQ sur les études de marché sur la santé mobile en Europe

Quelle est la taille du marché européen de la santé mobile ?

La taille du marché européen de la santé mobile devrait atteindre 27,61 milliards USD en 2024 et croître à un TCAC de 25,43 % pour atteindre 85,72 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen de la santé mobile ?

En 2024, la taille du marché européen de la santé mobile devrait atteindre 27,61 milliards USD.

Qui sont les principaux acteurs du marché européen de la santé mobile ?

Medtronic Plc, Koninklijke Philips N.V., Johnson and Johnson, Cisco Systems, Inc., Samsung sont les principales sociétés opérant sur le marché européen de la santé mobile.

Quelles années couvre ce marché européen de la santé mobile et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen de la santé mobile était estimée à 22,01 milliards de dollars. Le rapport couvre la taille historique du marché européen de la santé mobile pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen de la santé mobile pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne de la santé mobile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la santé mobile en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse mHealth en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.