Analyse du marché européen des voitures de luxe

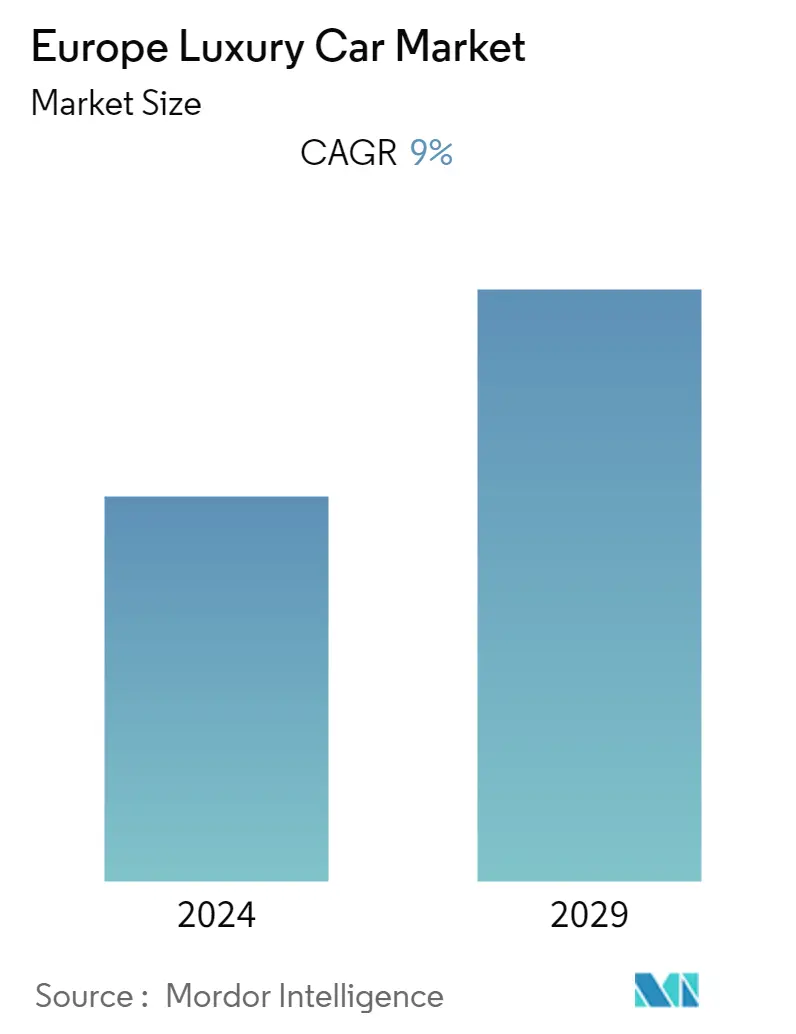

Actuellement, le marché européen des voitures de luxe est évalué à 157,3 milliards de dollars et devrait atteindre 229,25 milliards de dollars au cours des cinq prochaines années, enregistrant un TCAC de 9 % au cours de la période de prévision.

La pandémie de COVID-19 a eu un impact négatif sur le marché, car les confinements et les fermetures des installations de fabrication des principaux équipementiers ont entraîné une diminution de la production et des ventes de voitures de luxe dans la région. Cependant, quelques marques de luxe, telles que Porsche, Lexus et Jaguar, ont enregistré une augmentation de leurs ventes au premier trimestre 2020 par rapport au premier trimestre 2019 en raison de l'assouplissement des restrictions post-pandémie. De plus, selon la Society of Motor Manufacturers and Traders (SMMT), les ventes de voitures particulières au Royaume-Uni ont diminué de 14,3 % pour atteindre 243479 unités en mars 2022. Les ventes depuis le début de l'année ont diminué de 1,9 %, avec 417560 voitures immatriculées au cours des trois premiers mois. de 2022.

À moyen terme, la prise de conscience croissante des avantages des voitures de luxe et de lapparence attrayante du véhicule encourage la jeunesse du millénaire, et ces facteurs devraient propulser la demande sur le marché. La demande croissante dune expérience de conduite confortable et la pénétration croissante de la mobilité électrique devraient contribuer à ladoption croissante des voitures de luxe au cours de la période de prévision.

Certaines des raisons de l'essor des SUV incluent la flexibilité, la capacité de charge utile, la maniabilité, la vue imprenable depuis le siège du conducteur et la facilité d'accès à la cabine. La plupart des derniers SUV appartiennent à la catégorie des crossovers, qui sont des voitures plus grandes et plus bulbeuses plutôt que des utilitaires sportifs basés sur des camionnettes. Plusieurs lancements européens de voitures de luxe ont pris le segment pour constater une barre de ventes élevée. Par exemple, en mai 2022, Hyundai a annoncé quelle lancerait bientôt trois véhicules électriques de luxe Genesis sur le marché européen. Les produits phares premium Genesis G80 et SUV GV80 de l'entreprise étaient attendus d'ici fin juin 2022 en Europe.

LAllemagne, le Royaume-Uni et plusieurs autres pays clés devraient jouer un rôle de premier plan sur le marché en raison des développements croissants des principaux acteurs à travers le pays et de leurs stratégies, telles que lexpansion, les lancements de produits, etc.

Tendances du marché européen des voitures de luxe

Les SUV devraient connaître une croissance plus élevée sur le marché européen des voitures de luxe

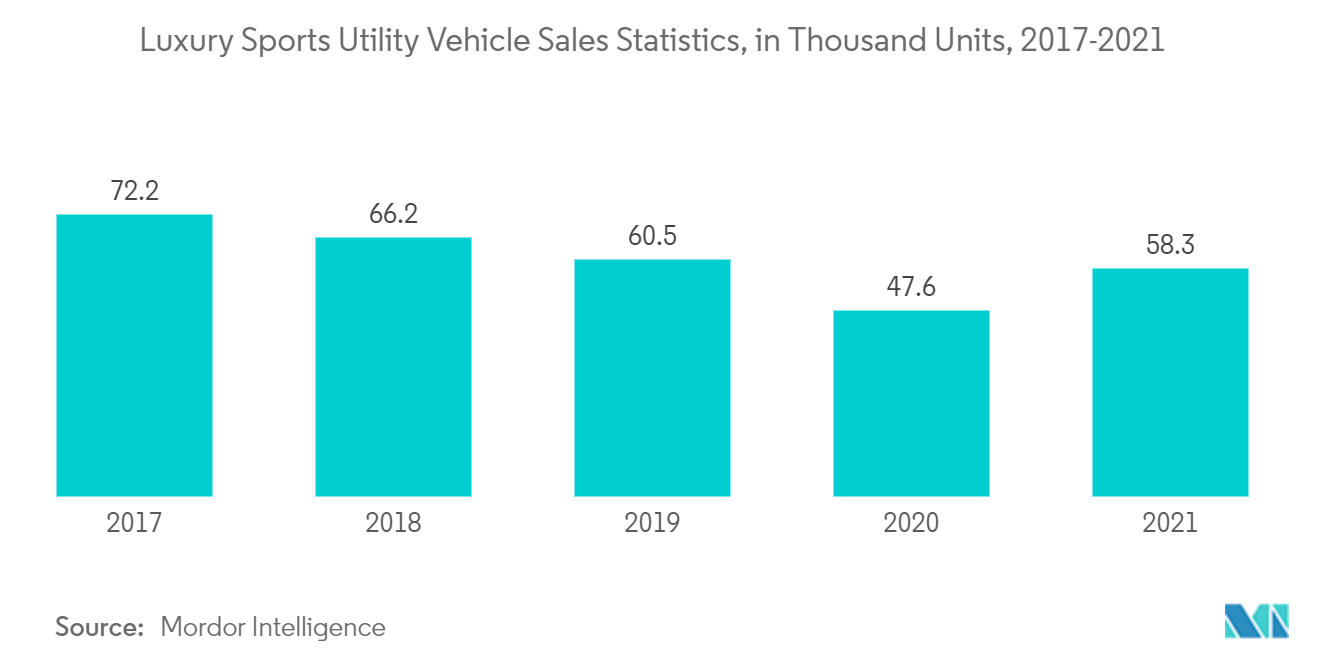

Le marché européen des voitures de luxe devrait être tiré par les SUV. Les voitures particulières traditionnelles perdent leur emprise sur le marché. Il sagit dune tendance mondiale qui a commencé aux États-Unis et sest ensuite étendue à lEurope et à lAsie. Certaines des marques dont les SUV les plus vendus en Europe sont Nissan, Hyundai, Kia, Mazda, Mitsubishi, Jaguar, Lexus, Porsche, Maserati et Volvo.

Actuellement, la plupart des marques de luxe européennes se sont tournées vers les SUV crossover pour constater des chiffres de ventes élevés. La plupart des marques de luxe disponibles aujourd'hui ont présenté leurs ventes de SUV représentant plus des trois quarts de leur volume. En outre, on s'attend à ce que le segment des SUV connaisse un boom avec un changement de comportement des consommateurs en faveur de l'achat de véhicules plus spacieux et plus luxueux. Une autre raison importante de l'augmentation soudaine de la production de SUV réside dans les normes d'émission en vigueur dans l'UE, où les voitures sont responsables d'environ 12 % des émissions totales de dioxyde de carbone (CO2).

Les objectifs démissions des constructeurs automobiles sont fixés en fonction de la masse moyenne de leurs véhicules. Cela signifie que les constructeurs de voitures plus lourdes ont droit à des émissions plus élevées que les constructeurs de voitures plus légères. Les principaux constructeurs automobiles européens recherchent des lancements fréquents de SUV de luxe pour répondre à la demande.

Par exemple, en juin 2022, le constructeur britannique de SUV haut de gamme tout-terrain Land Rover a lancé son SUV Defender 130 de troisième génération, le plus célèbre. Ce nouveau SUV Defender est équipé de huit sièges et devrait coûter 78 539 USD.

De plus, en juin 2022, Pollstar a annoncé qu'elle travaillait sur une nouvelle gamme de son premier SUV électrique, qui devrait faire ses débuts sur le marché d'ici octobre 2022.

Compte tenu de ces facteurs, la demande de SUV de luxe dans le secteur automobile européen devrait sintensifier et croître considérablement au cours des années à venir.

Le Royaume-Uni et lAllemagne joueront probablement un rôle clé au cours de la période de prévision

Le secteur automobile allemand constitue lépine dorsale de lindustrie automobile européenne au cours des dernières décennies. LAllemagne est devenue lun des plus grands pays producteurs et innovants de produits automobiles de haute technologie. Par ailleurs, une croissance nette de +60 % a été observée dans le secteur automobile européen pour la RD, grâce à l'Allemagne. Cela met en valeur le puissant pôle dinnovation qui joue un rôle central dans la demande de verre intelligent pour lautomobile.

Même si le ralentissement économique a touché plusieurs marchés dans le monde, lindustrie automobile allemande est restée stable. En 2019, les ventes de voitures particulières ont augmenté de 4,99 % pour atteindre 3,6 millions d'unités, contre 3,4 millions d'unités l'année précédente.

Au Royaume-Uni, de nombreux constructeurs automobiles, comme Audi, BMW, Nissan et Range Rover, proposent un confort de luxe dans leurs modèles populaires, comme respectivement les séries Q, X, Qashqai et Evoque. Le segment des voitures haut de gamme enregistre des ventes considérables dans le pays. La préférence des clients pour les SUV est évidente. Les voitures les plus vendues en mars 2022 étaient la Tesla Model Y (6464 unités), la Tesla Model 3 (6457 unités), la Vauxhall Corsa (5515 unités), le Nissan Qashqai (5401 unités) et la Hyundai Tucson (4876 unités).

Plusieurs constructeurs automobiles du segment des voitures de luxe créent une alliance avec des fournisseurs de technologie. De plus, plusieurs produits lancés en Allemagne et au Royaume-Uni ont été des catalyseurs clés dans laugmentation de la demande de voitures de luxe.

Par exemple, en juin 2022, la société mondiale de logiciels automobiles basée au Kerala devait commencer à travailler sur le programme dinfodivertissement avancé du constructeur automobile de luxe allemand BMW.

De plus, en septembre 2021, Daimler AG, un constructeur automobile allemand, a annoncé qu'il s'associerait avec Stellantis NV et TotalEnergies SE pour porter la taille de son projet européen de batteries à environ 7 milliards d'euros et garantir l'approvisionnement en voitures électriques de luxe Mercedes-Benz.

Compte tenu de ces aspects, la demande de voitures de luxe devrait exploser sous la domination du Royaume-Uni et de lAllemagne.

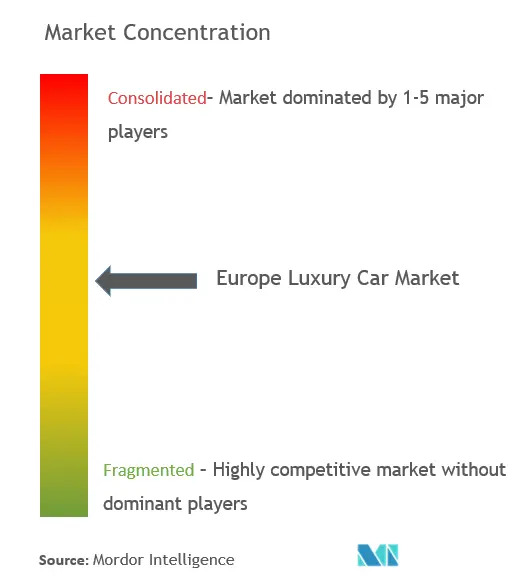

Aperçu du marché européen des voitures de luxe

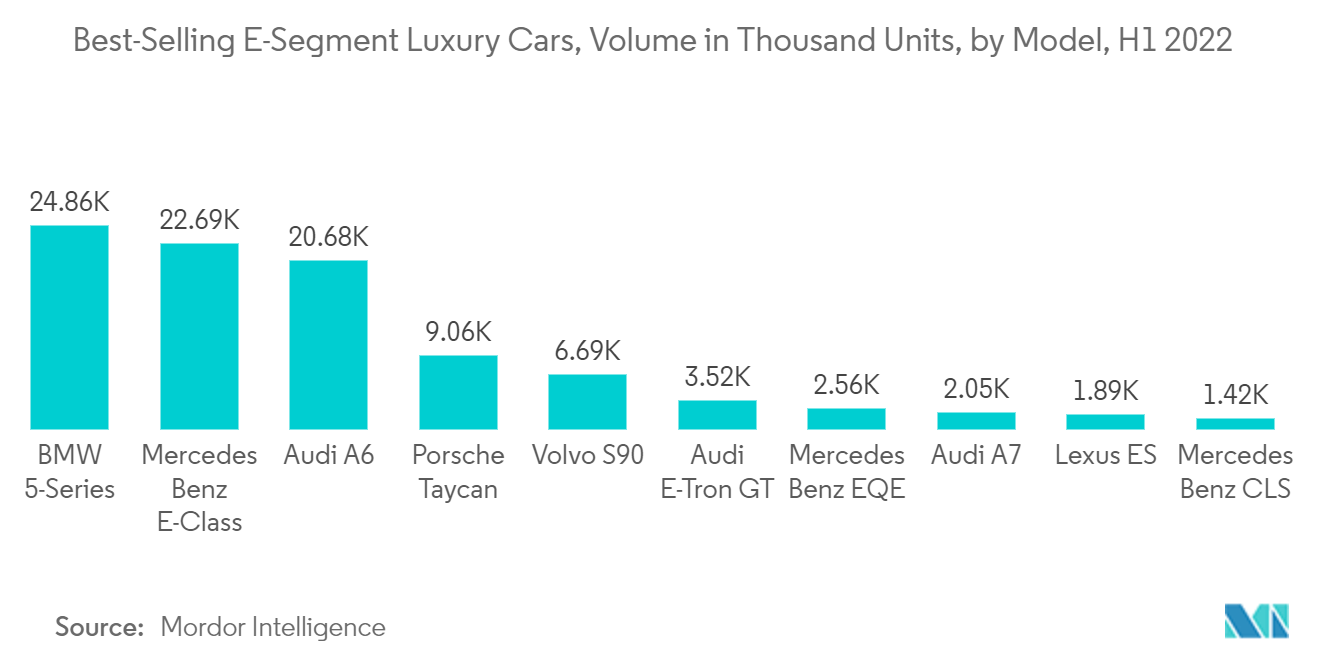

Le marché européen des voitures de luxe est dominé par quelques acteurs, tels que le groupe BMW, le groupe Mercedes-Benz, Ford Motor, Volkswagen AG et bien d'autres. Le marché est fortement influencé par des facteurs tels que les technologies avancées, plus de confort, des investissements croissants dans des projets de RD et un marché croissant de véhicules électriques et autonomes dans la région.

Pour offrir une expérience plus luxueuse à leurs clients, les principaux constructeurs automobiles de luxe investissent des sommes considérables dans la RD et créent des coentreprises avec dautres acteurs de lindustrie.

Par exemple, en mai 2022, les Audi e-Tron GT et RS e-Tron ont lancé leur segment sur le marché européen. Les deux véhicules sont entièrement électriques et la société a annoncé que le RS e-Tron était le véhicule phare de la société.

En mars 2022, Ford Motor a étendu son unité Ford Model e à travers lEurope. L'entreprise a agrandi son usine de fabrication avec une capacité de production annuelle de 600 000 véhicules d'ici 2026.

En mars 2020, BMW Group a investi plus de 30 milliards d'euros dans la recherche et le développement de technologies d'avenir jusqu'en 2025.

Leaders du marché européen des voitures de luxe

BMW AG

Tesla Inc.

Mercedes-Benz Group AG

Audi AG

Volvo Cars

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des voitures de luxe

- Septembre 2022 MG Motor lance la MG4 électrique en Europe. Le MG4 électrique se compose dune batterie lithium-ion dune capacité de 51 kWh et dune autonomie allant jusquà 350 km.

- Juin 2022 Audi étend ses centres de recharge rapide urbains au Royaume-Uni pour les segments des véhicules électriques de luxe. La société a précédemment ouvert le premier site de recharge semi-permanent, qui comprend environ six chargeurs rapides de 320 kW et un salon à Nuremberg, en Allemagne.

- Mai 2022 le constructeur de voitures électriques Lucid Group a annoncé son intention de lancer une berline de luxe en Europe fin 2022. La société lancera les berlines Lucid Air Dream Edition P et R pour un nombre limité de consommateurs en Allemagne, en Suisse, aux Pays-Bas et en Norvège. fin 2022.

- Janvier 2022 la marque automobile européenne Skoda Auto a proposé six produits, dont le lancement d'une toute nouvelle berline, dans le but d'accélérer sa croissance en multipliant ses ventes par trois.

- Novembre 2021 BMW Group a introduit ses zones eDrive innovantes dans 20 autres villes européennes, dont Copenhague, Vérone et Toulouse. Cela signifie qu'un total de 138 villes en Europe ont bénéficié de cette technologie pionnière. Dans une zone eDrive, les véhicules hybrides rechargeables BMW passent automatiquement en mode de conduite entièrement électrique dès leur entrée dans les centres-villes.

Segmentation de lindustrie européenne des voitures de luxe

Une voiture de luxe offre des niveaux accrus de confort, déquipement, de commodités, de qualité, de performances et de statut associé par rapport aux voitures à prix modéré. Le parc européen de voitures de luxe comprend des voitures haut de gamme offrant un excellent confort et dotées de la conception et des matériaux les plus fiables. Des acteurs tels que Porsche, Ferrari, BMW et Mercedes-Benz ont des mains dominantes dans la vente de ces voitures de luxe.

Le marché européen des voitures de luxe est segmenté par type de véhicule (à hayon, berline, véhicules utilitaires sport et véhicules polyvalents), type de conduite (moteur thermique et électrique) et pays (Allemagne, Royaume-Uni, France, Espagne, Italie, Russie). , Pays-Bas, Danemark, Suède, Belgique, Suisse et reste de l'Europe). Le rapport propose la taille du marché et les prévisions pour le marché européen des voitures de luxe en valeur (en milliards USD) pour tous les segments ci-dessus.

| Hayon |

| Depuis |

| Véhicule de sport |

| Véhicule multi-usages |

| Moteur IC |

| Électrique |

| Allemagne |

| Royaume-Uni |

| France |

| Espagne |

| Italie |

| Russie |

| Pays-Bas |

| Danemark |

| Suède |

| Belgique |

| Suisse |

| Le reste de l'Europe |

| Type de véhicule | Hayon |

| Depuis | |

| Véhicule de sport | |

| Véhicule multi-usages | |

| Type de lecteur | Moteur IC |

| Électrique | |

| Géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Pays-Bas | |

| Danemark | |

| Suède | |

| Belgique | |

| Suisse | |

| Le reste de l'Europe |

FAQ sur les études de marché européennes sur les voitures de luxe

Quelle est la taille actuelle du marché européen des voitures de luxe ?

Le marché européen des voitures de luxe devrait enregistrer un TCAC de 9 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des voitures de luxe ?

BMW AG, Tesla Inc., Mercedes-Benz Group AG, Audi AG, Volvo Cars sont les principales sociétés opérant sur le marché européen des voitures de luxe.

Quelle est la région qui connaît la croissance la plus rapide sur le marché européen des voitures de luxe ?

On estime que lEurope connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché européen des voitures de luxe ?

En 2024, lEurope représente la plus grande part de marché sur le marché européen des voitures de luxe.

Quelles années couvre ce marché européen des voitures de luxe ?

Le rapport couvre la taille historique du marché des voitures de luxe en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des voitures de luxe en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des voitures de luxe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des voitures européennes de luxe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des voitures européennes de luxe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)