Analyse du marché européen du diagnostic in vitro (IVD)

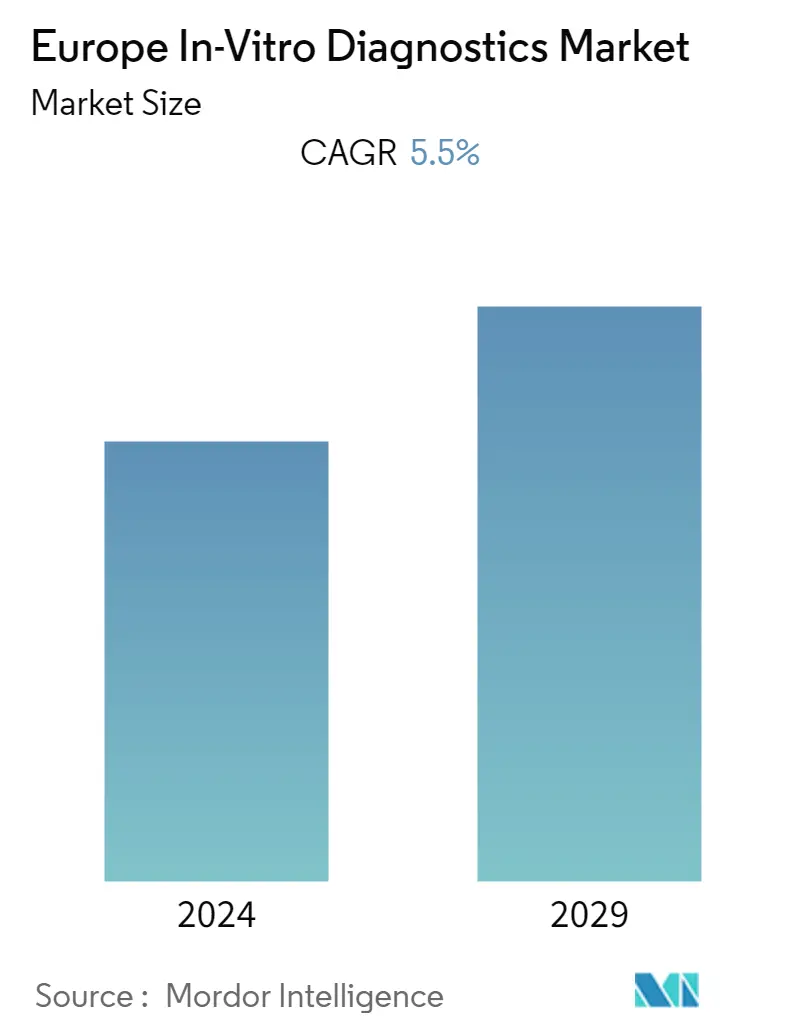

Le marché européen du diagnostic in vitro devrait enregistrer un TCAC de 5,5 % sur la période de prévision.

Le COVID-19 a eu un impact significatif sur loffre et la demande sur le marché du diagnostic in vitro en Europe, car ce pays était lune des régions les plus gravement touchées. Le nombre croissant de tests de diagnostic in vitro pour le diagnostic des symptômes du COVID-19 a augmenté le taux dadoption de ces instruments. Par exemple, selon un rapport du gouvernement britannique, près de 7,6 millions de tests de dispositifs à flux latéral ont été effectués entre le 8 et le 21 avril 2021 en Angleterre. Ce volume élevé de tests de diagnostic in vitro (IVD) en Europe pour le diagnostic précis des symptômes du COVID a augmenté la croissance du marché pendant la pandémie. Cependant, la croissance du marché est restée stable pendant la période post-pandémique en Europe en raison de la baisse de la demande de tests de diagnostic in vitro du COVID-19 et de la diminution des cas confirmés dans la région.

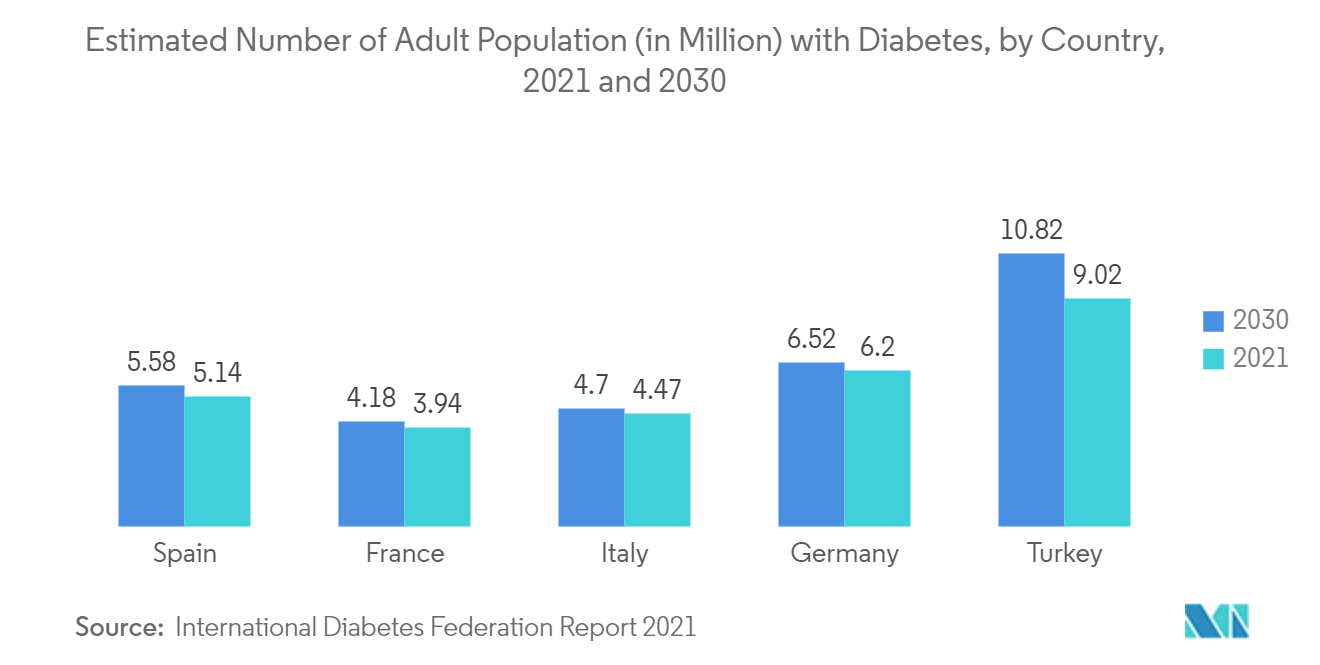

Lun des principaux facteurs alimentant la croissance du marché est la prévalence croissante des maladies chroniques dans toute lEurope. Le nombre croissant de patients souffrant de maladies chroniques, notamment le cancer, les maladies cardiovasculaires, le diabète et autres, accroît la demande de diagnostic précoce. En outre, la prévalence croissante de plusieurs maladies infectieuses, telles que la grippe, la tuberculose, lhépatite et dautres, alimente également la demande de tests de diagnostic in vitro. Par exemple, selon le Centre européen de prévention et de contrôle des maladies (ECDC), le nombre de cas de grippe signalés en Europe était de 4690 au cours de la saison 2021-2022, soit nettement plus que lannée précédente. En outre, selon les données de la Fédération internationale du diabète de 2021, la prévalence du diabète chez les adultes en Europe était de 9,2 % en 2021, et devrait atteindre 9,8 % d'ici 2030. Ce bassin croissant de patients accroît la demande de techniques de diagnostic précises. y compris le diagnostic moléculaire, l'immunodiagnostic et autres, pour des résultats spécifiques, la détection précoce et la réduction du taux de faux positifs lors des procédures de diagnostic, qui stimulent la demande de produits de diagnostic in vitro avancés en Europe.

En outre, le lancement de kits de tests avancés au point d'intervention pour différentes indications, simples à utiliser et très efficaces, devrait stimuler l'adoption de produits de diagnostic in vitro dans la région, alimentant ainsi la croissance du marché. Par exemple, en juillet 2021, QuantuMDx Group Ltd. a lancé Q-POC en Europe pour offrir des résultats précis et rapides pour le SRAS-COV-2 en 30 minutes.

Le nombre croissant dinitiatives de sensibilisation aux maladies chroniques augmente également la demande et le taux dadoption de tests de diagnostic in vitro pour une détection précoce. Par exemple, en août 2022, le NHS a organisé une campagne de sensibilisation au cancer du poumon pour accroître la sensibilisation à la maladie et à limportance de la détection précoce grâce aux procédures de diagnostic disponibles.

Par conséquent, en raison du lourd fardeau des maladies chroniques et infectieuses, du lancement de produits avancés et dune prise de conscience croissante, la demande de produits de diagnostic in vitro (IVD) devrait augmenter en Europe au cours de la période de prévision. Toutefois, des réglementations strictes et des procédures de remboursement lourdes freineront la croissance du marché.

Tendances du marché européen du diagnostic in vitro (IVD)

Le segment des instruments devrait détenir une part importante du marché

Les instruments de diagnostic in vitro (IVD) sont des dispositifs médicaux utilisés pour effectuer des tests visant à détecter des maladies et des infections en examinant des échantillons de substances corporelles, telles que l'urine, le sang, les tissus et les selles. Le segment des instruments comprend les appareils ou dispositifs, tels que les dispositifs de séquençage de gènes ciblés, les analyseurs de chimie clinique, les analyseurs d'immunologie et autres, qui sont utilisés seuls ou en combinaison et sont destinés par le fabricant à l'examen in vitro d'échantillons dérivés de le corps humain.

Certains des instruments IVD standard comprennent des systèmes de tests de coagulation, des systèmes de surveillance de la glycémie, des systèmes de traitement de lames, des systèmes d'imagerie et d'analyse cellulaire et des plates-formes de tests PCR comme le système Abbott m2000 RealTime. Lun des principaux moteurs de croissance des instruments IVD est lutilisation croissante de milieux multi-tests au cours de la procédure de diagnostic. Les tests de diagnostic in vitro peuvent détecter plusieurs marqueurs simultanément en intégrant des plateformes multi-tests. Ceci est particulièrement avantageux lors du dépistage de la présence de médicaments chez un patient. En outre, lacceptation croissante des diagnostics de routine parmi la population générale après la pandémie est également susceptible de stimuler la croissance du segment des instruments du marché en Europe au cours de la période de prévision.

En outre, le nombre croissant de centres de tests de diagnostic en Europe entraîne une demande plus élevée d'instruments de diagnostic in vitro, ce qui entraîne une croissance segmentaire. Par exemple, selon la mise à jour d'avril 2022 du gouvernement du Royaume-Uni, environ 36 milliards de livres sterling seront investis dans les systèmes de santé et de protection sociale au cours des trois prochaines années. En outre, selon la même source, dans le cadre des initiatives d'investissement, environ 160 centres de diagnostic communautaires seront créés en Angleterre d'ici 2025, dont 73 sont déjà opérationnels. Par conséquent, avec les nouveaux investissements destinés à créer ou à agrandir des centres de diagnostic, la demande dinstruments de DIV devrait augmenter dans la région.

De plus, l'introduction d'instruments avancés par les principaux acteurs européens soutient le taux d'adoption plus élevé d'instruments avancés parmi les professionnels de la santé pour détecter avec précision les symptômes associés à plusieurs troubles. Par exemple, en mai 2022, Gradientech a reçu l'approbation CE-IVD pour son système QuickMIC afin de proposer des tests ultrarapides de sensibilité aux antibiotiques pour la septicémie due à des maladies infectieuses.

Par conséquent, la large application des instruments de diagnostic in vitro, le nombre croissant de centres de diagnostic et lintroduction dinstruments avancés alimentent la croissance de ce segment en Europe.

Le Royaume-Uni devrait détenir une part de marché importante au cours de la période de prévision

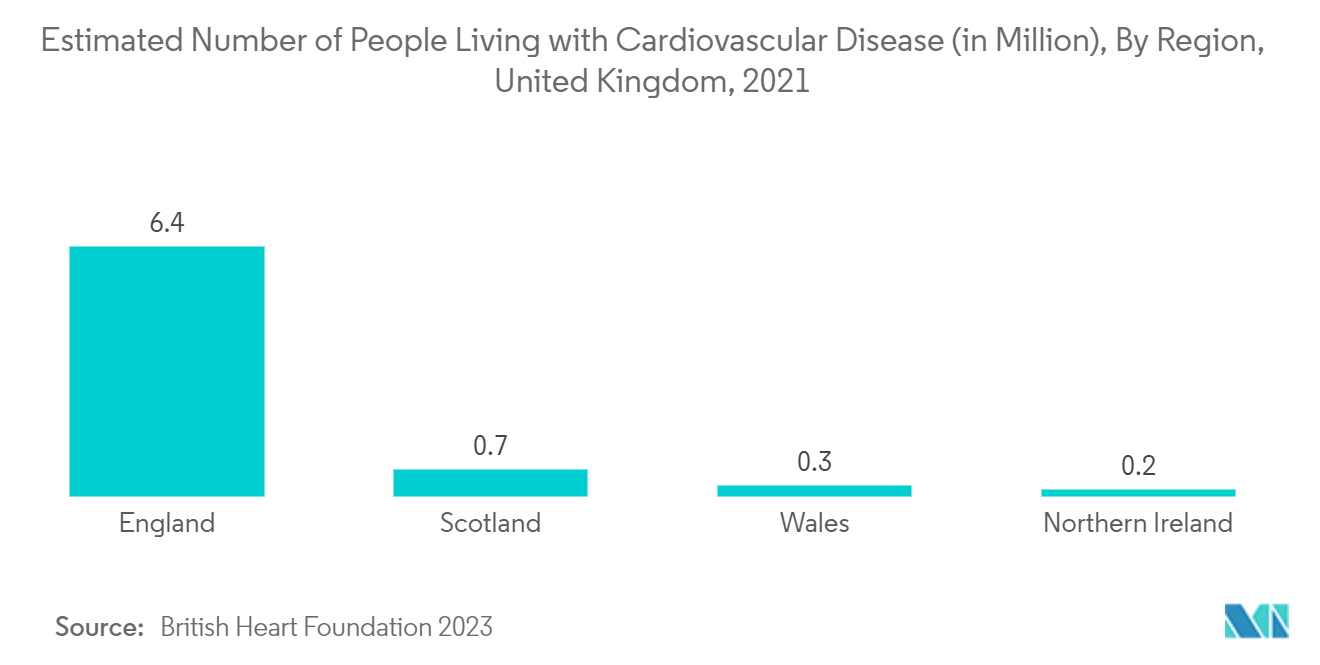

Le marché du diagnostic in vitro au Royaume-Uni devrait croître en raison de l'augmentation des tests de diagnostic au point d'intervention (POC) et de la prévalence croissante de différentes maladies chroniques dans le pays. Par exemple, selon un rapport mis à jour par Macmillan Cancer Support en octobre 2022, on estime que le nombre de nouveaux cas de cancer atteindra 3,5 millions dici 2025 et atteindra 4 millions dici 2030 au Royaume-Uni.

En outre, selon la Fédération internationale du diabète (FID), le nombre de personnes diagnostiquées avec le diabète était de 3,99 millions en 2021, et devrait atteindre 4,14 millions d'ici 2030 au Royaume-Uni. Ainsi, le taux de prévalence plus élevé des troubles chroniques augmente le taux dadoption des dispositifs de diagnostic in vitro pour un diagnostic précoce et soutient la croissance du marché.

En outre, le développement des infrastructures de santé au Royaume-Uni est sur le point de contribuer de manière significative à la croissance du pays sur l'ensemble du marché. Par exemple, selon un article du ministère de la Santé et des Affaires sociales paru en 2022, le programme de nouveaux hôpitaux au Royaume-Uni créera 48 nouveaux hôpitaux d'ici 2030. De plus, l'hôpital est le principal utilisateur de dispositifs in vitro et est devrait avoir un impact significatif sur la demande de produits de diagnostic in vitro au Royaume-Uni.

De plus, laugmentation de la population gériatrique au Royaume-Uni augmentera le fardeau des maladies chroniques et infectieuses, car ces personnes sont plus sujettes aux infections et aux maladies liées à lâge en raison de leur faible immunogénicité. Par exemple, selon les données de la Banque mondiale, la population de 65 ans et plus était de près de 12,7 millions en 2021, soit une augmentation de 1,4 % par rapport à l'année précédente. Cela devrait en outre accroître la demande et ladoption de dispositifs de DIV et devrait prochainement stimuler la croissance du marché du diagnostic in vitro dans le pays.

Ainsi, la prévalence croissante des maladies chroniques, laugmentation des investissements dans le développement des infrastructures de soins de santé et la croissance de la population gériatrique au Royaume-Uni devraient accroître la demande et ladoption de dispositifs de DIV et favoriser la croissance du marché.

Aperçu du marché européen du diagnostic in vitro (IVD)

Le marché européen du diagnostic in vitro est très compétitif en raison de la présence de nombreux acteurs dans la région. Les principaux acteurs du marché européen se concentrent sur les partenariats, les accords et les lancements de produits pour renforcer leur présence sur le marché. Parmi les principaux acteurs du marché figurent Roche Diagnostics, Abbott Laboratories, Bio-Rad Laboratories Inc., Danaher Corporation et Thermo Fisher Scientific Inc., entre autres. Cependant, grâce à linnovation des produits et aux progrès technologiques, de nouveaux acteurs peuvent entrer sur le marché.

Leaders du marché européen du diagnostic in vitro (IVD)

-

Sysmex Corporation

-

QIAGEN

-

BioMérieux SA

-

F. Hoffmann-La Roche Ltd

-

Illumina, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du diagnostic in vitro (IVD)

- En mars 2023, MGI Tech Co., Ltd. a reçu le marquage CE pour le séquenceur DNBSeq-G99 dans le but de séquencer avec précision des substances génétiques.

- En décembre 2022, BioMérieux SA a reçu le marquage CE pour le système de dosage immunologique automatisé Vidas Kube permettant de diagnostiquer l'immunochimie, les maladies infectieuses et les pathogènes de l'industrie alimentaire.

- En septembre 2022, Noul Co., Ltd. a reçu le marquage CE-IVD pour deux produits de tests de diagnostic de nouvelle génération, miLab Cartouche CER et miLab Cartouche BCM, afin d'élargir sa gamme de produits dans les systèmes de diagnostic in vitro.

Segmentation de lindustrie européenne du diagnostic in vitro (IVD)

Conformément à la portée de ce rapport, les diagnostics in vitro sont les tests effectués en laboratoire ou par les consommateurs à domicile pour diagnostiquer, surveiller, dépister et évaluer diverses maladies, affections ou infections. Les produits IVD sont des réactifs, des instruments et des systèmes destinés à être utilisés pour diagnostiquer des maladies ou d'autres conditions. Les DIV constituent un élément essentiel du système de santé actuel. Ils réduisent les séjours à lhôpital et le besoin de récupérer. Le marché européen des diagnostics in vitro est segmenté par type de test (chimie clinique, diagnostic moléculaire, diagnostic immunologique, hématologie et autres types de tests), produit (instruments, réactifs et autres produits), convivialité (dispositifs DIV jetables et dispositifs DIV réutilisables). ), application (maladies infectieuses, diabète, cancer/oncologie, cardiologie, maladies auto-immunes, néphrologie et autres applications), utilisateur final (laboratoires de diagnostic, hôpitaux et cliniques et autres utilisateurs finaux) et géographie (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de lEurope). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type de test | Chimie clinique |

| Diagnostic moléculaire | |

| Hématologie | |

| Diagnostic immunologique | |

| Autres types de tests | |

| Par produit | Instrument |

| Réactifs | |

| Autres produits | |

| Par convivialité | Dispositifs DIV jetables |

| Dispositifs DIV réutilisables | |

| Par candidature | Maladie infectieuse |

| Diabète | |

| Cancer/Oncologie | |

| Cardiologie | |

| Maladie auto-immune | |

| Néphrologie | |

| Autres applications | |

| Par utilisateur final | Laboratoires de diagnostic |

| Hôpitaux et cliniques | |

| Autres utilisateurs finaux | |

| Géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe |

FAQ sur les études de marché sur le diagnostic in vitro (IVD) en Europe

Quelle est la taille actuelle du marché européen des diagnostics in vitro ?

Le marché européen des diagnostics in vitro devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen du diagnostic in vitro ?

Sysmex Corporation, QIAGEN, BioMérieux SA, F. Hoffmann-La Roche Ltd, Illumina, Inc. sont les principales sociétés opérant sur le marché européen du diagnostic in vitro.

Quelles années couvre ce marché européen des diagnostics in vitro ?

Le rapport couvre la taille historique du marché européen des diagnostics in vitro pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des diagnostics in vitro pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Nos rapports les plus vendus

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur l'industrie européenne du DIV

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du DIV en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Europe IVD comprend des perspectives de prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.