Taille et parts du marché européen des produits de coiffage

Analyse du marché européen des produits de coiffage par Mordor Intelligence

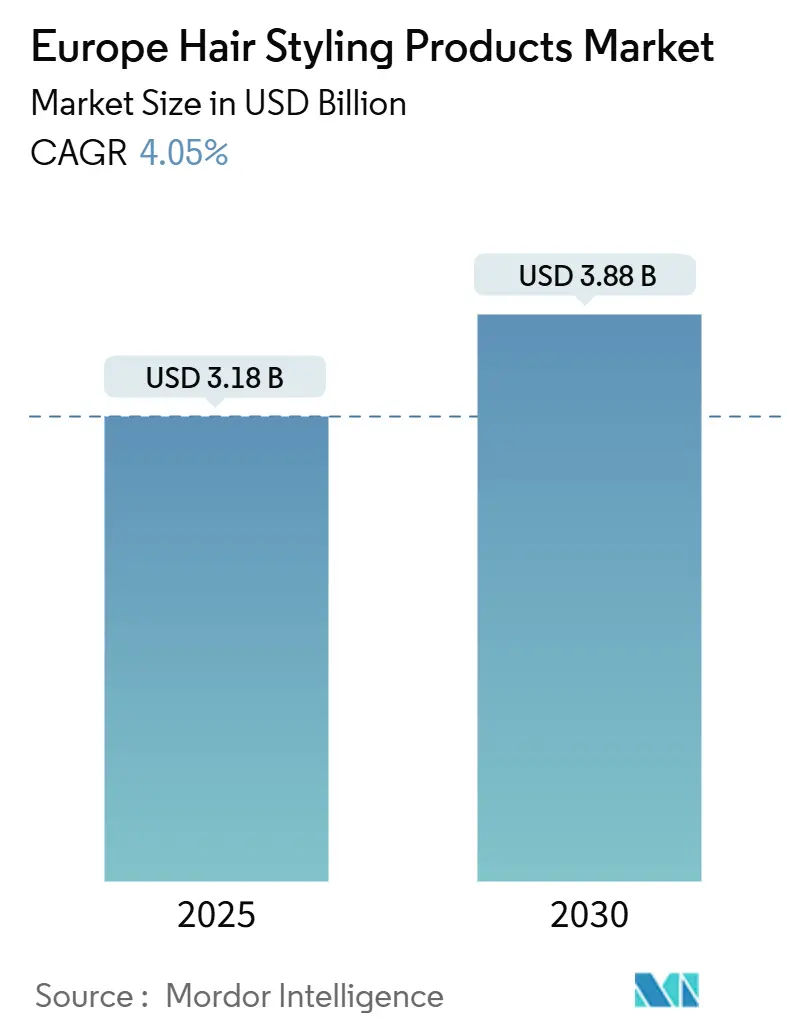

Le marché européen des produits de coiffage devrait croître de 3,18 milliards USD en 2025 à 3,88 milliards USD d'ici 2030, à un taux de croissance annuel composé (TCAC) de 4,05 %. Cette croissance découle de l'évolution des préférences des consommateurs, notamment la demande accrue de produits de beauté propres, durables et axés sur la santé. Les consommateurs européens montrent une préférence plus forte pour les produits de coiffage sans sulfates et sans silicones, motivés par les préoccupations concernant la santé du cuir chevelu, les dommages capillaires et l'exposition aux produits chimiques. En réponse, les fabricants développent de nouvelles formulations qui s'alignent sur les exigences de la beauté propre. L'expansion du marché est en outre soutenue par la sensibilisation croissante aux soins capillaires, influencée par les médias sociaux et le contenu professionnel de soins capillaires en ligne, qui stimule la consommation de produits coiffants comme les gels, sprays, cires et crèmes. Le marché bénéficie de l'urbanisation, de revenus disponibles plus élevés et d'une attention accrue au toilettage personnel, particulièrement chez les consommateurs masculins et les groupes d'âge plus jeunes. La disponibilité de produits biologiques et à base de plantes, combinée à une distribution e-commerce étendue, a amélioré l'accès au marché pour les marques établies et nouvelles.

Points clés du rapport

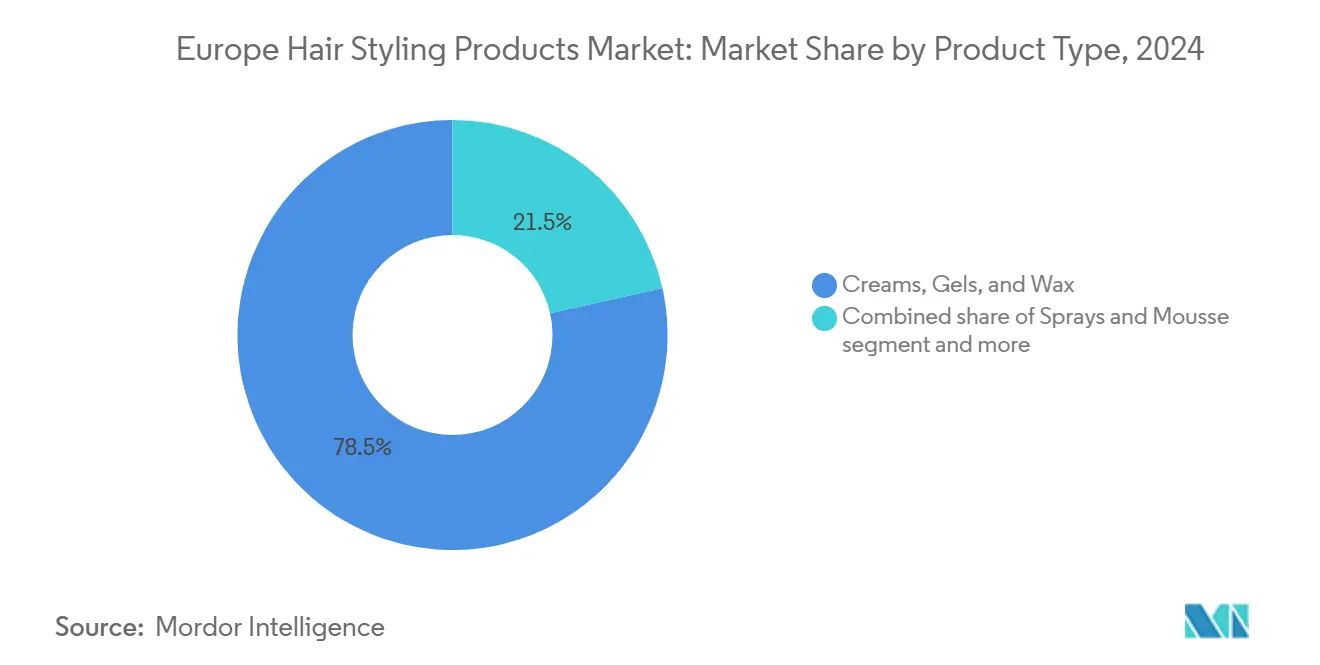

- Par type de produit, les crèmes, gels et cires ont collectivement capturé 78,48 % des parts du marché européen des produits de coiffage en 2024, tandis que les sprays et mousses devraient croître à un TCAC de 4,29 % jusqu'en 2030.

- Par classe d'ingrédients, les formulations conventionnelles/synthétiques ont commandé 73,58 % de la taille du marché européen des produits de coiffage en 2024 ; le niveau naturel/biologique devrait croître à un TCAC de 4,52 % jusqu'en 2030.

- Par utilisateur final, les consommateurs masculins ont contribué à 80,28 % de la taille du marché européen des produits de coiffage en 2024, tandis que le segment féminin est en passe d'atteindre un TCAC de 4,83 % entre 2025 et 2030.

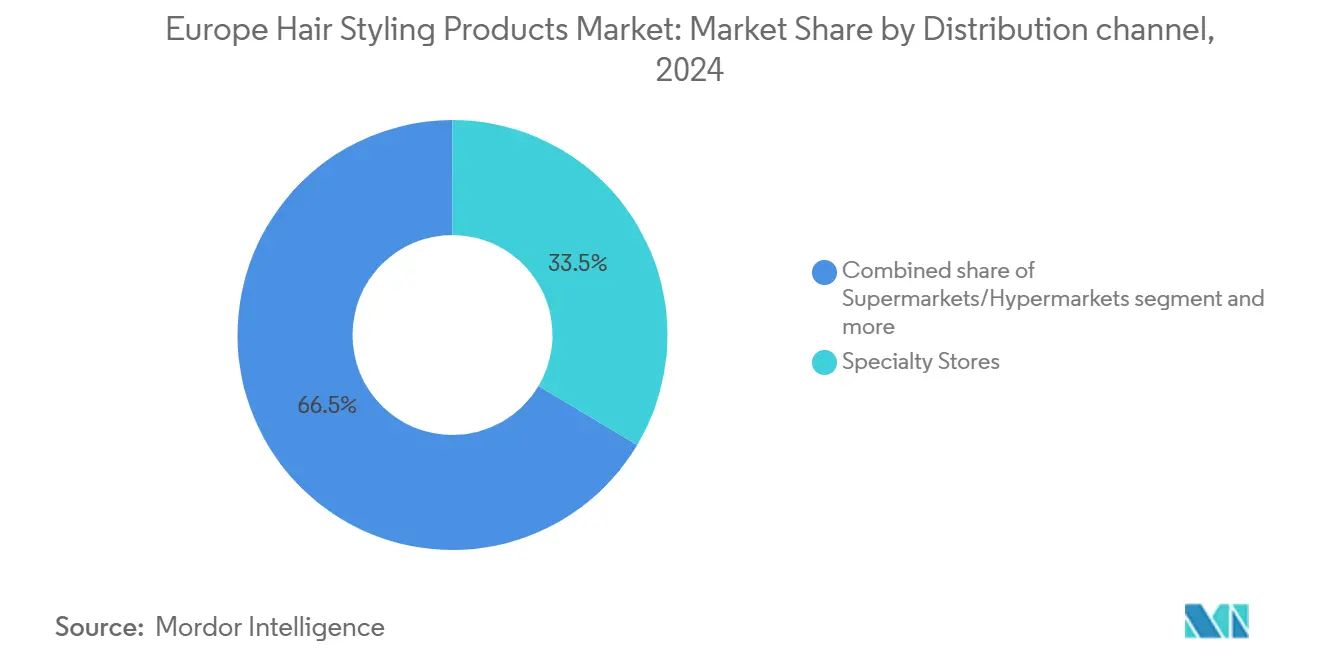

- Par canal de distribution, les magasins spécialisés ont dominé avec 33,54 % de parts de revenus en 2024 ; la vente en ligne devrait afficher le TCAC le plus élevé de 5,03 %.

- Par pays, l'Allemagne a dominé le marché régional avec 29,77 % de parts de revenus en 2024, tandis que l'Espagne devrait croître à un TCAC de 5,55 %.

Tendances et insights du marché européen des produits de coiffage

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée des formulations sans sulfates et sans silicones | +0.2% | Europe de l'Ouest, s'étendant à l'Europe de l'Est | Moyen terme (3-4 ans) |

| Influence des médias sociaux et endorsement de célébrités | +0.4% | Pan-européen, plus fort au Royaume-Uni, France, Allemagne | Court terme (≤ 2 ans) |

| Transition vers les produits naturels et biologiques | +0.5% | Pays nordiques, Allemagne, France, Royaume-Uni | Long terme (≥ 5 ans) |

| Innovations technologiques dans les formulations de produits | +0.2% | Allemagne, France, Royaume-Uni, Italie | Moyen terme (3-4 ans) |

| Attention croissante au toilettage personnel | +0.3% | Pan-européen, plus fort dans les centres urbains | Long terme (≥ 5 ans) |

| Segment croissant du toilettage masculin | +0.2% | Europe de l'Ouest, s'étendant à l'Europe de l'Est | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Montée des formulations sans sulfates et sans silicones

Le marché européen des produits de coiffage démontre une transition significative vers les formulations sans sulfates et sans silicones, principalement attribuée à une sensibilisation accrue des consommateurs et une demande croissante d'alternatives plus saines et durables. L'évolution du marché reflète un changement fondamental dans les préférences des consommateurs vers les ingrédients naturels et les produits respectueux de l'environnement. Les avancées technologiques contemporaines dans les méthodologies de formulation facilitent des performances de coiffage supérieures tout en incorporant des bénéfices essentiels tels que la protection thermique, une hydratation améliorée et des propriétés de réparation structurelle. Par exemple, en mai 2023, Maria Nila a introduit la gamme de soins capillaires Coils & Curls, incorporant des ingrédients nourrissants spécialisés conçus pour fournir une hydratation optimale et des processus de lavage et de coiffage raffinés. Toute la gamme de produits Coils & Curls maintient une exclusion stricte des sulfates, parabènes et composés siliconés.

Influence des médias sociaux et endorsement de célébrités

Le marché européen des produits de coiffage a connu une transformation significative à travers l'influence des plateformes de médias sociaux sur les modèles de marketing et de consommation. Les entreprises mettent stratégiquement en œuvre des endorsements de célébrités comme approche marketing primaire, où des personnalités éminentes promeuvent des produits pour stimuler les décisions d'achat des consommateurs. L'efficacité de ces endorsements dépend de l'alignement stratégique entre le profil de la célébrité et les attributs du produit, couplé à leur capacité à transmettre efficacement le message de la marque au groupe démographique cible. Les entreprises démontrent un engagement accru envers les investissements marketing dans la région européenne. Par exemple, selon le document d'enregistrement universel de L'Oréal, les dépenses publicitaires et promotionnelles mondiales de l'entreprise ont augmenté de 13,3 milliards EUR en 2023 à 14 milliards EUR en 2024.

Transition vers les produits naturels et biologiques

Le marché européen des produits de coiffage connaît une transition significative vers les formulations naturelles et biologiques. La sensibilisation des consommateurs aux impacts sanitaires et environnementaux des produits chimiques synthétiques a accru la demande d'alternatives plus sûres et durables. Les initiatives du Green Deal de la Commission européenne, particulièrement la Stratégie chimique pour la durabilité, exigent que l'utilisation de produits chimiques dans les produits de consommation, y compris les cosmétiques, respecte des normes strictes de sécurité et de durabilité. Ces réglementations ont conduit les fabricants à reformuler les produits de coiffage avec des ingrédients naturels. L'Europe maintient sa position de plus grand importateur mondial d'huiles végétales et essentielles, composants clés des produits de coiffage naturels. En 2023, la région représentait 48 % du volume d'importation mondial et 42 % de la valeur dans cette catégorie, selon le ministère des Affaires étrangères. Cette force d'importation démontre la capacité de l'Europe à maintenir une utilisation élevée d'ingrédients naturels, soutenant la croissance des formulations de coiffage biologiques dans toute la région.

Innovations technologiques dans les formulations de produits

Les avancées technologiques dans les formulations de produits stimulent des changements significatifs dans le marché européen des produits de coiffage. Les efforts de recherche et développement se concentrent sur l'amélioration des performances des produits, la durabilité et la sécurité des consommateurs. Les fabricants européens développent des solutions de coiffage haute performance qui répondent aux demandes des consommateurs pour des produits à étiquette propre, respectueux de l'environnement et multifonctionnels. L'intégration de la nanotechnologie, des techniques d'encapsulation et des polymères bio-sourcés a amélioré les systèmes de livraison d'ingrédients, fournissant une meilleure texture, tenue et finition tout en maintenant la santé capillaire. De plus, les applications biotechnologiques ont permis le développement de composés actifs naturels et de formulations biodégradables qui respectent les réglementations européennes. Le programme Horizon Europe de la Commission européenne, avec un budget de 93,5 milliards EUR pour 2021-2027, soutient ces développements en finançant la recherche scientifique, les initiatives de changement climatique et les Objectifs de développement durable (ODD) des Nations Unies [1]Source: Commission européenne, "Horizon Europe", commission.europa.eu. Cette coordination entre les initiatives gouvernementales et la recherche industrielle augmente la disponibilité de produits de coiffage avancés et respectueux de l'environnement sur le marché européen.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations sanitaires concernant les ingrédients chimiques | -0.3% | Pan-européen, plus fort dans les pays nordiques et l'Allemagne | Long terme (≥ 5 ans) |

| Prolifération de produits contrefaits | -0.3% | Europe de l'Est, Europe du Sud, canaux en ligne | Moyen terme (3-4 ans) |

| La concurrence des services de salon impacte les parts de marché de détail | -0.2% | Centres urbains, quartiers de salons professionnels | Moyen terme (3-4 ans) |

| Les préoccupations de durabilité affectent l'emballage et la fabrication des produits | -0.2% | Pays nordiques, Allemagne, Pays-Bas, France | Long terme (≥ 5 ans) |

| Source: Mordor Intelligence | |||

Préoccupations sanitaires concernant les ingrédients chimiques

La sensibilisation croissante des consommateurs aux ingrédients chimiques nocifs dans les produits de coiffage européens présente une contrainte de marché significative. En 2024, l'Agence européenne des produits chimiques a étendu sa Liste candidate de substances extrêmement préoccupantes, incluant plusieurs ingrédients couramment utilisés dans les formulations traditionnelles de produits de coiffage. Ce développement a contraint les fabricants à réévaluer leurs formulations de produits et stratégies de conformité. La Commission européenne a signalé 4 137 alertes pour des produits dangereux des pays membres de l'Union européenne et de l'EEE en 2024, marquant le nombre le plus élevé de notifications validées dans la catégorie "alerte" depuis le début du Système d'alerte rapide pour les produits dangereux non alimentaires [2]Source: Commission européenne, "La liste des produits dangereux notifiés dans Safety Gate 2024 de la Commission trace la voie pour une protection accrue des consommateurs", commission.europa.eu. Cette augmentation démontre l'efficacité du système à identifier les produits potentiellement dangereux sur le marché européen, ce qui influence les décisions d'achat des consommateurs et les stratégies de développement de produits des fabricants.

Prolifération de produits contrefaits

La prolifération de produits de coiffage de luxe contrefaits sur le marché européen présente un obstacle substantiel à la croissance du marché en compromettant l'intégrité des marques et en érodant la confiance des consommateurs. Ces répliques non autorisées dupliquent systématiquement les éléments d'emballage et de marque des fabricants de luxe établis, entraînant une tromperie des consommateurs et l'achat de formulations de qualité inférieure, potentiellement dangereuses. Ces marchandises contrefaites, distribuées par des canaux de distribution non autorisés et non réglementés à des prix considérablement réduits, créent une concurrence directe sur le marché avec les produits authentiques, affectant particulièrement les segments de consommateurs sensibles aux prix. L'utilisation de ces produits inférieurs résulte fréquemment en expériences négatives pour les consommateurs, diminuant par la suite la confiance du marché envers les marques de luxe légitimes.

Analyse des segments

Par type de produit : les crèmes, gels et cires dominent tandis que les sprays gagnent de l'élan

Les produits crèmes, gels et cires détiennent une part de 78,48 % du marché européen du coiffage en 2024. Ces produits maintiennent leur leadership de marché grâce à leur polyvalence, leur efficacité et les préférences des consommateurs. Les gels et cires représentent le plus grand segment, une position qui devrait continuer en raison de leurs capacités de coiffage sur différents types de cheveux. Les produits offrent tenue, brillance et contrôle des frisottis grâce à des ingrédients tels que les silicones et polymères synthétiques, qui forment une barrière protectrice pour améliorer la maniabilité et la douceur.

Les produits sprays et mousses devraient croître à un TCAC de 4,29 % de 2025 à 2030. Cette croissance découle de la demande des consommateurs pour des solutions de coiffage légères, polyvalentes et faciles à utiliser. Ces produits offrent volume, tenue et texture sans lourdeur, répondant aux exigences de styles d'apparence naturelle et flexibles. Les sprays protecteurs de chaleur et avec écran UV ont gagné en popularité alors que les consommateurs se concentrent sur la santé capillaire et les produits multifonctionnels. Les produits mousse attirent les consommateurs aux cheveux fins ou bouclés cherchant des résultats professionnels à domicile. L'adoption du marché a augmenté grâce aux tendances de la mode, à l'influence des médias sociaux et aux avancées de la technologie d'aérosol et de l'emballage écologique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par ingrédient : le conventionnel domine tandis que le naturel croît le plus rapidement

Les ingrédients conventionnels/synthétiques dominent le marché européen des produits de coiffage avec une part de 73,58 % en 2024. Ces produits maintiennent leur leadership de marché grâce aux habitudes établies des consommateurs, à la disponibilité généralisée et à la forte présence de marques multinationales. Les produits conventionnels restent populaires pour leur efficacité prouvée, leur abordabilité et leur distribution large, notamment chez les consommateurs privilégiant les performances et la commodité.

Le segment naturel/biologique connaît une croissance plus rapide avec un TCAC de 4,52 %. Cette croissance est stimulée par les consommateurs soucieux de leur santé et respectueux de l'environnement cherchant des alternatives naturelles et biologiques. Les marques répondent en développant des formulations à base de plantes, sans sulfates et écologiques. Le passage vers les produits naturels découle des préoccupations concernant les produits chimiques synthétiques, de la demande croissante pour la beauté propre et du soutien réglementaire pour des ingrédients plus sûrs et non toxiques. Cette tendance est particulièrement forte dans des pays comme l'Allemagne, où la transparence des ingrédients et la durabilité sont des priorités des consommateurs. Bien que les produits conventionnels génèrent actuellement la majorité des ventes, l'expansion rapide du segment naturel indique une transformation dans le paysage concurrentiel du marché.

Par canal de distribution : les magasins spécialisés dominent tandis que la vente en ligne croît le plus rapidement

Le marché européen des produits de coiffage démontre un modèle de distribution distinctif, avec les magasins spécialisés maintenant une position de leadership de marché dominante, détenant une part de 33,54 % en 2024. Cette domination de marché est en outre confirmée par les statistiques du commerce de détail d'Eurostat, qui révèlent que le volume du commerce de détail corrigé des variations saisonnières en février 2025 a affiché une augmentation de 0,3 % dans la zone euro et de 0,2 % dans l'UE par rapport à janvier 2025.

Le paysage de distribution connaît une transformation significative à travers les canaux numériques, avec les magasins de vente en ligne émergent comme le segment à croissance la plus rapide, projetant un TCAC de 5,03 % entre 2025 et 2030. Cette évolution numérique est validée par des données complètes d'Eurostat, qui indiquent une progression remarquable dans l'adoption du commerce électronique à travers l'Union européenne, avec 77 % des utilisateurs internet de l'UE participant activement aux achats en ligne en 2024, représentant une augmentation substantielle par rapport aux 59 % de 2014, soulignant ainsi les préférences changeantes des consommateurs sur le marché des produits de coiffage.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les consommateurs masculins dominent tandis que le segment féminin croît plus rapidement

Les consommateurs masculins dominent le marché européen des produits de coiffage avec une part de 80,28 % en 2024. Le marché a connu une croissance significative due à une sensibilisation accrue et à la demande de produits répondant aux besoins capillaires spécifiques des hommes. Ces produits contiennent des ingrédients formulés pour les besoins de toilettage masculins, tels que les cheveux plus grossiers, et présentent des designs d'emballage masculins.

Le segment féminin devrait croître à un TCAC de 4,83 % entre 2025 et 2030. Cette croissance est stimulée par des facteurs culturels, sociaux et économiques, mettant l'accent sur le toilettage personnel et la beauté chez les femmes. Les tendances de la mode, les styles de célébrités et les événements majeurs comme les Fashion Weeks de Paris et Milan influencent les choix de coiffure des femmes européennes. Les médias sociaux et les influenceurs beauté contribuent à une adoption accrue des produits alors que les femmes explorent de nouveaux styles. Le nombre croissant de femmes actives et de millennials cherchant des solutions pour les préoccupations capillaires, y compris les dommages et la chute de cheveux causés par le stress et les changements de style de vie, a accru la demande de produits de coiffage spécialisés et de haute qualité.

Analyse géographique

L'Allemagne détient une part de 29,77 % du marché européen des produits de coiffage en 2024, stimulée par sa grande taille de marché, sa demande robuste des consommateurs et son accent sur le toilettage personnel et l'innovation. Les consommateurs allemands de la génération Z montrent un fort engagement avec le coiffage et essaient fréquemment de nouveaux produits et tendances. La population diverse du pays crée une demande de produits spécialisés répondant à divers types, textures et besoins capillaires, incitant les marques à développer des formulations traditionnelles et naturelles.

Le Royaume-Uni représente une portion significative du marché européen des produits de coiffage, avec une croissance attendue dans les segments consommateurs et professionnels. Le marché bénéficie de l'importance culturelle du toilettage personnel, de la mode et de l'influence des célébrités, ainsi que d'une accessibilité numérique accrue des produits. Selon l'Office for National Statistics (Royaume-Uni), les ménages du cinquième groupe de décile ont alloué en moyenne 3,8 GBP par semaine aux produits capillaires et cosmétiques en 2023 [3]Source: Office for National Statistics (UK), "Family Spending 2023 Edition", ons.gov.uk.

Le segment Espagne démontre le plus fort potentiel de croissance du marché européen des produits de coiffage, avec un taux de croissance annuel composé (TCAC) projeté de 5,55 % de 2025 à 2030. L'expansion du marché est attribuée à une sensibilisation accrue au toilettage, à l'adoption de tendances de mode et à une demande accrue de produits de coiffage multifonctionnels et naturels. Des entreprises comme Revlon Professional et Salerm Cosmetics étendent leurs portefeuilles de produits coiffants en Espagne en introduisant des formulations qui combinent les propriétés de tenue avec la nutrition capillaire et les capacités de protection thermique.

Paysage concurrentiel

Le marché européen des produits de coiffage fonctionne comme une industrie consolidée, où les corporations multinationales et les entreprises régionales contrôlent le paysage concurrentiel. Les grandes entreprises telles que L'Oréal S.A., Henkel AG & Co. KGaA, Procter & Gamble Co., Unilever PLC, et Coty Inc. se concentrent sur le développement de produits premium et la mise en œuvre de pratiques durables, incluant des formulations naturelles et des emballages écologiques. Les marques indépendantes se concentrant sur la beauté propre et la durabilité ont émergé comme des défis de marché significatifs.

Les préoccupations croissantes des consommateurs européens concernant les effets potentiellement nocifs des produits de coiffage traditionnels ont accru la demande d'alternatives naturelles et biologiques. Ce changement a créé des opportunités pour la recherche et développement d'ingrédients naturels qui abordent les problèmes capillaires et du cuir chevelu contemporains, particulièrement ceux découlant de l'utilisation à long terme de produits à base chimique. Le marché a également vu une concurrence accrue de fabricants locaux qui développent des produits alignés avec les préférences régionales.

L'évolution des préférences des consommateurs a incité les entreprises établies et les nouveaux entrants à adapter leurs stratégies de développement de produits. Cette adaptation inclut l'incorporation d'ingrédients naturels, de solutions d'emballage durables et de formulations qui répondent aux exigences régionales spécifiques. Le marché continue de témoigner d'une transformation alors que les entreprises équilibrent innovation et durabilité pour répondre aux demandes changeantes des consommateurs.

Leaders de l'industrie européenne des produits de coiffage

-

L'Oréal S.A.

-

Henkel AG & Co. KGaA

-

Unilever PLC

-

Coty Inc.

-

Procter & Gamble Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : K18 a introduit AstroLift, un spray volumisant qui augmentait la plénitude des cheveux et réparait les cheveux de l'intérieur. Le produit utilisait la technologie K18PEPTIDE pour fournir un volume instantané et des améliorations durables pour les cheveux fins, vieillissants et endommagés.

- Novembre 2024 : Slick Gorilla a introduit son Cream Styler, un produit de soin capillaire pour hommes. La formulation incorporait de l'huile de ricin pour la douceur, du squalène et des protéines de soja hydrolysées pour améliorer l'hydratation et la brillance.

- Août 2024 : Dyson a introduit sa première gamme intégrée de produits de soin et coiffage capillaires qui présentait le chitosane, un composé dérivé de champignons d'huître. La gamme de produits incorporait la technologie Triodetic de l'entreprise pour maintenir une tenue capillaire flexible tout au long de la journée.

- Mai 2024 : Volyoume a lancé un spray capillaire au Royaume-Uni qui abordait la santé du cuir chevelu, l'amincissement des cheveux et la perte de cheveux. Le produit testé cliniquement visait à stimuler la croissance naturelle des cheveux.

Portée du rapport sur le marché européen des produits de coiffage

Les produits de coiffage sont des articles utilisés pour changer la texture, la forme et/ou la tenue des cheveux, aidant à créer et maintenir les coiffures désirées. Le marché européen des produits de coiffage est segmenté par type de produit, ingrédient, utilisateur final, canal de distribution et géographie. Par type de produit, le marché est segmenté en crèmes, gels et cires, sprays et mousses, et autres. Par ingrédient, le marché est segmenté en naturel/biologique et conventionnel/synthétique. Par utilisateur final, hommes et femmes. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins spécialisés, magasins de vente en ligne, et autres. Par géographie, le marché est segmenté en Allemagne, Royaume-Uni, Italie, Espagne, France, Russie, et reste de l'Europe. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués basés sur la valeur (en USD).

| Crèmes, gels et cires |

| Sprays et mousses |

| Autres |

| Naturel/biologique |

| Conventionnel/synthétique |

| Hommes |

| Femmes |

| Supermarchés/hypermarchés |

| Magasins spécialisés |

| Magasins de vente en ligne |

| Autres |

| Allemagne |

| Royaume-Uni |

| Italie |

| Espagne |

| France |

| Russie |

| Reste de l'Europe |

| Par type de produit | Crèmes, gels et cires |

| Sprays et mousses | |

| Autres | |

| Par ingrédient | Naturel/biologique |

| Conventionnel/synthétique | |

| Par utilisateur final | Hommes |

| Femmes | |

| Par canal de distribution | Supermarchés/hypermarchés |

| Magasins spécialisés | |

| Magasins de vente en ligne | |

| Autres | |

| Par pays | Allemagne |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| France | |

| Russie | |

| Reste de l'Europe |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché européen des produits de coiffage ?

Le marché a généré 3,18 milliards USD en 2025 et devrait atteindre 3,88 milliards USD d'ici 2030.

Quel type de produit détient la plus grande part ?

Les crèmes, gels et cires dominent avec 78,48 % de parts, stimulés par leurs options polyvalentes de tenue et de finition.

À quelle vitesse le segment naturel et biologique croît-il ?

Les produits coiffants naturels et biologiques devraient croître à un TCAC de 4,52 % entre 2025 et 2030, dépassant les formules conventionnelles.

Pourquoi l'Allemagne est-elle le plus grand marché national ?

Un pouvoir d'achat élevé, une forte culture de salon et une adoption précoce d'innovations à étiquette propre donnent à l'Allemagne une part de revenus de 29,77 %.

Dernière mise à jour de la page le: