Analyse du marché européen du ciment vert

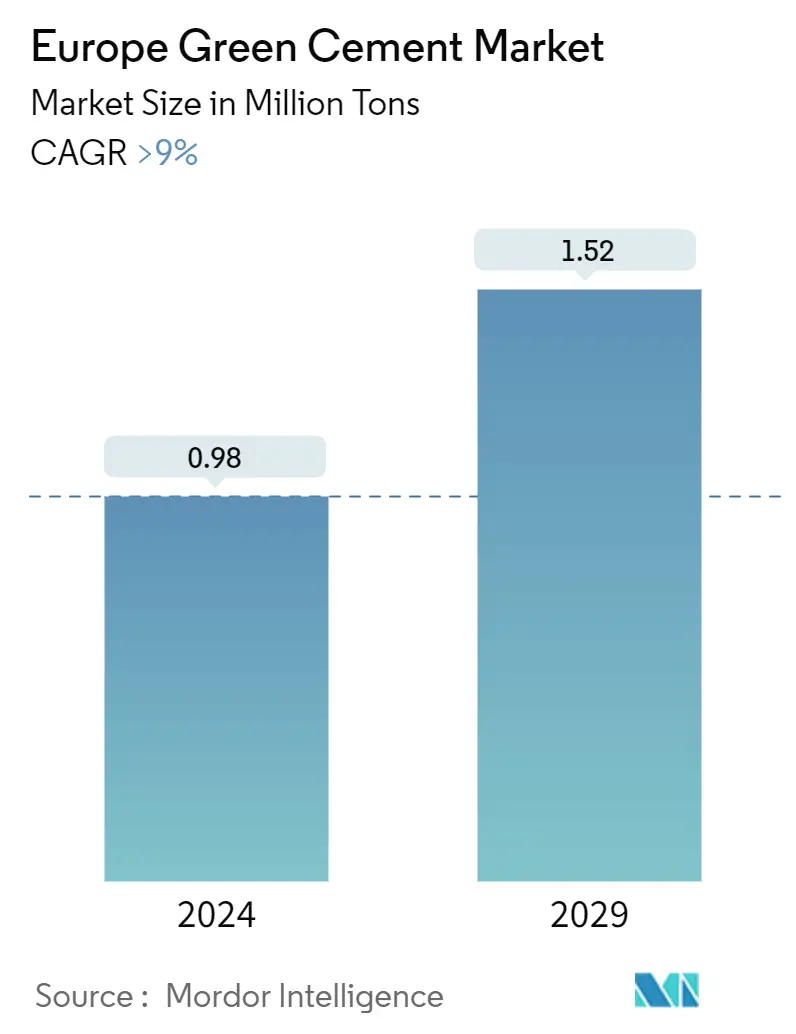

La taille du marché européen du ciment vert est estimée à 0,98 million de tonnes en 2024 et devrait atteindre 1,52 million de tonnes dici 2029, avec un TCAC de plus de 9 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 en 2020 a affecté négativement plusieurs industries. Le confinement dans la plupart des pays européens a entraîné un ralentissement des activités de construction, entraînant une réduction de la demande de ciment vert dans la région. Les conditions du marché du ciment vert ont commencé à se redresser en 2021 avec laugmentation des taux de vaccination et la levée de multiples restrictions gouvernementales.

À court terme, la croissance des projets durables dans les grandes économies comme lAllemagne, la France, le Royaume-Uni et lItalie, les politiques gouvernementales favorables à lutilisation du ciment vert et la disponibilité des matières premières sont les principaux facteurs de croissance du marché étudié.

Cependant, laugmentation du coût de la construction est susceptible de limiter la croissance du marché étudié.

Néanmoins, la recherche et le développement de nouveaux produits comme matières premières pour le ciment vert créeront probablement des opportunités de croissance lucratives pour le marché mondial.

LAllemagne représente le plus grand marché au cours de la période de prévision en raison de ladoption croissante du ciment vert dans ses projets de construction.

Tendances du marché européen du ciment vert

La construction résidentielle dominera le marché

- LUnion européenne (UE) sest fixé pour objectif de réduire les émissions de gaz à effet de serre des bâtiments de 60 % dici la fin de 2030. LUE prévoit en outre de veiller à ce que les bâtiments soient entièrement décarbonés dici 2050.

- La Commission européenne a annoncé une vague de rénovations pour améliorer la performance énergétique des bâtiments dans toute lUnion européenne. Lobjectif est de doubler les taux de rénovation dici 2030, en rénovant 35 millions de bâtiments et en créant jusquà 160 000 nouveaux emplois verts dans le secteur de la construction. La Commission européenne vise à garantir lefficacité énergétique et lefficacité des ressources par la construction de bâtiments écologiques.

- Selon lAssociation nationale italienne de la construction (ANCE), pour atteindre les objectifs du pacte européen de construction écologique, 1,8 million de bâtiments résidentiels devront être modernisés au cours des dix prochaines années jusquen 2033 pour un coût de 400 milliards deuros (~439,29 milliards de dollars).

- Selon leurs estimations, 190 milliards deuros supplémentaires (~208,66 milliards USD) seront nécessaires pour mettre les propriétés commerciales aux normes requises. En février 2023, lItalie a conclu un accord avec lUnion européenne pour utiliser 15,3 milliards deuros (16,80 milliards de dollars) dun fonds de relance de lUE post-COVID-19 pour améliorer lefficacité énergétique des bâtiments.

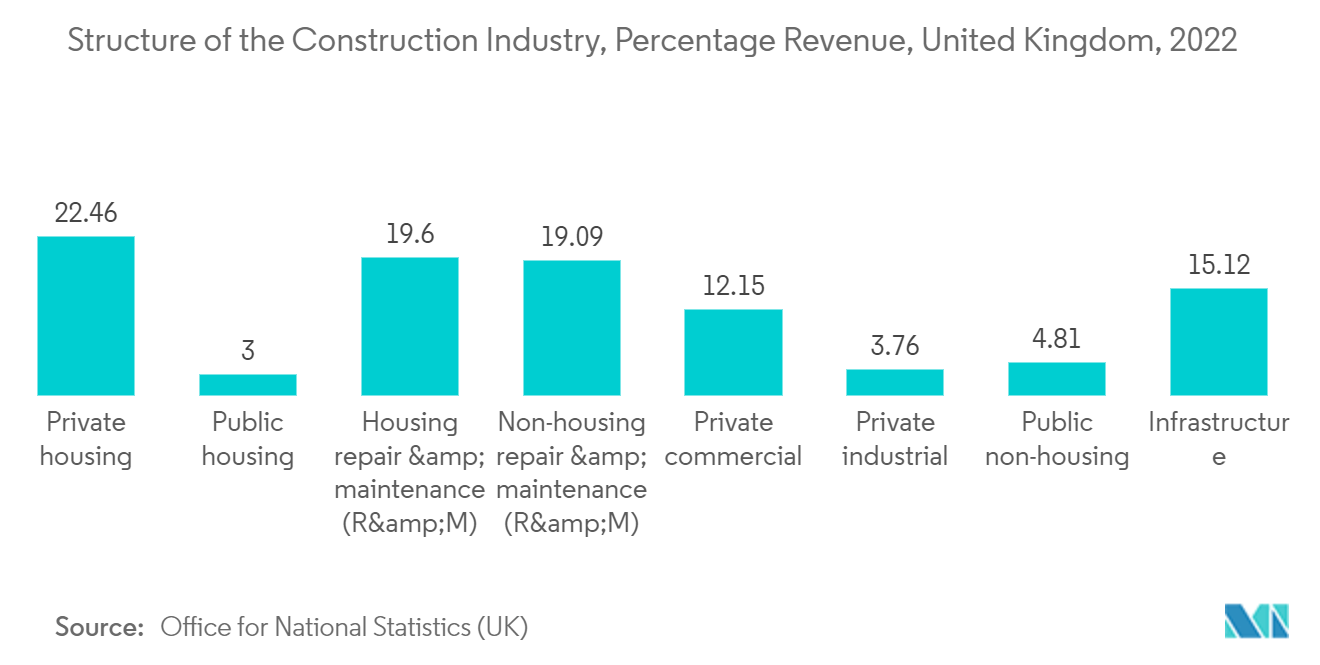

- Selon lOffice for National Statistics, au Royaume-Uni, la construction de 118 410 unités résidentielles a commencé en 2022. Le nombre de projets achevés sélevait à 104 680 unités. Ces chiffres sont prometteurs car les activités de construction dans le pays ont atteint les niveaux davant la pandémie.

- Les initiatives du gouvernement français visant à développer la ville pour accueillir les Jeux olympiques de 2024 stimuleront probablement le marché. Par exemple, le gouvernement français a approuvé environ 3,3 milliards de dollars pour la construction des tours de lErmitage (deux tours de 320 mètres à 1050 pieds), qui devraient être achevées dici 2024. Linfrastructure essentielle pour lévénement olympique nécessite la construction de 4 500 nouveaux logements pour la population locale, de 100 000 mètres carrés pour les activités commerciales et de 20 000 nouvelles chambres dhôtel pour les touristes.

- Grâce à lempasis croissant sur la construction de bâtiments écologiques dans la région, la demande de ciment vert restera forte au cours de la période de prévision dans le secteur de la construction résidentielle.

LAllemagne dominera le marché

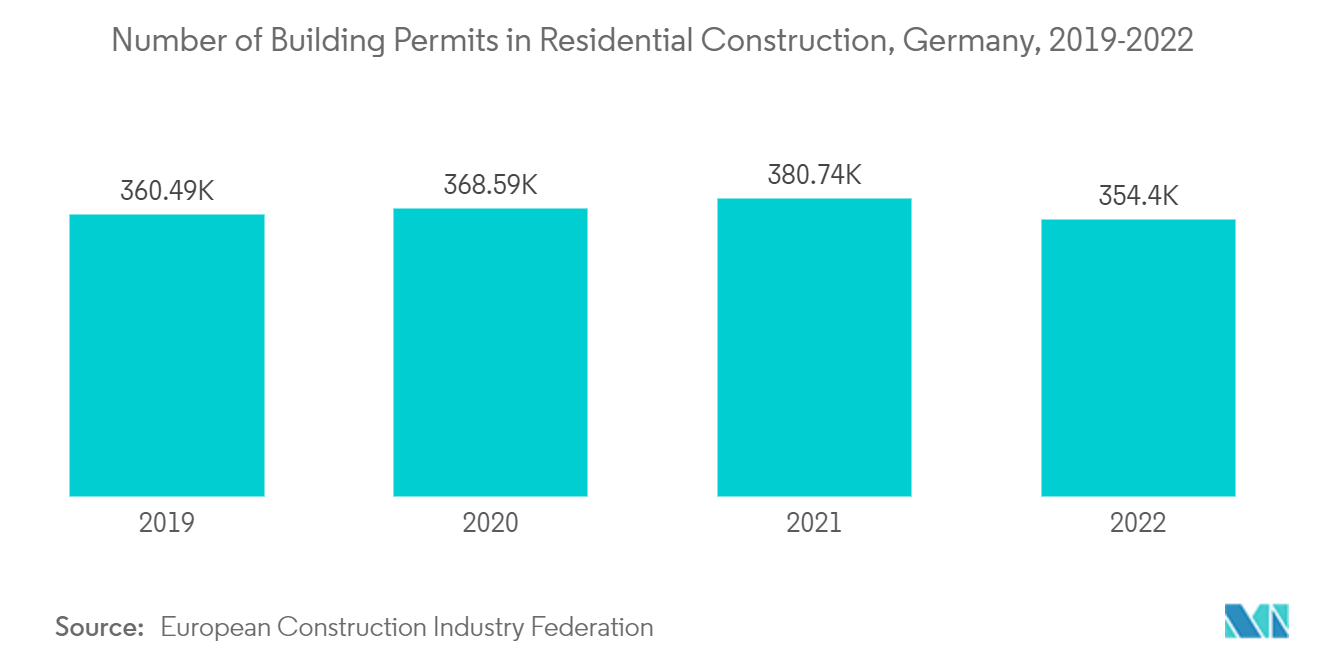

- Selon la Fédération européenne de lindustrie de la construction, la valeur des nouvelles commandes de construction en Allemagne en 2022 était de 99 milliards deuros (107,72 milliards de dollars), soit 4,8 % de plus quen 2021.

- Selon lOffice fédéral allemand de la statistique, le nombre de permis de construire dans la construction résidentielle était de 354 403 en 2022. Au total, 68 700 permis de construire résidentiels ont été délivrés de janvier à mars 2023, soit une baisse de 25,7 % par rapport à la même période de lannée précédente (janvier à mars 2022 92 500 permis de construire). La baisse des projets de construction est très probablement causée par le coût élevé des matériaux de construction et les séquelles de la crise russo-ukrainienne.

- Cependant, la construction dhôtels en Allemagne devrait connaître une forte augmentation au cours de la période de prévision. Lannée 2022 a vu le lancement de 89 nouveaux hôtels et 15 780 chambres. 78 autres projets avec 13 073 clés ont été évoqués pour 2023. Selon Hospitality Investor, au T3 2023, un total de 201 nouveaux hôtels représentant 32 889 chambres étaient en préparation. Le pipeline de projets de construction hôtelière devrait rester solide pour 2024 et au-delà, avec 153 projets et 22 769 chambres déjà en cours.

- Le gouvernement allemand prévoit de construire 400 000 nouveaux appartements par an, dont 100 000 seront subventionnés par lÉtat. La majorité de ces appartements font partie de lobjectif du pays dêtre climatiquement neutre dici 2045. Les chiffres sont supérieurs de plus de 50 000 unités à lobjectif actuel et de 100 000 de plus que ce que lindustrie de la construction a réussi à construire en 2022.

- Selon lAgence fédérale de lenvironnement, les bâtiments allemands ont émis un total de 115 millions de tonnes de gaz à effet de serre en 2022, soit 3,3 % de moins quen 2021. Cependant, le secteur continue dêtre en deçà de lobjectif déconomies annuelles du gouvernement fédéral de 113 millions de tonnes de dioxyde de carbone.

- Le gouvernement a fait pression pour atteindre lobjectif dêtre neutre en carbone dici 2045 en améliorant les politiques qui augmenteront la demande de ciment vert dans le pays.

- Ainsi, lAllemagne devrait maintenir sa domination dans la demande de ciment vert en Europe.

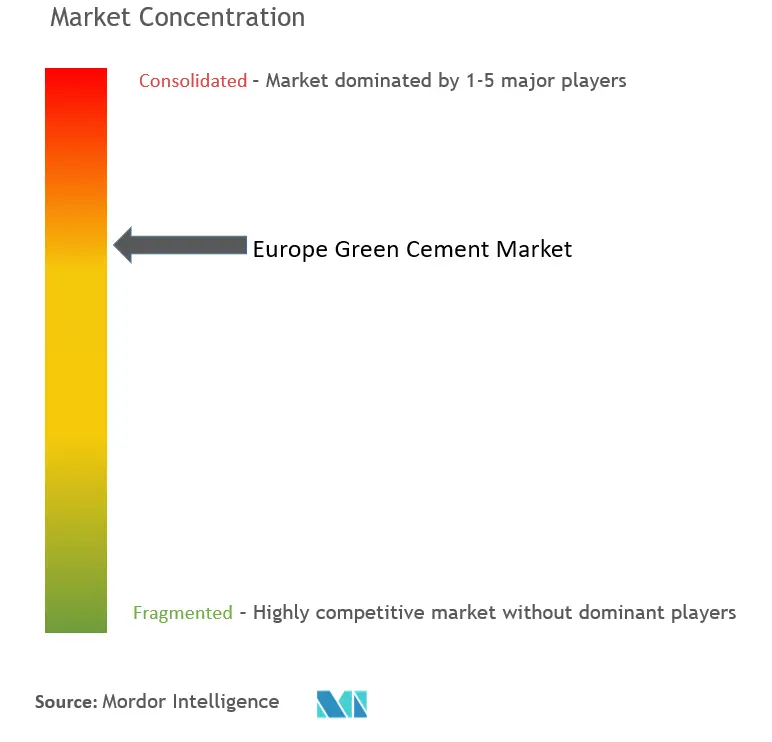

Aperçu de lindustrie du ciment vert en Europe

Le marché européen du ciment vert est partiellement consolidé par nature. Les principaux acteurs (sans ordre particulier) sont HOLCIM, Hoffmann Green Cement Technologies, CEMEX, S.A.B. de C.V., Heidelberg Materials et Ecocem, entre autres.

Leaders du marché européen du ciment vert

-

Hoffmann Green Cement Technologies

-

Ecocem

-

CEMEX, S.A.B. de C.V.

-

HOLCIM

-

Heidelberg Materials

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché européen du ciment vert

- Janvier 2024 Hoffmann Green Cement Technologies annonce la signature dun partenariat pour la commercialisation de son ciment sans clinker et bas carbone ciblant le marché BtoC à travers le réseau de distribution de Bricomarché, Bricorama, Brico Cash et Tridôme (qui fait partie du groupe Les Mousquetaires).

- Novembre 2023 Heidelberg Materials a présenté à ses clients en Europe le premier ciment net zéro capturé au monde sous sa nouvelle marque evoZero. evoZero atteint son empreinte nette zéro grâce à lapplication de la technologie de capture et de stockage du carbone à lusine Heidelberg Materials de Brevik, en Norvège, sans compensation des crédits générés en dehors de la chaîne de valeur de lentreprise.

- Septembre 2023 Fortera Corporation visait à mettre en service jusquà sept usines commerciales au cours des cinq prochaines années avec un financement de 1 milliard de dollars pour financer son expansion agressive.

- Juin 2023 Buzzi S.p.A., par lintermédiaire de sa filiale à 100 % Dyckerhoff GmbH, a conclu un accord pour vendre certaines de ses activités en Europe de lEst à CRH, une entreprise leader dans le domaine des solutions de matériaux de construction, pour un montant de 0,1 milliard deuros (environ 108 millions de dollars). Les transactions comprenaient les activités en Ukraine et les actifs de béton prêt à lemploi dans lest de la Slovaquie. En Ukraine, Buzzi exploite deux cimenteries intégrées situées à proximité de Rivne et de Mykolaïv.

- Mai 2023 Hoffmann Green Cement Technologies a mis en service son usine H2 adjacente à sa cimenterie H1 sans clinker existante à Bournezeau, dans les Pays de la Loire. La construction de lunité de production a nécessité deux ans dinvestissement de 22 millions deuros (24,16 milliards de dollars) et a une capacité de production de 1000 tonnes par jour de ciment sans clinker. Le ciment sans clinker de lentreprise avait des émissions de dioxyde de carbone inférieures de plus de 90 % à celles du ciment Portland ordinaire.

- Juillet 2022 Holcim a signé un accord avec Ol-Trans pour lacquisition de ses cinq centrales à béton. Lacquisition visait à renforcer le réseau local de béton prêt à lemploi de Holcim et à établir sa position de leader dans le nord de la Pologne. Cette transaction devait également augmenter les ventes de béton vert ECOPact, dont lempreinte carbone en Pologne est jusquà 50 % inférieure.

- Avril 2022 CEMEX, S.A.B. de C.V. a investi dans Carbon Upcycling Technologies, une solution qui permet de réduire jusquà 30 % les émissions de carbone dans la production de ciment et de béton grâce à des substituts de clinker. La technologie devait aider à étendre la capacité de lentreprise à réduire le clinker dans son processus de production de ciment.

Segmentation de lindustrie du ciment vert en Europe

Le ciment vert est un ciment respectueux de lenvironnement qui réduit les émissions de dioxyde de carbone lors de la fabrication. Le ciment vert est principalement produit à partir de matières premières qui sont jetées comme déchets de processus industriels. Parmi les principales matières premières pour la production de ciment vert figurent les scories du haut fourneau et les cendres volantes. Le ciment oxychloré de magnésium, le ciment sulfoaluminate de calcium, le ciment géopolymère et le ciment au carbone séquestré sont quelques exemples de ciment vert.

Le marché européen du ciment vert est segmenté par type de produit, secteur de la construction et géographie (Allemagne, Royaume-Uni, Italie, France, Espagne, Irlande du Nord, Turquie, Russie et reste de lEurope). Par type de produit, le marché est segmenté en produits à base de cendres volantes, à base de laitier, à base de calcaire, à base de fumée de silice et autres types de produits (géopolymères et agrégats recyclés). Par secteur de la construction, le marché est segmenté en résidentiel et non résidentiel. Le rapport couvre également la taille du marché et les prévisions pour le marché européen du ciment vert dans 8 pays de la région européenne.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués sur la base du volume (tonnes).

| À base de cendres volantes |

| À base de laitier |

| À base de calcaire |

| À base de fumée de silice |

| Autres types de produits (géopolymères et granulats recyclés) |

| Résidentiel |

| Non résidentiel |

| Allemagne |

| Royaume-Uni |

| France |

| Espagne |

| Russie |

| NORDIQUE |

| Italie |

| Turquie |

| Le reste de l'Europe |

| type de produit | À base de cendres volantes |

| À base de laitier | |

| À base de calcaire | |

| À base de fumée de silice | |

| Autres types de produits (géopolymères et granulats recyclés) | |

| Secteur de construction | Résidentiel |

| Non résidentiel | |

| Géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Russie | |

| NORDIQUE | |

| Italie | |

| Turquie | |

| Le reste de l'Europe |

FAQ sur les études de marché du ciment vert en Europe

Quelle est la taille du marché européen du ciment vert ?

La taille du marché européen du ciment vert devrait atteindre 0,98 million de tonnes en 2024 et croître à un TCAC de plus de 9 % pour atteindre 1,52 million de tonnes dici 2029.

Quelle est la taille actuelle du marché européen du ciment vert ?

En 2024, la taille du marché européen du ciment vert devrait atteindre 0,98 million de tonnes.

Qui sont les principaux acteurs du marché européen du ciment vert ?

Hoffmann Green Cement Technologies, Ecocem, CEMEX, S.A.B. de C.V., HOLCIM, Heidelberg Materials sont les principales entreprises opérant sur le marché européen du ciment vert.

Quelles années couvre ce marché européen du ciment vert et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen du ciment vert était estimée à 0,89 million de tonnes. Le rapport couvre la taille historique du marché européen du ciment vert pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen du ciment vert pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie européenne du ciment vert

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du ciment vert en Europe en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de European Green Cement comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.