Analyse du marché européen de lemballage en verre

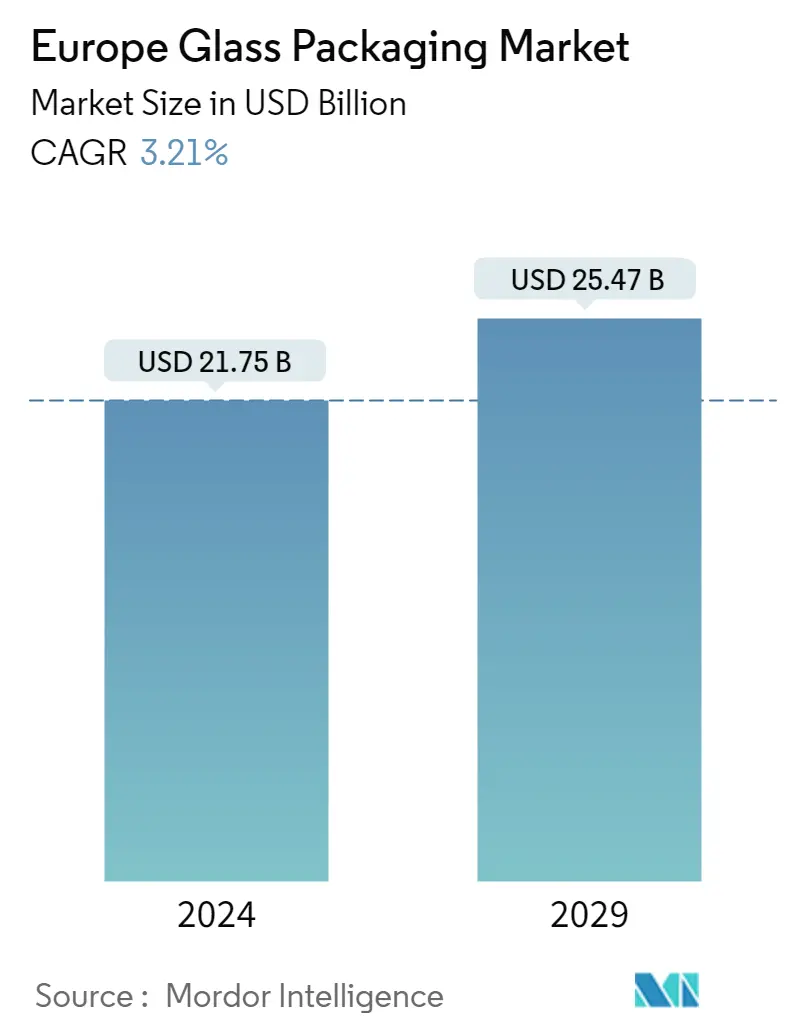

La taille du marché européen de lemballage en verre est estimée à 21,75 milliards USD en 2024 et devrait atteindre 25,47 milliards USD dici 2029, avec un TCAC de 3,21 % au cours de la période de prévision (2024-2029).

L'industrie européenne du verre offre aux consommateurs une variété de produits d'emballage en verre pour les aliments et les boissons ainsi que pour les cosmétiques, la pharmacie et la parfumerie.

- La Fédération européenne du verre demballage (FEVE) rapporte quil existe 162 installations de fabrication réparties sur tout le continent. Le verre d'emballage contribue de manière significative à l'économie réelle de l'Europe, emploie environ 125 000 personnes et génère un nombre important d'opportunités d'emploi tout au long de la chaîne d'approvisionnement.

- En outre, selon Glass Alliance Europe, le verre demballage constitue le secteur le plus important de lindustrie verrière de lUE. La production de verre dans son ensemble a augmenté à 39,12 millions de tonnes en 2021, soit une augmentation de 6,1 % par rapport à 2020, ce qui montre que le marché s'est quelque peu remis de la baisse de 8,1 % de 2020 à 2019. Avec la Chine et l'Amérique du Nord, l'Union européenne continue être l'un des deux plus grands producteurs de verre au monde en raison de son niveau de production. L'Allemagne reste le premier producteur de l'Union européenne, représentant environ un cinquième du total. Viennent ensuite lItalie, la France, lEspagne, le Royaume-Uni et la Pologne.

- L'attention accrue des fabricants aux progrès technologiques et aux innovations en matière de produits d'emballage, l'expansion du marché de l'emballage dans son ensemble et dans les pays en développement comme la Chine et l'Inde, la demande croissante de solutions d'emballage créatives créées à l'aide de techniques de fabrication innovantes et l'augmentation du revenu disponible des consommateurs sont la clé. facteurs qui animent le marché de lemballage en verre.

- Les nouvelles règles en matière de durabilité et de recyclabilité dans la région sont également des facteurs importants qui stimulent la croissance des emballages en verre. L'Union européenne vise à recycler 75 % des déchets d'emballage d'ici 2030 dans le cadre du paquet économie circulaire.

- Cependant, le taux de croissance du marché sera ralenti par les fluctuations des prix des matières premières et par la concurrence intense des autres matériaux d'emballage. De plus, limpact de la pandémie sur la chaîne dapprovisionnement, la sensibilité des matériaux en verre et laugmentation des coûts dexploitation ralentiront lexpansion du marché.

- L'épidémie de COVID-19 a eu un impact à la fois sur la demande et sur la production dans toute une série d'industries utilisatrices finales en raison du confinement mis en œuvre dans la majorité des pays de la région. Selon Advance Publications, les restrictions en Allemagne et au Royaume-Uni et les confinements totaux en Italie et en France ont provoqué une baisse des ventes de parfums et de cosmétiques. Dun autre côté, il y avait une demande pour les emballages en verre puisque les industries alimentaires, des boissons et pharmaceutiques sont considérées comme importantes par divers gouvernements de la région.

Tendances du marché européen de lemballage en verre

Le segment des boissons détiendra une part importante

- Étant donné que la plupart des fabricants vendent des boissons alcoolisées conditionnées dans des bouteilles en verre, lindustrie des boissons alcoolisées a un impact significatif sur le marché européen des récipients en verre.

- L'industrie brassicole est un contributeur majeur à l'économie européenne et joue un rôle crucial dans le soutien des objectifs de l'UE visant à réduire le chômage des jeunes et à promouvoir la croissance et la compétitivité. European Brewer soutient plus de 2 millions d'emplois et environ 40 milliards d'euros de recettes fiscales gouvernementales.

- La création de produits innovants et légers, dotés de designs attrayants et de couleurs brillantes à des coûts de production inférieurs, continue d'être un facteur clé de croissance. Les principales entreprises de boissons adoptent également de plus en plus d'emballages en verre, ce qui augmente leur part de marché dans le segment des boissons en Europe.

- Par exemple, en mai 2022, les marques Fuze Tea, Tropico, Sprite, Fanta et Minute Maid de Coca-Cola Europacific Partners (CCEP) seront vendues en France dans des bouteilles universelles de 250 ml pouvant être retournées, nettoyées et rechargées pour utilisation. dans les hôtels, restaurants et cafés. Coca-Cola Original, Coca-Cola Zero et Coca-Cola Cherry seront désormais disponibles en bouteilles en verre consignées de 350 ml, rejoignant ainsi les autres marques.

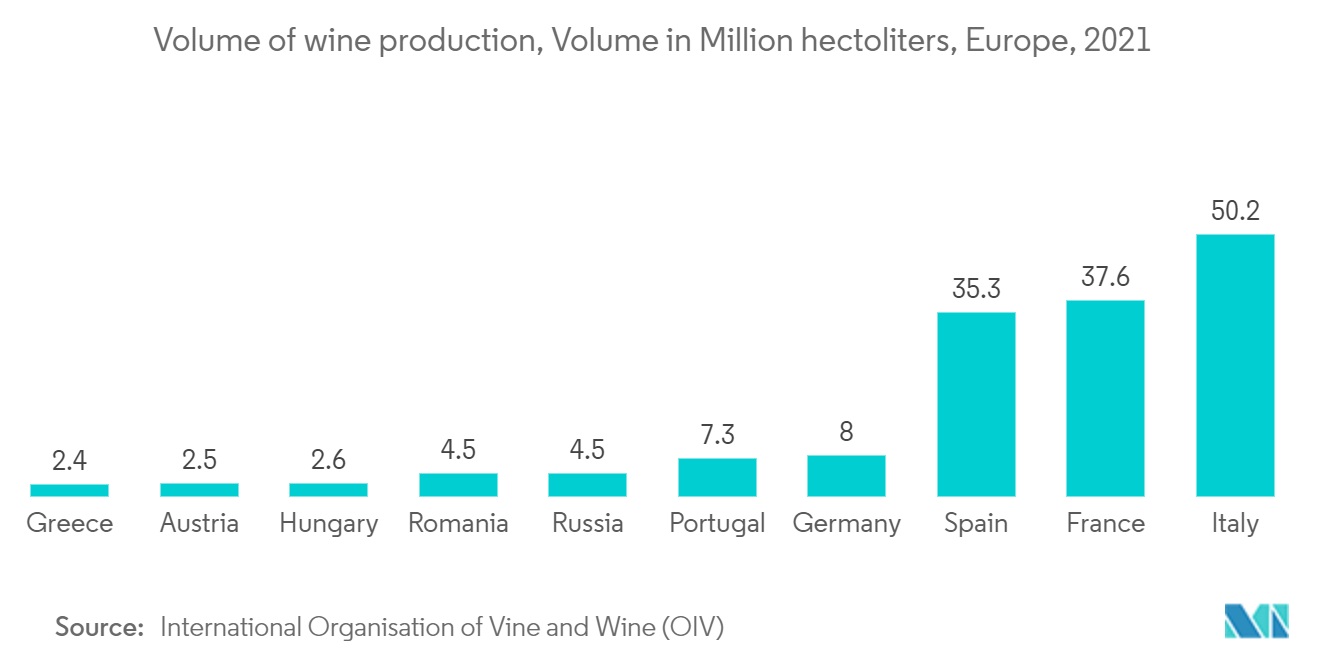

- Selon les rapports de l'Organisation internationale de la vigne et du vin (OIV), l'Italie a produit environ 50,2 millions d'hectolitres de vin en 2021, la France arrivant en deuxième position avec 37,6 millions d'hectolitres. Ces trois pays, avec l'Espagne, ont généré la majorité du vin consommé en Europe. La croissance du volume de production pourrait signifier limportance des emballages en verre dans le segment des boissons en Europe.

La Pologne devrait connaître une croissance significative

- Au cours de la période projetée, la Pologne devrait connaître la plus forte croissance de lemballage en Europe de lEst. Le développement des bouteilles en verre devrait être alimenté par leau en bouteille, les jus, les boissons énergisantes et les boissons haut de gamme.

- Sur le marché de la bière, du vin et des spiritueux, où les bouteilles en verre constituent la majorité des emballages avec une infime proportion d'autres types, la Pologne devrait continuer à être un fournisseur leader. En Pologne, au cours des deux dernières années, le groupe Heiz-Glas a investi plus de 40 millions d'euros. La société italienne Premi SPA a également acquis une nouvelle usine de fabrication de verre en Pologne, spécialisée dans la verrerie de pointe.

- La Wisconsin Economic Development Corporation rapporte que le secteur polonais de la transformation des aliments connaît une croissance constante en raison de l'augmentation des exportations, ce qui devrait accroître la demande d'emballages en verre. Afin d'atténuer l'effet de la crise du coronavirus sur les entreprises, le ministère du Développement envisage en outre de reporter la nouvelle taxe prélevée sur les boissons non alcoolisées additionnées de sucre, de caféine et de taurine. Cela devrait avoir un impact favorable sur le marché.

- De lautre côté, le gouvernement impose des restrictions environnementales qui rendraient plus difficile pour le pays la production demballages en verre. Par exemple, le gouvernement polonais a annoncé en juin 2022 qu'il mettrait en œuvre l'année suivante un système national de consigne qui permettrait aux clients de restituer les canettes en verre, en plastique et en aluminium usagées aux détaillants sans présenter de reçu, une mesure que le ministère du Climat prétend. réduira la pollution de lenvironnement.

- De plus, le pays constate déjà les effets du Brexit sur ses producteurs de produits alimentaires, en particulier dans les secteurs de la volaille, du lait et des produits laitiers. La croissance du marché pourrait être freinée au cours de la période de projection puisqu'une partie importante des emballages de ces produits alimentaires est en verre.

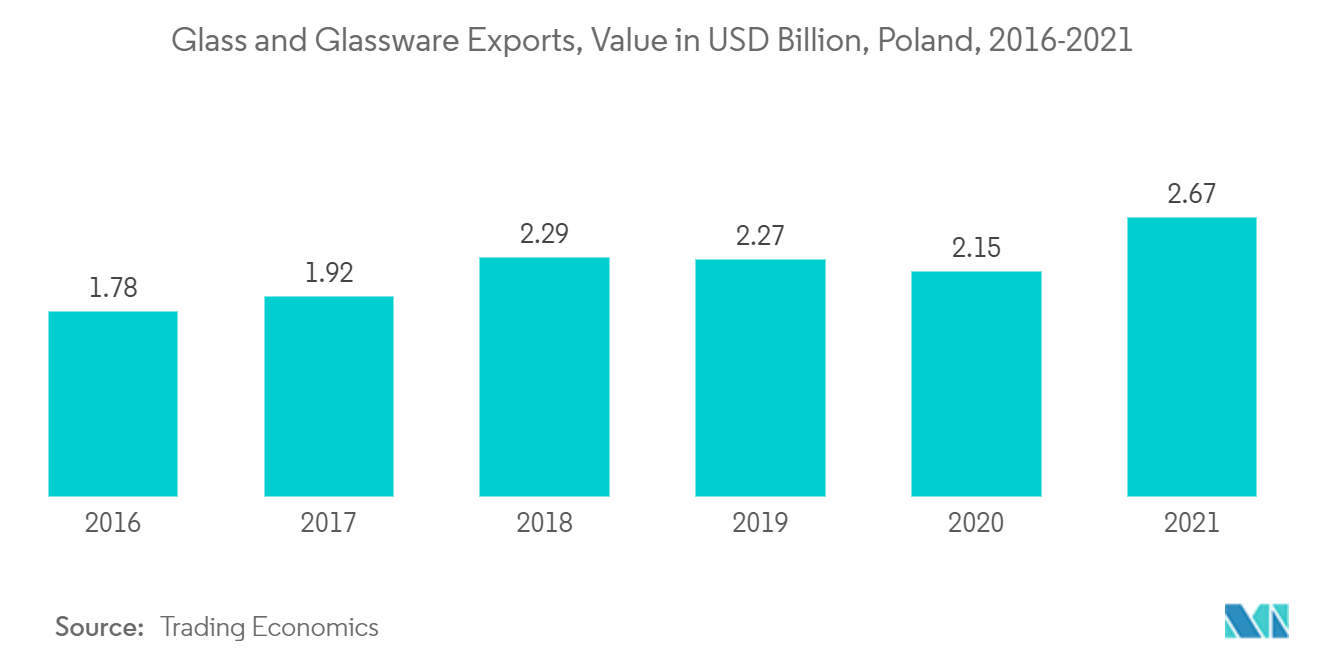

- Selon Trading Economics, les exportations de verre et d'articles en verre sont évaluées à environ 2,67 milliards de dollars en 2021. En outre, l'Observatoire de la complexité économique (OEC) a déclaré que la Pologne était le huitième exportateur mondial de verre et d'articles en verre en 2020, avec 2,16 milliards dexportations. Le verre et les articles en verre se sont classés au 32e rang dans la liste des principales exportations polonaises la même année. L'Allemagne (517 millions de dollars), la Tchéquie (184 millions de dollars), la Slovaquie (133 millions de dollars), la France (121 millions de dollars) et la Suède (109 millions de dollars) sont les principaux marchés d'exportation de la Pologne pour le verre et la verrerie.

Aperçu du marché européen de lemballage en verre

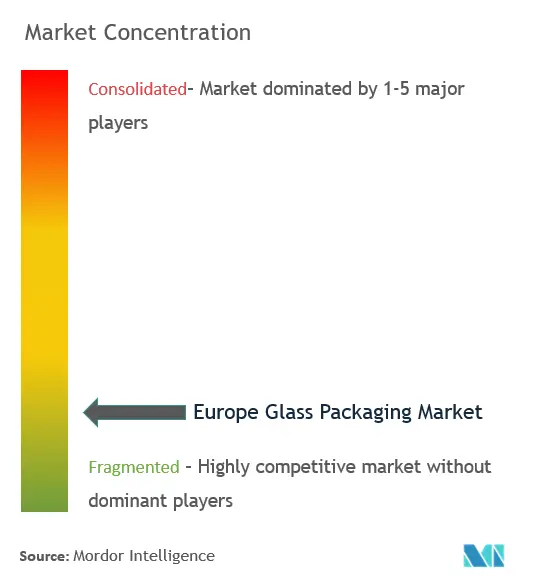

Le marché européen de lemballage en verre est très compétitif, avec de nombreux acteurs régionaux détenant des parts importantes sur le marché. Les entreprises tirent parti d'initiatives de collaboration stratégiques pour accroître leur part de marché et leur rentabilité. Cependant, les propriétés du verre et ses avantages pour les boissons, les cosmétiques et dautres industries conduisent à ladoption croissante de bouteilles et de récipients en verre. Les vendeurs se concentrent sur le remplacement du plastique par du verre vert et respectueux de lenvironnement.

- Juin 2021 – Beatson Clark PLC a lancé une bouteille de boissons ambrée de 330 ml pour la vente générale et le soutien des brasseries et des boissons produites pour le public. Le produit a une forme ou un design inhabituel et est basé sur la bouteille de sirop alpha. De plus, la bouteille en verre convient aussi bien aux bières qu'aux boissons gazeuses, car l'entreprise peut changer la finition du col de MCA à une finition de col couronne standard.

- Mars 2021 - Le groupe Stoelzle Glass, basé en Europe, a acquis Anchor Hocking Glass Company, une filiale en propriété exclusive du groupe Oneida à Monaca, en Pennsylvanie, pour servir ses clients à l'échelle internationale.

- Février 2021 – Le groupe Ardagh a lancé la dernière bouteille de vodka en édition limitée d'Absolut, Absolut Movement , pour inspirer les gens à célébrer l'inclusivité. La bouteille en verre bleu givré présente un design en spirale ascendante de 16 tourbillons, symbolique du cycle de changement sans fin. Le flux ascendant de la spirale tourbillonnante indique une croissance sociale.

Leaders du marché européen de lemballage en verre

Gerresheimer AG

Owens-illinois Inc

Vidrala SA

Ardagh Packaging Group PLC

Piramal Glass Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de lemballage en verre

- Septembre 2021 – Glassworks International Limited a lancé des pots artisanaux pour répondre aux types d'aliments en croissance, notamment les confitures, les pâtes, les desserts préparés, les chutneys, les huiles, les boissons, etc. En ouvrant une gamme destinée aux consommateurs finaux, la société a élargi son champ d'activité.

- Juin 2021 - Optibac Probiotics s'est associé à Beatson Clark pour éliminer les récipients en plastique des gammes 30 ml, 60 ml et 120 ml, en les remplaçant par des bocaux en verre ambré avec couvercles en aluminium pour tous les produits en capsules. Cela permet un recyclage plus large sans compromettre la nature délicate des bactéries amicales très importantes à lintérieur, et garantit la qualité des suppléments avec un emballage plus écologique.

- Janvier 2021 - Frigoglass SAIC annonce que l'accord de fourniture de refroidisseurs de boissons de la société avec Coca-Cola HBC AG est prolongé jusqu'au 31 décembre 2025. De plus, Frigoglass a une forte présence dans les régions européennes plus matures tout en continuant à se développer et à s'établir dans les zones émergentes.

Segmentation de lindustrie européenne de lemballage en verre

Le verre est lun des matériaux demballage préférés des utilisateurs finaux soucieux de la santé et de lenvironnement. L'emballage en verre préserve le goût et la saveur du produit. Dans le cadre de l'étendue du marché, les principales industries utilisatrices finales, telles que les boissons, l'alimentation, les produits pharmaceutiques et les cosmétiques, ont été prises en compte.

L'étude couvre également l'impact du COVID-19 sur le marché européen du verre et analyse la tendance dans les principaux pays européens.

| Bouteilles |

| Ampoules |

| Flacons |

| Seringues |

| Pots |

| Autre type de produit |

| Boisson | Alcool |

| Bière | |

| Boissons non alcoolisées | |

| Autres boissons | |

| Nourriture | |

| Produits de beauté | |

| Pharmaceutique | |

| Autres industries d'utilisateurs finaux |

| Royaume-Uni |

| Allemagne |

| France |

| Italie |

| Espagne |

| Pologne |

| Pays-Bas |

| Le reste de l'Europe |

| Par type de produit | Bouteilles | |

| Ampoules | ||

| Flacons | ||

| Seringues | ||

| Pots | ||

| Autre type de produit | ||

| Par secteur d'activité de l'utilisateur final | Boisson | Alcool |

| Bière | ||

| Boissons non alcoolisées | ||

| Autres boissons | ||

| Nourriture | ||

| Produits de beauté | ||

| Pharmaceutique | ||

| Autres industries d'utilisateurs finaux | ||

| Par pays | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pologne | ||

| Pays-Bas | ||

| Le reste de l'Europe | ||

FAQ sur les études de marché sur les emballages en verre en Europe

Quelle est la taille du marché européen de lemballage en verre ?

La taille du marché européen de lemballage en verre devrait atteindre 21,75 milliards USD en 2024 et croître à un TCAC de 3,21 % pour atteindre 25,47 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen de lemballage en verre ?

En 2024, la taille du marché européen de lemballage en verre devrait atteindre 21,75 milliards de dollars.

Qui sont les principaux acteurs du marché européen de lemballage en verre ?

Gerresheimer AG, Owens-illinois Inc, Vidrala SA, Ardagh Packaging Group PLC, Piramal Glass Ltd sont les principales sociétés opérant sur le marché européen de lemballage en verre.

Quelles années couvre ce marché européen de lemballage en verre et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen de lemballage en verre était estimée à 21,07 milliards de dollars. Le rapport couvre la taille historique du marché de lemballage en verre en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage en verre en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne de l'emballage en verre

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage en verre en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Europe Glass Packaging comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.