Analyse du marché des groupes électrogènes en Europe

Le marché européen des groupes électrogènes est estimé à 3,5 milliards de dollars d'ici la fin de cette année et devrait atteindre 4,42 milliards de dollars au cours des cinq prochaines années, enregistrant un TCAC de plus de 1 % au cours de la période de prévision.

- À moyen terme, des facteurs tels que la demande dune alimentation électrique ininterrompue et fiable, les besoins de secours en cas de pannes de courant et le délai plus long requis pour mettre en place linfrastructure de transport et de distribution devraient stimuler le marché des groupes électrogènes.

- Dun autre côté, le coût plus élevé de lélectricité produite par les groupes électrogènes par rapport au réseau public devrait restreindre le marché.

- Néanmoins, la popularité croissante des générateurs hybrides et la fiabilité croissante du système hybride peuvent constituer une opportunité pour lindustrie en raison de lutilisation de diverses ressources, réduisant ainsi les coûts et la dépendance à légard dun seul carburant.

- Le Royaume-Uni devrait constituer un marché important au cours de la période de prévision, la majeure partie de la demande provenant du secteur industriel et l'augmentation des espaces de bureaux commerciaux et des petites entreprises.

Tendances du marché des groupes électrogènes en Europe

Le secteur industriel devrait dominer le marché

- Le secteur industriel, qui comprend lexploitation minière, lindustrie manufacturière, lagriculture et la construction, représente une part importante de la consommation dénergie de toute industrie dutilisation finale.

- On estime que le secteur industriel représente la plus grande part de la production délectricité sur le marché des générateurs diesel et à gaz. Les opérations industrielles dépendent principalement de lélectricité produite par des groupes électrogènes lors des coupures de courant (pour éviter les risques de production) et dans les régions ayant un accès limité au réseau.

- En mai 2023, Caterpillar a annoncé l'ajout de deux nouvelles solutions mobiles à sa gamme de groupes électrogènes diesel portables qui répondent aux critères d'émission Stage V de l'Union européenne (UE). Par rapport à la norme Stage IIIA, les Cat XQP20 et Cat XQP550 répondent aux exigences des normes Stage V, notamment une réduction de 90 % des oxydes d'azote. Avec un tel développement technologique en matière de critères d'émission, l'utilisation de générateurs devrait augmenter dans le segment industriel, stimulant ainsi la croissance du marché.

- LEurope a utilisé le gaz comme substitut au charbon et au pétrole pour la production délectricité. Le renforcement de linfrastructure des gazoducs et du réseau de stockage à travers lEurope devrait accroître ladoption des générateurs de gaz dans les applications dénergie principale et dalimentation de secours et dissuader les entreprises publiques et privées dutiliser le diesel comme principal carburant de secours. La diversification du carburant devrait stimuler le marché européen des groupes électrogènes.

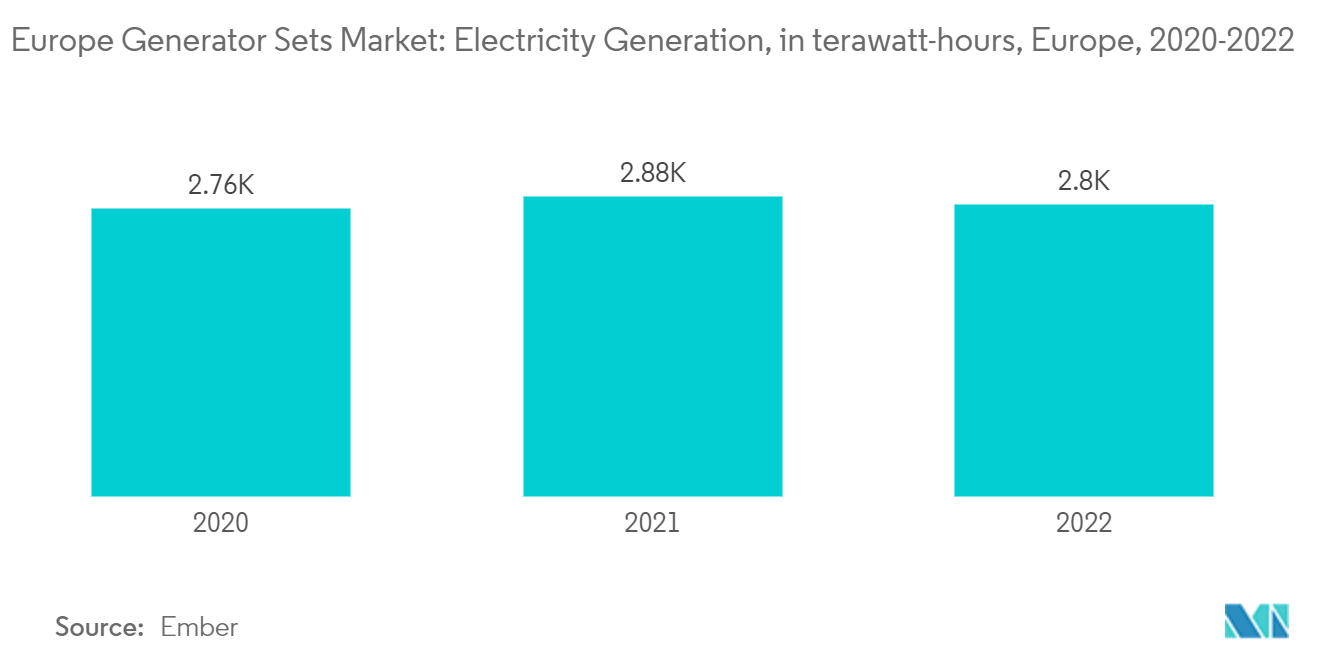

- Selon EMBER, en 2022, la production totale d'électricité dans l'Union européenne représentait 2795,49 térawattheures. Ainsi, avec lurbanisation et lindustrialisation croissantes, la demande délectricité devrait augmenter, augmentant ainsi la production délectricité, ce qui stimulera le marché.

- Par conséquent, le segment industriel devrait dominer le marché des groupes électrogènes au cours de la période de prévision en raison de son utilisation intensive de produits et de la taille croissante du secteur.

Le Royaume-Uni, un marché important

- Le Royaume-Uni figure parmi les principaux marchés de groupes électrogènes de la région Europe. Cela est dû à laugmentation des projets dinfrastructure, à lexpansion des installations de fabrication à léchelle nationale et à laugmentation des espaces de bureaux commerciaux. Le pays bénéficie du coût et de lefficacité des groupes électrogènes, tandis que lamélioration du niveau de vie augmente la demande de segments de dispositifs de secours électrique.

- Le vaste secteur agricole du Royaume-Uni couvre plus de 60 % de la superficie totale du pays. Bien que le réseau électrique du pays dépende de plus en plus de sources renouvelables, le secteur agricole s'appuie toujours sur le système de secours électrique. La croissance de lagriculture et des industries connexes devrait avoir un impact positif sur le marché.

- Les centres de données sont responsables de 1 à 3 % de la consommation électrique du pays. Le nombre de centres de données au Royaume-Uni devrait augmenter au cours de la période de prévision, dont la production dénergie de secours pourrait être assurée par les groupes électrogènes et qui pourraient servir de moteur au marché.

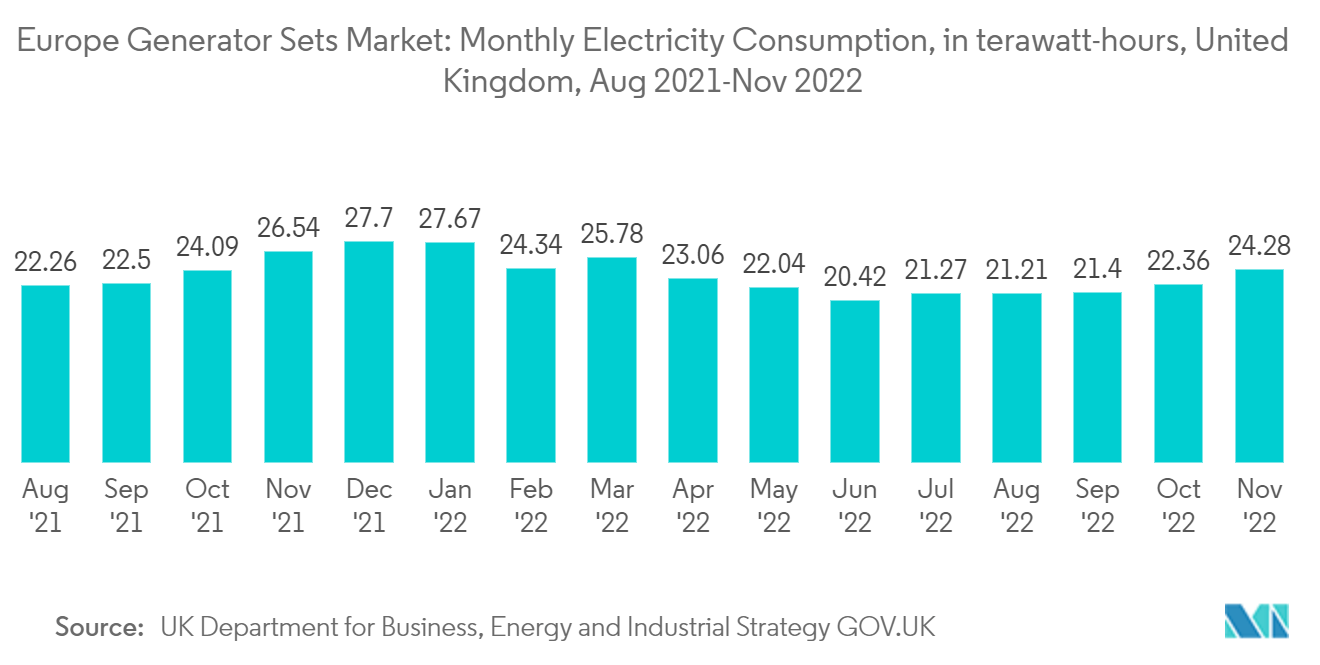

- Selon le ministère britannique des Affaires, en novembre 2022, la consommation totale d'électricité au Royaume-Uni représentait 24,28 TWh, soit plus de 22,36 TWh par rapport au mois précédent. Une augmentation du taux de consommation devrait se maintenir au cours de la période de prévision, stimulant ainsi la croissance du marché.

- Les générateurs de gaz devraient augmenter leur part de la capacité de production du pays grâce à des systèmes de transport de gaz naturel bien établis, des coûts d'exploitation inférieurs à ceux des générateurs diesel et des émissions de carbone moindres dans l'atmosphère. Une augmentation de lutilisation des générateurs de gaz devrait aider le marché.

- Le marché des groupes électrogènes au Royaume-Uni devrait augmenter au cours de la période de prévision en raison de laugmentation de la demande délectricité et de la popularité croissante des générateurs à gaz.

Aperçu du marché des groupes électrogènes en Europe

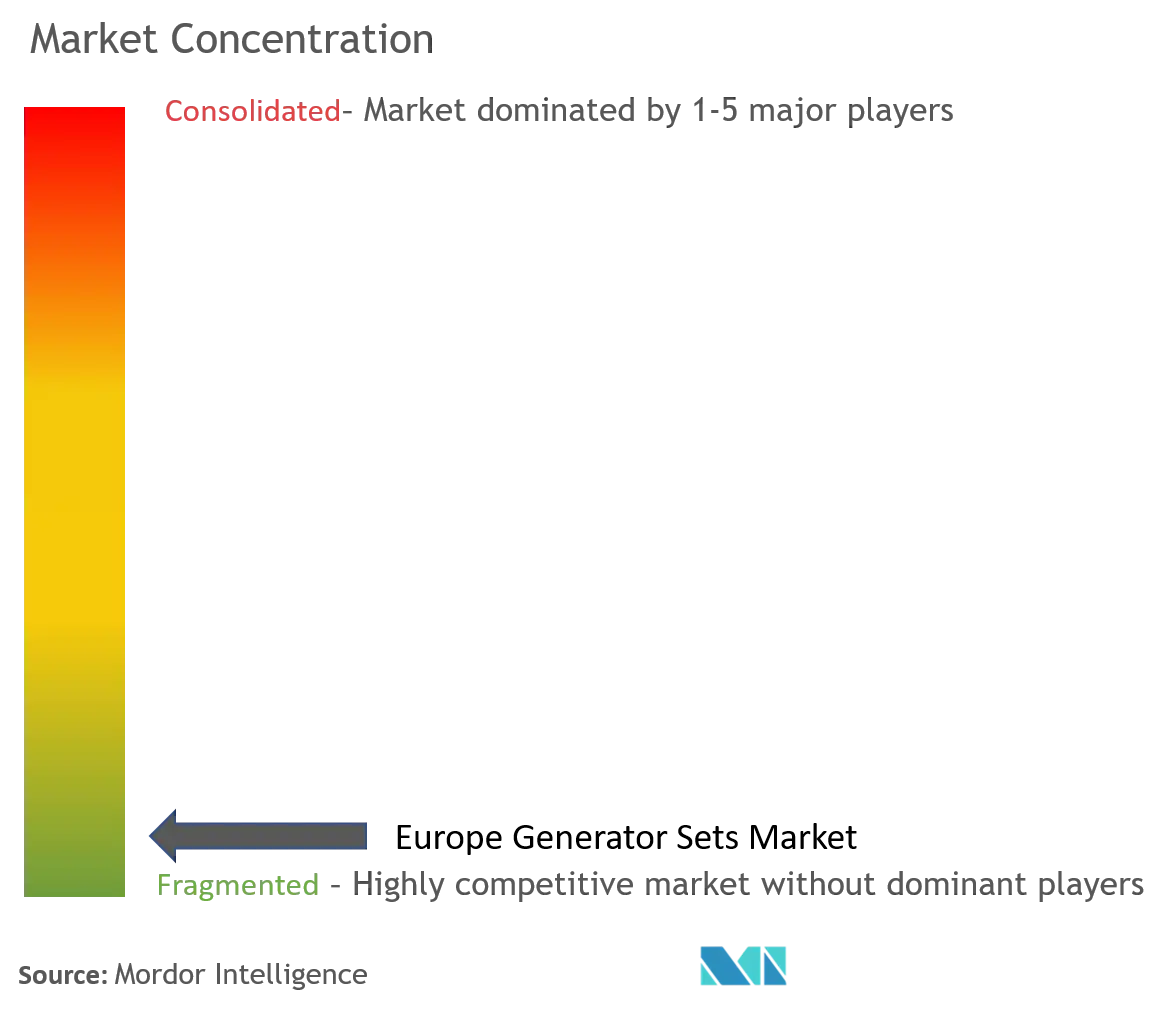

Le marché européen des groupes électrogènes est fragmenté. Certains des principaux acteurs de ce marché comprennent (sans ordre particulier) Caterpillar Inc, Mitsubishi Heavy Industries Ltd., Cummins Inc., Yanmar Holdings co. Ltd et Atlas Copco AB.

Leaders du marché des groupes électrogènes en Europe

-

Caterpillar Inc.

-

Mitsubishi Heavy Industries Ltd.

-

Cummins Inc

-

Yanmar Holdings Co. Ltd.

-

Atlas Copco AB

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des groupes électrogènes en Europe

- En février 2023, Volvo Penta a élargi sa gamme de groupes électrogènes industriels avec un nouveau moteur D8 Stage II de 200 kVA. Le moteur de 8 litres offre un excellent rendement énergétique, une taille compacte et de faibles niveaux sonores.

- En octobre 2022, Himoinsa, fournisseur de solutions de technologie de l'énergie, a présenté l'ensemble de sa gamme de produits Mobile Power au Bauma 2022 à Munich, y compris les systèmes de stockage d'énergie par batterie, les tours d'éclairage et les groupes électrogènes à gaz et diesel équipés de moteurs Stage V. L'entreprise a lancé le DSE | Générateur d'énergie par batterie (60 kWh) et fonctionne sur des unités de 500 kWh et 1 MW dans des conteneurs de 20 pieds et des unités de 2 MW dans des conteneurs de 40 pieds.

Segmentation de lindustrie des groupes électrogènes en Europe

Un moteur-générateur est un appareil qui combine un générateur électrique et un moteur en un seul équipement. Cette combinaison est également connue sous le nom de groupe moteur-générateur (gen-set). La machine est souvent considérée comme allant de soi et l'appareil combiné est appelé générateur.

Le marché européen des groupes électrogènes est segmenté par carburant, valeurs nominales, utilisateur final et géographie. Par carburant, le marché est segmenté en diesel, essence et autres. Par notes, le marché est segmenté en moins de 75 kVA, 75-350 kVA et au-dessus de 350 kVA. Par utilisateur final, le marché est segmenté en résidentiel, commercial et industriel. Le rapport couvre également la taille du marché et les prévisions pour le marché européen des groupes électrogènes dans les principaux pays. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des revenus (en milliards de dollars).

| Carburant | Diesel |

| Gaz | |

| Autres | |

| Notes | En dessous de 75 kVA |

| 75 - 350 kVA | |

| Au-dessus de 350 kVA | |

| Utilisateur final | Résidentiel |

| Commercial | |

| Industriel | |

| Géographie | Allemagne |

| Russie | |

| Royaume-Uni | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les groupes électrogènes en Europe

Quelle est la taille actuelle du marché des groupes électrogènes en Europe ?

Le marché européen des groupes électrogènes devrait enregistrer un TCAC de 1 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des groupes électrogènes ?

Caterpillar Inc., Mitsubishi Heavy Industries Ltd., Cummins Inc, Yanmar Holdings Co. Ltd., Atlas Copco AB sont les principales sociétés opérant sur le marché européen des groupes électrogènes.

Quelles années couvre ce marché européen des groupes électrogènes ?

Le rapport couvre la taille historique du marché des groupes électrogènes en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des groupes électrogènes en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Power Equipment Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Rapport sur lindustrie des groupes électrogènes en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des groupes électrogènes en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des groupes électrogènes en Europe comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.