Analyse du marché des avions cargo en Europe

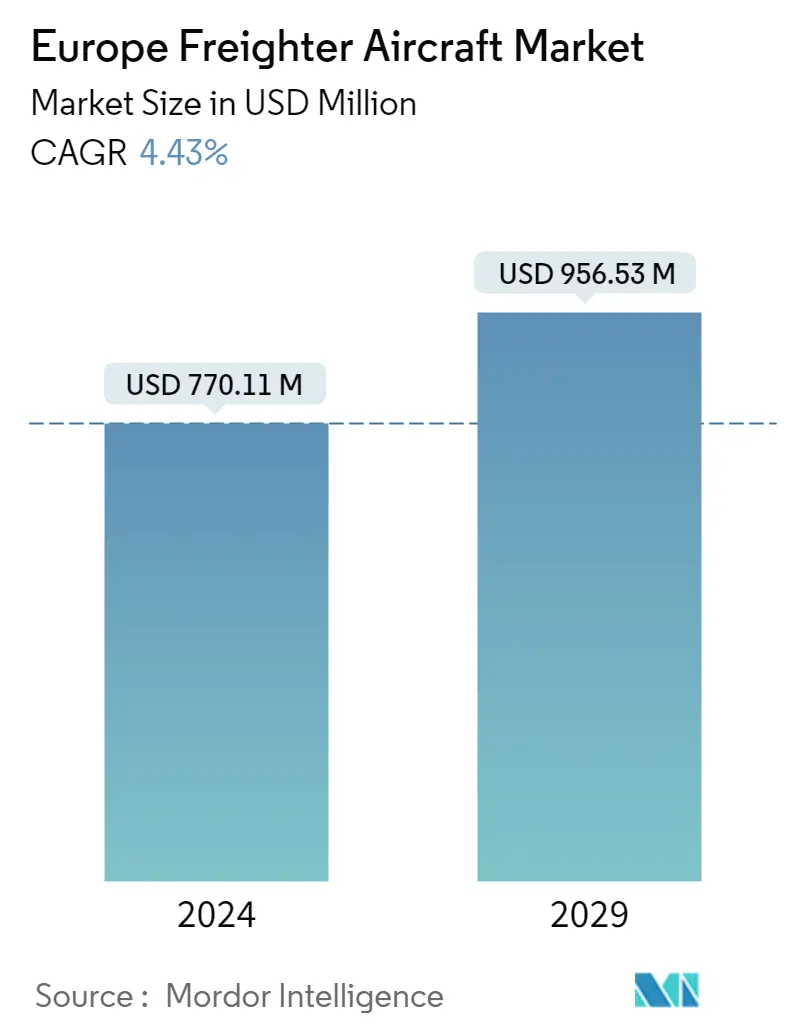

La taille du marché européen des avions cargo est estimée à 770,11 millions de dollars en 2024 et devrait atteindre 956,53 millions de dollars dici 2029, avec une croissance de 4,43 % au cours de la période de prévision (2024-2029).

- La demande du marché européen des avions cargo est principalement motivée par des facteurs tels que lémergence de nouvelles relations commerciales entre les économies et les plans de modernisation de la flotte des compagnies aériennes et des prestataires de livraison de fret. Laccent croissant mis sur la numérisation et la durabilité, le fret aérien en tant que moyen omnicanal augmentant la capacité des avions cargo et la baisse du prix des envois devraient conduire à une croissance du marché au cours de la période de prévision. Laugmentation des conversions de passagers en cargo devrait également constituer une solution aux contraintes de capacité de fret aérien dues à la forte demande tirée par le commerce électronique.

- Cependant, des réglementations strictes entraveront le marché à long terme. Les gouvernements élaborent des réglementations ou des politiques dans le monde entier pour garantir des opérations plus fluides pour les cargos. Bien que certains exploitants de cargo aient adhéré aux politiques, de nombreux exploitants de cargo doivent encore se conformer aux politiques, ce qui peut entraver les opérations des cargos au cours de la période de prévision.

Tendances du marché européen des avions cargo

Les dérivés du segment des avions non cargo devraient dominer le marché

- Le dérivé du segment des avions non-cargos domine actuellement le marché et devrait poursuivre sa domination au cours de la période de prévision. Cela est principalement dû à la préférence croissante des compagnies aériennes et des opérateurs de fret de moderniser leur flotte davions cargo pour répondre au volume croissant de fret. La conversion passager-fret (P2F) est une solution peu coûteuse par rapport aux avions cargo dédiés. En raison de la quantité croissante de fret, les compagnies aériennes ont commencé à augmenter la taille de leur flotte davions cargo.

- Par exemple, en juin 2023, la compagnie aérienne cargo d'ASL Aviation Holdings opérant depuis le Royaume-Uni a augmenté sa flotte à deux avions avec l'ajout d'un Boeing B737-800 d'occasion converti par Boeing de la configuration passager à la configuration cargo. De plus, en avril 2022, DHL Express a commandé à Jetran neuf cargos Boeing B777-200LR convertis en Mammoth. Le premier avion cargo sera livré en 2024, les autres appareils devant être fournis jusquau début de 2027. Entre 2018 et 2022, DHL a acheté 28 nouveaux avions cargo B777-200F à Boeing – 18 de ces avions sont actuellement en service. Les avions restants seront livrés de 2023 à 2025.

- De grandes compagnies aériennes comme British Airways, Lufthansa et Finnair convertissent les cabines de leurs avions de passagers afin de créer de l'espace pour du fret supplémentaire dans l'avion. Cela aidera les compagnies aériennes à accroître leur capacité de fret pour les applications médicales. De telles commandes de nouvelles conversions devraient soutenir la croissance du marché au cours de la période de prévision.

LAllemagne devrait connaître une croissance significative au cours de la période de prévision

- L'économie allemande est la quatrième au monde et représente un quart (24,7 %) du PIB de l'Union européenne. L'Allemagne est également le plus grand partenaire commercial européen des États-Unis et le sixième marché pour les exportations américaines. Le gouvernement allemand s'est engagé à renforcer les corridors commerciaux du pays, qui soutiennent les chaînes d'approvisionnement, contribuent à la croissance de l'économie, assurent sa reprise et créent des emplois. L'augmentation du volume des échanges commerciaux et les efforts du gouvernement pour renforcer la culture d'import-export du pays sont les principaux facteurs qui animent le marché des avions cargo en Allemagne.

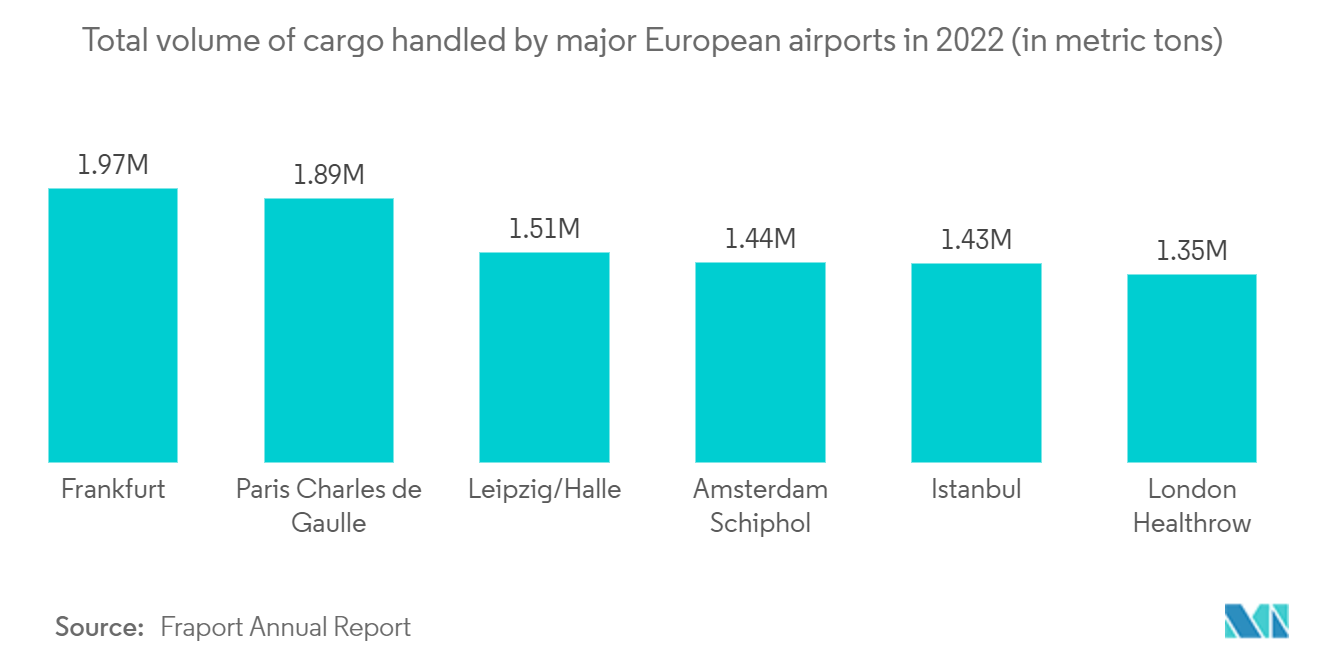

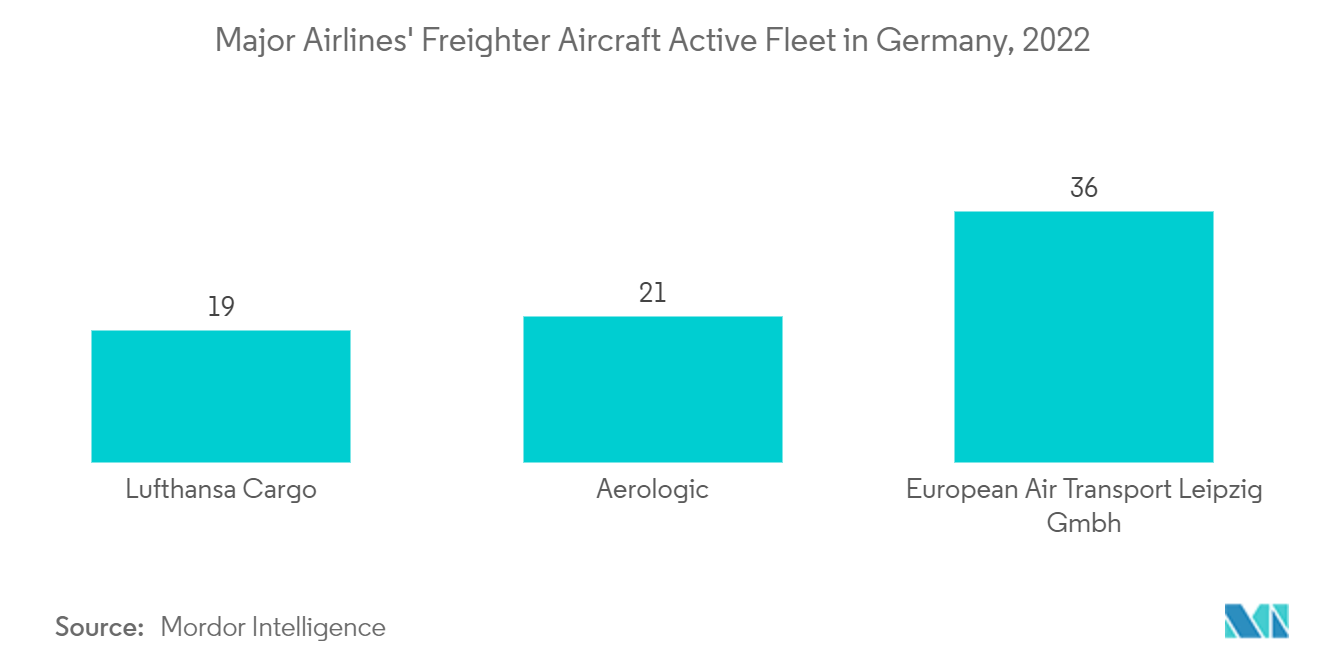

- Par exemple, l'Inde et l'Allemagne partagent un partenariat stratégique, l'Allemagne étant le plus grand partenaire commercial de l'Inde au sein de l'Union européenne. Le commerce bilatéral total entre les deux pays sest élevé à 24,8 milliards de dollars au cours de lexercice 2021-2022, alors quil était évalué à 21,76 milliards de dollars au cours de lexercice 2020-2021. En 2022, le fret aérien transporté en Allemagne s'élevait à environ 4,9 millions de tonnes. L'Allemagne est l'une des principales plaques tournantes du fret aérien en Europe, avec l'aéroport de Francfort, l'aéroport de Leipzig/Halle et l'aéroport de Cologne Bonn qui traitent le fret le plus important du pays. DHL International et Lufthansa sont les principaux prestataires de services de fret dans la région.

- En mai 2022, Lufthansa Cargo a passé une commande de sept Boeing B777-8 Freighters. Le groupe aérien a également passé une nouvelle commande de deux Boeing B777 Freighters pour compléter sa flotte cargo. De tels développements devraient accélérer la croissance du marché des avions cargo dans le pays.

Aperçu du marché européen des avions cargo

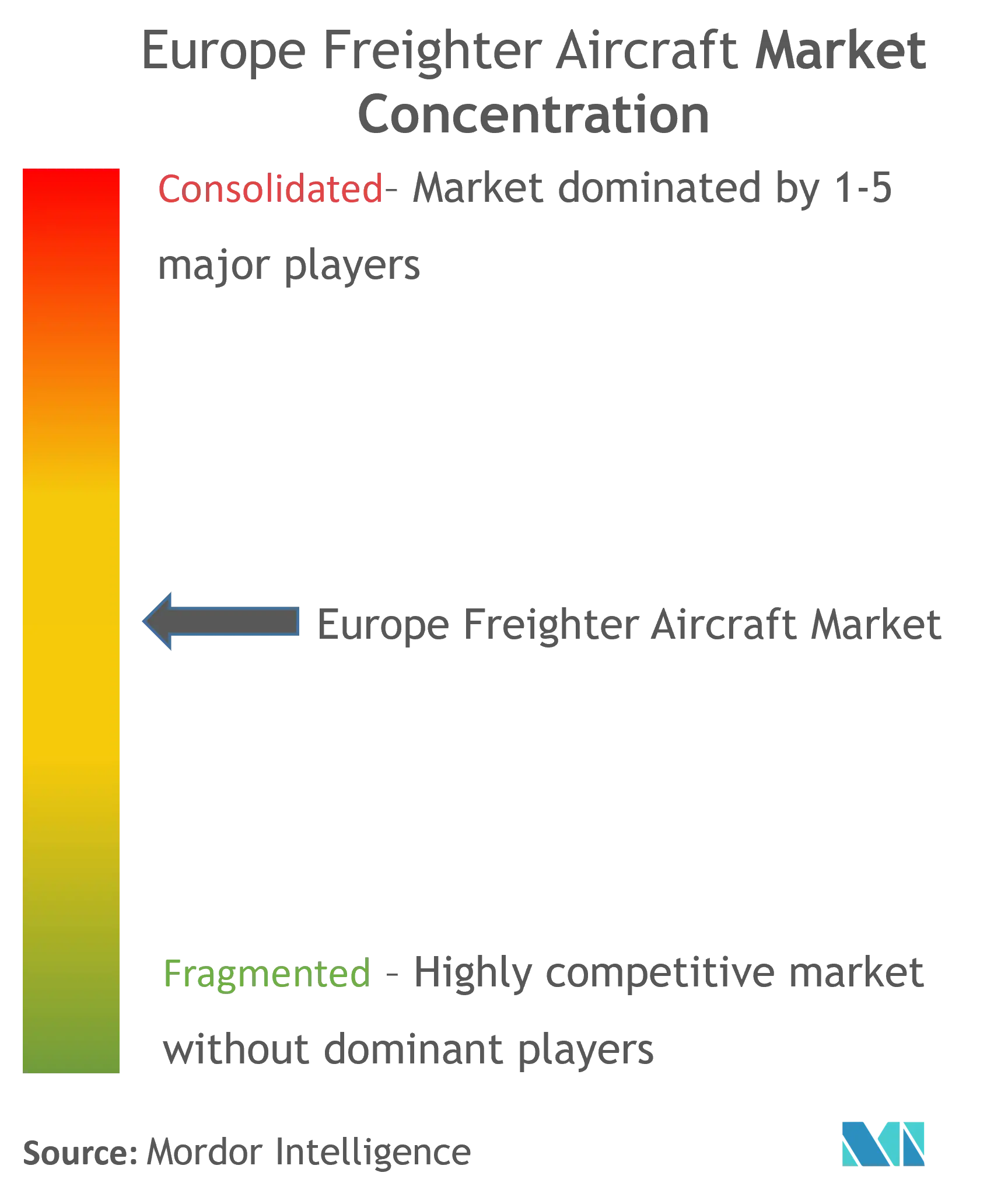

Le marché européen des avions cargo est semi-consolidé et devrait rester le même au cours de la période de prévision. Le marché des avions cargo en Europe compte deux types d'acteurs les équipementiers d'origine (OEM) qui fabriquent des avions cargo et les entreprises de conversion P2F. Certains des principaux acteurs opérant sur le marché européen des avions cargo sont The Boeing Company, ATR, Airbus SE, Textron Inc. et Singapore Technologies Engineering Ltd. L'obtention de nouvelles certifications et approbations de l'AESA pour convertir de nouveaux modèles d'avions de passagers en avions cargo. devrait aider les entreprises à accroître leur présence ainsi que leur part de marché au cours de la période de prévision. En outre, la fragmentation du marché devrait saccentuer avec larrivée de nouveaux acteurs proposant des services de conversion davions.

Leaders du marché européen des avions cargo

-

The Boeing Company

-

ATR

-

Airbus SE

-

Textron Inc.

-

Singapore Technologies Engineering Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des avions cargo

- Avril 2023 Air France-KLM et le Groupe CMA CGM annoncent le lancement du partenariat stratégique à long terme pour le fret aérien qu'ils ont rendu public en mai 2022. La durée initiale de ce partenariat est de 10 ans et verra Air France-KLM MartinairCargo et CMA CGM Air Cargo combine ses réseaux de fret complémentaires, sa capacité de fret complet et d'autres services dédiés.

- Juillet 2023 One Air, une nouvelle compagnie aérienne cargo basée au Royaume-Uni, démarre ses opérations avec un seul avion cargo, le Boeing B747. Grâce à cela, la compagnie aérienne est devenue la seule compagnie aérienne britannique à exploiter le cargo Boeing B747.

Segmentation de lindustrie des avions de fret en Europe

Un avion cargo ou un avion cargo est un avion à voilure fixe conçu ou converti pour le transport de marchandises plutôt que de passagers. De tels avions n'intègrent généralement pas de commodités pour les passagers et comportent généralement une ou plusieurs grandes portes pour le chargement du fret.

Le marché européen des avions cargo est segmenté par type, type de moteur et géographie. Par type, le marché est segmenté en avions cargo dédiés et dérivés davions non cargo. Par type de moteur, le marché est segmenté en turbopropulseurs et turboréacteurs à double flux. Le rapport présente également la taille du marché et les prévisions pour quatre pays de la région. Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction de la valeur (USD).

| Avion cargo dédié |

| Dérivé d'avions non cargo |

| Avion à turbopropulseurs |

| Avion à turboréacteur |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Russie | |

| Le reste de l'Europe |

| Taper | Avion cargo dédié | |

| Dérivé d'avions non cargo | ||

| Type de moteur | Avion à turbopropulseurs | |

| Avion à turboréacteur | ||

| Géographie | L'Europe | Allemagne |

| Royaume-Uni | ||

| France | ||

| Russie | ||

| Le reste de l'Europe | ||

FAQ sur les études de marché des avions cargo en Europe

Quelle est la taille du marché européen des avions cargo ?

La taille du marché européen des avions cargo devrait atteindre 770,11 millions USD en 2024 et croître à un TCAC de 4,43 % pour atteindre 956,53 millions USD dici 2029.

Quelle est la taille actuelle du marché européen des avions cargo ?

En 2024, la taille du marché européen des avions cargo devrait atteindre 770,11 millions USD.

Qui sont les principaux acteurs du marché européen des avions cargo ?

The Boeing Company, ATR, Airbus SE, Textron Inc., Singapore Technologies Engineering Ltd sont les principales sociétés opérant sur le marché européen des avions cargo.

Quelles années couvre ce marché européen des avions de fret et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des avions cargo était estimée à 737,44 millions de dollars. Le rapport couvre la taille historique du marché des avions de transport en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des avions de transport en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des avions de fret

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des avions cargo en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des avions cargo en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.