Analyse du marché des édulcorants alimentaires en Europe

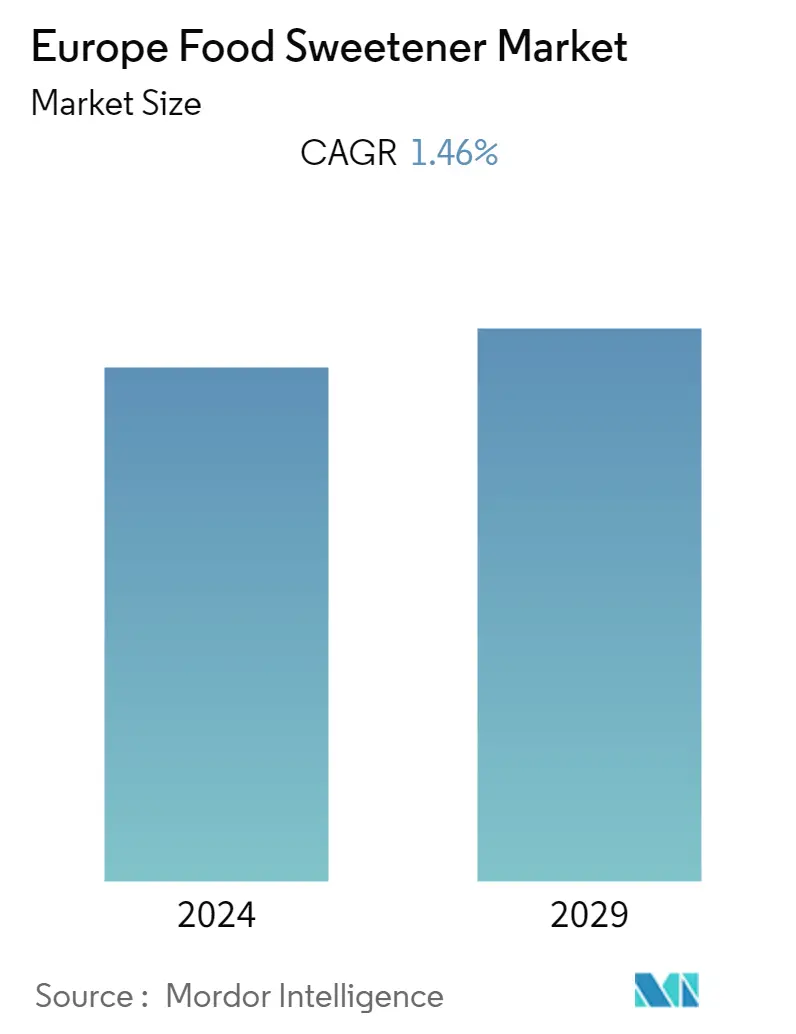

Au cours des cinq prochaines années, le marché des édulcorants alimentaires en Europe devrait croître à un TCAC de 1,46 %.

De nos jours, les consommateurs sont de plus en plus conscients de leur consommation alimentaire et de ses ingrédients. La plupart des consommateurs préfèrent les ingrédients dorigine végétale dans leur alimentation. Pour répondre à la demande du marché, les acteurs du marché ont lancé des ingrédients à base de plantes, tels que des édulcorants à base de plantes. En raison de laugmentation du revenu disponible, de laugmentation de la population active et dun mode de vie chargé, la consommation daliments et de boissons transformés augmente. De plus, la demande régionale en édulcorants alimentaires augmente en raison de la consommation accrue de plats cuisinés et d'aliments transformés. L'utilisation d'édulcorants alimentaires dans les aliments transformés augmente leur goût sans ajouter de calories, c'est pourquoi leur demande augmente dans la région.

Actuellement, la consommation de substituts du sucre augmente rapidement en Europe. Cela est attribué à la sensibilisation des consommateurs, à la réglementation gouvernementale visant à réduire la consommation de sucre et à l'application de ce concept dans de nombreux produits alimentaires de santé et de bien-être sur le marché. Lautre raison majeure de la croissance des substituts du sucre est la population croissante de patients obèses, en surpoids et diabétiques en Europe. Selon les données de la British Diabetic Association de 2021, environ 1,4 million de personnes au Royaume-Uni vivent avec le diabète. La plupart des leaders du marché proposent des produits innovants, notamment des produits dérivés de la stévia, pour répondre à la demande croissante des consommateurs en édulcorants naturels non caloriques dans les aliments et les boissons.

Tendances du marché européen des édulcorants alimentaires

Demande croissante dédulcorants naturels

Les consommateurs sont de plus en plus conscients de leurs choix alimentaires et de leurs ingrédients. Pour cette raison, la demande dingrédients alimentaires naturels comme les édulcorants naturels augmente dans la région. Les consommateurs sont conscients du contenu nutritionnel des produits transformés qu'ils consomment. La stévia, le xylitol et d'autres édulcorants naturels sont des sucres végétaux fabriqués à partir de sources biologiques et naturelles. Ils n'ajoutent pas de calories mais ont un goût de sucre ordinaire. En outre, la consommation de plats cuisinés et d'aliments transformés a augmenté dans la région en raison de l'augmentation du revenu disponible et de la population active de la région. La conscience croissante des consommateurs en matière de santé pousse les acteurs du marché à développer des produits à base d'ingrédients naturels. Les acteurs du marché importent également des produits dautres pays en raison de la demande croissante. Selon les données UN Comtrade pour 2021, la France a importé 2274 tonnes de stévia. À moyen terme, la demande dédulcorants naturels devrait augmenter en raison de la demande croissante daliments transformés dans la région.

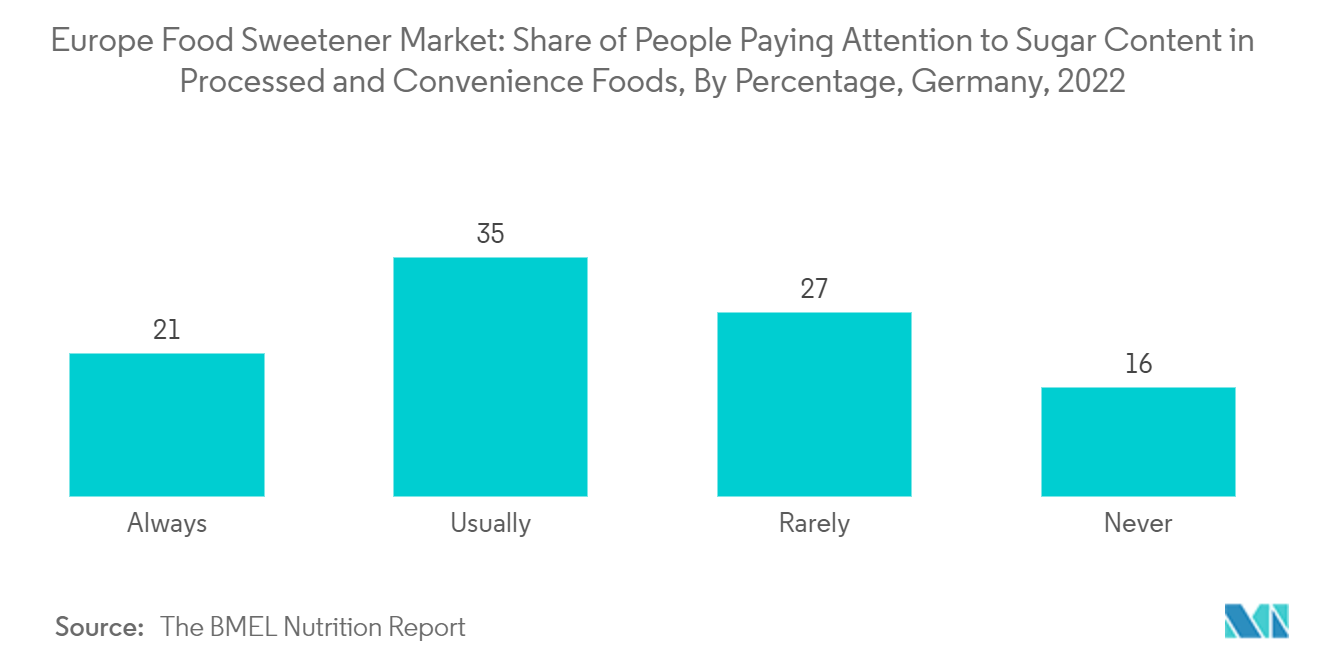

LAllemagne est le marché des édulcorants alimentaires qui connaît la croissance la plus rapide

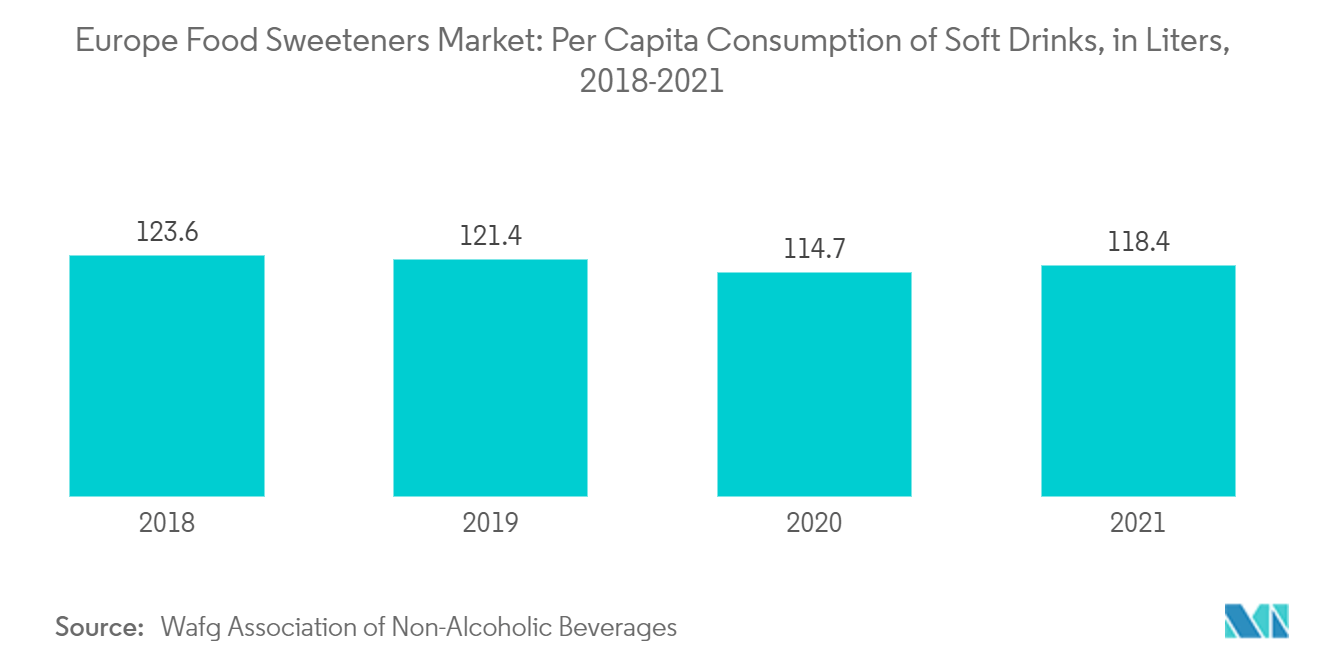

Les consommateurs du pays sont de plus en plus conscients de la consommation d'aliments transformés et de plats cuisinés en raison de la prévalence croissante de maladies chroniques comme l'obésité, le diabète et d'autres maladies. Selon les données de la Fédération internationale du diabète de 2021, 6 199,7 mille personnes en Allemagne sont diabétiques. Les acteurs du marché lancent de nouveaux édulcorants à base de stévia sur le marché pour être utilisés par les fabricants dans des produits tels que la confiserie, les boissons gazeuses et bien d'autres encore. Par exemple, en mars 2022, l'édulcorant à la stévia EverSweet de Cargill Inc. sera combiné à une technologie appelée plateforme ClearFlo. Le but de cette plateforme était de toucher davantage dentreprises. Les édulcorants tels que la stévia, le xylitol et la saccharine sont utilisés dans les boissons gazeuses et gazeuses. et la consommation de produits à base de sucre augmente dans la région en raison de l'augmentation de la consommation d'aliments et de boissons.

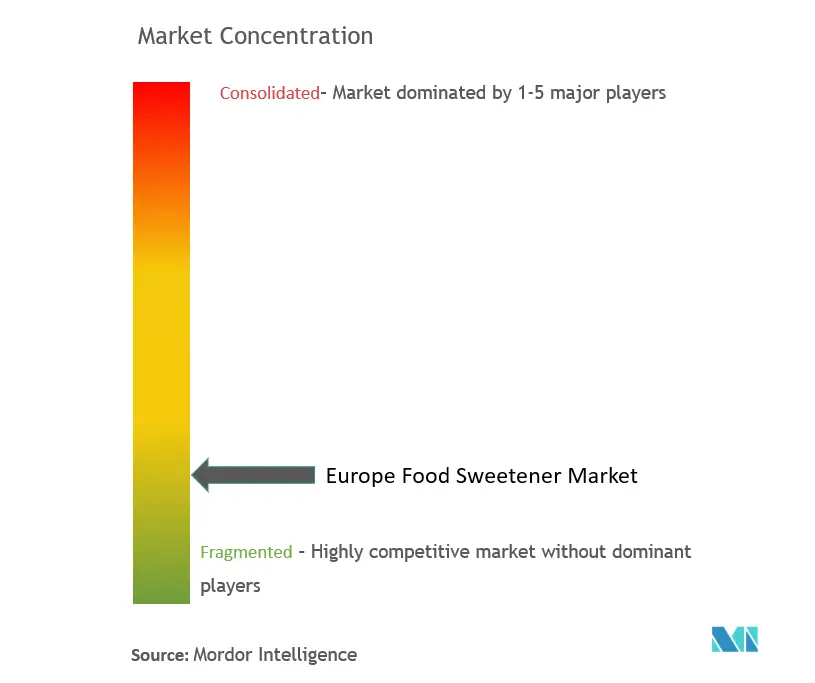

Aperçu du marché européen des édulcorants alimentaires

Le marché européen des édulcorants alimentaires est dirigé par de nombreux acteurs de premier plan. Il existe actuellement plusieurs acteurs actifs dans cette industrie, tels que Cargill, Inc., Tate Lyle, Archer Daniels Midland Company, DuPont de Nemours, Inc. et Associated British Foods Plc. Les acquisitions, les lancements de nouveaux produits, les coentreprises et les accords sont les stratégies de croissance préférées utilisées par les principaux acteurs du marché. Les entreprises présentes sur le marché se concentrent sur les édulcorants faibles en calories pour répondre à la demande des clients.

Leaders du marché européen des édulcorants alimentaires

Cargill, Incorporated

Tate & Lyle

Archer Daniels Midland Company

DuPont de Nemours Inc.

Associated British Foods Plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des édulcorants alimentaires

- Novembre 2022 Tate Lyle Plc lance un nouvel édulcorant, Erytesse érythritol. Le produit a 70 % de douceur et peut être utilisé dans les industries des boissons, des produits laitiers, de la boulangerie et de la confiserie.

- Juillet 2022:Sweegen Inc. a lancé Bestevia LQ, une gamme d'édulcorants liquides à base de stévia. La société affirme que ces édulcorants peuvent être utilisés dans des produits tels que les produits de confiserie, les boissons gazeuses, les garnitures de desserts et les sirops concentrés.

- Octobre 2021 Sweegen Inc. a lancé une nouvelle gamme d'édulcorants, dont Brazzein, un édulcorant sans calorie et de haute intensité. Le produit a été développé en collaboration avec Conagen, partenaire d'innovation de longue date. L'entreprise affirme que le produit est 500 à 2 000 fois plus sucré que le sucre ordinaire.

Segmentation de lindustrie européenne des édulcorants alimentaires

Les édulcorants alimentaires sont des substances ajoutées aux aliments pour leur conférer un goût sucré. Les édulcorants peuvent être naturels ou artificiels. Les segments de type, dapplication et de pays constituent le marché européen des édulcorants alimentaires. Par type, le marché est segmenté en saccharose, édulcorants damidon, alcools de sucre et édulcorants de haute intensité (HIS). Les édulcorants d'amidon et les alcools de sucre sont sous-segmentés en dextrose, HFCS, maltodextrine, sorbitol et autres édulcorants d'amidon et alcools de sucre. Les édulcorants de haute intensité (HIS) sont ensuite sous-segmentés en sucralose, aspartame, saccharine, néotame, stévia, cyclamate, acésulfame de potassium (Ace-K) et autres. Par application, le marché est segmenté en boulangerie et confiserie, produits laitiers et desserts, viande et produits carnés, soupes, sauces, vinaigrettes et autres applications. Par géographie, le marché est segmenté au Royaume-Uni, en Allemagne, en France, en Espagne, en Italie, en Russie et dans le reste de lEurope. Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction de la valeur (en millions de dollars).

| Saccharose | |

| Édulcorants d'amidon et alcools de sucre | Dextrose |

| Sirop de maïs à haute teneur en fructose (HFCS) | |

| Maltodextrine | |

| Sorbitol | |

| Xylitol | |

| Autres types de produits | |

| Édulcorants de haute intensité (HIS) | Sucralose |

| Aspartame | |

| Saccharine | |

| Cyclamate | |

| As-K | |

| Néotame | |

| Stévia | |

| Autres édulcorants de haute intensité (HIS) |

| Laitier |

| Boulangerie |

| Soupes, sauces et vinaigrettes |

| Confiserie |

| Breuvages |

| Autres applications |

| Royaume-Uni |

| Allemagne |

| France |

| Espagne |

| Italie |

| Russie |

| Le reste de l'Europe |

| type de produit | Saccharose | |

| Édulcorants d'amidon et alcools de sucre | Dextrose | |

| Sirop de maïs à haute teneur en fructose (HFCS) | ||

| Maltodextrine | ||

| Sorbitol | ||

| Xylitol | ||

| Autres types de produits | ||

| Édulcorants de haute intensité (HIS) | Sucralose | |

| Aspartame | ||

| Saccharine | ||

| Cyclamate | ||

| As-K | ||

| Néotame | ||

| Stévia | ||

| Autres édulcorants de haute intensité (HIS) | ||

| Application | Laitier | |

| Boulangerie | ||

| Soupes, sauces et vinaigrettes | ||

| Confiserie | ||

| Breuvages | ||

| Autres applications | ||

| Géographie | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Le reste de l'Europe | ||

FAQ sur les études de marché sur les édulcorants alimentaires en Europe

Quelle est la taille actuelle du marché européen des édulcorants alimentaires ?

Le marché européen des édulcorants alimentaires devrait enregistrer un TCAC de 1,46 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des édulcorants alimentaires ?

Cargill, Incorporated, Tate & Lyle, Archer Daniels Midland Company, DuPont de Nemours Inc., Associated British Foods Plc sont les principales sociétés opérant sur le marché européen des édulcorants alimentaires.

Quelles années couvre ce marché européen des édulcorants alimentaires ?

Le rapport couvre la taille historique du marché des édulcorants alimentaires en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des édulcorants alimentaires en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des édulcorants alimentaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des édulcorants alimentaires en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des édulcorants alimentaires en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.