Taille du marché européen des arômes et parfums

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

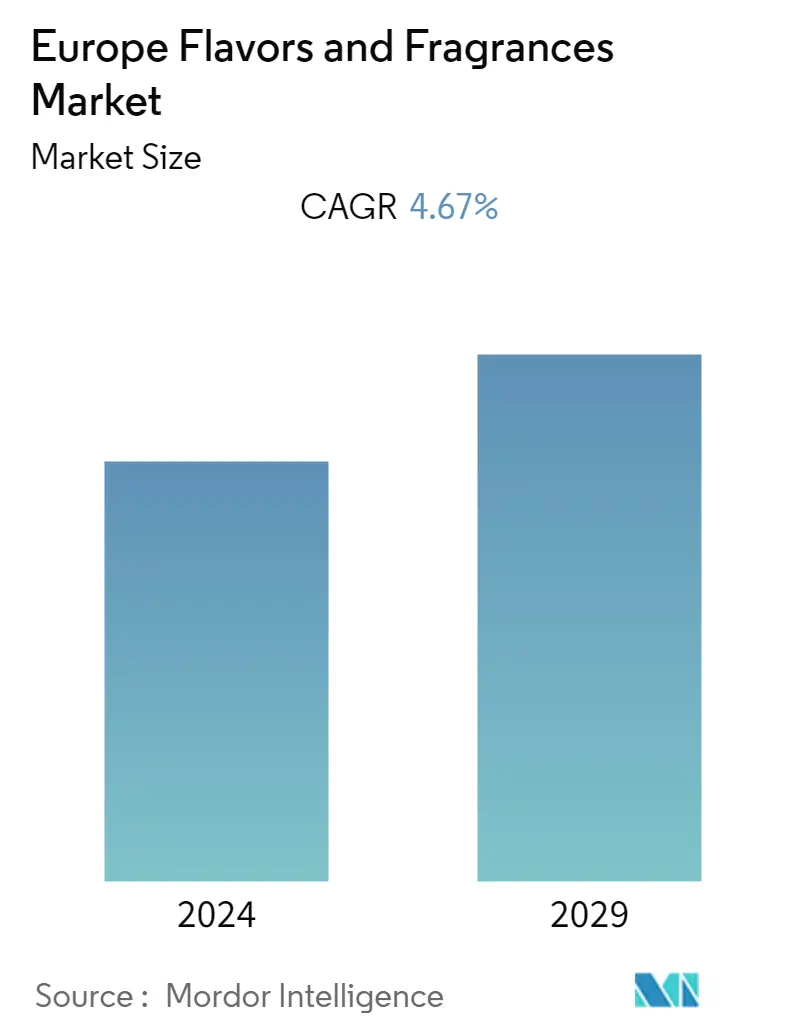

| TCAC | 4.67 % |

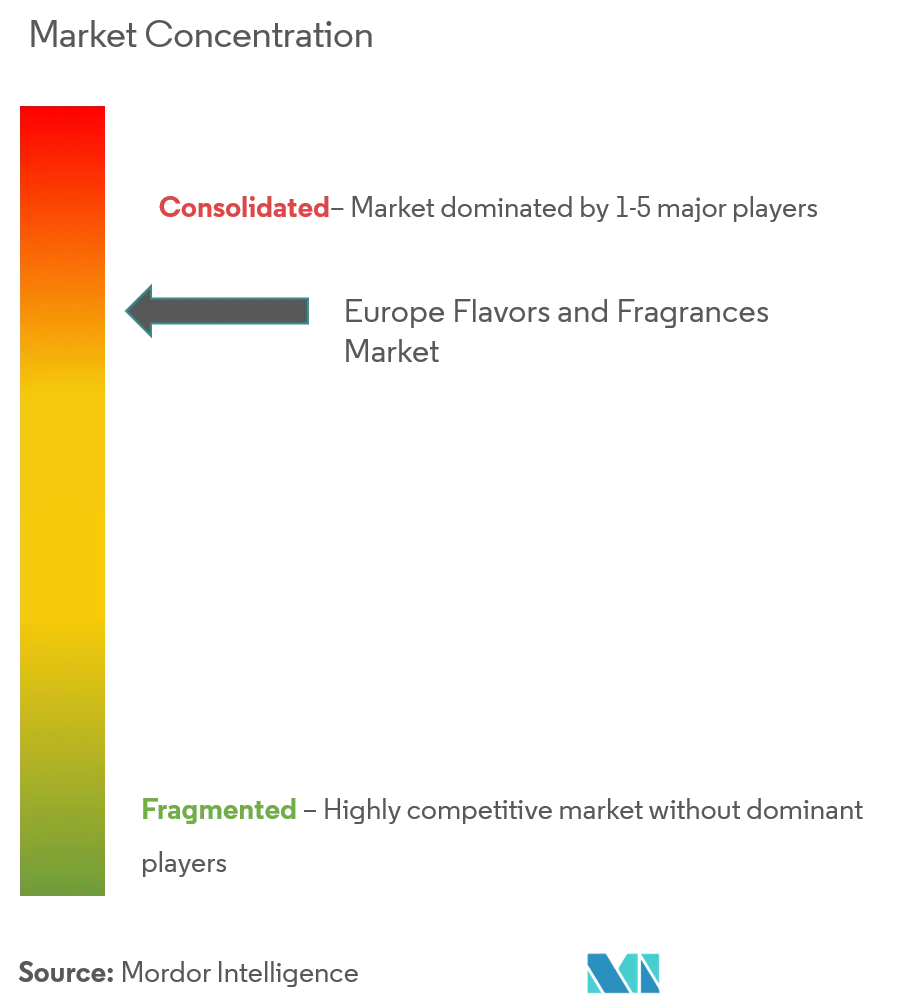

| Concentration du marché | Haut |

Acteurs majeurs.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché européen des arômes et parfums

Le marché européen des arômes et parfums était évalué à 3,87 milliards de dollars pour lannée en cours et devrait croître à un TCAC de 4,67 % au cours des cinq prochaines années.

Le marché européen des arômes et des parfums connaît une croissance en raison de l'intérêt croissant des consommateurs européens pour les arômes nouveaux et exotiques, ainsi que pour les parfums uniques et haut de gamme. De plus, lapplication croissante des arômes dans diverses industries, notamment la confiserie, les snacks et sucreries, les boissons, la beauté et les soins personnels, ainsi que dans certaines industries multinationales, soutient sa croissance. Lobjectif principal de lutilisation de parfums dans la plupart des produits est de masquer les arômes ou odeurs désagréables provenant dautres ingrédients chimiques actifs. Cependant, les entreprises cosmétiques utilisent également les parfums pour positionner leurs marques d'une certaine manière, distinguer leurs produits des autres produits sur le marché et attirer les consommateurs, ce qui rend leur utilisation inévitable, stimulant ainsi le marché.

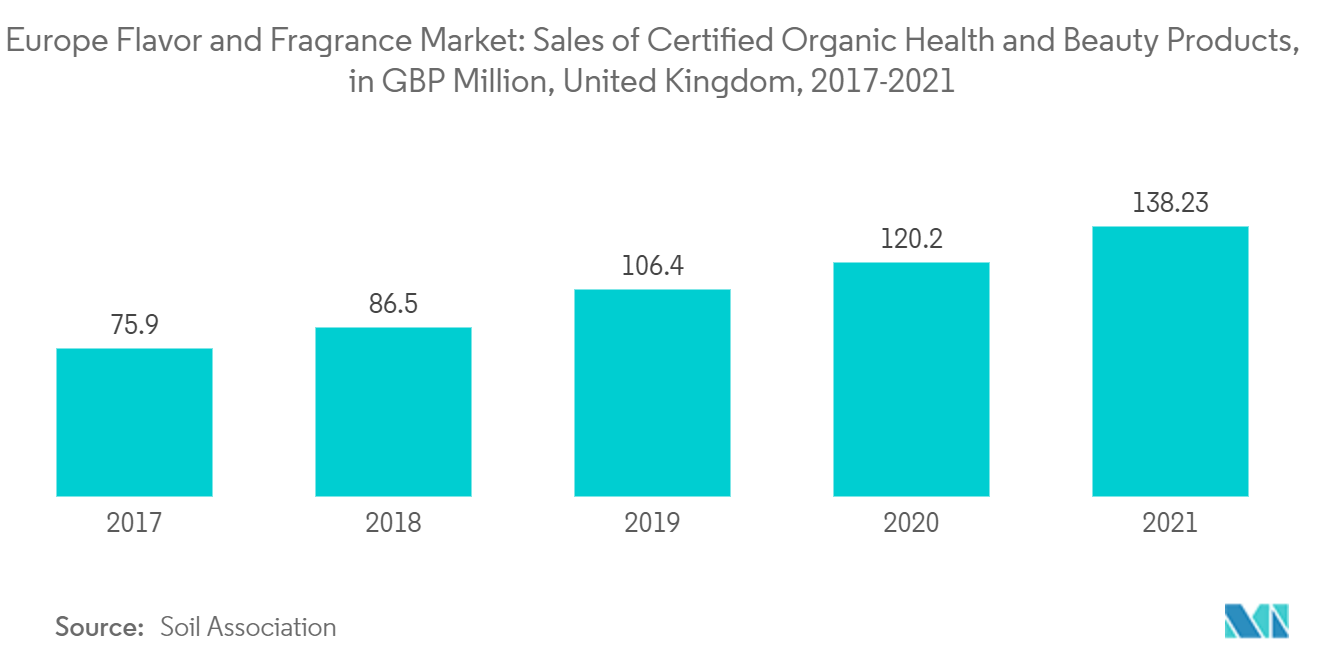

De plus, les consommateurs ont de plus en plus tendance à se tourner vers les produits alimentaires et les boissons naturels et biologiques, car ils sont perçus comme bénéfiques pour la santé. Les consommateurs de la région sont de plus en plus préoccupés par les allergènes des parfums. Ils exigent la transparence des ingrédients utilisés dans les produits de parfumerie, ce qui entraîne une demande accrue de produits de parfumerie naturels tels que les cosmétiques, les détergents, les produits d'entretien ménager, etc. Cette tendance favorise la demande d'additifs naturels et de qualité supérieure, augmentant ainsi la demande d'aliments naturels. saveurs en Europe. Par exemple, selon lOrganic Trade Association, le marché des produits biologiques en Allemagne était évalué à 6,3 milliards de dollars en 2021, ce qui représente un peu plus de 10 % de la demande mondiale, contribuant ainsi de manière significative au marché mondial des produits biologiques. Ces facteurs devraient soutenir et stimuler la croissance du marché au cours de la période de prévision.

Tendances du marché européen des arômes et parfums

Demande croissante de produits à base dingrédients naturels

Les consommateurs européens optent de plus en plus pour des ingrédients naturels dans leurs produits alimentaires et de soins personnels, ce qui conduit les fabricants à se tourner vers des ingrédients naturels pour répondre à cette demande croissante. Cette tendance est motivée par les inquiétudes concernant les effets secondaires potentiels des ingrédients artificiels, ainsi que par des réglementations strictes interdisant leur utilisation dans certaines applications. Les organismes gouvernementaux, tels que l'Organisation mondiale de la santé (OMS), la Food and Drug Administration (FDA), l'Autorité européenne de sécurité des aliments (EFSA) et la Food Safety and Standards Authority of India (FSSAI), ont reconnu les dangers potentiels associés avec des ingrédients synthétiques ou artificiels et ont établi des lignes directrices pour leur utilisation dans les produits alimentaires. Par exemple, aujourd'hui, le Règlement Cosmétiques de l'Union Européenne prévoit que 25 ingrédients de parfum (ils étaient 26 avant l'interdiction de Lilial) doivent être déclarés sur les étiquettes lorsque leur concentration dépasse 0,001 % dans les produits sans rinçage ; 0,01% dans les produits à rincer. Ces facteurs contribuent à la popularité croissante des arômes naturels en raison de leurs bienfaits pour la santé et de leurs propriétés respectueuses de lenvironnement.

De plus, les consommateurs soucieux des ingrédients recherchent de plus en plus de produits alimentaires portant des étiquettes propres , c'est-à-dire des produits exempts d'additifs tels que des arômes artificiels. Cette demande pousse les fabricants à utiliser des ingrédients clean label dans leurs produits, ce qui soutient à son tour leurs stratégies de marque et de marketing, et donc également le marché. Les consommateurs de pays comme l'Allemagne et la France sont particulièrement attirés par les allégations positives telles que clean label en raison de leurs bienfaits perçus pour la santé et le bien-être. Par exemple, une enquête auprès des consommateurs menée par l'Institut fédéral allemand pour l'évaluation des risques (BfR) en septembre 2021 a révélé que 55 % des Allemands tentent d'éviter les additifs alimentaires lorsqu'ils achètent des produits alimentaires. Cette demande croissante dingrédients naturels et clean label continuera probablement à stimuler les ventes du marché dans la région.

Les boissons détiennent une part importante dans le segment des applications

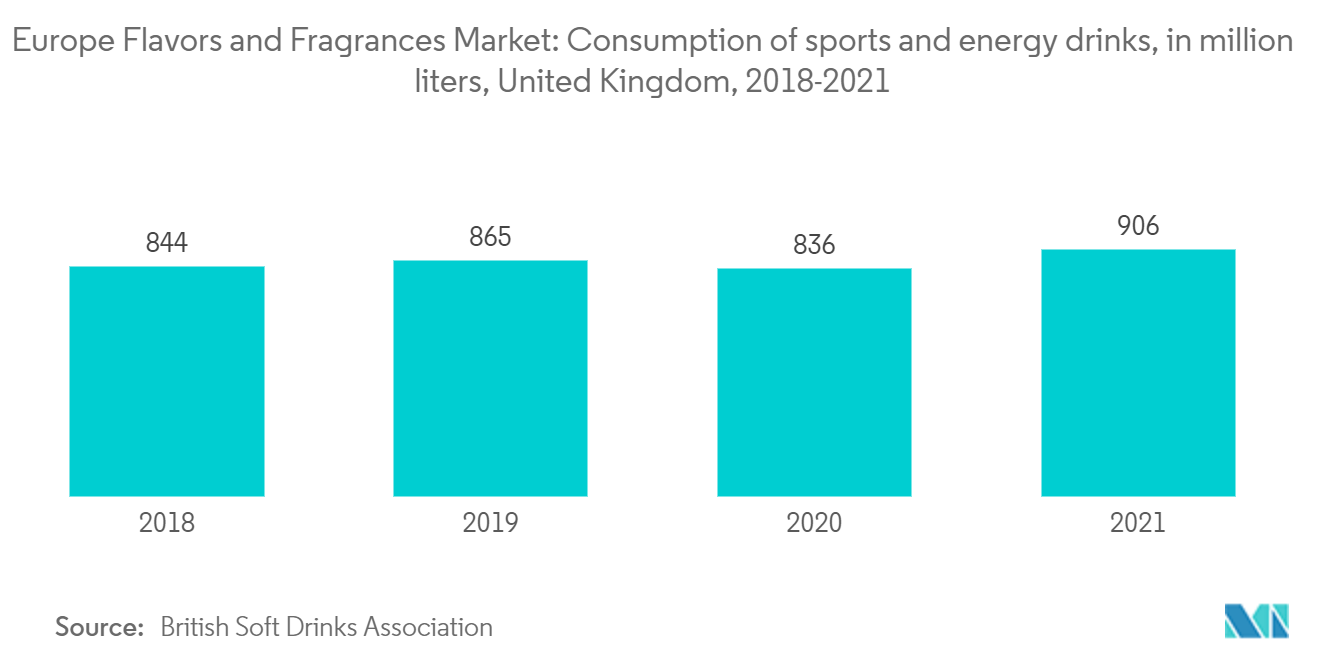

Le marché européen connaît une augmentation de la demande de boissons gazeuses aromatisées, ce qui stimule l'innovation dans les gammes de produits des fabricants de boissons. Ces produits innovants sont à base de superfruits et de fruits tropicaux qui nécessitent l'ajout d'arômes pour rehausser leurs goûts, ce qui soutient l'augmentation des ventes d'arômes alimentaires dans la région. En outre, le taux de consommation de boissons fonctionnelles telles que les boissons énergisantes dans la région est également en augmentation et presque toutes ces boissons fonctionnelles sont ajoutées avec différentes saveurs pour améliorer l'expérience du consommateur. Par exemple, selon la British Soft Drinks Association, en 2021, la consommation de boissons pour sportifs et énergisantes au Royaume-Uni représentait environ 906 millions de litres, contre 836 millions de litres en 2020. De plus, les consommateurs se concentrent de plus en plus sur le goût lorsqu'ils prennent des décisions d'achat. , qui favorise l'utilisation d'arômes alimentaires pour rehausser le goût des boissons. De même, leurs préférences évoluent des saveurs sucrées vers des saveurs plus florales, botaniques et salées, augmentant encore la demande d'arômes innovants parmi les fabricants de boissons et créant davantage d'opportunités pour les acteurs du marché.

De plus, les arômes sont essentiels pour que les fabricants de boissons offrent une appétence et ciblent des groupes de consommateurs spécifiques, et leur utilisation dans les boissons non alcoolisées comme les boissons gazeuses, le café et le thé, l'eau aromatisée et les boissons énergisantes stimule les ventes du marché. De plus, les consommateurs de la région se tournent de plus en plus vers des boissons haut de gamme, artisanales et artisanales qui offrent des expériences gustatives uniques. Le brassage artisanal en Europe a élargi l'application d'une variété d'arômes pour une large gamme de bières, avec des accents tels que les baies de genièvre bleues, la poudre de myrtille, la poudre de cerise douce noire, l'arôme naturel de mûre Kerry, l'arôme naturel Kerry et d'autres couramment utilisés pour ajoutez de la complexité et du caractère unique aux styles de bière. Ces facteurs devraient stimuler lutilisation des arômes dans la catégorie des boissons, et donc la croissance du marché au cours de la période de prévision.

Aperçu du marché européen des arômes et parfums

Le marché européen des arômes et parfums est dominé par quelques acteurs clés qui détiennent une part de marché importante. Ces acteurs comprennent, entre autres, Givaudan, Firmenich SA, International Flavors Fragrances, Symrise AG et Sensient Technologies. Pour rester compétitives, ces entreprises de premier plan se concentrent sur le développement de produits innovants en ciblant de nouvelles formulations d'arômes alimentaires naturels ainsi que de parfums. Ils investissent également massivement dans les activités de recherche et développement (RD) et adoptent diverses stratégies telles que l'expansion, l'acquisition et les partenariats. Outre la RD, les principaux acteurs du marché suivent des directives strictes en termes de production pour maintenir leur position sur le marché. Ils concluent également des partenariats à long terme avec leurs clients. Dans lensemble, les acteurs du marché européen des arômes et parfums souhaitent constamment innover et sadapter pour garder une longueur davance.

Leaders européens du marché des arômes et parfums

-

Givaudan

-

Firmenich SA

-

International Flavors & Fragrances

-

Symrise AG

-

Sensient Technologies Corporation

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des arômes et parfums

- En mars 2023, International Flavors Fragrances a étendu ses capacités d'innovation à Brabrand, au Danemark, avec deux nouveaux laboratoires d'arômes. Le nouveau laboratoire est une plaque tournante pour le développement dapplications, la recherche et la création dingrédients et darômes. La société a affirmé que l'expansion permettra aux fabricants régionaux et locaux de s'associer avec des spicers et de développer de nouvelles solutions pour les marchés finaux de la boulangerie, des snacks, des boissons, des produits laitiers, des bars et confiseries, ainsi que de la gastronomie.

- En novembre 2022, Givaudan, fabricant de parfums et de produits de beauté, a lancé un programme de conception d'arômes de parfums et de soins bucco-dentaires avec MoodScentz. Le MoodScentz+ aide à développer des solutions sur mesure pour répondre aux besoins changeants des consommateurs. Elle permet aux aromatistes et aux parfumeurs de soins bucco-dentaires de fabriquer des produits qui valorisent positivement les émotions.

- En décembre 2021, Firmenich SA a annoncé le lancement des arômes Magical Botanical. La nouvelle saveur est conçue autour dingrédients botaniques et dherbes culinaires et est connue pour ses propriétés cicatrisantes et renforçant limmunité. Le nouvel arôme peut être utilisé pour une grande variété dapplications, notamment les aliments et boissons salés, les produits sucrés et autres.

Rapport sur le marché européen des arômes et parfums – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.3.1 Pouvoir de négociation des fournisseurs

4.3.2 Pouvoir de négociation des consommateurs

4.3.3 La menace de nouveaux participants

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 type de produit

5.1.1 Saveurs alimentaires

5.1.1.1 Synthétique

5.1.1.2 Naturel

5.1.2 Parfums

5.2 Formulaire

5.2.1 Liquide

5.2.2 Poudre

5.3 Application

5.3.1 Saveurs alimentaires

5.3.1.1 Boulangerie

5.3.1.2 Confiserie

5.3.1.3 Les produits laitiers

5.3.1.4 Viande et produits carnés

5.3.1.5 Soupes, pâtes et nouilles

5.3.1.6 Breuvages

5.3.1.6.1 Boissons alcoolisées

5.3.1.6.2 Boissons non alcoolisées

5.3.1.7 Autres applications

5.3.2 Parfums

5.3.2.1 Cosmétiques et articles de toilette

5.3.2.2 Nettoyants ménagers et assainisseurs d'air

5.3.2.3 Parfums fins

5.3.2.4 Savons et Détergents

5.3.2.5 Autres parfums

5.4 Géographie

5.4.1 Royaume-Uni

5.4.2 France

5.4.3 Allemagne

5.4.4 Espagne

5.4.5 Italie

5.4.6 Russie

5.4.7 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies adoptées par les acteurs clés

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Givaudan

6.3.2 Firmenich SA

6.3.3 International Flavors & Fragrances Inc

6.3.4 Symrise AG

6.3.5 Sensient Technologies Corporation

6.3.6 European Flavours & Fragrances PLC

6.3.7 Nactarome SPA

6.3.8 Kerry Group PLC

6.3.9 Corbion N.V.

6.3.10 BASF SE

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie européenne des arômes et parfums

Les arômes et les parfums créent des parfums et des goûts destinés à être utilisés dans une large gamme de produits de consommation, notamment les aliments préparés, les produits de soins personnels et ménagers, les parfums fins, les cosmétiques et les boissons. La portée du marché des arômes et parfums comprend la segmentation du marché en fonction du type de produit, de sa forme, de son application et de sa géographie. Par type de produit, le marché est segmenté en arômes et parfums alimentaires. Les arômes alimentaires sont ensuite segmentés en arômes naturels et arômes synthétiques. Par forme, le marché est segmenté en liquide et en poudre. Par application, le marché est segmenté en arômes et parfums alimentaires. Le segment des arômes alimentaires est ensuite sous-segmenté en boulangerie, confiserie, produits laitiers, viande et produits carnés, soupes, pâtes et nouilles, boissons et autres applications. Le segment des boissons est ensuite segmenté en boissons alcoolisées et en boissons non alcoolisées. Le segment des parfums est segmenté en cosmétiques et articles de toilette, produits d'entretien ménager et assainisseurs d'air, parfums fins, savons et détergents et autres parfums. Par géographie, le marché est segmenté au Royaume-Uni, en France, en Espagne, en Italie, en Allemagne, en Russie et dans le reste de lEurope. Le dimensionnement du marché a été réalisé en valeur en USD pour tous les segments mentionnés ci-dessus.

| type de produit | ||||||

| ||||||

|

| Formulaire | ||

| ||

|

| Application | ||||||||||||||||||||

| ||||||||||||||||||||

|

| Géographie | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché européennes sur les arômes et parfums

Quelle est la taille actuelle du marché européen des arômes et parfums ?

Le marché européen des arômes et parfums devrait enregistrer un TCAC de 4,67 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des arômes et parfums ?

Givaudan, Firmenich SA, International Flavors & Fragrances, Symrise AG, Sensient Technologies Corporation sont les principales sociétés opérant sur le marché européen des arômes et parfums.

Quelles années couvre ce marché européen des arômes et parfums ?

Le rapport couvre la taille historique du marché des arômes et parfums en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des arômes et parfums en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie européenne des arômes et parfums

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des arômes et parfums en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des arômes et parfums en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.