Taille du marché de la gestion des installations en Europe

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

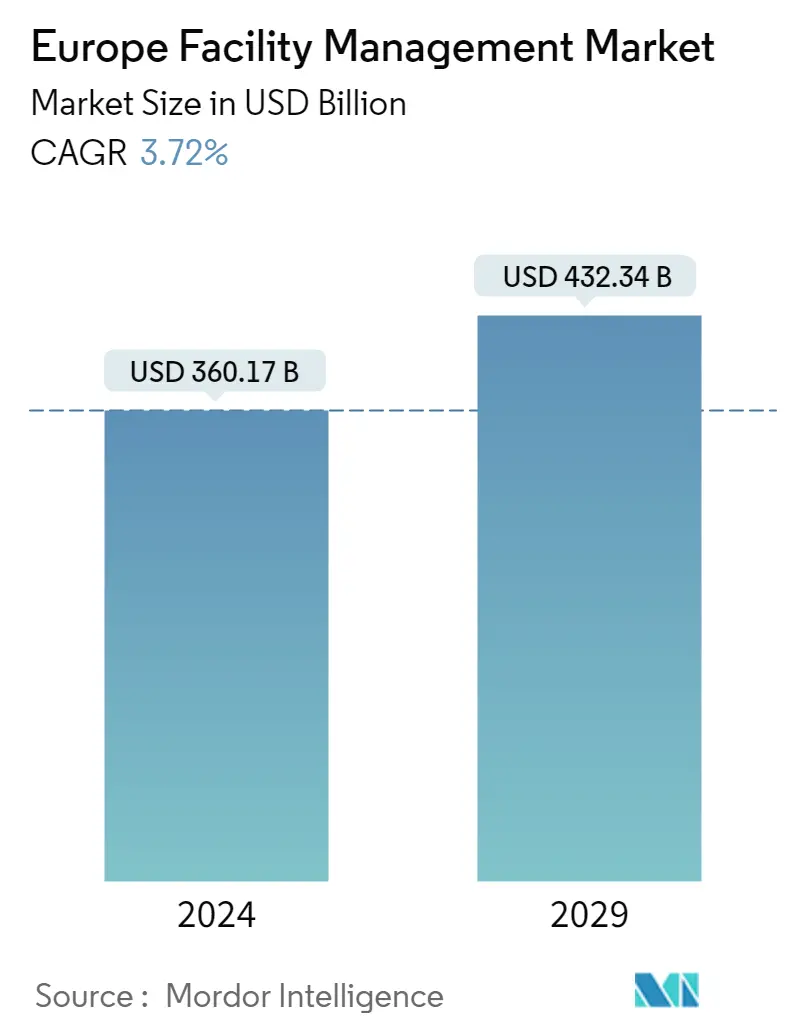

| Taille du Marché (2024) | USD 360.17 milliards de dollars |

| Taille du Marché (2029) | USD 432.34 milliards de dollars |

| TCAC(2024 - 2029) | 3.72 % |

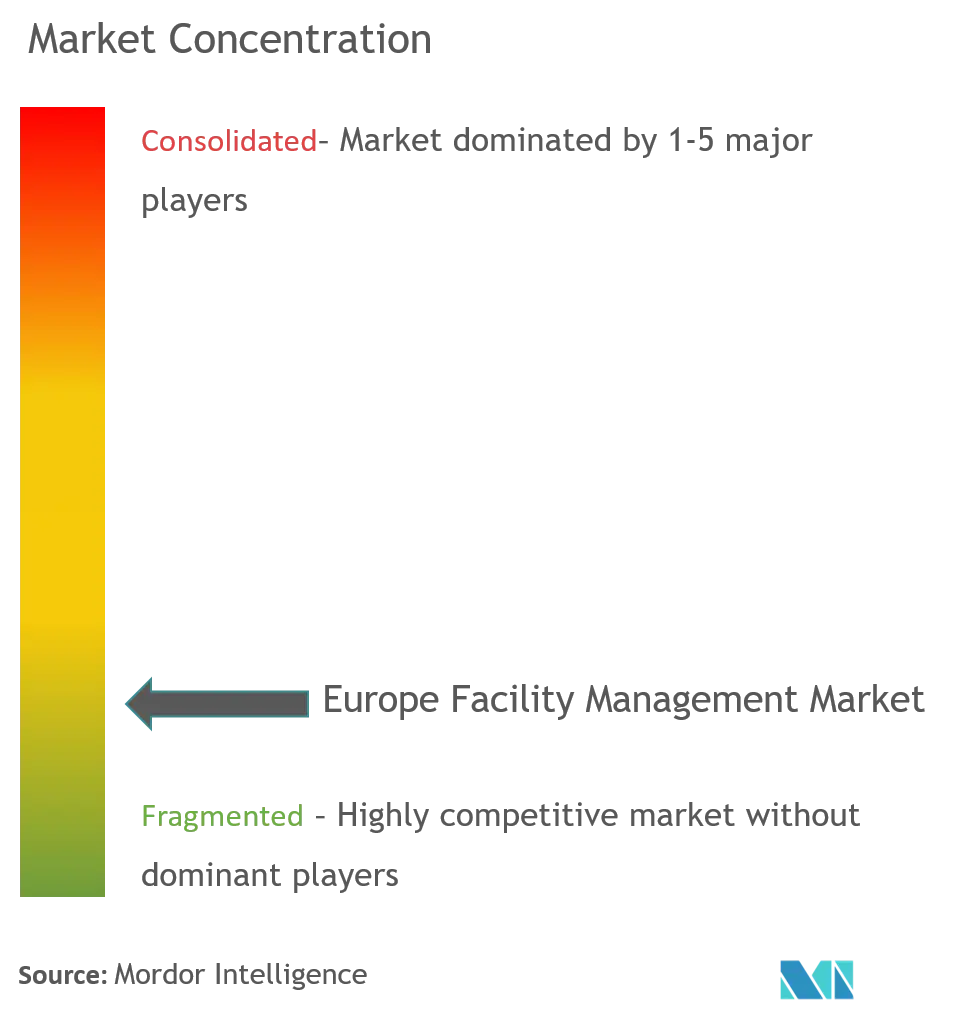

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la gestion des installations en Europe

La taille du marché européen de la gestion des installations est estimée à 360,17 milliards USD en 2024 et devrait atteindre 432,34 milliards USD dici 2029, avec une croissance de 3,72 % au cours de la période de prévision (2024-2029).

L'Europe est censée être l'un des plus grands marchés externalisés pour les services de gestion d'installations en termes de maturité et de sophistication.

- Les petites entreprises locales se concentrent sur des contrats uniques et des solutions de service unique, tandis que l'activité de gestion des installations de la région fonctionne avec des contrats intégrés auprès de fournisseurs de premier plan à travers les continents et les pays. Il s'agit principalement d'entreprises multinationales qui choisissent des prestataires de services présents dans plusieurs pays en raison de la commodité offerte dans le cadre d'un contrat unique pour différentes succursales. Cependant, compte tenu de la dynamique régionale, il existe plus que jamais doptions pour combiner la gestion des installations et limmobilier dentreprise.

- De plus, la gestion des installations (FM) couvre la gestion des infrastructures d'une organisation, les stratégies et procédures de gestion des bâtiments et l'harmonisation générale du lieu de travail. Pour une organisation, ce système standardise les services et rationalise les procédures, le service de gestion des installations s'occupant du reste.

- Plusieurs prestataires de services opérant dans la région se sont concentrés sur le renforcement de leur présence au cours de la dernière décennie afin de tirer parti de la demande croissante en matière de gestion des installations, en particulier compte tenu de la tendance actuelle à l'externalisation des fonctions non essentielles. En octobre de cette année, Acacia, l'un des principaux fournisseurs locaux de gestion intégrée d'installations en Irlande, a été rachetée par son homologue allemand, Apleona, aidant ainsi Apleona à renforcer sa position sur le marché et ses offres de services en Irlande.

- Selon l'enquête RICS UK Facilities Management du deuxième trimestre de cette année, la demande de services FM a augmenté dans la plupart des secteurs, à l'exception du commerce de détail, les segments de la santé et des entreprises affichant la plus forte croissance au cours des douze derniers mois. Au cours de l'année suivante, un solde net de plus de 77 % des personnes interrogées prévoyaient une augmentation de la charge de travail dans l'industrie FM, ce qui signifie une augmentation globale de la demande de services dans la région.

- Cependant, lenquête a également souligné que les marges bénéficiaires se sont détériorées dans un contexte dintenses pressions inflationnistes dans lensemble de léconomie. Un solde net de -8 % des contributeurs envisageaient un rétrécissement des marges au cours de l'année à venir, en baisse par rapport à une lecture de +1 % au premier trimestre. La diminution des marges bénéficiaires et les changements en cours dans le macro-environnement continuent de hanter le marché du Facilities Management en Europe.

- Lépidémie de COVID-19 a eu un impact commercial mitigé sur les sociétés de gestion dinstallations. Les limitations de la liberté de mouvement des personnes ont entraîné une baisse des travaux et des niveaux d'activité sur de nombreux sites clients. Le confinement dû à la pandémie a nui aux principaux acteurs du marché en raison de la diminution des contacts physiques et de la moindre fréquentation des clients. Cependant, le monde post-pandémique a également encouragé davantage dorganisations européennes à explorer les commodités de service pour plus dhygiène, garantissant la satisfaction et la sécurité des employés, et une expérience client améliorée avec la reprise du travail hors ligne.

Tendances du marché européen de la gestion des installations

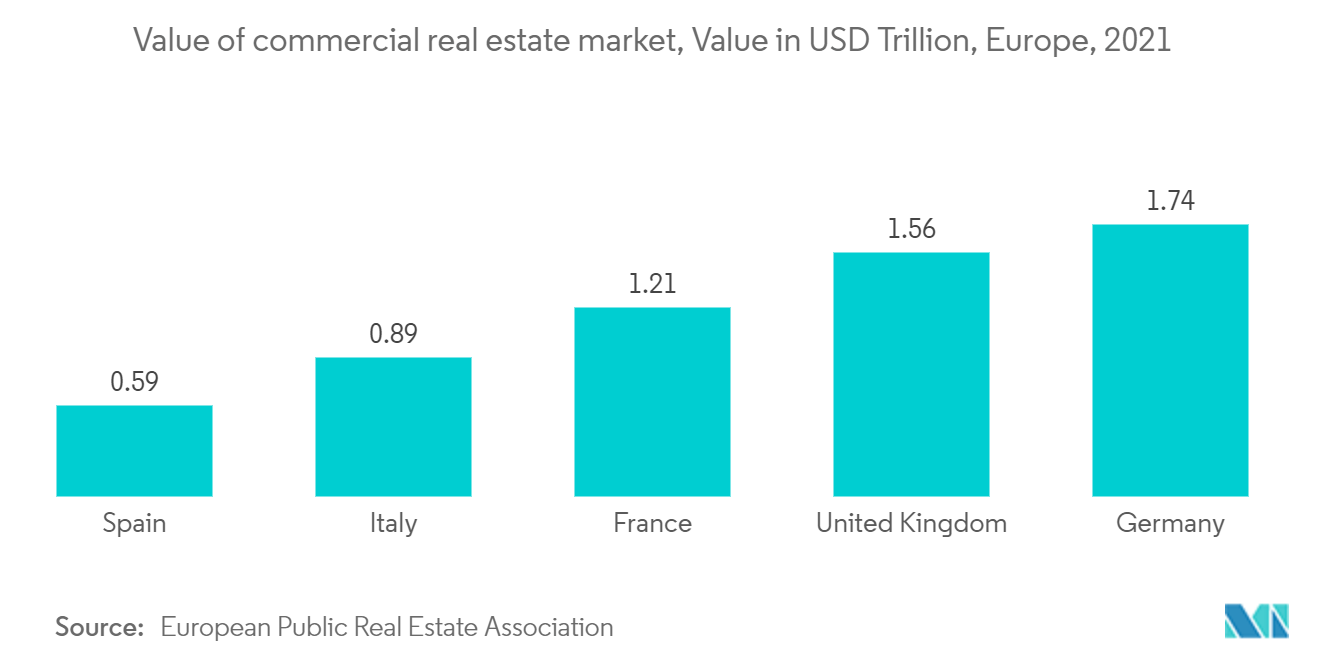

Le segment des bâtiments commerciaux détiendra une part de marché importante

- Les sociétés d'investissement se concentrent généralement sur les marchés européens de l'immobilier résidentiel ou commercial. Les bâtiments commerciaux offrent des opportunités lucratives, ce qui en fait une forme dinvestissement attrayante dans la région. En conséquence, cela contribuera à la croissance de la région sur le marché de la gestion des installations au cours de la période de prévision. Les investissements commerciaux suggèrent un potentiel de flux de trésorerie plus élevé et offrent souvent de meilleurs retours sur investissement.

- Le marché du Facility Management connaît de multiples activités de partenariat entre les fournisseurs et les entités commerciales en Europe. Par exemple, cette année, BNP Paribas Real Estate (BNPPRE) a été sélectionné par l'Agence immobilière de l'État (GPA) comme nouveau partenaire stratégique pour les services immobiliers et financiers nationaux. Ce nouvel accord stratégique avec BNPPRE accompagne la croissance continue de l'agence, qui fournit des services de gestion financière de qualité pour les questions immobilières et liées à l'immobilier. Le GPA a ajouté que l'organisation aspirait à attirer des partenaires stratégiques de premier plan pour garantir que l'agence offrirait un domaine gouvernemental modernisé, partagé, durable et rentable, permettant aux fonctionnaires de fonctionner efficacement dans tous les pays et régions du Royaume-Uni.

- De même, en octobre de l'année dernière, Siemens Energy, récemment séparée de Siemens AG pour fonctionner comme une autre société, a étendu sa collaboration avec la Société parisienne de l'industrie des chemins de fer et tramways électriques (SPIE SA). Cette collaboration durera trois ans et visera à assurer la gestion technique des installations des bureaux et des espaces de production de Siemens, qui totalisent environ 385 000 m². De tels accords à long terme façonnent également le portefeuille de services sécurisés pour les services commerciaux, encourageant d'autres entreprises à opter pour de tels programmes.

- Lintérêt croissant pour la création de bâtiments intelligents et dautres technologies IoT offre diverses opportunités aux fournisseurs du marché pour introduire une gestion des installations basée sur lIoT et accélérer la croissance des bâtiments commerciaux intelligents en Europe. En septembre de cette année, Ericsson s'est associé à la société nordique de technologie immobilière Kiona et à Arthur D. Little pour publier le rapport sur la gestion de l'énergie des bâtiments connectés. Le rapport souligne comment l'IoT pourrait permettre d'économiser environ 10 % des coûts énergétiques en Europe. Kiona utilise également la connectivité cellulaire dans le cadre du programme Ericsson IoT Accelerator pour numériser plus de 5500 bâtiments, avec pour vision d'influencer plus de 55000 installations commerciales, industrielles, résidentielles et publiques en Europe.

- De telles tendances de numérisation consistant à transformer des bâtiments commerciaux nouveaux et anciens en bâtiments intelligents contribuent à augmenter la valeur des propriétés et soutiennent les gestionnaires d'installations et les propriétaires immobiliers. De même, la croissance du service allemand de gestion des installations est attribuée à la demande croissante de solutions personnalisées pour différentes gestions des installations internes et externalisées. De plus, le nombre croissant de bâtiments commerciaux et résidentiels dans les grandes villes accroît le besoin de services de gestion des installations à travers le pays. Le développement rapide des infrastructures et laccent croissant mis sur les services intégrés de gestion des installations influenceront positivement le marché étudié.

- Les bureaux modernes avec des locataires à long terme restent très recherchés par les investisseurs malgré toutes les discussions autour du travail hybride. Le sens croissant des affaires parmi les leaders de lindustrie et la diversification de léconomie de lindustrie automobile vers dautres secteurs augmenteront la demande de services de gestion dinstallations dans la région.

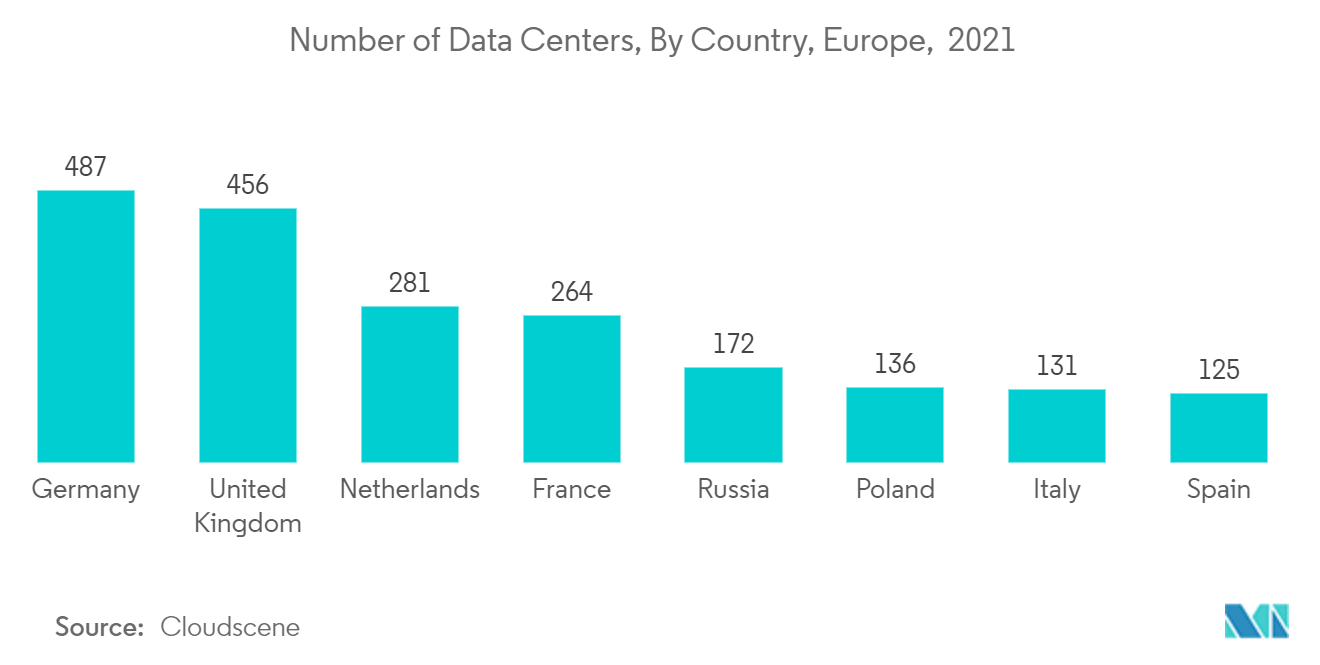

Le Big Data permet aux équipes de gestion des installations de rechercher l'efficacité, la durabilité et les économies de coûts

- La gestion des installations a évolué rapidement au cours des dernières années, entraînant des changements généralisés dans l'industrie européenne. La gestion des installations connaît un changement de paradigme dans la région, alors que les tendances liées aux données, aux perturbations, à l'évolution des équipements et aux nouveaux concepts de lieu de travail gagnent du terrain et deviennent plus populaires.

- En outre, divers secteurs ont utilisé avec succès le FM externalisé, notamment le secteur public, la vente au détail, les services professionnels, la santé, la technologie, la logistique, la fabrication et l'éducation. Les domaines dont s'occupent les services FM sont très variés et dépendent principalement de leur type, de la taille de l'entreprise et du secteur dans lequel elle opère. Il ne sagit pas dune approche universelle. Certaines organisations n'ont besoin que d'un seul fournisseur de solutions de services, tandis que d'autres grandes organisations recherchent des services groupés offrant des solutions complètes de gestion des installations. Cela modifie également le type et la quantité de données générées par les organisations clientes, avec des outils d'analyse de données comme le Big Data aidant presque toutes les tailles d'organisations et leurs contrats.

- Selon l'enquête RICS UK Facilities Management du deuxième trimestre 2022, environ 80 % des personnes interrogées ont signalé une augmentation des investissements dans l'analyse de données au deuxième trimestre 2022, contre environ 60 % des investissements au premier trimestre. L'enquête a également mis en évidence qu'environ 65 % des personnes interrogées déclarent que la gestion de l'énergie est l'un des domaines de durabilité, enregistrant les investissements les plus élevés dans la gestion des installations. Cela pourrait être dû au déploiement de systèmes de gestion de bâtiments intelligents, générant une pléthore de données exploitant plusieurs capteurs dans le cadre de solutions IoT, ce qui nécessite des outils d'analyse de données actives comme le Big Data pour des résultats en temps réel et à long terme.

- L'enquête a également mis en évidence que 35 % des personnes interrogées ont obtenu des contrats pour des services groupés au premier trimestre. Les tendances sur le marché européen vont vers une progression de la fourniture de services en interne vers des services groupés et vers une approche de gestion intégrée des installations avec des contrats uniques. Il offre une large gamme de services et de contrats à plus long terme, ajoutant de la valeur, favorisant une meilleure qualité et des économies d'échelle, et augmentant la demande de services externalisés lorsqu'une expertise spécialisée est requise.

- Les futurs investissements importants en matière de données par les organisations FM augmenteront à mesure quelles développeront des technologies avancées et innovantes. Les sociétés respectives amélioreraient les investissements de BDA en créant des systèmes IoT complets, en établissant des compétences analytiques et en utilisant la réalité augmentée et l'intelligence artificielle (IA). Les organisations FM doivent collaborer avec des entreprises technologiques, des consultants et des établissements d'enseignement supérieur pour étendre les applications à une utilisation au niveau de l'entreprise.

- Selon Cloudscene, en octobre 2022, l'Allemagne comptait 487 centres de données, ce qui représente l'un des plus grands nombres de centres de données en Europe. En outre, le taux de maîtrise d'Internet en Allemagne représentait 89,6 %. De tels faits indiquent le développement potentiel des capacités de traitement des données, qui repose principalement sur des outils tels que le Big Data. Les gestionnaires d'installations veillent à ce qu'un centre de données soit toujours accessible, sécurisé et fonctionne de manière optimale. L'émergence de technologies comme le Big Data, etc., nécessite le déploiement d'un stockage important dans les centres de données.

Aperçu du marché européen de la gestion des installations

Le marché européen de la gestion des installations est très compétitif, avec diverses entreprises de différentes tailles. Ce marché connaîtra plusieurs partenariats, fusions et acquisitions alors que les organisations continuent d'investir stratégiquement pour compenser les ralentissements actuels qu'elles connaissent. Les clients de cette région utilisent les services FM pour faciliter leurs opérations commerciales et lutter contre la crise énergétique grâce à des services de gestion d'installations économes en énergie.

Octobre 2022 - ISS A/S a annoncé l'acquisition de la société de gestion d'installations Livit FM Services AG en Suisse auprès de sa société mère, Livit AG. L'intégration de la société acquise serait achevée au premier trimestre 2023, reprenant 670 salariés et contrats de comptes critiques au sein des services de nettoyage et techniques.

Juin 2022 – Mitie Group plc a accepté d'acquérir Custom Solar Ltd pour renforcer son offre de décarbonation. La société paierait initialement 8 millions de livres sterling (10 millions de dollars ou 9,3 millions d'euros) et jusqu'à 4,4 millions de livres sterling (5,36 millions de dollars) d'ici la fin de l'exercice 2025. Il s'agit d'objectifs de performance pour reprendre Custom Solar, qui a développé, conçu, installé et entretenu des systèmes d'énergie solaire pour des clients des secteurs public et privé. Lentreprise acquerrait lentreprise sans liquidités ni dettes.

Mars 2022 - Un nouveau contrat de plusieurs millions de livres sur cinq ans avec Mitie a été attribué à l'entreprise pour fournir à BAE Systems un service de gestion des installations (FM) entièrement intégré. Le contrat unifie divers accords pour quatre divisions de BAE Systems sous un même toit et englobe 26 sites de BAE Systems à travers le Royaume-Uni. Mitie offrira divers services FM dans le cadre du contrat, notamment la restauration, la lutte antiparasitaire, la mécanique, l'électricité, l'entretien du bâtiment, le nettoyage, la réception, la gestion des déchets, le jardinage et la salle du courrier.

Leaders du marché européen de la gestion des installations

-

https://www.cbre.co.uk/

-

https://www.mitie.com/

-

https://www.emcorgroup.com/

-

https://www.g4s.com/en-ie

-

https://www.uk.issworld.com/

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de la gestion des installations

- Juin 2022 - G4S a reçu la prolongation de son contrat pour l'exploitation et la gestion de l'une des plus grandes prisons du Royaume-Uni, intégrant un établissement distinct pour jeunes contrevenants (YOI), que l'entreprise gère depuis 25 ans.

- Mai 2022 – Mitie Group PLC a obtenu un contrat de 186 millions de dollars pour fournir des services essentiels aux forces armées britanniques à Gibraltar. La portée du contrat comprenait les réparations, l'entretien, les travaux de maintenance et la gestion des installations complexes pour le domaine du ministère britannique de la Défense (MOD) à Gibraltar.

- Avril 2022 - CBRE a annoncé un partenariat avec Microsoft pour fournir une suite d'offres technologiques considérablement améliorée et différenciée pour servir les grands détaillants et les entreprises ayant des empreintes de sites distribués similaires. La collaboration unirait CBRE à la plateforme en pleine croissance Dynamics 365 Field Services de Microsoft.

Rapport sur le marché européen de la gestion des installations – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Aperçu du marché

4.2 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.2.1 Pouvoir de négociation des fournisseurs

4.2.2 Pouvoir de négociation des consommateurs

4.2.3 La menace de nouveaux participants

4.2.4 La menace des substituts

4.2.5 Intensité de la rivalité concurrentielle

4.3 Principales tendances du marché de la FM dure (MEP) et douce (service) en Europe

4.4 Impact du COVID-19 sur le secteur de la gestion des installations

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 Tendance croissante vers la marchandisation du FM

5.1.2 Accent renouvelé sur l'optimisation et la productivité du lieu de travail

5.2 Défis du marché

5.2.1 Diminution des marges bénéficiaires et changements continus dans le macro-environnement

6. SEGMENTATION DU MARCHÉ

6.1 Par type de gestion des installations

6.1.1 Gestion des installations en interne

6.1.2 Gestion externalisée des installations

6.1.2.1 FM unique

6.1.2.2 FM groupée

6.1.2.3 FM intégrée

6.2 Par utilisateur final

6.2.1 Bâtiments commerciaux

6.2.2 Vente au détail

6.2.3 Gouvernement et entités publiques

6.2.4 Manufacturier et industriel

6.2.5 Autres utilisateurs finaux

6.3 Pays

6.3.1 Royaume-Uni

6.3.2 Allemagne

6.3.3 France

6.3.4 Italie

6.3.5 Espagne

6.3.6 Le reste de l'Europe

7. PAYSAGE CONCURRENTIEL

7.1 Profils d'entreprises*

7.1.1 CBRE Group

7.1.2 Mitie Group PLC

7.1.3 Emcor Facilities Services WLL

7.1.4 Atlas FM Ltd

7.1.5 G4S Facilities Management UK Limited

7.1.6 ISS Global

7.1.7 JLL Limited

7.1.8 Engie FM Limited Cofely AG)

7.1.9 Andron Facilities Management

7.1.10 Kier Group PLC

7.1.11 Vinci Facilities Limited

7.1.12 Compass Group

7.1.13 Sodexo Facilities Management Services

7.1.14 Aramark Corporation

7.1.15 OKIN Facility (OKIN Group)

7.1.16 Atalian Servesr ( Atalian Global Services)

7.1.17 Apleona GmbH

8. ANALYSE D'INVESTISSEMENT

9. AVENIR DU MARCHÉ

Segmentation de lindustrie de la gestion des installations en Europe

La gestion des installations (FM) intègre de nombreuses disciplines pour garantir la fonctionnalité, la sécurité, le confort et l'efficacité de l'environnement bâti en intégrant les personnes, les processus, les lieux et la technologie. Les prestataires de services FM contribuent aux résultats financiers de l'entreprise grâce à leur responsabilité de maintenir les actifs les plus importants et les plus précieux d'une organisation, tels que les propriétés, les équipements, les bâtiments et autres.

Le marché de la gestion des installations en Europe est segmenté par type de gestion des installations (gestion des installations en interne, gestion des installations externalisée (FM unique, FM groupée et FM intégrée)), utilisateur final (bâtiments commerciaux, commerces de détail, gouvernement et entités publiques). , manufacturier et industriel) et le pays (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe).

Les tailles et prévisions du marché sont présentes en valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par type de gestion des installations | ||||||||

| ||||||||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

|

| Pays | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur la gestion des installations en Europe

Quelle est la taille du marché européen de la gestion des installations ?

La taille du marché européen de la gestion des installations devrait atteindre 360,17 milliards USD en 2024 et croître à un TCAC de 3,72 % pour atteindre 432,34 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen de la gestion des installations ?

En 2024, la taille du marché européen de la gestion des installations devrait atteindre 360,17 milliards de dollars.

Qui sont les principaux acteurs du marché européen de la gestion des installations ?

https://www.cbre.co.uk/, https://www.mitie.com/, https://www.emcorgroup.com/, https://www.g4s.com/en-ie, https://www.uk.issworld.com/ sont les principales sociétés opérant sur le marché européen de la gestion des installations.

Quelles années couvre ce marché européen de la gestion des installations et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen de la gestion des installations était estimée à 347,25 milliards de dollars. Le rapport couvre la taille historique du marché de la gestion des installations en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion des installations en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie européenne de la gestion des installations

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion des installations en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la gestion des installations en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.