Analyse élargie du marché du polystyrène

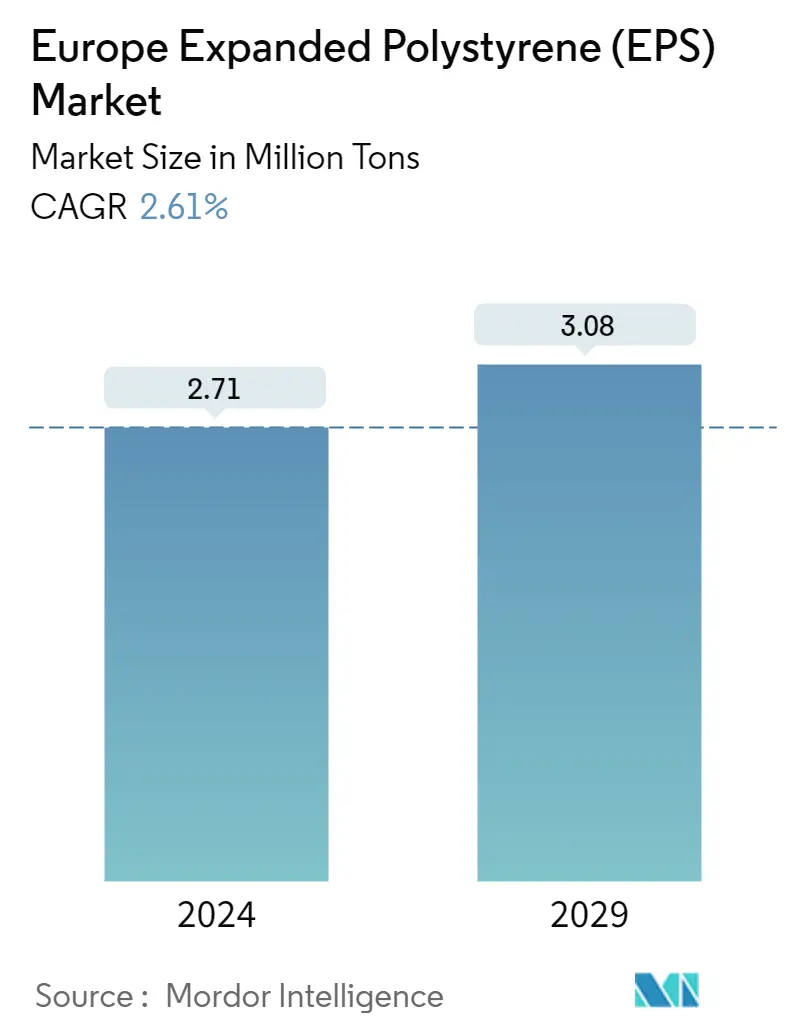

La taille du marché européen du polystyrène expansé est estimée à 2,71 millions de tonnes en 2024 et devrait atteindre 3,08 millions de tonnes dici 2029, avec une croissance de 2,61 % au cours de la période de prévision (2024-2029).

LEurope, en particulier lEurope occidentale, a été lune des régions les plus durement touchées par le COVID-19. Les plans de relance annoncés par l'Union européenne devraient accélérer le processus de reprise, la demande de polystyrène expansé étant susceptible d'augmenter avec la croissance du secteur de la construction.

- À moyen terme, la demande croissante du secteur de lemballage devrait stimuler la croissance du marché.

- Cependant, l'application et le développement de la pâte moulée comme alternative verte devraient freiner la croissance du marché.

- Le recyclage dans lindustrie du polystyrène expansé constituera probablement une opportunité au cours de la période de prévision.

Tendances du marché du polystyrène expansé

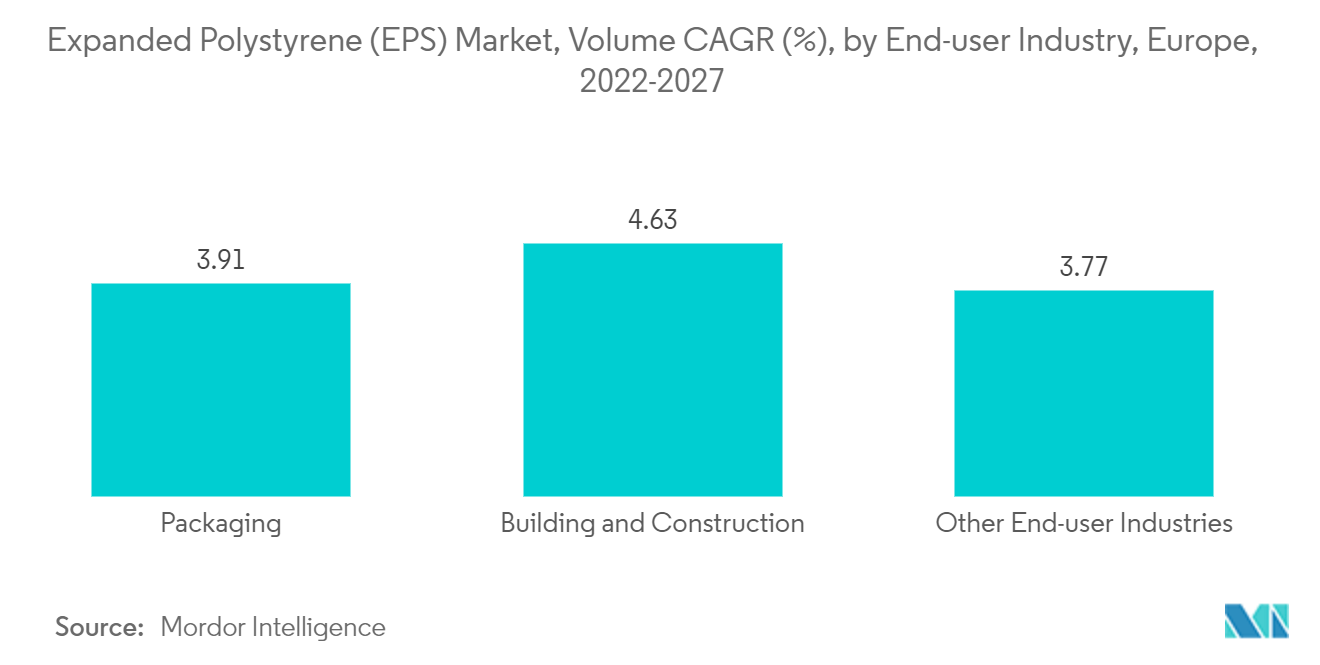

Le segment du bâtiment et de la construction devrait dominer le marché

- Le PSE possède d'excellentes propriétés mécaniques, ce qui le rend idéal pour l'isolation des toitures porteuses, les sous-chaussées, la construction de routes, l'isolation porteuse, etc. De plus, le PSE n'absorbe pas l'humidité et ses propriétés thermiques et mécaniques ne sont pas affectées par l'humidité. , l'humidité ou l'humidité.

- Dans le secteur de la construction, le PSE est utilisé en combinaison avec d'autres matériaux, tels que l'acier (dans les panneaux sandwich et utilisé pour la construction d'entrepôts frigorifiques), le béton (comme noyau isolant dans les panneaux muraux inclinables), le gypse et les plaques de plâtre (comme peaux). pour panneaux de plafond et autres éléments préfabriqués).

- Les revêtements de sol et les plafonds représentent la plus grande part de marché des applications PSE dans le secteur de la construction, suivis par les systèmes de toiture. De plus, lisolation de toiture EPS est utilisée dans les systèmes de toiture et offre des performances thermiques rentables et constantes.

- Laugmentation du prix de lénergie oblige les consommateurs à sefforcer daméliorer lefficacité thermique des constructions afin de réduire leur consommation dénergie, stimulant ainsi le marché des systèmes de toiture à base de PSE.

- L'industrie du bâtiment et de la construction est le plus gros consommateur de PSE. La consommation dEPS augmente dans le monde en raison de la croissance des applications. De plus, le secteur européen de la construction se redresse.

- Selon la Commission européenne, par rapport à 2020, la production annuelle moyenne de construction a augmenté de 5,2 % dans l'eurorégion et de 4,8 % dans l'Union européenne en 2021. De plus, en décembre 2021, la production mensuelle de construction au Royaume-Uni a augmenté de 2 % par rapport à 2020. le mois précédent. Avec laugmentation des activités de construction et de construction, la demande de PSE devrait également augmenter considérablement.

- Par conséquent, le marché des EPS devrait prospérer au cours de la période de prévision.

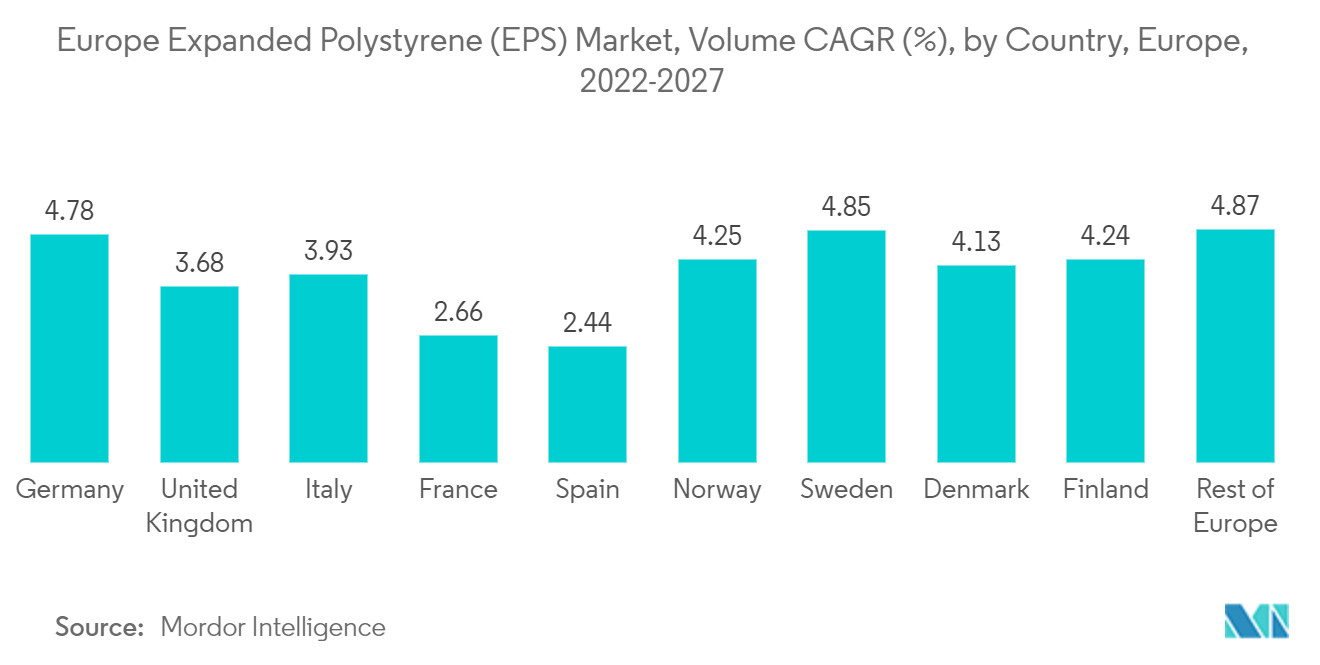

LAllemagne devrait dominer le marché

- L'Allemagne détient la plus grande part de la valeur de la production dans le secteur de la construction, suivie par la France. Avec des investissements annuels constants au cours des dernières années, le gouvernement allemand soutenant la rénovation et la construction économes en énergie, le segment de la construction devrait croître au cours de la période de prévision.

- Selon les statistiques publiées par le Statistisches Bundesamt (Destatis), le gouvernement fédéral s'est fixé pour objectif de construire 400 000 nouveaux logements en Allemagne chaque année. En 2021, la construction de 293393 maisons a été achevée en Allemagne, contre 306376 nouvelles maisons en 2020.

- Selon Eurostat, la production totale de construction en Allemagne a augmenté de 5,4 % au premier trimestre 2022 par rapport à la production du premier trimestre 2021 et a augmenté de 3,6 % par rapport au trimestre précédent de la même année, augmentant ainsi la consommation de PSE provenant de diverses applications de construction dans le pays. En avril 2022, la production nationale du secteur de la construction a diminué de 1,2% par rapport au même mois de l'année précédente et de 2,1% par rapport à mars 2022. Par ailleurs, selon l'Office fédéral de la statistique (Destatis), en mars 2022, la construction de 34.794 logements a été autorisée en Allemagne, enregistrant un taux de baisse de 8,9%, soit 3.410 permis de construire, par rapport à mars 2021.

- De plus, en Allemagne, les solutions d'emballage sont progressivement utilisées pour les produits personnalisés et les innovations. Par conséquent, ladoption du PSE a augmenté dans le pays, contribuant ainsi à la croissance du marché du polystyrène expansé en Allemagne dans les années à venir. Des emballages plus petits sont demandés dans tout le pays dans les secteurs des aliments emballés et des soins personnels. Selon les données publiées par le Statistisches Bundesamt, les revenus de l'industrie de l'emballage en Allemagne représentaient 29,59 milliards d'euros en 2021, contre 26,26 milliards d'euros en 2020.

- L'industrie agroalimentaire du pays est la quatrième en termes de possibilités de croissance à l'avenir. L'industrie se caractérise par ses secteurs de petites et moyennes entreprises qui comptent environ 6 000 entreprises.

- Il existe une demande croissante de produits enrichis en valeur et en qualité, notamment de produits biologiques et issus du commerce équitable, ainsi que de produits de santé et de bien-être, ce qui indique une demande potentielle favorable pour les matériaux d'emballage. LEPS est approuvé pour une utilisation avec des produits alimentaires.

- Par conséquent, les tendances susmentionnées sont susceptibles dinfluencer la consommation globale de PSE dans le pays au cours de la période de prévision.

Aperçu du marché du polystyrène expansé

Le marché européen du polystyrène expansé est concentré, les cinq principaux acteurs représentant plus de 50 % de la capacité de production en Europe. Les cinq principaux acteurs du marché (sans ordre particulier) sont Synthos Group, BASF SE, Ravago, SUNPOR et BEWiSynbra Group.

Leaders du marché du polystyrène expansé

-

BASF SE

-

Ravago

-

SUNPOR

-

BEWiSynbra Group

-

Synthos

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du polystyrène expansé

- Juillet 2022 BEWI ASA a signé une lettre d'intention pour acquérir l'entreprise lituanienne d'isolation BalPol. Cette acquisition pourrait aider BEWI à étendre sa présence géographique.

- Mars 2022 BASF SE élargit sa gamme de granulés de polystyrène expansible graphitique (PSE) en lançant Neopor F 5 Mcycled, qui contient 10 % de matériaux recyclés et convient à de nombreuses applications dans les bâtiments, notamment l'isolation des façades.

Segmentation élargie de lindustrie du polystyrène expansé

Le polystyrène expansé (PSE) est une matière plastique mousse produite à partir de billes solides de polystyrène. Il est principalement utilisé pour l'emballage, l'isolation, etc. En raison de ses propriétés de légèreté, de durabilité, d'efficacité thermique, d'absorption des chocs, de résistance à l'humidité et de facilité d'utilisation, le polystyrène expansé est largement utilisé dans le secteur du bâtiment et de la construction.

Le marché est segmenté par type de produit, secteur dactivité de lutilisateur final et géographie. Par type de produit, le marché est segmenté en EPS blanc et EPS gris et argent. Par secteur dutilisation final, le marché est segmenté en secteurs de lemballage, du bâtiment et de la construction, ainsi que dautres secteurs dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché européen du SPE dans neuf pays de la région. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilotonne).

| PSE blanc |

| EPS gris et argent |

| Emballage |

| Bâtiment et construction |

| Autres industries d'utilisateurs finaux |

| Allemagne |

| Royaume-Uni |

| Italie |

| France |

| Espagne |

| Norvège |

| Suède |

| Danemark |

| Finlande |

| Le reste de l'Europe |

| type de produit | PSE blanc |

| EPS gris et argent | |

| Industrie des utilisateurs finaux | Emballage |

| Bâtiment et construction | |

| Autres industries d'utilisateurs finaux | |

| Géographie | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Norvège | |

| Suède | |

| Danemark | |

| Finlande | |

| Le reste de l'Europe |

FAQ sur les études de marché sur le polystyrène expansé

Quelle est la taille du marché européen du polystyrène expansé (PSE) ?

La taille du marché européen du polystyrène expansé (PSE) devrait atteindre 2,71 millions de tonnes en 2024 et croître à un TCAC de 2,61 % pour atteindre 3,08 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché européen du polystyrène expansé (PSE) ?

En 2024, la taille du marché européen du polystyrène expansé (PSE) devrait atteindre 2,71 millions de tonnes.

Qui sont les principaux acteurs du marché européen du polystyrène expansé (EPS) ?

BASF SE, Ravago, SUNPOR, BEWiSynbra Group, Synthos sont les principales sociétés opérant sur le marché européen du polystyrène expansé (EPS).

Quelles années couvre ce marché européen du polystyrène expansé (PSE) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen du polystyrène expansé (PSE) était estimée à 2,64 millions de tonnes. Le rapport couvre la taille historique du marché du polystyrène expansé (EPS) en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du polystyrène expansé (EPS) en Europe pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du SPE

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des EPS 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du BPA comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.