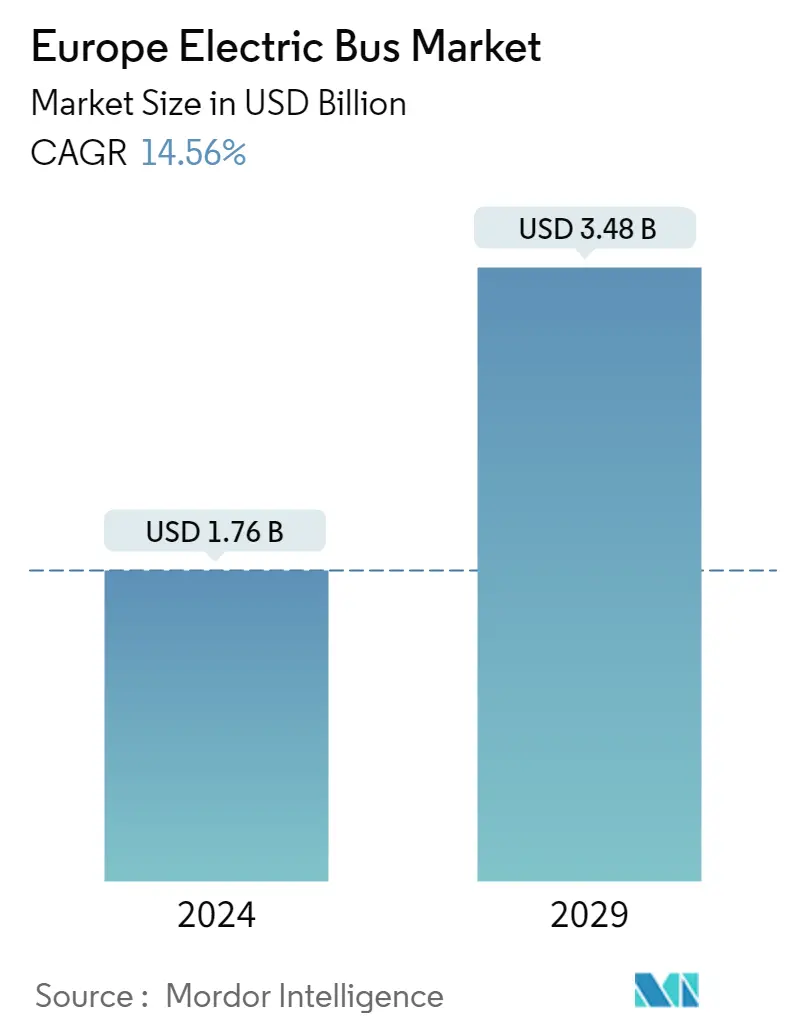

Taille du marché européen des bus électriques

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 1.76 milliard de dollars |

| Taille du Marché (2029) | USD 3.48 milliards de dollars |

| TCAC(2024 - 2029) | 14.56 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des bus électriques en Europe

La taille du marché européen des bus électriques est estimée à 1,76 milliard USD en 2024 et devrait atteindre 3,48 milliards USD dici 2029, avec une croissance de 14,56 % au cours de la période de prévision (2024-2029).

- Les technologies propres dans les transports publics sont de plus en plus nécessaires dans le scénario actuel pour faire face à la pollution de l'air dans les zones urbaines. La demande de bus électriques en Europe a considérablement augmenté au cours de la dernière décennie.

- Les facteurs qui stimulent la demande de bus électriques (EB) en Europe sont des réglementations strictes en matière d'émissions, une forte dépendance à l'égard des carburants conventionnels ou non renouvelables, une éthique environnementale stricte et le besoin croissant d'intégrer les énergies renouvelables dans un réseau. La pénétration des infrastructures de recharge joue également un rôle important dans le développement du marché.

- Le marché des bus électriques connaît une croissance significative en Europe. Cependant, il existe quelques défis sur le marché, tels que le chargement d'un grand nombre d'EBs est l'impact potentiel sur le réseau et sur les batteries, la charge simultanée d'un parc d'EBs pourrait conduire à un pic de puissance extrêmement élevé, le surdimensionnement des infrastructures, léquipement et labonnement à lapprovisionnement du réseau pourraient générer des coûts supplémentaires.

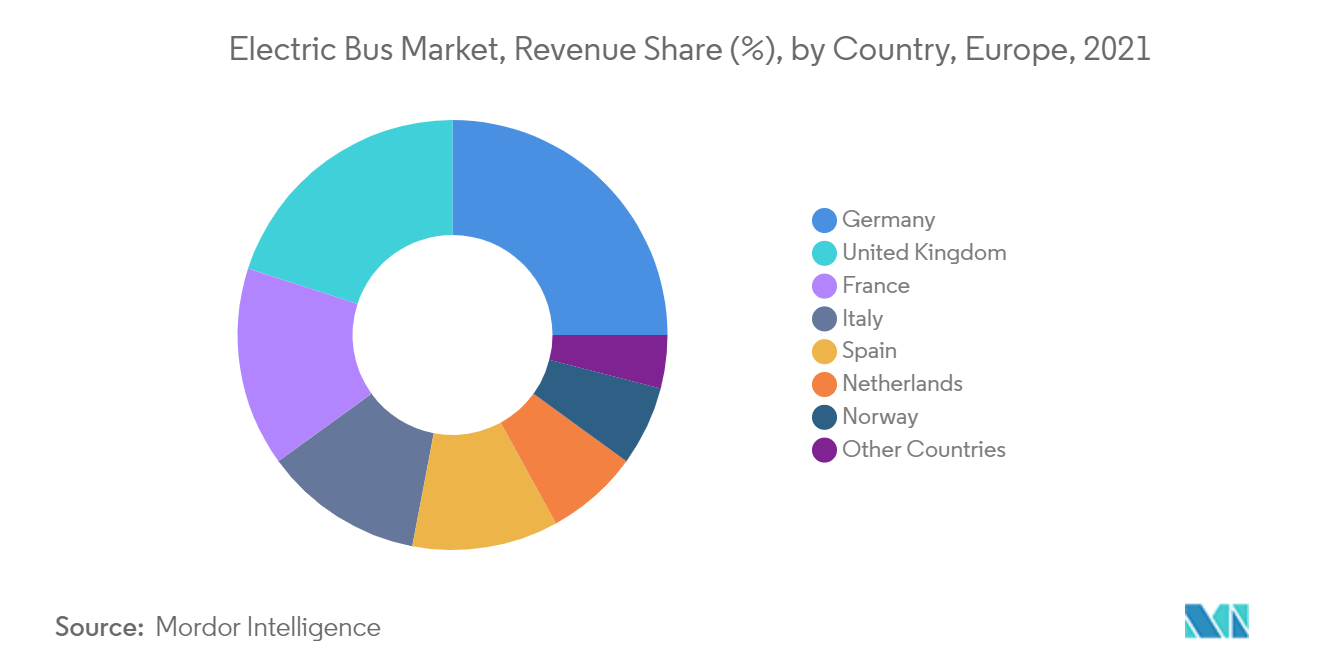

- Les principaux marchés européens des bus électriques comprennent le Royaume-Uni, les Pays-Bas, la Norvège, le Luxembourg et la Pologne. Le Royaume-Uni et d'autres pays d'Europe centrale modernisent leur flotte avec des bus à émissions faibles ou nulles et équipent les anciens bus de groupes motopropulseurs à faibles émissions, ce qui devrait à son tour intensifier la croissance du marché des bus électriques en Europe au cours de la période de prévision..

Tendances du marché européen des bus électriques

Transitions croissantes de la flotte de bus urbains vers lénergie électrique

Les flottes de bus urbains en Europe devraient largement passer à l'énergie électrique d'ici 2030, soutenue par l'objectif proposé de bus électriques de 75 % de tous les bus vendus en Europe d'ici cette année-là. L'initiative est soutenue par les opérateurs de transports en commun et les municipalités. Au cours des cinq dernières années, le nombre de bus électriques en Europe est passé d'environ 200 à plus de 2 500 véhicules.

La demande croissante des clients pour les bus électriques est principalement une combinaison de préoccupations réglementaires et environnementales qui déterminent en grande partie les marchés européens des bus électriques urbains. Sur un marché européen des bus largement stagnant, les grandes villes et les pays verts adoptent des bus électriques pour réduire la pollution atmosphérique et sonore, un problème urgent, et pour respecter leurs engagements visant à protéger les citoyens des dangers environnementaux.

Plusieurs pays de la région européenne ont pris des mesures pour faire évoluer leur flotte de transports publics vers des véhicules fonctionnant à l'hydrogène afin d'atteindre leurs propres objectifs d'émissions. Par exemple,.

En juin 2020, lAllemagne a adopté la stratégie nationale sur lhydrogène après lapprobation de son cabinet fédéral. La politique étend un investissement total de 7 milliards deuros par le pays pour accélérer à lavenir la flotte de transports publics existante vers les technologies à hydrogène. Le financement sera disponible pour l'utilisation des véhicules et le développement des infrastructures.

Dici la fin de la décennie, les bus électriques devraient représenter environ les trois quarts des ventes annuelles dautobus urbains. La demande croissante de bus électriques reflète en grande partie la tendance générale des villes à adopter lélectrification et les nouveaux modèles commerciaux et technologies de mobilité, tels que la mobilité partagée et les véhicules autonomes.

Les pays dEurope occidentale sont susceptibles de dominer le marché

La France, le Royaume-Uni, la Pologne, les pays nordiques, les Pays-Bas et lAllemagne représentent ensemble plus de la moitié du nombre total de bus électriques en Europe. En 2015, 195 États et lUnion européenne ont approuvé à lunanimité laccord de la COP21. Depuis 2016, 174 pays ont commencé à adopter laccord dans leur propre système juridique. Suite à cela, les communes ont ajusté ou sont en train d'ajuster les critères d'appel d'offres pour inciter le passage aux véhicules ZE dans les nouvelles concessions.

De plus, plusieurs gouvernements de la région promeuvent lutilisation de bus zéro émission. Par exemple, en novembre 2021, la Belgique a annoncé la Vision et la stratégie belges pour lhydrogène après son approbation par le Conseil des ministres. La politique s'est principalement concentrée sur trois secteurs d'électrification par l'hydrogène, dont le secteur des transports du pays. Grâce à cela, le pays espère être fiable en matière dhydrogène et devenir totalement neutre en carbone dans les transports dici 2050.

Les Pays-Bas imposent la vente de 100 % de bus de transport public à zéro émission (ZEV) d'ici 2025, suivis d'une flotte 100 % ZEV d'ici 2030, remplaçant tous les véhicules à combustibles fossiles. Au niveau régional, les villes, les régions, les constructeurs et les organismes de transport ont approuvé une ambition commune visant à accélérer le déploiement de bus propres, formalisée par la signature de l'Initiative européenne pour le déploiement de bus propres. Outre les bus électriques à batterie, les bus à pile à combustible sont également considérés comme propres lorsquils fonctionnent à lhydrogène vert.

Aperçu du marché européen des bus électriques

Le marché européen des bus électriques est en croissance et dirigé par quelques acteurs majeurs tels que Solaris Bus Coach, IVECO Bus, Traton Group, AB Volvo, Mercedes-Benz Group AG, etc. Il y a désormais quelque 800 Solaris électriques en circulation dans 72 villes, dont Berlin (90), Milan (250) et Varsovie (130). 47 % des bus construits par Solaris sont propulsés par un système de propulsion alternatif.

En juillet 2021, MZK à Konin a déclaré qu'elle serait le premier opérateur de transports publics en Pologne à ajouter un bus à hydrogène à sa flotte. Garanti par Solaris Bus Coach, le contrat prévoit la location de quatre ans d'un bus à hydrogène Urbino 12 propulsé avec de l'énergie dérivée de l'hydrogène. Le véhicule sera livré à Konin en 2022.

VDL BusCoach a commencé la construction d'une nouvelle usine neutre pour le climat à Roulers, en Belgique, où la fabrication du premier bus a commencé début 2022. Les bâtiments industriels sont conçus de telle manière que seuls des bus électriques peuvent être construits dans un environnement neutre pour le climat. et de manière efficace.

Leaders du marché européen des bus électriques

-

Solaris Bus & Coach

-

Volvo Buses

-

TRATON GROUP

-

IVECO S.p.A

-

Mercedes-Benz Group AG

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des bus électriques

- En juin 2022, Van Hool a présenté une nouvelle gamme de bus publics zéro émission série A, au salon européen de la mobilité à Paris. La série A d'autobus zéro émission proposera des options de groupe motopropulseur électrique à batterie et à pile à combustible (hydrogène). Il y aura également quatre longueurs différentes (12 m, 13 m, 18 m et 24 m), chacune comportant de deux à cinq portes passagers.

- En avril 2022, Switch Mobility a présenté son nouveau bus électrique Metrocity au BUS2BUS à Berlin. Plus tard en juin 2022, l'entreprise a lancé son nouveau bus de 12 mètres au Salon européen de la mobilité à Paris.

- En août 2021, Alexander Dennis Limited (ADL), une filiale de NFI Group Inc. (NFI), a annoncé avoir été sélectionnée par la Liverpool City Region Combined Authority comme fournisseur de 20 bus à deux étages à hydrogène zéro émission à la suite d'un processus dappel doffres concurrentiel. Les bus desserviront dans un premier temps l'itinéraire le plus fréquenté de la région urbaine, le 10A entre St Helens et le centre-ville de Liverpool. Ce projet de bus à hydrogène est un élément clé de la Vision pour les bus du maire de la région métropolitaine de Liverpool, Steve Rotheram, car la région de la ville de Liverpool s'est fixé pour objectif de devenir zéro émission nette de carbone d'ici 2040.

- En juillet 2021, Toyota a annoncé que Caetano Bus, l'entreprise portugaise de fabrication de bus, et Toyota avaient annoncé le co-branding du bus urbain électrique à batterie, l'e-City Gold, et du bus électrique à pile à combustible, le H2.City Gold.

Rapport sur le marché européen des bus électriques – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

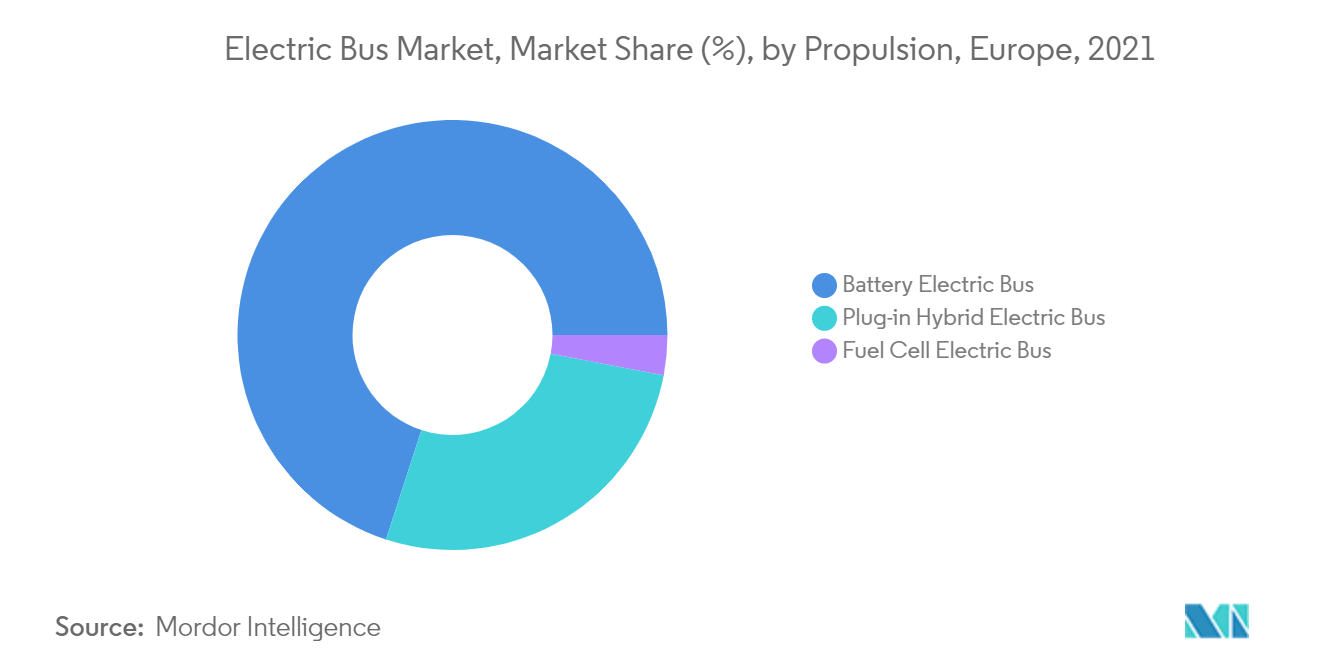

5.1 Par type de propulsion

5.1.1 Bus électrique à batterie

5.1.2 Bus électrique hybride rechargeable

5.1.3 Bus électrique à pile à combustible

5.2 Par type de batterie

5.2.1 Lithium-ion

5.2.2 Batterie nickel-hydrure métallique (NiMH),

5.2.3 Autres

5.3 Par type de consommateur

5.3.1 Gouvernement

5.3.2 Opérateurs de flotte

5.4 Par pays

5.4.1 Allemagne

5.4.2 Royaume-Uni

5.4.3 France

5.4.4 Italie

5.4.5 Pays-Bas

5.4.6 Norvège

5.4.7 Espagne

5.4.8 Pologne

5.4.9 Autres pays

6. PAYSAGE CONCURRENTIEL

6.1 Part de marché des fournisseurs

6.2 Profils d'entreprise

6.2.1 Solaris Bus & Coach sp. z o.o.

6.2.2 Traton Group

6.2.3 Mercedes-Benz Group AG

6.2.4 IVECO Group

6.2.5 AB Volvo

6.2.6 EBUSCO

6.2.7 VDL Bus & Coach BV

6.2.8 BYD Auto Co. Ltd

6.2.9 Otokar Automotive Ve Industrie de la Défense Inc.

6.2.10 Van Hool

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie européenne des bus électriques

Le marché européen des bus électriques est segmenté par type de propulsion (bus électrique à batterie, bus électrique hybride rechargeable et bus électrique à pile à combustible), par type de batterie (lithium-ion, batterie nickel-hydrure métallique (NiMH) et autres), Par type de consommateur (gouvernement et opérateurs de flotte) et par pays. Le rapport présente la taille du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus.

Le marché européen des bus électriques couvre les dernières tendances de la demande de bus électriques, le développement technologique, les dernières politiques gouvernementales, les technologies de batteries, etc. Il couvre également la part de marché des principaux fabricants de bus électriques à travers lEurope.

| Par type de propulsion | ||

| ||

| ||

|

| Par type de batterie | ||

| ||

| ||

|

| Par type de consommateur | ||

| ||

|

| Par pays | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les bus électriques en Europe

Quelle est la taille du marché européen des bus électriques ?

La taille du marché européen des bus électriques devrait atteindre 1,76 milliard USD en 2024 et croître à un TCAC de 14,56 % pour atteindre 3,48 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des bus électriques ?

En 2024, la taille du marché européen des bus électriques devrait atteindre 1,76 milliard de dollars.

Qui sont les principaux acteurs du marché européen des bus électriques ?

Solaris Bus & Coach, Volvo Buses, TRATON GROUP, IVECO S.p.A, Mercedes-Benz Group AG sont les principales sociétés opérant sur le marché européen des bus électriques.

Quelles années couvre ce marché européen des bus électriques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des bus électriques était estimée à 1,54 milliard de dollars. Le rapport couvre la taille historique du marché des bus électriques en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des bus électriques en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie européenne des bus électriques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des bus électriques en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des bus électriques en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.