Taille et part du marché européen des compléments alimentaires

Analyse du marché européen des compléments alimentaires par Mordor Intelligence

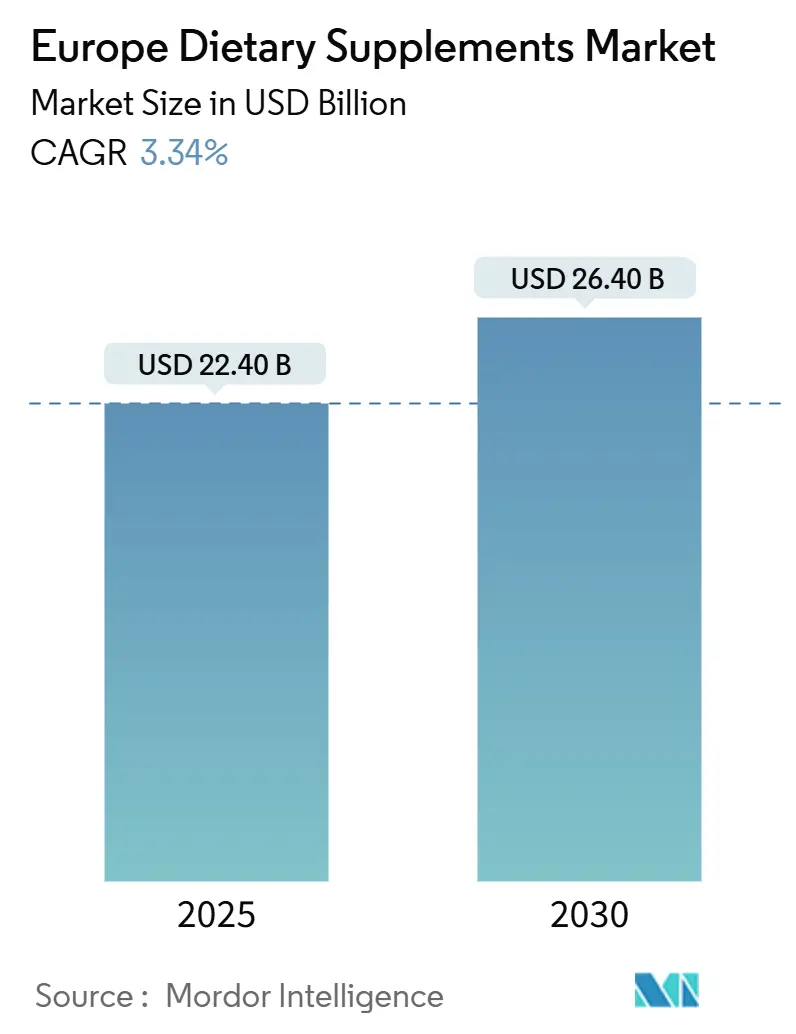

Le marché européen des compléments alimentaires devrait croître de 22,40 milliards USD en 2025 à 26,40 milliards USD d'ici 2030, avec un TCAC de 3,34 %. Les femmes, le plus grand groupe de consommateurs, stimulent une forte demande pour les suppléments d'origine synthétique/par fermentation. Bien que l'accent principal reste sur l'amélioration de l'immunité, la vente en ligne émerge rapidement comme un canal de distribution dominant. L'Allemagne détient actuellement la plus grande part de marché, mais la Pologne est positionnée pour la croissance la plus rapide jusqu'en 2030, alimentée par un intérêt croissant pour les solutions de nutrition végétale et personnalisée. De plus, l'environnement réglementaire européen renforce le marché en élevant les standards de qualité et en bénéficiant aux entreprises qui respectent les exigences de conformité. En 2024, l'Union européenne a mis en place des exigences d'étiquetage obligatoires pour les compléments alimentaires afin d'améliorer le contrôle qualité et la protection des consommateurs[1]Source : BF-ESSE, "Étiquetage obligatoire des compléments alimentaires en 2024 : ce que vous devez savoir," BF-ESSE, bfesse.com . Selon les réglementations, les entreprises doivent adhérer à ces standards d'étiquetage pour maintenir leur accès au marché dans l'UE. Ces réglementations exigent l'inclusion de codes d'identification uniques pour la traçabilité de la chaîne d'approvisionnement, la divulgation détaillée des ingrédients, les détails du fabricant, et les contre-indications potentielles. En conséquence, les activités de contrefaçon ont connu une diminution significative, la confiance des consommateurs a été renforcée, et la crédibilité des marques a été améliorée sur le marché européen des compléments alimentaires.

Points clés du rapport

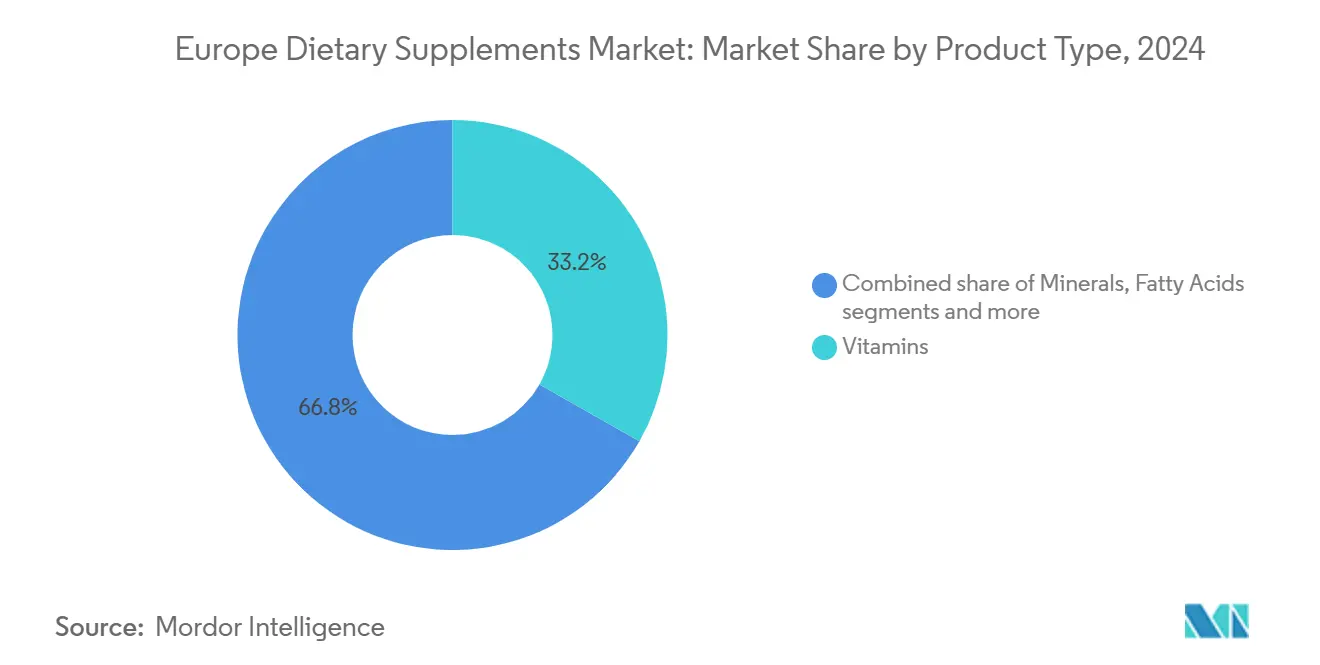

- Par type de produit, les vitamines ont dominé le marché européen des compléments alimentaires avec une part de 33,21 % en 2024, tandis que le segment des prébiotiques et probiotiques devrait croître à un TCAC de 9,61 % jusqu'en 2030.

- Par forme, les comprimés ont capturé une part de marché de 28,17 % en 2024, tandis que les gommes devraient se développer à un TCAC de 10,01 % sur la période de prévision.

- Par source, les suppléments d'origine synthétique/par fermentation représentaient 56,11 % du marché en 2024, tandis que le segment végétal devrait croître à un TCAC de 9,81 % jusqu'en 2030.

- Par groupes de consommateurs, les femmes représentaient la plus grande part avec 34,12 % en 2024, le segment des enfants étant anticipé pour afficher la croissance la plus rapide à 11,01 % TCAC jusqu'en 2030.

- Par applications de santé, l'amélioration de l'immunité était le domaine leader en 2024 avec une part de marché de 22,06 %, tandis que les produits de soins de la peau, des cheveux et des ongles devraient croître à un TCAC de 11,52 % jusqu'en 2030.

- Par canal de distribution, les magasins spécialisés détenaient la plus haute part de 46,15 % en 2024, tandis que la vente en ligne devrait croître à un TCAC robuste de 13,00 % jusqu'en 2030.

- Géographiquement, l'Allemagne représentait la plus grande part de 18,52 % en 2024, tandis que la Pologne devrait connaître la croissance la plus rapide, enregistrant un TCAC de 7,63 % jusqu'en 2030.

Tendances et perspectives du marché européen des compléments alimentaires

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Les tendances de soins de santé préventifs stimulent la consommation régulière de suppléments | +1.2% | Europe de l'Ouest | Moyen terme (2-4 ans) |

| Les suppléments ciblant les consommatrices alimentent la croissance | +0.9% | Pan-européen | Moyen terme (2-4 ans) |

| L'inclination des consommateurs vers les suppléments naturels et à étiquetage propre | +0.7% | Europe du Nord | Long terme (≥ 4 ans) |

| La population vieillissante de l'Europe stimule la demande pour les suppléments liés à l'âge | +0.6% | Italie, Allemagne, Espagne | Long terme (≥ 4 ans) |

| La popularité croissante de la nutrition sportive et des tendances fitness stimule l'utilisation de suppléments chez les jeunes consommateurs | +0.8% | Europe de l'Ouest et du Nord (Royaume-Uni, Allemagne, Nordiques) | Court terme (≤2 ans) |

| L'expansion du commerce électronique rend les suppléments plus accessibles et favorise la croissance du marché | +1.0% | Pan-européen, plus fort au Royaume-Uni, Allemagne | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Les tendances de soins de santé préventifs stimulent la consommation régulière de suppléments

Les ménages européens font maintenant des suppléments un élément de base de leurs routines quotidiennes de soins de santé préventifs, passant d'une utilisation occasionnelle à régulière. Les dépenses en santé préventive dépassent les dépenses globales de soins de santé. Des pays comme l'Allemagne, la France et les Pays-Bas mettent l'accent sur l'immunisation, le conseil nutritionnel et les dépistages de santé de routine. Cet engagement a conduit à une demande constante et toute l'année pour les suppléments. Alors que les Européens priorisent de plus en plus la gestion proactive de la santé, il y a eu une augmentation notable de la consommation de suppléments, en particulier pour l'immunité, la santé intestinale et les problèmes liés à l'âge. La gestion préventive de la santé est stimulée par une sensibilisation croissante aux avantages à long terme du maintien du bien-être général et de la réduction du risque de maladies chroniques. En réponse à cette tendance, les marques européennes telles que Doppelherz, Orkla Health et Vitabiotics élargissent leurs gammes de produits. Elles se concentrent sur l'usage quotidien, la nutrition personnalisée et les solutions adaptées à des conditions spécifiques, renforçant leur présence au détail avec ces formulations ciblées. Ces marques exploitent également les avancées en recherche et développement pour créer des produits innovants qui répondent aux besoins évolutifs des consommateurs, renforçant davantage leur position sur le marché.

Les suppléments ciblant les consommatrices alimentent la croissance

Le marché européen des compléments alimentaires connaît une croissance dans les formulations spécifiques aux femmes, particulièrement dans les segments liés à la fertilité, la ménopause et les produits de beauté de l'intérieur. Les produits étiquetés "pour elle" démontrent des taux d'attachement au panier plus élevés et une sensibilité aux prix plus faible par rapport aux alternatives neutres au genre. L'innovation dans ce segment se concentre sur les suppléments pour l'humeur et le soulagement du stress, abordant l'intersection des changements hormonaux et des demandes d'équilibre vie professionnelle-vie privée. Les entreprises communiquant efficacement les bénéfices du bien-être émotionnel ont gagné en traction, particulièrement au Royaume-Uni et en France, où la sensibilisation à la santé mentale a augmenté. Les suppléments de santé féminine continuent d'influencer les tendances d'ingrédients plus larges, car les ingrédients actifs initialement testés dans des essais axés sur les femmes s'étendent aux produits de bien-être général. Par exemple, en mai 2025, Optibac a introduit Women's Wellbeing, un supplément probiotique combinant des bactéries amicales avec des vitamines essentielles. Le produit présente un mélange de cultures vivantes complétées par la vitamine D, C, B6 et la biotine, conçu pour soutenir les niveaux d'énergie, la fonction mentale, le système immunitaire, la santé de la peau, l'équilibre hormonal et la santé du microbiome intestinal.

La population vieillissante de l'Europe stimule la demande pour les suppléments liés à l'âge

Le changement démographique en Europe stimule la demande pour les suppléments qui abordent les préoccupations de santé liées à l'âge, car la population âgée de 65 ans et plus devrait atteindre 30 % d'ici 2050, selon le Centre pour la promotion des importations des pays en développement[2]Source : CBI Centre pour la promotion des importations des pays en développement, "Quelles tendances offrent des opportunités sur le marché européen pour les ingrédients naturels pour les produits de santé," CBI, cbi.eu . Selon les données d'Eurostat, l'Italie a la plus forte population âgée en Europe, avec environ 24,30 % en 2024[3]Source : Eurostat, "Navigateur de données Eurostat," Commission européenne, ec.europa.eu . Cette population vieillissante augmente la demande pour les suppléments axés sur la santé des os et des articulations, la fonction cognitive et le soutien cardiovasculaire. Le marché évolue des multivitamines générales vers des produits spécialisés qui ciblent des problèmes de santé spécifiques liés à l'âge. De plus, les suppléments de collagène pour la santé articulaire et les applications beauté ont gagné une importance particulière. Les fabricants investissent dans la recherche scientifique pour valider les bénéfices liés à l'âge, illustrés par les études cliniques des peptides de collagène PEPTAN qui montrent des améliorations de la qualité des cheveux et une réduction de la perte de cheveux. Cet accent sur les preuves scientifiques est essentiel pour construire la crédibilité avec les consommateurs âgés, qui évaluent soigneusement l'efficacité des suppléments.

L'inclination des consommateurs vers les suppléments naturels et à étiquetage propre

La demande croissante pour les produits à étiquetage propre transforme les chaînes d'approvisionnement d'ingrédients dans l'industrie européenne des compléments alimentaires. Les fabricants recherchent des ingrédients à étiquetage propre. Par exemple, en juillet 2024, Lonza a dévoilé de nouveaux ajouts à son portefeuille de formes posologiques à étiquetage propre. L'introduction des capsules Capsugel Vcaps Plus Red Radish et Spicy Yellow a élargi la gamme de capsules végétales colorées alimentaires disponibles pour les marques de suppléments cherchant à créer des produits visuellement distinctifs. Les entreprises utilisant des excipients dérivés de plantes sont anticipées pour réduire les demandes des consommateurs concernant la sécurité des additifs, conduisant à une amélioration de l'efficacité du service client et à des retours de produits plus faibles. La tendance a également augmenté les partenariats entre les fabricants de suppléments et les agriculteurs européens qui cultivent des plantes spécialisées sous des programmes de traçabilité, bénéficiant aux communautés rurales tout en réduisant les émissions de transport. Ces développements indiquent que l'approvisionnement régional en ingrédients peut devenir un facteur concurrentiel aussi significatif que la tarification ou l'histoire de la marque.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| La présence de produits contrefaits entrave la croissance | -0.8% | Europe de l'Est, En ligne | Court terme (≤ 2 ans) |

| Le scepticisme scientifique réduit la confiance des consommateurs dans les produits non prouvés | -0.5% | Allemagne, Nordiques, Royaume-Uni | Moyen terme (2-4 ans) |

| Les réglementations strictes limitent les allégations de santé sur les suppléments | -0.4% | Pan-européen | Moyen terme (2-4 ans) |

| La préférence croissante pour la nutrition alimentaire naturelle réduit la dépendance aux suppléments | -0.6% | Europe de l'Ouest, particulièrement les Nordiques | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

La présence de produits contrefaits entrave la croissance

La présence de suppléments contrefaits reste une contrainte significative sur le marché, affectant particulièrement les capsules beauté à forte marge vendues via les canaux en ligne. Bien que les codes d'identification uniques obligatoires aient réduit les saisies rapportées par les agences d'application, les listes de marché gris à prix réduit continuent d'apparaître sur les plateformes transfrontalières. En réponse, les marques ont augmenté leurs investissements dans les logiciels de protection de marque pour surveiller les marchés et initier les procédures de retrait. Les entreprises exploitent également leurs mesures anti-contrefaçon comme outils marketing en mettant l'accent sur les garanties d'authenticité dans leur messagerie de marque, transformant efficacement une exigence réglementaire en une fonctionnalité de construction de confiance. En mars 2024, la Commission européenne (CE) a lancé une enquête formelle sur un géant chinois du commerce électronique pour des violations potentielles du Digital Services Act (DSA). L'enquête se concentre sur la gestion par la plateforme de produits illégaux ou nuisibles, y compris les médicaments contrefaits, les aliments et les compléments alimentaires, ainsi que l'implication d'influenceurs dans la promotion de ces articles[4]Source : Victor Rudebeck et Alexis Rayon, "Briser la chaîne d'approvisionnement contrefaite : une perspective globale," Control Risks, controlrisks.com .

Le scepticisme scientifique réduit la confiance des consommateurs dans les produits non prouvés

Les consommateurs européens exigent de plus en plus des preuves évaluées par des pairs pour les produits de suppléments, particulièrement suite aux rapports médiatiques sur les incohérences de dosage de vitamine C dans les suppléments allemands. Les détaillants ont réduit l'espace de rayonnage pour les marques sans données d'efficacité, faisant de la validation scientifique une exigence clé d'entrée sur le marché. Les pharmaciens servent maintenant comme conseillers principaux, recommandant des produits avec support clinique et stimulant des ventes plus élevées de probiotiques scientifiquement validés par rapport aux alternatives génériques. En réponse, les marques de suppléments collaborent avec les universités pour conduire des essais indépendants, reconnaissant que les preuves scientifiques aident à convertir les consommateurs sceptiques en clients fidèles.

Analyse des segments

Par type de produit : Les vitamines dominent et les probiotiques et prébiotiques accélèrent

En 2024, les vitamines commandaient une part dominante de 33,21 % du marché européen des compléments alimentaires. Cette position forte est soutenue par un consensus scientifique robuste, leur utilisation prévalente dans les mesures de santé préventive, et leur endorsement dans les initiatives de santé publique. Soulignant l'évolution de l'industrie, ILSI Europe a lancé son groupe de travail sur la vitamine K2 en 2024, mettant en évidence les micronutriments émergents. Ces nutriments, en particulier ceux ciblant la santé des os et cardiovasculaire, élargissent l'attrait de la catégorie au-delà du simple bien-être général.

Les prébiotiques et probiotiques, destinés à croître à un TCAC de 9,61 % de 2025 à 2030, surfent sur la vague de sensibilisation accrue des consommateurs concernant la santé intestinale et ses rôles pivots dans l'immunité et la régulation de l'humeur. Les produits adaptés à des souches spécifiques jouissent de taux de rachat élevés, et les collaborations avec les aliments fermentés amplifient à la fois les taux d'essai et d'adoption. Les minéraux maintiennent une demande constante, stimulée par un projecteur des soins de santé sur les déficiences en micronutriments. Pendant ce temps, les oméga-3 connaissent des poussées de popularité pendant les campagnes de santé cardiovasculaire. De plus, les suppléments de protéines et d'acides aminés se taillent des espaces dans les sections de bien-être général, vantés pour leurs bénéfices musculaires et leur rôle dans la promotion de la satiété.

Note: Les parts de segment de tous les segments individuels seront disponibles lors de l'achat du rapport

Par forme : Des formats divers stimulent la croissance du marché

Les comprimés détiennent actuellement la plus grande part de marché avec 28,17 % en 2024, tandis que les gommes devraient croître à un TCAC de 10,01 % durant 2025-2030. Les comprimés sont la forme dominante de compléments alimentaires, offrant des avantages tels que la commodité, la rentabilité, la fabrication efficace et une durée de conservation prolongée. Leur contrôle précis du dosage et la familiarité des consommateurs contribuent à leur adoption généralisée sur le marché. La préférence croissante des consommateurs pour les gommes découle de la fatigue des pilules et de l'expérience de consommation améliorée. Le développement de formulations de gommes sans amidon permet aux fabricants d'incorporer des ingrédients actifs sensibles à la température, élargissant leur portée d'application. Les sachets premium de taille voyage ont gagné des parts de marché sur les plus grandes bouteilles dans des régions spécifiques, indiquant la volonté des consommateurs de payer plus pour la commodité et la fraîcheur du produit. Les capsules et les gélules molles restent dominantes dans des segments spécifiques, particulièrement pour les concentrés d'huile de poisson, en raison de leur protection supérieure contre l'oxydation, tandis que les poudres maintiennent leur popularité chez les consommateurs qui incorporent des suppléments dans des smoothies.

Les formulations liquides répondent aux besoins des consommateurs âgés et des enfants qui ont des difficultés à avaler, soulignant l'importance de l'accessibilité dans le développement de produits. De nouveaux formats, tels que les capsules de gommes remplies de liquide, combinent les bénéfices des gélules molles avec l'attrait des gommes. Ces innovations de format de livraison servent de différenciateurs de produits, permettant aux entreprises de se distinguer au-delà de leurs offres d'ingrédients.

Par source : Préférences d'ingrédients évolutives et dynamiques de chaîne d'approvisionnement

En 2024, les ingrédients synthétiques ou dérivés de la fermentation commandent une part de 56,11 % du marché, grâce à leur qualité constante, leur évolutivité et leur disponibilité toute l'année. Ces attributs clés non seulement soutiennent la production à grande échelle mais aident également à adhérer aux standards réglementaires. De tels ingrédients permettent un dosage précis et un contenu bioactif standardisé, s'alignant parfaitement avec les mandats de contrôle qualité de l'UE et favorisant une innovation produit plus large.

Pendant ce temps, les alternatives végétales sont en voie de s'étendre à un TCAC robuste de 9,81 %. Beaucoup de consommateurs perçoivent les ingrédients botaniques comme à la fois plus sûrs et plus durables. Les entreprises sont rapides à souligner cette perception, mettant en évidence de manière proéminente les logos de certification sur leurs emballages. Répondant aux besoins nutritionnels des véganes, les suppléments végétaux championent également la durabilité et la santé. Le marché présente une variété de sources de protéines, des pois et du riz au chanvre, toutes riches en acides aminés essentiels vitaux pour le développement et l'entretien musculaire. Ces offres résonnent particulièrement avec les individus actifs et les passionnés de fitness à la recherche d'options véganes. En mai 2025, Eat Just a déployé une poudre de protéine végane à ingrédient unique vantant 30g de protéine par portion. Tandis que les oméga-3 d'origine marine dominent dans les segments avec des preuves claires de biodisponibilité, il convient de noter que la dominance des ingrédients végétaux peut différer selon les catégories de produits.

Par groupe de consommateurs : La démographie de genre et d'âge stimule le marché

En 2024, les femmes ont émergé comme le groupe de consommateurs dominant, commandant une part de marché de 34,12 %. Cette poussée a été alimentée par une demande robuste pour les suppléments ciblant la santé hormonale, le vieillissement cutané et les préoccupations liées à la ménopause. En juin 2024, des marques telles que Sirio Pharma ont mis en évidence leur approche innovante, dévoilant des plateformes personnalisées adaptées à la santé des femmes. Leurs offres s'étendaient du collagène et des produits de fertilité à ceux soutenant la ménopause. La démographie féminine vieillissante de l'Europe, particulièrement dans des nations comme l'Allemagne, a encore renforcé cette part de marché croissante.

Projeté pour s'étendre à un TCAC de 11,01 % jusqu'en 2030, le segment des enfants connaît une croissance, largement due à la sensibilisation parentale accrue concernant les soins préventifs. Cette tendance englobe une poussée dans l'utilisation de multivitamines et de probiotiques, mettant l'accent sur l'immunité et le soutien cognitif. Témoignage de cette tendance, Nutriburst a déployé des gommes thématiques Despicable Me 4 en 2024, soulignant l'attrait des formats adaptés aux enfants qui stimulent l'engagement et les ventes.

Simultanément, il y a une popularité croissante des paquets de suppléments centrés sur la famille, loués pour leur commodité et leur valeur perçue. Des marques telles que Doppelherz, Vitabiotics et Orkla Health organisent des packs multigénérationnels, répondant à la fois aux adultes et aux enfants. Cette stratégie non seulement amplifie l'adoption domestique mais contourne également le besoin de ventes basées sur les remises, signalant un changement plus large vers des solutions de bien-être familial holistiques à travers l'Europe.

Par application de santé : Croissance dans les catégories beauté et bien-être

En 2024, le segment d'amélioration de l'immunité commandait une part de marché dominante de 22,06 %, soutenue par une sensibilisation accrue à la santé à la suite de la pandémie. Les consommateurs priorisent la résilience immunitaire tout au long de l'année, conduisant les marques à diversifier leurs offres avec des méthodes de livraison innovantes et des ingrédients scientifiquement validés. Par exemple, Naturacare a introduit sa dernière ligne de suppléments stimulant l'immunité à Vitafoods Europe 2024, exploitant le pouvoir d'extraits botaniques et de vitamines éprouvés, soulignant l'innovation vibrante et la signification du secteur.

D'un autre côté, le segment des soins de la peau, des cheveux et des ongles est destiné à s'étendre à un TCAC impressionnant de 11,52 %, stimulé par la convergence de la beauté et de la santé. Avec les consommateurs associant de plus en plus leur apparence externe au bien-être interne, il y a eu une augmentation notable de la demande pour les nutricosmétiques, en particulier ceux infusés avec des peptides de collagène. Soutenus par des preuves scientifiques vantant des bénéfices comme l'amélioration de l'élasticité de la peau et le soutien articulaire, ces produits ont fait une transition fluide dans le commerce de détail grand public. Cette demande bourgeonnante favorise également les collaborations entre les entreprises de suppléments et de cosmétiques, élargissant leur portée et attrait sur le marché. De plus, les multivitamines continuent de servir comme produit fondamental pour le bien-être général. En même temps, les suppléments ciblant la santé des os et des articulations gagnent en traction, répondant à la fois à la démographie vieillissante et aux individus liés au bureau. Les catégories se concentrant sur l'énergie et la gestion du poids mettent maintenant en évidence la vitalité soutenue, mettant l'accent sur des ingrédients comme les adaptogènes et les hydrates de carbone à libération lente.

Note: Les parts de segment de tous les segments individuels seront disponibles lors de l'achat du rapport

Par canal de distribution : La vente en ligne gagne de l'élan sur le marché européen des compléments alimentaires

Les magasins spécialisés détiennent 46,15 % de la part de marché en 2024, tandis que la vente en ligne devrait croître à un TCAC de 13 % jusqu'en 2030, stimulée par l'accessibilité numérique et le marketing ciblé. Par exemple, Holland & Barrett, l'un des principaux détaillants européens de santé et bien-être. En FY2023, l'entreprise a rapporté une augmentation de 10 % des revenus, marquant un redressement significatif stimulé par les investissements stratégiques en magasins et l'intégration numérique. Holland & Barrett a rénové plus de 400 magasins à travers l'Europe et ouvert approximativement 35 nouveaux emplacements, mettant l'accent sur des agencements modernes, une navigation produit améliorée et un service client dirigé par des experts. Les plateformes de commerce électronique ont efficacement lancé de nouveaux produits, accélérant les cycles d'innovation produit. Les pharmacies incorporant des e-prescriptions incluent maintenant des recommandations de suppléments dans leurs consultations virtuelles, augmentant leur trafic en ligne. En octobre 2024, MD Logic Health® a lancé ses suppléments de santé premium sur le marché européen, avec un focus stratégique sur le canal de vente en ligne et des magasins physiques limités. Cette approche en ligne d'abord améliore l'accessibilité à travers l'Europe, s'alignant avec la préférence croissante de la région pour des solutions de bien-être pratiques et personnalisées.

Aussi, les organisations de vente directe maintiennent leur position sur le marché grâce aux conseils client personnalisés, offrant des services que les plateformes en ligne peinent à répliquer. En octobre 2024, Oriflame Espagne a pris les devants en tant que marché inaugural pour Oriflame et a introduit des solutions adaptées répondant aux exigences nutritionnelles distinctes des partenaires de marque et des consommateurs, sous la bannière de la marque Wellosophy. Cependant, les supermarchés exploitent la confiance des consommateurs pour promouvoir leurs vitamines de marque distributeur, particulièrement dans les marchés d'Europe du Sud où la sensibilité aux prix est élevée. Les canaux de distribution du marché continuent de se diversifier, favorisant les entreprises qui peuvent gérer efficacement l'inventaire et maintenir une messagerie cohérente à travers multiples plateformes.

Analyse géographique

L'Allemagne domine le marché européen des compléments alimentaires avec une part de 18,52 %, soutenue par des réglementations strictes et la confiance des consommateurs dans les conseils des pharmaciens. Les initiatives gouvernementales promouvant la prise de micronutriments ont augmenté la sensibilisation publique, résultant en des ventes au détail constantes tout au long de l'année. Les consommateurs allemands démontrent une volonté de payer des prix plus élevés pour les produits avec des références de recherche, indiquant que la validation scientifique stimule les décisions d'achat. La durabilité environnementale est devenue aussi importante que l'efficacité du produit, conduisant les fabricants à mettre l'accent sur la production neutre en carbone et l'emballage recyclable.

Le Royaume-Uni et la France représentent des contributeurs majeurs aux revenus européens des compléments alimentaires, avec des caractéristiques de marché distinctes. Les consommateurs du Royaume-Uni favorisent de plus en plus les produits d'amélioration de la beauté et de performance cognitive, stimulés par les programmes de bien-être corporatif axés sur la réduction du stress. Les marchés français mettent l'accent sur l'approvisionnement durable et les ingrédients botaniques traditionnels, avec les pharmacies sélectionnant des produits qui complètent les tendances nationales de beauté propre. Les préférences culturelles régionales façonnent significativement le marketing des produits, exigeant des entreprises qu'elles personnalisent leur messagerie pour différents marchés européens.

Les marchés d'Europe du Sud et de l'Est montrent des modèles de développement contrastés. L'Italie maintient les dépenses par habitant les plus élevées d'Europe en suppléments, particulièrement dans les produits de santé digestive qui complètent les habitudes alimentaires traditionnelles. L'Espagne utilise des ingrédients botaniques locaux, incluant la feuille d'olivier et les bioflavonoïdes d'agrumes, pour créer des marques domestiques distinctives pour les marchés internationaux. La Pologne présente le taux de croissance projeté le plus élevé à 7,63 % TCAC, reflétant l'augmentation du revenu disponible et l'accessibilité élargie des e-pharmacies. Cependant, les idées fausses des consommateurs entre les compléments alimentaires et les médicaments en vente libre persistent. Cette combinaison de potentiel de croissance et de besoins d'éducation du marché indique que les stratégies d'expansion dans les régions d'Europe de l'Est nécessitent des réseaux de distribution robustes aux côtés des initiatives d'éducation des consommateurs.

Paysage concurrentiel

Le marché européen des compléments alimentaires est modérément fragmenté. Tandis que les entreprises multinationales bénéficient d'économies d'échelle dans l'approvisionnement et la conformité réglementaire, les petites marques axées sur le numérique maintiennent un avantage concurrentiel grâce à l'adaptation rapide des formules basée sur les retours des consommateurs. Les segments probiotiques et suppléments beauté montrent une concurrence accrue, conduisant les entreprises établies à acquérir des firmes spécialisées pour améliorer leurs portefeuilles d'ingrédients. Cette tendance indique que les stratégies d'acquisition priorisent maintenant à la fois la valeur de marque et les capacités technologiques.

De plus, les entreprises développent des services de nutrition personnalisée utilisant des outils d'évaluation basés sur l'IA, qui génèrent des données consommateur précieuses et permettent un marketing ciblé de vitamines et d'aliments fonctionnels. Ces modèles directs au consommateur réduisent la dépendance au détail tout en améliorant les marges de profit et la rétention client.

Les chaînes de pharmacies européennes priorisent de plus en plus les métriques de durabilité et les preuves cliniques dans leur processus de sélection de fournisseurs. Les détaillants exigent des évaluations complètes d'impact environnemental et une validation scientifique pour minimiser les risques d'inventaire. Cette exigence bénéficie aux entreprises avec des capacités de recherche établies et des systèmes de rapport environnemental, créant des barrières d'entrée plus élevées pour les nouveaux participants au marché. La tendance indique que la performance environnementale, sociale et de gouvernance (ESG) est devenue aussi significative que les termes commerciaux dans les partenariats de détail.

Leaders de l'industrie européenne des compléments alimentaires

-

Bayer AG

-

Haleon PLC

-

Procter & Gamble Co

-

Sanofi S.A.

-

Vitabiotics Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : SFI Health EMEA a lancé les compléments alimentaires Equazen au Portugal. La gamme de produits consiste en des suppléments formulés pour soutenir la fonction cognitive à travers différentes étapes de la vie.

- Janvier 2025 : Une nouvelle gamme de compléments alimentaires congelés, icesupp, est entrée sur le marché britannique. Les suppléments contiennent des fruits et des protéines de pois comme ingrédients principaux, ainsi que des vitamines et minéraux essentiels. Chaque sachet de supplément de 86 ml délivre de vrais fruits, 5 g de protéine, 2,5 g de fibres et 150 calories, conçu pour améliorer la force et les niveaux d'énergie. La gamme de produits initiale présente trois saveurs : Baies mélangées, Mangue et Fruit de la passion. Les suppléments sont distribués en boîtes de 12 sachets sous forme liquide ambiante, que les utilisateurs peuvent congeler à domicile pour obtenir une consistance de sorbet.

- Novembre 2024 : PharmaLinea a lancé les capsules >Your< Arthro Ease, un complément alimentaire de marque distributeur pour la santé articulaire. Le produit contient des ingrédients testés cliniquement qui soutiennent la régénération du cartilage, réduisent l'inflammation et soulagent la douleur articulaire. Les études cliniques montrent que le supplément réduit la douleur articulaire, l'inconfort, l'enflure et la raideur tout en améliorant la fonction articulaire chez les patients avec arthrose et douleur lombaire. La formulation inclut le collagène de type II non dénaturé, l'extrait de Boswellia, MSM et les vitamines C et D3.

- Octobre 2024 : Oriflame Espagne a introduit une solution de supplément nutritionnel personnalisé sous sa marque Wellosophy. La nouvelle offre de complément alimentaire s'appuie sur le succès du Wellness Pack d'Oriflame (Homme/Femme) en fournissant des solutions personnalisées adaptées aux exigences client individuelles.

Portée du rapport du marché européen des compléments alimentaires

Le marché des compléments alimentaires comprend des produits qui délivrent des nutriments supplémentaires ou des composés bénéfiques pour améliorer l'apport alimentaire. Ces produits incluent les vitamines, minéraux, herbes, acides aminés et enzymes. Les fabricants produisent ces suppléments en multiples formats, incluant comprimés, capsules, poudres et liquides. Le marché sert les consommateurs cherchant à améliorer leur apport nutritionnel, adresser les déficiences alimentaires, ou répondre à des exigences de santé spécifiques.

Le marché européen des compléments alimentaires est catégorisé par type, forme, source, groupe de consommateurs, applications de santé, canal de distribution et pays. Par type, le marché est segmenté en vitamines, minéraux, acides gras, protéines et acides aminés, suppléments prébiotiques et probiotiques, suppléments à base de plantes, enzymes, suppléments mélangés et autres types. En termes de forme, le marché inclut comprimés, capsules et gélules molles, poudres, gommes, liquides et autres. Le marché est further divisé par source en produits végétaux, d'origine animale et synthétiques/dérivés de fermentation. Les groupes de consommateurs sont segmentés en hommes, femmes et enfants/enfants. Les applications de santé englobent la santé générale et le bien-être, la santé des os et des articulations, l'énergie et la gestion du poids, la santé gastro-intestinale et intestinale, l'amélioration de l'immunité, la santé cardiovasculaire, la gestion du diabète, la santé cognitive et mentale, les soins de la peau, des cheveux et des ongles, la santé oculaire et autres applications de santé. Les canaux de distribution consistent en supermarchés et hypermarchés, magasins spécialisés, canaux de vente en ligne, vente directe et autres canaux de distribution. La couverture géographique inclut l'Allemagne, le Royaume-Uni, la France, l'Italie, l'Espagne, la Russie, les Pays-Bas, la Suède, le Danemark, la Norvège, la Belgique et le reste de l'Europe. Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Vitamines |

| Minéraux |

| Acides gras |

| Protéines et acides aminés |

| Suppléments prébiotiques et probiotiques |

| Suppléments à base de plantes |

| Enzymes |

| Suppléments mélangés |

| Autres types de produits |

| Comprimés |

| Capsules et gélules molles |

| Poudres |

| Gommes |

| Liquides |

| Autres formes |

| Végétal |

| D'origine animale |

| Synthétique / Dérivé de fermentation |

| Hommes |

| Femmes |

| Enfants/Enfants |

| Santé générale et bien-être |

| Santé des os et des articulations |

| Énergie et gestion du poids |

| Santé gastro-intestinale et intestinale |

| Amélioration de l'immunité |

| Santé cardiovasculaire |

| Gestion du diabète |

| Santé cognitive et mentale |

| Soins de la peau, des cheveux et des ongles |

| Santé oculaire |

| Autres applications de santé |

| Supermarchés/Hypermarchés |

| Magasins spécialisés |

| Canaux de vente en ligne |

| Vente directe |

| Autres canaux de distribution |

| Allemagne |

| Royaume-Uni |

| Italie |

| France |

| Espagne |

| Pays-Bas |

| Pologne |

| Belgique |

| Suède |

| Reste de l'Europe |

| Par type de produit | Vitamines |

| Minéraux | |

| Acides gras | |

| Protéines et acides aminés | |

| Suppléments prébiotiques et probiotiques | |

| Suppléments à base de plantes | |

| Enzymes | |

| Suppléments mélangés | |

| Autres types de produits | |

| Par forme | Comprimés |

| Capsules et gélules molles | |

| Poudres | |

| Gommes | |

| Liquides | |

| Autres formes | |

| Par source | Végétal |

| D'origine animale | |

| Synthétique / Dérivé de fermentation | |

| Par groupe de consommateurs | Hommes |

| Femmes | |

| Enfants/Enfants | |

| Par application de santé | Santé générale et bien-être |

| Santé des os et des articulations | |

| Énergie et gestion du poids | |

| Santé gastro-intestinale et intestinale | |

| Amélioration de l'immunité | |

| Santé cardiovasculaire | |

| Gestion du diabète | |

| Santé cognitive et mentale | |

| Soins de la peau, des cheveux et des ongles | |

| Santé oculaire | |

| Autres applications de santé | |

| Par canal de distribution | Supermarchés/Hypermarchés |

| Magasins spécialisés | |

| Canaux de vente en ligne | |

| Vente directe | |

| Autres canaux de distribution | |

| Par géographie | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché européen des compléments alimentaires ?

La taille du marché européen des compléments alimentaires s'élève à 22,40 milliards USD pour 2025.

Quel taux de croissance est prévu pour l'industrie européenne des compléments alimentaires ?

Le marché devrait augmenter à un TCAC de 3,34 % de 2025 à 2030.

Quel groupe de consommateurs se développe le plus rapidement ?

Les suppléments pour enfants devraient croître à environ 11,01 % TCAC, dépassant les autres démographies.

Quelle application de santé montre la plus forte croissance ?

Les suppléments beauté de l'intérieur pour la peau, les cheveux et les ongles mènent la croissance car les consommateurs lient l'apparence extérieure au bien-être interne.

Dernière mise à jour de la page le: