Taille du marché européen des dispositifs de soins du diabète

| Période d'étude | 2018 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Taille du Marché (2024) | USD 8.03 milliards de dollars |

| Taille du Marché (2029) | USD 10.84 milliards de dollars |

| TCAC(2024 - 2029) | 6.18 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché européen des dispositifs de soins du diabète

La taille du marché européen des dispositifs de soins du diabète est estimée à 8,03 milliards USD en 2024 et devrait atteindre 10,84 milliards USD dici 2029, avec un TCAC de 6,18 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact considérable sur le marché européen des dispositifs de soins du diabète. Les personnes atteintes de diabète ont un système immunitaire faible, donc avec le COVID-19, le système immunitaire saffaiblit très rapidement. Les personnes atteintes de diabète auront plus de risques de souffrir de complications graves que les personnes normales. Les fabricants dappareils de soins du diabète ont pris soin, pendant la crise du COVID-19, de fournir les appareils de soins du diabète aux patients diabétiques avec laide des gouvernements locaux. Novo Nordisk a déclaré sur son site Internet que Depuis le début du COVID-19, notre engagement envers les patients, nos employés et les communautés dans lesquelles nous opérons est resté inchangé, nous continuons à fournir nos médicaments et appareils aux personnes vivant avec le diabète et d'autres maladies chroniques graves. maladies, protéger la santé de nos employés et prendre des mesures pour soutenir les médecins et les infirmières dans leurs efforts pour vaincre le COVID-19. Les médecins du monde entier ont suggéré aux patients diabétiques de vérifier leur taux de diabète plus souvent pour être prudents et la consommation de médicaments a augmenté, ce qui a entraîné une augmentation de l'utilisation des appareils de soins du diabète.

Selon la catégorie du diabète, le coût estimé par hospitalisation au cours de la première vague de COVID-19 en Europe variait de 25 018 euros pour les patients diabétiques de type 2 avec un bon contrôle glycémique à 57 244 euros pour les patients diabétiques de type 1 avec un mauvais contrôle glycémique, reflétant un un risque plus élevé de soins intensifs, dassistance respiratoire et dun séjour hospitalier plus long. Le coût estimé pour les patients non diabétiques était de 16 993 euros. Les dépenses directes totales attendues pour les soins secondaires liés au COVID-19 en Europe s'élevaient à 13,9 milliards d'euros. Le traitement du diabète représentait ainsi 23,5 % des dépenses totales.

Les pays européens souffrent du fardeau des dépenses élevées liées au diabète en raison de sa prévalence croissante. Les progrès technologiques ont augmenté au cours de la période dans le domaine des dispositifs de soins du diabète pour une administration plus sûre et plus précise de l'insuline. Medtronic a lancé son premier stylo à insuline intelligent intégré. Le stylo à insuline intégré Medtronic fournit des mesures de glucose en temps réel des patients ainsi que des informations sur la dose d'insuline pour gérer leur taux de glucose.

Par conséquent, en raison des facteurs susmentionnés, le marché étudié devrait connaître une croissance au cours de la période danalyse.

Tendances du marché européen des dispositifs de soins du diabète

Le segment de la surveillance continue de la glycémie devrait connaître le taux de croissance le plus élevé au cours de la période de prévision.

Le segment de la surveillance continue de la glycémie devrait enregistrer un TCAC denviron 14,8 % au cours de la période de prévision.

Un CGM est utilisé en insérant un petit capteur dans labdomen ou le bras avec un petit tube en plastique appelé canule pénétrant dans la couche supérieure de la peau. Un patch adhésif maintient le capteur en place, lui permettant de mesurer le glucose dans le liquide interstitiel tout au long de la journée et de la nuit. Généralement, les capteurs doivent être remplacés tous les 7 à 14 jours. Un petit émetteur réutilisable connecté au capteur permet au système d'envoyer sans fil des lectures en temps réel à un moniteur qui affiche les données de glycémie. Certains systèmes sont équipés d'un moniteur dédié et d'autres affichent désormais les informations via une application pour smartphone.

Les capteurs de surveillance continue de la glycémie utilisent la glucose oxydase pour détecter la glycémie. La glucose oxydase convertit le glucose en peroxydase d'hydrogène, qui réagit avec le platine à l'intérieur du capteur, produisant un signal électrique à communiquer à l'émetteur. Les capteurs constituent lélément le plus important des appareils de surveillance continue de la glycémie. Les progrès technologiques visant à améliorer la précision des capteurs devraient stimuler la croissance du segment au cours de la période de prévision.

La fréquence de surveillance de la glycémie dépend du type de diabète, qui varie d'un patient à l'autre. Les patients diabétiques de type 1 doivent vérifier régulièrement leur glycémie, surveiller leur glycémie et ajuster le dosage d'insuline en conséquence. Les appareils CGM actuels affichent une représentation détaillée des schémas et des tendances de la glycémie par rapport à un contrôle de routine des niveaux de glucose à intervalles définis. De plus, les dispositifs actuels de surveillance continue de la glycémie peuvent soit afficher rétrospectivement les tendances des niveaux de glycémie en téléchargeant les données, soit donner une image en temps réel des niveaux de glucose via les écrans du récepteur. Ces avantages ont contribué à accroître ladoption de ces produits sur le marché.

Selon la FID, chaque année, 21600 enfants viennent sajouter à la population diabétique de type 1. Ces chiffres indiquent qu'environ 9 % des dépenses totales de santé sont consacrées au diabète en Europe. Diverses initiatives du gouvernement, telles que le programme National Service Framework (NSF) au Royaume-Uni, améliorent les services en établissant des normes nationales pour améliorer la qualité des services et lutter contre les variations des soins. L'Association of British HealthTech Industries (ABHI) a lancé une section sur le diabète, permettant aux entreprises de technologie du diabète de travailler ensemble dans le premier forum du genre. Le groupe ABHI s'adresse à toute entreprise de technologie de la santé intéressée par les soins du diabète, des CGM aux pompes à insuline en passant par les applications.

LAllemagne détenait la part de marché la plus élevée sur le marché européen des dispositifs de soins du diabète au cours de lannée en cours.

LAllemagne détenait la part de marché la plus élevée, soit environ 28,3 %, sur le marché européen des dispositifs de soins du diabète au cours de lannée en cours.

Le diabète est un problème de santé important et l'un des défis majeurs pour les systèmes de santé dans toute l'Allemagne. La prévalence du diabète de type 1 et 2 connu dans la population adulte allemande est très élevée, ainsi que chez de nombreux patients pour lesquels la maladie n'a pas encore été diagnostiquée. En raison du vieillissement de la population et dun mode de vie malsain, la prévalence du diabète de type 2 devrait augmenter régulièrement au cours des prochaines années. Des soins de haute qualité, comprenant une surveillance adéquate, un contrôle des facteurs de risque et une autogestion active, sont les facteurs clés pour prévenir les complications chez les patients allemands atteints de diabète de type 2. L'incidence, la prévalence et la nature progressive croissantes de la maladie ont encouragé le développement de nouveaux médicaments pour offrir des options de traitement supplémentaires aux patients diabétiques.

Selon le Centre allemand du diabète (DDZ), environ 8,5 millions de personnes en Allemagne souffrent de diabète. Le nombre de personnes atteintes de diabète de type 2 va continuer à augmenter en Allemagne au cours des vingt prochaines années. La loi allemande exige que les régimes publics plafonnent les dépenses de santé directes et couvrent tous les traitements médicalement nécessaires, y compris l'insuline. LAllemagne fait partie des pays développés dotés dinfrastructures de santé avancées. De plus, les politiques de remboursement et de tarification sont très réglementées, ce qui anime le marché. Le déploiement de nombreux nouveaux produits, laugmentation des collaborations internationales en matière de recherche dans le domaine du progrès technologique et la sensibilisation croissante des individus au diabète constituent des opportunités de marché pour les acteurs.

Aperçu du marché européen des dispositifs de soins du diabète

Le marché européen des dispositifs de soins du diabète est modérément fragmenté, avec peu dacteurs importants et génériques. Les fabricants ont constamment innové pour être compétitifs sur le marché. Les principaux acteurs, tels qu'Abbott et Medtronic, ont procédé à de nombreuses fusions, acquisitions et partenariats pour établir leur domination sur le marché tout en adhérant à des stratégies de croissance organique. Cela ressort clairement des dépenses de RD de ces entreprises.

Leaders du marché européen des dispositifs de soins du diabète

-

Roche Diabetes Care

-

Abbott Diabetes Care

-

Medtronic PLC

-

Novo Nordisk A/S

-

Dexcom Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des dispositifs de soins du diabète

- Juin 2022:Cequr, le leader de la technologie portable pour le diabète, a lancé son dispositif d'administration d'insuline le plus récent et le plus innovant, l'Insulin Pen 2.0TM. Le stylo est suffisamment petit pour être toujours porté sur le corps de l'utilisateur, et il dispose également d'un lecteur de glycémie intégré afin que les utilisateurs puissent suivre leur glycémie tout au long de la journée.

- Avril 2022: CamDiab et Ypsomed ont annoncé un partenariat pour développer et commercialiser un système automatisé intégré d'administration d'insuline afin de contribuer à alléger le fardeau de la gestion du diabète pour les personnes atteintes de diabète dans les pays européens. Le nouveau système AID intégré est conçu pour connecter le capteur FreeStyle Libre 3 d'Abbott, le capteur de surveillance continue du glucose le plus petit et le plus précis au monde, à l'application mobile CamAPS FX de CamDiab. Il se connecte au mylife YpsoPump d'Ypsomed, créant un processus intelligent et automatisé pour administrer de l'insuline sur la base de données de glycémie en temps réel.

Rapport sur le marché européen des dispositifs de soins du diabète – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Appareils de surveillance

5.1.1 Appareils d'autosurveillance de la glycémie

5.1.1.1 Appareils de glucomètre

5.1.1.2 Bandelettes de test de glycémie

5.1.1.3 Lancettes

5.1.2 Appareils de surveillance continue du glucose

5.1.2.1 Capteurs

5.1.2.2 Biens durables (récepteurs et émetteurs)

5.2 Périphériques de gestion

5.2.1 Pompe à insuline

5.2.1.1 Dispositif de pompe à insuline

5.2.1.2 Réservoir de pompe à insuline

5.2.1.3 Ensemble de perfusion

5.2.2 Seringues à insuline

5.2.3 Cartouches dans des stylos réutilisables

5.2.4 Stylos jetables à insuline

5.2.5 Injecteurs à jet

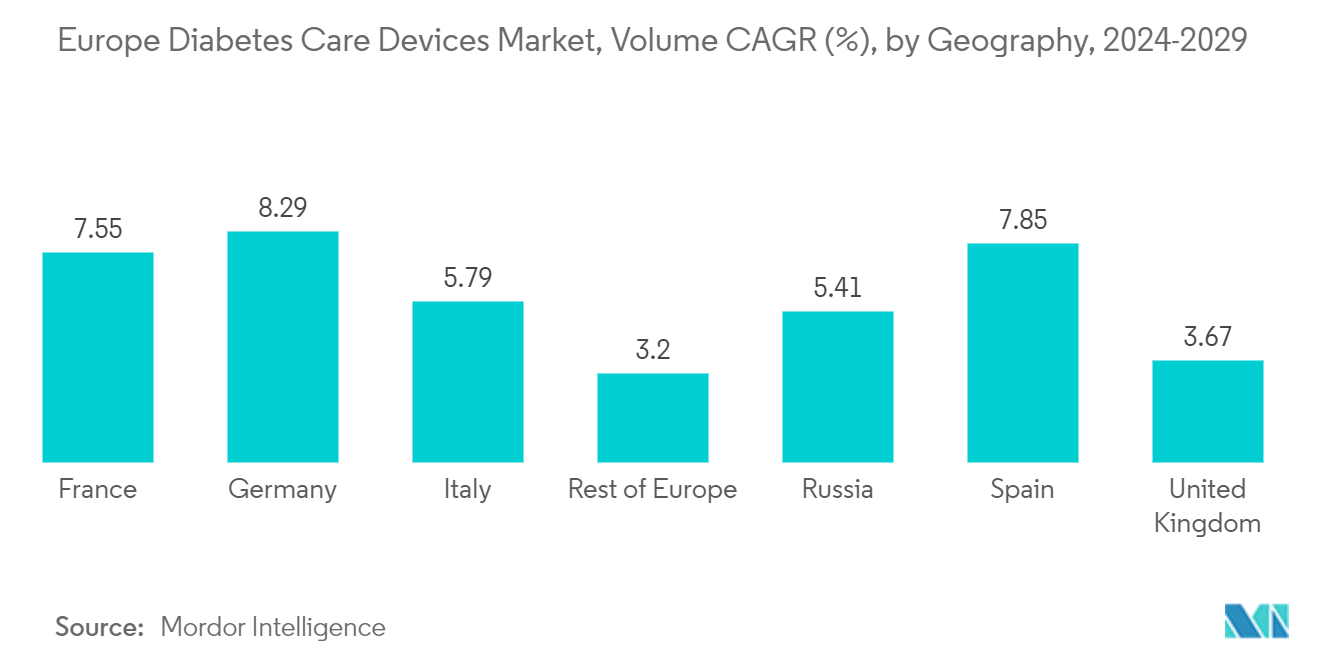

5.3 Géographie

5.3.1 France

5.3.2 Allemagne

5.3.3 Italie

5.3.4 Espagne

5.3.5 Royaume-Uni

5.3.6 Russie

5.3.7 Le reste de l'Europe

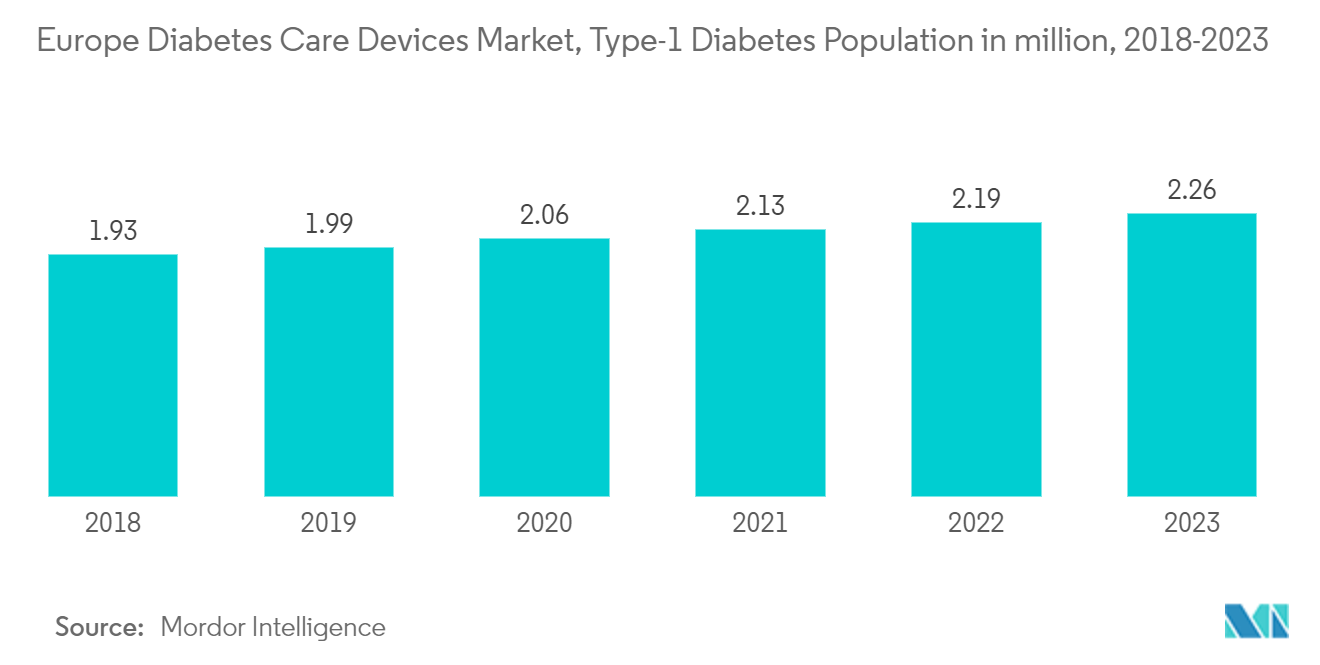

6. INDICATEURS DE MARCHÉ

6.1 Population diabétique de type 1

6.2 Population diabétique de type 2

7. PAYSAGE CONCURRENTIEL

7.1 PROFILS D'ENTREPRISE

7.1.1 Dexcom Inc.

7.1.2 Insulet Corporation

7.1.3 Medtronic

7.1.4 Roche Diabetes Care

7.1.5 Novo Nordisk A/S

7.1.6 Ascensia Diabetes Care

7.1.7 Agamatrix Inc.

7.1.8 Bionime Corporation

7.1.9 LifeScan

7.1.10 Abbott Diabetes Care

7.1.11 Eli Lilly

7.1.12 Sanofi

7.1.13 Rossmax

7.2 ANALYSE DES PARTS DE L'ENTREPRISE

7.2.1 Appareils d'autosurveillance de la glycémie

7.2.1.1 Soins du diabète Abbott

7.2.1.2 Soins du diabète Roche

7.2.1.3 Analyse de vie

7.2.1.4 Autres

7.2.2 Appareils de surveillance continue du glucose

7.2.2.1 Dexcom inc.

7.2.2.2 Automate Medtronic

7.2.2.3 Soins du diabète Abbott

7.2.2.4 Autres

7.2.3 Dispositifs à insuline

7.2.3.1 Société Insulet

7.2.3.2 Novo Nordisk A/S

7.2.3.3 Autres

8. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie européenne des dispositifs de soins du diabète

Les dispositifs de soins du diabète sont le matériel, l'équipement et les logiciels utilisés par les patients diabétiques pour réguler la glycémie, prévenir les complications du diabète, alléger le fardeau du diabète et améliorer la qualité de vie. Le marché européen des dispositifs de soins du diabète est segmenté en dispositifs de surveillance (appareils dauto-surveillance de la glycémie (glucomètres, bandelettes de test de glycémie et lancettes), dispositifs de surveillance continue de la glycémie (capteurs et biens durables (récepteurs et émetteurs))), dispositifs de gestion ( pompes à insuline (dispositif de pompe à insuline, réservoir de pompe à insuline et set de perfusion), seringues à insuline, cartouches de stylos réutilisables, stylos jetables et injecteurs à jet) et géographie (France, Allemagne, Italie, Espagne, Royaume-Uni, Russie et reste de l'Europe). Le rapport propose la valeur (en millions de dollars) et le volume (en millions d'unités) pour les segments ci-dessus.

| Appareils de surveillance | ||||||||

| ||||||||

|

| Périphériques de gestion | ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

|

| Géographie | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les dispositifs de soins du diabète en Europe

Quelle est la taille du marché européen des dispositifs de soins du diabète ?

La taille du marché européen des dispositifs de soins du diabète devrait atteindre 8,03 milliards USD en 2024 et croître à un TCAC de 6,18 % pour atteindre 10,84 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des dispositifs de soins du diabète ?

En 2024, la taille du marché européen des dispositifs de soins du diabète devrait atteindre 8,03 milliards de dollars.

Qui sont les principaux acteurs du marché européen des dispositifs de soins du diabète ?

Roche Diabetes Care, Abbott Diabetes Care, Medtronic PLC, Novo Nordisk A/S, Dexcom Inc. sont les principales sociétés opérant sur le marché européen des dispositifs de soins du diabète.

Quelles années couvre ce marché européen des dispositifs de soins du diabète et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des dispositifs de soins du diabète était estimée à 7,56 milliards de dollars. Le rapport couvre la taille historique du marché des dispositifs de soins du diabète en Europe pour les années 2018, 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des dispositifs de soins du diabète en Europe pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Rapport sur l'industrie européenne des dispositifs de soins du diabète

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des dispositifs de soins du diabète en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des dispositifs de soins du diabète en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.