Analyse du marché européen de lemballage grand public

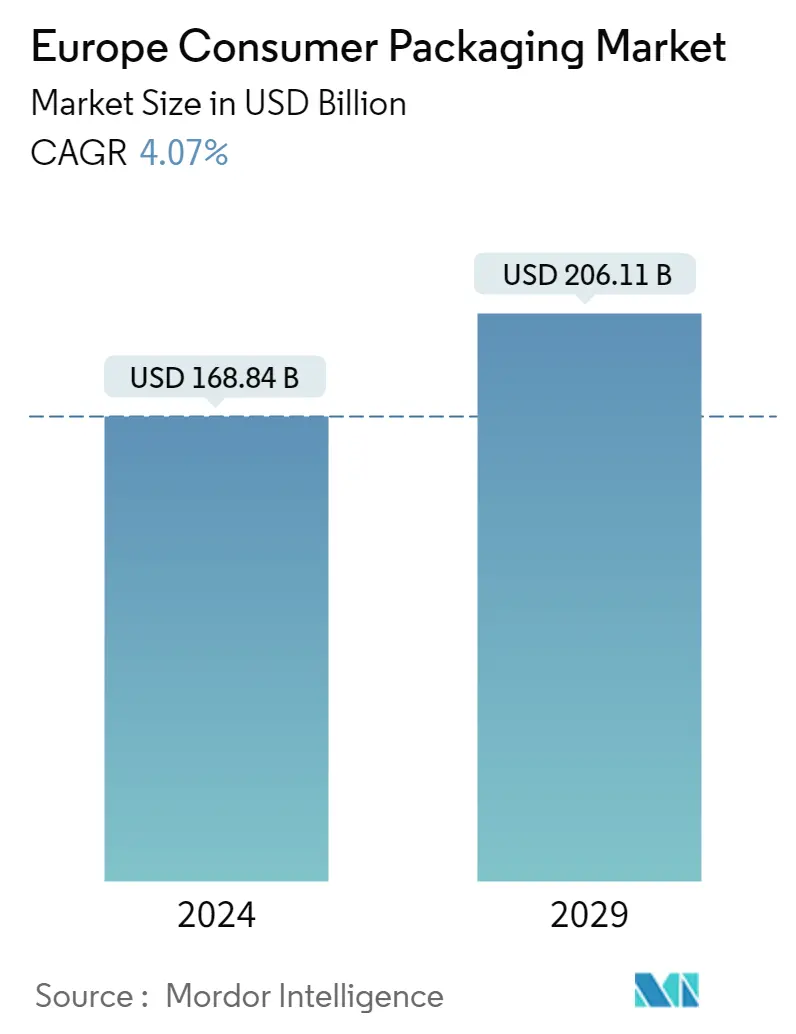

La taille du marché européen de lemballage de consommation est estimée à 168,84 milliards USD en 2024 et devrait atteindre 206,11 milliards USD dici 2029, avec une croissance de 4,07 % au cours de la période de prévision (2024-2029).

Les innovations technologiques, les appréhensions en matière de durabilité et une économie attrayante sont parmi les facteurs à lorigine de la croissance remarquable des emballages de consommation.

- L'emballage pour l'industrie des biens de consommation joue un rôle clé en rendant le produit attrayant pour l'acheteur potentiel et en lui fournissant des produits suffisamment sophistiqués, sûrs, pratiques et appropriés. Selon Pro Carton, plus de la moitié des Européens estiment que la pandémie de COVID-19 est le problème le plus important, et le changement climatique est classé comme le deuxième problème le plus important. Près de la moitié des consommateurs européens interrogés sont tout à fait daccord sur le fait que la pandémie les a rendus plus préoccupés par lenvironnement et davantage concentrés sur les emballages durables.

- Les emballages en plastique sont devenus populaires auprès des consommateurs pour dautres produits, car le matériau plastique est léger et incassable, ce qui les rend plus faciles à manipuler. Même les grands fabricants préfèrent les emballages en plastique, en raison de leur coût de production inférieur. De plus, lintroduction de polymères tels que le polyéthylène téréphtalate (PET) et le polyéthylène haute densité (HDPE) élargit les applications demballage en plastique. Cependant, la réduction de la quantité de polymères nocifs pour lenvironnement utilisée dans les emballages est lun des domaines les plus étudiés sur le marché de lemballage grand public.

- En outre, lUnion européenne est pionnière sur le marché du plastique en sorientant vers les principes de léconomie circulaire. Il se concentre particulièrement sur les déchets plastiques, car les emballages en plastique à usage unique et en grande quantité ont fait l'objet d'un examen minutieux. De multiples stratégies sont avancées pour résoudre ce problème, notamment le remplacement de matériaux alternatifs, les investissements dans le développement de plastiques d'origine biologique, la conception d'emballages plus faciles à recycler et l'amélioration du recyclage et du traitement des déchets plastiques.

- En 2021, le marché européen a connu une augmentation des prix des matières premières PET. La forte hausse des prix du PET s'explique par le resserrement de l'offre de PET en Europe, dû aux taux de fret élevés en provenance d'Asie et à la pénurie de matières premières. En outre, la prime pour les flocons transparents de PET recyclé (RPET) par rapport au PET vierge dans le nord-ouest de l'Europe a atteint un niveau record en juin 2021. Les prix du PET vierge ont été poussés par l'offre et la demande et par le faible intérêt des acheteurs, ce qui a entraîné un manque de capacité de consommation améliorée. fournir. Une telle fluctuation des prix des matières premières a considérablement mis à rude épreuve la croissance du marché.

- Même si la différence de prix entre le plastique recyclé et le plastique vierge sest creusée récemment, la pandémie de COVID-19 a encore accéléré cette disparité. En conséquence, le coût du PET recyclé de qualité alimentaire est presque le double de celui du PET vierge, ce qui entraîne une forte pression de substitution. Selon Plastic Recyclers Europe (PRE), basé à Bruxelles, la demande de déchets plastiques a été considérablement affectée par la pandémie. De plus, la majeure partie de l'industrie européenne du recyclage du plastique arrête sa production en raison de l'évolution actuelle du marché. Les facteurs contribuant à larrêt de la production comprennent le manque de demande dû à la fermeture des usines de transformation, les prix record des plastiques vierges et la diminution de lactivité à léchelle mondiale.

Tendances du marché européen de lemballage grand public

Croissance des canaux de distribution, tels que les dépanneurs et le commerce électronique, pour stimuler le marché

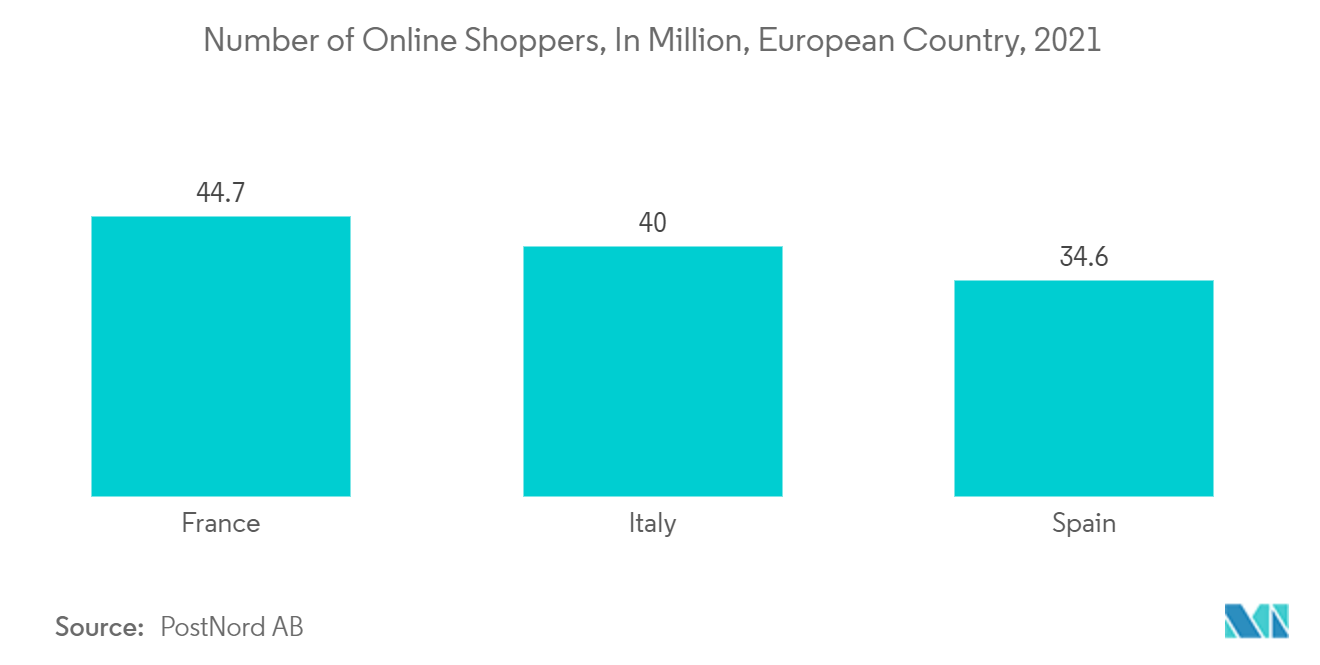

- En Europe, les ventes au détail et en ligne ont effectivement augmenté. Pour rester en sécurité pendant la pandémie de COVID-19, de nombreuses personnes ont commencé à acheter de la nourriture et à la préparer à la maison plutôt que de manger au restaurant.

- Selon le CBI – Ministère des Affaires étrangères (UE), l'Europe devrait devenir le plus grand importateur mondial de fruits et légumes transformés, représentant environ 40 % de l'offre mondiale. Environ 30 % du commerce européen de fruits et légumes transformés provient des pays en développement. En outre, la majeure partie du commerce intra-européen consiste en des réexportations de fruits et légumes transformés en provenance des pays en développement. Les importations de fruits et légumes transformés en Europe devraient enregistrer une croissance de 2 à 3 % par an au cours des cinq prochaines années, selon les catégories de produits.

- Selon Appinio, un pourcentage important de consommateurs au Royaume-Uni ont signalé des changements dans leurs habitudes d'achat sur Internet au cours de l'année écoulée.

- La croissance des emballages alimentaires et la demande toujours croissante demballages en carton ondulé dans les expéditions croissantes du commerce électronique pendant la pandémie de COVID-19 sont les principaux moteurs du marché. Sur les portails de commerce électronique, la demande a fortement augmenté pour les emballages d'épicerie, les produits de santé et les expéditions de commerce électronique.

- Lévolution vers la croissance du commerce électronique signifie un élargissement du mix de commandes, une plus grande complexité et une plus grande diversité demballages. La main-d'œuvre et la saisonnalité affectent également la capacité des opérations de traitement des commandes à honorer les commandes, ce qui complique l'emballage et entraîne une augmentation des dommages. En outre, les contraintes dexpédition sur le réseau et la hausse des coûts devraient persister. Une plus grande personnalisation et des solutions uniques peuvent être nécessaires pour rivaliser efficacement et fidéliser la clientèle.

- En avril 2022, Pregis a investi dans une nouvelle installation d'expérience client de 1960 mètres carrés (21000 pieds carrés) en Europe, conçue pour fournir des solutions holistiques aux défis liés aux emballages de protection et réduire les déchets coûteux liés aux produits endommagés.

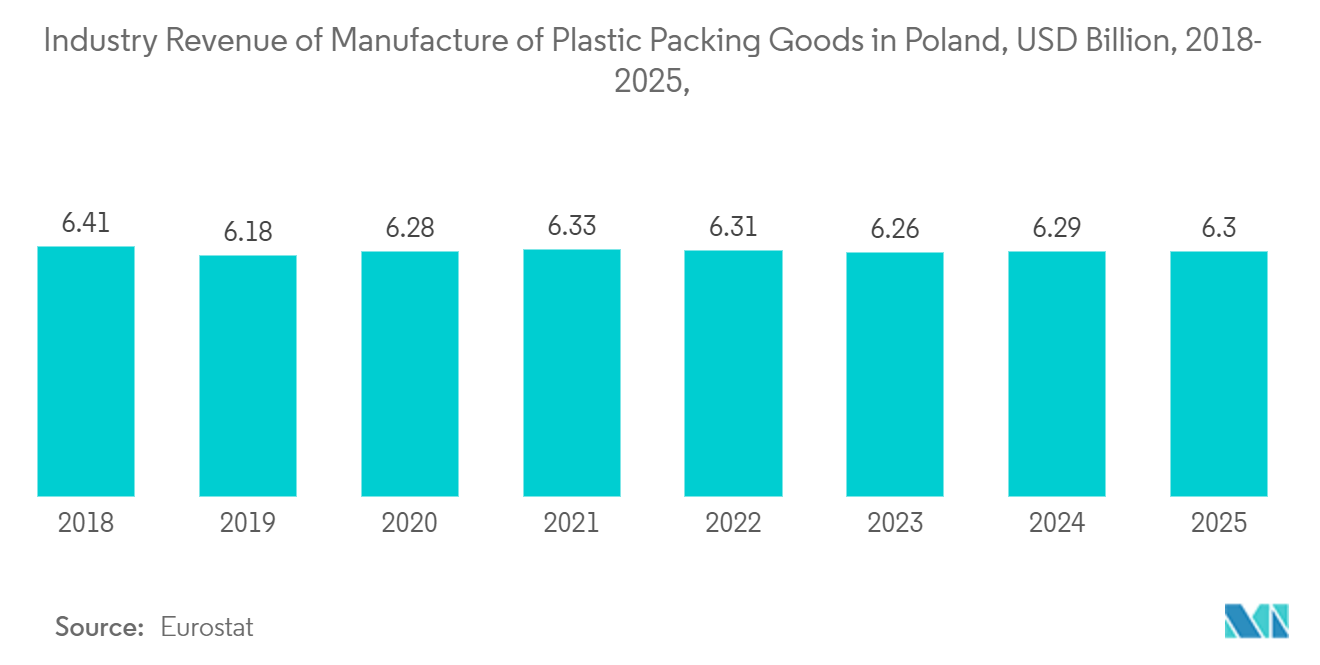

La Pologne connaît une croissance significative du marché

- La Pologne est l'un des marchés importants pour les fournisseurs européens d'emballages de consommation, en raison du taux élevé d'investissement dans les emballages avancés et innovants dans ses diverses industries d'utilisateurs finaux et de l'intérêt croissant du pays pour les emballages légers, portables, flexibles et respectueux de l'environnement.

- Le pays a été témoin de multiples investissements de la part de divers acteurs du marché et d'une demande croissante d'emballages de consommation dans diverses industries, telles que l'alimentation et les boissons.

- En février 2021, UFlex Limited a ouvert sa ligne de production de films BOPET en Pologne, d'une capacité de 45000 TPA. Les essais de ses usines BOPP en Hongrie et BOPET au Nigeria ont déjà commencé, et les deux usines devraient être mises en service prochainement.

- La capacité antérieure de l'usine de films d'emballage du groupe en Pologne était de 30000 TPA, et une ligne BOPET supplémentaire de 10,4 m de 45000 TPA a été mise en service, faisant de Flex Films, la filiale d'UFlex, l'un des plus grands fabricants de BOPET dans l'Union européenne.

- De nombreuses entreprises polonaises d'emballage étendent également leur présence géographique en ouvrant de nouvelles unités de fabrication, ce qui devrait accroître la portée du marché de l'emballage flexible dans la région. Par exemple, le groupe Plast-Box, l'un des principaux producteurs d'emballages en plastique en Pologne et en Europe, a ouvert un nouvel entrepôt et un centre logistique près de Varsovie d'une superficie totale de plus de 3 800 mètres carrés.

- DS Smith construit depuis 2021 une nouvelle usine d'emballage en carton ondulé à Bełchatów, une ville située au sud de Łódź dans le centre de la Pologne. La mise en service de la nouvelle usine, comprenant une nouvelle onduleuse conçue pour une production annuelle de 180 000 m², est prévue pour fin juin 2022. Il sagit de la sixième usine demballage en carton ondulé de DS Smith dans le pays.

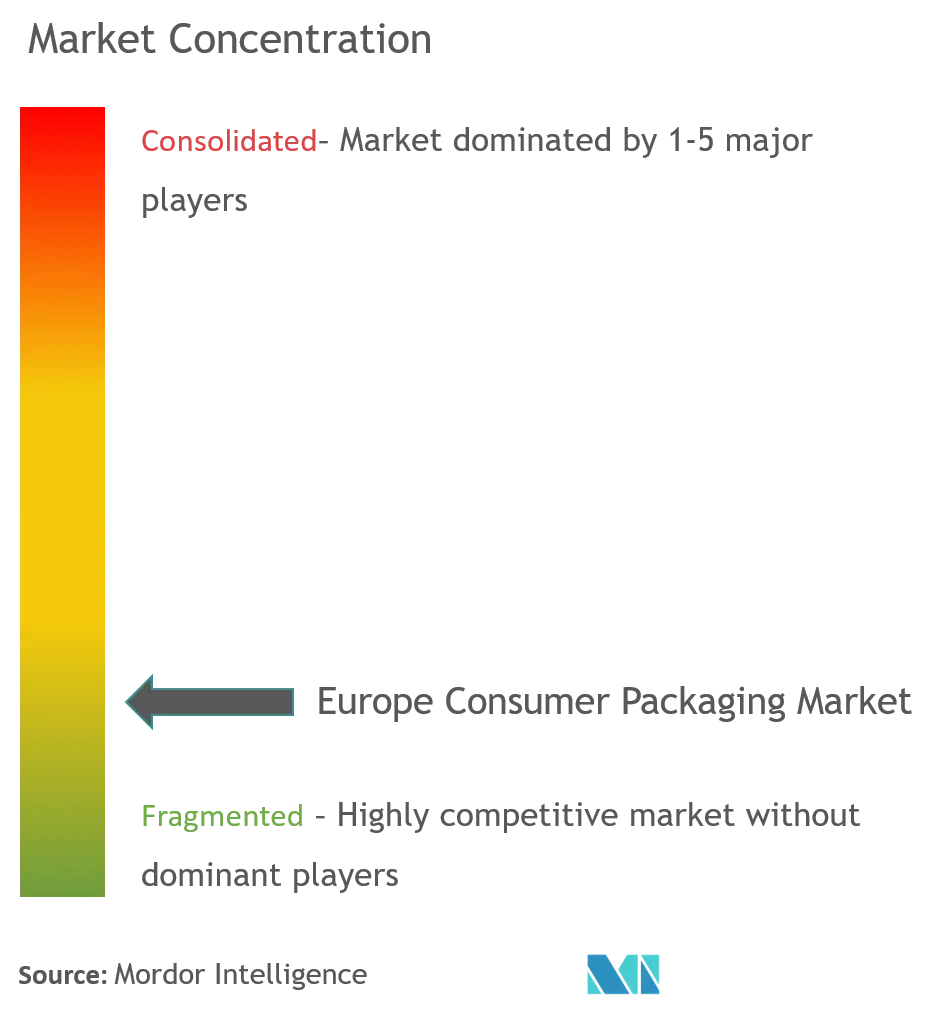

Aperçu du marché européen de lemballage des produits de consommation

Le marché de l'emballage de consommation en Europe semble fragmenté en raison de la présence d'un grand nombre de fournisseurs. Ce rapport offre des informations sur lenvironnement concurrentiel entre les acteurs de cet espace de marché et analyse les principales entreprises demballages de consommation et leurs produits.

- Avril 2022 – Tetra Pak a lancé des bouchons attachés sur les emballages en carton en collaboration avec les principaux producteurs de boissons. Selon l'entreprise, les nouveaux bouchons, introduits par BBL en Irlande, Cido Grupa dans les pays baltes, LY Company Group et Lactalis Puleva en Espagne, et Weihenstephan en Allemagne, ont été conçus pour éviter les déchets et accélérer la transition vers des matériaux renouvelables.

- Janvier 2022 – Huhtamaki a annoncé avoir acquis la pleine propriété de sa coentreprise polonaise Huhtamaki Smith Anderson Sp. z o.o. zoo de Smith Anderson Group Ltd (SA). L'entreprise fabrique et vend des sacs en papier pour la restauration en Europe de l'Est depuis l'usine Huhtamaki de Czeladz, en Pologne.

- Janvier 2022 - Amcor a annoncé l'ajout de nouveaux stratifiés à haute protection plus durables à son portefeuille d'emballages pharmaceutiques. Les nouvelles options d'emballage à faible teneur en carbone et prêtes au recyclage répondent aux exigences élevées de barrière et de performance requises par l'industrie tout en soutenant les programmes de recyclabilité des sociétés pharmaceutiques.

Leaders du marché européen de lemballage grand public

-

Huhtamaki Group

-

Amcor Limited

-

Tetra Pak Inc.

-

International Paper Company

-

Constantia Flexibles Group GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de lemballage grand public

- Avril 2022 – Amcor a lancé une nouvelle plateforme de produits d'emballage à base de papier appelée AmFiberTM. La plate-forme AmFiber démontre l'approche d'Amcor centrée sur le consommateur et adaptable en matière d'innovation, car elle vise à redéfinir les capacités des emballages en papier traditionnels, offrant ainsi une gamme plus large de fonctionnalités et d'avantages fonctionnels pour répondre aux besoins changeants des consommateurs.

- Avril 2022 – Sealed Air présente Prismiq, une marque d'emballage numérique proposant un portefeuille de services d'impression numérique, de conception et de solutions d'emballage intelligentes. La technologie d'impression numérique crée une valeur révolutionnaire pour les clients, en permettant une automatisation sans contact dans les installations de l'entreprise et dans les opérations des clients.

- Mars 2022 - Le site de Huhtamaki Oyj à Alf, en Allemagne, a annoncé qu'il se concentrait des produits en plastique vers les produits en fibres moulées lisses (SMF) pour répondre à la demande croissante d'alternatives sans plastique aux emballages alimentaires. Selon l'entreprise, en 2022, l'unité prévoit de remplacer plus de 2 000 tonnes de plastique par de la fibre.

Segmentation de lindustrie européenne de lemballage de consommation

Le rapport sur le marché européen de l'emballage de consommation comprend le plastique, le papier, le verre et le métal comme principaux matériaux utilisés dans les secteurs d'utilisation finale, tels que l'alimentation, les boissons, les produits pharmaceutiques et les soins de santé, les cosmétiques, la maison et les soins personnels. Le rapport identifie également le développement continu de nouveaux produits, ainsi que les nouvelles tendances et réglementations gouvernementales, qui constituent les principales raisons de la croissance des emballages de consommation.

| Matériel | Plastique | type de materiau | PE (Polyéthylène) | |

| PP (Polypropylène) | ||||

| PVC (polychlorure de vinyle) | ||||

| PET (Polyéthylène Téréphtalate) | ||||

| Autres types de matériaux | ||||

| Par type | Emballage en plastique rigide | |||

| Emballages plastiques souples | ||||

| Papier | Taper | Carton | ||

| Carton-caisse et carton doublure | ||||

| Autres types | ||||

| Verre | ||||

| Métal | Taper | Canettes | ||

| Bouchons et fermetures | ||||

| Autres types | ||||

| Industrie des utilisateurs finaux | Nourriture | |||

| Boisson | ||||

| Produits pharmaceutiques et soins de santé | ||||

| Cosmétiques, soins personnels et soins ménagers | ||||

| Pays | Royaume-Uni | |||

| Allemagne | ||||

| France | ||||

| Italie | ||||

| Pologne | ||||

| Le reste de l'Europe | ||||

FAQ sur les études de marché sur les emballages de consommation en Europe

Quelle est la taille du marché européen de lemballage des produits de consommation ?

La taille du marché européen de lemballage de consommation devrait atteindre 168,84 milliards USD en 2024 et croître à un TCAC de 4,07 % pour atteindre 206,11 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen de lemballage des produits de consommation ?

En 2024, la taille du marché européen de lemballage grand public devrait atteindre 168,84 milliards de dollars.

Qui sont les principaux acteurs du marché européen de lemballage des produits de consommation ?

Huhtamaki Group, Amcor Limited, Tetra Pak Inc., International Paper Company, Constantia Flexibles Group GmbH sont les principales sociétés opérant sur le marché européen de lemballage grand public.

Quelles années couvre ce marché européen de lemballage de consommation et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen de lemballage grand public était estimée à 162,24 milliards de dollars. Le rapport couvre la taille historique du marché de lemballage de consommation en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage de consommation en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Packaging Customers Reports

Popular Packaging Reports

Other Popular Industry Reports

Rapport sur l'industrie de l'emballage de consommation en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage de consommation en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lemballage de consommation en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.