Analyse du marché des compresseurs en Europe

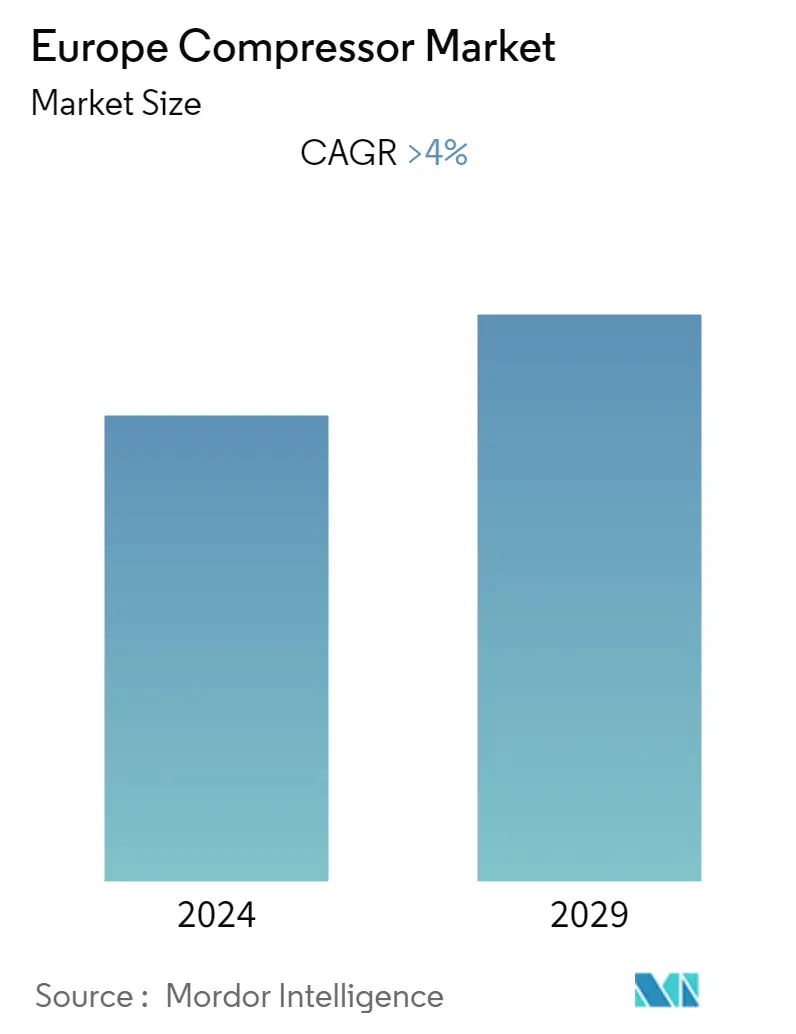

Le marché européen des compresseurs devrait croître à un TCAC de plus de 4 % au cours de la période de prévision.

Le marché a été impacté négativement par la COVID-19 en 2020. Cependant, il a désormais atteint les niveaux davant la pandémie.

- À long terme, des facteurs tels que la demande croissante de compresseurs de la part de lindustrie chimique pour des applications telles que la réfrigération sont susceptibles de stimuler le marché européen des compresseurs.

- Cependant, laugmentation de linstallation de sources dénergie renouvelables pour fournir de lénergie sans utiliser de compresseurs devrait restreindre le marché européen des compresseurs.

- Néanmoins, les nouvelles technologies de compresseurs avec un rendement plus élevé que les actuelles et permettant d'économiser 20 à 50 % d'énergie en plus devraient créer plusieurs opportunités pour le marché européen des compresseurs à l'avenir.

- La Russie, en raison de sa capacité de raffinage de pétrole et de gaz la plus élevée de la région, devrait dominer le marché européen des compresseurs. En 2021, plus de 30 % de la capacité totale de raffinage en Europe se trouvait en Russie, où les compresseurs sont nécessaires à plusieurs fins, telles que le transport et la conversion du gaz en GNL.

Tendances du marché européen des compresseurs

Le segment de lindustrie pétrolière et gazière devrait dominer le marché

- Les compresseurs sont des appareils mécaniques qui augmentent la pression d'un gaz en réduisant son volume. Ils sont largement utilisés dans lindustrie pétrolière et gazière. Les secteurs en amont, intermédiaire et en aval de l'industrie pétrolière et gazière nécessitent une compression pour de nombreuses applications, telles que le transport, le stockage, la collecte de gaz, le vérin à gaz, l'injection de gaz, la compression de gaz flash et la réfrigération.

- Plusieurs pays dEurope ont décidé dabandonner progressivement les énergies à base de charbon en raison de préoccupations environnementales croissantes. Une telle décision est susceptible de déclencher davantage délectricité basée sur le gaz dans le pays, qui fournit une source dénergie plus propre que le charbon.

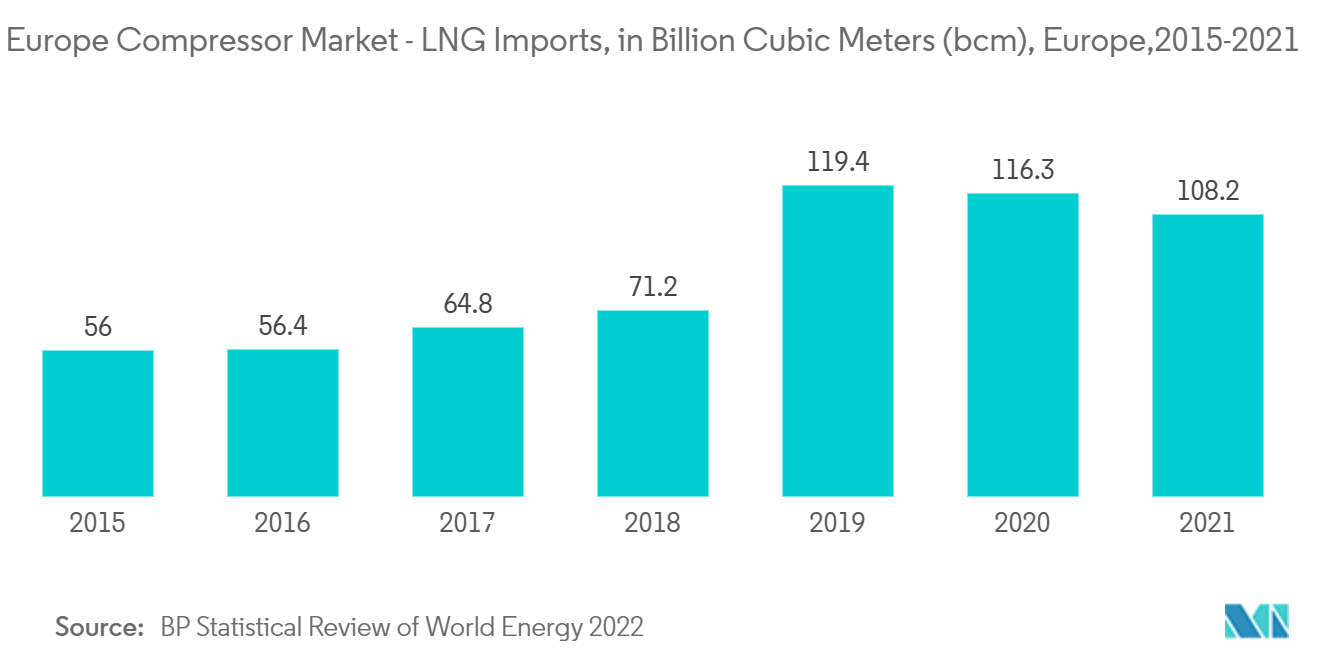

- En 2021, les exportations totales de gaz naturel liquéfié (GNL) de la région s'élevaient à 3,8 milliards de mètres cubes (bcm). La conversion du GNL à partir du gaz nécessitera probablement l'utilisation de compresseurs, et l'augmentation des exportations de GNL de la région devrait avoir un impact positif sur le marché des compresseurs dans la région.

- En février 2022, la société pétrolière et gazière britannique BP PLC a signé un accord de développement conjoint avec Hydrogen Chemistry Company (HyCC) pour poursuivre le développement de H2-Fifty, une usine d'hydrogène vert de 250 MW, dans la zone portuaire de Rotterdam, aux Pays-Bas. Le compresseur joue un rôle crucial dans la génération d'hydrogène en augmentant la pression de l'hydrogène en réduisant son volume, ce qui donne de l'hydrogène comprimé.

- De plus, en juin 2022, Neste Oyj a pris une décision d'investissement financier (FID) sur un projet d'agrandissement de la raffinerie de Rotterdam d'un montant de 2 milliards USD en Finlande. Le projet aidera la société finlandaise de raffinage et de commercialisation du pétrole à accroître la capacité de production de produits renouvelables de sa raffinerie néerlandaise de 1,4 million de tonnes par an de produits renouvelables à 2,7 millions de tonnes par an.

- Par conséquent, en raison des points mentionnés ci-dessus, le segment de lindustrie pétrolière et gazière va probablement dominer le marché européen des compresseurs au cours de la période de prévision.

La Russie devrait dominer le marché

- En Russie, l'énergie constitue un élément essentiel de l'économie du pays, contribuant à environ 40 % des recettes de l'État. En outre, la Russie devrait rester parmi les principaux exportateurs dénergie en 2021 et au-delà ; de ce fait, il sagira probablement du plus grand marché de compresseurs en Europe.

- La production et la transformation alimentaires représentent un élément crucial de léconomie russe. Le rythme de vie rapide du pays, la facilité de stockage et la durée de conservation accrue des aliments emballés ont conduit à une demande accrue de produits adaptés à la consommation mobile.

- De plus, la croissance de la part du gaz naturel dans la production délectricité est tirée par les bas prix du gaz naturel et le nombre croissant de ces centrales, ce qui va probablement stimuler le marché des compresseurs.

- Ces dernières années, le pays a connu une forte augmentation des exportations de GNL. Avec l'expansion croissante du marché mondial du GNL, le pays devrait investir dans l'infrastructure de l'industrie du GNL, ce qui aura probablement un impact direct sur le marché des compresseurs.

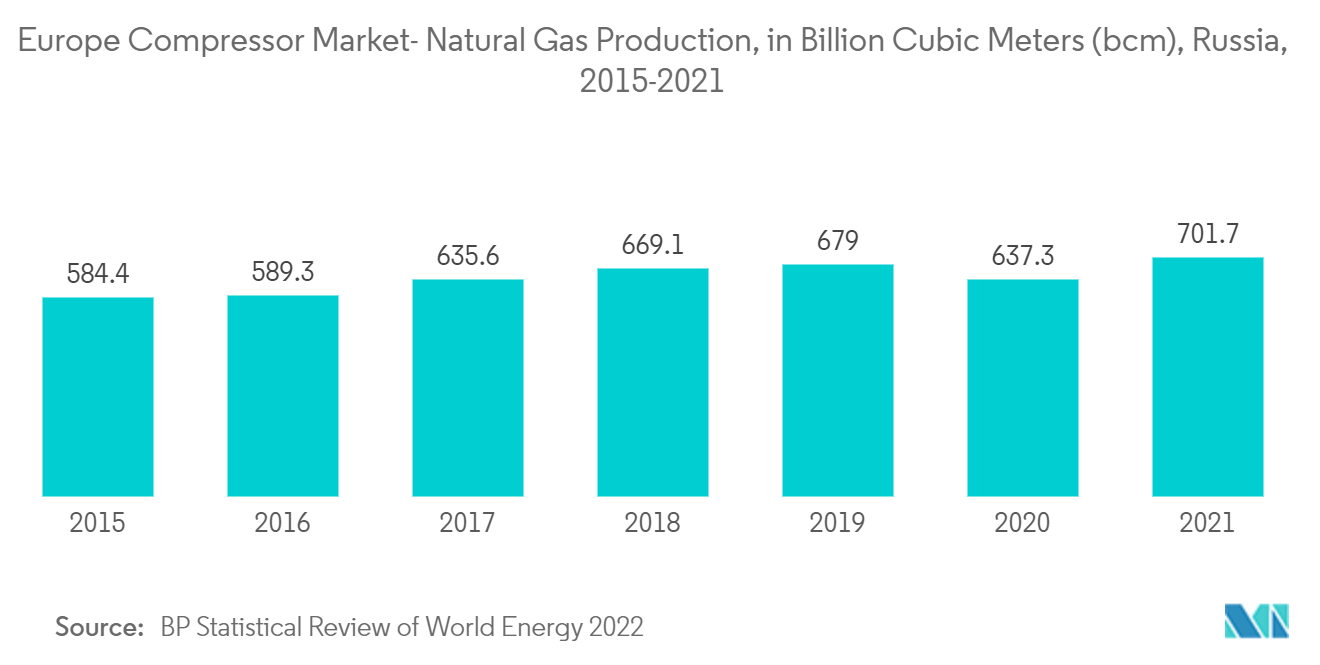

- En 2021, la production de gaz en Russie était de 701,7 milliards de mètres cubes (bcm), ce qui était supérieur à la production de 2020, soit 637,3 milliards de m3. Le pays a déjà commencé à réduire sa consommation de charbon pour la production d'énergie et à la compenser par du gaz naturel, ce qui devrait stimuler le marché des compresseurs dans le pays.

- En août 2022, SIBUR, une entreprise pétrochimique russe, a annoncé son intention de réviser sa stratégie de développement du Amur Gas Chemical Complex (AGCC) avec Sinopec. En outre, l'Amur Gas Chemical Complex devrait devenir l'une des plus grandes installations de production de polymères au monde. Une fois terminé, le projet aura une capacité de 2,3 Mtpa de polyéthylène et de 400 ktpa de polypropylène. L'installation sera située près de la ville de Svobodny, dans la région de l'Amour, à proximité de la frontière russo-chinoise.

- Par conséquent, en raison des points mentionnés ci-dessus, la Russie devrait dominer le marché européen des compresseurs au cours de la période de prévision.

Aperçu du marché européen des compresseurs

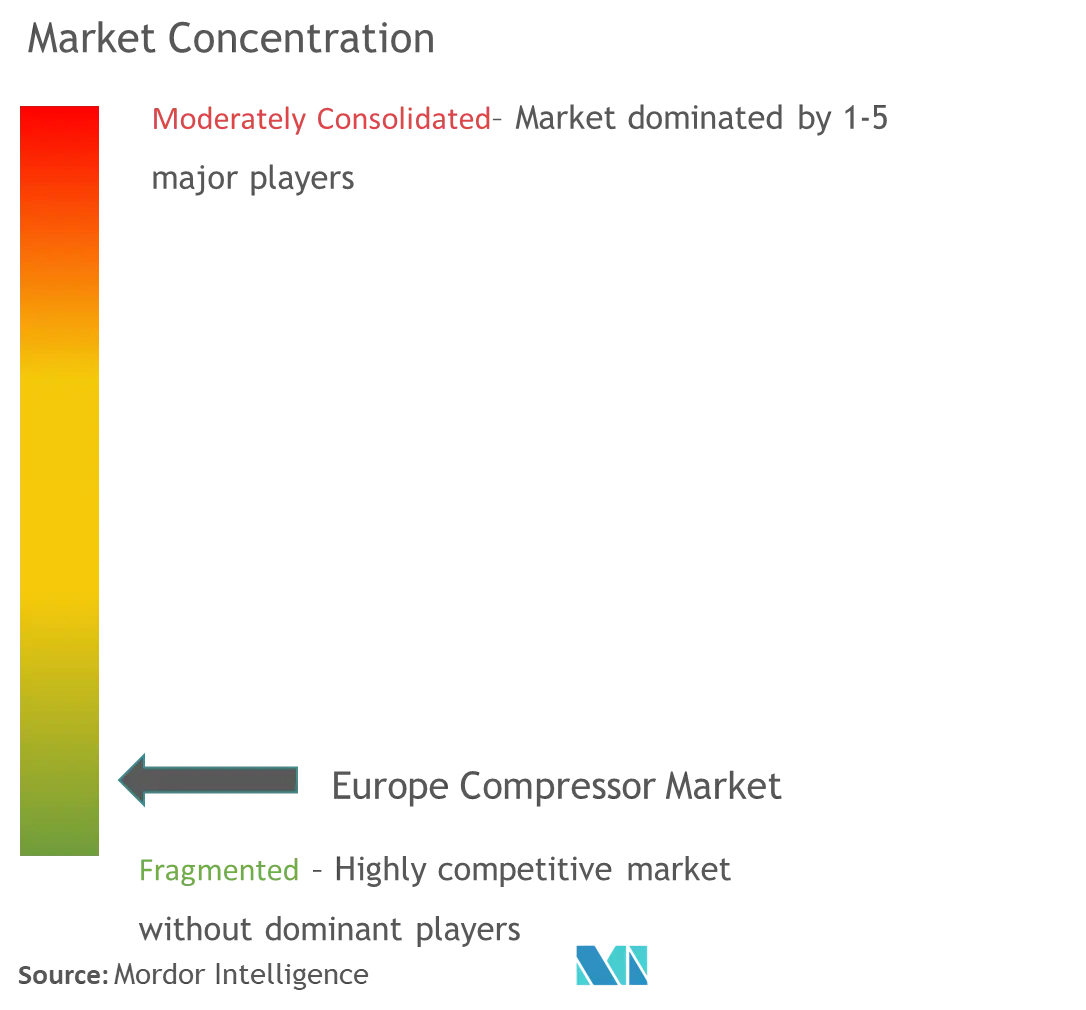

Le marché européen des compresseurs est modérément fragmenté. Certains des principaux acteurs de ce marché (sans ordre particulier) incluent Atlas Copco AB, Siemens AG, Sulzer AG, Baker Hughes Co. et Aerzener Maschinenfabrik GmbH.

Leaders du marché européen des compresseurs

-

Siemens AG

-

Sulzer AG

-

Baker Hughes Co

-

Atlas Copco AB

-

Aerzener Maschinenfabrik GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des compresseurs

- Novembre 2022 Atlas Copco, une société industrielle multinationale suédoise, a acquis Precision Pneumatiques Ltd et Wearside Pneumatiques Ltd, deux distributeurs d'air comprimé et prestataires de services situés dans le nord de l'Angleterre. Les deux sociétés fournissent des solutions d'air comprimé aux industries manufacturières, telles que la fabrication générale, l'électronique, l'automobile et la chaîne d'approvisionnement automobile, l'alimentation et les boissons et la fabrication métallique.

- Octobre 2022 Danfoss, la multinationale danoise, a annoncé son intention d'acquérir le fabricant de compresseurs BOCK GmbH, dont le siège est à Frickenhausen, dans le Bade-Wurtemberg, en Allemagne, auprès de NORD Holding GmbH. Nord Holding participe au développement de compresseurs pour le réfrigérant naturel CO2.

Segmentation de lindustrie des compresseurs en Europe

Un compresseur est un appareil mécanique qui augmente la pression d'un gaz en réduisant son volume. Les compresseurs sont utilisés dans toute l'industrie pour fournir de l'air d'atelier ou d'instrumentation; outils pneumatiques, pulvérisateurs de peinture et équipements de sablage abrasif; réfrigérants à déphasage pour la climatisation et la réfrigération; propulser le gaz dans des pipelines; etc. Le marché européen des compresseurs est segmenté par type et par utilisateur final. Par type, le marché est segmenté par compresseurs volumétriques et dynamiques. Par utilisateur final, le marché est segmenté par industrie pétrolière et gazière, secteur de lénergie, secteur manufacturier, industries chimiques et pétrochimiques et autres utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché européen des compresseurs dans les principaux pays. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des revenus (en milliards de dollars).

| Taper | Déplacement positif |

| Dynamique | |

| Utilisateur final | Industrie du pétrole et du gaz |

| Secteur de l'énergie | |

| Secteur manufacturier | |

| Industrie chimique et pétrochimique | |

| Autres utilisateurs finaux | |

| Géographie | Russie |

| Allemagne | |

| Royaume-Uni | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les compresseurs en Europe

Quelle est la taille actuelle du marché européen des compresseurs ?

Le marché européen des compresseurs devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des compresseurs ?

Siemens AG, Sulzer AG, Baker Hughes Co, Atlas Copco AB, Aerzener Maschinenfabrik GmbH sont les principales sociétés opérant sur le marché européen des compresseurs.

Quelles années couvre ce marché européen des compresseurs ?

Le rapport couvre la taille historique du marché des compresseurs en Europe pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des compresseurs en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Industrial Machinery Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Rapport sur l'industrie européenne des compresseurs

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des compresseurs en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Europe Compressor comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.